Europa Biguanid-Marktanalyse

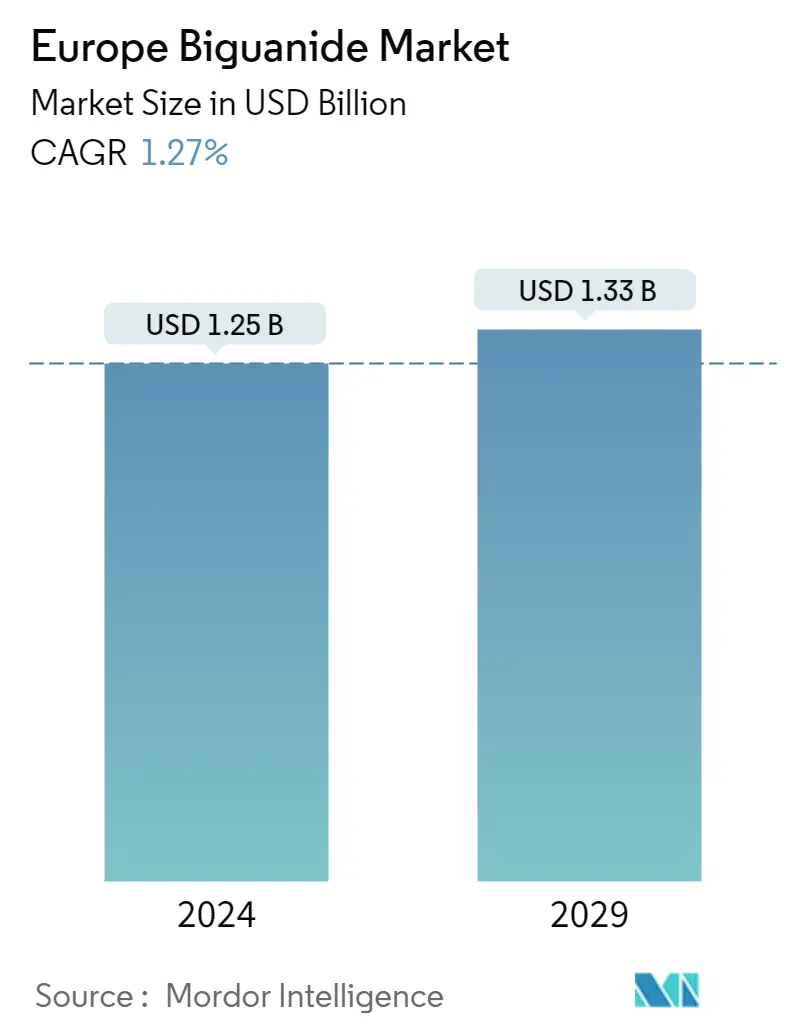

Die Größe des europäischen Biguanid-Marktes wird im Jahr 2024 auf 1,25 Milliarden US-Dollar geschätzt und soll bis 2029 1,33 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 1,27 % im Prognosezeitraum (2024–2029) entspricht.

Die COVID-19-Pandemie hat erhebliche Auswirkungen auf den europäischen Biguanid-Markt. Menschen mit Diabetes haben ein schwaches Immunsystem, sodass das Immunsystem bei COVID-19 sehr schnell schwächer wird. Menschen mit Diabetes haben ein höheres Risiko, schwere Komplikationen zu erleiden als normale Menschen. Die Hersteller von Diabetes-Medikamenten haben während der COVID-19-Krise dafür gesorgt, dass die Medikamente mit Hilfe der lokalen Regierungen an Diabetes-Patienten geliefert werden. Novo Nordisk erklärte auf seiner Website Seit Beginn von COVID-19 ist unser Engagement für Patienten, unsere Mitarbeiter und die Gemeinden, in denen wir tätig sind, unverändert geblieben. Wir liefern unsere Medikamente und Geräte weiterhin an Menschen mit Diabetes und anderen schweren chronischen Erkrankungen. Wir bekämpfen Krankheiten, schützen die Gesundheit unserer Mitarbeiter und ergreifen Maßnahmen, um Ärzte und Pflegekräfte bei ihrem Kampf gegen COVID-19 zu unterstützen.

Diabetikermedikamente sind Medikamente, die zur Stabilisierung und Kontrolle des Blutzuckerspiegels bei Menschen mit Diabetes entwickelt wurden. Diabetikermedikamente waren potenzielle Kandidaten für die Behandlung von Diabetikern, die während der COVID-19-Pandemie von einer SARS-CoV-2-Infektion betroffen waren. Je nach Diabeteskategorie lagen die geschätzten Kosten pro Krankenhauseinweisung während der ersten COVID-19-Welle in Europa zwischen 25.018 EUR für Typ-2-Diabetes-Patienten mit guter Blutzuckerkontrolle und 57.244 EUR für Typ-1-Diabetes-Patienten mit schlechter Blutzuckerkontrolle höheres Risiko für Intensivbehandlung, Beatmungsunterstützung und einen längeren Krankenhausaufenthalt. Die geschätzten Kosten für Patienten ohne Diabetes betrugen 16.993 EUR. Die erwarteten direkten Gesamtausgaben für die COVID-19-Zweitversorgung in Europa beliefen sich auf 13,9 Milliarden Euro. Damit machte die Diabetesbehandlung 23,5 % der Gesamtausgaben aus.

Biguanide sind eine Klasse von Medikamenten zur Behandlung von Typ-2-Diabetes. Sie wirken, indem sie die Glukoseproduktion während der Verdauung reduzieren. Metformin ist derzeit in den meisten Ländern das einzige Biguanid zur Behandlung von Diabetes. Glucophage (Metformin) und Glucophage XR (Metformin mit verlängerter Freisetzung) sind bekannte Markennamen für diese Medikamente. Andere sind Fortamet, Glumetza und Riomet. Metformin ist auch in Kombination mit mehreren anderen Arten von Diabetes-Medikamenten erhältlich, beispielsweise Sulfonylharnstoffen.

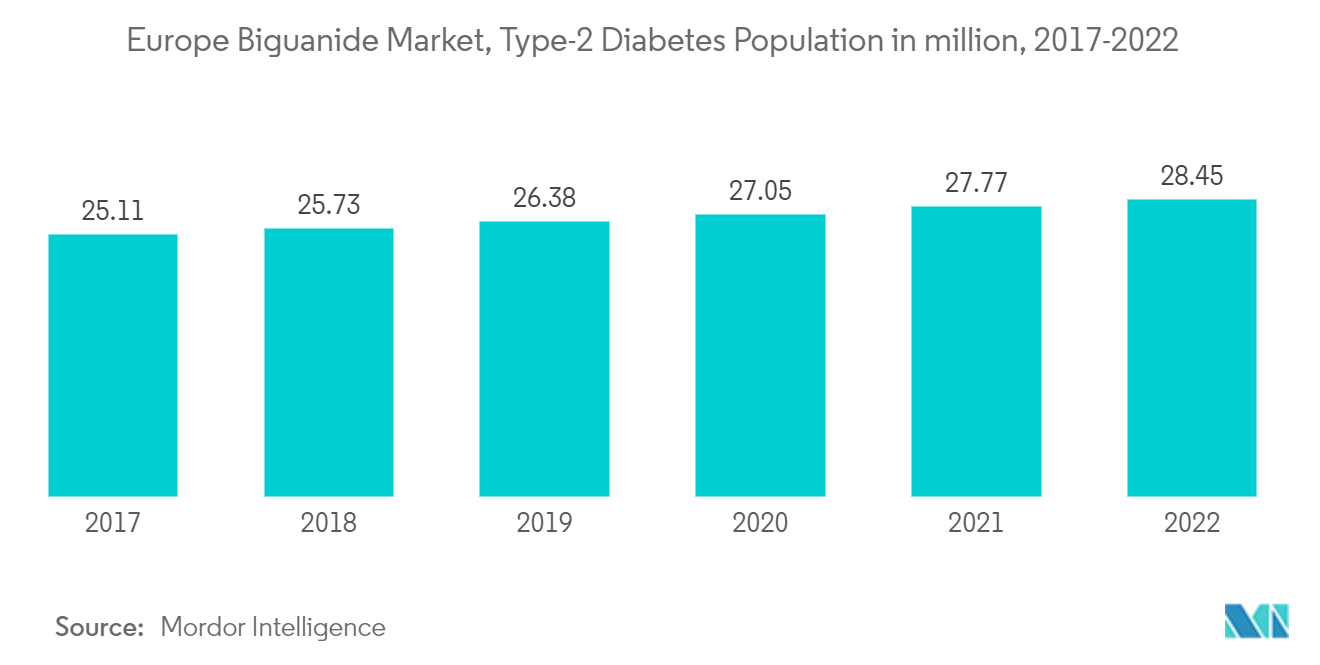

In der europäischen Region war in den letzten Jahren ein alarmierender Anstieg der Diabetesprävalenz zu verzeichnen. Diabetes ist mit vielen gesundheitlichen Komplikationen verbunden. Aufgrund der oben genannten Faktoren wird daher erwartet, dass der untersuchte Markt im Analysezeitraum ein Wachstum verzeichnen wird.

Europa Biguanid-Markttrends

Steigende Diabetes-Prävalenz

Es wird erwartet, dass die Diabetespopulation in der europäischen Region im Prognosezeitraum um mehr als 5 % ansteigt.

Nach Angaben des IDF beliefen sich die Gesamtausgaben für Diabetes in Europa bei der Bevölkerung im Alter von 20 bis 79 Jahren auf 156 Milliarden US-Dollar und es wird erwartet, dass sie bis 2040 auf 174 Milliarden US-Dollar ansteigen. Diese Zahlen deuten darauf hin, dass etwa 9 % der gesamten Gesundheitsausgaben darauf entfallen in Europa für Diabetes ausgegeben. Die rasch steigende Inzidenz und Prävalenz von Diabetikern sowie die Gesundheitsausgaben sind Hinweise auf den zunehmenden Einsatz von Diabetikermedikamenten.

Orale Antidiabetika sind international erhältlich und werden für den Einsatz empfohlen, wenn eine Eskalation der Behandlung von Typ-2-Diabetes zusammen mit einer Lebensstilkontrolle erforderlich ist. Aufgrund ihres breiten Spektrums an Wirksamkeit, Sicherheit und Wirkmechanismen sind dies typischerweise die ersten Medikamente, die bei der Behandlung von Typ-2-Diabetes eingesetzt werden. Antidiabetika helfen Diabetespatienten, ihren Zustand unter Kontrolle zu halten und das Risiko von Diabeteskomplikationen zu senken. Menschen mit Diabetes müssen möglicherweise ihr ganzes Leben lang Antidiabetika einnehmen, um ihren Blutzuckerspiegel zu kontrollieren und Hypoglykämie und Hyperglykämie zu vermeiden. Sie zeichnen sich durch eine einfachere Handhabung und geringere Kosten aus und wurden daher zu einer attraktiven Alternative zu Insulin mit besserer Akzeptanz, was die Therapietreue erhöht.

Die Regierung arbeitet gemeinsam mit den Unternehmen an einem besseren Diabetes-Management. Beispielsweise verbessert das National Service Framework (NSF)-Programm die Dienstleistungen, indem es nationale Standards festlegt, um die Servicequalität zu steigern und Unterschiede in der Pflege anzugehen. Die Association of British HealthTech Industries (ABHI) hat eine Diabetes-Sektion eingerichtet, die es Diabetes-Technologieunternehmen ermöglicht, im ersten Forum dieser Art zusammenzuarbeiten.

Aufgrund der steigenden Adipositasrate, der zunehmenden genetischen Faktoren für Typ-2-Diabetes, der steigenden Prävalenz und der oben genannten Faktoren ist mit einem weiteren Marktwachstum zu rechnen.

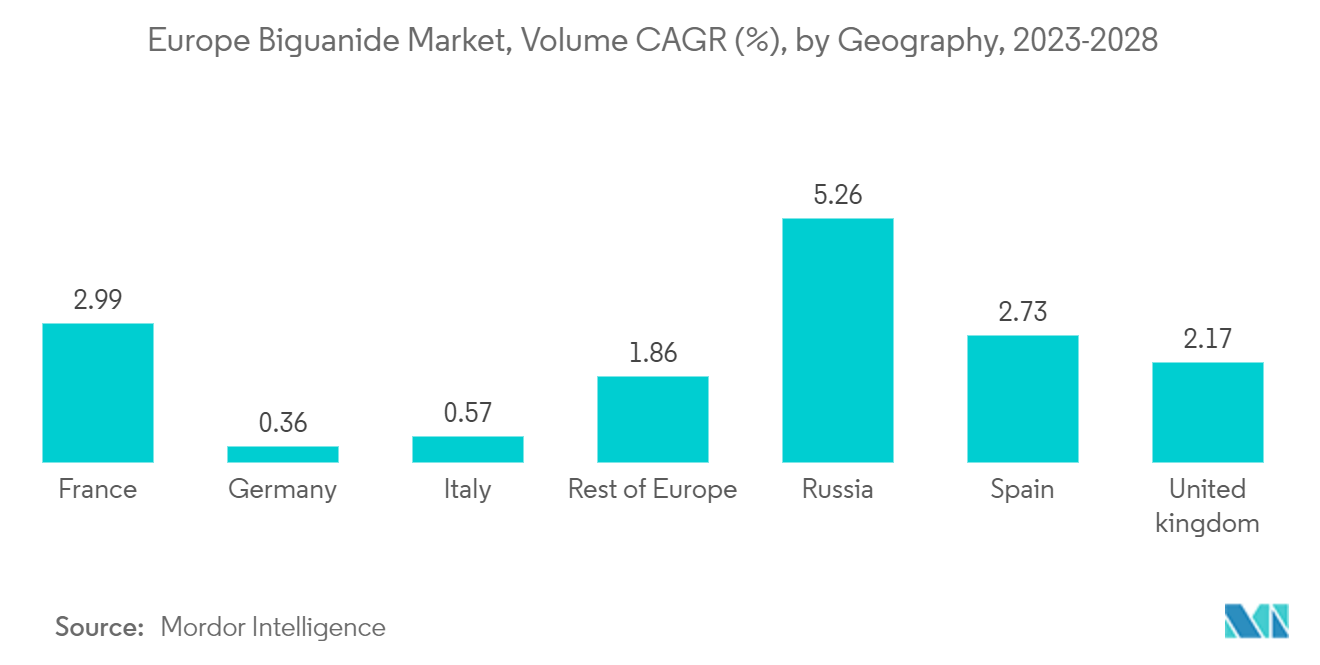

Deutschland hält im laufenden Jahr den höchsten Marktanteil am europäischen Biguanid-Markt

Deutschland hält im laufenden Jahr mit rund 44 % den höchsten Marktanteil am europäischen Biguanid-Markt.

Diabetes ist ein erhebliches Gesundheitsproblem und eine der erstaunlichen Herausforderungen für die Gesundheitssysteme in ganz Deutschland. Die Prävalenz bekannter Typ-1- und Typ-2-Diabetes in der erwachsenen Bevölkerung Deutschlands ist sehr hoch und die Zahl der Patienten, bei denen die Erkrankung noch nicht diagnostiziert wurde, ist hoch. Aufgrund einer alternden Bevölkerung und eines ungesunden Lebensstils wird erwartet, dass die Prävalenz von Typ-2-Diabetes in den nächsten Jahren stetig zunehmen wird. Eine qualitativ hochwertige Versorgung, einschließlich angemessener Überwachung, Kontrolle von Risikofaktoren und aktivem Selbstmanagement, sind die Schlüsselfaktoren zur Vermeidung von Komplikationen bei deutschen Patienten mit Typ-2-Diabetes.

Diabetes verkürzt die Lebenserwartung, und Menschen mit dieser Krankheit erleiden wahrscheinlich Erblindung und müssen wegen Amputationen, Nierenversagen, Herzinfarkten, Schlaganfällen und Herzversagen ins Krankenhaus eingeliefert werden. Die Erstlinientherapie bei Patienten mit Typ-2-Diabetes ist die Metformin-Monotherapie. Wenn Metformin kontraindiziert ist oder nicht vertragen wird oder wenn die Behandlungsziele nach dreimonatiger Anwendung in der maximal verträglichen Dosis nicht erreicht werden, müssen andere Optionen in Betracht gezogen werden. Dipeptidylpeptidase-4-Inhibitoren, Natrium-Glucose-Cotransporter-2-Inhibitoren und Glucagon-ähnliche Peptid-1-Agonisten werden im Allgemeinen als Ergänzung zur Behandlung mit Metformin eingesetzt.

Nach Angaben des Deutschen Diabetes-Zentrums (DDZ) leiden in Deutschland etwa 8,5 Millionen Menschen an Diabetes. Die Zahl der Menschen mit Typ-2-Diabetes wird in Deutschland in den nächsten zwanzig Jahren weiter zunehmen. Nach deutschem Recht müssen öffentliche Krankenkassen die Kosten für die Gesundheitsversorgung begrenzen und alle medizinisch notwendigen Behandlungen, einschließlich Insulin, abdecken. Deutschland ist eines der am weitesten entwickelten Länder im Hinblick auf Gesundheitseinrichtungen. Darüber hinaus sind die Erstattungspolitik und die Preispolitik stark reguliert, was den Markt antreibt. Zu den Marktchancen für die Akteure im deutschen Diabetes-Medikamentenmarkt zählen die Einführung zahlreicher neuer Produkte, zunehmende internationale Forschungskooperationen zur technologischen Weiterentwicklung und die zunehmende Aufklärung der Menschen über Diabetes.

Überblick über die Biguanid-Branche in Europa

Der europäische Biguanid-Markt ist fragmentiert und besteht aus Herstellern wie Teva, Takeda, Merck, Sanofi, GlaxoSmithKline, Bristol-Myers Squibb und Boehringer Ingelheim Pharmaceuticals usw. mit globaler Marktpräsenz sowie anderen regionalen Herstellern.

Europas Biguanid-Marktführer

Teva

Bristol-Myers Squibb

AstraZeneca

Sanofi Aventis

Merck and Co.

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Europa Biguanid-Marktnachrichten

- Juli 2022 Die Europäische Kommission hat den Durchführungsbeschluss der Kommission zur Erteilung der Marktzulassung gemäß der Verordnung (EG) Nr. 726/2004 des Europäischen Parlaments und des Rates für Sitagliptin/Metforminhydrochlorid-Abkommen Sitagliptin/Metforminhydrochlorid veröffentlicht.

- Februar 2022 Merck kündigt in einem europäischen Arbeitsteilungsverfahren (WSP) eine Erweiterung der Kennzeichnung für Metformin-Produkte in der EU an Glucophage (Metforminhydrochlorid mit sofortiger Freisetzung), Glucophage XR (Metformin HCL mit verlängerter Freisetzung) und Stagid (Metformin-Embonat mit sofortiger Freisetzung). ) zur Anwendung während der gesamten Schwangerschaft. Die Zulassung wurde auf der Grundlage der eigenen Sicherheitskohortenstudie CLUE von Merck und einer Vielzahl veröffentlichter Beweise erteilt.

Segmentierung der Biguanid-Industrie in Europa

Biguanide sind eine Klasse von Diabetes-Medikamenten, die bei Menschen mit Typ-2-Diabetes eingesetzt werden. Der europäische Biguanid-Markt ist geografisch unterteilt (Frankreich, Deutschland, Italien, Russland, Spanien, Vereinigtes Königreich, übriges Europa). Der Bericht bietet den Wert (in Mio. USD) und das Volumen (in Mio. Einheiten) für die oben genannten Segmente. Darüber hinaus umfasst der Bericht eine segmentweise Aufschlüsselung (Wert und Volumen) für alle im Inhaltsverzeichnis abgedeckten Länder.

| Frankreich |

| Deutschland |

| Italien |

| Russland |

| Spanien |

| Großbritannien |

| Rest von Europa |

| Erdkunde | Frankreich |

| Deutschland | |

| Italien | |

| Russland | |

| Spanien | |

| Großbritannien | |

| Rest von Europa |

Häufig gestellte Fragen zur Marktforschung für Biguanide in Europa

Wie groß ist der europäische Biguanid-Markt?

Es wird erwartet, dass die Größe des Biguanid-Marktes in Europa im Jahr 2024 1,25 Milliarden US-Dollar erreichen und mit einer jährlichen Wachstumsrate von 1,27 % bis 2029 auf 1,33 Milliarden US-Dollar wachsen wird.

Wie groß ist der Biguanid-Markt in Europa derzeit?

Im Jahr 2024 wird die Größe des europäischen Biguanid-Marktes voraussichtlich 1,25 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem europäischen Biguanid-Markt?

Teva, Bristol-Myers Squibb, AstraZeneca, Sanofi Aventis, Merck and Co. sind die größten Unternehmen, die auf dem europäischen Biguanid-Markt tätig sind.

Welche Jahre deckt dieser europäische Biguanid-Markt ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des europäischen Biguanid-Marktes auf 1,23 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des europäischen Biguanid-Marktes für die Jahre 2018, 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die historische Marktgröße des europäischen Biguanid-Marktes für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Europa-Biguanid-Industriebericht

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Biguanid in Europa im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Biguanide-Analyse für Europa umfasst eine Marktprognose für die Jahre 2024 bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.