Europa Automotive TPMS Marktanalyse

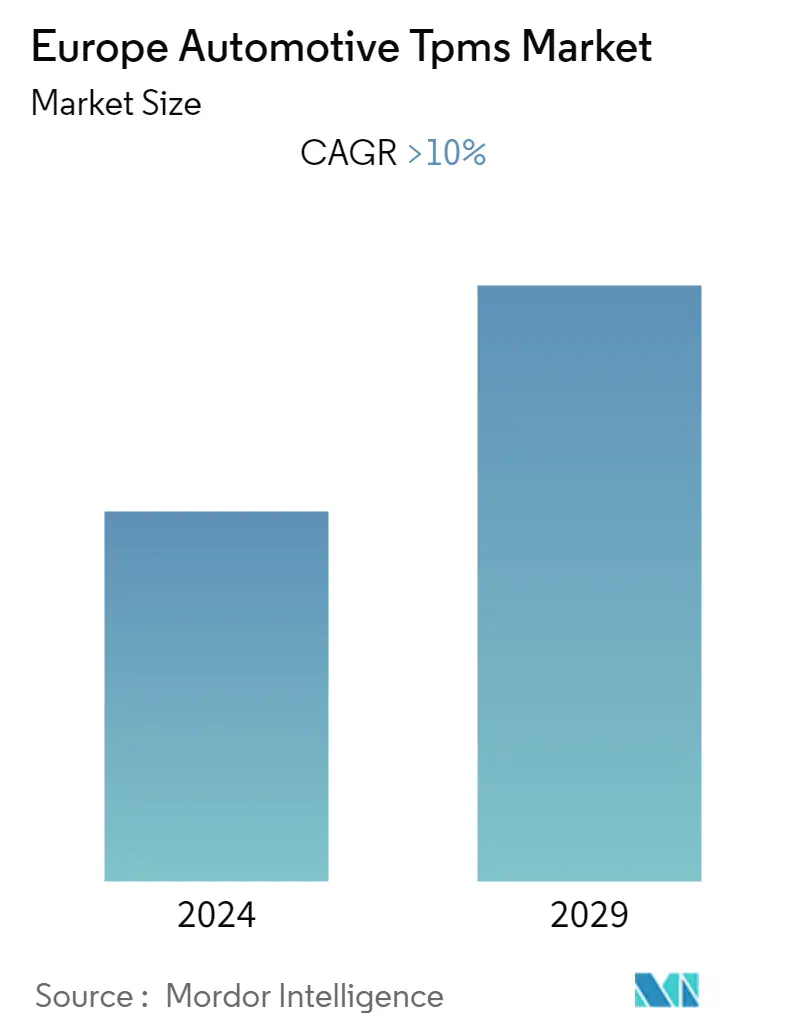

Es wird erwartet, dass der europäische TPMS-Markt für Kraftfahrzeuge im Prognosezeitraum 2020–2025 eine jährliche Wachstumsrate von mehr als 10 % verzeichnen wird.

- Bedeutende Faktoren wie die Präferenz der Verbraucher für fortschrittliche Fahrerassistenzsysteme, der Anstieg der Verkäufe von Luxusfahrzeugen und die wachsende Zahl von Unfällen und damit verbundenen Verkehrstoten haben die Regulierungsbehörden dazu veranlasst, das TPMS in Automobilen vorzuschreiben. Es gibt einen positiven Nettoeffekt bei den Zulassungen von Luxusautos von 2018 bis 2019, da das Volumen von 2,29 Millionen auf 2,35 Millionen im Jahr 2019 stieg.

- Trotz der schwachen Wachstumsrate des Pkw-Segments in Europa wird erwartet, dass der Markt für Premium-Luxusfahrzeuge in Ländern wie Deutschland und Italien deutlich wachsen wird. Bei Luxusfahrzeugen wird im gesamten Pkw-Segment ein stetiges Wachstum erwartet. Da TPMS in den meisten dieser Fahrzeuge eingebaut sind, ist das Pkw-Segment bereit, den Markt für Automobil-TPMS deutlich voranzutreiben.

- Unternehmen wie die Continental AG und die Huf Hülsbeck Fürst GmbH Co. KG produzieren mittlerweile TPMS-Systeme für High-End-Modelle von Automobilherstellern wie Toyota, Lexus, BMW, Volkswagen, Hyundai, Chrysler, Jeep und Rolls Royce Europa. Angesichts der wachsenden Verbrauchernachfrage nach Fahrzeugen mit erweiterten Sicherheitsfunktionen wird mit großer Spannung erwartet, dass TPMS als Standard in Schrägheckmodellen, Limousinen und SUVs des C-Segments verfügbar sein wird.

Europa Markttrends für TPMS im Automobilbereich

Direktes TPMS wächst mit hoher Wachstumsrate

RDKS bietet zahlreiche Vorteile Richtig befüllte Reifen haben einen geringeren Rollwiderstand und erleiden einen geringeren Reifenabrieb, was die Lebensdauer der Reifen deutlich erhöht. Zweitens können der Kraftstoffverbrauch und damit der CO2-Ausstoß gesenkt werden. Drittens bietet es mit kürzeren Bremswegen und hervorragender Kurvenstabilität ein angenehmes Fahrgefühl.

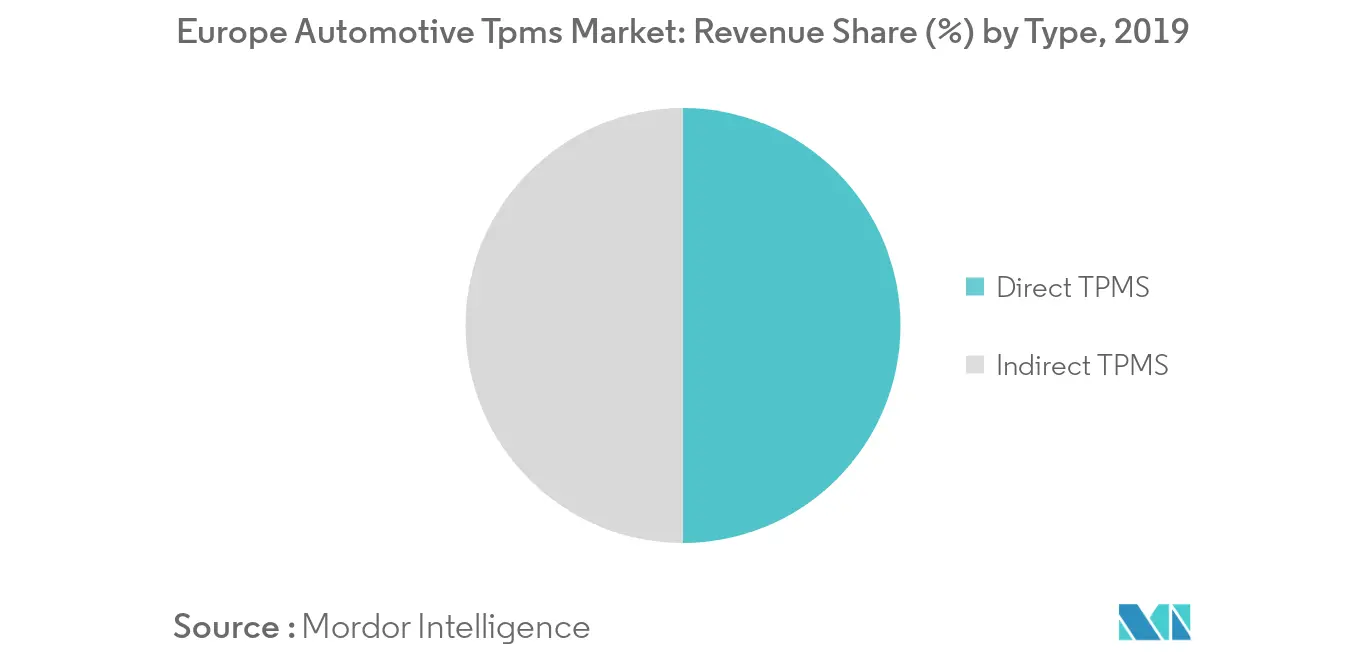

Luftdrucküberwachungssysteme werden auch als direkte und indirekte Systeme angeboten. Indirekte Systeme helfen dabei, die Daten aufzuzeichnen und den Luftdruckverlust aufgrund der erhöhten Geschwindigkeit des Rades zu ermitteln. Direkte Systeme messen und archivieren genaue Luftdruckdaten mithilfe integrierter Sensoren in den Ventilen. Direkte Systeme können sowohl langsame Diffusionsverluste als auch schnelle Druckverluste an einem Reifen erkennen. Infolgedessen sehen wir, dass Direktsysteme in einer größeren Anzahl von Fahrzeugen untergebracht werden.

Im Februar 2019 brachte Continental ein direktes TPMS-Servicetool auf den Markt. Mit dem VDO TPMS Go Gerät können RDKS-Werkstätten alle gängigen Universalsensoren für Autos programmieren und nahezu jeden RDKS-Sensor auf dem Markt auslesen. Das TPMS Go vereint die im VDO TPMS Pro Gerät etablierten Funktionen. Mit seinem praktischen Design ist es eine passende Ergänzung zu einem Diagnosegerät, das schlank und kostengünstig ist.

Diect TPMS findet normalerweise große Anwendungen im Pkw-Segment, wo das Reifendruckmanagement als kritisches Sicherheitssystem gilt. Die Automobilindustrie hat die Einführung von Funktionen verstärkt, die dazu beitragen, die Auswirkungen von Kollisionen zu minimieren, die Zahl der Todesopfer zu verringern und die Gesamtsicherheit des Fahrzeugs zu verbessern. Dies wiederum treibt das Wachstum des Automobil-TPMS-Marktes im Prognosezeitraum voran.

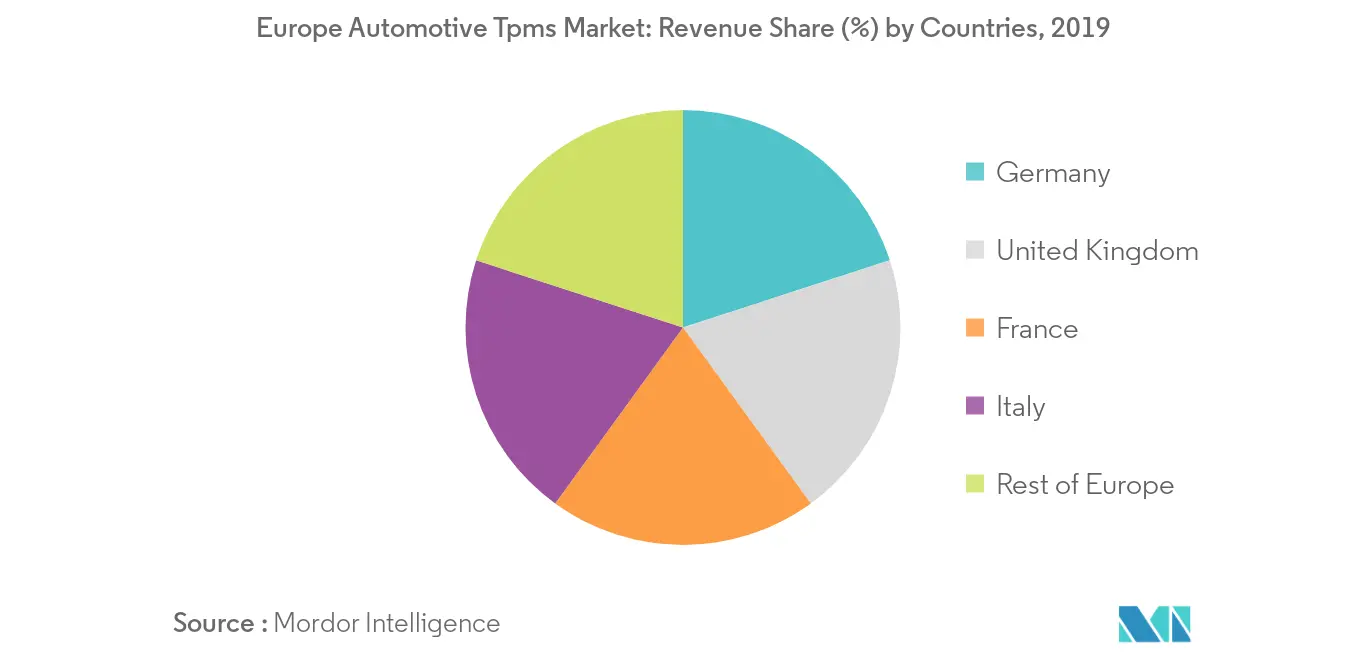

Deutschland bleibt auch 2019 Marktführer

Die EU hat sich schon lange für die Einführung von Reifendruckkontrollsystemen entschieden. Da Deutschland der europäische RDKS-Marktführer ist, wollen sie den Kraftstoffverbrauch senken und zur Verbesserung der Verkehrssicherheit beitragen.

Das Europäische Parlament hat einem Richtlinienvorschlag zugestimmt, der darauf abzielt, die Art von Kraftfahrzeugen zu vereinfachen und zu ändern und Maßnahmen zur verpflichtenden Einführung von Technologien in Reifendrucküberwachungssystemen (TPMS) vorzuschreiben. Diese Änderungen müssen auch der bereits bestehenden Initiative des Deutschen Verkehrssicherheitsrates zur Reifensicherheit gerecht werden.

Gemäß den EU-Normen müssen Fahrzeuge der Klasse M1 mit einem präzisen Reifendruckkontrollsystem ausgestattet sein, das den Fahrer bei Bedarf im Fahrzeug warnen kann, wenn in einem Reifen ein Druckverlust auftritt. Dies verbessert auch den optimalen Kraftstoffverbrauch und die Verkehrssicherheit. Um einen technologieneutralen und kostengünstigen Ansatz bei der Entwicklung präziser TPMS zu erreichen, wurden in den technischen Spezifikationen entsprechende Grenzwerte festgelegt.

Verschiedene relevante Luftdrucktests in Deutschland und Europa belegen, dass mindestens 35 % aller in Betrieb befindlichen Kraftfahrzeuge mit Unterdruck betrieben werden, wodurch in Europa etwa 3,1 Milliarden Liter Kraftstoff eingespart werden und der Schadstoffausstoß zusätzlich reduziert wird von Schadstoffen.

Überblick über die Automobil-TPMS-Branche in Europa

Der europäische Automobil-TPMS-Markt wird von verschiedenen internationalen und regionalen Akteuren wie der Continental AG, der Huf Hülsbeck Fürst GmbH Co. KG und der ZF Friedrichshafen AG dominiert. Um sich gegenüber der Konkurrenz einen Vorsprung zu verschaffen, gehen die großen TPMS-Hersteller Joint Ventures und Partnerschaften ein, um neuere Produkte auf den Markt zu bringen.

Im November 2019 haben die Huf Hülsbeck Fürst GmbH Co. KG und die Shanghai Baolong Automotive Group ein Joint Venture, BH SENS, gegründet, das ihre jeweiligen Geschäftsbereiche für Reifendruckkontrollsysteme in einer neuen Einheit zusammenfasst. BH SENS arbeitet mit Erstausrüstern zusammen, um im Rahmen des TPMS-Sensorprogramms der Marke IntelliSens Universal OE-TPM-Systeme für Fahrzeughersteller auf der ganzen Welt und für den Kfz-Ersatzteilmarkt zu entwickeln.

Europas Marktführer für Kfz-TPMS

Huf Hülsbeck & Fürst GmbH & Co. KG

Continental AG

ZF Friedrichshafen AG

Dunlop Tech GmbH

Schrader Electronics

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Segmentierung der Automobil-TPMS-Branche in Europa

Der europäische Automotive-TPMS-Markt deckt die aktuellen und kommenden Trends mit jüngsten technologischen Entwicklungen ab. Der Bericht bietet eine detaillierte Analyse verschiedener Marktbereiche nach Fahrzeug, Technologie und Vertriebskanal. Der Bericht enthält Informationen über den Marktanteil wichtiger TPMS-Hersteller und eine Analyse auf Länderebene.

| Personenkraftwagen |

| Nutzfahrzeug |

| Direktes TPMS |

| Indirektes TPMS |

| OEM |

| Verbrauchermarkt |

| Deutschland |

| Großbritannien |

| Frankreich |

| Italien |

| Rest von Europa |

| Fahrzeugtyp | Personenkraftwagen |

| Nutzfahrzeug | |

| Typ | Direktes TPMS |

| Indirektes TPMS | |

| Verkaufskanal | OEM |

| Verbrauchermarkt | |

| Länder | Deutschland |

| Großbritannien | |

| Frankreich | |

| Italien | |

| Rest von Europa |

Häufig gestellte Fragen zur TPMS-Marktforschung für Kraftfahrzeuge in Europa

Wie groß ist der europäische Automobil-TPMS-Markt derzeit?

Der europäische Kfz-TPMS-Markt wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von mehr als 10 % verzeichnen.

Wer sind die Hauptakteure auf dem europäischen Kfz-TPMS-Markt?

Huf Hülsbeck & Fürst GmbH & Co. KG, Continental AG, ZF Friedrichshafen AG, Dunlop Tech GmbH, Schrader Electronics sind die wichtigsten Unternehmen, die auf dem europäischen Kfz-TPMS-Markt tätig sind.

Welche Jahre deckt dieser europäische Kfz-TPMS-Markt ab?

Der Bericht deckt die historische Marktgröße des europäischen Automobil-TPMS-Marktes für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die europäische Automobil-TPMS-Marktgröße für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Europa Automotive TPMS Industry Report

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Kfz-TPMS im Jahr 2024 in Europa, erstellt von Mordor Intelligence™ Industry Reports. Die TPMS-Analyse für die Automobilindustrie in Europa umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.