Europa Automatisierte Fahrerloses Transportsystem (FTS) Marktgröße und Marktanteil

Europa Automatisierte Fahrerloses Transportsystem (FTS) Marktanalyse von Mordor Intelligenz

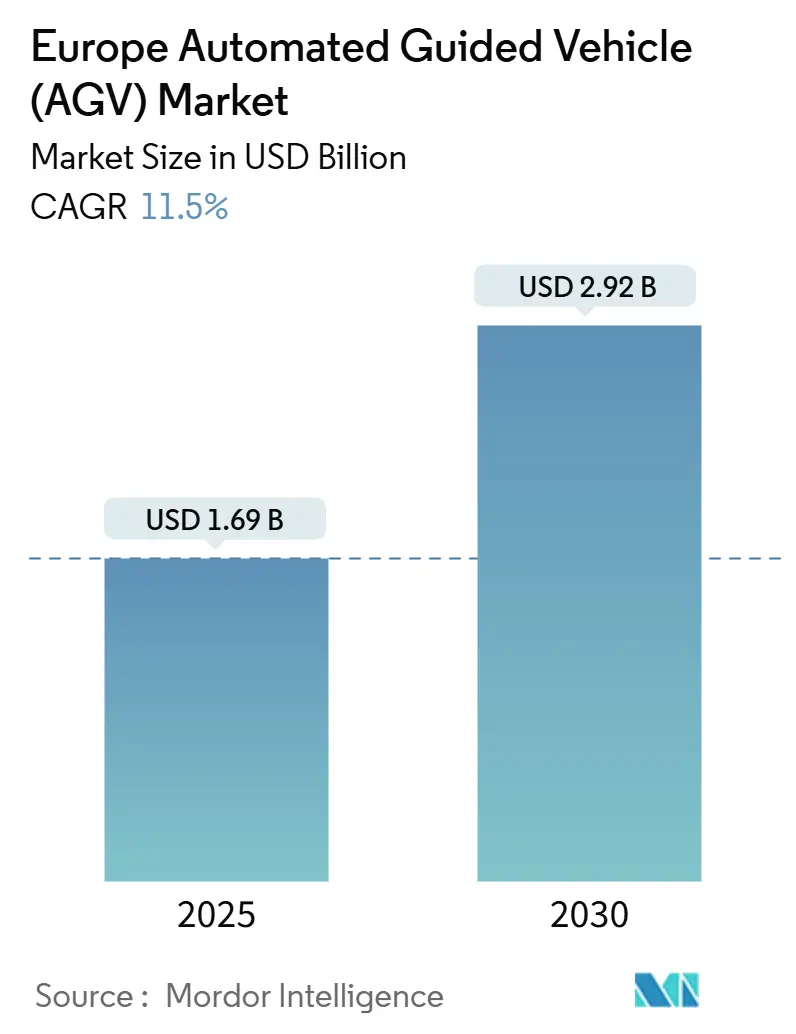

Die europäische FTS-Marktgröße wird mit 1,69 Milliarden USD im Jahr 2025 bewertet und soll bis 2030 2,92 Milliarden USD erreichen, was eine CAGR von 11,5% widerspiegelt. Das Wachstum wird angetrieben durch Flexibel Fertigungsinitiativen im Automobilsektor, Groß angelegte Hafenautomatisierungsprogramme und anhaltende e-Handel-Expansion, die hochleistungsfähige Intralogistik erfordert. Lithium-Ionen-Antriebe, 5 g-fähige Flottenorchestration und KI-basierte Verkehrsmanagement-Plattformen konvergieren, um die Gesamtproduktivität der Ausrüstung zu steigern und gleichzeitig die EU-Dekarbonisierungsziele zu erreichen. Deutschlands Automatisierungsführerschaft, die Hafenprojekte der Niederlande und die Reaktion des Vereinigten Königreichs auf akute Arbeitskräftemangel dienen als starke Adoptionskatalysatoren, während fragmentierte HF-Spektren und hohe Integrationskosten die Einsatzgeschwindigkeit noch moderieren.

Wichtige Berichtsergebnisse

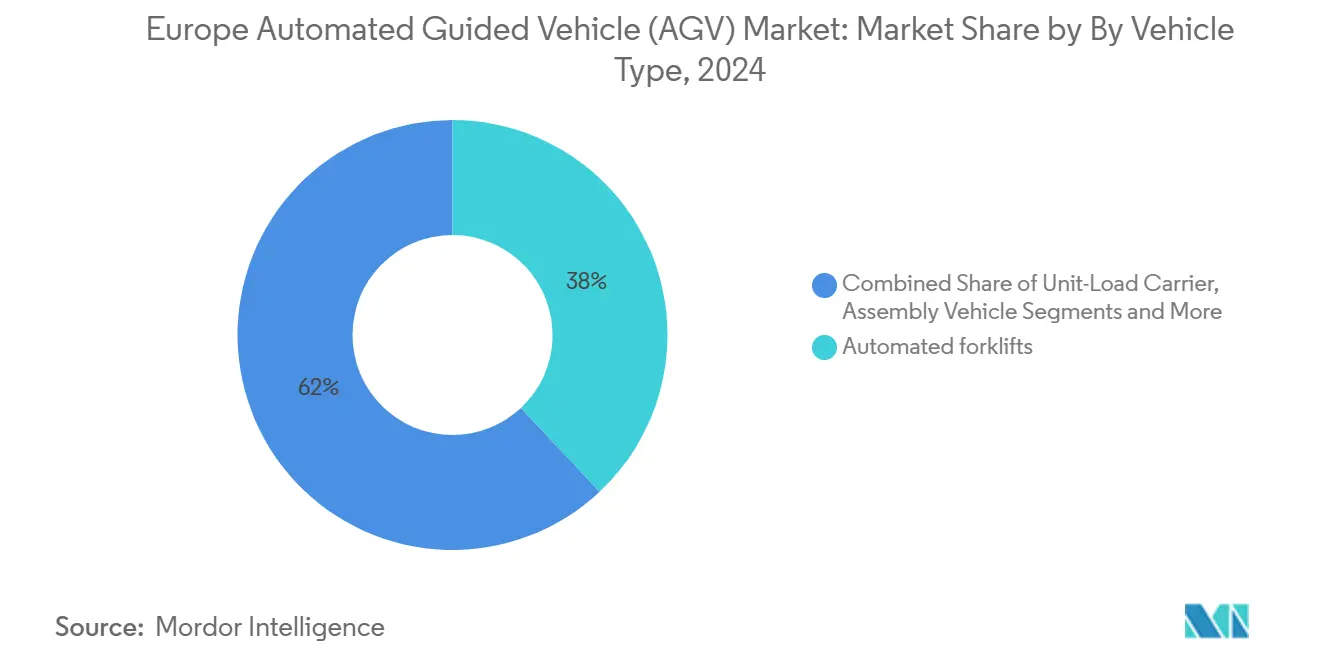

- Nach Fahrzeugtyp führten automatisierte Gabelstapler mit 38% Umsatzanteil im Jahr 2024; Ladungsträger werden voraussichtlich mit einer CAGR von 13,2% bis 2030 expandieren.

- Nach Navigationstechnologie hielten lasergeführte Systeme 42% des europäischen FTS-Marktanteils im Jahr 2024, während sichtgeführte Plattformen mit einer CAGR von 14,6% voranschreiten.

- Nach Batterietyp entfielen auf Blei-Säure-Systeme 55% Anteil der europäischen FTS-Marktgröße im Jahr 2024, während Lithium-Ionen-Varianten mit einer CAGR von 16,4% bis 2030 wachsen.

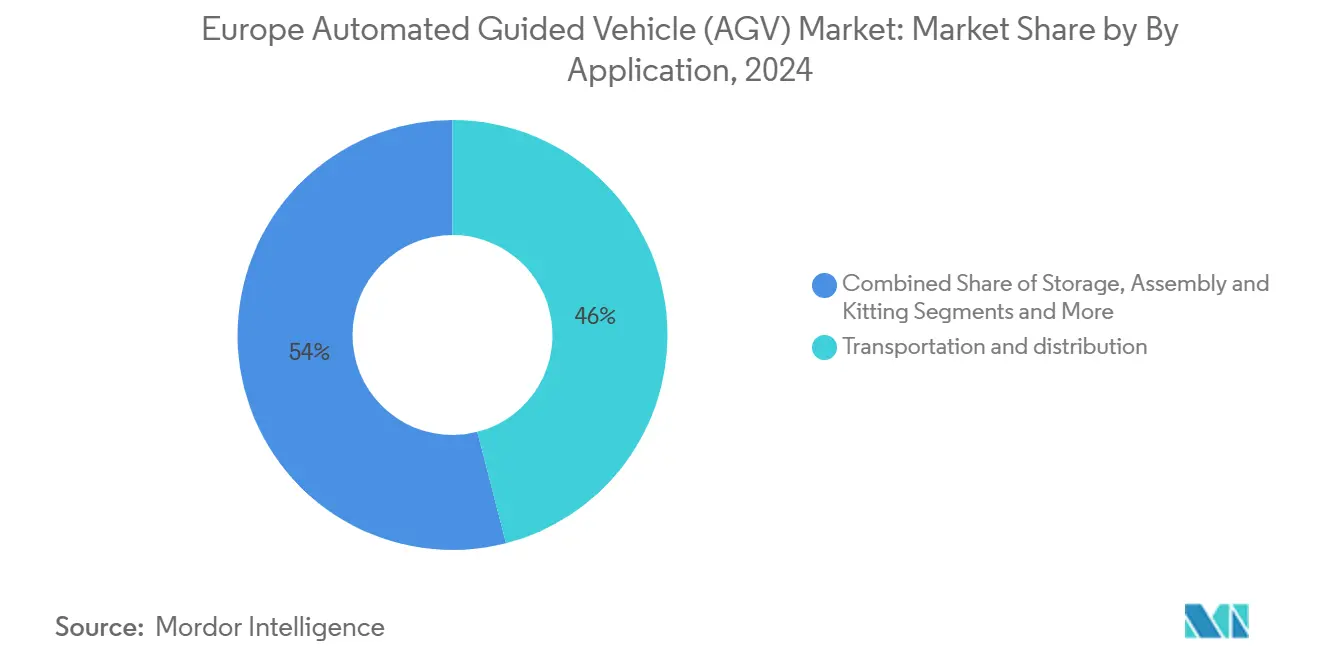

- Nach Anwendung erfasste Transport und Verteilung 46% der europäischen FTS-Marktgröße im Jahr 2024 und Verpackung/Palettierung schreitet mit einer CAGR von 14,3% voran.

- Nach Endverbraucherindustrie beherrschten Automobilbetriebe 30% des Marktes im Jahr 2024, während Einzelhandel und e-Handel mit einer CAGR von 15,1% steigen.

- Das Maasvlakte II Terminal der Niederlande betreibt 73 elektrische L-FTS und hat 71 weitere bestellt, was die wachsende Rolle der Häfen bei der Flottenvergrößerung unterstreicht.

Europa Automatisierte Fahrerloses Transportsystem (FTS) Markttrends und Erkenntnisse

Treiber-Auswirkungsanalyse

| TREIBER | (~) % AUSWIRKUNG AUF CAGR-PROGNOSE | GEOGRAFISCHE RELEVANZ | AUSWIRKUNGSZEITRAHMEN |

|---|---|---|---|

| e-Handel-Fulfillment-Zentren-Boom im urbanen Europa | +2.1% | Deutschland, Niederlande, GB, Frankreich, Italien | Mittelfristig (2-4 Jahre) |

| Industrie 4.0-fähige Flexibel Fertigungslinien In deutschen Automobilwerken | +1.8% | Deutschland, Tschechische Republik, Ungarn, Slowakei | Langfristig (≥ 4 Jahre) |

| Lohnkosten-Inflation & demografische Engpässe In Westeuropas Logistik-Arbeitskräften | +2.3% | Westeuropa | Kurzfristig (≤ 2 Jahre) |

| EU Grün Deal Anreize für emissionsarme Intralogistik-Ausrüstung | +1.4% | EU-weit | Langfristig (≥ 4 Jahre) |

| Hafenautomatisierungsprojekte In Rotterdam & Antwerpen | +0.9% | Niederlande, Belgien, Deutschland, Frankreich | Mittelfristig (2-4 Jahre) |

| Horizon Europa Förderung für Schwarm-Navigationsalgorithmen der nächsten Generation | +0.7% | Deutschland, Frankreich, Schweden, Niederlande | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

E-Commerce-Fulfillment-Zentren-Boom im urbanen Europa

Das rasante Wachstum urbaner Fulfillment-Hubs setzt die FTS-Designprioritäten auf kompakte Stellflächen und 24/7-Verfügbarkeit neu. REWE Groups 250 Millionen EUR Logistikzentrum In Magdeburg automatisiert 50% der Intralogistik und verarbeitet 286.000 Pakete pro Tag, was die Größenvorteile FTS-zentrierter Layouts beweist. Fachhändler folgen diesem Beispiel; Dr. Max'S neues italienisches Lager nutzt Mobil Roboter, um 55% online-Umsatzwachstum zu erhalten. Kombiniert mit sich stabilisierenden Logistik-Immobilien-Leerständen verhandeln Einzelhändler nun um automatisierungsgeeignete Flächen, die schnelle FTS-Ladeinfrastruktur unterstützen.[1]Swisslog, "REWE strengthens Logistik with €250 million investment In Magdeburg," swisslog.com

Industrie 4.0-fähige Flexibel Fertigungslinien In deutschen Automobilwerken

Deutsche Automobilhersteller demontieren starre Förderbänder zugunsten von Matrix-Produktion, die von FTS-Flotten orchestriert wird. Mercedes-Benz' Körper-In-Weiß-Betriebe nutzen fast 100 KUKA-Fahrzeuge, die autonom Komponentenflüsse In Echtzeit synchronisieren. BMWs Fabrikimplementierungen verlassen sich auf KI-Flottensteuerungssoftware, um Transportrouten an Modellmix-Änderungen ohne Stillstand anzupassen. Speziell gebaute Lackier-FTS wie Dürrs EcoProFleet erweitern das Konzept auf Finishing-Linien und ermöglichen es mehreren Fahrzeugtypen, auf gemeinsamen Ressourcen zu laufen.

Lohnkosten-Inflation & demografische Engpässe in Westeuropas Logistik-Arbeitskräften

Eine Personallücke von 1,1 Millionen Menschen In der europäischen Logistik zwingt Betreiber zur beschleunigten Automatisierung. GB-Umfragen zeigen 76% der Logistikführungskräfte mit Personalengpässen und 54% priorisieren FTS-Projekte als Kontinuitätsmaßnahme. Kontinentale Roboterinstallationen erreichten 71.000 Einheiten im Jahr 2024, wovon Deutschland 36% absorbierte, was auf verstärkte Abhängigkeit von automatisiertem Transport zur Durchsatzstabilisierung hinweist. Lieferanten positionieren FTS als kollaborative Werkzeuge, die begrenzte menschliche Arbeit ergänzen statt sie vollständig zu ersetzen.

EU Green Deal Anreize für emissionsarme Intralogistik-Ausrüstung

Die Europäische Kommission'S 422 Millionen EUR Alternativ Fuels Infrastruktur Einrichtung ko-finanziert Ladenetze, die direkt Lithium-Ionen-FTS-Einsätzen zugutekommen. Zusätzliche 40 Milliarden EUR aus dem Innovation Fund zielen auf energieintensive Industrien und Batteriespeicher ab und lenken Forschung zu leichteren, schnellladenden Modulen. Betreiber wie APM Anschlüsse betreiben bereits 73 windkraftbetriebene elektrische L-FTS und planen bis 2027 über 140 Fahrzeuge zu überschreiten.

Hemmnisse-Auswirkungsanalyse

| HEMMNISSE | (~) % AUSWIRKUNG AUF CAGR-PROGNOSE | GEOGRAFISCHE RELEVANZ | AUSWIRKUNGSZEITRAHMEN |

|---|---|---|---|

| Hohe Vorab-Systemintegrations- & Anpassungskosten für KMU | -1.6% | EU-weit mit besonderer Auswirkung auf SüD- und Osteuropa | Kurzfristig (≤ 2 Jahre) |

| Fragmentiertes europäisches HF-Spektrum verursacht Netzwerklatenz In dichten Lagern | -0.8% | Deutschland, Niederlande, GB Industriecluster | Mittelfristig (2-4 Jahre) |

| Langwierige CE-Zeichen & ISO 3691-4 Sicherheitszertifizierungs-Vorlaufzeiten | -1.2% | EU-weit, besonders neue Marktteilnehmer betreffend | Mittelfristig (2-4 Jahre) |

| Begrenzte Verfügbarkeit qualifizierter FTS-Systemintegratoren | -0.9% | Westeuropa Kernmärkte, Übertragung auf Osteuropa | Kurzfristig (≤ 2 Jahre) |

| Quelle: Mordor Intelligence | |||

Hohe Vorab-Systemintegrations- & Anpassungskosten für KMU

Viele KMU konfrontieren Integrationsangebote über 49.000 EUR für eine bescheidene Zwei-FTS-Installation, was die breitere Marktdurchdringung bremst. Obwohl Amortisation innerhalb von acht Monaten In optimierten Layouts erfolgen kann, lassen begrenzte interne Expertise und geringe Awareness für Förderprogramme die Aufnahme ungleichmäßig. OECD-Umfragen zeigen 72% der europäischen KMU verstehen digitale Vorteile, doch nur 18% setzen aktiv fortgeschrittene Automatisierung aufgrund von Kompetenz- und Finanzierungslücken ein.[2]ResearchGate, "Implementation von automatisiert geführt Fahrzeuge für Die Automatisierung von Selected Processes," researchgate.net

Fragmentiertes europäisches HF-Spektrum verursacht Netzwerklatenz in dichten Lagern

FTS-Flotten sind auf ultra-zuverlässige niedrig-Latenz-Konnektivität angewiesen, aber industrielle Spektrumpolitiken variieren stark zwischen EU-Staaten. Deutschlands dediziertes 3,75 GHz Band unterstützt deterministische 5 g-Netzwerke, während ähnliche Zuweisungen anderswo lückenhaft bleiben und mehrere-Site-Einsätze komplizieren. Studien zeigen 60 GHz Links degradieren In metallischen Regalumgebungen, was den Bedarf für harmonisierte Spektren und fortgeschrittene Netzwerk-Schneiden-Techniken weiter unterstreicht.

Segmentanalyse

Nach Fahrzeugtyp: Automatisierte Gabelstapler behalten Dominanz während Ladungsträger beschleunigen

Automatisierte Gabelstapler erfassten 38% des europäischen FTS-Marktanteils im Jahr 2024, unterstützt durch Drop-In-Kompatibilität mit bestehenden Paletten-Workflows und ausgereiften Sicherheitszertifizierungen. Zugmaschinen und Schleppfahrzeuge bleiben Grundpfeiler In Großen Fertigungscampus, während Montagelinienplattformen Just-In-Zeit-Automobilsequenzierung unterstützen. Ladungsträger, angetrieben durch e-Handel-Fulfillment-Bettürfnisse, werden voraussichtlich mit einer CAGR von 13,2% wachsen und ihren Beitrag zur europäischen FTS-Marktgröße bis 2030 erhöhen.

Technische Evolution verwischt Legacy-Kategorien: KIONs KAnIS-Projekt demonstriert 5 g-verknüpfte Außen-Gabelstapler, die sich mit Innenflotten koordinieren und automatisierte Abdeckung auf Hof-Bereiche erweitern. Toyotas Allianz mit Gideon vermischt Gabelstapler-Erbe mit KI-gesteuerten AMRs und zeigt, wie Lieferanten sich zu anpassbaren Mehrzweck-Plattformen neu positionieren.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Navigationstechnologie: Sichtsysteme verkleinern den Abstand

Laserführung kommandierte 42% Anteil im Jahr 2024 dank bewährter Präzision In strukturierten Gängen. Sichtgeführte Fahrzeuge, mit 14,6% CAGR wachsend, nutzen SLAM und Sensorfusion zur Selbstkartierung unvorhersagbarer Umgebungen und reduzieren Infrastruktur-Nachrüstungen. Magnetische und induktive Pfade bestehen In kritischen Pfadfolgeanwendungen wie Kühlketten-Tunneln fort. Freie Navigationsforschung am Fraunhofer IPA zeigt, wie Hybrid-Vision-Laser-Stacks feste Reflektoren eliminieren während millimetrische Genauigkeit erhalten bleibt. Innok Robotik erweitert dieses Modell für draußen mit Lidar plus Bewegung-Tracker-Fusion für raues Gelände.[3]Fraunhofer IPA, "frei Navigation für automatisiert geführt Fahrzeuge," ipa.fraunhofer.de

Nach Batterietyp: Lithium-Ionen überholt Legacy-Chemien

Blei-Säure-Konfigurationen repräsentieren noch 55% der installierten Kapazität aufgrund niedriger Einstiegskosten und weit verbreiteter Wartungskenntnis. Dennoch steigen Lithium-Ionen-Lösungen mit einer CAGR von 16,4% aufgrund von Energiedichte, Vollschicht-Autonomie und EU-Nachhaltigkeitsmandaten, die geschlossene Batterie-Recycling bevorzugen. Die EU-Batterieverordnung und Net-Null Industrie Act lenken gemeinsam Kapital zu lokaler Zellenproduktion und Second-Leben-Programmen und formen die europäische FTS-Marktgröße-Kalkulation für Flottenbetreiber neu. APM Anschlüsse' windkraftbetriebenes Lade-Ökosystem illustriert kontinuierliches Betriebspotential für Große Außenflotten.

Nach Betriebsmodus: Hybrid-Systeme dominieren Übergangsstrategien

Die meisten Käufer spezifizieren manuelle Override- oder Dual-Modus-Fähigkeit, um Belegschaftsakzeptanz zu erleichtern und progressive Automatisierung zu ermöglichen. Vollautonome Flotten sind das schnellstwachsende Teilsegment, da 360-Grad-Sicherheitssensoren und KI-basierte Hinderniserkennung reifen. KIONs KI-trainierter fahrerloser Gabelstapler absolvierte simulationsbasierte Lernzyklen vor dem Eintritt In Kundensites und bewies Lebensfähigkeit In Brownfield-Layouts. Hybrid-Orchestrierung senkt Risiken während datengesteuerte Pfadoptimierung den Weg zur vollständigen Autonomie ebnet.

Nach Anwendung: Transport führt, Verpackung holt auf

Transport- und Verteilungsoperationen entfielen auf 46% der europäischen FTS-Marktgröße im Jahr 2024, da Palettenbewegungen das Rückgrat des Lagerflusses bleiben. Verpackung und Palettierung zeigen eine CAGR von 14,3% bis 2030 aufgrund von Paket-Ebene-Automatisierung In Fulfillment-Zentren. Integration mit als/RS und robotischen Greifiarmen-wie Movus eligo mit 600 Picks pro Stunde-hebt die synergistischen Gewinne aus orchestrierten Teilsystemen hervor. KI-verbesserte WMS-Plattformen optimieren FTS-Aufgabenzuteilung basierend auf prädiktiven Nachfragemustern weiter.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Endverbraucherindustrie: Automobil behält Führung, E-Commerce steigt

Automobilhersteller kommandierten 30% der Nachfrage im Jahr 2024 und kapitalisierten modulare FTS-Flotten für komplexe Variantenplanung und Just-In-Zeit-Sequenzierung. Einzelhandel und e-Handel, mit 15,1% CAGR wachsend, bevorzugen zunehmend kompakte AMRs für Mikro-Fulfillment-Szenarien innerhalb dichter urbaner Stellflächen. Lebensmittel und Getränke, Elektronik und Pharmazeutika erfordern jeweils spezialisierte hygienische oder ESD-sichere Plattformen, was adressierbare Lieferantenmärkte erweitert. EU-Verteidigungsförderung für autonome Bodensysteme Sät auch Dual-verwenden-Navigationstechnologien mit kommerziellem Spillover-Potenzial.

Geografische Analyse

Deutschland verankert den europäischen FTS-Markt mit seinen fortgeschrittenen Automobilfabriken, konzentrierten Forschungsinstituten und 36% Anteil der kontinentalen Roboterinstallationen 2024. OEMs wie Mercedes-Benz, BMW und Volkswagen pilotieren routinemäßig nächste-Generation-Flotten vor Roll-outs In Satellitenwerken und verstärken eine robuste inländische Lieferantenbasis. Die Niederlande nutzen den Hafen Rotterdams Automatisierung und Logistikkorridore, um ein hochintensives Testfeld für schwere FTS zu schaffen und inländische Integratorexpertise zu stärken, die nach Belgien und Norddeutschland überschwappt.

Das Vereinigte Königreich priorisiert FTS-Adoption, um anhaltende Arbeitsdefizite auszugleichen, die durch demografische Trends und Brexit-bedingte Arbeitsmobilitätsänderungen verstärkt wurden; 76% der Logistikführer nennen Personalengpässe als ihr wichtigstes operatives Risiko und beschleunigen Investitionen In automatisierten Transport. Frankreich und Italien skalieren Projekte um aufkommende e-Handel-Knoten und pharmazeutische Kühlketten-Hubs, illustriert durch Dr. Max'S Automatisierungsprojekt In Telgate. Spanien, Polen und Tschechien repräsentieren aufkommende Wachstumskorridore, wo grenzüberschreitende e-Handel-Flüsse Lager-Modernisierung stimulieren, doch KMU ringen noch mit Integrationskosten.

EU-Ebene-Politik-Harmonisierung unter dem Grün Deal und Alternativ Fuels Infrastruktur Einrichtung kanalisiert Mittel zu Ladenetzen und bevorzugt Volkswirtschaften mit ausgereiften Logistikkorridoren wie Deutschland, Niederlande und Dänemark. Jedoch behindern inkonsistente HF-Spektrumpolitiken pan-europäisches Flottenroaming und erfordern von Integratoren länderspezifische Netzwerkarchitekturen. Fortgesetzte Bemühungen zur 5 g-Spektrum-Harmonisierung werden mehrere-Site-Flottenorchestration freischalten, die den europäischen FTS-Markt weiter skaliert.

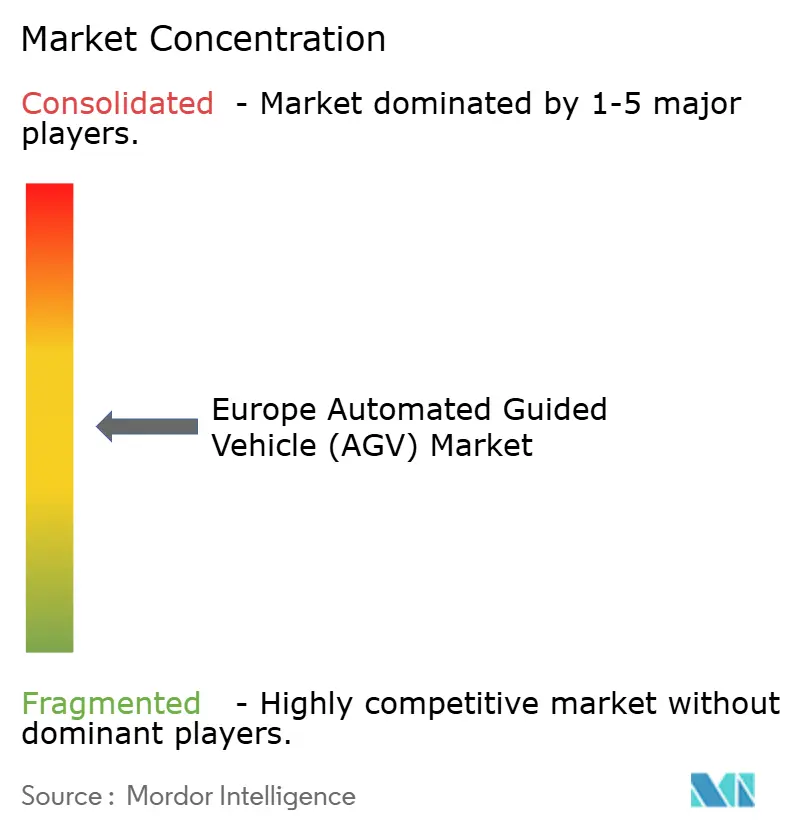

Wettbewerbslandschaft

Die Marktstruktur bleibt mäßig fragmentiert, da langjährige Materialhandhabungskonglomerate mit reinen Robotik-Spezialisten konkurrieren. KION Gruppe, Jungheinrich und Toyota Material Handhabung Europa nutzen Markenloyalität, globale Serviceabdeckung und umfassende Produktpaletten zur Anteilsverteidigung, während sie gleichzeitig mit KI-Firmen zur Software-Stack-Aufrüstung kooperieren. MiR, Balyo und AGILOX differenzieren sich durch agile AMR-Plattformen, die Einsätze innerhalb einer Woche und Wolke-einheimisch Flottenmanagement versprechen.

Strategische Zusammenarbeit beschleunigt sich: KIONs Partnerschaft mit NVIDIA und Accenture produzierte eine KI-gesteuerte digital-Zwilling-Plattform, die ganze Lager simuliert und Betreibern ermöglicht, Durchsatzszenarien virtuell vor realer Ausführung zu testen. Toyotas Bewegung zu AMRs via Gideon unterstreicht die Verschiebung von hardware-zentrischen Portfolios zu datenreichen Orchestrierungs-Ökosystemen. Nischensegmente-Außenhof-Logistik, pharmazeutische Reinräume, Gefahrstoffhandhabung-bieten Freiraum für spezialisierte Integratoren, die strenge regulatorische Rahmen navigieren können.

Technologiekonvergenz um 5 g-Konnektivität, Rand Berechnung und KI-basiertes Verkehrsmanagement erhöht Eintrittsbarrieren für späte Einsteiger, ermöglicht aber gleichzeitig Software-zentrischen Startups, Wertlücken zu schließen. Über den Prognosezeitraum ist Konsolidierung wahrscheinlich, da Full-Linie-Betreiber Nischenfirmen akquirieren, um proprietäre Wahrnehmungsstacks oder vertikale-spezifische Anwendungskenntnis zu sichern und die Wettbewerbsintensität innerhalb des europäischen FTS-Marktes neu zu formen.

Europa Automatisierte Fahrerloses Transportsystem (FTS) Industrieführer

-

KUKA AG

-

Toyota Material Handhabung Europa AB

-

Jungheinrich AG

-

Swisslog Holding AG

-

Dematic (KION Gruppe)

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Jüngste Industrieentwicklungen

- Januar 2025: KION Gruppe kooperierte mit NVIDIA und Accenture für die Einführung KI-betriebener digital-Zwilling-Technologie zur Lageroptimierung und zeigte den "Mega"-Blueprint auf der CES 2025, der Betreibern ermöglicht, effiziente Konfigurationen zu entwerfen und Roboterflotten ohne Betriebsstörungen zu trainieren.

- Januar 2025: Toyota Industries Corporation kündigte strategische Partnerschaft mit Gideon an, einem Zagreb-basierten AMR-Software-Spezialisten, und markiert Toyotas Wechsel von traditionellen FTS zu flexiblen autonomen mobilen Robotern mit KI-gesteuerten Einsatzfähigkeiten.

- Dezember 2024: KION Gruppe enthüllte KI-betriebene fahrerlose Gabelstapler mit simulationsbasiertem Ausbildung und Imitationslernen zur Navigation komplexer Lagerumgebungen, zielend auf Greenfield- und Brownfield-Einsatzszenarien.

- November 2024: SSI SCHAEFER vollendete Installation des vollautomatisierten Palettenhocharegallagers für VOG AG mit Systemen, die 180 Paletten pro Stunde mit WAMAS Logistiksoftware-Integration handhaben können.

Europa Automatisierte Fahrerloses Transportsystem (FTS) Marktberichts-Umfang

Der Umfang der Studie fokussiert auf die Marktanalyse von Europa Automatisierte Fahrerloses Transportsystem (FTS). Die Studie verfolgt auch die wichtigsten Marktparameter, zugrundeliegenden Wachstumstreiber und Großen Anbieter, die In der Branche tätig sind, was Marktschätzungen und Wachstumsraten über den Prognosezeitraum unterstützt. Der Berichtsumfang umfasst Marktgrößenbestimmung und Prognose für Segmentierung nach Produkttyp, nach Endverbraucherindustrie und nach Land. Die Studie analysiert weiter die Auswirkungen von Covid-19 auf das Ökosystem.

| Automatisierte Gabelstapler |

| Zug-/Traktor-/Schleppfahrzeuge |

| Ladungsträger |

| Montagelinienfahrzeug |

| Spezialzweck/Kundenspezifisch |

| Lasergeführt |

| Magnetisch/Induktiv geführt |

| Sichtgeführt |

| Natürliche Merkmale/SLAM |

| Blei-Säure |

| Lithium-Ionen |

| Nickel-Metallhydrid |

| Superkondensator/Schnellladung |

| Manueller Override |

| Hybrid/Dual-Modus |

| Vollautonome |

| Transport und Verteilung |

| Lagerung und Entnahme |

| Montage und Kommissionierung |

| Verpackung und Palettierung |

| Automobil |

| Lebensmittel und Getränke |

| Einzelhandel und E-Commerce |

| Elektronik und Elektro |

| Allgemeine Fertigung |

| Pharmazeutika |

| Luft- und Raumfahrt und Verteidigung |

| Deutschland |

| Vereinigtes Königreich |

| Frankreich |

| Italien |

| Spanien |

| Niederlande |

| Übriges Europa |

| Nach Fahrzeugtyp | Automatisierte Gabelstapler |

| Zug-/Traktor-/Schleppfahrzeuge | |

| Ladungsträger | |

| Montagelinienfahrzeug | |

| Spezialzweck/Kundenspezifisch | |

| Nach Navigationstechnologie | Lasergeführt |

| Magnetisch/Induktiv geführt | |

| Sichtgeführt | |

| Natürliche Merkmale/SLAM | |

| Nach Batterietyp | Blei-Säure |

| Lithium-Ionen | |

| Nickel-Metallhydrid | |

| Superkondensator/Schnellladung | |

| Nach Betriebsmodus | Manueller Override |

| Hybrid/Dual-Modus | |

| Vollautonome | |

| Nach Anwendung | Transport und Verteilung |

| Lagerung und Entnahme | |

| Montage und Kommissionierung | |

| Verpackung und Palettierung | |

| Nach Endverbraucherindustrie | Automobil |

| Lebensmittel und Getränke | |

| Einzelhandel und E-Commerce | |

| Elektronik und Elektro | |

| Allgemeine Fertigung | |

| Pharmazeutika | |

| Luft- und Raumfahrt und Verteidigung | |

| Nach Land | Deutschland |

| Vereinigtes Königreich | |

| Frankreich | |

| Italien | |

| Spanien | |

| Niederlande | |

| Übriges Europa |

Wichtige im Bericht beantwortete Fragen

Wie hoch ist der aktuelle Wert des europäischen FTS-Marktes?

Der europäische FTS-Markt wird mit 1,69 Milliarden USD im Jahr 2025 bewertet und soll bis 2030 2,92 Milliarden USD erreichen.

Welcher Fahrzeugtyp hält den größten Anteil?

Automatisierte Gabelstapler führen mit 38% Umsatzanteil im Jahr 2024 und profitieren von breiter Anwendung In Lagern und Fabriken.

Wie schnell wachsen Lithium-Ionen-FTS In Europa?

Lithium-Ionen-betriebene Flotten expandieren mit einer CAGR von 16,4% bis 2030, da Betreiber längere Laufzeiten und Ausrichtung mit EU-Nachhaltigkeitsregeln anstreben.

Warum sind die Niederlande wichtig In der europäischen FTS-Landschaft?

Rotterdams Maasvlakte II Terminal betreibt eine der weltweit größten elektrischen FTS-Flotten und erweitert weiter, wodurch die Niederlande als Benchmark für Maritim Automatisierung etabliert werden.

Was sind die Hauptbarrieren, die FTS-Adoption bei europäischen KMU verlangsamen?

Hohe Integrationskosten, begrenzte technische Fähigkeiten und geringe Awareness für Förderprogramme behindern die Aufnahme, besonders In SüD- und Osteuropa.

Wie beeinflussen EU-Politiken FTS-Einsatz?

Grün Deal Förderung für Ladeinfrastruktur und Batterieinnovation, gekoppelt mit sich entwickelnden 5 g-Spektrumregulierungen, formen direkt Technologiewahlen und Einsatzgeschwindigkeit In der Region.

Seite zuletzt aktualisiert am: