Marktgröße und Marktanteil für digital Beschilderung

digital Beschilderung Marktanalyse von Mordor Intelligenz

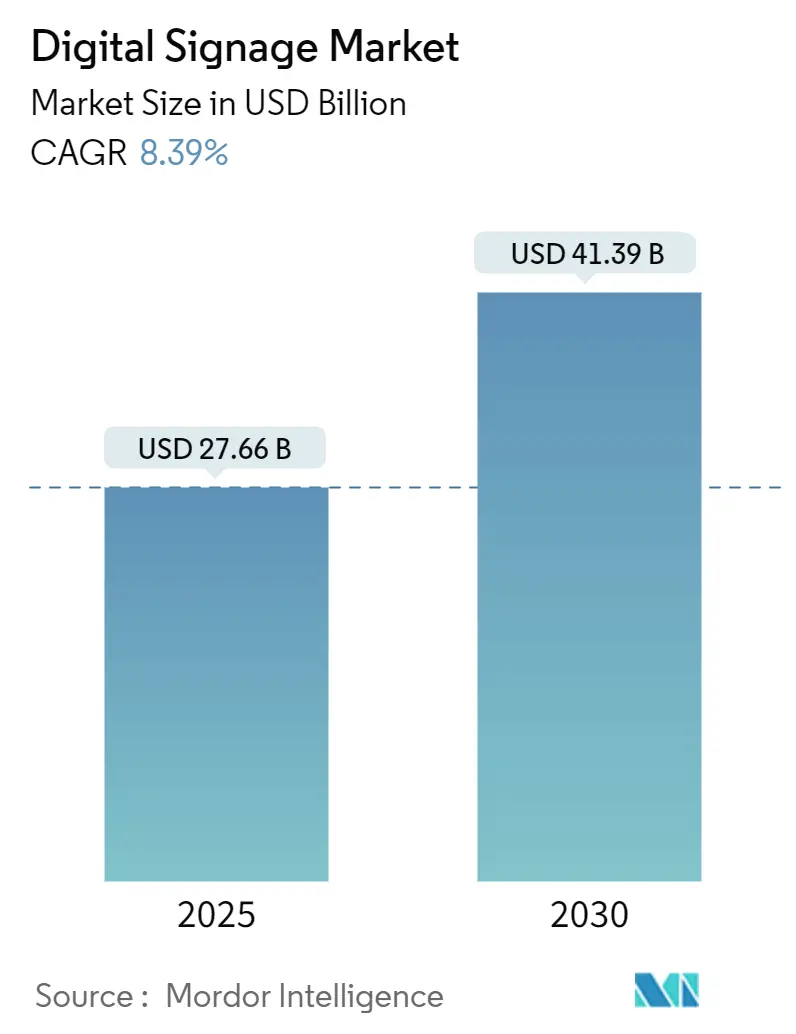

Die digital Beschilderung Marktgröße beträgt USD 27,66 Milliarden In 2025 und wird voraussichtlich USD 41,39 Milliarden bis 2030 erreichen, was einer CAGR von 8,39% entspricht. Die kontinuierliche Einführung von KI-gesteuerten Inhalt-Motoren, 5 g-fähigen Rand-Netzwerken und energieeffizienten MicroLED-Bildschirmen unterstützt diese Expansion. Große Unternehmen nutzen vernetzte Anzeigen, um die Kommunikation über hybride Arbeitsplätze hinweg zu vereinheitlichen, während Stadtbehörden interaktive Boards In schlau-City-Infrastrukturen integrieren, um Mobilität und öffentliche Sicherheitsinitiativen zu optimieren. Einzelhändler intensivieren Investitionen, da Zielgruppen-Analyseplattformen In-Store-Bildschirme In umsatzgenerierende Einzelhandel-Medien-Assets verwandeln. Gleichzeitig setzen Verkehrsbetreiber Echtzeit-Fahrgastinformationssysteme ein, die die Servicequalität erhöhen.

Wichtige Erkenntnisse des Berichts

- Nach Komponenten behielt Hardware 60,7% des Umsatzes von 2024, während Software mit einer CAGR von 10,5% bis 2030 voranschreitet.

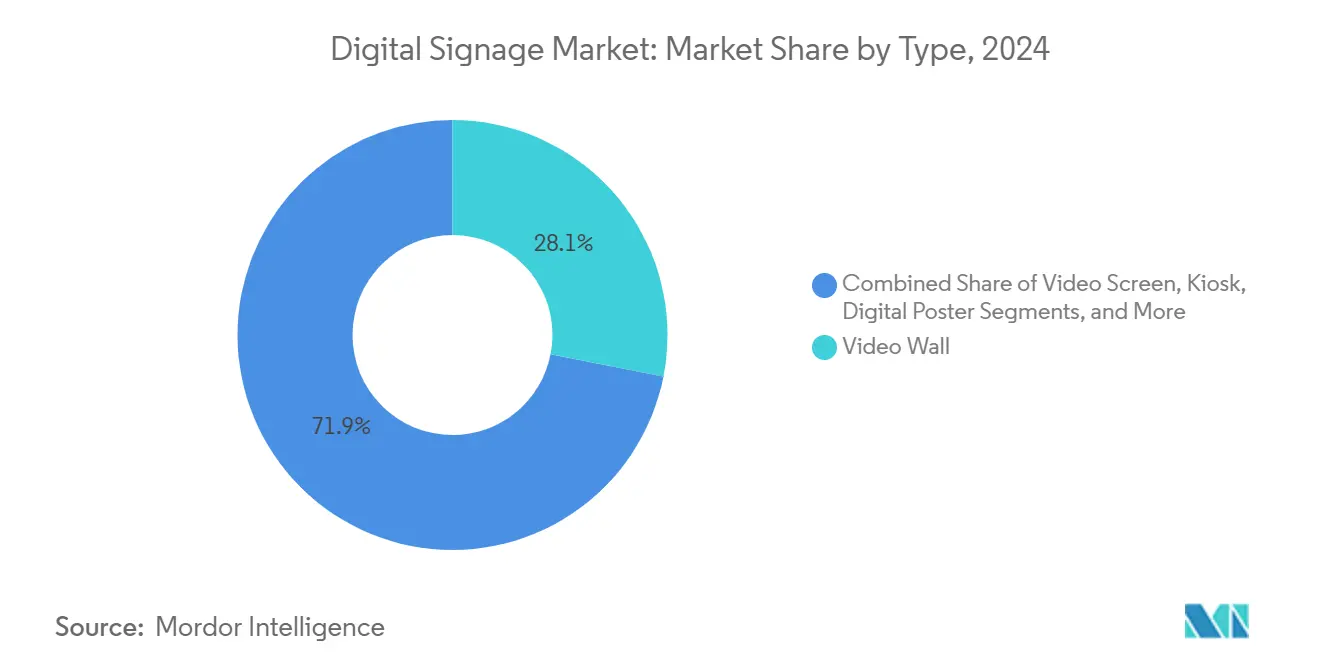

- Nach Typ machten Video Walls 28,1% des digital Beschilderung Marktanteils In 2024 aus; Kioske werden voraussichtlich mit 9,2% jährlich bis 2030 wachsen.

- Nach Deployment führten An-Premise-Systeme mit 69,8% Umsatz In 2024, dennoch zeigen Wolke-Plattformen die schnellste CAGR-Aussicht von 12,7%.

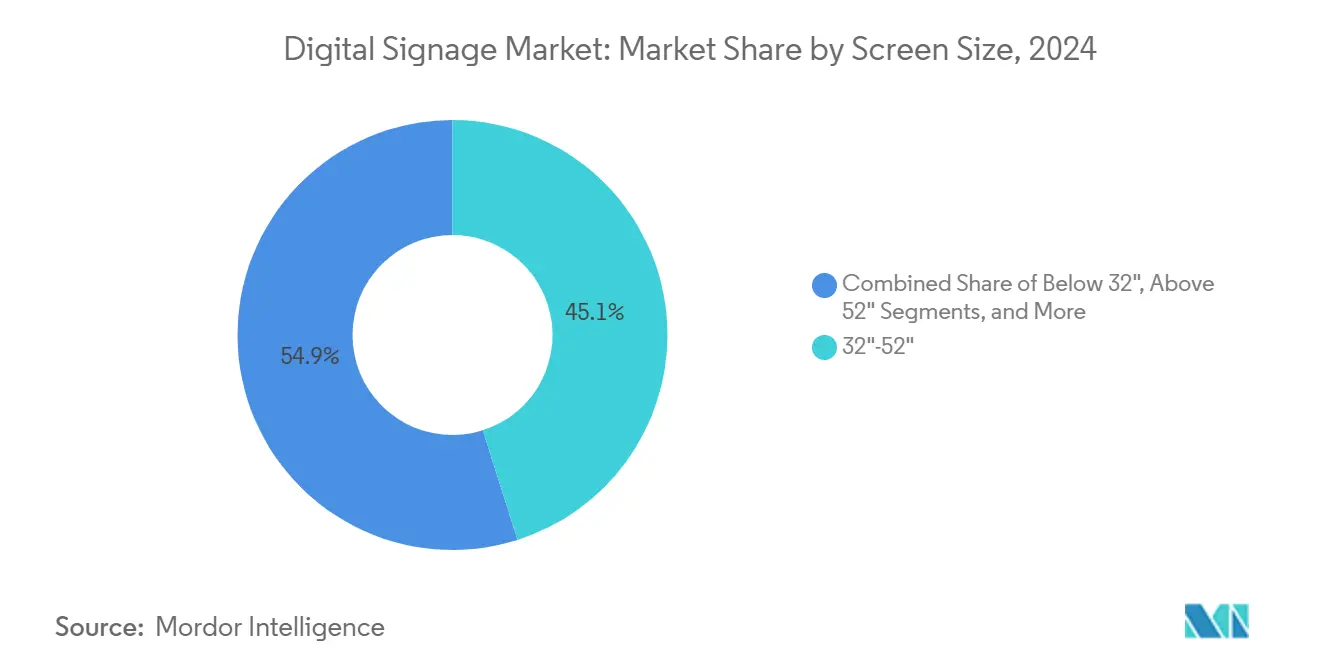

- Nach Bildschirmgröße eroberte das 32"-52"-Segment 45,1% Anteil der digital Beschilderung Marktgröße In 2024; Bildschirme über 52" expandieren jährlich um 7,8%.

- Nach Standort generierten Innen--Installationen 66,8% der Verkäufe von 2024, während im Freien-Implementierungen eine CAGR von 8,9% verzeichnen.

- Nach Endnutzung hielt der Einzelhandel 21,9% Umsatz In 2024, während Transport-Anzeigen die schnellste CAGR von 9,3% bis 2030 liefern.

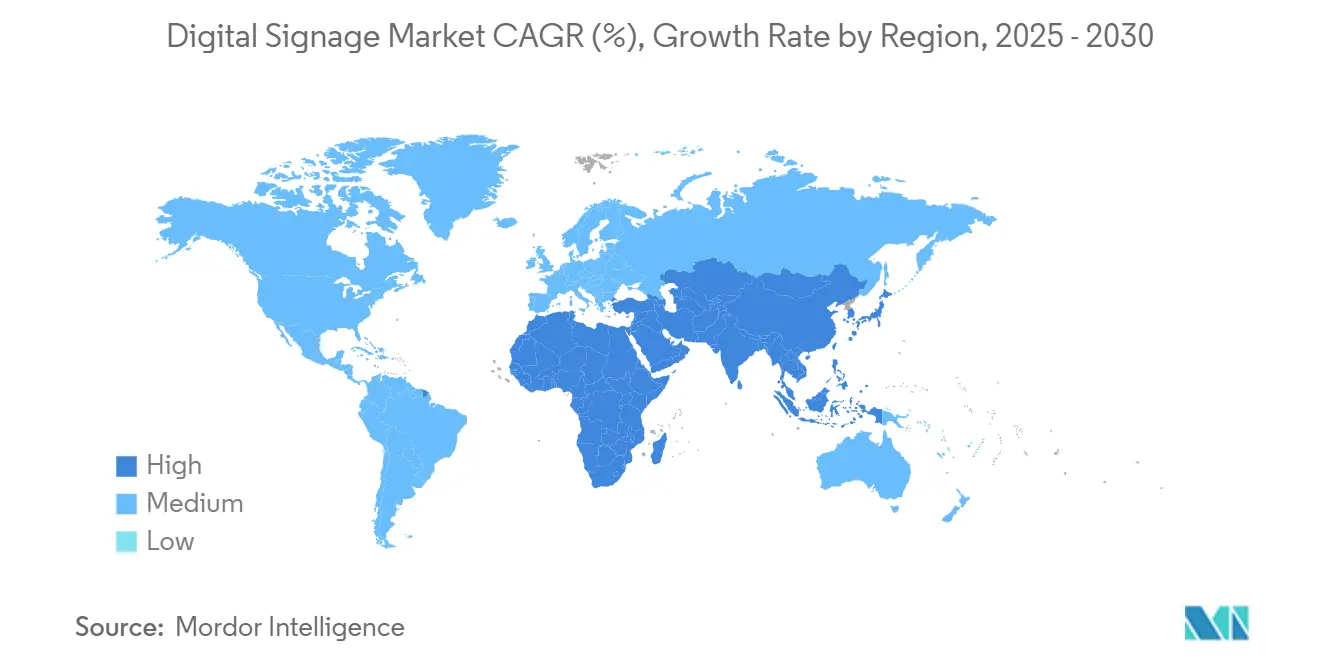

- Nach Regionen kommandierte Nordamerika 33,4% der Ausgaben von 2024; Asien-Pazifik führt das Wachstum mit einer CAGR von 8,5% bis 2030 an.

Globale digital Beschilderung Markttrends und Einblicke

Treiber-Auswirkungsanalyse

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| KI-gestützte Zielgruppenanalyse | +1.2% | Nordamerika und Europa | Mittlerer Zeitraum (2-4 Jahre) |

| 5 g plus Rand Berechnung | +1.5% | Asien-Pazifik, Ausbreitung nach MEA | Kurzer Zeitraum (≤ 2 Jahre) |

| EU-Nachhaltigkeitsmandate | +0.8% | Europa | Langer Zeitraum (≥ 4 Jahre) |

| Hybrid-Work-Kommunikations-Dashboards | +1.1% | Nordamerika, globale Ausbreitung | Mittlerer Zeitraum (2-4 Jahre) |

| schlau-City-Megaprojekte | +0.9% | Naher Osten | Langer Zeitraum (≥ 4 Jahre) |

| Einzelhandel-Medien-Monetarisierung | +1.3% | Lateinamerika | Mittlerer Zeitraum (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

KI-gestützte Zielgruppenanalyse steigert dynamische Content-Personalisierung

Einzelhändler ersetzen jetzt Einheitslösungen durch KI-Motoren, die Botschaften In Echtzeit anpassen, wenn sich Kunden nähern. Computer-Vision-Modul bewerten Altersgruppe, Geschlecht und Engagement-Dauer und lösen dann kreative Varianten aus, die Conversions um bis zu 30% steigern können. Ketten In den Vereinigten Staaten, Vereinigtem Königreich, Deutschland und Frankreich verknüpfen diese Erkenntnisse mit Treueprogramm-App-Daten zur Bereicherung von Omnichannel-Kampagnen. Agenturen zahlen Prämie-CPMs für solche präzise Exposition und verwandeln Filialnetze In margenstärke Medienkanäle. DSGVO-Einhaltung prägt das Rollout-Tempo In Europa, dennoch integrieren Anbieter Privacy-by-Design-Workflows, die Videoframes lokal vor der Analyse anonymisieren. Diese Faktoren halten den digital Beschilderung Markt auf einem soliden mittelfristigen Wachstumspfad.

5G + Edge Computing ermöglicht Echtzeit-Outdoor-Streaming

Verkehrsbehörden In Tokio, Seoul, Singapur und Sydney nutzen Millimeterwellen-5 g-Backbones, um ultra-niedrige Latenz-Videos und Notfallwarnungen an im Freien-geführt-Boards zu übertragen. An-Gerät-Rand-Server zwischenspeichern hochauflösende Clips vorab, reduzieren Datenübertragungskosten und ermöglichen sofortige Kampagnenwechsel bei Spitzen der FußGängerverkehr-Sensoren. Studien für asiatische Verkehrsknotenpunkte zeigen Produktivitätssteigerungen von 52% bis 245% und Kosteneinsparungen bis zu 90%, wenn 5 g Legacy-Glasfaser ersetzt.[1]Vereinigtes Königreich Government, "Review von Die 5 g Ecosystem, Adoption, Und Industrie verwenden Fälle In Asien," assets.publishing.Dienstleistung.gov.Vereinigtes Königreich Da mehr u-Bahnen eigenständige 5 g-Kerne aktivieren, erhält der digital Beschilderung Markt einen sofortigen Aufschwung.

EU-Unternehmensnachhaltigkeitsmandate beschleunigen energieeffiziente Displays

Brüsseler Vorschriften begrenzen den Energieeffizienzindex von Anzeigen und erzwingen siebenjährige Ersatzteilunterstützung, wodurch Käufer zu MicroLED- und Farb-e-Papier-Bildschirmen gelenkt werden. Analysten erwarten 39 TWh jährliche Stromeinsparungen bis 2030 und 13 Millionen Tonnen CO₂-Reduktion.[2]europäisch Commission, "Fernseher Und Elektronisch Anzeigen," Energie-efficient-Produkte.ec.europa.eu Samsungs 2025 Farb-e-Papier-Panel verbraucht 0,00 W für statische Inhalte und entspricht europäischen Beschaffungschecklisten. Ökodesign-Einhaltung stärkt die langfristige Anziehung der Region auf den digital Beschilderung Markt.

Post-pandemische Hybrid-Work-Modelle treiben Cloud-Dashboards voran

uns-amerikanische Arbeitgeber reduzieren Büroflächen, erweitern jedoch gemeinsam genutzte Bereiche mit datenreichen Anzeige-Clustern. Wolke-Konsolen vereinen Terminplanungs-Feeds, Videobesprechungen und Wellness-Metriken und machen mehrere-Site-Management reibungslos. Umfragen zeigen, dass 74% der Unternehmen digitale Boards als Weg zu 50% Kostensenkungen bei Einrichtung-Operationen sehen. Dieses Szenario fördert wiederkehrende Software-Abonnements, die den digital Beschilderung Markt bis 2027 expandieren lassen.

Hemmnisse-Auswirkungsanalyse

| Hemmnis | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Fragmentierte CMS-Standards | −0.7% | Global | Kurzer Zeitraum (≤ 2 Jahre) |

| Investitionsausgaben und Genehmigungen für im Freien-geführt In historischen Zonen | −0.5% | Europa | Langer Zeitraum (≥ 4 Jahre) |

| Cyber-Sicherheitslücken bei Verkehrs-Anzeigen | −0.4% | Nordamerika, globale Ausbreitung | Mittlerer Zeitraum (2-4 Jahre) |

| Preissprünge bei Spezial-Treiber-ICs | −0.3% | Global | Kurzer Zeitraum (≤ 2 Jahre) |

| Quelle: Mordor Intelligence | |||

Fragmentierte CMS-Standards erschweren Multi-Vendor-Interoperabilität

Globale Einzelhändler jonglieren oft mit Bildschirmen mehrerer Marken, finden jedoch kein gemeinsames Protokoll für Terminplanung oder Analytik. Die Internationale Fernmeldeunion warnt, dass mangelnde Interoperabilität Implementierungen verlangsamt und Gesamtbetriebskosten erhöht.[3]International Telecommunication Union, "Lack von Standards Threatens digital Beschilderung Markt," itwire.com Viele Firmen sperren sich daher In einzel-Anbieter-Ökosysteme ein, was Wettbewerbsausschreibungen begrenzt. Branchenallianzen entwerfen APIs, aber unterschiedliche Roadmaps unter Anbietern halten den Fortschritt langsam. Diese Realität Dämpft kurzfristige Skalierbarkeit für den digital Beschilderung Markt.

Cyber-Sicherheitslücken durch Ransomware auf Verkehrs-Displays beleuchtet

Ransomware durchdrang uns-amerikanische Verkehrs-Boards und erzwang Nachrichten-Kaperei, die öffentliche Verwirrung verursachte. Ein Beratungsschreiben der Federal Transit Administration stuft dynamische Nachrichtenschilder als Hochrisiko-Assets ein und empfiehlt Netzwerksegmentierung plus mehrere-Faktor-Zugang.[4]D O T - Federal Transit Administration, "Cyber Und Daten Sicherheit Bericht," transit.dot.gov Zusätzliche Sicherheitsmaßnahmen erhöhen Kosten und verlängern Projektzeitpläne, was kurzzeitig Wachstumsdynamik innerhalb des digital Beschilderung Markts Dämpft.

Segmentanalyse

Nach Typ: Kioske treiben Interactive-Engagement-Revolution voran

Video Walls dominierten 2024 den Umsatz mit 28,1% Anteil aufgrund ihrer immersiven Wirkung In Kontrollräumen und Flagship-Einzelhandelsumgebungen. Der digital Beschilderung Markt bevorzugt weiterhin ihre Größe für Markentheater und Unternehmens-Townhall-Events. Die Nachfrage bleibt auch für digitale Poster In Quick-Dienstleistung-Restaurants stabil, da Franchisenehmer einfache Inhalt-Wechsel schätzen.

Kioske bieten jedoch die schnellste CAGR von 9,2% bis 2030, da Käufer Selbst-Checkout, Wegfindung und Treueprogramm-Anmeldung auf responsiven Touchscreens annehmen. Einzelhändler im digital Beschilderung Markt setzen KI-Modul ein, die Add-ons beim Checkout empfehlen und die Ticketgröße steigern. Transparente LCD-Gehäverwenden erobern eine Nische In Luxusgeschäften und Automobil-Showrooms und verschmelzen Produktsichtbarkeit mit Daten-Overlays. Hersteller experimentieren jetzt mit Hybrid-Rigs, die mehrere-Panel-Video-Walls und Kiosk-Interaktion für Verkehrs-Concourses verschmelzen.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtkauf

Nach Komponente: Software-Lösungen beschleunigen Cloud-Migration

Hardware-Teile generierten 60,7% des Umsatzes von 2024 und bleiben grundlegend für den digital Beschilderung Markt, abdeckend geführt-Fliesen, Medien Player und Montage-Bausätze. Fallende Pixelkosten halten Investitionsausgaben für Refresh-Zyklen alle vier bis fünf Jahre handhabbar.

Software-Umsatz wächst mit zweistelliger CAGR von 10,5%, da Unternehmen entdecken, dass Inhalt-Orchestrierung und Analytik ROI vorantreiben. Wolke-Dashboards sichern Flotte-Uptime durch Fernbedienung-Diagnostik, während KI-Scheduler Kampagnenrelevanz verbessern. Anbieter integrieren nachweisen-von-Play-Ledger, damit Werbetreibende Expositionen auditieren können, was Vertrauen In den digital Beschilderung Markt erhöht.

Nach Deployment: Cloud-basierte Lösungen transformieren Unternehmensabläufe

An-Premise-Modelle hielten 69,8% der Ausgaben von 2024, da stark regulierte Sektoren wie Finanzen und Gesundheitswesen noch lokale Datenkontrolle bevorzugen. Ihre Dominanz hält den digital Beschilderung Markt In traditionellen Es-Mustern verankert.

Wolke-Dienstleistungen, die mit 12,7% jährlich voranschreiten, gestalten Kostenstrukturen um, indem sie Lizenzen, Speicher und Analytik bündeln. Hybrid-Modelle erleichtern den Übergang, indem sie sensible Dateien vor Ort behalten, während sie elastische Wolke-Skalierung für unkritische Playlists ausnutzen. Anbieter beruhigen Käufer mit ISO-27001-Einhaltung und optionalen Privat-Wolke-Tenants, was Cyber-Risiko-Bedenken lindert, die einst den digital Beschilderung Markt blockierten.

Nach Bildschirmgröße: Große Formate erobern Premium-Anwendungen

Anzeigen zwischen 32" und 52" sicherten sich 45,1% des Anteils von 2024 der digital Beschilderung Marktgröße, da sie In die meisten Gondeln, Besprechungsräume und Hotellobbys passen. Ihr süß Spot balanciert Sichtfeld und Energieverbrauch aus.

Paneele über 52" sehen das höchste Wachstum von 7,8%, da öffentliche Plätze, Stadien und Flughäfen riesige Leinwände für Echtzeit-Feeds begehren. Neue modulare MicroLED-Blöcke ermöglichen nahtlose Wände über 100" ohne sichtbare Nähte und erhöhen hoch-End-Erfahrungen. Angebotsknappheit für übergroße LCD-Gläser könnte Preise erhöhen, dennoch bleibt Nachfrage im digital Beschilderung Markt bestehen, da ROI von aufmerksamkeitserregenden Impressionen klar bleibt.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtkauf

Nach Standort: Outdoor-Implementierungen beschleunigen Smart-City-Integration

Innen--Umgebungen produzierten 66,8% der Verkäufe von 2024 und werden lebenswichtig für Merchandising, Unternehmenskommunikation und Wegfindung bleiben. Stabile Temperaturen verlängern Komponentenlebensdauer und vereinfachen Dienstleistung-Logistik innerhalb des digital Beschilderung Markts.

im Freien-Installationen, die 8,9% jährlich steigen, reiten die schlau-City-Welle, da Bürgermeister vernetzte Billboards einsetzen, die von Werbung zu Evakuierungsanweisungen während Notfällen wechseln. Verbesserte Helligkeit, IP-bewertete Gehäverwenden und intelligente Dimmung bekämpfen Blendung und Stromverbrauch. Vorschriften zur Lichtverschmutzung In europäischen Kulturerbezonen Dämpfen einige Projekte, dennoch drängen nahöstliche Megastädte voran und erhalten im Freien-Momentum für den digital Beschilderung Markt aufrecht.

Nach Endverbraucherbranche: Transport entwickelt sich zum Wachstumsführer

Einzelhandel eroberte 21,9% des Umsatzes von 2024, da Marken Regalrand-Bildschirme und Gangenden monetarisieren. Integration mit Punkt-von-Verkauf-Daten steigert kreuzen-Sell-Conversions und generiert messbare Gewinne, die Investitionen In den digital Beschilderung Markt verstärken.

Transport-Anzeigen gipfeln bei einer CAGR von 9,3%, da Flughäfen, Bahn- und u-Bahn-Knotenpunkte Reise-Management-Boards einführen, die Wegfindung, Sicherheitswarnungen und programmatische Werbung kombinieren. Rand-Prozessoren führen KI-Algorithmen lokal aus, um Dienstleistung auch bei zentralen Link-Ausfällen aufrechtzuerhalten. Sicherheitsbehörden verhängen Cyber-Baselines, was Kosten leicht erhöht, aber nicht genug, um Upside im digital Beschilderung Markt zu Dämpfen.

Geografieanalyse

Nordamerika hielt 33,4% des Einkommens von 2024, verankert durch uns-amerikanische Unternehmensrenovierungen, die Lobbys In digital-First-Showcases verwandelten. Kanadische Einzelhändler beschleunigen Checkout-Modernisierung und halten regionale Nachfrage stabil. Der digital Beschilderung Markt hier profitiert von reifer Wolke-Infrastruktur, die Deployment-Reibung reduziert.

Asien-Pazifik ist auf einer CAGR-Trajektorie von 8,5%, angetrieben von Chinas Stadtcluster-Projekten, Japans Technologie-Export-Push, Indiens Mall-Boom und Südostasiens Tourismus-Erholung. Eine integrierte Lieferkette für Paneele und ICs senkt Stückkosten und gibt regionalen Käufern Preisspielraum, der die Durchdringung des digital Beschilderung Markts steigert.

Europa verzeichnet stabile Gewinne, unterstützt durch Ökodesign-Mandate und hohe Kaufkraft. Historische Bezirks-Beschilderung-Obergerenzen fügen Einhaltung-Aufwand hinzu, dennoch nehmen deutsche und nordische Unternehmen Energieklasse-eine-Anzeigen an und gleichen touristische Zone-Pausen aus. Osteuropäische Flughäfen konkurrieren um Hub-Status durch Immersiv Wegfindungswände und erweitern den digital Beschilderung Markt ostwärts.

Wettbewerbslandschaft

Samsung hat die Führung für 15 aufeinanderfolgende Jahre bewahrt, indem es proprietäre SoC-Medien-Player mit MicroLED-, OLED- und Farb-e-Papier-Innovationen verheiratete. LG Anzeige, NEC, Panasonic und Sony konkurrieren bei Spitze-Tier-Projektausschreibungen mit differenzierter Bildverarbeitung und Dienstleistung-Schemata. Ihr kombinierter Anteil überschreitet 55% und verleiht dem digital Beschilderung Markt moderate Konzentration.

Lösungsintegratoren wie Stratacache, BrightSign und Planar integrieren Spezialist-Software, die mehrere-Anbieter-Komponenten zu schlüsselfertigen Netzwerken vernäht. Sie gewinnen oft vertikale-spezifische Verträge In QSR, Bildung und Gesundheitswesen und demonstrieren Raum für Nischen-Expertise neben globalen Herstellern.

F&e konvergiert jetzt auf KI-gesteuerte Terminplanung, sicherheitsverstärkte Firmware und niedrig-Strom-Substrat. Anbieter mit End-Zu-End-Stacks gewinnen Rand bei mehrjährigen Framework-Deals, während Partnerschaften mit Cyber-Sicherheitsfirmen zur Routine werden. Dieses Wettrüsten beschleunigt Zeit-Zu-Markt für Durchbruchsfeatures und erhält Wettbewerbsspannung innerhalb des digital Beschilderung Markts aufrecht.

digital Beschilderung Branchenführer

-

Samsung Elektronik Co. Ltd

-

Panasonic Corporation

-

Sony Corporation

-

NEC Corporation

-

LG Elektronik Inc.

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Aktuelle Branchenentwicklungen

- Juni 2025: Samsung Elektronik Australien startete Farb-e-Papier- und Interaktiv eBoard-Serien für Unternehmen und Schulen.

- Februar 2025: NEOM und DataVolt vereinbarten den Bau einer USD 5 Milliarden Net-Null-KI-Fabrik zur Unterstützung der nächsten Generation digitaler Infrastruktur.

- Februar 2025: Universität Turku und Cornell University enthüllten ein Modell, das einen 10-Millionen-fachen OLED-Helligkeitssprung durch Polariton-Maschinenbau vorhersagt.

- Januar 2025: LG Elektronik USA präsentierte CreateBoard Pro interaktive Anzeigen für Pädagogen auf der FETC 2025.

Globaler digital Beschilderung Marktbericht Umfang

digital Beschilderung ist zufällig ein Teilsegment von Beschilderung. Technologien wie LCD, geführt und Projektion werden In digital Beschilderung verwendet, um digitale Inhalte wie Bilder, Video, Streaming-Medien und Informationen anzuzeigen. Digitale Billboards werden In öffentlichen Räumen, Transportsystemen, Museen, Stadien, Einzelhandelsgeschäften, Hotels, Restaurants, Unternehmensgebäuden usw. für Wegfindung, Ausstellungen, Marketing und Außenwerbung verwendet.

digital Beschilderung Marktwachstum und es ist segmentiert nach Typ (Video Wand, Video Bildschirm, Kiosk, transparenter LCD-Bildschirm, digitales Poster), nach Komponente (Hardware [LCD/geführt-Anzeige, OLED-Anzeige, Medien Player, Projektor/Projektionsleinwände], Software, Dienstleistungen), nach Größe (unter 32, 32 bis 52, über 52), nach Standort (In-Store, im Freien), nach Anwendung (Einzelhandel, Transport, Gastgewerbe, Unternehmen, Bildung, Regierung) und nach Geografie (Nordamerika, Asien-Pazifik, Europa, Lateinamerika, Naher Osten und Afrika). Der Bericht bietet Marktprognosen und Größe In Werten (USD) für alle oben genannten Segmente.

| Video Wall |

| Video Screen |

| Kiosk |

| Transparenter LCD-Bildschirm |

| Digitales Poster |

| Billboard |

| Andere Typen |

| Hardware | LCD/LED-Display |

| OLED-Display | |

| MicroLED-Display | |

| Media Player | |

| Controller | |

| Projektor/Projektionsleinwände | |

| Andere Hardware | |

| Software | |

| Services | Installation und Integration |

| Managed Services | |

| Support und Wartung |

| On-Premise |

| Cloud-basiert |

| Hybrid |

| Unter 32" |

| 32"-52" |

| Über 52" |

| Ultra-groß über 100" |

| In-Store/Indoor |

| Outdoor |

| Einzelhandel |

| Transport |

| Gastgewerbe |

| Unternehmen |

| Bildung |

| Gesundheitswesen |

| Regierung |

| Sport und Entertainment |

| Banking und Finanzdienstleistungen |

| Produktionsanlagen |

| Nordamerika | Vereinigte Staaten | |

| Kanada | ||

| Mexiko | ||

| Europa | Deutschland | |

| Vereinigtes Königreich | ||

| Frankreich | ||

| Nordische Länder | ||

| Rest von Europa | ||

| Südamerika | Brasilien | |

| Rest von Südamerika | ||

| Asien-Pazifik | China | |

| Japan | ||

| Indien | ||

| Südostasien | ||

| Rest von Asien-Pazifik | ||

| Naher Osten und Afrika | Naher Osten | Golf-Kooperationsrat-Länder |

| Türkei | ||

| Rest des Nahen Ostens | ||

| Afrika | Südafrika | |

| Rest von Afrika | ||

| Nach Typ | Video Wall | ||

| Video Screen | |||

| Kiosk | |||

| Transparenter LCD-Bildschirm | |||

| Digitales Poster | |||

| Billboard | |||

| Andere Typen | |||

| Nach Komponente | Hardware | LCD/LED-Display | |

| OLED-Display | |||

| MicroLED-Display | |||

| Media Player | |||

| Controller | |||

| Projektor/Projektionsleinwände | |||

| Andere Hardware | |||

| Software | |||

| Services | Installation und Integration | ||

| Managed Services | |||

| Support und Wartung | |||

| Nach Deployment | On-Premise | ||

| Cloud-basiert | |||

| Hybrid | |||

| Nach Bildschirmgröße | Unter 32" | ||

| 32"-52" | |||

| Über 52" | |||

| Ultra-groß über 100" | |||

| Nach Standort | In-Store/Indoor | ||

| Outdoor | |||

| Nach Endverbraucherbranche | Einzelhandel | ||

| Transport | |||

| Gastgewerbe | |||

| Unternehmen | |||

| Bildung | |||

| Gesundheitswesen | |||

| Regierung | |||

| Sport und Entertainment | |||

| Banking und Finanzdienstleistungen | |||

| Produktionsanlagen | |||

| Nach Geografie | Nordamerika | Vereinigte Staaten | |

| Kanada | |||

| Mexiko | |||

| Europa | Deutschland | ||

| Vereinigtes Königreich | |||

| Frankreich | |||

| Nordische Länder | |||

| Rest von Europa | |||

| Südamerika | Brasilien | ||

| Rest von Südamerika | |||

| Asien-Pazifik | China | ||

| Japan | |||

| Indien | |||

| Südostasien | |||

| Rest von Asien-Pazifik | |||

| Naher Osten und Afrika | Naher Osten | Golf-Kooperationsrat-Länder | |

| Türkei | |||

| Rest des Nahen Ostens | |||

| Afrika | Südafrika | ||

| Rest von Afrika | |||

Schlüsselfragen beantwortet im Bericht

Wie Groß ist der digital Beschilderung Markt?

Die digital Beschilderung Marktgröße wird voraussichtlich USD 27,66 Milliarden In 2025 erreichen und mit einer CAGR von 8,40% auf USD 41,39 Milliarden bis 2030 wachsen.

Wer sind die Schlüsselakteure im digital Beschilderung Markt?

Samsung Elektronik Co. Ltd, Panasonic Corporation, Sony Corporation, NEC Corporation und LG Elektronik Inc. sind die wichtigsten Unternehmen, die im digital Beschilderung Markt tätig sind.

Welche ist die am schnellsten wachsende Region im digital Beschilderung Markt?

Asien-Pazifik wird voraussichtlich mit der höchsten CAGR über den Prognosezeitraum (2025-2030) wachsen.

Welche Region hat den größten Anteil im digital Beschilderung Markt?

In 2025 macht Nordamerika den größten Marktanteil im digital Beschilderung Markt aus.

Seite zuletzt aktualisiert am: