Marktgröße und -anteil für digitale Zahlungen

Marktanalyse für digitale Zahlungen von Mordor Intelligence

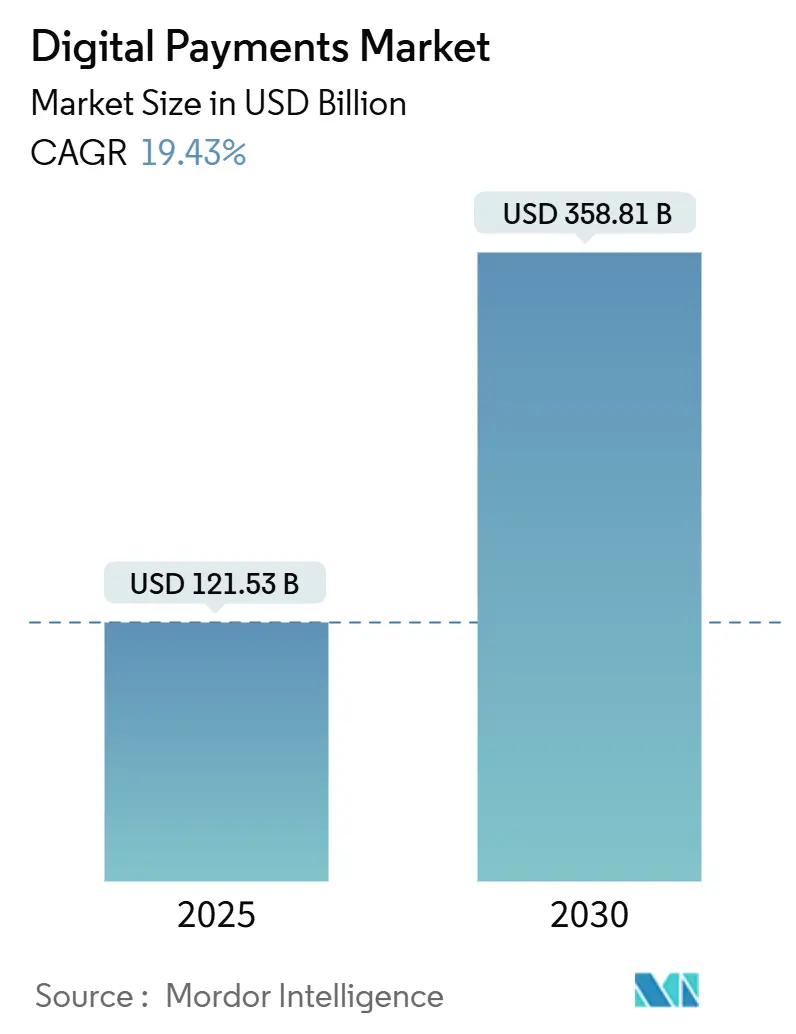

Die Marktgröße für digitale Zahlungen wird auf 121,53 Milliarden USD im Jahr 2025 geschätzt und soll bis 2030 358,81 Milliarden USD erreichen, was eine CAGR von 19,43% für den Zeitraum 2025-2030 widerspiegelt. Diese starke Aussicht wird durch synchronisierte Regulierung in den wichtigsten Volkswirtschaften, die Verbreitung interoperabler Zahlungsschienen und die steigende Nachfrage nach nahtlosem grenzüberschreitendem Handel geprägt. Wechselwirkungen zwischen großen Kartennetzwerken und alternativen Zahlungsmethoden definieren Wettbewerbsgrenzen neu, während künstliche Intelligenz die Messlatte für Betrugsprävention und Echtzeit-Entscheidungsfindung höher legt. Strategische Chancen entstehen, wo reife Märkte Volumenstabilität bieten und aufstrebende Regionen schnelle Expansion liefern, was Prozessoren dazu ermutigt, Investitionen in Effizienz mit Schritten in wachstumsstarke Korridore auszubalancieren. Regulatorische Klarheit rund um Tokenisierung und Sofortzahlungen komprimiert Fragmentierungskosten und belohnt Vorreiter, die Produktfahrpläne mit neuen Compliance-Vorlagen abstimmen.

Wichtige Berichtserkenntnisse

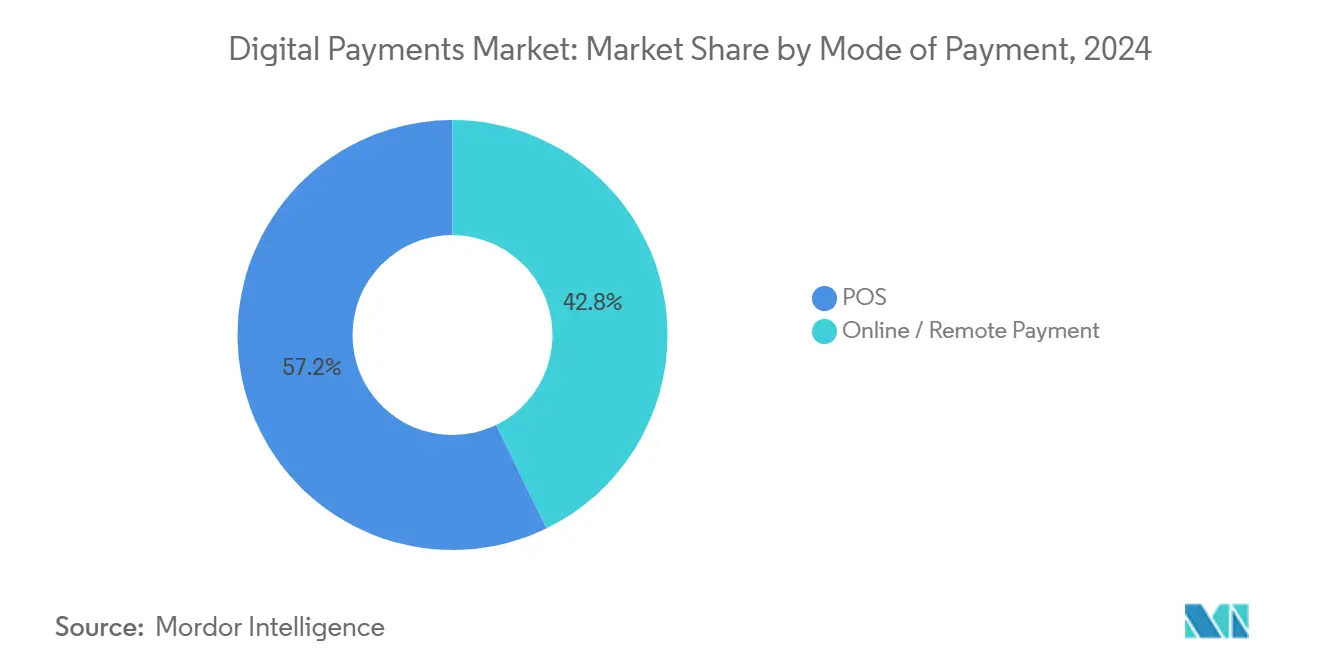

- Nach Zahlungsart führte Point-of-Sale mit 57,2% des Marktanteils für digitale Zahlungen im Jahr 2024, während Online- und Remote-Zahlungen voraussichtlich mit einer CAGR von 18,6% bis 2030 voranschreiten werden.

- Nach Komponente hielten Lösungen 63,4% des Umsatzes im Jahr 2024; Services sollen voraussichtlich mit einer CAGR von 20,4% bis 2030 expandieren.

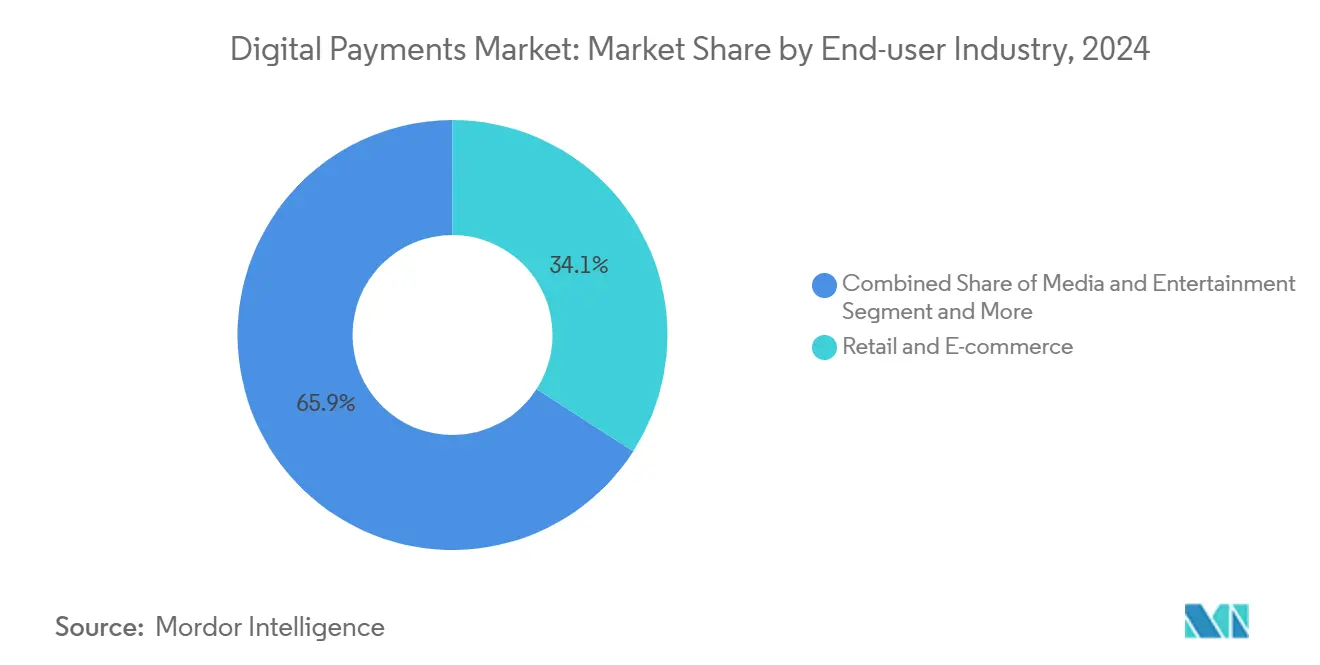

- Nach Endverbraucherbranche machten Einzelhandel und E-Commerce 34,1% der Marktgröße für digitale Zahlungen im Jahr 2024 aus, während das Gesundheitswesen voraussichtlich mit einer CAGR von 21,7% bis 2030 wachsen wird.

- Nach Unternehmensgröße eroberten Großunternehmen 68,8% des Umsatzes im Jahr 2024, aber kleine und mittlere Unternehmen werden das schnellste Wachstum mit einer CAGR von 22,9% bis 2030 verzeichnen.

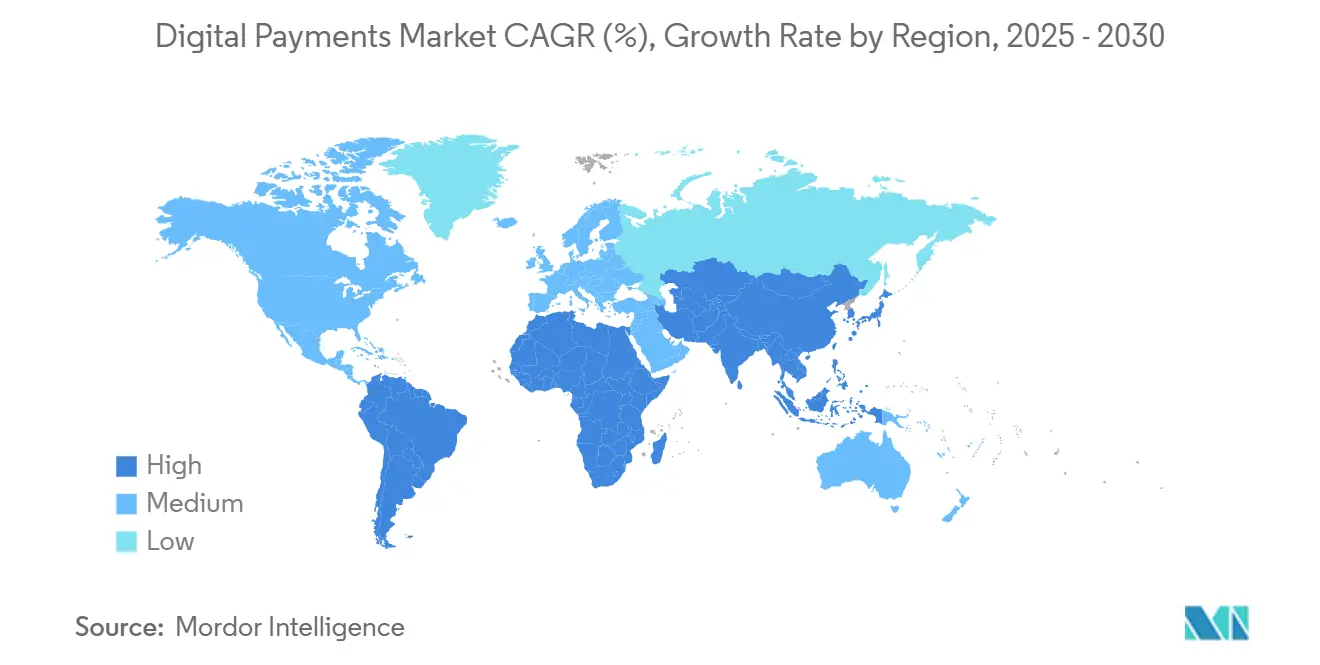

- Nach Geografie kommandierte Nordamerika 38,3% des Umsatzes im Jahr 2024; Asien-Pazifik soll voraussichtlich eine CAGR von 17,3% bis 2030 registrieren.

Globale Markttrends und Erkenntnisse für digitale Zahlungen

Treiber-Auswirkungsanalyse

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitlinie |

|---|---|---|---|

| Zunehmender Anstieg von QR-Code-Zahlungen in Südostasien | +3.2% | ASEAN-Kern, Übertragung auf Südasien | Mittelfristig (2-4 Jahre) |

| EU-Tokenisierungsmandate stärken die Online-Sicherheit | +2.8% | Europa primär, globale Adoption folgend | Langfristig (≥ 4 Jahre) |

| Grenzüberschreitende E-Commerce-Nachfrage nach APMs in Südamerika | +2.1% | Südamerika, Ausdehnung auf LATAM | Mittelfristig (2-4 Jahre) |

| Zunahme der Gen-Z BNPL-Akzeptanz in Nordamerika | +1.9% | Nordamerika, Ausbreitung auf entwickelte Märkte | Kurzfristig (≤ 2 Jahre) |

| Sofortige Gehaltsauszahlungssysteme in GCC | +1.4% | GCC-Staaten, potenzielle MEA-Expansion | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

QR-Code-Zahlungsstandardisierung treibt südostasiatische Integration voran

Standardisierte QR-Infrastruktur skaliert schnell, da Indonesiens QRIS 779 Millionen Transaktionen im Wert von IDR 82 Billionen (5,4 Milliarden USD) im Q4 2024 verarbeitete und 55 Millionen Nutzer und 36 Millionen Händler verband. [1]Katadata Research, "QRIS Catapults Digital Transactions in Indonesia," katadata.co.id Die grenzüberschreitende Verknüpfung mit Thailand setzt eine Vorlage, die Überweisungskosten um bis zu 50% senken könnte und ASEAN für integrierte Zahlungskorridore positioniert. Regierungsführung ermöglicht es Kleinstunternehmen, digitale Zahlungen ohne Kreditgeschichte zu akzeptieren, was die finanzielle Inklusion beschleunigt.

EU-Tokenisierungsmandate etablieren globale Sicherheitsstandards

Die Markets in Crypto-Assets-Verordnung trat im Dezember 2024 in Kraft und verpflichtet zur Tokenisierung digitaler Vermögenswerte, was Prozessoren über Europa hinaus beeinflusst. Visas Ausgabe von 1 Milliarde Token im asiatisch-pazifischen Raum zeigt, wie Compliance skalierbare Sicherheitsschichten aufbaut, die die Benutzererfahrung verbessern. Reservegedeckte Token-Regeln prägen das globale Stablecoin-Design, während die Europäische Zentralbank-Leitlinien zu einem digitalen Euro Interoperabilitätsprüfpunkte hinzufügen.[2]European Central Bank, "Digital Euro Rulebook Preparation," ecb.europa.eu

Grenzüberschreitender E-Commerce befeuert die Akzeptanz alternativer Zahlungsmethoden

Lateinamerikas digitaler Handel steuert bis 2026 auf 950 Milliarden USD zu, was die Präferenz für Sofortsysteme wie Brasiliens PIX und Mexikos CoDi vorantreibt. Regionale Orchestrierer wie Kushki verarbeiteten 140 Millionen Transaktionen im Wert von 15 Milliarden USD im Jahr 2023 und aggregierten lokale Schienen in einzelne APIs für globale Händler. Von Zentralbanken unterstützte schnelle Zahlungssysteme in 15 Ländern bereiten die Bühne für kosteneffiziente Überweisungen.

Gen-Z BNPL-Akzeptanz gestaltet nordamerikanische Kreditmärkte um

Buy Now Pay Later durchdrang 2024 wesentliche Dienstleistungen, wobei die Nutzung in Versorgungsunternehmen Kreditkarten bei jüngeren Kohorten übertraf. Forschung der Kansas City Federal Reserve zeigt, dass BNPL-Nutzer unterschiedliche Liquiditäts-Timing-Beschränkungen statt Kreditzugangslücken haben, was neue Kreditbewertungsüberlegungen offenbart. Händler integrieren BNPL, um die Conversion zu steigern, während Prozessoren Risikomodelle verfeinern, um regulatorische Prüfung zu bewältigen.

Beschränkungs-Auswirkungsanalyse

| Beschränkung | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitlinie |

|---|---|---|---|

| Fragmentierte KYC-Regeln in der Karibik fordern den Markt heraus | -1.8% | Karibische Staaten, Auswirkung auf grenzüberschreitende Flüsse | Langfristig (≥ 4 Jahre) |

| Zunehmende Akzeptanz der Bargeldpräferenz im ländlichen Afrika | -2.3% | Ländliche Gebiete Subsahara-Afrikas | Mittelfristig (2-4 Jahre) |

| Steigende CNP-Betrugskosten für mittelgroße Händler | -2.7% | Global, konzentriert auf E-Commerce-Segmente | Kurzfristig (≤ 2 Jahre) |

| Quelle: Mordor Intelligence | |||

Fragmentierte karibische KYC-Regeln schaffen Reibung

Unterschiedliche Anti-Geldwäsche-Standards in karibischen Nationen zwingen Prozessoren, mehrere Compliance-Programme zu betreiben, was die Betriebskosten erhöht und die regionale Integration verlangsamt.

Ländliche afrikanische Bargeldpräferenz begrenzt digitale Durchdringung

Mobile-Money-Transaktionen erreichten 2024 1,68 Billionen USD, dennoch besteht die ländliche Abhängigkeit von Bargeld aufgrund unzureichender Infrastruktur und einer 21%igen Geschlechterlücke im Kontobesitz fort. [3]: GSMA, "State of the Industry Report on Mobile Money 2024," gsma.com Liquiditätsbeschränkungen und begrenzte Netzwerk-Betriebszeit schrecken von konsistenter digitaler Nutzung ab und verlangsamen eine tiefere Marktdurchdringung.

Segmentanalyse

Nach Zahlungsart: POS-Dominanz sieht sich digitaler Disruption gegenüber

Point-of-Sale-Kanäle machten 57,2% der Marktgröße für digitale Zahlungen im Jahr 2024 aus, aber Online- und Remote-Optionen wachsen mit einer CAGR von 18,6% bis 2030. Diese Entwicklung spiegelt den Anstieg der europäischen mobilen Zahlungswerte von 4 Milliarden EUR (4,4 Milliarden USD) im Jahr 2017 auf 195 Milliarden EUR (212,6 Milliarden USD) im Jahr 2024 wider, was eine politisch geführte Akzeptanz bestätigt. Kontaktlose Präferenzen, von 49,1% der Reisenden gewünscht, die dauerhafte mobile Zahlungen wollen, drängen Händler weiterhin dazu, Akzeptanzinfrastruktur zu verbessern. Die Verbreitung von Sofortzahlungsschienen verwischt Kanallinien, sodass Anbieter einheitliche Orchestrierung integrieren, die stationäre, Web- und In-App-Flüsse abdeckt. Echtzeit-Autorisierung mit KI-gesteuerten Risiko-Engines gibt POS-Anbietern einen Differenzierer, da Remote-Volumen zu Wallets und Pay-by-Bank migriert.

Notiz: Segmentanteile aller einzelnen Segmente bei Berichtskauf verfügbar

Nach Komponente: Services-Wachstum übertrifft Lösungsentwicklung

Lösungen kommandierten 63,4% des Umsatzes im Jahr 2024, während Services mit einer CAGR von 20,4% voranschreiten, was zeigt, dass Implementierungsexpertise nun Wallet-Anteil treibt. Fiserv repositionierte seinen Clover-Stack von Hardware zu Commerce-Enablement und lieferte zweistellige Top-Line-Expansion und den Beweis, dass Services das Engagement vertiefen. Stripe verarbeitete 2024 1,4 Billionen USD, wobei entwicklerzentriertes Onboarding unterstreicht, wie Orchestrierungsservices wechselnde Händler erfassen. Beratungs- und Compliance-Services sind gefragt, da MiCA, Sofortzahlungsmandate und ISO 20022-Migration die Komplexität erhöhen. Signifikante grenzüberschreitende Gelegenheit besteht für Unternehmen, die Settlement, FX und Steuerberichterstattung in White-Label-APIs bündeln.

Nach Endverbraucherbranche: Gesundheitswesen führt digitale Transformation

Einzelhandel und E-Commerce behielten 34,1% des Umsatzes im Jahr 2024, aber das Gesundheitswesen führt das Feld mit einer CAGR von 21,7% bis 2030 an, unterstützt durch elektronische Gesundheitsakten-Integration und Supply-Chain-Automatisierung. Digitale Abrechnung eliminiert Papierschecks und verbessert den Cashflow, was die Patientenzufriedenheit erhöht. Feldstudien im Senegal belegen 88,9% Zufriedenheit unter Gesundheitsarbeitern, die digitale Auszahlungen nutzen, was das Akzeptanzmomentum verstärkt. Reisen, Medien und öffentliche Versorgungsunternehmen folgen dicht als Verbrauchererfahrung und regulatorische Berichterstattungsanforderungen auf einheitliche Checkout-Erfahrungen konvergieren.

Notiz: Segmentanteile aller einzelnen Segmente bei Berichtskauf verfügbar

Nach Unternehmensgröße: KMU treiben Akzeptanz durch eingebettete Finanzdienstleistungen voran

Großunternehmen generierten 68,8% des Umsatzes im Jahr 2024, dennoch expandieren KMU mit einer CAGR von 22,9%, angetrieben durch Plug-and-Play-Embedded-Finance-Stacks, die die Time-to-Market komprimieren. Square behält die Führung im Micro-Merchant-Acquiring, obwohl Fiserv durch Clover-Upgrades und Payfare-Integration Anteile gewinnt. API-first-Anbieter liefern modulare Zahlungs-, Kredit- und Treasury-Funktionen, die auf schnell wachsende Plattform-Ökosysteme abbilden. Regulatorische Sandboxes in mehreren Jurisdiktionen lassen KMU tokenisiertes Settlement mit begrenztem Compliance-Risiko pilotieren.

Geografieanalyse

Nordamerika hielt 38,3% des Umsatzes im Jahr 2024, untermauert durch Kartennetzwerk-Dominanz und die Einführung von FedNow, dennoch eskaliert der Wettbewerbsdruck, da Asien-Pazifik eine CAGR von 17,3% bis 2030 verzeichnet. Das Aufkommen von Stablecoin-Initiativen, unterstützt von großen US-Banken, signalisiert, dass digitale Währungsschienen Settlement-Reibung im Kanada-USA-Mexiko-Korridor senken könnten, was neue Service-Modelle fördert.

Asien-Pazifik ist die primäre Wachstumsmaschine, angetrieben durch Chinas digitale Yuan-Pilotprojekte, Indiens UPI-Expansion und die regionale Auswirkung der QRIS-Integration. Indonesien allein verarbeitete im Q4 2024 5,4 Milliarden USD an QR-Zahlungen, was den Netzwerkeffekt standardisierter Codes bestätigt. Lokale Prozessoren bilden Allianzen mit globalen Gateways, um Compliance-Lücken zu überbrücken, während Japans direkte Acquiring-Reformen ausländische PSP-Eintritte ermutigen.

Europa nutzt regulatorische Führung. MiCA beseitigt Fragmentierung, und die Sofortzahlungsverordnung, die im Januar 2025 wirksam wird, zwingt Banken, rund um die Uhr Euro-Überweisungen anzubieten, was Prozessor-Investitionsprioritäten prägt. Harmonisierte Token-Standards ermutigen grenzüberschreitendes Service-Design, während Nischenmärkte in den nordischen Ländern und dem Baltikum weiterhin Open-Banking-basierte Pay-by-Account-Checkouts pilotieren.

Südamerika, der Nahe Osten und Afrika präsentieren diverse Akzeptanzkurven. Brasiliens PIX, Mexikos CoDi und GCC-Sofortgehaltsabrechnungssysteme demonstrieren jeweils, wie staatlich unterstützte Schienen Settlement-Zyklen verkürzen und Händlerkosten senken. Mobile-Money-Agenten in Afrika handhaben 2024 1,68 Billionen USD, dennoch bleiben ländliche Lücken aufgrund von Bargeld-Bias und Netzwerk-Zuverlässigkeitsherausforderungen.

Wettbewerbslandschaft

Der Markt für digitale Zahlungen zeigt eine steigende moderate Konzentration in den Fähigkeiten. Visa verarbeitete mehr als 13 Billionen USD im Jahr 2024 und hielt eine bereinigte operative Marge von 69,3%, die Investitionen in Netzwerk-Tokenisierung und KI-Betrugsanalytik finanziert. PayPal bediente 434 Millionen aktive Nutzer und bewegte 1,68 Billionen USD, wodurch nordamerikanische Skalierung in europäische Wallet-Konkurrenz und brasilianisches Plattformwachstum übersetzt wird.

Stripes 17,15% Anteil am 173,38 Milliarden USD globalen Processing-Pool zeigt die Anziehungskraft entwickler-erster APIs, während sein jüngster Krypto-Zahlungsrelaunch mit Händlern-Appetit auf niedrigere FX-Spreads übereinstimmt. Adyens Fastlane-Checkout nutzt PayPal Vaulting, um Gast-Checkout-Reibung um 80% zu senken, was Partnerschaftsmodelle illustriert, die adressierbares Volumen vergrößern.

Konsolidierung nimmt Fahrt auf. Fiservs Payfare-Akquisition erweitert Embedded-Finance-Breite und zielt auf einen 5,5 Milliarden USD freien Cashflow-Pool ab, mit dem Ziel eines zweistelligen organischen Wachstums im Jahr 2025. Eine Bundesgerichtsentscheidung, die Drittanbieter-In-App-Zahlungen ermöglicht, erschließt eine 100 Milliarden USD Gelegenheit für Stripe, PayPal und Bolt, die um die Lieferung konformer SDKs wetteifern, die Händler-Ökonomie verbessern. Machine-Learning-Betrugsplattformen und tokenisierte Settlement-Schichten werden zu Must-have-Features, heben Barrieren für kleinere Einsteiger und bereiten die Bühne für entweder Nischenspezialisierung oder Akquisition.

Branchenführer für digitale Zahlungen

-

PayPal Holdings Inc.

-

Visa Inc.

-

Mastercard Incorporated (Mastercard)

-

Amazon Payments Inc. (Amazon.com Inc.)

-

Alphabet Inc.

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Jüngste Branchenentwicklungen

- Juni 2025: Apple, Google, Airbnb und X eröffneten Gespräche mit Krypto-Unternehmen zur Einbettung von Stablecoin-Zahlungen, um niedrigere grenzüberschreitende Gebühren zu erreichen, nachdem Stablecoins 2024 27,6 Billionen USD verarbeiteten. Der Schritt signalisiert Big-Tech-Absicht, Settlement-Kosten und Datenflüsse zu kontrollieren.

- Mai 2025: Fiserv erweiterte Commerce Hub und schloss seine Payfare-Akquisition ab, zielt auf Embedded-Finance-Wachstum und 5,5 Milliarden USD freien Cashflow mit einem organischen Umsatzziel von 10-12% ab. Die Strategie konzentriert sich auf die Bündelung von Lohnkarten und KMU-Acquiring unter einem Cloud-Stack.

- Mai 2025: Die Europäische Zentralbank veröffentlichte technische Leitlinien für den digitalen Euro und skizzierte Schnittstellen-Standards, die PSPs übernehmen müssen, um Zugang zur Ausgabeinfrastruktur zu erhalten. Anbieter passen Kernsysteme an, um vor Pilot-Rollouts konform zu sein.

- April 2025: PayPal führte neue Wallet-Features in Deutschland ein, um mit Apple Pay und Google Pay zu konkurrieren, wobei seine 31,8 Milliarden USD Umsatzbasis von 2024 genutzt wird, um die europäische Durchdringung zu vertiefen.

- März 2025: Fitch Ratings bestätigte PayPals langfristiges Rating bei A-, merkte jedoch an, dass sich das Gewinnwachstum auf mittlere einstellige Werte verlangsamen wird, da die Wettbewerbsintensität steigt.

- Januar 2025: Die Sofortzahlungsverordnung der Europäischen Union trat in Kraft und verpflichtet Euro-Gebiet-PSPs, Sofortüberweisungen zu empfangen und bis Oktober 2025 zu senden.

Globaler Berichtsumfang für den Markt digitaler Zahlungen

Digitale Zahlungen werden über digitale Kanäle durchgeführt. Sowohl der Zahler als auch der Zahlungsempfänger senden und empfangen Geld über digitale Methoden bei digitalen Zahlungen. Ein anderer Name dafür ist elektronische Zahlung. Digitale Zahlungen beinhalten kein echtes Geld. Nach Industriestandards werden DP als bargeldlose Transaktionen über digitale Plattformen bezeichnet. Der Berichtsumfang ist auf Verbrauchertransaktionen beschränkt, die über digitalen Handel getätigt werden (Zahlungen über Online-Zahlungsgateways für Kartenzahlungen, Lastschrift und mobile Point-of-Sale-Transaktionen).

Der Markt für digitale Zahlungen ist segmentiert nach Zahlungsart (Point of Sale und Online-Verkauf), nach Endverbraucherbranche (Einzelhandel, Entertainment, Gesundheitswesen, Gastgewerbe) und nach Geografie (Nordamerika, Europa, Asien-Pazifik, Lateinamerika sowie Naher Osten und Afrika).

Die Marktgrößen und Prognosen werden als Werte in USD für alle oben genannten Segmente bereitgestellt.

| Point of Sale (POS) |

| Online/Remote-Zahlung |

| Lösungen (Gateway, Verarbeitung, Wallet, Betrug, Andere) |

| Services (Beratung, Integration, Support) |

| Großunternehmen |

| Kleine und mittlere Unternehmen (KMU) |

| Einzelhandel und E-Commerce |

| Medien und Entertainment |

| Gesundheitswesen |

| Gastgewerbe und Reisen |

| Andere Branchen (Bildung, Versorgung, Regierung) |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Europa | Deutschland |

| Vereinigtes Königreich | |

| Frankreich | |

| Nordische Länder | |

| Restliches Europa | |

| Asien-Pazifik | China |

| Indien | |

| Japan | |

| Restlicher Asien-Pazifik-Raum | |

| Südamerika | Brasilien |

| Argentinien | |

| Restliches Südamerika | |

| Naher Osten | GCC |

| Türkei | |

| Restlicher Naher Osten | |

| Afrika | Südafrika |

| Nigeria | |

| Restliches Afrika |

| Nach Zahlungsart | Point of Sale (POS) | |

| Online/Remote-Zahlung | ||

| Nach Komponente | Lösungen (Gateway, Verarbeitung, Wallet, Betrug, Andere) | |

| Services (Beratung, Integration, Support) | ||

| Nach Unternehmensgröße | Großunternehmen | |

| Kleine und mittlere Unternehmen (KMU) | ||

| Nach Endverbraucherbranche | Einzelhandel und E-Commerce | |

| Medien und Entertainment | ||

| Gesundheitswesen | ||

| Gastgewerbe und Reisen | ||

| Andere Branchen (Bildung, Versorgung, Regierung) | ||

| Nach Geografie | Nordamerika | Vereinigte Staaten |

| Kanada | ||

| Mexiko | ||

| Europa | Deutschland | |

| Vereinigtes Königreich | ||

| Frankreich | ||

| Nordische Länder | ||

| Restliches Europa | ||

| Asien-Pazifik | China | |

| Indien | ||

| Japan | ||

| Restlicher Asien-Pazifik-Raum | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Restliches Südamerika | ||

| Naher Osten | GCC | |

| Türkei | ||

| Restlicher Naher Osten | ||

| Afrika | Südafrika | |

| Nigeria | ||

| Restliches Afrika | ||

Wichtige im Bericht beantwortete Fragen

Wie hoch ist der aktuelle Wert des Marktes für digitale Zahlungen?

Der Markt für digitale Zahlungen wird auf 121,53 Milliarden USD im Jahr 2025 bewertet und soll bis 2030 358,81 Milliarden USD erreichen.

Welche Region wächst am schnellsten bei digitalen Zahlungen?

Asien-Pazifik führt das Wachstum mit einer CAGR von 17,3% bis 2030 an, angetrieben durch Initiativen wie UPI in Indien und QRIS in Indonesien.

Warum übertreffen Services Lösungen im Sektor?

Regulatorische Komplexität und Händlernachfrage nach Single-API-Orchestrierung machen Implementierungs- und Compliance-Services wertvoller als Commodity-Processing-Software.

Wie groß ist die Chance im Gesundheitswesen bei digitalen Zahlungen?

Das Gesundheitswesen ist das am schnellsten wachsende Endverbrauchersegment mit einer CAGR von 21,7%, was die Integration mit elektronischen Gesundheitsakten und Supply-Chain-Systemen widerspiegelt.

Wie wird die Sofortzahlungsregulierung in Europa globale Anbieter beeinflussen?

Ab Januar 2025 müssen Banken Euro-Sofortzahlungen empfangen, was Prozessoren weltweit zwingt, Settlement-Engines aufzurüsten, um mit europäischen Kunden interoperabel zu bleiben.

Seite zuletzt aktualisiert am: