Marktgröße und Marktanteil für digitale Logistik

Marktanalyse für digitale Logistik von Mordor Intelligence

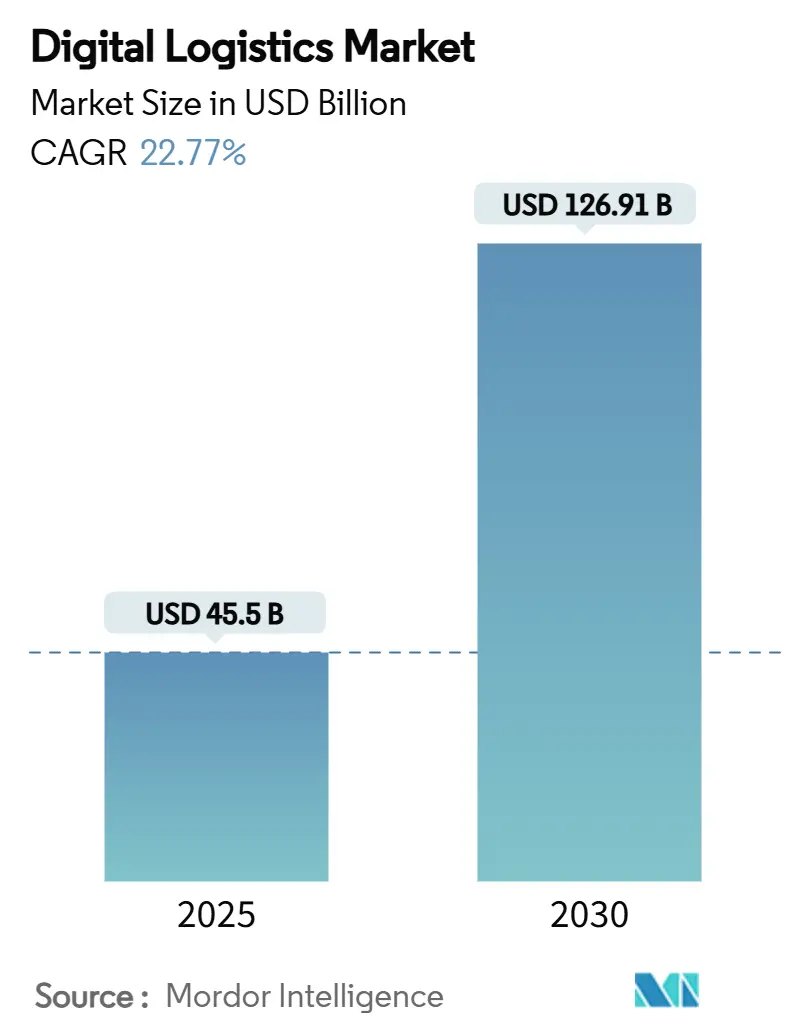

Die Marktgröße für digitale Logistik wird auf 45,5 Milliarden USD im Jahr 2025 geschätzt und soll bis 2030 126,91 Milliarden USD erreichen, mit einer CAGR von 22,77% während des Prognosezeitraums (2025-2030).

Die rasante E-Commerce-Expansion, die Konvergenz von KI, IoT und Blockchain sowie die Hinwendung zu Cloud-nativen Architekturen beschleunigen die Unternehmenseinführung. Predictive Analytics verbessert die Bestandsgenauigkeit und reduziert Verschwendung, während Echtzeit-IoT-Telematik den Flottenspritverbrauch senkt und Nachhaltigkeitsziele unterstützt. Unternehmen betrachten digitale Logistik zunehmend als Quelle von Wettbewerbsvorteilen; 71% der Automobilhersteller bevorzugen jetzt Direct-to-Consumer-Vertrieb, was Logistikanbieter zwingt, Last-Mile-Modelle zu überdenken. Erhöhte Cyber-Bedrohungsebenen und regionale Infrastrukturlücken bremsen das Tempo der Transformation, doch anhaltende Investitionen von Einzelhändlern, Pharmaunternehmen und Regierungen unterstreichen die langfristige Dynamik des Marktes.

Wichtige Erkenntnisse des Berichts

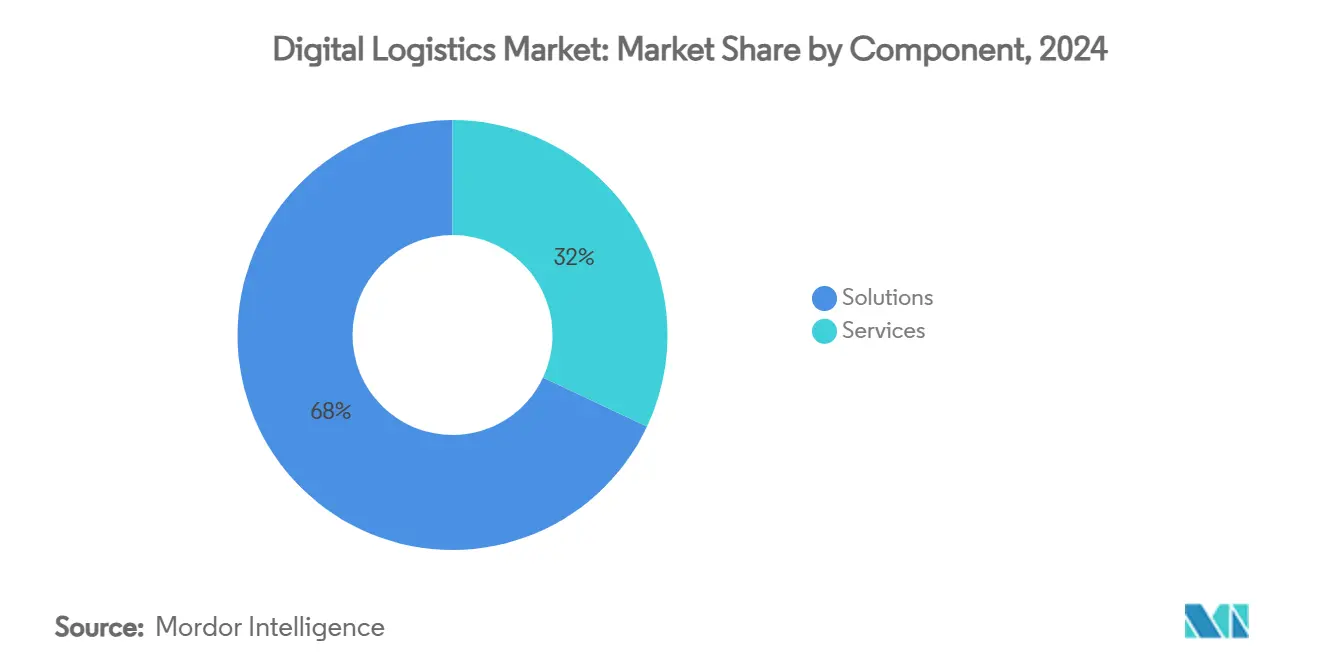

- Nach Komponenten führten Lösungen mit 68% des Marktanteils für digitale Logistik im Jahr 2024, während Services voraussichtlich mit einer CAGR von 24,1% bis 2030 expandieren werden.

- Nach Bereitstellungsmodus beherrschten Cloud-Plattformen einen 58%igen Anteil der Marktgröße für digitale Logistik im Jahr 2024; Cloud-geführte Ausgaben werden voraussichtlich mit einer CAGR von 23,5% zwischen 2025-2030 steigen.

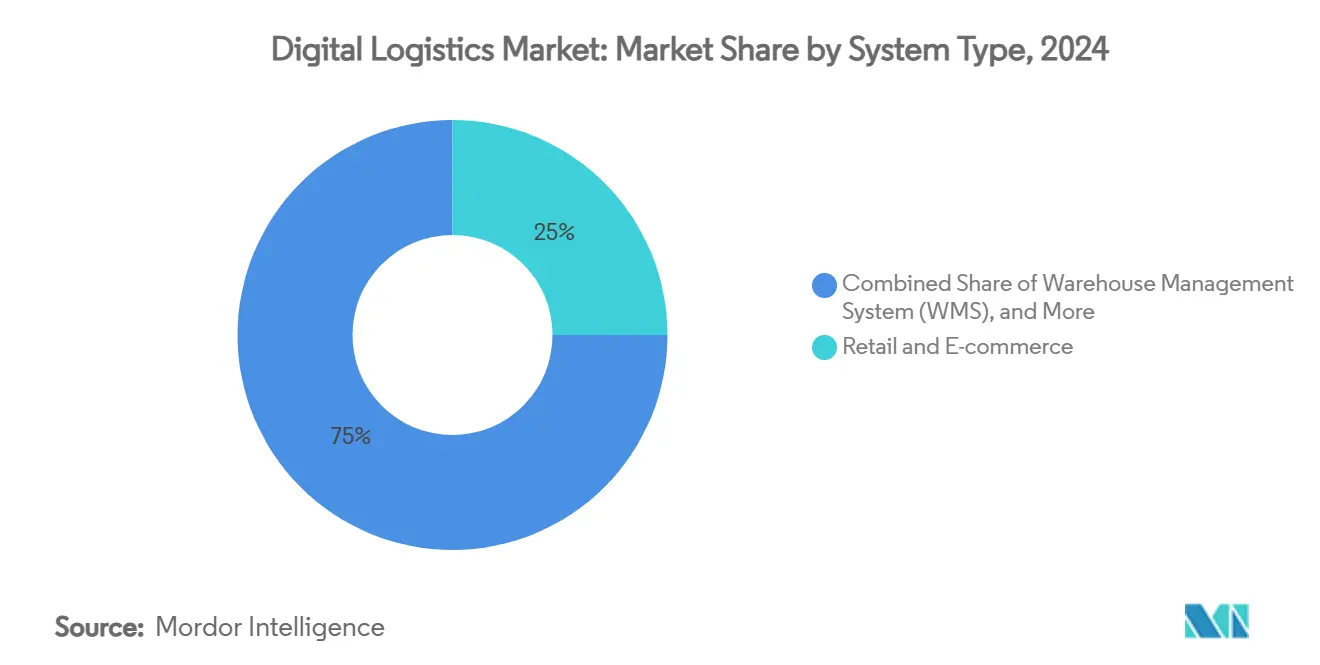

- Nach Systemtyp eroberte Datenmanagement & Analytics 30% Umsatzanteil im Jahr 2024, während Flottenmanagement mit einer CAGR von 22,81% bis 2030 voranschreitet.

- Nach Endnutzer-Branche hielt Einzelhandel & E-Commerce 25% des Marktes für digitale Logistik im Jahr 2024; Pharmazeutika & Biowissenschaften ist die am schnellsten wachsende Branche mit einer CAGR von 24% bis 2030.

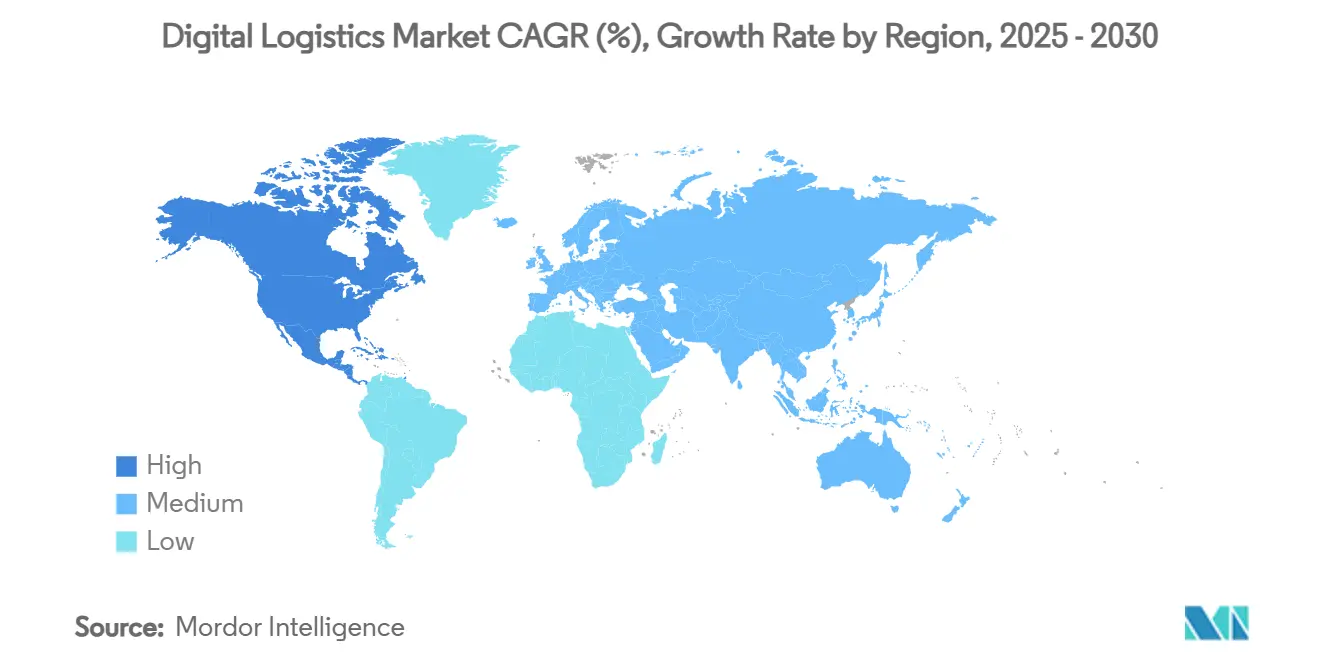

- Nach Geografie dominierte Nordamerika mit einem 38%igen Anteil im Jahr 2024, während Asien-Pazifik mit einer CAGR von 24,3% über 2025-2030 expandiert.

Shape

Globale Markttrends und Einblicke für digitale Logistik

Analyse der Treiber-Auswirkungen

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitraum |

|---|---|---|---|

| Echtzeit-IoT-Flotten-Telematik | +4.20% | Nordamerika, Übertragung nach Europa | Mittelfristig (2-4 Jahre) |

| KI-gestützte prädiktive Lager-Analytics | +5.80% | Europa, Nordamerika | Mittelfristig (2-4 Jahre) |

| Same-Day-E-Commerce-Fulfillment-Boom | +6.10% | Asien-Pazifik, Übertragung nach Nordamerika | Kurzfristig (≤ 2 Jahre) |

| Nationale Incentives für grünen Güterverkehr | +3.50% | Naher Osten, Übertragung nach Europa | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Expansion der Echtzeit-IoT-Flotten-Telematik in Nordamerika

Vernetzte Telematik-Geräte streamen jetzt Motorgesundheit, Fahrerverhalten und Frachtdaten in Echtzeit und ermöglichen vorausschauende Wartung, die Ausfallzeiten um 30% und Kraftstoffverbrauch um 15-20% reduziert. Logistikanbieter übersetzen diese Gewinne in Premium-Garantielieferfenster, die Servicelevel erhöhen und gleichzeitig Emissionen reduzieren. Mit IoT-Logistikausgaben, die bis 2032 voraussichtlich 114,7 Milliarden USD übersteigen werden, ist Flotten-Telematik zu einer Vorstandspriorität geworden, insbesondere für Spediteure, die sich durch Nachhaltigkeit differenzieren möchten. [1]Cisco Systems, "Cisco IoT in Logistics," cisco.com

KI-gestützte prädiktive Lager-Analytics-Einführung durch europäische 3PLs

Europäische 3PLs kombinieren Machine-Learning-Algorithmen und Computer Vision, um digitale Zwillinge von Lagern zu schaffen und 20-30% Bestandsreduzierungen ohne Beeinträchtigung der Füllraten zu ermöglichen. Szenario-Modellierung hilft Betreibern, Arbeitsengpässe vorherzusehen und Kommissionierpfade in Minuten statt Stunden umzuleiten. Diese Fähigkeiten untermauern neue wertschöpfende Verträge, die Bedarfsprognosen mit Fulfillment bündeln und 3PLs helfen, die Margenkurve zu steigern.

Same-Day-E-Commerce-Fulfillment-Boom in Asien

Same-Day-Delivery-Ausgaben sind auf dem Weg, sich zwischen 2024-2031 zu vervierfachen und treiben Micro-Fulfillment-Ausbau in dichten Städten wie Shanghai und Jakarta voran. Einzelhändler setzen KI-Routenoptimierung ein, um komplexe Verkehrsmuster zu navigieren und autonome Sortierlinien zur Bewältigung der SKU-Proliferation. Hybride Hub-and-Spoke-Netzwerke balancieren Kosten mit Geschwindigkeit und positionieren Asien-Pazifik, um bis 2025 57% des globalen E-Commerce-Logistikwachstums zu erobern.

Nationale Incentives für grüne Güterverkehrs-Digitalisierung (Naher Osten)

Saudi-Arabiens Vision 2030 stellt 2,7 Milliarden USD in Zuschüssen und Steuergutschriften für Logistikprojekte bereit, die messbare Kohlenstoffreduzierungen nachweisen. Anbieter setzen IoT-Sensoren ein, die mit Blockchain-Ledgern für manipulationssichere Kohlenstoffbuchhaltung verbunden sind und Leerfahrten um bis zu 40% durch Echtzeit-Ladungsabstimmung reduzieren. Frühe Anwender sichern sich niedrigere Finanzierungskosten und vorrangigen Zugang zu Regierungsverträgen, was die regionale Einführung emissionsarmer Flotten beschleunigt

Analyse der Beschränkungs-Auswirkungen

| Beschränkung | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitraum |

|---|---|---|---|

| Unterinvestition in 5G-Transportkorridore | −2.8% | Afrika, Übertragung zum Nahen Osten | Langfristig (≥ 4 Jahre) |

| Fragmentierte Datenstandards im APAC-Handel | −2.3% | Asien-Pazifik | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Unterinvestition in 5G-Korridore in Afrika

Nur 7% der wichtigsten Transportkorridore haben 5G-Abdeckung, was die Echtzeit-Sichtbarkeit für grenzüberschreitende Transporte einschränkt. Zollabfertigung dauert durchschnittlich 48-72 Stunden versus 4-6 Stunden in gut vernetzten Regionen, was Verweilzeiten und Bestandskosten verlängert. Die Schließung der Lücke erfordert geschätzte 4,7 Milliarden USD, eine Zahl, die aktuelle öffentlich-private Verpflichtungen übersteigt, obwohl Pilotkorridore beginnen, Produktivitätssteigerungen zu demonstrieren. [2] Development Bank of Southern Africa, "Transport Infrastructure Investment Needs," dbsa.org

Fragmentierte Datenstandards blockieren grenzüberschreitenden APAC-Handel

Mehrere, länderspezifische Datenformate zwingen Spediteure, redundante Systeme zu unterhalten, was Compliance-Kosten um 15-20% aufbläht. Initiativen wie das ASEAN Single Window haben Zolldaten rationalisiert, doch Sendungsverfolgung, Sicherheitsbestände und Produktklassifizierungsstandards bleiben inkonsistent. Der Mangel an Harmonisierung beraubt regionale Versender der End-to-End-Sichtbarkeit und hemmt die Einführung digitaler Logistik, insbesondere für kleine Exporteure.

Segmentanalyse

Nach Komponenten: Services erobern Wachstumsmomentum

Digitale Logistik-Services trugen 32% zum Umsatz 2024 bei, aber ihre stärkere CAGR von 24,1% deutet auf eine wachsende Präferenz für ausgelagerte Expertise hin. Unternehmen mit knappem internem Talent beauftragen zunehmend Managed Services, um Systemintegration, Datenbereinigung und kontinuierliche Optimierung zu orchestrieren. Lösungen generieren immer noch die verbleibenden 68% des 2024er Umsatzes und verankern viele Transformations-Roadmaps, doch Käufer erwarten jetzt Modularität und offene APIs anstatt monolithischer Suiten. Anbieter-Erfolg hängt davon ab, eine robuste Kernplattform mit kuratierten Partner-Ökosystemen zu koppeln, die spezialisierte Funktionen wie Cold-Chain-Validierung oder Zollabwicklung abdecken.

Mittelständische Anwender veranschaulichen den Wandel: 72% bevorzugen jetzt Service-Verträge gegenüber direktem Software-Eigentum, um Capex zu vermeiden und ROI zu beschleunigen. Anbieter wie Tech Mahindra bündeln Low-Code-Beschleuniger und KI-Toolkits, damit Kunden Workflows in Tagen statt Quartalen rekonfigurieren können. Diese Flexibilität ist entscheidend, da sich Vorschriften, Nachfragemuster und Nachhaltigkeitsziele entwickeln. Lösungsanbieter reagieren, indem sie Module entbündeln und Pay-as-you-scale-Geschäftsmodelle anbieten, um sicherzustellen, dass sich der Markt für digitale Logistik weiter diversifiziert.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtkauf

Nach Bereitstellungsmodus: Cloud behält entscheidende Führung

Cloud-Plattformen machten 58% des Marktanteils für digitale Logistik im Jahr 2024 aus und werden mit einer CAGR von 23,5% bis 2030 wachsen. Skalierbarkeit, schnelle Bereitstellung und globale Zugänglichkeit machen Cloud-Architekturen zur Standardwahl für Omnichannel-Logistiknetzwerke. Unternehmen berichten von 35% schnelleren Bereitstellungszyklen und 42% niedrigeren Gesamtbetriebskosten als On-Premise-Alternativen, was die wirtschaftliche Begründung für Migration unterstreicht. Sicherheit hemmte einst die Adoption, aber Enterprise-Grade-Verschlüsselung, Zero-Trust-Frameworks und Sovereign-Cloud-Optionen haben die meisten Bedenken zerstreut.

Hybridmodelle bestehen in stark regulierten Branchen fort, wo Datenresidenz-Regeln gelten, doch Edge-to-Cloud-Architekturen erfüllen jetzt Echtzeit-Verarbeitungsanforderungen ohne Aufgabe der Governance. Nordamerika führt mit 67% Cloud-Adoption, dicht gefolgt von Europa mit 63%. Emerging Markets holen auf, da sich die Bandbreite verbessert und Hyperscaler neue regionale Zonen starten. On-Premise-Bereitstellungen werden weiterhin Nischen-Anwendungsfälle mit ultra-niedrig-latenz Robotik oder proprietärer Legacy-Hardware bedienen, aber ihr Anteil an der Marktgröße für digitale Logistik wird voraussichtlich stetig schrumpfen.

Nach System/Typ: Analytics verankert Entscheidungsintelligenz

Datenmanagement & Analytics hielt einen 30%igen Anteil der Marktgröße für digitale Logistik im Jahr 2024 dank seiner Rolle bei der Umwandlung von Rohdaten in taktische und strategische Erkenntnisse. Nutzer berichten von 18-25% Logistikkostenreduzierungen nach Einbettung prädiktiver Modelle, die Nachschub, Spediteur-Auswahl und Dock-Planung feinabstimmen. Cloud-basierte Daten-Fabrics nehmen IoT-, ERP- und Telematik-Feeds auf und ermöglichen KI-Engines, Anomalien nahezu in Echtzeit aufzuzeigen.

Flottenmanagement ist das am schnellsten wachsende System mit einer CAGR von 22,81% über 2025-2030. Die Proliferation von Fahrzeugsensoren, Fahrerassistenztechnik und Emissionsvorschriften zwingt Spediteure, Flottenoperationen zu digitalisieren. Lagerverwaltungssysteme behalten 22% Anteil und profitieren von Robotik-Integration, die Reisezeit reduziert und Kommissioniergenauigkeit steigert. Tracking & Monitoring-Plattformen erleben Adoptionsspitzen in Pharma- und Nahrungsmittelketten, wo Regulatoren End-to-End-Zustandssichtbarkeit verlangen. Unterdessen gewinnen Nischen-Module für Zoll, Retouren und Reverse Logistics an Zugkraft, da grenzüberschreitender E-Commerce skaliert.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtkauf

Nach Endnutzer-Branche: Pharma beschleunigt digitale Adoption

Einzelhandel & E-Commerce führte den Umsatz 2024 mit einem 25%igen Anteil des Marktes für digitale Logistik. Der kundenversprechen-fokussierte Sektor verwandelt Lieferleistung in einen direkten Verkaufshebel, was wiederum Investitionen in Last-Mile-Routenoptimierung und Micro-Fulfillment-Automatisierung befeuert. Same-Day- und Instant-Delivery-Angebote erstrecken sich jetzt auf Tier-2-Stadtgebiete und erhöhen die digitale Baseline in der gesamten Einzelhandelslandschaft.

Pharmazeutika & Biowissenschaften ist der Wachstums-Standout und verfolgt eine CAGR von 24% bis 2030, da Biologika und Zell- und Gentherapien strenge Cold-Chain-Mandate auferlegen. IoT-Logger mit Blockchain-Validierung schaffen unveränderliche Prüfpfade, die Post-Pandemie-Regulatoren und Versicherer zufriedenstellen. Automobilindustrie, angetrieben durch Direktverkauf von Elektrofahrzeugen, verlangt White-Glove-Übergabe und Batterie-Zustandssicherung, während Food & Beverage Blockchain-Rückverfolgbarkeit anzapft, um Herkunft zu validieren. Fertigung und Öl & Gas erkunden digitale Zwillinge und Zustandsüberwachung zur Minimierung von Ausfallzeiten, um sicherzustellen, dass die Branche für digitale Logistik ein sich erweiterndes Array von vertikalen Schmerzpunkten adressiert.

Geografieanalyse

Nordamerika beherrschte 38% des Markterlöses für digitale Logistik im Jahr 2024. Tiefe E-Commerce-Penetration, weitverbreitete 5G-Rollouts und reichliche Venture-Finanzierung nähren ein lebendiges Ökosystem von SaaS-Anbietern, Robotik-Firmen und Freight-Tech-Start-ups. Acht von zehn Logistikbetreibern planen, bis 2025 KI in mindestens einen Workflow einzubetten, während Regulatoren stetig Korridore für autonome Lkw-Versuche öffnen.

Asien-Pazifik ist die Wachstumsmaschine und expandiert mit einer CAGR von 24,3% bis 2030. China, Indien und Südostasien untermauern diese Trajektorie mit steigendem Online-Konsum und ehrgeizigen nationalen Logistikkorridoren. Grenzüberschreitende Verkäufer profitieren von verzollten Modellen und Smart Lockern, doch fragmentierte Datenstandards blähen Kosten auf und dämpfen Kleinunternehmensbeteiligung. Städtische Überlastung veranlasst Micro-Fulfillment-Ausbau und Zweirad-Lieferungen, während abgelegene Inseln Drohnen einsetzen, um Infrastrukturlücken zu überbrücken.

Europa vermischt fortschrittliche Infrastruktur mit politikgetriebenem Nachhaltigkeit. Kohlenstoff-verknüpfte Straßenmaut und emissionsarme Zonen verstärken die Nachfrage nach Routing-Software und elektrischen Last-Mile-Flotten. Die 3PLs der Region pionieren prädiktive Lager-Analytics, um Arbeitskräftemangel und steigende Lohnkosten zu kontern. Der Nahe Osten kanalisiert Sovereign Funds in smarte Häfen und Bahnverbindungen zur Diversifizierung jenseits von Öl. Afrikas Potenzial bleibt an 5G und Zollmodernisierung gebunden, während Südamerika mit Talentdefiziten kämpft, die WMS-Implementierungskosten um 40% aufblähen.[3]Honeywell International, "Kinaxis RapidResponse Supply-Chain Practice," honeywell.com

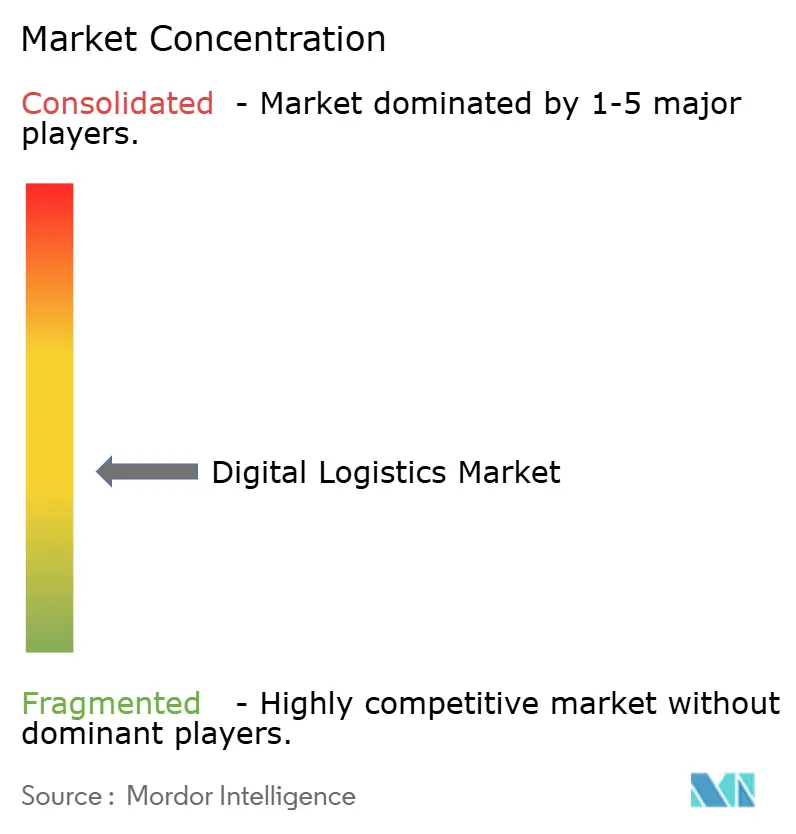

Wettbewerbslandschaft

Der Markt für digitale Logistik ist moderat fragmentiert, wobei ERP-Größen, Freight-Tech-Spezialisten und etablierte Spediteure um Wallet Share kämpfen. Cloud-Migration und API-First-Strategien senken Eintrittsbarrieren und ermöglichen Nischenanbietern, spezifische Schmerzpunkte wie Container-Sichtbarkeit oder Cold-Chain-Compliance anzugreifen. Etablierte kontern durch Akquisition von Spezialisten oder Start von Venture Studios; DHLs Kauf von IDS Fulfillment exemplifiziert den Vorstoß zur Stärkung der E-Commerce-Tiefe.

Plattform-Playbooks dominieren die jüngste Strategie. Anbieter werben Drittentwickler mit offenen SDKs an, um Netzwerkeffekte zu schaffen, die Kunden einschließen. Leerräume existieren noch in hochwertigen Branchen-Pharma, EV-Lieferung und nachhaltiger städtischer Güterverkehr-wo Domain-Expertise generische Funktionalität trumpft. Finanzierungsflüsse bestätigen den Trend: 61,2% des jüngsten Logistics-Tech-Kapitals zielt auf KI-zentrische Propositionen mit hartem ROI ab.

Trotz produktiver Innovation hinkt Fähigkeitsnutzung dem Potenzial hinterher. Eine Here Technologies-Umfrage zeigt, dass die Hälfte der Logistikprofis sich ausschließlich auf deskriptive Analytik verlässt, während nur ein Viertel KI für Entscheidungen einsetzt. Diese Lücke unterstreicht die Bedeutung von Change Management und Upskilling, Domänen, wo Consulting-geführte Service-Modelle empfängliche Zielgruppen finden.

Branchenführer für digitale Logistik

-

IBM Corporation

-

Advantech Corporation

-

Oracle Corporation

-

Cisco Systems Inc.

-

FedEx Corp.

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Jüngste Branchenentwicklungen

- Mai 2025: FedEx erweiterte digitale Fähigkeiten im asiatisch-pazifischen Raum zur Verbesserung der Kundensichtbarkeit und Geschwindigkeit.

- Mai 2025: DHL Supply Chain erwarb IDS Fulfillment zur Vertiefung der E-Commerce-Services.

- Mai 2025: Maersk führte Echtzeit-Anhänger-Tracking in seinem asiatisch-pazifischen Netzwerk ein.

- April 2025: IBM vollendete seine Migration zu SAP S/4HANA und reduzierte Infrastrukturkosten um 30%.

Globaler Berichtumfang für den Markt für digitale Logistik

Digitale Logistik wird von einer neuen Generation webbasierter Enterprise-Logistikanwendungen angetrieben, die Zusammenarbeit und Optimierung ermöglichen und ein zentrales Logistikinformations-Backbone nutzen, das Sichtbarkeit über das Unternehmen und die erweiterte Lieferkette hinweg bietet.

Der Markt für digitale Logistik ist segmentiert nach Typ (Bestandsmanagement, Lagerverwaltungssystem (WMS), Flottenmanagement), nach Endnutzer-Branche (Automobilindustrie, Pharmazeutika/Biowissenschaften, Einzelhandel, Food and Beverage, Öl und Gas und andere Endnutzer-Branchen) und nach Geografie. Die Marktgrößen und Prognosen werden in Werten (USD) für alle oben genannten Segmente bereitgestellt.

| Lösungen |

| Services |

| Cloud-basiert |

| On-Premise |

| Bestandsmanagement |

| Lagerverwaltungssystem (WMS) |

| Flottenmanagement |

| Datenmanagement und Analytics |

| Tracking und Monitoring |

| Andere Typen |

| Einzelhandel und E-Commerce |

| Fertigung |

| Automobilindustrie |

| Pharmazeutika und Biowissenschaften |

| Food and Beverage |

| Öl und Gas und Energie |

| Konsumgüter |

| Andere Endnutzer-Branchen |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Südamerika | Brasilien |

| Argentinien | |

| Rest von Südamerika | |

| Europa | Deutschland |

| Vereinigtes Königreich | |

| Frankreich | |

| Italien | |

| Spanien | |

| Nordics | |

| Rest von Europa | |

| Naher Osten | GCC |

| Türkei | |

| Israel | |

| Rest des Nahen Ostens | |

| Afrika | Südafrika |

| Nigeria | |

| Rest von Afrika | |

| Asien-Pazifik | China |

| Indien | |

| Japan | |

| Südkorea | |

| ASEAN | |

| Rest von Asien-Pazifik |

| Nach Komponenten | Lösungen | |

| Services | ||

| Nach Bereitstellungsmodus | Cloud-basiert | |

| On-Premise | ||

| Nach System/Typ | Bestandsmanagement | |

| Lagerverwaltungssystem (WMS) | ||

| Flottenmanagement | ||

| Datenmanagement und Analytics | ||

| Tracking und Monitoring | ||

| Andere Typen | ||

| Nach Endnutzer-Branche | Einzelhandel und E-Commerce | |

| Fertigung | ||

| Automobilindustrie | ||

| Pharmazeutika und Biowissenschaften | ||

| Food and Beverage | ||

| Öl und Gas und Energie | ||

| Konsumgüter | ||

| Andere Endnutzer-Branchen | ||

| Nach Geografie | Nordamerika | Vereinigte Staaten |

| Kanada | ||

| Mexiko | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Rest von Südamerika | ||

| Europa | Deutschland | |

| Vereinigtes Königreich | ||

| Frankreich | ||

| Italien | ||

| Spanien | ||

| Nordics | ||

| Rest von Europa | ||

| Naher Osten | GCC | |

| Türkei | ||

| Israel | ||

| Rest des Nahen Ostens | ||

| Afrika | Südafrika | |

| Nigeria | ||

| Rest von Afrika | ||

| Asien-Pazifik | China | |

| Indien | ||

| Japan | ||

| Südkorea | ||

| ASEAN | ||

| Rest von Asien-Pazifik | ||

Schlüsselfragen im Bericht beantwortet

Wie groß ist der aktuelle Markt für digitale Logistik?

Der Markt für digitale Logistik steht bei 45,5 Milliarden USD im Jahr 2025 und wird voraussichtlich bis 2030 126,91 Milliarden USD erreichen.

Welche Region führt den Markt für digitale Logistik?

Nordamerika führt mit 38% Umsatzanteil im Jahr 2024 und profitiert von fortschrittlicher Infrastruktur und hoher Cloud-Adoption.

Welches Bereitstellungsmodell wächst am schnellsten in der digitalen Logistik?

Cloud-basierte Plattformen wachsen mit einer CAGR von 23,5% und liefern niedrigere Eigentumskosten und schnellere Bereitstellungen als On-Premise-Systeme.

Welche Region hat den größten Anteil am Markt für digitale Logistik?

Im Jahr 2025 macht Nordamerika den größten Marktanteil am Markt für digitale Logistik aus.

Welcher technologische Treiber hat die höchste Auswirkung auf die Markt-CAGR?

Same-Day-E-Commerce-Fulfillment in Asien trägt eine +6,1%ige Auswirkung und treibt Investitionen in Micro-Fulfillment und Routenoptimierung voran.

Wie fragmentiert ist die Wettbewerbslandschaft?

Der Markt ist moderat fragmentiert: Die Top 10 Firmen erobern unter 40% Umsatz, und neue Marktteilnehmer entstehen kontinuierlich in Nischensegmenten.

Seite zuletzt aktualisiert am: