Marktgröße und -anteil des chinesischen Privatkundenbanking-Markts

Chinesische Privatkundenbanking-Marktanalyse von Mordor Intelligence

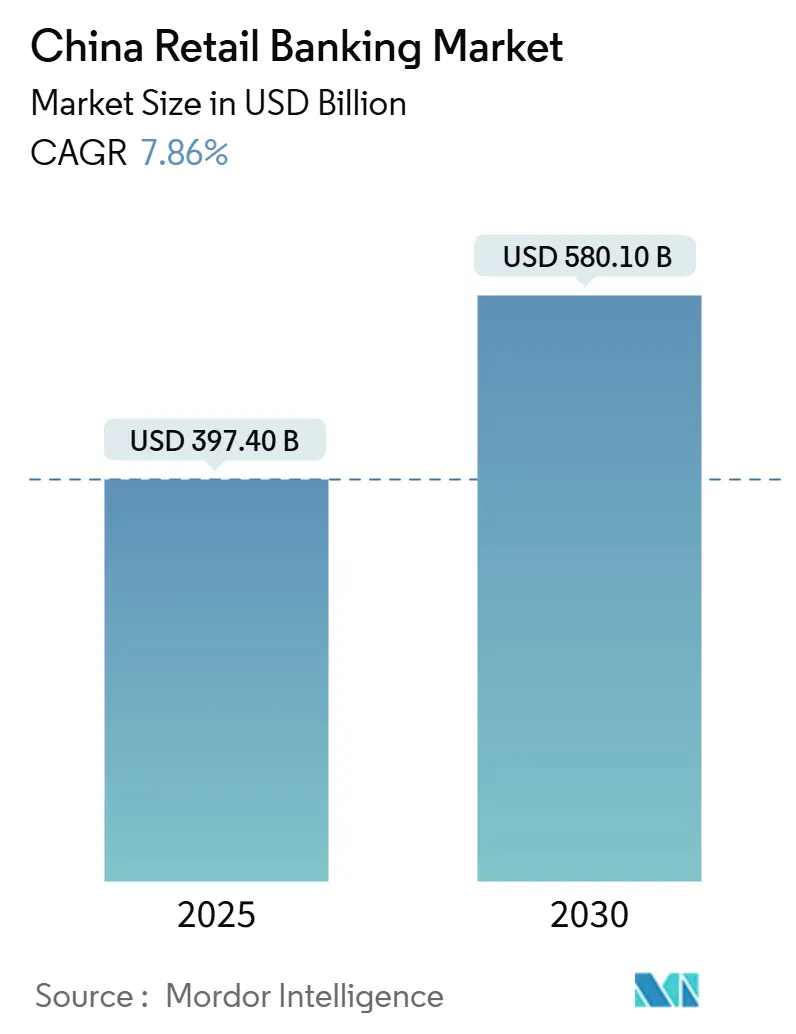

Die Marktgröße des chinesischen Privatkundenbanking beträgt 397,4 Milliarden USD im Jahr 2025 und wird schätzungsweise 580,1 Milliarden USD bis 2030 erreichen, was eine CAGR von 7,86% widerspiegelt. Die Expansion beschleunigt sich, da mobile Zahlungen, Open-Banking-APIs und biometrisches Onboarding traditionelle Institutionen dazu drängen, die Servicebereitstellung um digitale Kanäle neu zu strukturieren. Regierungsmandate zur ländlichen Inklusion erweitern die adressierbare Basis, während grüne Finanzprogramme neue Kreditkategorien schaffen. Der Wettbewerb durch Super-Apps komprimiert Gebührenmargen, sodass Banken auf datengesteuerte Cross-Selling-Strategien setzen, um die Rentabilität zu verteidigen. Sich verschärfende Kapitalstandards fördern eine Hinwendung zu Gebührenerträgen und vermögensarmen Beratungsdienstleistungen, und die wachsende wohlhabende Mittelschichtbevölkerung unterstützt die Nachfrage nach höherverzinslichen Anlageprodukten.

Wichtige Berichtsergebnisse

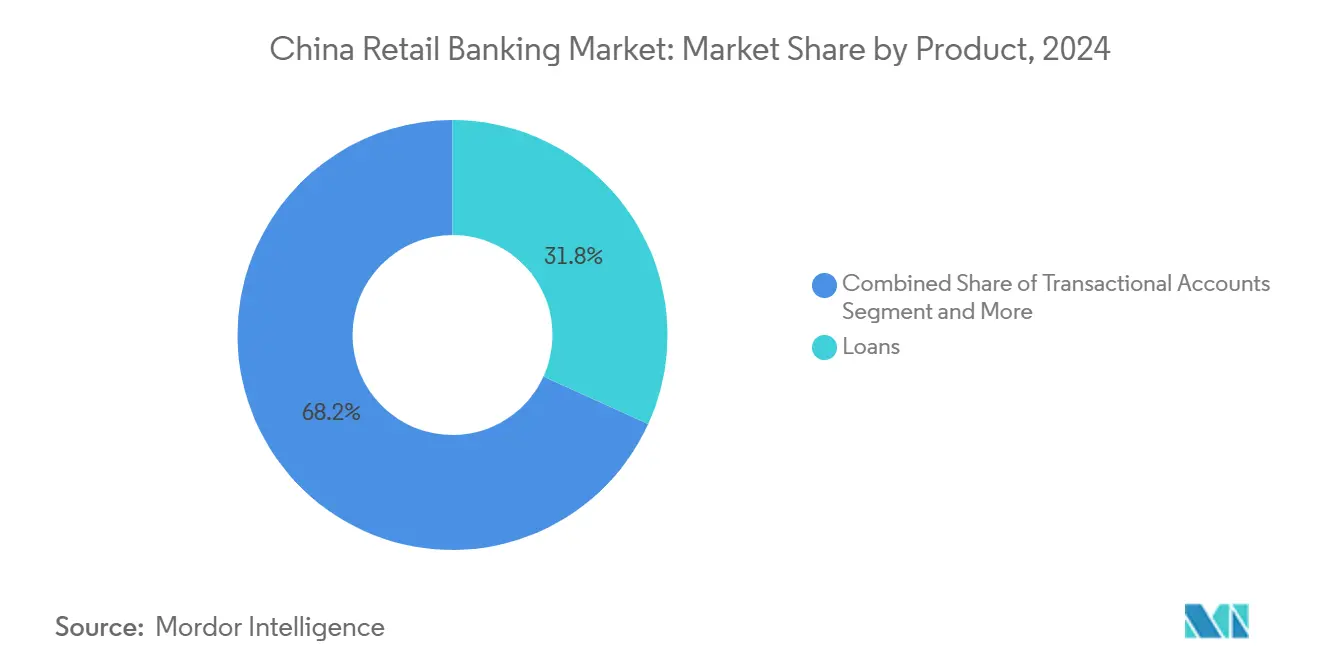

- Nach Produkt hielten Kredite 31,8% des chinesischen Privatkundenbanking-Marktanteils im Jahr 2024; Kreditkarten werden voraussichtlich mit einer CAGR von 9,2% bis 2030 expandieren.

- Nach Kanal führte Online-Banking mit einem Anteil von 64,6% am chinesischen Privatkundenbanking-Markt im Jahr 2024, während mobilorientierte Plattformen voraussichtlich mit einer CAGR von 10,7% bis 2030 wachsen werden.

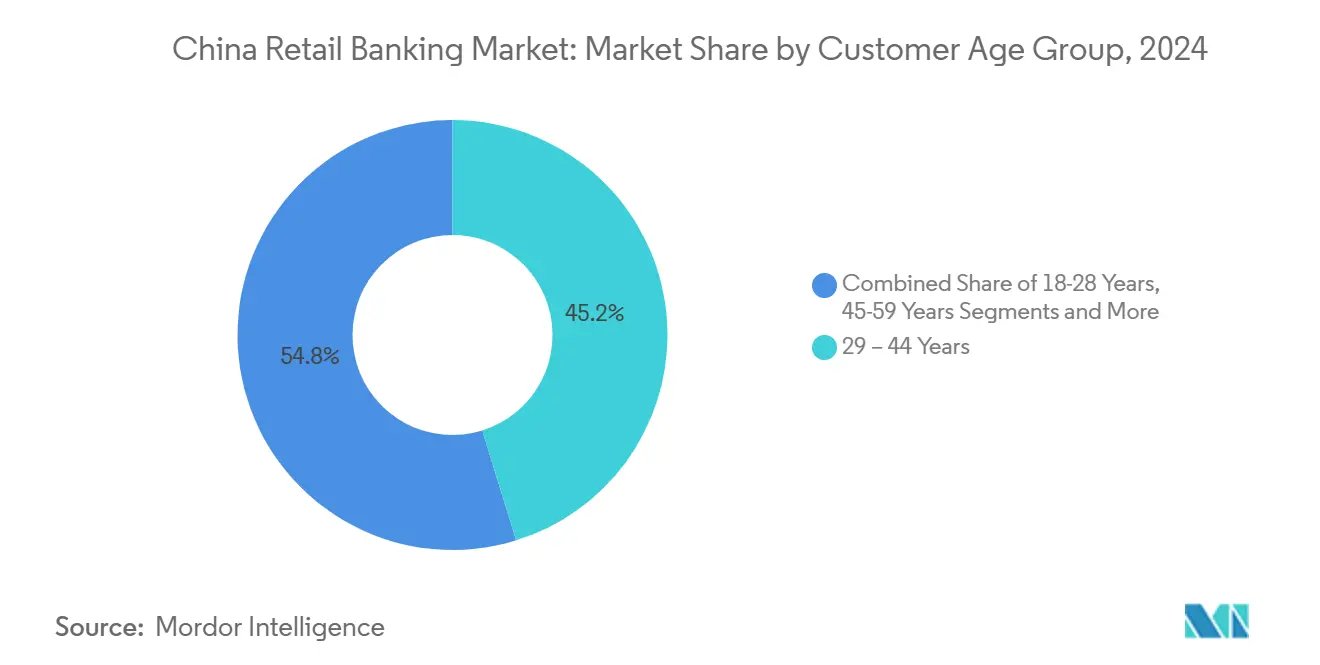

- Nach Kundenaltersgruppe machte die Kohorte 29-44 Jahre 45,2% der Marktgröße des chinesischen Privatkundenbanking im Jahr 2024 aus; die Kohorte 18-28 Jahre wird voraussichtlich zwischen 2025-2030 mit einer CAGR von 9,8% voranschreiten.

- Nach Banktyp kommandierten Nationalbanken 67,9% des Marktes im Jahr 2024, während Neobanken die höchste prognostizierte CAGR von 11,4% bis 2030 verzeichneten.

Trends und Erkenntnisse des chinesischen Privatkundenbanking-Markts

Treiber-Auswirkungsanalyse

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkung Zeitrahmen |

|---|---|---|---|

| Integration des mobilen Zahlungsökosystems | +1.2% | Tier-1 Städte (Peking, Shanghai, Guangzhou, Shenzhen); Ausweitung auf Tier-2 | Kurzfristig (≤ 2 Jahre) |

| Schub für ländliche Finanzinklusion | +0.5% | Zentrale und westliche ländliche Provinzen | Mittelfristig (2-4 Jahre) |

| Wohlhabende Mittelschicht-Einkommenswachstum | +1.8% | Östliche Küstenprovinzen (Jangtse- und Perlflussdelta) | Kurzfristig (≤ 2 Jahre) |

| Open-Banking API-Adoption | +2.1% | National; am stärksten in Technologiezentren (Peking, Shanghai, Hangzhou, Shenzhen) | Mittelfristig (2-4 Jahre) |

| Biometrische Authentifizierungsverbreitung | +1.7% | National; frühe Adoption in städtischen Zentren | Kurzfristig (≤ 2 Jahre) |

| Grüne Finanzierungsmandate | +1.0% | National; verstärkt in wirtschaftlich fortgeschrittenen Regionen | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Anstieg der Integration mobiler Zahlungsökosysteme

Transaktionsvolumen auf mobilen Plattformen überstiegen 12,8 Billionen USD im Jahr 2024, und Alipay plus WeChat Pay erfassten 90% dieses Flusses[1]Nationales Statistikamt Chinas, \"Statistisches Kommuniqué über die nationale wirtschaftliche und soziale Entwicklung 2024,\"stats.gov.cn. Banken, die Girokonto-, Kredit- und Anlagefunktionen in diese Super-Apps einbetten, erhalten Zugang zu granularen Ausgabendaten, die Risikobewertung und Personalisierung verbessern. QR-Zahlungen dominieren nun die Point-of-Sale-Umgebungen in Tier-1-Städten, sodass die Nutzung von Filialen und Geldautomaten weiter abnimmt. Institutionen, die sich nicht in diese Ökosysteme einklinken können, riskieren den Verlust der Sichtbarkeit, was zu beschleunigter Partnerschaftsaktivität und White-Label-Wallet-Launches führt. Der Wandel positioniert Smartphones als Standardfiliale für den chinesischen Privatkundenbanking-Markt und komprimiert traditionelle Interchange-Einnahmen.

Regulatorischer Schub für ländliche Finanzinklusion

Von großen Institutionen unterstützte Dorfbanken erweitern grundlegende Einlagen- und Mikrokreditdienste tief in ländliche Kreise, unterstützt durch niedrigbandige mobile Schnittstellen und Biometrie, die die Know-Your-Customer-Compliance vereinfacht. Digitale Sozialleistungsauszahlungsplattformen rationalisieren Wohlfahrtszahlungen, erhöhen die Haushaltseinkommen-Stabilität und somit die Kreditwürdigkeit. Während Provinzlücken in der Glasfaser- und 5G-Abdeckung bestehen, zielen gezielte Infrastruktursubventionen darauf ab, die Kluft bis 2027 zu verengen. Die Initiative fügt Millionen neuer Kunden zum chinesischen Privatkundenbanking-Markt hinzu, obwohl die Rentabilität von kostengünstigen digitalen Servicemodellen abhängt, die kleinere Ticketgrößen ausgleichen.

Hohes verfügbares Einkommenswachstum treibt wohlhabendes Mittelschicht-Segment voran

Das durchschnittliche verfügbare Einkommen erreichte 54.188 CNY für städtische Haushalte im Jahr 2024, was eine erhebliche Schicht schafft, die Rendite über grundlegende Einlagenrückgaben sucht. Banken reagieren mit gestuften Vermögensverwaltungszentren, die Fonds, Maklerverbindungen und Robo-Beratung unter Premium-Treueprogrammen bündeln. Relationship Manager fördern strukturierte Einlagen und ESG-Fonds, die mit grünen Kreditprioritäten übereinstimmen. Der Wettbewerb intensiviert sich, da Wertpapierfirmen und Big-Tech-Plattformen um dieselbe Zielgruppe werben, wodurch Banken dazu gezwungen werden, Lifestyle-Vorteile in Konten zu integrieren. Die wohlhabende Mittelschicht-Dynamik prägt zunehmend Produktroadmaps im chinesischen Privatkundenbanking-Markt.

Entstehung von Open-Banking-APIs, die Zusammenarbeit ermöglichen

Standardisierte APIs beschleunigen digitale Produkteinführungen von Jahren auf Monate und ermöglichen es Gemeinschaftsbanken, Drittanbieter-Robo-Berater, Jetzt-kaufen-später-zahlen-Widgets und Versicherungsmodule ohne große IT-Überholungen zu vertreiben. Das Pilotprojekt der Volksbank für integriertes Cash-Pooling zeigt, dass Regulatoren Datenaustausch unter strengen Sicherheitsregeln begrüßen[2]Volksbank Chinas, \"Bekanntmachung über Pilot-Cash-Pooling für multinationale Unternehmen,\"pbc.gov.cn. Technologiezentren wie Shenzhen beherbergen lebhafte Sandbox-Programme, in denen Fintechs Nischenpropositionen testen, bevor sie landesweit skaliert werden. API-Ökosysteme demokratisieren Innovation, erhöhen jedoch das Cyber-Risiko, sodass Banken Tokenisierung und Zero-Trust-Architekturen verstärken, um Kundenvermögen zu schützen.

Hemmfaktoren-Auswirkungsanalyse

| Hemmfaktor | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkung Zeitrahmen |

|---|---|---|---|

| Super-App Wettbewerb | -1.3% | National; am größten in Tier-1 und Tier-2 Städten | Mittelfristig (2-4 Jahre) |

| Kapitaladäquanz Reformen | -0.9% | National; schärferer Effekt auf kleinere regionale Kreditgeber | Mittelfristig (2-4 Jahre) |

| Alternde Bevölkerung dämpft Hypothekennachfrage | -0.4% | Niedrigere Städte und ländliche Gebiete, besonders in Nordostchina | Langfristig (≥ 4 Jahre) |

| Cybersicherheits Verletzungsvorfälle | -0.3% | National | Kurzfristig (≤ 2 Jahre) |

| Quelle: Mordor Intelligence | |||

Intensivierender Wettbewerb durch Super-Apps

Alipay und WeChat Pay umgeben Benutzer mit eingebetteten Vermögens-, Mikrokredit- und Versicherungsregisterkarten, die Bank-Mobile-Apps verdrängen. Banken stehen vor einem strategischen Scheideweg: Partner werden und Empfehlungsgebühren zahlen oder stark in eigenständige digitale Erfahrungen investieren. Die Ablenkung zieht Gebührenerträge von Karteninterchange, Überweisungen und Devisenspreads weg. Jüngere Kunden eröffnen Konten passiv innerhalb von Super-Apps, ohne jemals eine physische Filiale zu betreten. Defensive Strategien umfassen Treueprogramme, die Zinserhöhungen an breitere Produktbündelung knüpfen, aber die Margen verschärfen sich im chinesischen Privatkundenbanking-Markt.

Strenge Kapitaladäquanz-Reformen

Die TLAC-Einführung 2025 erfordert höhere Puffer, was die Bilanzkapazität für unbesicherte Verbraucherkredite einschränkt. Große staatseigene Kreditgeber zapfen inländische Anleihenmärkte für frisches Tier-2-Kapital an, während Regionalbanken die Kartenausgabe eindämmen und zu vermittelten Einlagen schwenken. Gebührenbasierte Dienstleistungen wie Vermögensverwahrung und Kreditrisikotransfer gewinnen an Zugkraft, da sie minimales Kapital verbrauchen. Kreditrationierung öffnet ein Fenster für Fintech-Kreditgeber, die unter leichteren Regeln operieren, was Regulatoren dazu veranlasst, einen Level-Playing-Field-Rahmen zu erwägen.

Segmentanalyse

Nach Produkt: Kredite treiben Rentabilität trotz digitaler Verschiebung

Das Kreditsegment trug 31,8% zum Marktanteil des chinesischen Privatkundenbanking im Jahr 2024 bei und bleibt die primäre Ertragsmaschine, auch wenn der digitale Wettbewerb zunimmt. Das Hypothekenwachstum kühlte sich mit dem Immobiliensektorstress ab, dennoch verankern Hypotheken immer noch das Relationship Banking durch die Generierung stabiler Finanzierung und Cross-Selling-Flüsse[3]Industrial and Commercial Bank of China, \"Jahresergebnisbekanntmachung 2024,\"icbc.com.cn. Ländliche Revitalisierungspolitiken fördern Konsum- und Agrarkredite, während grüne Kreditbestände auf 30,1 Billionen CNY im Jahr 2024 sprangen. Große Banken pakettieren kohlenstoffreduzierende Hypotheken, die Zinsrabatte bieten, wenn Häuser Effizienzstandards erfüllen, wodurch Produktdesign mit nationalen Nachhaltigkeitszielen in Einklang gebracht wird.

Kreditkarten, obwohl kleiner im absoluten Volumen, werden voraussichtlich eine CAGR von 9,2% verzeichnen, was sie zur am schnellsten expandierenden Linie im chinesischen Privatkundenbanking-Markt macht. Digitale Ausgabeprozesse dauern nun unter fünf Minuten mit nahezu sofortiger biometrischer Verifikation, wodurch Akquisitionskosten scharf reduziert werden. Revolvierende Kreditmargen gleichen Interchange-Druck von Super-Apps aus, und gamifizierte Cashback-Programme resonieren mit Digital Natives. Spar- und Girokonten verankern weiterhin Einlagenfranchisenehmer, stehen jedoch vor Abfluss zu Geldmarktfonds, die innerhalb von Super-Apps vermarktet werden. Da Renditen komprimiert bleiben, behalten gebührenpflichtige Bündel, die Vermögensportale und Lifestyle-Vergünstigungen umfassen, die Kontobindung aufrecht.

Notiz: Segmentanteile aller einzelnen Segmente bei Berichtskauf verfügbar

Nach Kanal: Digitale Dominanz formt Vertrieb um

Online-Kanäle erfassten 64,6% des Marktanteils im Jahr 2024, und mobile Sitzungen übersteigen Desktop-Nutzung im Verhältnis fünf zu eins. Die Industrial and Commercial Bank of China berichtete 260 Millionen aktive mobile Nutzer, was die Zentralität von Handheld-Geräten für Kundenengagement zeigt. Filialnetzwerke werden zu Beratungslounges umgerüstet, die sich auf komplexe Vermögens- und KMU-Finanzierungsdiskussionen konzentrieren, anstatt auf routinemäßige Bargeldbehandlung. Selbstbedienungskioske und KI-Chatbots migrieren einfache Serviceaufgaben aus Filialen heraus und senken die Bedienungskosten im chinesischen Privatkundenbanking-Markt.

Offline-Vertrieb ist immer noch wichtig für Vertrauensbildung bei hochpreisigen Vermögens- oder Hypothekenberatungen. Große staatseigene Banken setzen kleinere \"leichte\"Filialen in entlegenen Städten ein, um Inklusionsziele zu erfüllen und dabei vollständige Service-Overheads zu vermeiden. Fintech-Adoption hat einen Substitutionseffekt für kassierbasierte Transaktionen in gesättigten Metros und eine ergänzende Rolle in unterversorgten Landkreisen geschaffen, was ein nuanciertes geografisches Zusammenspiel veranschaulicht. Das Hybridmodell balanciert digitale Bequemlichkeit mit menschlicher Beruhigung und hält die Bindung bei älteren Kunden und wohlhabenden Mittelschicht-Segmenten hoch.

Nach Kundenaltersgruppe: Demografische Verschiebungen treiben Strategie

Die Demografie 29-44 hielt 45,2% der Marktgröße des chinesischen Privatkundenbanking im Jahr 2024 und verankert Rentabilität aufgrund von Multi-Produkt-Aufnahme, die Wohnen, Bildung und Investitionsbedürfnisse abdeckt. Banken segmentieren diese Kohorte weiter nach Lebensphasen-Auslösern wie Geburt oder Unternehmertum und fördern maßgeschneiderte Bündel, die Versicherung, Kredite und Vermögensverwaltungspläne kombinieren. Digitale Service-Erwartungen sind hoch, aber persönliche Beratung beeinflusst immer noch komplexe Entscheidungen wie Auslandsbildungsfinanzierung.

Jugendliche im Alter von 18-28 Jahren repräsentieren das am schnellsten wachsende Segment und expandieren mit 9,8% CAGR bis 2030. Diese Digital Natives eröffnen Konten vollständig online, verwenden QR-Codes für tägliche Ausgaben und gravitieren zu Jetzt-kaufen-später-zahlen-Modulen, die in E-Commerce-Checkouts eingebettet sind. Gamifizierte Spardosen und Social-Media-Abzeichen steigern das Engagement, während Mikro-Investment-Features früh Vermögensgewohnheiten einführen. Banken, die personalisierte Anstöße und gebührenfreie Studentenkarten meistern, gewinnen frühe Mind-Share und legen das Fundament für zukünftige Wallet-Share, wenn Einkommen steigen.

Notiz: Segmentanteile aller einzelnen Segmente bei Berichtskauf verfügbar

Nach Banktyp: Nationale Champions stehen digitalen Herausforderern gegenüber

Nationale Akteure kontrollierten 67,9% des chinesischen Privatkundenbanking-Markts im Jahr 2024 und nutzten extensive Filialnetze und privilegierte politische Rollen. Sie kanalisieren erhebliche Kredite in strategische Sektoren und ländliche Revitalisierung, was systemische Bedeutung verstärkt. Um relevant zu bleiben, investieren diese etablierten Unternehmen stark in proprietäre Cloud-Kerne und KI-gesteuerte Risikomotoren, die Kreditgenehmigungen verkürzen.

Neobanken verzeichnen eine prognostizierte CAGR von 11,4% und erobern Nischen mit gebührenfreien Konten, KI-Chatbots und algorithmischer Kreditbewertung. Von Tech-Giganten unterstützt, setzen sie Super-App-Vertrieb ein, der Kunden in Sekunden an Bord bringt und Händlerdienstleistungen cross-sellt. Regionalbanken nehmen einen hyper-lokalen Ansatz an und betonen Gemeinschaftsbindungen und Supply-Chain-Finanzierung für lokale KMUs. Kooperative Modelle entstehen, wenn kleinere Kreditgeber sich in offene APIs großer Banken einklinken, Skalierung in Zahlungen gewinnen und dabei Markenidentität beibehalten. Das Zusammenleben dieser Modelle bereichert Produktvielfalt und beschleunigt digitale Standards im chinesischen Privatkundenbanking-Markt.

Geografische Analyse

Östliche Küstenprovinzen, insbesondere die Jangtse- und Perlflussdelta, beherbergen das reifste Segment des chinesischen Privatkundenbanking-Markts. Die Urbanisierung erreichte 67,00% im Jahr 2024, und verfügbare Einkommen übersteigen den nationalen Durchschnitt, was anspruchsvolle Nachfrage nach Vermögensverwaltung und Fremdwährungsdienstleistungen anheizt. Digitale Adoption ist nahezu universell in Top-Tier-Städten, wo mobile Zahlungen das tägliche Leben dominieren, und Super-App-Ökosysteme erzeugen intensive Rivalität um Kundenaufmerksamkeit.

Zentrale Provinzen repräsentieren einen Wachstumskorridor der zweiten Welle, da Binnenstadtcluster industrialisieren und Haushaltseinkommen steigen. Regierungsimpulse leiten Infrastrukturausgaben in diese Regionen, was KMU-Bildung und Verbraucherkreditappetit anregt. Banken stärken Filial-plus-Digital-Hybride hier, paaren lokale Relationship Manager mit mobilen Selbstbedienungsplattformen, um Reichweite kosteneffektiv zu erweitern. Der chinesische Privatkundenbanking-Markt erlebt schnelle Gewinne in diesen Zonen, besonders bei kleinen Verbraucherkrediten und erstmaligen Anlageprodukten.

Westliche und entlegene Gebiete bleiben die Grenze für Inklusion. Dünne Bevölkerungen machten einst vollständige Filialen unökonomisch, aber Satelliten-Breitband und 5G verändern die Gleichung. Dorfbanken und Fintech-Partnerschaften liefern Mikro-Sparkonten und Agrarkredite über vereinfachte mobile Apps. Regulatorische Subventionen senken Netzwerkbereitstellungskosten, und biometrische KYC beseitigt Papierkrambarrieren für Bewohner, die traditionelle IDs fehlen. Erfolgreiche Penetration dieser Gebiete könnte Millionen neuer Konten hinzufügen und die Gesamtgröße des chinesischen Privatkundenbanking-Markts materiell anheben.

Wettbewerbslandschaft

Vier staatseigene Giganten-ICBC, CCB, ABC und BOC-machen einen erheblichen Anteil des gesamten Bankvermögens aus, was den Markt strukturell konzentriert macht. Ihr Maßstab bietet Finanzierungskostenvorteile und positioniert sie als primäre Kanäle für Politikkredite. Um digitale Disintermediation zu bekämpfen, hat jeder proprietäre Super-Apps eingeführt, Sprachassistenten ausgerollt und Kernsysteme zu cloud-nativen Stacks migriert.

Mittlere Joint-Stock- und städtische Geschäftsbanken differenzieren sich durch regionale Spezialisierung und Nischenbereiche wie Supply-Chain-Finanzierung für lokale Hersteller. Kapitalbeschränkungen begrenzen expansive Tech-Investitionen, sodass viele Banking-as-a-Service-Plattformen abonnieren, die digitale Wallets, Robo-Beratung und Risikomodelle auf Abruf bereitstellen. Strategische Allianzen mit Fintechs beschleunigen Produktzyklen und ermöglichen es mittleren Banken, Anteile im chinesischen Privatkundenbanking-Markt ohne große Investitionsausgaben zu verteidigen.

Von Internet-Titanen unterstützte Neobanken nutzen riesige soziale und E-Commerce-Ökosysteme, um Kunden zu niedrigen Grenzkosten zu sammeln. KI-gesteuerte Kreditmaschinen ermöglichen nahezu sofortige Mikrokredite, und offene QR-Zahlungsschienen ermutigen zu eingebettetem Finanzstart. Sie bewegen sich stromaufwärts in Vermögen und KMU-Kreditvergabe und fordern etablierte Unternehmen über Einstiegskonten hinaus heraus. Der Wettbewerbsmix erhöht Kundenerwartungen für nahtlose, kontextuelle und personalisierte Dienstleistungen im chinesischen Privatkundenbanking-Markt.

Branchenführer im chinesischen Privatkundenbanking-Markt

-

Industrial and Commercial Bank of China Ltd.

-

China Construction Bank Corp.

-

Agricultural Bank of China Ltd.

-

Bank of China Ltd.

-

Bank of Communications Co., Ltd.

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Jüngste Branchenentwicklungen

- April 2025: Die Regierung injizierte 520 Milliarden RMB in große Banken, einschließlich ICBC und ABC, um Immobiliensektorstress auszugleichen, während BOC und CCB zusätzliches Eigenkapital aufbrachten.

- April 2025: Fitch Ratings revidierte den Ausblick für ICBC, CCB, BOC, ABC, BOCOM und China Merchants Bank auf Stabil und verwies auf anhaltende Regierungsunterstützung.

- Januar 2025: Die Volksbank Chinas und SAFE starteten Pilot-Cash-Pooling-Regeln für multinationale Unternehmen, während die National Financial Regulatory Administration erstmalige Datensicherheitsmaßnahmen für Banking und Versicherung erließ.

- Dezember 2024: Die National Development and Reform Commission verschärfte Auslandsschuldengenehmigungen, mit großen syndizierten Krediten wie 75 Milliarden RMB für Guangzhou Metro Group.

Berichtsumfang des chinesischen Privatkundenbanking-Markts

Eine vollständige Hintergrundanalyse des chinesischen Privatkundenbanking-Markts umfasst eine Bewertung des übergeordneten Markts und aufkommender Trends nach Segmenten und regionalen Märkten. Bedeutende Veränderungen in der Marktdynamik und Marktübersicht werden im Bericht behandelt.

| Transaktionskonten |

| Sparkonten |

| Debitkarten |

| Kreditkarten |

| Kredite |

| Andere Produkte |

| Online-Banking |

| Offline-Banking |

| 18-28 Jahre |

| 29-44 Jahre |

| 45-59 Jahre |

| 60 Jahre und älter |

| Nationalbanken |

| Regionalbanken |

| Neobanken & Andere |

| Nach Produkt | Transaktionskonten |

| Sparkonten | |

| Debitkarten | |

| Kreditkarten | |

| Kredite | |

| Andere Produkte | |

| Nach Kanal | Online-Banking |

| Offline-Banking | |

| Nach Kundenaltersgruppe | 18-28 Jahre |

| 29-44 Jahre | |

| 45-59 Jahre | |

| 60 Jahre und älter | |

| Nach Banktyp | Nationalbanken |

| Regionalbanken | |

| Neobanken & Andere |

Wichtige im Bericht beantwortete Fragen

Wie groß ist der aktuelle chinesische Privatkundenbanking-Markt?

Der Markt steht bei 397,4 Milliarden USD im Jahr 2025 und wird voraussichtlich auf 580,1 Milliarden USD bis 2030 wachsen.

Welches Produktsegment ist das größte innerhalb des chinesischen Privatkundenbanking?

Kredite dominieren mit einem Marktanteil von 31,8% im Jahr 2024, hauptsächlich durch Hypotheken und inklusive Finanzierungskredite angetrieben.

Wie schnell wächst Online-Banking in China?

Online-Kanäle handhaben bereits 64,6% der Einnahmen und werden voraussichtlich mit einer CAGR von 10,7% bis 2030 expandieren.

Welche Kundengruppe expandiert am schnellsten?

Die Alterskohorte 18-28 wächst mit einer CAGR von 9,8%, angetrieben durch digitale Banking-Gewohnheiten und steigende Einkommen.

Welche Auswirkungen haben Super-Apps auf traditionelle Banken?

Super-Apps wie Alipay und WeChat Pay erodieren Gebührenerträge und fangen Kundenbeziehungen ab, reduzieren Bankmargen und zwingen zu tieferer digitaler Integration.

Wie bedeutsam ist grüne Finanzierung im chinesischen Privatkundenbanking?

Große Banken berichteten, dass grüne Kreditbestände 2024 um mehr als 20% stiegen, was nachhaltiges Kreditwesen als wichtiges Wachstumsthema unterstreicht.

Seite zuletzt aktualisiert am: