Marktgröße und Marktanteil für Autoglas

Autoglas-Marktanalyse von Mordor Intelligence

Die Marktgröße für Autoglas beträgt USD 22,35 Milliarden im Jahr 2025 und wird voraussichtlich USD 29,21 Milliarden bis 2030 erreichen, was eine stetige CAGR von 5,5% während des Prognosezeitraums (2025-2030) widerspiegelt. Steigende Fahrzeugproduktion, strengere Sicherheitsvorschriften und der Wandel hin zur Elektromobilität halten die Dynamik aufrecht, auch wenn Rohstoffpreise und Logistikkosten schwanken. Wachsende Nachfrage nach Panoramadächern, leichtgewichtigen laminierten Windschutzscheiben und elektrochromen Verglasungen ermutigt Hersteller, spezialisierte Fertigungslinien zu skalieren und Partnerschaften mit OEMs zu vertiefen. Der Fokus auf größere Glasflächen in SUVs, gekoppelt mit regulatorischem Druck zur CO₂-Emissionsreduzierung, beschleunigt die Einführung beschichteter und multifunktionaler Produkte. Zusammen positionieren diese Kräfte den Autoglas-Markt für ein widerstandsfähiges, technologieorientiertes Wachstum durch das Jahrzehnt.

Wichtige Berichtsergebnisse

- Nach Glastyp führte Normalglas mit 82,70% des Autoglas-Marktanteils in 2024, während Smart Glass voraussichtlich mit einer CAGR von 12,8% bis 2030 expandiert.

- Nach Anwendung eroberten Windschutzscheiben 44,60% der Autoglas-Marktgröße in 2024; Schiebedächer steigen mit einer CAGR von 10,2% bis 2030.

- Nach Fahrzeugtyp dominierten Personenkraftwagen mit 72,30% des Autoglas-Marktumsatzanteils in 2024; leichte Nutzfahrzeuge werden voraussichtlich die schnellste CAGR von 6,9% zwischen 2025-2030 verzeichnen.

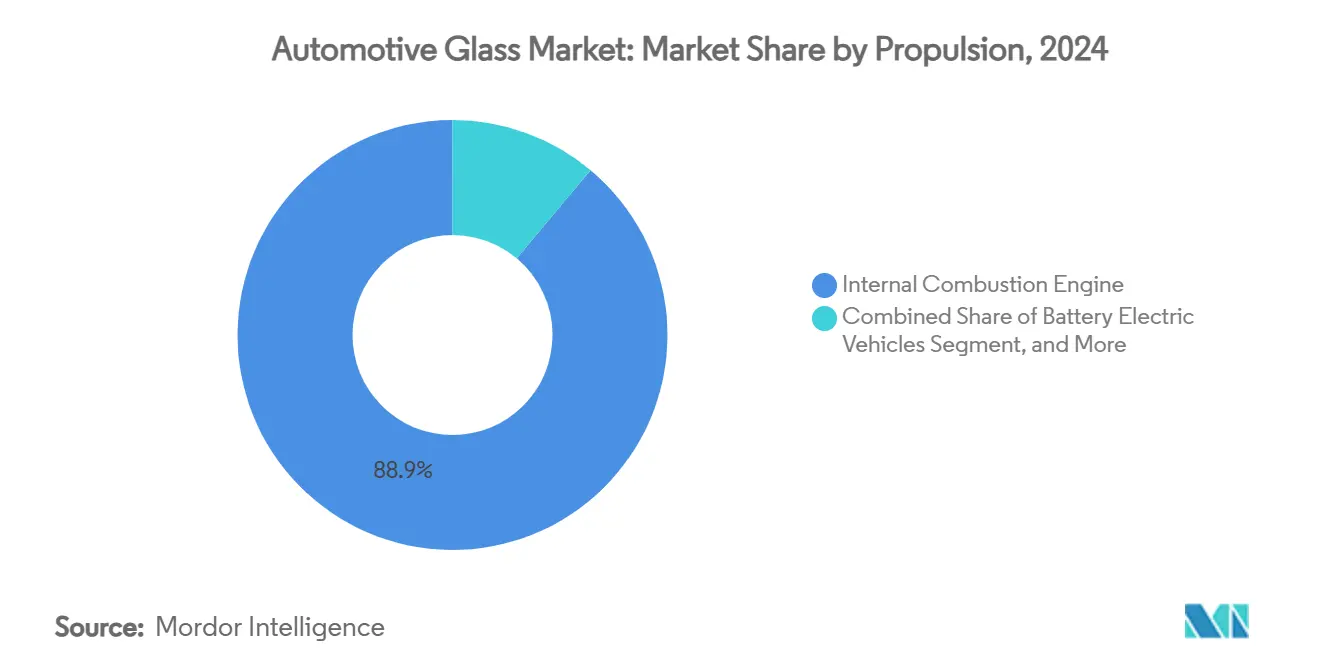

- Nach Antrieb behielten Verbrennungsmotorfahrzeuge 88,90% des Autoglas-Marktanteils in 2024, aber BEVs werden voraussichtlich mit einer CAGR von 17,4% bis 2030 steigen.

- Nach Vertriebskanal hielten OEMs 78,50% des Autoglas-Marktumsatzes in 2024, während der Aftermarket mit einer CAGR von 5,6% wächst.

- Nach Region machte Asien-Pazifik 49,20% des Autoglas-Marktumsatzes in 2024 aus; der Nahe Osten und Afrika wird voraussichtlich mit einer CAGR von 7,1% von 2025-2030 steigen.

Globale Autoglas-Markttrends und Einblicke

Treiber-Auswirkungsanalyse

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungsfrist |

|---|---|---|---|

| Wandel zu Panoramaverglasung in EV-Plattformen | +1.7% | Nordamerika, Europa, China | Mittelfristig (2-4 Jahre) |

| OEM-Nachfrage nach leichtgewichtigem Verbundglas zur Erreichung der CO₂-Ziele | +1.5% | Global, Schwerpunkt auf Europa | Langfristig (≥ 4 Jahre) |

| Schnelle Schiebedach-Durchdringung in SUVs | +1.2% | Nordamerika, Europa, China | Kurzfristig (≤ 2 Jahre) |

| Vorschriftenbedingte obligatorische Sicherheitsverglasung für Seitenfenster | +0.8% | Europa, Nordamerika, Japan | Mittelfristig (2-4 Jahre) |

| Wachsende Nachrüstung von HUD-kompatiblen Windschutzscheiben durch Premium-OEMs | +0.5% | Europa, Nordamerika, Japan | Mittelfristig (2-4 Jahre) |

| Integration eingebetteter Sensoren für ADAS-Funktionalität | +0.4% | Global, Fokus auf Nordamerika & Europa | Kurzfristig (≤ 2 Jahre) |

| Quelle: Mordor Intelligence | |||

Wandel zu Panoramaverglasung in EV-Plattformen

Elektrofahrzeughersteller installieren größere Dachscheiben, um die Kabinenambiente und Markenidentität zu verbessern. Teslas Cybertruck und Mercedes-Benz Vision V Konzept integrieren elektrochrome Dächer, die Tönungsgrade modulieren, Kabinentemperaturen um bis zu 18°F senken und HVAC-Lasten reduzieren. Die Glasfläche pro Fahrzeug wird voraussichtlich steigen, was Zulieferer dazu veranlasst, in Breitformat-Biegung, Low-E-Beschichtungen und infrarot-absorbierende Zwischenschichten zu investieren. Diese Premium-Spezifikation wird voraussichtlich auf mittelpreisige EVs übergreifen, da die Produktionskosten fallen, was nachhaltiges Wachstum im Autoglas-Markt unterstützt.

OEM-Nachfrage nach leichtgewichtigem Verbundglas zur Erreichung der CO₂-Ziele

Europäische Vorschriften setzen ein Flottendurchschnitts-CO₂-Ziel von 100 g/km für 2030, was Automobilhersteller dazu drängt, jedes Kilogramm einzusparen. EPA-Studien des 2017 Ford GT zeigen, dass Verbundverglasung wesentlich zu einer 30%igen Massenreduzierung beitrug. Dünnkalibrige Verbundstoffe mit Ionoplast-Zwischenschichten sparen jetzt bis zu 30% Gewicht, ohne die Aufprallleistung zu beeinträchtigen. AGC und Saint-Gobain kommerzialisieren 1,6-mm-Windschutzscheibenkonstruktionen, die Gewichtseinsparungen mit akustischer Dämpfung kombinieren und die langfristigen Aussichten für den Autoglas-Markt stärken.

Schnelle Schiebedach-Durchdringung in SUVs

Der SUV-Anteil an der globalen Personenwagen-Produktion steigt weiter, und fast jedes neue Modell bietet eine Panoramadach-Option. Das European Vehicle Glazing Innovation Summit 2025 berichtete, dass Dachmodule, die 70-90% der Fahrzeuglänge überspannen, in mittelgroßen Crossovern Mainstream geworden sind [1]"Vehicle Glazing Innovation Summit 2025 Agenda," ECV International, ecvinternational.com. Zulieferer optimieren Rollladengeometrie, UV-Filterung und Entwässerungssysteme zur Gewährleistung der Haltbarkeit. Der Trend erzeugt zusätzliche Quadratmeter-Nachfrage und hebt die Autoglas-Marktgröße über den Prognosehorizont.

Vorschriftenbedingte obligatorische Sicherheitsverglasung für Seitenfenster

Die US-FMVSS 205 und UN R127 Vorschriften fördern einen Wechsel von gehärtetem zu laminiertem Seitenglas zur Reduzierung des Auswurfrisikos bei Überschlägen [2]National Highway Traffic Safety Administration, "FMVSS No. 205-Glazing Materials," United Nations Economic Commission for Europe, "UN Regulation No. 127,". Europa und Japan verschärfen ähnliche Normen. Laminiertes Seitenglas bietet zusätzliche Geräuschreduzierungsvorteile, die bei EV-Käufern Anklang finden, die Reifengeräusche deutlicher wahrnehmen. Regulatorische Sicherheit gibt Glasherstellern Vertrauen, neue Laminierungslinien zu skalieren, was das Volumenwachstum im Autoglas-Markt festigt.

Beschränkungen-Auswirkungsanalyse

| Beschränkung | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungsfrist |

|---|---|---|---|

| Lieferkettenengpass bei Spezial-Zwischenschichten (PVB, Ionoplast) | −1.0% | Global, schwerwiegend in Europa | Kurzfristig (≤ 2 Jahre) |

| Margenerosion durch chinesische Floatglas-Überkapazität, die EU-Markt überschwemmt | -0.7% | Europa, Übertragung auf Nordamerika | Mittelfristig (2-4 Jahre) |

| Hohe Garantiekosten im Zusammenhang mit akustischen laminierten Heckscheiben in SUVs | -0.4% | Nordamerika, Europa | Kurzfristig (≤ 2 Jahre) |

| Langsame Ersatzzyklen in reifen Aftermarket-Kanälen | -0.3% | Nordamerika, Europa, Japan | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Lieferkettenengpass bei Spezial-Zwischenschichten (PVB, Ionoplast)

Kurarays PVB-Kapazitätserweiterungen haben nicht mit der steigenden Nachfrage nach akustischen und HUD-tauglichen Folien Schritt gehalten, was Lieferzeiten verlängert und Zuteilungsprogramme erzwingt. Europäische Laminatoren berichten über punktuelle Engpässe, die sie zwingen, OEM-Produktion gegenüber Aftermarket-Bestellungen zu priorisieren. Experimentelle biobasierte Zwischenschichten liefern vielversprechende mechanische Gewinne von 53,1%, bleiben aber Jahre von der Skalierung entfernt. Kurzfristige Lieferengpässe können das Wachstum des Autoglas-Markts dämpfen, bis neue Werke in Betrieb gehen.

Margenerosion durch chinesische Floatglas-Überkapazität, die EU-Markt überschwemmt

Staatlich unterstützte Produzenten in China exportieren weiterhin überschüssiges Floatglas zu niedrigen Preisen und unterbieten europäische Werke um bis zu 20% [3]"Industrial Overcapacity in China Report," MERICS, merics.org. Oceania Glass hat Antidumping-Maßnahmen beantragt, was auf breitere Handelsspannungen hinweist. Europäische Hersteller lenken Kapital in beschichtete und Smart-Glas-Nischen um, wo technologische Barrieren Margen schützen. Dennoch zieht der Preisdruck in der Schlagzeile 0,7 Prozentpunkte von der prognostizierten Autoglas-Markt-CAGR ab.

Segmentanalyse

Nach Glastyp: Smart Glass stört traditionelle Dominanz

Normalglas beherrschte 82,70% des Autoglas-Marktanteils in 2024, dank Kosteneffizienz und etablierter Produktionsanlagen. Laminierte Varianten gewinnen gegenüber gehärteten Formaten, weil sie Scherben beim Aufprall intakt halten und globale Sicherheitsnormen erfüllen. Der Wandel verknappt das Angebot an Spezial-Zwischenschichten, positioniert aber Laminatoren für höhere Wertschöpfung, da OEMs dünnere, leichtere Konstruktionen fordern. Smart Glass, obwohl heute nur eine Minderheit, wird voraussichtlich eine CAGR von 12,8% verzeichnen und Nischen in Luxusfahrzeugen und High-End-EVs erobern.

Elektrochrome Dächer dominieren die frühe Einführung; Suspended Particle Devices (SPD) bieten schnelleres Schalten und Haltbarkeit, wie im Mercedes-Benz Vision V Prototyp gezeigt. Polymer-Dispersed Liquid Crystal (PDLC) Fenster zielen auf Sichtschutztrennwände, während thermochrome Folien vorkommerziell bleiben. Mit verbesserten Skaleneffekten wird Smart Glass über Flaggschiffe hinaus expandieren und den Autoglas-Markt stärken.

Nach Anwendung: Schiebedächer beschleunigen über Kernsegmente hinaus

Windschutzscheiben hielten 44,60% der Autoglas-Marktgröße in 2024, gestützt durch obligatorische Ausstattung und steigenden ADAS-Sensorgehalt. Komplexität treibt den Stückwert hoch und verstärkt Zulieferer-OEM-Koentwicklungszyklen. Schiebedächer sind jedoch die am schnellsten wachsende Anwendung mit 10,2% CAGR, da SUVs große Öffnungen für Panoramablicke standardisieren.

Heckscheiben sehen bescheidene Traktion durch akustische Verbundstoffe, obwohl Garantieprobleme das Tempo dämpfen. Seitenscheiben wechseln zu laminierter Konstruktion, um Auswurfpräventionsgesetze zu erfüllen, besonders in Europa und Japan. Rückspiegel und Seitenscheiben integrieren elektrochrome Blendschutzbeschichtungen und fügen Funktionsinhalt ohne großen Flächenbedarf hinzu. Kollektiv unterstützt der Anwendungsmix stetige Expansion im Autoglas-Markt.

Nach Fahrzeugtyp: SUVs treiben Premium-Glas-Einführung voran

Personenkraftwagen repräsentierten 72,30% des Autoglas-Marktumsatzes in 2024, wobei Crossover-ähnliche SUVs ihre Präsenz intensivieren. Größere Dachöffnungen und akustische Verglasung gewähren Glasherstellern höheren Dollargehalt pro Einheit. Schrägheck- und Limousinen bleiben volumenstarke, aber innovationsarme Segmente, während Luxus-Coupés modernste Smart-Glas-Technologie in begrenzten Auflagen präsentieren.

Leichte Nutzfahrzeuge, mit einem prognostizierten Wachstum von 6,9% CAGR, übernehmen Personenwagen-Komfortfunktionen für Lieferfahrer, einschließlich akustischer Windschutzscheiben und solarabsorbierender Seitenscheiben. Die Nachfrage bei schweren Lastkraftwagen bleibt stabil und betont Haltbarkeit und wartungsfreundliche Designs. Diese Fahrzeugmischungsvielfalt unterstützt gesunde Breite im Autoglas-Markt.

Nach Antrieb: Elektrofahrzeuge definieren Glasanforderungen neu

ICE-Modelle machten 2024 noch 88,90% des Autoglas-Markts aus, doch ihr inkrementelles Wachstum hinkt elektrifizierten Alternativen hinterher. BEVs werden jährlich um 17,4% expandieren und Bedarf an leichtgewichtigem Verbundglas und Low-E-Beschichtungen schaffen, die HVAC-Verbrauch reduzieren und Reichweite verlängern. HUD-bereite Windschutzscheiben unterstützen auch batterieeffizienz-getriebene Cockpit-Redesigns.

Hybride balancieren beide Welten und fordern moderate Wärmemanagement-Leistung. FCEVs bleiben experimentell, informieren aber langfristige Glas-F&E-Roadmaps. Elektrifizierung injiziert somit frische Dynamik in den Autoglas-Markt.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtkauf

Nach Vertriebskanal: OEMs führen, während sich der Aftermarket entwickelt

OEM-Verträge lieferten 78,50% des Autoglas-Marktumsatzes in 2024, da Modelleinführungen sich mehrten und Verglasungskomplexität stieg. Langfristige Vereinbarungen begünstigen vertikal integrierte Produzenten, die laminierte, beschichtete und sensoreingebettete Produkte mitentwickeln können. Der Aftermarket, mit einem Tempo von 5,6% CAGR, kämpft mit ADAS-Rekalibrierungshürden; dennoch weisen eine alternde Flotte und aggressive Roll-ups durch Firmen wie Auto Glass Brands auf widerstandsfähige Nachfrage hin.

Digitales Schadenmanagement und mobile Reparaturdienste sind Differenzierungsmerkmale. Zusammenarbeit zwischen OEMs und unabhängigen Monteuren bei Kalibrierungsstandards kann weiteres Wachstum freisetzen und den Autoglas-Markt über alle Kanäle dynamisch halten.

Geografieanalyse

Asien-Pazifik dominierte den Autoglas-Markt mit 49,20% des Umsatzes in 2024, verankert durch Chinas riesige Produktion und schnelle heimische Aufnahme. Regierungsanreize haben Werke nahe der Kapazitätsgrenze gehalten, während Indiens Produktionsanstieg eine frische Nachfrageachse hinzufügt. Konferenzen in Shanghai rücken intelligente Verglasung, LiDAR-Transparenz und AR-HUD-Integration ins Rampenlicht und zeigen kontinuierliche Innovation. Japan und Südkorea liefern fortschrittliche laminierte und beschichtete Produkte für Premium-OEMs und bewahren margenstrarke Nischen als Teil des breiteren Autoglas-Markts.

Produzenten bekämpfen Margendruck durch chinesische Importe, indem sie zu Smart Glass und Nachhaltigkeitsprogrammen schwenken. AGCs und Saint-Gobains gemeinsamer Volta-Ofen belegt einen strategischen Schritt zur CO₂-Intensitätsreduzierung. Unterdessen bleibt Nordamerika einflussreich aufgrund der SUV-Nachfrage. Die Vereinigten Staaten weisen lebhafte Aftermarket-Aktivität auf; Marken wie Auto Glass Now skalieren nationale Präsenz zur Erfassung von Ersatzumsätzen.

Der Nahe Osten und Afrika werden voraussichtlich die schnellsten Aufsteiger mit 7,1% CAGR bis 2030. Saudi-Arabiens siliziumreiche Lagerstätten ziehen Floatglas-Investitionen an, die Lieferlokalisierung anstreben. Subventionen, die mit breiteren Industriediversifizierungsagenden abgestimmt sind, schaffen Anreize für Autokomponenten-Produktion und erweitern den regionalen Anteil am Autoglas-Markt. Südamerikas Ausblick ist hauptsächlich an brasilianische Montagevolumen geknüpft, während Afrikas Wachstum auf Südafrikas relativ reifem Sektor zentriert. Nähe-Produktionsstrategien helfen globalen Zulieferern, Frachtkosten und Just-in-Time-Erwartungen über diese vielfältigen Geografien auszubalancieren.

Wettbewerbslandschaft

Der Autoglas-Markt wird von mehreren Schlüsselakteuren dominiert wie AGC Inc., Saint-Gobain, Nippon Sheet Glass, Fuyao Glass und Xinyi Glass. Jeder betreibt multiregionale Float-, Laminations- und Beschichtungsanlagen, die synchronisierte Markteinführungen mit wichtigen OEM-Programmen ermöglichen. Saint-Gobains Rekord-Betriebsmarge 2024 zeigte die Auszahlung eines Fokus auf Spezialprodukte und Dekarbonisierung.

M&A-Aktivität gestaltet regionale Positionen um. PGW Auto Glass' Übernahme von PH Vitres d'Autos erweiterte seinen Vertriebsumfang in Nordamerika. Gleichzeitig intensivieren chinesische Niedrigkostexporte den Wettbewerb in Commodity-Floatsegmenten und spornen defensive Innovation bei westlichen Firmen an. Partnerschaften mit Nischen-Smart-Glas-Entwicklern wie Research Frontiers und Gauzy illustrieren, wie etablierte Unternehmen IP-Zugang für elektrochrome und SPD-Technologien sichern und die Grenze des Autoglas-Markts erweitern.

Die Aftermarket-Konsolidierung beschleunigt sich. Auto Glass Brands plant mehr als 40 Standorte bis 2026 und jagt Skaleneffekte bei kalibrierungsintensiven Ersatzteilen. Digitale Plattformen rationalisieren Schadenabwicklungen, und mobile Einheiten reduzieren Ausfallzeiten für Flottenkunden. Gleichzeitig zielt F&E in biobasierte Zwischenschichten auf Leistungssteigerungen und geringere Umweltauswirkungen. Kombiniert halten diese Dynamiken die Wettbewerbslandschaft fließend und innovationszentriert.

Führende Unternehmen der Autoglas-Industrie

-

AGC Inc. (Asahi Glass)

-

Saint-Gobain S.A.

-

Nippon Sheet Glass Co. Ltd.

-

Xinyi Glass Holdings Ltd.

-

Fuyao Glass Industry Group Co. Ltd.

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Aktuelle Branchenentwicklungen

- Mai 2025: Saint-Gobain führte eine innovative dreischichtige akustische Windschutzscheibe ein, die Kabinenlärm um beeindruckende 40% gegenüber Standard-Verbundglas reduziert und den Fahrkomfort erheblich verbessert. Diese fortschrittliche Technologie erhielt starke Unterstützung von mehreren europäischen Erstausrüstern (OEMs), die planen, sie in ihre kommenden Fahrzeugmodelle zu integrieren.

- April 2025: Gauzy führte seine fortschrittliche SPD-SmartGlass-Technologie im beeindruckenden Mercedes-Benz Vision V ein. Diese Entwicklung unterstreicht einen wichtigen Wandel hin zur Einbindung fortschrittlicher Materialien im Luxus-Automobilmarkt. Die Präsentation demonstriert nicht nur Gauzys innovative Fähigkeiten, sondern spiegelt auch einen wachsenden Trend bei Premium-Autoherstellern wider, Smart-Glas-Lösungen zu übernehmen und sowohl Ästhetik als auch Funktionalität in modernen Fahrzeugen zu verbessern.

- März 2025: Auto Glass Brands LLC enthüllte ehrgeizige Pläne zur Expansion in den gesamten Vereinigten Staaten mit dem Ziel, bis zum Jahr 2026 mehr als 40 Einzelhandelsstandorte zu etablieren. Dieser strategische Schritt demonstriert nicht nur das Engagement des Unternehmens für Wachstum, sondern festigt auch seine Rolle als Schlüsselakteur in der laufenden Konsolidierung innerhalb der Aftermarket-Industrie. Während es seine Präsenz ausweitet, strebt Auto Glass Brands an, Zugänglichkeit und Servicequalität für Kunden landesweit zu verbessern.

Globaler Autoglas-Marktberichtsumfang

Um den Fahrer zu schützen und reibungsloses Fahren zu gewährleisten, werden verschiedene Glastypen in Automobilen eingesetzt. Der Autoglas-Marktbericht behandelt die neuesten Trends und COVID-19-Auswirkungen, gefolgt von technologischen Entwicklungen im Markt.

Der Berichtsumfang umfasst die Segmentierung nach Typ, Anwendungstyp, Fahrzeugtyp und Geografie. Nach Typ ist der Markt in Normalglas und Smart Glass segmentiert. Nach Anwendungstyp ist der Markt in Windschutzscheibe, Rückspiegel, Schiebedach und andere Anwendungstypen segmentiert. Nach Fahrzeugtyp ist der Markt in Personenfahrzeuge und Nutzfahrzeuge segmentiert. Nach Geografie ist der Markt in Nordamerika, Europa, Asien-Pazifik und den Rest der Welt segmentiert. Für jedes Segment wurden Marktgrößenbestimmung und Prognosen auf Wertbasis (USD Milliarden) durchgeführt.

| Normalglas | Verbundglas |

| Gehärtetes Glas | |

| Smart Glass | Electrochromic |

| Suspended Particle Device (SPD) | |

| Polymer Dispersed Liquid Crystal (PDLC) | |

| Thermochromic |

| Windschutzscheibe |

| Heckscheibe |

| Seitenscheibe |

| Schiebedach |

| Rück- und Seitenspiegel |

| Sonstige Verglasung (Dreiecks- und Lüftungsfenster) |

| Personenkraftwagen | Schrägheck |

| Limousine | |

| SUV & Crossover | |

| Luxus & Sport | |

| Leichte Nutzfahrzeuge | |

| Mittlere und schwere Nutzfahrzeuge |

| Verbrennungsmotor (ICE) |

| Batterieelektrofahrzeug (BEV) |

| Hybrid-Elektrofahrzeug (HEV/PHEV) |

| Brennstoffzellen-Elektrofahrzeuge (FCEV) |

| OEM |

| Aftermarket |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Restliches Nordamerika | |

| Südamerika | Brasilien |

| Argentinien | |

| Restliches Südamerika | |

| Europa | Deutschland |

| Vereinigtes Königreich | |

| Frankreich | |

| Spanien | |

| Italien | |

| Russland | |

| Restliches Europa | |

| Asien-Pazifik | China |

| Indien | |

| Japan | |

| Südkorea | |

| Australien | |

| Neuseeland | |

| Restlicher Asien-Pazifik-Raum | |

| Naher Osten und Afrika | Saudi-Arabien |

| Vereinigte Arabische Emirate | |

| Südafrika | |

| Restlicher Naher Osten und Afrika |

| Nach Glastyp | Normalglas | Verbundglas |

| Gehärtetes Glas | ||

| Smart Glass | Electrochromic | |

| Suspended Particle Device (SPD) | ||

| Polymer Dispersed Liquid Crystal (PDLC) | ||

| Thermochromic | ||

| Nach Anwendung | Windschutzscheibe | |

| Heckscheibe | ||

| Seitenscheibe | ||

| Schiebedach | ||

| Rück- und Seitenspiegel | ||

| Sonstige Verglasung (Dreiecks- und Lüftungsfenster) | ||

| Nach Fahrzeugtyp | Personenkraftwagen | Schrägheck |

| Limousine | ||

| SUV & Crossover | ||

| Luxus & Sport | ||

| Leichte Nutzfahrzeuge | ||

| Mittlere und schwere Nutzfahrzeuge | ||

| Nach Antrieb | Verbrennungsmotor (ICE) | |

| Batterieelektrofahrzeug (BEV) | ||

| Hybrid-Elektrofahrzeug (HEV/PHEV) | ||

| Brennstoffzellen-Elektrofahrzeuge (FCEV) | ||

| Nach Vertriebskanal | OEM | |

| Aftermarket | ||

| Nach Geografie | Nordamerika | Vereinigte Staaten |

| Kanada | ||

| Restliches Nordamerika | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Restliches Südamerika | ||

| Europa | Deutschland | |

| Vereinigtes Königreich | ||

| Frankreich | ||

| Spanien | ||

| Italien | ||

| Russland | ||

| Restliches Europa | ||

| Asien-Pazifik | China | |

| Indien | ||

| Japan | ||

| Südkorea | ||

| Australien | ||

| Neuseeland | ||

| Restlicher Asien-Pazifik-Raum | ||

| Naher Osten und Afrika | Saudi-Arabien | |

| Vereinigte Arabische Emirate | ||

| Südafrika | ||

| Restlicher Naher Osten und Afrika | ||

Wichtige Fragen, die im Bericht beantwortet werden

Wie groß ist der Autoglas-Markt heute?

Die Marktgröße für Autoglas beträgt USD 22,35 Milliarden in 2025 und wird voraussichtlich USD 29,21 Milliarden bis 2030 erreichen.

Welcher Glastyp wächst am schnellsten?

Smart Glass wird voraussichtlich zwischen 2025-2030 mit einer CAGR von 12,8% expandieren und Normalglas weit übertreffen.

Welches Segment hält den größten Autoglas-Marktanteil?

Windschutzscheiben führen mit 44,60% Anteil am Marktumsatz in 2024 dank obligatorischer Ausstattung und steigender ADAS-Integration.

Warum beeinflussen EVs das Glasdesign?

BEVs priorisieren leichtgewichtige, thermisch effiziente Verglasung zur Maximierung der Fahrreichweite und treiben die Nachfrage nach dünnen Verbundstoffen und Low-E-Beschichtungen voran.

Seite zuletzt aktualisiert am: