Marktgröße und Marktanteil für Automobil Finanzen

Automobil Finanzen Marktanalyse von Mordor Intelligenz

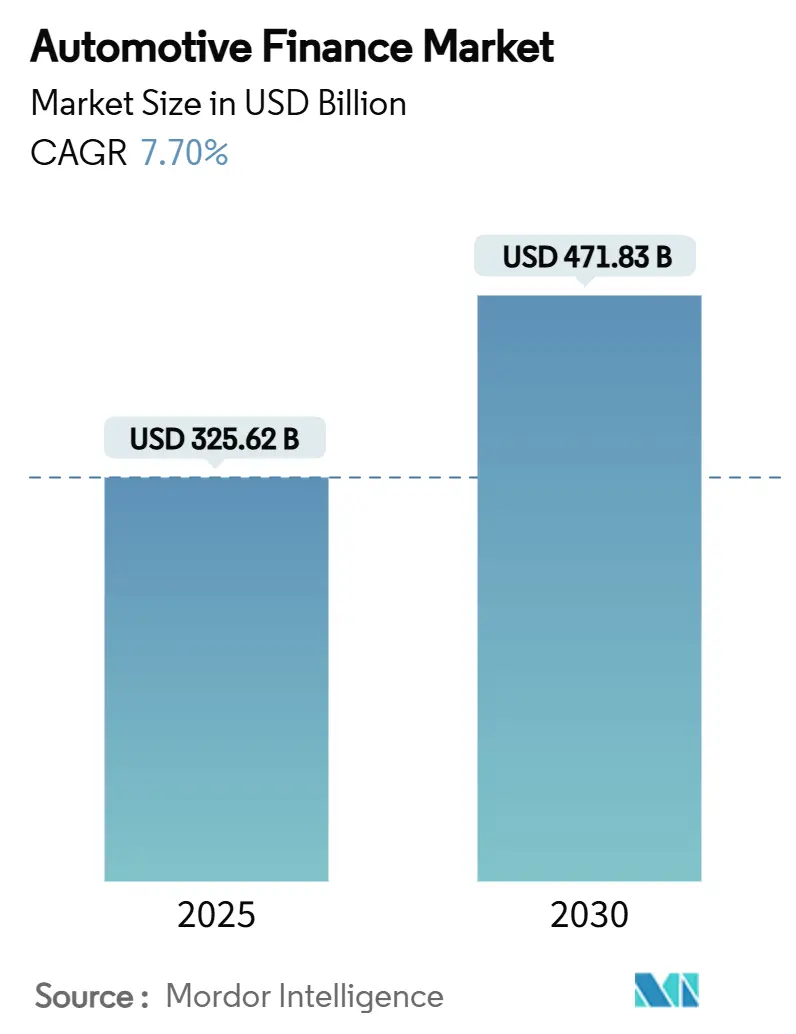

Der Automobil Finanzen Markt steht derzeit bei einem Wert von 325,62 Milliarden USD im Jahr 2025 und wird voraussichtlich 471,83 Milliarden USD bis 2030 erreichen, was eine gesunde CAGR von 7,7% über den Zeitraum 2025-2030 widerspiegelt. Die Gebrauchtwagen-Finanzierung, die bereits 53,40% des Automobil Finanzen Marktes kommandiert, wächst mit einem schnellen Tempo von 9,2% und wird voraussichtlich der wichtigste Wachstumsmotor bis 2030 bleiben. Digitale Origination-Plattformen, verstärkte Verbrauchernachfrage nach flexiblen Zahlungsstrukturen und die fortgesetzte Elektrifizierung von Fahrzeugflotten halten gemeinsam die Dynamik aufrecht, auch während die Referenzzinssätze erhöht bleiben [1].Planke von Governors von Die Federal Reserve System, "G.19 Verbraucher Credit,"Kreditgeber reagieren, indem sie Analysefähigkeiten vertiefen, risikobasierte Preisgestaltung ausweiten und Partnerschaften mit online-Auto-Einzelhandelsmarktplätzen eingehen, um den Kreditfluss aufrechtzuerhalten. Die Fähigkeit, Finanzierung mit mehrwertigen Mobilitätsdiensten zu kombinieren, wie Abonnementpakete und Batterie-Leasing, wird auch zu einem entscheidenden Wettbewerbshebel für Banken, OEM Captives und Fintech-Neulinge gleichermaßen.

Wichtige Erkenntnisse aus dem Bericht

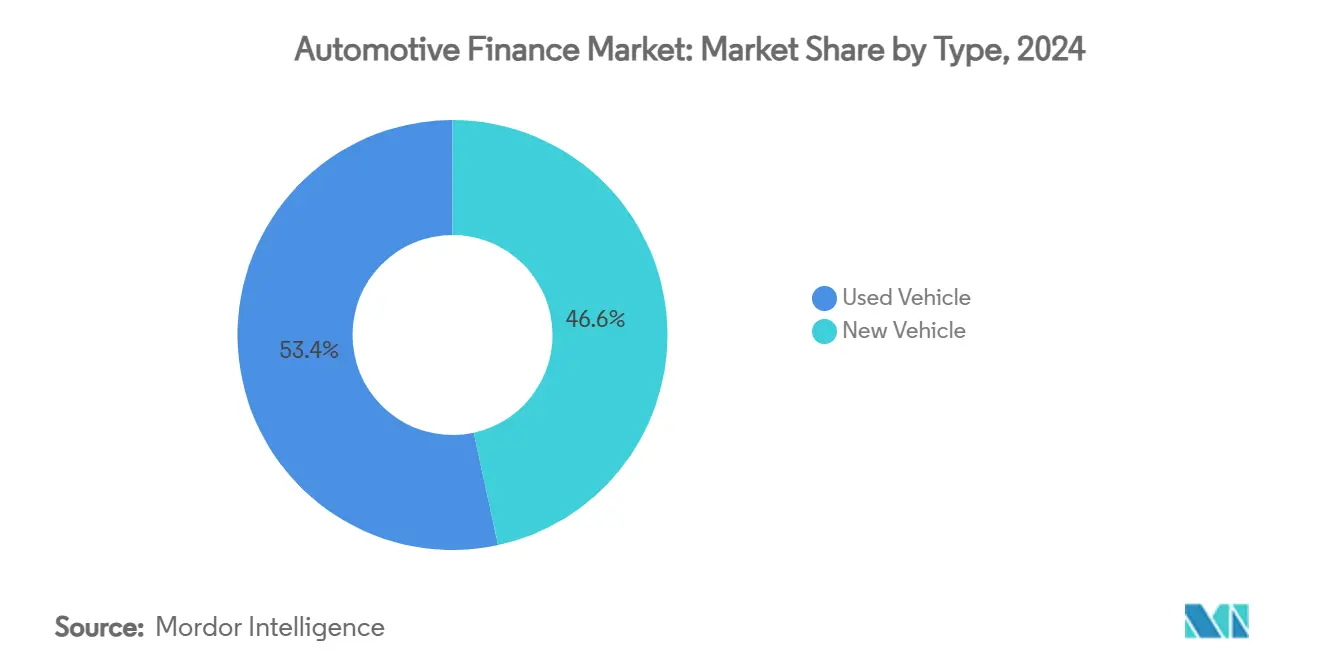

- Nach Typ machten Gebrauchtwagen 53,40% des Automobil Finanzen Marktanteils im Jahr 2024 aus und expandieren mit einer CAGR von 9,2% bis 2030.

- Nach Quellentyp hielten Banken 46,50% der Automobil Finanzen Marktgröße im Jahr 2024, während OEM Captive Finanzen Unternehmen voraussichtlich am schnellsten mit einer CAGR von 8,1% wachsen werden.

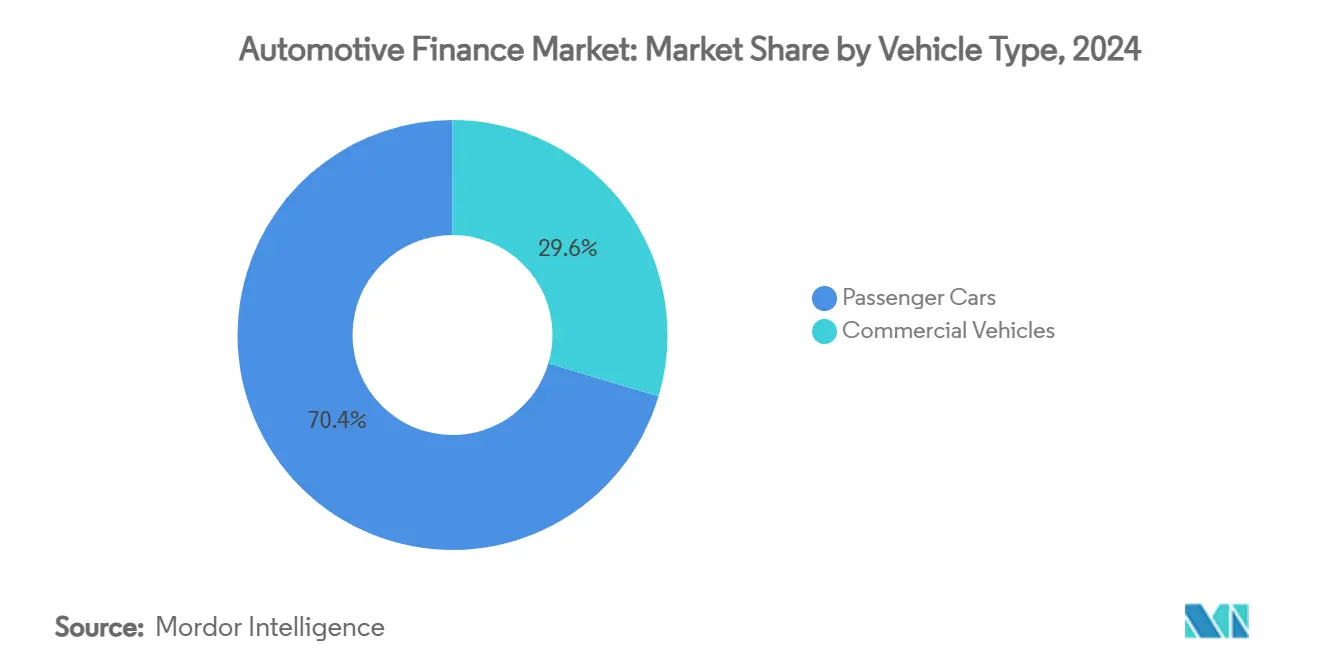

- Nach Fahrzeugkategorie führten Personenkraftwagen mit 70,40% des Automobil Finanzen Marktumsatzanteils im Jahr 2024; Nutzfahrzeuge entwickeln sich mit einer CAGR von 7% bis 2030 vorwärts.

- Nach Finanzierungsprodukten führten Darlehen mit 73,80% des Automobil Finanzen Marktumsatzanteils im Jahr 2024; Leasingverträge werden mit einer CAGR von 7,92% bis 2030 expandieren.

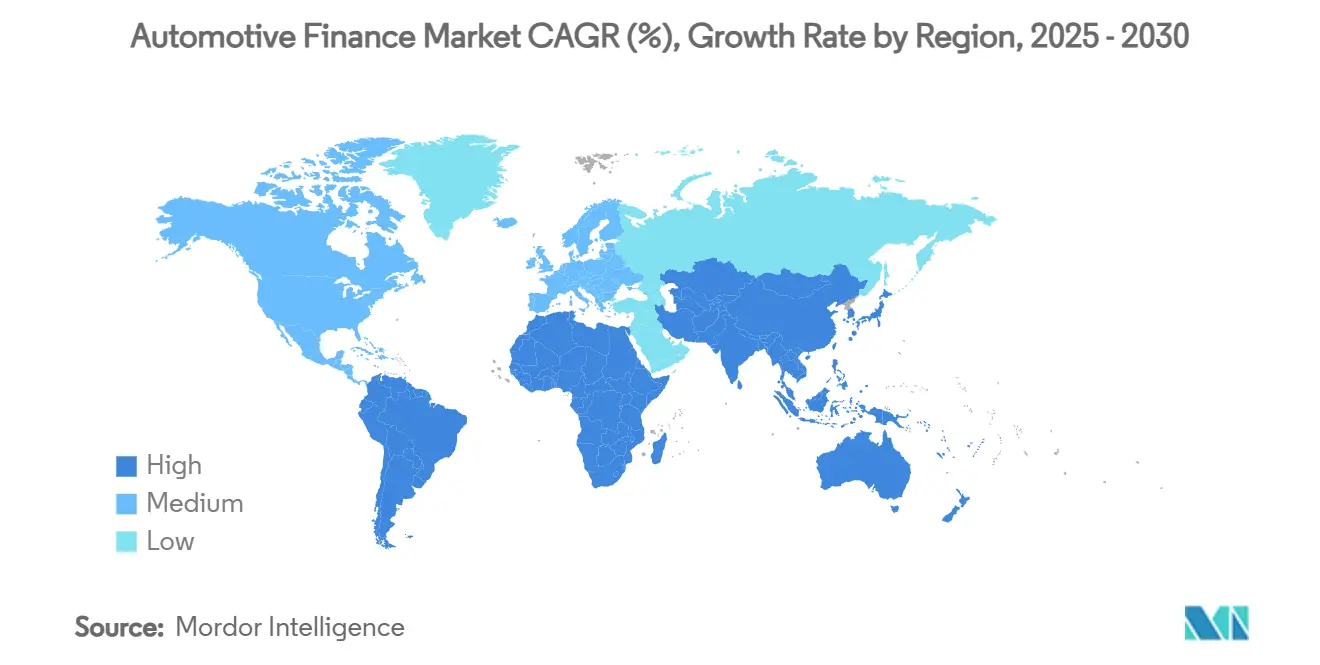

- Nach Region kontrollierte Asien-Pazifik 41,20% des Automobil Finanzen Marktes im Jahr 2024, während der Nahe Osten voraussichtlich eine CAGR von 10,4% bis 2030 verzeichnen wird.

Globale Automobil Finanzen Markttrends und Einblicke

Treiber-Einflussanalyse

| Treiber | (~) % Einfluss auf CAGR-Prognose | Geografische Relevanz | Einfluss-Zeitlinie |

|---|---|---|---|

| Aufkommende online-Auto-Einzelhandelsplattformen | +1.8% | Nordamerika, Übertragung auf Europa | Mittelfristig (2-4 Jahre) |

| Steigende Gebrauchtwagentransaktionen und CPO-Programme | +1.5% | Europa, Nordamerika | Kurzfristig (≤ 2 Jahre) |

| Schnelles Wachstum von ev-Leasing und Abonnementmodellen | +1.2% | Asien-Pazifik, Europa | Mittelfristig (2-4 Jahre) |

| Staatliche Abwrackprämien und Grün-Finanzen-Subventionen | +1.1% | China, Europäische Union | Kurzfristig (≤ 2 Jahre) |

| OEM Captives führen Flexibel Ballon-/B-N-P-L-Produkte ein | +0.9% | Südamerika, Asien-Pazifik, Naher Osten | Mittelfristig (2-4 Jahre) |

| Alternativ Daten und KI-basierte Kreditbewertung | +0.7% | Südamerika, globale Übertragung | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Aufkommende Online-Auto-Einzelhandelsplattformen treiben sofortige digitale Finanzierung voran

Digitalisierte Vertragsvolumen zwischen Händlern und Kreditgebern In Nordamerika stiegen im Jahr 2024 im Jahresvergleich stark an. Verbraucher erwarten jetzt Echtzeit-Kreditgenehmigungen, die innerhalb einer 10-minütigen online-Kaufreise geliefert werden, eine dramatische Beschleunigung gegenüber der 1-2-tägigen Bearbeitungszeit, die 2023 üblich war. Integrierte Rate-Shopping-Widgets haben die Preistransparenz erhöht und die Margen für Kreditgeber, die keine automatisierten Preisgestaltungstools haben, zusammengedrückt. Der Trend breitet sich nach Europa aus, wo mehrere-Lender-APIs die durchschnittliche Zeit bis zur Finanzierung In Prämie-Segmenten um 48% verkürzt haben. Für Captive Finanzen-Arme verbessert die Einbettung proprietärer Finanzen-Rechner In OEM e-Handel-Portale den kreuzen-Selling von Versicherungen und Wartungsverträgen, wodurch Attachment-Raten und Kunde Lifetime Value gesteigert werden.

Steigende Gebrauchtwagentransaktionen schaffen neues Kreditvolumen

Zertifizierte Gebrauchtwagenprogramme verändern die Verbraucherwahrnehmung von Gebrauchtwagen und ermöglichen es Kreditgebern, Beleihungswerte und Zinssätze anzubieten, die denen für Neuwagen näher kommen. Kias sechsjährige Stoßstange-zu-Stoßstange CPO-Garantie beispielsweise stärkte die Gebrauchtwagenpenetration im uns-Portfolio der Marke um fünf Prozentpunkte im Jahr 2024 [2] "Best Certified vor-Owned Programs von 2025." u.S. News & Welt Bericht. In Europa hat die Bestandsnormalisierung nach liefern-Kette-Schocks die Verfügbarkeit von späten Modellen wiederhergestellt und die durchschnittliche finanzierte Ticketgröße für Gebrauchtwagen im Jahresvergleich um 14% gesteigert. Da Gebrauchtwagen-Marktplätze sofortige Finanzierungsangebote integrieren, verbessert sich die Origination-Conversion, weil Verbraucher Zinssätze vor dem Besuch eines Autohauses sichern können, wodurch der Verkaufstrichter verkürzt und Kreditabbruchraten reduziert werden.

Schnelles Wachstum von EV-Leasing und Abonnementmodellen katalysiert Finance-Penetration

Verbraucher bevorzugen Leasingstrukturen, die das Restwertrisiko mindern, insbesondere bei Batterietechnologie. Abonnementmodelle gewinnen an Dynamik, mit vollständig digitalen Anmeldeprozessen, die durch Partnerschaften wie Autonomys Zusammenarbeit mit einem globalen Kreditbüro ermöglicht werden. In Asien-Pazifik senken Batterie-als-eine-Dienstleistung-Angebote die Fahrzeug-Vorabkosten um bis zu 40% und erweitern die Erschwinglichkeit für Erstkäufer von Elektrofahrzeugen. Kreditgeber, die In der Lage sind, Batteriezustandsdaten zu bewerten, finden geringere Kreditverlust-Volatilität, was den Automobil Finanzen Markt dazu veranlasst, hochentwickelte Restwert-Analysen zu übernehmen, die gut gewartete ev-Flotten belohnen.

Staatliche Abwrackprämien und Green-Finance-Subventionen

Aggressive Abwrackprogramme In China und der Europäischen Union katalysieren die Neuwagennachfrage, indem sie Barrabatte oder Steuergutschriften für die Stilllegung älterer, emissionsreicherer Autos anbieten. Das chinesische Staatsrats-Inzahlungnahme-System 2024 gewährt bis zu 10.000 CNY (1.400 USD) pro berechtigtem Fahrzeug, stimuliert Showroom-Verkehr und steigert Kreditanträge für konforme Modelle. In Europa reduzieren die grünen Bonusprogramme der Mitgliedstaaten den effektiven Transaktionspreis von emissionsarmen Fahrzeugen, was subventionierte Finanzierungspakete für kostenbewusste Käufer attraktiver macht. Kreditgeber, die Produkte mit diesen Anreizen abstimmen, können zusätzliches Volumen erfassen und geringeres Kreditrisiko haben, weil subventionierte Geschäfte typischerweise höhere Anzahlungen und Herstellerunterstützung beinhalten. Captive Finanzen-Arme schichten oft 0% APR-Promotionen über staatliche Rabatte, beschleunigen Ersatzzyklen und steigern die Penetration saubererer Antriebsstränge.

Beschränkungen-Einflussanalyse

| Beschränkung | (~) % Einfluss auf CAGR-Prognose | Geografische Relevanz | Einfluss-Zeitlinie |

|---|---|---|---|

| Zentralbank-Zinserhöhungen komprimieren Nettozinsmargen | -1.2% | Global, Spitzeneinfluss Nordamerika | Kurzfristig (≤ 2 Jahre) |

| Steigende Ausfallraten im uns-Subprime-Segment | -1.1% | Vereinigte Staaten, globale Übertragung | Mittelfristig (2-4 Jahre) |

| Regulatorische Obergrenzen für Fahrzeug-Beleihungswerte | -0.8% | Indien, Brasilien, Übertragung auf Schwellenmärkte | Mittelfristig (2-4 Jahre) |

| Wertverfall-Risiko von Eis-Fahrzeugen inmitten ev-Wandel | -0.9% | Europa, Nordamerika, China | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Zentralbank-Zinserhöhungen komprimieren Nettozinsmargen

Leitzinssätze In den Vereinigten Staaten bleiben In einem 4,25-4,5%-Korridor ab Mai 2025 [3]CNBC. "Fed keeps interest rates higher: 3 schlau money moves Zu ..." . Die höheren Finanzierungskosten haben die Kreditgeber-Spreads zusammengedrückt; Neuwagen-Kreditsalden bei Banken fielen 2024 um 3,4%. Kreditgenossenschaften, traditionell zinswettbewerbsfähig, kürzten langfristige Festangebote für 72-monatige Laufzeiten und drängten Kreditnehmer zu kürzeren Laufzeiten. Captive Finanzen-Entitäten, durch Herstelleranreize abgefedert, absorbierten einen Teil des Zinsdrucks, um den Showroom-Verkehr aufrechtzuerhalten, was ihre Marktanteilsgewinne erklärt. In Europa Dämpft die verzögerte Weitergabe der Europäischen Zentralbank-Erhöhungen ähnlich die Nettozinserträge und zwingt Originatoren dazu, gestaffelte Zinsstrukturen einzuführen, die Risikokosten an Kreditnehmer geringerer Qualität weitergeben.

Steigende Ausfallraten beschränken Kreditbereitschaft

Schwere Ausfälle (≥ 90 Tage überfällig) bei uns-Autokrediten stiegen bis Mitte 2024 auf 3,81%. Der Anstieg konzentriert sich auf Subprime-Pools, wo monatliche Zahlungen, nicht Zinssätze, der Hauptstressfaktor sind. Banken reduzierten das Engagement um 39,24 Milliarden USD seit November 2023. Nicht-Banken-Kreditgeber haben die Lücke teilweise gefüllt, aber zu höheren Kupons, was neue Verlustzyklen Säen könnte. Fintech-Plattformen, die KI-Risikobewertung mit Direct-Zu-Verbraucher-Vertrieb koppeln, rühmen sich schnellerer Rücknahme-Auslöser und Echtzeit-GPS-Vermögenswert-Tracking, verzeichnen aber dennoch erhöhte Rückstellungen angesichts makroökonomischer Unsicherheit.

Segmentanalyse

Nach Typ: Gebrauchtwagen überholen Neuwagen im digitalen Zeitalter

Das Gebrauchtwagen-Segment des Automobil Finanzen Marktes generierte 53,40% des Automobil Finanzen Marktes im Jahr 2024 und wird seinen Vorsprung weiter ausbauen, da seine CAGR von 9,2% das gesamte Marktwachstum übertrifft. Zertifizierte Gebrauchtwagenprogramme haben Garantieabdeckung zum Mainstream gemacht und lassen Kreditgeber nahezu neue Einheiten mehr wie Prime-Risiko-Sicherheiten behandeln. Digitale Marktplätze verstärken den Maßstab weiter: Integrierte Kredit-Widgets auf führenden Portalen steigern die Antrags-zu-Genehmigungskonversion um mehr als 30%. Folglich wird die Automobil Finanzen Marktgröße für das Gebrauchtsegment voraussichtlich bis 2030 280 Milliarden USD übersteigen.

Erschwinglichkeits-Hindernisse lenken einige Prime-Kreditnehmer von Neuwagen weg; durchschnittliche Neuwagen-Zahlungen erreichten Anfang 2025 742 USD. Um Preisschock zu mindern, bewerben Händler längerfristige Kredite und Leasingpakete. Jedoch steigt der Anteil negativer Eigenkapital-Inzahlungnahmen, was Restwert-Mathematik kompliziert. Obwohl der Neuwagen-Kanal 46% Anteil behält, wird sein langsameres Wachstum Kreditgeber dazu zwingen, risikoangpasste Preisgestaltung zu verfeinern und gebündelte Versicherungsprodukte zu erwägen, die Wiederverkaufswerte In einem sich abschwächenden Eis-Wiederverkaufsumfeld schützen.

Nach Quellentyp: OEM Captives fordern Bank-Dominanz heraus

Banken generierten 46,50% der Automobil Finanzen Marktgröße im Jahr 2024, doch Captive Finanzen-Arme erodieren diese Führung. Captives werden voraussichtlich eine CAGR von 8,1% von 2025 bis 2030 verzeichnen, da sie Kaufreise-Integration und subventionierte APR-Promotionen nutzen. Volkswagen finanzielle Dienstleistungen allein schrieb 2024 10,3 Millionen neue Verträge und steigerte die Penetration auf 34,1%. Der Automobil Finanzen Marktanteil von Kreditgenossenschaften schwebt nahe 20%, geholfen durch Mitgliederloyalität und wettbewerbsfähige Preisgestaltung bei Gebrauchtwagenkrediten.

Nicht-Banken-Finanzunternehmen tragen die verbleibenden 15% bei und nutzen Alternativ Daten, um In Dünne-Datei-Demografien zu expandieren. Ihre kostengünstigen digitalen Modelle reduzieren Origination-Kosten um bis zu 40% gegenüber filialzentrierten Banken. Eingebettet-Finanzen-APIs ermöglichen auch e-Handel-Playern, gebrandete Auto-Kredit-Angebote schnell zu starten und zusätzliches Volumen zu treiben. Für traditionelle Banken bleiben Cost-Zu-Income-Ratios unter Prüfung und setzen einen strategischen Imperativ, Underwriting zu automatisieren, Dokumentenworkflows zu straffen und mit Fintech-Spezialisten zu kooperieren, um In der breiteren Automobil Finanzen Branche relevant zu bleiben.

Nach Fahrzeugtyp: Commercial-Segment umarmt Flotten-Elektrifizierung

Personenkraftwagen machten 70,40% des Automobil Finanzen Marktes im Jahr 2024 aus, aber die schnellere CAGR von 7% des Kommerziell-Segments signalisiert sich verschiebende Dynamik. Unternehmen- Flotte Manager beschleunigen die Elektrifizierung für Last-Mile-Lieferwagen, Pickups und leichte Lastwagen, incentiviert durch Gesamt-Cost-von-Ownership-Vorteile und sich verschärfende Emissionsstandards. Eine 100 Millionen USD IFC-Finanzierungslinie an Element Flotte Management In Mexiko illustriert steigende institutionelle Unterstützung für Flotten-ev-Adoption.

Nutzungsbasierte Finanzprodukte richten Zahlungen an tatsächliche Kilometerzahl oder Telematik-Daten aus, wodurch das Idle-Fahrzeug-Kostenrisiko für saisonale Unternehmen gemindert wird. Parallel gewinnen Abonnement-Bündel, die Finanzierung, Wartung und Ladezugang In eine Gebühr rollen, Marktanteile. Die Automobil Finanzen Marktgröße für Kommerziell ev Assets wird voraussichtlich zweistellige Gewinne verzeichnen, und Kreditgeber, die Batteriezustand bei hochfrequenten Fahrzeugen bewerten können, werden Prämie-Spreads verdienen. Personenwagen-Finanzierung, obwohl noch dominant, muss sich an die wachsende Prävalenz fortgeschrittener Fahrerassistenzsysteme anpassen, die Reparaturkosten und Versicherungspreisberechnungen verändern, die In Kreditgeber-Restwertmodellen eingebettet sind.

Nach Finanzierungsprodukt: Kredite behalten Dominanz während Leasing beschleunigt

Kredite hielten den größten Anteil von 73,80% der Automobil Finanzen Originierungen im Jahr 2024, was ihre verwurzelte Rolle als Standardoption für Einzelhandelskäufer und kleine Geschäftsbetreiber widerspiegelt. Traditionelle Tilgungsstrukturen, weitverbreitete Händler-Integration und die Vertrautheit fester monatlicher Zahlungen halten Kredite als bevorzugtes Produkt, selbst wenn Zinssätze erhöht bleiben. Kreditpenetration ist besonders hoch In Schwellenmärkten, wo regulatorische Rahmen und Verbraucherpräferenzen direktes Eigentum bevorzugen, sobald der Vertrag reif ist. Digitale Kreditgeber stärken Kreditnachfrage durch Einführung von Sofortgenehmigungsengines und Step-hoch-Rückzahlungsplänen, die erwartetes Gehaltswachstum matchen und dadurch Erschwinglichkeitsbedenken entgegenwirken.

Leasing macht heute eine kleinere Basis aus, wird aber voraussichtlich mit einer CAGR von 7,92% von 2025-2030 expandieren, der schnellsten unter Finanzierungsprodukten. Die Beschleunigung wird durch steigende Elektrofahrzeug-Aufnahme angetrieben, wo Leasing Batterie-Wertverfall-Risiko mindert und Verbrauchern erlaubt, Technologie häufiger zu upgraden. Captive Finanzen-Unternehmen versüßen Leasing-Angebote mit subventionierten Money Factors und gebündelter Wartung, während Fintech-Plattformen Restwert-Berechnungen durch Echtzeit-Marktpreis-Feeds vereinfachen. Kommerziell Fleets umarmen auch Betrieb-Lease-Modelle, um Bilanz-Leverage In Schach zu halten und sich für aus-Balance-Blatt-Bilanzierungsbehandlung zu qualifizieren. Folglich ist die Automobil Finanzen Marktgröße für Leasing bereit, jedes Jahr bis zum Ende des Jahrzehnts zusätzliche Anteile zu erfassen.

Geografieanalyse

Asien-Pazifik behielt 41,20% Anteil des Automobil Finanzen Marktes im Jahr 2024 und bleibt die einflussreichste Region. Chinas ev-Boom, EVs eroberten fast die Hälfte der Neuwagen-Verkäufe 2024, gekoppelt mit Indiens 50 Milliarden USD ev-Finanzen-Roadmap unter dem FAME-Schema, sichert anhaltende Kreditnachfrage-Wachstum. digital-First-Underwriting, Echtzeit-Bureau-Daten und KI-basierte Betrugskontrolle ermöglichen Kreditgebern, Kreditnehmer zu bedienen, die zuvor formale Kreditakten fehlten. Während Regierungen Abwrackprämien erweitern, steigt Kreditvolumen-Elastizität; ein 10%-Rabatt In China löste einen 14%-Sprung In finanzierten Ersatzkäufen In nur sechs Monaten aus.

Auto-Kreditsalden stiegen bis Q4 2024 auf 1,66 Billionen USD, auch während Ausfallübergänge 2,96% erreichten. Kreditgeber verschärfen Kreditebenen, steigern Anzahlungsanfragen und investieren In prädiktive Analytik, um Abschreibungen zu antizipieren. Die Automobil Finanzen Marktgröße In den Vereinigten Staaten profitiert dennoch von innovativen Fintech-Kooperationen, die Finanzierungszyklen verkürzen und Punkt-von-Verkauf-Kreditangebote In online-Marktplätze erweitern. Captive Kreditgeber bündeln Tele-Wartungsabonnements, die prädiktive Dienstleistung-Erinnerungen senden, Sicherheiten schützen und Wiederverkaufswerte verbessern.

Der Nahe Osten ist das am schnellsten wachsende Territorium, voraussichtlich mit einer CAGR von 10,4% bis 2030. Saudi-Arabien-Arabien Bankwesen Credit erreichte im März 2025 827,2 Milliarden USD, mit Shariah-konformen Auto-Kreditportfolios, die In zweistelligen Bereichen expandieren. Regierungsdiversifikationsagenden priorisieren Mobilität und wecken Nachfrage sowohl nach persönlichen Krediten als auch Betrieb-Lease-Produkten. Digitalisierungsebenen beschleunigen; Mobil-first-Plattformen machen jetzt 35% neuer Auto-Anträge im Golf aus. Die Automobil Finanzen Branche In der Region profitiert auch von einer jungen Demografie, mehr als 55% der gcc-Bürger sind unter 35, deren Präferenz für Flexibel Abonnementmodelle Produktdesign verändert.

Europas regulatorisches Umfeld entwickelt sich; die Vereinigtes Königreich Supreme Court'S Überprüfung undisclosed Commission-Praktiken könnte Händler-Kreditgeber-Ökonomie verändern, potentiell Zinsspreads senken. Batterie-Leasing-Programme, die Eigentum hochpreisiger Packungen vom Fahrzeug trennen, entstehen und helfen Finanzen-Anbietern, Restwert-Exposures zu de-risken. Skandinaviens Umarmung von Pay-pro-Kilometre-Versicherungen, die an Finanzverträge gebunden sind, illustriert, wie Telematik-Daten risikoangepasse Preisgestaltung untermauern können.

Südamerika und Afrika erhöhte Leitzinssätze und Währungsvolatilität stellen Erschwinglichkeitsherausforderungen dar, doch KI-getriebene Alternativ Kreditbewertung erschließt neue Kreditnehmerpools. Mobil Money-Integration beschleunigt Kreditzahlungen In Subsahara-Afrika, wo Filialinfrastruktur Dünn bleibt. Für globale Kreditgeber erfordert das Betreten dieser Regionen oft Partnerschaften mit lokalen Mikrofinanzinstitutionen oder Telco Wallets und schafft Blended-Finanzen-Strukturen, die Risiko über mehrere Kapitalanbieter verdünnen. Der Automobil Finanzen Markt wird voraussichtlich breitere Adoption von Vermögenswert-Licht-Abonnementflotten für Ride-Hail-Fahrer sehen, was formale Kredithistorien fördert, die zukünftige Privatfahrzeugkäufe unterstützen können.

Wettbewerbslandschaft

Wettbewerbslandschaft

Banken mit Einzelhandel-Einlagenbasis hielten traditionell die Oberhand, aber OEM Captives verringern die Lücke durch Einbettung von Finanzangeboten In digitale Auto-Kaufabläufe und durch Subventionierung von APRs zum Schutz der Absatzmengen. Volkswagen finanzielle Dienstleistungen' 10,3 Millionen geschriebene Verträge In 2024 unterstreichen, wie Skalierung und OEM-Ausrichtung Captive-Penetration steigern. Wells Fargo, Toyota finanzielle Dienstleistungen und Ford Credit bleiben unter den größten globalen Kreditgebern, doch ihre Wachstumstrajektorien hängen jetzt davon ab, wie schnell sie Underwriting digitalisieren und ev-freundliche Restwertmodelle einführen können.

Strategische Züge drehen sich zunehmend um Technologiepartnerschaften. Ally finanzielle verarbeitete 14,6 Millionen Anträge In 2024 nach Re-Plattforming seines Origination-Stacks zu Wolke-nativen Microservices, während berichtet wurde, dass 44% des Volumens aus Spitze-Tier-Kreditsegmenten kam. Santander Verbraucher startete End-Zu-End-sofort-Funding-APIs für online-Marktplätze und reduzierte Händler-Funding-Zeiten von 24 Stunden auf 20 Minuten. Mehrere Große Banken haben Fintech-Startups erworben, die sich auf Alternativ Daten spezialisieren, um Subprime-Strategien nach Pandemie-Ära-Rückzügen zu rebuilden.

Weiß-Raum-Opportunity sitzt an der Schnittstelle von Finanzen und Mobilitätsdiensten. Teslas Entscheidung, einjährige Abonnementbedingungen für Modell Y-Einheiten zu testen, zwang traditionelle Leasinggeber, kürzere, tech-zentrische Produkte zu erwägen. Flotte-Management-Unternehmen schichten Telematik, Wartung und Versicherung über Finanzierungspakete und generieren annuitäten-ähnliche Fee-Streams, die Umsatz durch Wirtschaftszyklen stabilisieren. Fintech-Neulinge, unbelastet von Legacy-Es, kapitalisieren auf Eingebettet-Finanzen-Rails, um gebrandete Auto-Kredite In Verbraucher-Vergleichsportale anzubieten und dadurch direkte Händler-Beziehungen der Amtsinhaber zu erodieren. Folglich garantiert Skalierung allein nicht mehr einen wirtschaftlichen Wassergraben; Daten- und Kunde-Experience-Exzellenz werden zu entscheidenden Differenzierern im Automobil Finanzen Markt.

Automobil Finanzen Branchenführer

-

Toyota finanzielle Dienstleistungen

-

Ally finanzielle Inc.

-

Ford Motor Credit Co.

-

Volkswagen finanzielle Dienstleistungen AG

-

Santander Verbraucher Finanzen, S.eine.

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Aktuelle Branchenentwicklungen

- Februar 2025: Die Federal Reserve Bank von neu York enthüllte, dass Auto-Kreditsalden im vierten Quartal 2024 auf erstaunliche 1,66 Billionen USD anstiegen. Dieser signifikante Anstieg hebt einen wachsenden Trend In der Automobilfinanzierung hervor. Jedoch wurde inmitten dieser Expansion festgestellt, dass 2,96% dieser Kredite jetzt als schwer Säumig klassifiziert werden, was Bedenken über die finanzielle Gesundheit der Kreditnehmer und die allgemeine Stabilität des Auto-Kreditmarktes aufwirft.

- Januar 2025: Die International Finanzen Corporation enthüllte ein 100 Millionen USD Nachhaltigkeits-verknüpftes Darlehen an Element Flotte Management, das die kommerzielle ev-Aufnahme und Ladeinfrastruktur-Rollout In Mexiko beschleunigen soll.

Globaler Automobil Finanzen Marktbericht Umfang

Automobil Finanzen, auch bekannt als Autofinanzierung, bezieht sich auf eine Vielzahl von Finanzprodukten, die es Menschen ermöglichen, Automobil mit jeder anderen Vereinbarung als einer vollständigen Bar-Einmalzahlung zu erwerben.

Der Automobil Finanzen Markt ist segmentiert nach Typ, Quellentyp, Fahrzeugtyp und Geografie. Nach Typ ist der Markt segmentiert In Neuwagen und Gebrauchtwagen. Nach Quellentyp ist der Markt segmentiert In OEMs, Banken, Kreditgenossenschaften und Finanzinstitutionen. Nach Fahrzeugtyp ist der Markt segmentiert In Personenkraftwagen und Nutzfahrzeuge. Nach Geografie ist der Markt segmentiert In Nordamerika, Europa, Asien-Pazifik und den Rest der Welt.

| Neuwagen |

| Gebrauchtwagen |

| OEM Captive Finance |

| Banken |

| Kreditgenossenschaften |

| Nicht-Banken-Finanzinstitutionen |

| Personenkraftwagen |

| Nutzfahrzeuge |

| Darlehen |

| Leasing |

| Ballon-Zahlung |

| Abonnement |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Rest Nordamerikas | |

| Südamerika | Brasilien |

| Argentinien | |

| Rest Südamerikas | |

| Europa | Deutschland |

| Vereinigtes Königreich | |

| Frankreich | |

| Italien | |

| Spanien | |

| Russland | |

| Rest Europas | |

| Asien-Pazifik | China |

| Japan | |

| Indien | |

| Südkorea | |

| Indonesien | |

| Vietnam | |

| Philippinen | |

| Australien | |

| Neuseeland | |

| Rest Asien-Pazifiks | |

| Naher Osten | Saudi-Arabien |

| Vereinigte Arabische Emirate | |

| Türkei | |

| Rest des Nahen Ostens | |

| Afrika | Südafrika |

| Nigeria | |

| Ägypten | |

| Rest Afrikas |

| Nach Typ | Neuwagen | |

| Gebrauchtwagen | ||

| Nach Quellentyp | OEM Captive Finance | |

| Banken | ||

| Kreditgenossenschaften | ||

| Nicht-Banken-Finanzinstitutionen | ||

| Nach Fahrzeugtyp | Personenkraftwagen | |

| Nutzfahrzeuge | ||

| Nach Finanzierungsprodukt | Darlehen | |

| Leasing | ||

| Ballon-Zahlung | ||

| Abonnement | ||

| Nach Geografie | Nordamerika | Vereinigte Staaten |

| Kanada | ||

| Rest Nordamerikas | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Rest Südamerikas | ||

| Europa | Deutschland | |

| Vereinigtes Königreich | ||

| Frankreich | ||

| Italien | ||

| Spanien | ||

| Russland | ||

| Rest Europas | ||

| Asien-Pazifik | China | |

| Japan | ||

| Indien | ||

| Südkorea | ||

| Indonesien | ||

| Vietnam | ||

| Philippinen | ||

| Australien | ||

| Neuseeland | ||

| Rest Asien-Pazifiks | ||

| Naher Osten | Saudi-Arabien | |

| Vereinigte Arabische Emirate | ||

| Türkei | ||

| Rest des Nahen Ostens | ||

| Afrika | Südafrika | |

| Nigeria | ||

| Ägypten | ||

| Rest Afrikas | ||

Schlüsselfragen beantwortet im Bericht

Wie Groß ist die aktuelle Automobil Finanzen Marktgröße und wie schnell wächst sie?

Die Automobil Finanzen Marktgröße beträgt 325,62 Milliarden USD In 2025 und wird voraussichtlich auf 471,83 Milliarden USD bis 2030 mit einer CAGR von 7,7% expandieren.

Warum überholt Gebrauchtwagen-Finanzierung die Neuwagen-Finanzierung?

Zertifizierte Gebrauchtwagen-Garantien, digitale Marktplätze und Erschwinglichkeitsvorteile haben Gebrauchtwagen-Finanzierung auf 54% Anteil und eine CAGR von 9,2% gebracht, schneller als der Gesamtmarkt.

Welche Region trägt am meisten zum globalen Automobil Finanzen Marktwachstum bei?

Asien-Pazifik führt mit 38% Anteil, angetrieben von Chinas ev-Anstieg und Indiens politisch unterstützter Kreditexpansion, während der Nahe Osten am schnellsten wächst mit einer CAGR von 10,4%.

Wie verändern Elektrofahrzeuge Automobil Finanzen Produkte?

Hohe Leasing-Penetration, Batterie-als-eine-Dienstleistung-Angebote und Abonnementmodelle verändern Restwertannahmen und schaffen Nachfrage nach maßgeschneiderten ev-Finanzierungsstrukturen.

Seite zuletzt aktualisiert am: