Marktgröße und Marktanteil für Automobil Anti-Blockier-System und elektronische Stabilitätskontrolle

Automobil Anti-Blockier-System und elektronische Stabilitätskontrolle Marktanalyse von Mordor Intelligenz

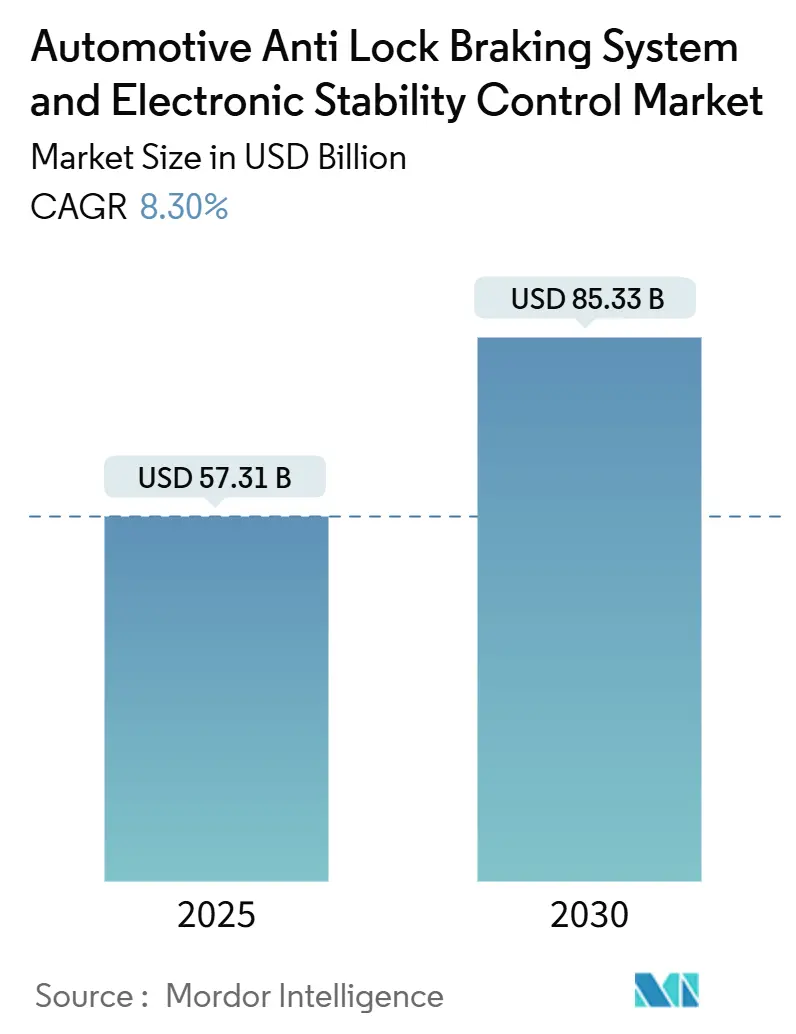

Die Marktgröße für Automobil Anti-Blockier-System und elektronische Stabilitätskontrolle wird auf 57,31 Milliarden USD im Jahr 2025 geschätzt und soll bis 2030 85,33 Milliarden USD erreichen, bei einer CAGR von 8,30 % während des Prognosezeitraums (2025-2030). Das Wachstum basiert auf verbindlichen Sicherheitsvorschriften, elektrifizierten Plattformen, die Bremse-by-Draht-Designs bevorzugen, und der stetigen Erholung der globalen Fahrzeugproduktion. Regulierungsbehörden In der Europäischen Union, den Vereinigten Staaten, Indien und China betrachten Bauchmuskeln nun als grundlegend für umfassendere aktive Sicherheitssysteme und veranlassen OEMs, Bauchmuskeln In praktisch alle neuen Fahrzeugsegmente zu integrieren. Zulieferer nutzen diese Vorschriften, indem sie Bauchmuskeln mit fortschrittlichen Fahrerassistenz-Controllern bündeln, während Versicherer Flotten und Verbraucher belohnen, die sich für aktive Sicherheitspakete entscheiden. Neben steigenden Produktionsvolumen schaffen elektrische Zweiräder und batterieelektrische Autos die schnellste zusätzliche Nachfrage, da einkanalige und elektrische Bauchmuskeln-Architekturen an Popularität gewinnen.[1]National Autobahn Verkehr Sicherheit Administration, "automatisch Notfall Bremsen Final Rule," nhtsa.gov

Wichtigste Erkenntnisse des Berichts

- Nach Fahrzeugtyp hielten Personenkraftwagen 47,15 % des Marktanteils für Automobil Anti-Blockier-Systeme im Jahr 2024, während Zweiräder bis 2030 mit einer CAGR von 15,40 % expandieren werden.

- Nach Komponenten machten elektronische Steuereinheiten 33,55 % des Umsatzes von 2024 aus und wachsen am schnellsten mit einer CAGR von 12,10 % bis 2030.

- Nach Bauchmuskeln-Typ eroberten 4-Kanal-Konfigurationen 61,15 % Anteil der Automobil Anti-Blockier-System Marktgröße im Jahr 2024; Einkanal-Einheiten werden zwischen 2025-2030 mit einer CAGR von 14,80 % wachsen.

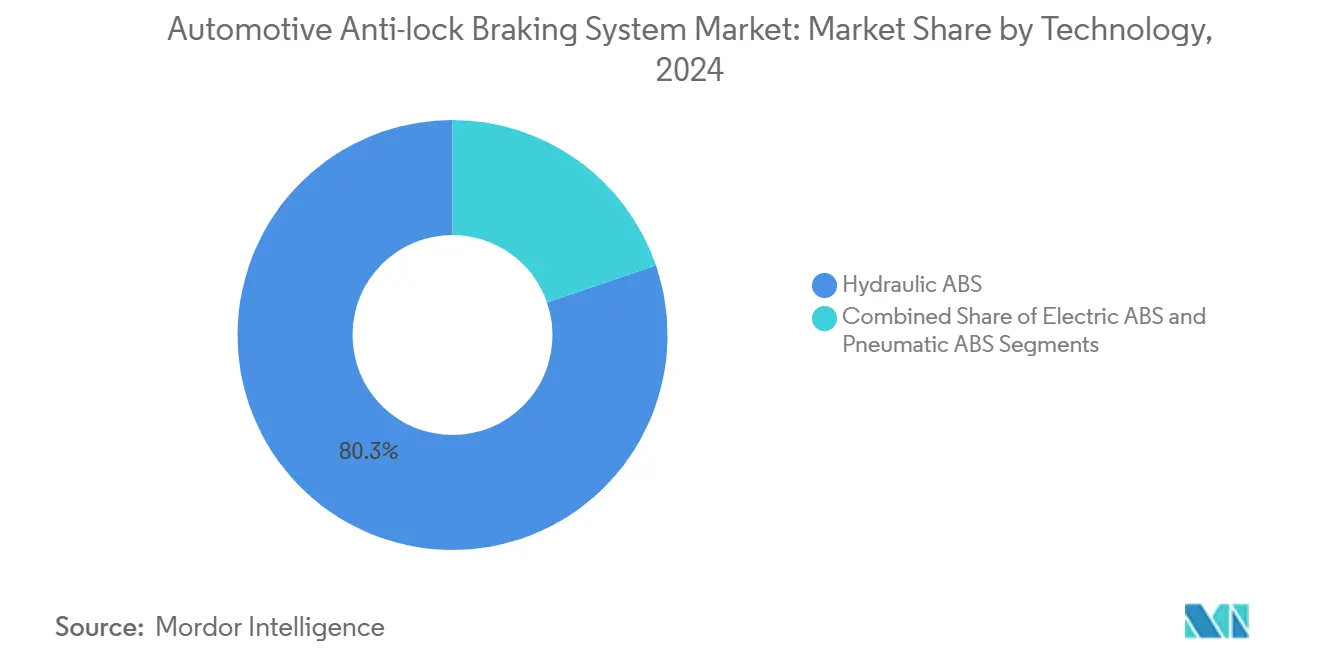

- Nach Technologie dominierten hydraulische Lösungen mit 80,25 % des Umsatzes von 2024, während die elektrische Bauchmuskeln-Technologie voraussichtlich mit einer CAGR von 13,20 % bis 2030 steigen wird.

- Nach Endverbraucher stellten OEM-Installationen 91,30 % des Umsatzes von 2024 dar, während das Aftermarket-Nachrüstungssegment bis 2030 mit einer CAGR von 12,50 % steigen wird.

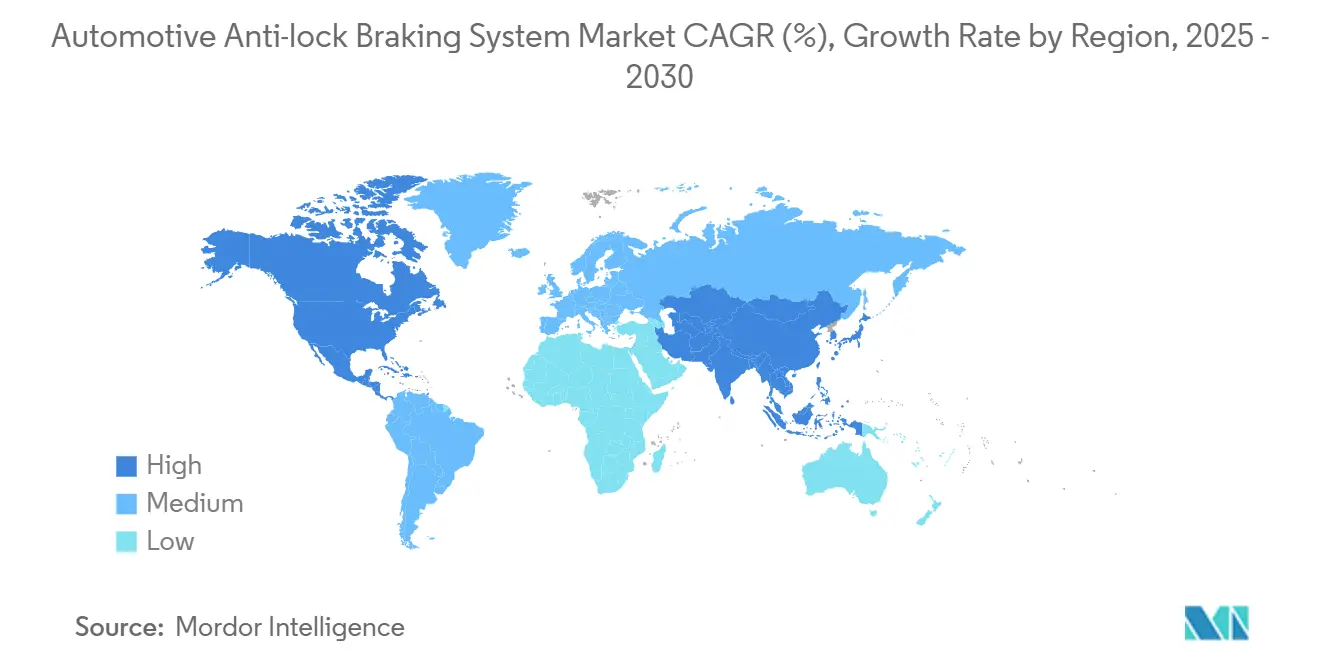

- Nach Geografie macht Asien-Pazifik 36,55 % Marktanteil aus, während Nordamerika voraussichtlich bis 2030 mit einer CAGR von 13,60 % wachsen wird.

Globale Markttrends und Einblicke für Automobil Anti-Blockier-System und elektronische Stabilitätskontrolle

Treiber-Auswirkungsanalyse

| Treiber | (~) %-Punkt-Auswirkung auf Markt-CAGR | Geografische Relevanz | Auswirkungszeitplan |

|---|---|---|---|

| Verbindliche Sicherheitsvorschriften | +2.2% | Global, mit Schwerpunkt auf EU, Nordamerika und Indien | Kurzfristig (≤ 2 Jahre) |

| Steigende globale Personenwagen- und Zweiradproduktion | +1.6% | Global, mit höchster Auswirkung In APAC | Mittelfristig (2-4 Jahre) |

| Elektrifizierungsplattformen | +1.3% | Global, mit Schwerpunkt auf China, Europa und Nordamerika | Langfristig (≥ 4 Jahre) |

| Wachsende Versicherungsanreize | +1.1% | Nordamerika, Europa und entwickelte APAC-Märkte | Mittelfristig (2-4 Jahre) |

| Schnelle Nachrüstungsnachfrage | +0.4% | Nordamerika und Europa | Mittelfristig (2-4 Jahre) |

| Gebündelte Angebote von Tier-1-Zulieferern | +0.2% | Global, mit Schwerpunkt auf Prämie-Fahrzeugsegmente | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Verbindliche Sicherheitsvorschriften treiben globale ABS-Einführung voran

Strenge Richtlinien wie UN R78 für Motorräder, FMVSS-122 In den Vereinigten Staaten und AIS-150 In Indien drängen die Bauchmuskeln-Ausstattung In Richtung 100 % bei neuen Fahrzeugen. Die Regel der uns National Autobahn Verkehr Sicherheit Administration, die automatische Notbremsung bis 2029 vorschreibt, macht Bauchmuskeln zur Grundlage für die Erfüllung der Einhaltung. Europa setzt bereits Motorrad-Bauchmuskeln bei Rollern über 125 ccm durch und beeinflusst damit ASEAN-Nationen, die stark auf Zweiräder angewiesen sind. Indien folgte diesem Trend und zwang Zulieferer zur Freigabe kostenoptimierter Einkanal-Lösungen. UN ESCAP schätzt, dass Motorrad-Bauchmuskeln die Todesfälle um 31 % reduzieren kann unescap.org, was das Vertrauen der Regulierungsbehörden stärkt.

Steigende globale Fahrzeugproduktion erweitert ABS-Marktpräsenz

Die Erholung der Produktion nach der Pandemie ist am ausgeprägtesten im asiatisch-pazifischen Raum, wo China zur vollständigen Kapazität zurückkehrte und Indiens Zweiradproduktion 2024 neue Höchststände erreichte. Erhöhte Stückzahlen führen direkt zu größerer Bauchmuskeln-Nachfrage, insbesondere da Bauchmuskeln von optionaler zu Standardausstattung wechselt. Bosch stellt fest, dass fortschrittliches Bauchmuskeln 40 % der Zweiradunfälle verhindern kann, eine Statistik, die bei Verbrauchern und Politikern Anklang findet.

Wachsende Versicherungsanreize für Fahrzeuge mit aktiver Sicherheit

Nordamerikanische und europäische Versicherer nutzen nun Telematik zur Beurteilung des Unfallrisikos und gewähren niedrigere Prämien für Flotten, die Bauchmuskeln und ähnliche Systeme einsetzen. Verizon Connect berichtet, dass gewerbliche Betreiber sowohl Sicherheits- als auch finanzielle Vorteile durch die Ausstattung von Lastwagen mit Bauchmuskeln-basierten Paketen sehen. Dieser wirtschaftliche Anreiz beschleunigt die Durchdringung im mittleren Fahrzeugsegment und treibt Nachrüstungen In gebrauchte Flotten voran.

Elektrifizierungsplattformen transformieren ABS-Architektur

Elektrische Antriebsstränge erfordern Bremse-by-Draht-Integration, die mechanisches Bremsen mit regenerativer Energierückgewinnung verbindet. Eine MDPI-Studie zeigt, dass Bremse-by-Draht eine schnellere Betätigung als herkömmliche Hydraulik ermöglicht und sich an Anforderungen des autonomen Fahrens anpasst. Zulieferer, die elektronische Steuerungshardware und -Software beherrschen, sichern sich einen First-Mover-Vorteil, während BEV-Volumina steigen.

Hemmnis-Auswirkungsanalyse

| Hemmnis | (~) %-Punkt-Auswirkung auf Markt-CAGR | Geografische Relevanz | Auswirkungszeitplan |

|---|---|---|---|

| Hohe BOM-Kosten | -1.2% | APAC, Südamerika und Afrika | Mittelfristig (2-4 Jahre) |

| Integrationskomplexität | -0.8% | Global, mit Schwerpunkt auf Nutzfahrzeuge | Mittelfristig (2-4 Jahre) |

| Halbleiter-Lieferkette | -0.6% | Global | Kurzfristig (≤ 2 Jahre) |

| Cyber-Sicherheitszertifizierung | -0.3% | Europa und Nordamerika | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Kostenbarrieren begrenzen Durchdringung in preissensitiven Märkten

Bauchmuskeln-Preisaufschläge bleiben herausfordernd für kostengünstige Motorräder und Einstiegsautos In Indien, Indonesien und Brasilien, wo wenige USD Kaufentscheidungen beeinflussen können. OEM-Margen liegen durchschnittlich bei 7,2 %, während Zulieferer bei etwa 5,5 % schweben, wodurch der Spielraum zur Absorption von Bauchmuskeln-Kosten begrenzt ist. Tier-1-Anbieter entwickeln daher hydraulische Einheiten neu, um Ventilkomplexität zu entfernen, geteilte ECUs zu verwenden und die Produktion zu lokalisieren, um praktikable Preispunkte zu erreichen.

Halbleiter-Versorgungsengpässe beeinträchtigen Produktionskapazität

Anhaltende Chipengpässe seit 2023 stören weiterhin Bauchmuskeln-Lieferketten und verlängern Lieferzeiten. Einige OEMs haben Modullayouts überarbeitet, um die Chip-Anzahl zu reduzieren, während vertikal integrierte Akteure Zuteilungen von hauseigenen Halbleiterdivisionen sichern. Das uns Federal Register stellt fest, dass neue NCAP-Updates ab 2026 die Halbleiternachfrage intensivieren werden, da zusätzliche ADAS-Validierung erforderlich ist.

Segmentanalyse

Nach Fahrzeugtyp: Elektrische Zweiräder treiben Innovation voran

Personenkraftwagen verankerten den Automobil Anti-Blockier-System Markt im Jahr 2024 und erzielten 47,15 % Umsatz dank verbindlicher Ausstattung In Europa, China und Nordamerika. Stabile Autonachfrage, gepaart mit zunehmend ausgeklügelten Fahrerassistenzpaketen, gewährleistet eine konsistente Umsatzbasis. Das Segment wird im Einklang mit der ADAS-Durchdringung wachsen, wenn auch langsamer als Zweiräder. Die Automobil Anti-Blockier-System Marktgröße für Personenkraftwagen wird voraussichtlich mit einer CAGR von 8,10 % expandieren, unterstützt durch OEM-Integration der Bremssteuerung mit Spurhaltung und adaptiven Tempomat-Funktionen.

Elektrische Zweiräder bringen mit 15,40 % CAGR schnelleres Momentum ein. Vorschriften In Indien und Europa erfordern Bauchmuskeln bei Motorrädern über 125 ccm und treiben Einkanal-Architekturen voran, die weniger wiegen und kosten als Vierrad-Lösungen. Elektrische Roller, die In China und Südostasien beliebt sind, bevorzugen regeneratives Bremsen und zwingen Zulieferer dazu, Bauchmuskeln-Algorithmen mit Energierückgewinnungslogik zu verschmelzen. Bosch prognostiziert den Einsatz von Massenmarkt-Fahrerassistenz bis 2026 und unterstreicht den regionalen Appetit auf aktive Sicherheit bei Zweirädern.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Komponente: ECUs entwickeln sich mit KI-Integration

Elektronische Steuereinheiten blieben das größte Komponentensegment im Jahr 2024 mit 33,55 % Umsatz, ein Anteil, der durch steigende Rechenbedarfe angehoben wurde. KI-Firmware interpretiert nun Raddrehzahldaten, Straßenreibungskoeffizienten und Fahrzeugbeladung In Echtzeit und ermöglicht prädiktives Bremsen. Diese Funktionalität treibt einen CAGR-Ausblick von 12,10 % für ECUs voran, deutlich vor anderen Komponenten. Raddrehzahlsensoren folgen wertmäßig und profitieren von Fest-Zustand-Designs, die Vibrationen bei Zweirädern und schweren Lastwagen standhalten.

Hydraulische Steuereinheiten stehen vor Gewichts- und Effizienz-Redesigns für batterieelektrische Fahrzeuge, wo jedes Kilogramm die Reichweite beeinflusst. Ventile und Aktuatoren nutzen leichte Aluminiumgehäverwenden und Fortschritte In der Mechatronik, um Ansprechzeiten zu reduzieren. Während KI zu zentralen Domain-Controllern übergeht, passen sich ECU-Zulieferer an, indem sie über-Die-Luft-Update-Fähigkeiten anbieten, um Cyber-Einhaltung zu wahren und eines der wichtigsten Hemmnisse für softwaredefiniertes Bremsen zu mindern.

Nach ABS-Typ: Einkanal-Systeme expandieren bei Zweirädern

Vierkanal-Architekturen dominierten 2024 mit 61,15 % Umsatz. Sie bleiben Standard bei Personenkraftwagen und leichten Lastwagen, da sie jedes Rad unabhängig modulieren und maximale Kontrolle auf rutschigen Oberflächen gewährleisten. Einkanal-Einheiten wenden dagegen einen hydraulischen Kreis auf das Vorderrad eines Motorrads an und können Kosten um 35 % reduzieren. Sie führen daher das Wachstum mit einer CAGR von 14,80 % an und werden bis 2030 die Große Mehrheit der Zweiräder unter 250 ccm ausstatten.

Dreikanal-Systeme halten eine Spezialnische bei leichten Nutzfahrzeugen, wo doppelte Hinterräder einen Kanal teilen und Leistung und Preis ausbalancieren. Continentals modulare Produktlinie zeigt, dass OEMs von einem auf vier Kanäle skalieren können, ohne Sensorenätze zu ändern, und bietet einen Migrationspfad für Einstiegsmodelle, die später auf Vollabdeckung upgraden.

Nach Technologie: Elektrisches ABS gewinnt an Momentum

Hydraulische Lösungen stellten 80,25 % der Verkäufe von 2024 dar, da sie etabliert, bewährt und von globalen Servicenetzwerken unterstützt sind. Jedoch neigt sich der Automobil Anti-Blockier-System Markt nun zur elektrischen Steuerung. Elektrisches Bauchmuskeln mit einem CAGR-Ausblick von 13,20 % integriert Drucksteuerung über elektromechanische Verstärker und ermöglicht nahtlose Verschmelzung mit regenerativem Bremsen. Eine MDPI-Studie bestätigt, dass Bremse-by-Draht die Pedalgefühl-Konsistenz verbessert, kritisch für autonome Taxiflotten, wo mehrere Fahrgäste während eines einzigen Tages wechseln.

Pneumatisches Bauchmuskeln behält einen Platz bei schweren Lastwagen und Bussen, die auf Druckluftbremsen angewiesen sind. Zulieferer migrieren zu elektronischen Luftverarbeitungseinheiten, die Bauchmuskeln, Traktionskontrolle und Stabilitätsfunktionen konsolidieren und die Konvergenz über Bremsdisziplinen hinweg widerspiegeln.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Endverbraucher: Aftermarket-Nachrüstungsnachfrage beschleunigt sich

OEM-Erstausrüstung sicherte sich 91,30 % Umsatz im Jahr 2024. Automobilhersteller behandeln Bauchmuskeln als grundlegende Sicherheitssäule und integrieren es bei der Designkonzeption, um Unfallvermeidungsprotokolle zu erfüllen. Dennoch erschließt der Aftermarket neues Territorium. Flottenbetreiber, Versicherer und Ride-Hail-Plattformen rüsten Bauchmuskeln In Transporter und ältere Busse nach und streben niedrigere Prämien und regulatorische Einhaltung In emissionsarmen Zonen an.

Diagnosespezialisten wie Noregon Systeme liefern Software, die mit gemischten Altersflotten interagiert, Wartung rationalisiert und Ausfallzeiten reduziert. Während Regierungen Inspektionsregime verschärfen, wird Aftermarket-Bauchmuskeln-Kalibrierung obligatorisch, was weitere Nachfrage nach zertifizierten Nachrüstmodulen vorantreibt und voraussichtlich bis 2030 ein Wachstum von 12,50 % CAGR sehen wird.

Geografieanalyse

Asien-Pazifik führt den Automobil Anti-Blockier-System Markt mit 36,55 % Marktanteil an, vorangetrieben durch Chinas Produktionsumfang und Indiens regulatorischen Schub. Indiens Bauchmuskeln-Mandat für Motorräder wächst erheblich, wobei Zulieferer lokale ECU-Werke etablieren, um Importzölle zu vermeiden. China paart Bauchmuskeln mit obligatorischer elektronischer Stabilitätskontrolle bei Personenkraftwagen und hält einheimische Tier-1-Zulieferer im Gleichschritt mit multinationalen Konkurrenten. Japanische und Südkoreanische OEMs integrieren Bauchmuskeln mit proprietären Hybridsystemen und schärfen die regionale Technologieführerschaft.

Nordamerika expandiert mit der höchsten CAGR von 13,60 % bis 2030, wobei die uns-Nachfrage durch kommende AEB-Regeln und Kanadas Angleichung an FMVSS-Standards gestützt wird. Gewerbliche Flottennachrüstungen gewinnen Zugkraft, wo Versicherer Multiline-Rabatte anbieten. Mexikos Montagewerke, die Exportmärkte beliefern, installieren Bauchmuskeln vor, um sowohl uns- als auch EU-Homologation zu erfüllen. Kleinere, aber wachsende Märkte im Nahen Osten, Afrika und Südamerika erleben, dass Brasilien Bauchmuskeln bei allen neuen Motorrädern vorschreibt und Saudi-Arabien-Arabien-Arabien Flotten incentiviert, die fortschrittliche Sicherheitspakete einführen.

Europa folgt, untermauert durch die EU-Allgemeine Sicherheitsverordnung, die Bauchmuskeln bei allen neuen Fahrzeugen verpflichtet und es innerhalb breiterer AEB-Validierung positioniert. Deutschland bleibt das Innovationszentrum der Region, wobei Zulieferer Bauchmuskeln-basierte Hartbremsungsdaten pilotieren, um Straßenreibungskartierung zu verbessern. Gapwaves stellt fest, dass zusätzliche Radarsensoren, die für AEB erforderlich sind, Bauchmuskeln-Signale für Redundanz ergänzen. Osteuropäische Montagewerke erweitern die Einführung auf Einstiegsautos und gewährleisten einheitliche Sicherheitsstandards.[2]Gapwaves AB, "Radar Antennas für AEB Anwendungen," gapwaves.com

Wettbewerbslandschaft

Der Automobil Anti-Blockier-System Markt ist mäßig konsolidiert. Jeder widmet erhebliche jährliche Einnahmen der F&e und entwickelt elektrische Verstärkerdesigns und Software-Stacks weiter, die Bauchmuskeln In prädiktive Bremssteuerung erweitern. Continentals Upgrade seiner Fahrerassistenz-Suite im Februar 2025 veranschaulicht die Hinwendung zu integrierter Sensorik und Betätigung.

Mittlere Herausforderer nutzen regionale Nischen. Mando und Hyundai Mobis nutzen Kostenvorteile In Südkorea, um Budget-Bauchmuskeln für aufkommende ASEAN-Hersteller bereitzustellen. WABCO (jetzt Teil von ZF) drängt pneumatisches Bauchmuskeln für schwere Lastwagen, während Hitachi Astemo Hochleistungsmotorräder mit Doppelkanal-Einheiten anvisiert. Zulieferer ohne wesentliche Elektronikfähigkeiten stehen unter Druck, da Automobilhersteller Bremssoftware In Domain-Controllern zentrieren und Wert von Hardware zu Code verlagern.

Der Innovationsfokus erstreckt sich nun auf KI-basierte Reibungsschätzung und über-Die-Luft-Firmware und schafft eine Brücke von herkömmlichem Bauchmuskeln zu vollständig autonomem Bremsmanagement. ZFs F&e-Ausgaben unterstreichen die Kapitalintensität, die erforderlich ist, um relevant zu bleiben. Start-Ups, die sich auf softwaredefiniertes Bremsen spezialisieren, arbeiten mit etablierten Hydraulikunternehmen zusammen und füllen Lücken In Cyber-Sicherheitszertifizierung und Systemsicherheitsanalyse.[3]ZF Friedrichshafen AG, "Annual Bericht 2024," zf.com

Branchenführer für Automobil Anti-Blockier-System und elektronische Stabilitätskontrolle

-

Autoliv Inc.

-

Robert Bosch GmbH

-

DENSO Corporation

-

ZF Friedrichshafen AG

-

Continental AG

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Aktuelle Branchenentwicklungen

- Februar 2025: Continental Maschinenbau präsentierte neue Fahrerassistenzfunktionen, die das Timing von Bremseingriffen verfeinern und die Bauchmuskeln-Synergie mit Spurhaltung und adaptivem Tempomat verbessern.

- Januar 2025: Continental führte Conti EfficientPro 5 Nutzfahrzeugreifen ein und kooperierte mit TNO, um Reifenverschleißdaten mit automatischer Notbremsung zu verknüpfen und die Systemgenauigkeit unter verschiedenen Griffbedingungen zu erhöhen.

Globaler Automobil Anti-Blockier-System und elektronische Stabilitätskontrolle Marktbericht Umfang

Ein Anti-Blockier-System (Bauchmuskeln) ist ein Sicherheits-Anti-Rutsch-Bremssystem, das bei Flugzeugen und Landfahrzeugen wie Autos, Motorrädern, Lastwagen und Bussen verwendet wird. Bauchmuskeln funktioniert, indem es verhindert, dass die Räder während des Bremsens blockieren, wodurch der Traktionskontakt mit der Fahrbahnoberfläche aufrechterhalten und dem Fahrer ermöglicht wird, mehr Kontrolle über das Fahrzeug zu behalten.

Der Automobil Anti-Blockier-System Markt wurde nach Fahrzeugtyp und Geografie segmentiert. Der Markt wurde nach Fahrzeugtyp In Motorräder, Personenkraftwagen und Nutzfahrzeuge segmentiert. Der Markt wurde nach Geografie In Nordamerika, Europa, Asien-Pazifik und den Rest der Welt segmentiert.

Der Bericht deckt auch die Marktgröße und Prognose für den Automobil Anti-Blockier-System Markt In den genannten Regionen ab. Für jedes Segment wurden Marktgröße und Prognose basierend auf Wert (USD Milliarden) für alle oben genannten Segmente erstellt.

| Zweiräder |

| Personenkraftwagen |

| Leichte Nutzfahrzeuge |

| Mittlere und schwere Nutzfahrzeuge |

| Elektronische Steuereinheit (ECU) |

| Hydraulische Steuereinheit |

| Raddrehzahlsensoren |

| Ventile und Aktuatoren |

| 4-Kanal |

| 3-Kanal |

| Einkanal (Motorrad) |

| Hydraulisches ABS |

| Elektrisches ABS |

| Pneumatisches ABS |

| OEM-Erstausrüstung |

| Aftermarket-Nachrüstung |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Übriges Nordamerika | |

| Südamerika | Brasilien |

| Argentinien | |

| Übriges Südamerika | |

| Europa | Deutschland |

| Vereinigtes Königreich | |

| Frankreich | |

| Spanien | |

| Russland | |

| Übriges Europa | |

| Asien-Pazifik | China |

| Japan | |

| Indien | |

| Südkorea | |

| Übriger asiatisch-pazifischer Raum | |

| Naher Osten und Afrika | Türkei |

| Saudi-Arabien | |

| Vereinigte Arabische Emirate | |

| Südafrika | |

| Übriger Naher Osten und Afrika |

| Nach Fahrzeugtyp | Zweiräder | |

| Personenkraftwagen | ||

| Leichte Nutzfahrzeuge | ||

| Mittlere und schwere Nutzfahrzeuge | ||

| Nach Komponente | Elektronische Steuereinheit (ECU) | |

| Hydraulische Steuereinheit | ||

| Raddrehzahlsensoren | ||

| Ventile und Aktuatoren | ||

| Nach ABS-Typ | 4-Kanal | |

| 3-Kanal | ||

| Einkanal (Motorrad) | ||

| Nach Technologie | Hydraulisches ABS | |

| Elektrisches ABS | ||

| Pneumatisches ABS | ||

| Nach Endverbraucher | OEM-Erstausrüstung | |

| Aftermarket-Nachrüstung | ||

| Nach Geografie | Nordamerika | Vereinigte Staaten |

| Kanada | ||

| Übriges Nordamerika | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Übriges Südamerika | ||

| Europa | Deutschland | |

| Vereinigtes Königreich | ||

| Frankreich | ||

| Spanien | ||

| Russland | ||

| Übriges Europa | ||

| Asien-Pazifik | China | |

| Japan | ||

| Indien | ||

| Südkorea | ||

| Übriger asiatisch-pazifischer Raum | ||

| Naher Osten und Afrika | Türkei | |

| Saudi-Arabien | ||

| Vereinigte Arabische Emirate | ||

| Südafrika | ||

| Übriger Naher Osten und Afrika | ||

Wichtige im Bericht beantwortete Fragen

Was treibt das schnelle Wachstum der elektrischen Zweirad-Bauchmuskeln-Einführung voran?

Vorschriften In Indien und Europa, gepaart mit steigenden Elektrorollerverkäufen, führen zu einer CAGR von 15,4 % für Einkanal-Systeme, die regeneratives Bremsen integrieren.

Wie Groß ist der Automobil Anti-Blockier-System Markt im Jahr 2025?

Der Automobil Anti-Blockier-System Markt beläuft sich auf 57,31 Milliarden USD im Jahr 2025.

Warum bieten Versicherer Rabatte für Bauchmuskeln-ausgestattete Flotten an?

Telematikdaten zeigen reduziertes Kollisionsrisiko, wenn Bauchmuskeln und verwandte aktive Sicherheitsfeatures vorhanden sind, was messbare Underwriting-Vorteile bietet, die Prämien senken.

Welches Technologiesegment übertrifft das traditionelle hydraulische Bauchmuskeln?

Elektrisches Bauchmuskeln verknüpft mit Bremse-by-Draht-Steuerungen ist das schnellste Segment und expandiert mit einer CAGR von 13,2 %, während Elektrofahrzeuge Mainstream werden.

Wie beeinflussen Halbleiterengpässe die Bauchmuskeln-Versorgung?

Chipknappheit verlängert Lieferzeiten und drängt Zulieferer dazu, Modul mit weniger integrierten Schaltkreisen neu zu gestalten, was das Produktionswachstum vorübergehend hemmt.

Welche Region führt derzeit den Automobil Anti-Blockier-System Markt an?

Asien-Pazifik hält den größten regionalen Umsatz, angeführt von Chinas Personenwagenproduktion und Indiens Motorrad-Bauchmuskeln-Vorschriften.

Seite zuletzt aktualisiert am: