Marktgröße für Satellitenherstellung im asiatisch-pazifischen Raum

|

|

Studienzeitraum | 2017 - 2029 |

|

|

Marktgröße (2024) | 73.77 Milliarden US-Dollar |

|

|

Marktgröße (2029) | 123.4 Milliarden US-Dollar |

|

|

Größter Anteil nach Orbitklasse | MEO |

|

|

CAGR (2024 - 2029) | 11.99 % |

|

|

Größter Anteil nach Land | China |

|

|

Marktkonzentration | Hoch |

Hauptakteure |

||

|

||

|

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Marktanalyse für Satellitenherstellung im asiatisch-pazifischen Raum

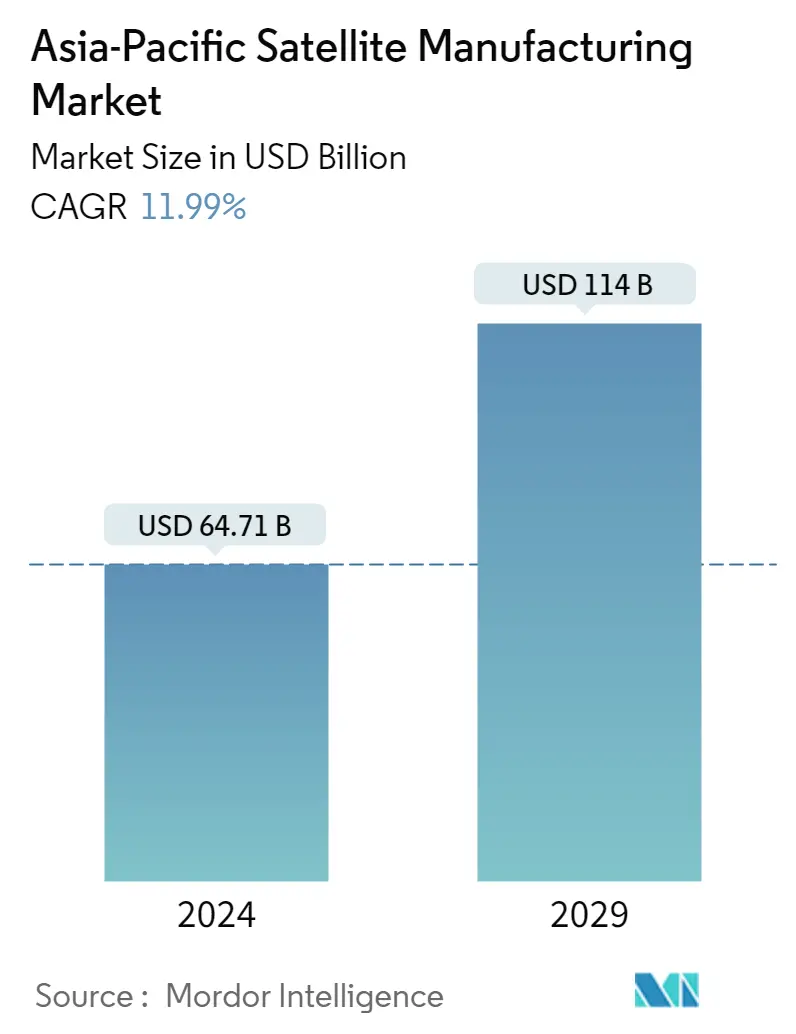

Die Größe des Marktes für die Herstellung von Satelliten im asiatisch-pazifischen Raum wird im Jahr 2024 auf 64,71 Mrd. USD geschätzt und wird bis 2029 voraussichtlich 114 Mrd. USD erreichen und im Prognosezeitraum (2024-2029) mit einer CAGR von 11,99 % wachsen.

64,71 Milliarden

Marktgröße im Jahr 2024 (USD)

114,00 Milliarden

Marktgröße im Jahr 2029 (USD)

12.07 %

CAGR (2017-2023)

11.99 %

CAGR (2024-2029)

Größter Markt nach Satellitenmasse

75.04 %

Wertanteil, über 1000kg, 2022

Große Satelliten haben aufgrund ihrer Anwendungen wie Satellitenfunk, Kommunikation, Fernerkundung, planetare Sicherheit und Wettervorhersage eine höhere Nachfrage.

Größter Markt nach Anwendung

60.14 %

Wertanteil, Kommunikation, 2022

Regierungen, Raumfahrtbehörden, Verteidigungsbehörden, private Rüstungsunternehmen und Akteure der privaten Raumfahrtindustrie betonen die Verbesserung der Kommunikationsnetzwerkfähigkeiten für verschiedene öffentliche und militärische Aufklärungsanwendungen.

Größter Markt nach Orbit-Klasse

72.37 %

Wertanteil, MEO, 2022

MEO-Satelliten werden zunehmend in moderne Kommunikationstechnologien eingesetzt, da sie eine wichtige Rolle bei Kommunikations- und Erdbeobachtungsanwendungen in der Region spielen.

Größter Markt nach Antriebstechnik

73.93 %

Wertanteil, Flüssiger Brennstoff, 2022

Aufgrund ihrer hohen Effizienz, Steuerbarkeit, Zuverlässigkeit und langen Lebensdauer wird die auf Flüssigbrennstoff basierende Antriebstechnologie zu einer idealen Wahl für Weltraummissionen. Er kann in verschiedenen Umlaufbahnklassen für Satelliten eingesetzt werden.

Führender Marktteilnehmer

92.27 %

Marktanteil, China Aerospace Science and Technology Corporation (CASC), 2022

China Aerospace Science and Technology Corporation (CASC) ist der größte Akteur auf dem Markt. Das Unternehmen bietet eine breite Palette von Trägerraketen an und verfolgt eine wettbewerbsfähige Preisstrategie, um Kunden weltweit anzuziehen.

MEO-Satelliten treiben die Nachfrage des Segments an

- Der asiatisch-pazifische Raum verzeichnet einen deutlichen Anstieg der Nachfrage nach Satellitenbussen für eine Vielzahl von Satellitenumlaufbahnen, einschließlich niedriger Erdumlaufbahn (LEO), mittlerer Erdumlaufbahn (MEO) und geostationärer Erdumlaufbahn (GEO). Diese Nachfrage wurde durch den wachsenden Bedarf an satellitengestützten Kommunikations-, Navigations- und Fernerkundungsdiensten angetrieben.

- LEO-Satelliten werden für eine Vielzahl von Anwendungen immer beliebter, darunter Erdbeobachtung, Wettervorhersage und Kommunikation. Die Nachfrage nach LEO-Satelliten war in China besonders stark, wo Unternehmen wie Spacety und Chang Guang Satellite Technology Co. Ltd Satellitenbusse für LEO-Missionen anbieten. China war in dieser Region mit dem Start einer Reihe von Gaofen-Satelliten aktiv.

- MEO-Satelliten haben für globale Navigations- und Ortungsdienste wie GPS und Galileo immer mehr an Bedeutung gewonnen. In der Region ist Japan mit dem Start der MEO-Navigationssatelliten der Michibiki-Serie führend in diesem Bereich. China hat mit der Einführung des Beidou-Navigationssystems auch in MEO-Satelliten investiert.

- GEO-Satelliten sind besonders wichtig für Kommunikations- und Rundfunkdienste wie Fernsehen und Internet. Die Nachfrage nach GEO-Satelliten war in Indien besonders stark, wo Unternehmen wie ISRO und Antrix Corporation Ltd fortschrittliche Satellitenbusse für Kommunikationsmissionen entwickelt haben. China hat mit dem Start der Kommunikationssatelliten der Zhongxing-Serie auch stark in GEO-Satelliten investiert.

China wird voraussichtlich ein deutliches Wachstum verzeichnen

- Asien-Pazifik hat sich in den letzten Jahren zu einem führenden Satellitenmarkt entwickelt. Der Satellitenmarkt wird voraussichtlich schnell wachsen, angetrieben durch die steigende Nachfrage nach Erdbeobachtung, Kommunikation und wissenschaftlicher Forschung. Im Zeitraum 2017-2022 wurden mehr als 450 Satelliten von verschiedenen regionalen kommerziellen und militärischen Betreibern hergestellt und gestartet.

- China hat sich als wichtiger Akteur auf dem globalen Satellitenmarkt etabliert und zahlreiche Mikrosatelliten für verschiedene Anwendungen gestartet, darunter Erdbeobachtung, Fernerkundung und Kommunikation. Es wird erwartet, dass das ehrgeizige Raumfahrtprogramm des Landes und die wachsende Nachfrage nach Satellitendiensten das weitere Wachstum des Mikrosatellitenmarktes vorantreiben werden. Während des historischen Zeitraums startete das Land rund 370 Satelliten.

- Indien hat auch bedeutende Fortschritte auf dem Satellitenmarkt gemacht, da die Raumfahrtbehörde des Landes, ISRO, eine Reihe von Mikrosatelliten für verschiedene Anwendungen gestartet hat. Einer der Haupttreiber für die Nachfrage nach dem Start von Fernerkundungssatelliten in Indien ist der Fokus des Landes auf die nationale Entwicklung und das Wirtschaftswachstum. Während des historischen Zeitraums hat das Land 26 Satelliten hergestellt und gestartet.

- Japan war aktiv an der Entwicklung von Mikrosatelliten für verschiedene Anwendungen beteiligt. Es wird erwartet, dass Japans fortschrittliches Technologie-Know-how und sein Engagement für die Weltraumforschung das Wachstum des Mikrosatellitenmarktes vorantreiben werden. Japans Raumfahrtprogramm wird von der Japan Aerospace Exploration Agency (JAXA) geleitet, die verschiedene Satelliten entwickelt und startet. In diesem historischen Zeitraum hat das Land rund 45 Satelliten hergestellt und gestartet.

Markttrends für die Satellitenherstellung im asiatisch-pazifischen Raum

Die Nachfrage nach Satellitenminiaturisierung ist ein Wachstumstreiber auf dem asiatisch-pazifischen Markt

- Miniatursatelliten nutzen Fortschritte in den Bereichen Berechnung, miniaturisierte Elektronik und Verpackung, um anspruchsvolle Missionsfähigkeiten zu entwickeln. Mikrosatelliten können mit anderen Weltraummissionen in die Reise einbezogen werden, was die Startkosten erheblich senkt. Die Nachfrage aus dem asiatisch-pazifischen Raum wird hauptsächlich von China, Japan und Indien angetrieben, die jährlich die größte Anzahl von Kleinsatelliten herstellen. Obwohl die Markteinführungen aus der Region in den letzten drei Jahren zurückgegangen sind, hat die Industrie der Region ein enormes Potenzial. Es wird erwartet, dass die laufenden Investitionen in die Start-ups und die Nano- und Mikrosatelliten-Entwicklungsprojekte das Umsatzwachstum der Region ankurbeln werden. In diesem Sinne wurden von 2017 bis 2022 mehr als 190 Nano- und Mikrosatelliten von verschiedenen regionalen Akteuren in die Umlaufbahn gebracht.

- China investiert erhebliche Ressourcen in den Ausbau seiner weltraumgestützten Fähigkeiten. Das Land hat die größte Anzahl von Nano- und Mikrosatelliten im asiatisch-pazifischen Raum gestartet. Im April 2022 startete das chinesische Start-up SpaceWish einen Nanosatelliten in LEO an Bord der CZ-2C (3)-Rakete. XINGYUAN-2 ist ein 6U-Fernerkundungs-CubeSat mit einem Gewicht von ca. 7,5 kg. In Indien war die einheimische Entwicklung von Nano- und Mikrosatelliten einer der Schwerpunkte der Branche. Viele Start-ups und Universitäten entwickeln diese Satelliten auf verschiedenen Ebenen im Land. Im Dezember 2018 startete Exseed Space beispielsweise einen Nanosatelliten namens ExseedSAT 1, um Funkamateuren wichtige Kommunikation zu ermöglichen. Dies war Indiens erster privater Satellit im Weltraum. Länder wie Australien, Malaysia, Südkorea und Singapur investieren ebenfalls in die Entwicklung von Nano- und Mikrosatelliten.

Erhöhte Ausgaben von China, Indien, Japan und Südkorea sind der Wachstumstreiber des asiatisch-pazifischen Marktes

- Angesichts der Zunahme der weltraumbezogenen Aktivitäten im asiatisch-pazifischen Raum verbessern Satellitenhersteller ihre Satellitenproduktionskapazitäten, um das schnell wachsende Marktpotenzial zu erschließen. Die wichtigsten Länder der asiatisch-pazifischen Region mit robuster Weltrauminfrastruktur sind China, Indien, Japan und Südkorea. Die chinesische Raumfahrtbehörde (CNSA) kündigte die Prioritäten der Weltraumforschung für 2021-2025 an, einschließlich der Verbesserung der nationalen zivilen Weltrauminfrastruktur und der Bodeneinrichtungen. Als Teil dieses Plans gründete die chinesische Regierung die China Satellite Network Group Co. Ltd, um eine Konstellation mit 13.000 Satelliten für das Satelliteninternet zu entwickeln.

- Im Jahr 2022 betrug das Raumfahrtbudget des Landes laut Japans Haushaltsentwurf über 1,4 Milliarden US-Dollar. Dazu gehörten Investitionen in Raumfahrtaktivitäten von 11 Ministerien, wie die Entwicklung der H3-Rakete, des Engineering Test Satellite-9 und des Informationssammelsatellitenprogramms des Landes. Indien hat sich zu einem weltweit führenden Anbieter von Startdiensten von Drittanbietern entwickelt und verfügt über mehrere laufende Forschungs- und Entwicklungsprogramme für neue Startplattformen. Das vorgeschlagene Budget für Indiens Raumfahrtprogramme für das GJ22 betrug 1,83 Milliarden US-Dollar.

- Südkoreas Raumfahrtprogramm hat nur langsame Fortschritte verzeichnet, da andere Länder zögern, Kerntechnologien zu transferieren. Im Jahr 2022 kündigte das Ministerium für Wissenschaft und IKT ein Raumfahrtbudget von 619 Millionen US-Dollar für die Herstellung von Satelliten, Raketen und anderen wichtigen Weltraumausrüstungen an. Viele südostasiatische Länder begannen, in Weltraumtechnologie zu investieren. Im März 2021 sicherte sich die indonesische Regierung 545 Millionen US-Dollar, um die Herstellung des Very High Throughput Satellite (SATRIA) im Rahmen eines Public-Private-Partnership-Programms (PPP) fortzusetzen, der 2023 gestartet werden soll.

WEITERE WICHTIGE BRANCHENTRENDS, DIE IM BERICHT BEHANDELT WERDEN

- Mittel- und Mikrosatelliten sind bereit, die Nachfrage auf dem Markt zu schaffen

Überblick über die Satellitenfertigungsindustrie im asiatisch-pazifischen Raum

Der asiatisch-pazifische Markt für Satellitenherstellung ist ziemlich konsolidiert, wobei die fünf größten Unternehmen 96,14 % belegen. Die Hauptakteure auf diesem Markt sind Axelspace Corporation, Chang Guang Satellite Technology Co. Ltd, China Aerospace Science and Technology Corporation (CASC), Guodian Gaoke und Japan Aerospace Exploration Agency (JAXA) (alphabetisch sortiert).

Marktführer in der Satellitenfertigung im asiatisch-pazifischen Raum

Axelspace Corporation

Chang Guang Satellite Technology Co. Ltd

China Aerospace Science and Technology Corporation (CASC)

Guodian Gaoke

Japan Aerospace Exploration Agency (JAXA)

Other important companies include Indian Space Research Organisation (ISRO), Maxar Technologies Inc., MinoSpace Technology, Mitsubishi Heavy Industries, Spacety Aerospace Co., Zhuhai Orbita Control Engineering.

* Haftungsausschluss: Hauptakteure in alphabetischer Reihenfolge

Marktnachrichten zur Satellitenherstellung im asiatisch-pazifischen Raum

- Januar 2023 Minospace Technology Co. Ltd gab bekannt, dass es im August 2021 eine Pre-B-Finanzierungsrunde in Höhe von rund 47 Millionen US-Dollar abgeschlossen hat. Im Anschluss an diese Finanzierungsrunde kündigte MinoSpace an, seine Massenproduktionskapazität für Satelliten der 500-kg-Klasse zu erhöhen.

- Dezember 2022 Maxar Technologies hat eine endgültige Fusionsvereinbarung zur Übernahme durch Advent International (Advent), eines der größten und erfahrensten Unternehmen der Welt mit einem Unternehmenswert von rund 6,4 Milliarden US-Dollar, abgeschlossen.

- November 2022 Die EchoStar Corporation gab eine überarbeitete Vereinbarung mit Maxar Technologies zur Herstellung des Satelliten EchoStar XXIV, auch bekannt als JUPITER™ 3, bekannt. Der Satellit, der für die Hughes Network Systems-Abteilung von EchoStar entwickelt wurde, wird im Maxar-Werk in Palo Alto, Kalifornien, hergestellt.

Kostenlos mit diesem Bericht

Marktbericht für die Herstellung von Satelliten im asiatisch-pazifischen Raum - Inhaltsverzeichnis

1. ZUSAMMENFASSUNG UND WICHTIGSTE ERGEBNISSE

2. ANGEBOTE BERICHTEN

3. EINFÜHRUNG

- 3.1 Studienannahmen und Marktdefinition

- 3.2 Umfang der Studie

- 3.3 Forschungsmethodik

4. WICHTIGE BRANCHENTRENDS

- 4.1 Satellitenminiaturisierung

- 4.2 Satellitenmasse

- 4.3 Ausgaben für Weltraumprogramme

-

4.4 Gesetzlicher Rahmen

- 4.4.1 Australien

- 4.4.2 Japan

- 4.4.3 Singapur

- 4.5 Analyse der Wertschöpfungskette und Vertriebskanäle

5. MARKTSEGMENTIERUNG (beinhaltet Marktgröße in USD-Wert, Prognosen bis 2029 und Analyse der Wachstumsaussichten)

-

5.1 Anwendung

- 5.1.1 Kommunikation

- 5.1.2 Erdbeobachtung

- 5.1.3 Navigation

- 5.1.4 Weltraumbeobachtung

- 5.1.5 Andere

-

5.2 Satellitenmasse

- 5.2.1 10-100 kg

- 5.2.2 100-500 kg

- 5.2.3 500-1000 kg

- 5.2.4 Unter 10 kg

- 5.2.5 über 1000kg

-

5.3 Orbit-Klasse

- 5.3.1 GEO

- 5.3.2 LÖWE

- 5.3.3 MEINS

-

5.4 Endbenutzer

- 5.4.1 Kommerziell

- 5.4.2 Militär & Regierung

- 5.4.3 Andere

-

5.5 Satellitensubsystem

- 5.5.1 Antriebshardware und Treibstoff

- 5.5.2 Satellitenbus und -subsysteme

- 5.5.3 Solaranlage und Stromversorgungshardware

- 5.5.4 Strukturen, Gurte und Mechanismen

-

5.6 Antriebstechnik

- 5.6.1 Elektrisch

- 5.6.2 Auf Gasbasis

- 5.6.3 Flüssigen Brennstoff

-

5.7 Land

- 5.7.1 Australien

- 5.7.2 China

- 5.7.3 Indien

- 5.7.4 Japan

- 5.7.5 Neuseeland

- 5.7.6 Singapur

- 5.7.7 Südkorea

6. WETTBEWERBSLANDSCHAFT

- 6.1 Wichtige strategische Schritte

- 6.2 Marktanteilsanalyse

- 6.3 Unternehmenslandschaft

-

6.4 Firmenprofile (beinhaltet einen Überblick auf globaler Ebene, einen Überblick auf Marktebene, Kerngeschäftsbereiche, Finanzen, Mitarbeiterzahl, wichtige Informationen, Marktrang, Marktanteil, Produkte und Dienstleistungen sowie eine Analyse der jüngsten Entwicklungen).

- 6.4.1 Axelspace Corporation

- 6.4.2 Chang Guang Satellite Technology Co. Ltd

- 6.4.3 Chinas Gesellschaft für Luft- und Raumfahrtwissenschaft und -technologie (CASC)

- 6.4.4 Guodian Gaoke

- 6.4.5 Indian Space Research Organisation (ISRO)

- 6.4.6 Japan Aerospace Exploration Agency (JAXA)

- 6.4.7 Maxar Technologies Inc.

- 6.4.8 MinoSpace Technology

- 6.4.9 Mitsubishi Heavy Industries

- 6.4.10 Spacety Aerospace Co.

- 6.4.11 Zhuhai Orbita Control Engineering

7. WICHTIGE STRATEGISCHE FRAGEN FÜR SATELLITE-CEOs

8. ANHANG

-

8.1 Globaler Überblick

- 8.1.1 Überblick

- 8.1.2 Porters Fünf-Kräfte-Modell

- 8.1.3 Globale Wertschöpfungskettenanalyse

- 8.1.4 Marktdynamik (DROs)

- 8.2 Quellen und Referenzen

- 8.3 Verzeichnis der Tabellen und Abbildungen

- 8.4 Primäre Erkenntnisse

- 8.5 Datenpaket

- 8.6 Glossar der Begriffe

Segmentierung der Satellitenfertigungsindustrie im asiatisch-pazifischen Raum

Kommunikation, Erdbeobachtung, Navigation, Weltraumbeobachtung, Andere werden als Segmente nach Anwendung abgedeckt. 10-100 kg, 100-500 kg, 500-1000 kg, unter 10 kg, über 1000 kg werden als Segmente durch Satellitenmasse abgedeckt. GEO, LEO, MEO werden als Segmente von Orbit Class abgedeckt. Kommerziell, Militär und Regierung werden als Segmente nach Endbenutzern abgedeckt. Antriebshardware und Treibstoff, Satellitenbus und -subsysteme, Solarzellen- und Stromversorgungshardware, Strukturen, Kabelbaum und Mechanismen werden als Segmente durch das Satelliten-Subsystem abgedeckt. Elektro-, Gas- und Flüssigkraftstoffe werden von Propulsion Tech als Segmente abgedeckt. Australien, China, Indien, Japan, Neuseeland, Singapur und Südkorea werden als Segmente nach Ländern abgedeckt.

- Der asiatisch-pazifische Raum verzeichnet einen deutlichen Anstieg der Nachfrage nach Satellitenbussen für eine Vielzahl von Satellitenumlaufbahnen, einschließlich niedriger Erdumlaufbahn (LEO), mittlerer Erdumlaufbahn (MEO) und geostationärer Erdumlaufbahn (GEO). Diese Nachfrage wurde durch den wachsenden Bedarf an satellitengestützten Kommunikations-, Navigations- und Fernerkundungsdiensten angetrieben.

- LEO-Satelliten werden für eine Vielzahl von Anwendungen immer beliebter, darunter Erdbeobachtung, Wettervorhersage und Kommunikation. Die Nachfrage nach LEO-Satelliten war in China besonders stark, wo Unternehmen wie Spacety und Chang Guang Satellite Technology Co. Ltd Satellitenbusse für LEO-Missionen anbieten. China war in dieser Region mit dem Start einer Reihe von Gaofen-Satelliten aktiv.

- MEO-Satelliten haben für globale Navigations- und Ortungsdienste wie GPS und Galileo immer mehr an Bedeutung gewonnen. In der Region ist Japan mit dem Start der MEO-Navigationssatelliten der Michibiki-Serie führend in diesem Bereich. China hat mit der Einführung des Beidou-Navigationssystems auch in MEO-Satelliten investiert.

- GEO-Satelliten sind besonders wichtig für Kommunikations- und Rundfunkdienste wie Fernsehen und Internet. Die Nachfrage nach GEO-Satelliten war in Indien besonders stark, wo Unternehmen wie ISRO und Antrix Corporation Ltd fortschrittliche Satellitenbusse für Kommunikationsmissionen entwickelt haben. China hat mit dem Start der Kommunikationssatelliten der Zhongxing-Serie auch stark in GEO-Satelliten investiert.

| Kommunikation |

| Erdbeobachtung |

| Navigation |

| Weltraumbeobachtung |

| Andere |

| 10-100 kg |

| 100-500 kg |

| 500-1000 kg |

| Unter 10 kg |

| über 1000kg |

| GEO |

| LÖWE |

| MEINS |

| Kommerziell |

| Militär & Regierung |

| Andere |

| Antriebshardware und Treibstoff |

| Satellitenbus und -subsysteme |

| Solaranlage und Stromversorgungshardware |

| Strukturen, Gurte und Mechanismen |

| Elektrisch |

| Auf Gasbasis |

| Flüssigen Brennstoff |

| Australien |

| China |

| Indien |

| Japan |

| Neuseeland |

| Singapur |

| Südkorea |

| Anwendung | Kommunikation |

| Erdbeobachtung | |

| Navigation | |

| Weltraumbeobachtung | |

| Andere | |

| Satellitenmasse | 10-100 kg |

| 100-500 kg | |

| 500-1000 kg | |

| Unter 10 kg | |

| über 1000kg | |

| Orbit-Klasse | GEO |

| LÖWE | |

| MEINS | |

| Endbenutzer | Kommerziell |

| Militär & Regierung | |

| Andere | |

| Satellitensubsystem | Antriebshardware und Treibstoff |

| Satellitenbus und -subsysteme | |

| Solaranlage und Stromversorgungshardware | |

| Strukturen, Gurte und Mechanismen | |

| Antriebstechnik | Elektrisch |

| Auf Gasbasis | |

| Flüssigen Brennstoff | |

| Land | Australien |

| China | |

| Indien | |

| Japan | |

| Neuseeland | |

| Singapur | |

| Südkorea |

Marktdefinition

- Anwendung - Verschiedene Anwendungen oder Zwecke der Satelliten werden in Kommunikation, Erdbeobachtung, Weltraumbeobachtung, Navigation und andere eingeteilt. Die aufgeführten Zwecke sind diejenigen, die vom Betreiber des Satelliten selbst gemeldet wurden.

- Endbenutzer - Die Hauptnutzer oder Endnutzer des Satelliten werden als zivil (akademisch, amateurhaft), kommerziell, staatlich (meteorologisch, wissenschaftlich usw.) und militärisch beschrieben. Satelliten können vielseitig einsetzbar sein, sowohl für kommerzielle als auch für militärische Anwendungen.

- Trägerrakete MTOW - Das MTOW (Maximum Take-Off Weight) der Trägerrakete bezeichnet das maximale Gewicht der Trägerrakete während des Starts, einschließlich des Gewichts von Nutzlast, Ausrüstung und Treibstoff.

- Orbit-Klasse - Die Satellitenbahnen sind in drei große Klassen unterteilt, nämlich GEO, LEO und MEO. Satelliten in elliptischen Umlaufbahnen haben Apogäum und Perigäum, die sich deutlich voneinander unterscheiden und Satellitenbahnen mit Exzentrizität 0,14 und höher als elliptisch kategorisieren.

- Antriebstechnik - In diesem Segment wurden verschiedene Arten von Satellitenantrieben als elektrische, flüssige und gasbasierte Antriebssysteme klassifiziert.

- Satellitenmasse - In diesem Segment wurden verschiedene Arten von Satellitenantrieben als elektrische, flüssige und gasbasierte Antriebssysteme klassifiziert.

- Satelliten-Subsystem - Alle Komponenten und Subsysteme, einschließlich Treibstoffe, Busse, Sonnenkollektoren und andere Hardware von Satelliten, sind in diesem Segment enthalten.

| Schlagwort | Begriffsbestimmung |

|---|---|

| Lageregelung | Die Ausrichtung des Satelliten relativ zur Erde und zur Sonne. |

| INTELSAT | Die International Telecommunications Satellite Organization betreibt ein Netzwerk von Satelliten für die internationale Übertragung. |

| Geostationäre Erdumlaufbahn (GEO) | Geostationäre Satelliten in der Erdumlaufbahn befinden sich 35.786 km (22.282 Meilen) über dem Äquator in der gleichen Richtung und mit der gleichen Geschwindigkeit, mit der sich die Erde um ihre Achse dreht, wodurch sie fest am Himmel stehen. |

| Niedrige Erdumlaufbahn (LEO) | Satelliten im niedrigen Erdorbit umkreisen 160 bis 2000 km über der Erde, benötigen etwa 1,5 Stunden für eine vollständige Umlaufbahn und decken nur einen Teil der Erdoberfläche ab. |

| Mittlere Erdumlaufbahn (MEO) | MEO-Satelliten befinden sich über und unter GEO-Satelliten und bewegen sich typischerweise in einer elliptischen Umlaufbahn über dem Nord- und Südpol oder in einer äquatorialen Umlaufbahn. |

| Sehr kleiner Aperturanschluss (VSAT) | Very Small Aperture Terminal ist eine Antenne mit einem Durchmesser von weniger als 3 Metern |

| CubeSat | CubeSat ist eine Klasse von Miniatursatelliten, die auf einem Formfaktor basieren, der aus 10-cm-Würfeln besteht. CubeSats wiegen nicht mehr als 2 kg pro Einheit und verwenden in der Regel handelsübliche Komponenten für ihre Konstruktion und Elektronik. |

| Trägerraketen für Kleinsatelliten (SSLVs) | Die Small Satellite Launch Vehicle (SSLV) ist eine dreistufige Trägerrakete, die mit drei Feststoffantriebsstufen und einem auf Flüssigkeitsantrieb basierenden Geschwindigkeitstrimmmodul (VTM) als Endstufe konfiguriert ist |

| Weltraum-Bergbau | Asteroidenabbau ist die Hypothese der Gewinnung von Material aus Asteroiden und anderen Asteroiden, einschließlich erdnaher Objekte. |

| Nano-Satelliten | Nanosatelliten sind lose definiert als alle Satelliten mit einem Gewicht von weniger als 10 Kilogramm. |

| Automatisches Identifikationssystem (AIS) | Das automatische Identifikationssystem (AIS) ist ein automatisches Tracking-System, das zur Identifizierung und Ortung von Schiffen verwendet wird, indem elektronische Daten mit anderen Schiffen in der Nähe, AIS-Basisstationen und Satelliten ausgetauscht werden. Satelliten-AIS (S-AIS) ist der Begriff, der verwendet wird, um zu beschreiben, wann ein Satellit zur Erkennung von AIS-Signaturen verwendet wird. |

| Wiederverwendbare Trägerraketen (RLVs) | Wiederverwendbare Trägerrakete (RLV) bezeichnet eine Trägerrakete, die so konstruiert ist, dass sie im Wesentlichen intakt zur Erde zurückkehrt und daher mehr als einmal gestartet werden kann, oder die Fahrzeugstufen enthält, die von einem Trägerbetreiber für die künftige Verwendung beim Betrieb einer im Wesentlichen ähnlichen Trägerrakete zurückgeholt werden können. |

| Apogäum | Der Punkt in einer elliptischen Satellitenbahn, der am weitesten von der Erdoberfläche entfernt ist. Geosynchrone Satelliten, die kreisförmige Umlaufbahnen um die Erde aufrechterhalten, werden zunächst in stark elliptische Umlaufbahnen mit Apogäumen von 22.237 Meilen gebracht. |

Forschungsmethodik

Mordor Intelligence folgt in allen unseren Berichten einer vierstufigen Methodik.

- Schritt 1 Identifizieren Sie die wichtigsten Variablen: Um eine robuste Prognosemethodik zu erstellen, werden die in Schritt 1 identifizierten Variablen und Faktoren mit verfügbaren historischen Marktzahlen verglichen. Durch einen iterativen Prozess werden die für die Marktprognose erforderlichen Variablen festgelegt und das Modell auf der Grundlage dieser Variablen aufgebaut.

- Schritt 2 Erstellen Sie ein Marktmodell: Schätzungen der Marktgröße für die historischen und Prognosejahre wurden in Bezug auf Umsatz und Volumen bereitgestellt. Bei der Umrechnung von Verkäufen in Volumen wird der durchschnittliche Verkaufspreis (ASP) während des gesamten Prognosezeitraums für jedes Land konstant gehalten, und die Inflation ist nicht Teil der Preisgestaltung.

- Schritt 3 Validieren und abschließen: In diesem wichtigen Schritt werden alle Marktzahlen, Variablen und Analystenanrufe durch ein umfangreiches Netzwerk von Primärforschungsexperten aus dem untersuchten Markt validiert. Die Befragten werden über Ebenen und Funktionen hinweg ausgewählt, um ein ganzheitliches Bild des untersuchten Marktes zu erstellen.

- Schritt 4 Forschungsergebnisse: Syndizierte Berichte, benutzerdefinierte Beratungsaufträge, Datenbanken und Abonnementplattformen.