ASEAN-Schwefelmarktanalyse

Der Markt für Schwefel in der ASEAN-Region wird im Prognosezeitraum voraussichtlich mit einer jährlichen Wachstumsrate von über 3 % wachsen. Haupttreiber des untersuchten Marktes sind die steigende Nachfrage aus dem Düngemittelherstellungssektor und der zunehmende Einsatz von Schwefel für die Vulkanisierung von Gummi. Auf der anderen Seite sind strenge Umweltvorschriften in Bezug auf Emissionen und ungünstige Bedingungen aufgrund des COVID-19-Ausbruchs die größten Einschränkungen, die das Marktwachstum voraussichtlich behindern werden.

- Es wird erwartet, dass die Verwendung von Schwefel in Zement-Polymer-Beton lukrative Möglichkeiten für das zukünftige Marktwachstum bietet.

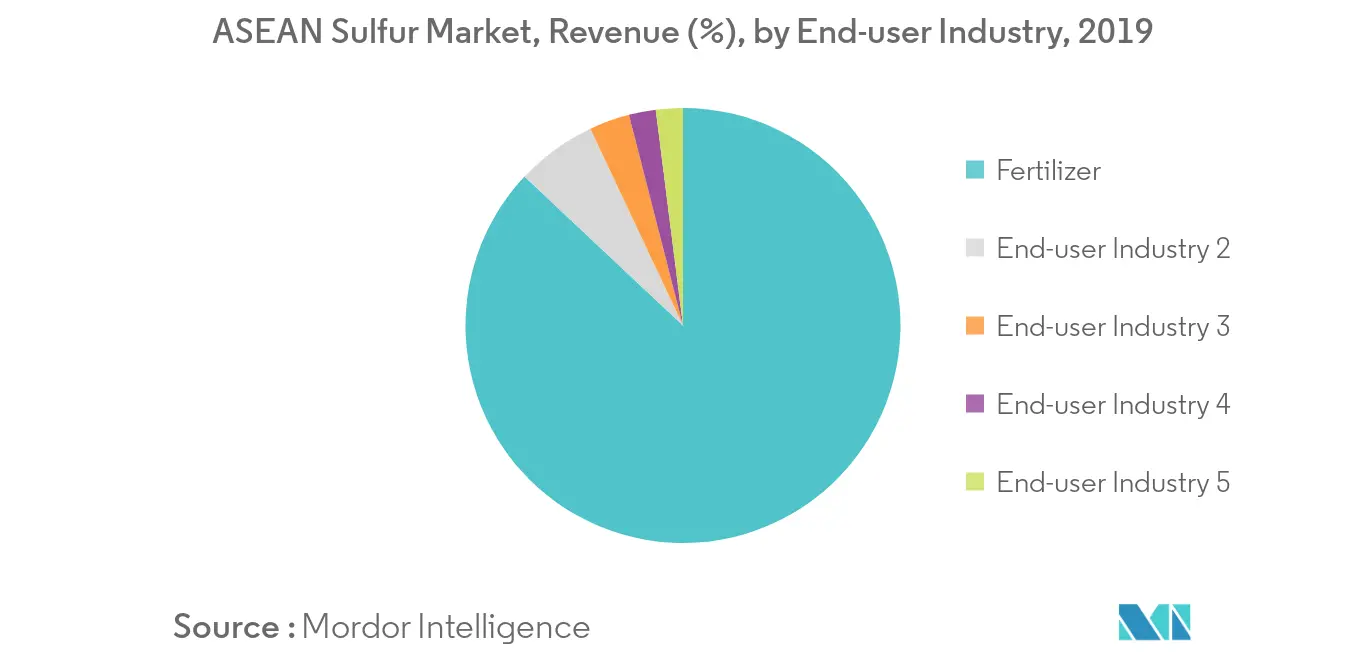

- Nach Endverbraucherindustrie hatte das Düngemittelsegment den größten Anteil.

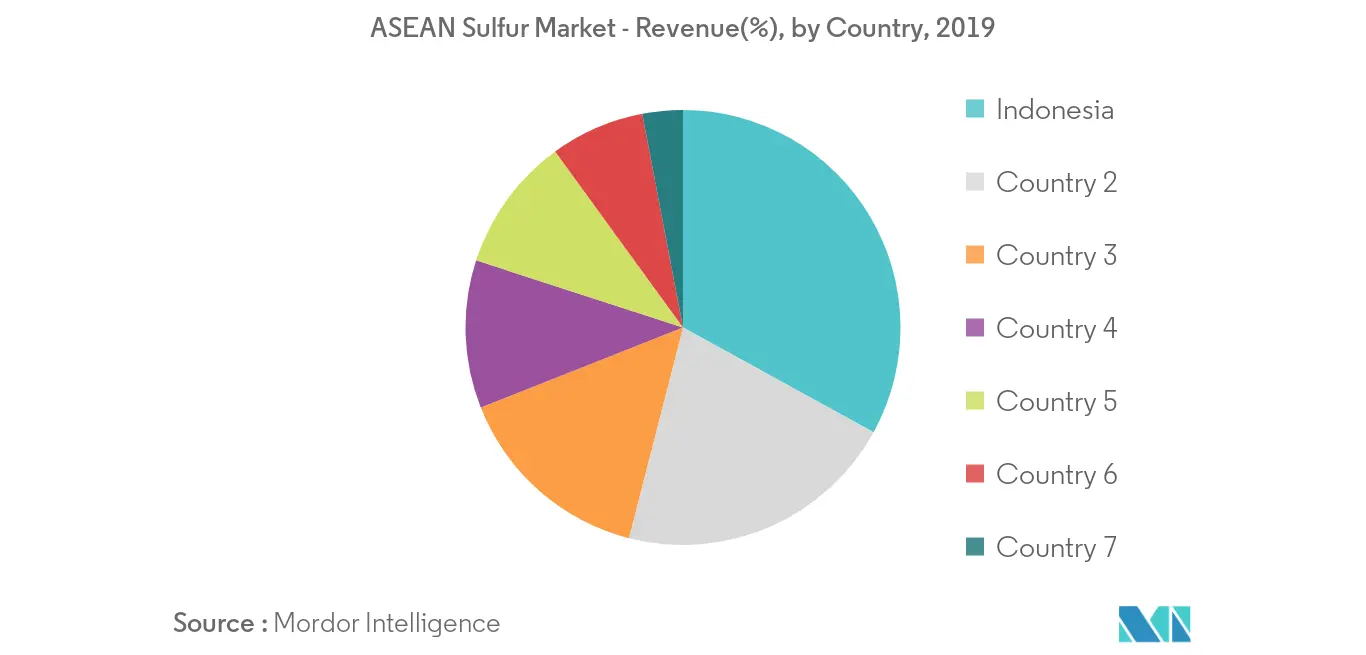

- Nach Ländern wird Indonesien im Prognosezeitraum voraussichtlich den Markt dominieren.

ASEAN-Schwefelmarkttrends

Wachsende Nachfrage aus der Düngemittelindustrie

- Schwefel gilt in der Landwirtschaft neben Stickstoff, Phosphor und Kalium als vierter Makronährstoff.

- Schwefel hat in Pflanzen verschiedene Funktionen. Zu diesen wichtigen Aufgaben zählen die Proteinsynthese und die Chlorophyllbildung. Es ist außerdem essenziell bei der Synthese von Ölen, insbesondere in Ölpflanzen, und ist ein aktiver Bestandteil im Stickstoffstoffwechsel.

- Ölpalmen, Kautschuk und Zuckerrohr machen fast 95 % des ASEAN-Düngemittelbedarfs aus. Es wird erwartet, dass Plantagen der Haupttreiber für den Anstieg der Düngemittelnachfrage in den nächsten Jahren sein werden, und dies könnte wiederum den globalen Schwefelmarkt für die Verwendung von Düngemitteln ankurbeln.

- Aufgrund der Emissionskontrollen in den letzten zehn Jahren ist die Schwefelablagerung zudem für viele Kulturpflanzen unter den Bedarf gesunken, und weit verbreitete Schwefeldefizite führten zur Entwicklung einer breiten Palette schwefelhaltiger Düngemittel für Nutzpflanzen und Weiden.

- Der Anstieg der Rapsproduktion, der für Biokraftstoffe verwendet wird, hat zu einem erhöhten Bedarf an Schwefeldüngern geführt, mit denen dem Risiko eines Schwefelmangels entgegengewirkt wird.

- Der starke Markt für Sojabohnen, Mais und Zuckerrohr, die zur Herstellung von Biokraftstoffen verwendet werden, hat zu einer erhöhten Nachfrage nach Sulfatdüngern wie Ammoniumthiosulfaten geführt.

- Das indonesische BIP aus der Landwirtschaft stieg von 3,21 Milliarden US-Dollar im vierten Quartal 2019 auf 5,05 Milliarden US-Dollar im ersten Quartal 2020. Außerdem wird erwartet, dass der indonesische Düngemittelmarkt im Prognosezeitraum mit einer jährlichen Wachstumsrate von 4 % wächst. Es wird erwartet, dass sich diese Faktoren positiv auf den Schwefelmarkt im Land auswirken werden.

- Daher ist es wahrscheinlich, dass die oben genannten Faktoren die Nachfrage nach Schwefel in der ASEAN-Region im Prognosezeitraum beeinflussen.

Indonesien wird den Markt dominieren

- Indonesien ist die größte Volkswirtschaft in Südostasien. Das Land verzeichnete 2019 eine BIP-Wachstumsrate von 5 % und wird voraussichtlich 2020 eine BIP-Wachstumsrate von 5,1 % verzeichnen.

- Indonesien ist einer der größten Schwefelimporteure unter den ASEAN-Ländern sowie auf globaler Ebene. Es wird erwartet, dass die Schwefelnachfrage in Indonesien bis 2025 etwa 834.000 Tonnen erreichen wird.

- Die Regierung erklärte die Chemie-, Lebensmittel- und Getränkeindustrie sowie die Textil-, Automobil- und Elektronikindustrie zu den vorrangigen Branchen. Dies dient in erster Linie dazu, ihren Beitrag zum BIP des Landes bis 2030 um bis zu 21–26 % zu steigern.

- Indonesien ist der Hauptproduzent einer Vielzahl landwirtschaftlicher Produkte. Das BIP der Landwirtschaft belief sich von 2010 bis 2018 auf durchschnittlich 4,92 Milliarden US-Dollar. Investitionen werden verwendet, um den Einsatz mechanisierter und automatischer Agrartechnologie, den Einsatz von Düngemitteln und Agrochemikalien zur Erweiterung der gesamten landwirtschaftlichen Flächen und die Verbesserung der Infrastruktur zu steigern. Daher bieten landwirtschaftsrelevante Produkte große Chancen für Unternehmen in Indonesien.

- Es wird erwartet, dass die Lebensmittel- und Getränkeindustrie weiterhin die wichtigste Stütze für Indonesiens Produktions- und Wirtschaftswachstum sein wird. Die wichtige Rolle der Lebensmittel- und Getränkeindustrie lässt sich an dem großen Beitrag zum BIP des Landes (außer Öl und Gas) erkennen.

- Indonesien ist einer der am schnellsten wachsenden Pharmamärkte in Asien. Der indonesische Pharmamarkt gilt als der größte Markt in den ASEAN-Regionen, wobei der Marktwert bis 2021 voraussichtlich 10,11 Milliarden US-Dollar erreichen wird.

- Indonesien ist der zweitgrößte Naturkautschukproduzent der Welt. Im Inland ist es nach Rohpalmöl, Kaffee und Kakao ein lebenswichtiger Rohstoff und spielt eine entscheidende Rolle für das Staatseinkommen, die Deviseneinnahmen und die Bereitstellung wichtiger Industrierohstoffe. Daher ist diese Industrie ein weiterer großer Verbraucher von Schwefel, der bei der Vulkanisation von Gummi verwendet wird.

- Daher dürften sich die oben genannten Faktoren im Prognosezeitraum positiv auf die Nachfrage nach Schwefel auswirken.

Überblick über die ASEAN-Schwefelindustrie

Der ASEAN-Schwefelmarkt ist konsolidiert, wobei die fünf größten Akteure einen Großteil des Marktes ausmachen. Zu den Hauptakteuren auf dem Markt gehören Royal Dutch Shell, Abu Dhabi National Oil Company, Qatar Petroleum for the Sale of Petroleum Products Company Limited, China Petroleum Chemical Corporation (SINOPEC) und PETROVIETNAM CHEMICAL AND SERVICES CORPORATION.

ASEAN-Schwefelmarktführer

Royal Dutch Shell

Abu Dhabi National Oil Company

Qatar Petroleum for the Sale of Petroleum Products Company Limited

China Petroleum & Chemical Corporation (SINOPEC)

PETROVIETNAM CHEMICAL AND SERVICES CORPORATION (PVDMC)

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Segmentierung der ASEAN-Schwefelindustrie

Der ASEAN-Schwefelmarktbericht enthält:.

| Dünger |

| Chemische Verarbeitung |

| Metallherstellung |

| Gummiverarbeitung |

| Andere Endverbraucherbranchen |

| Malaysia |

| Indonesien |

| Thailand |

| Singapur |

| Philippinen |

| Vietnam |

| Rest der ASEAN-Länder |

| Endverbraucherindustrie | Dünger |

| Chemische Verarbeitung | |

| Metallherstellung | |

| Gummiverarbeitung | |

| Andere Endverbraucherbranchen | |

| Erdkunde | Malaysia |

| Indonesien | |

| Thailand | |

| Singapur | |

| Philippinen | |

| Vietnam | |

| Rest der ASEAN-Länder |

Häufig gestellte Fragen zur ASEAN-Schwefelmarktforschung

Wie groß ist der ASEAN-Schwefelmarkt derzeit?

Der ASEAN-Schwefelmarkt wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von mehr als 3 % verzeichnen.

Wer sind die Hauptakteure auf dem ASEAN-Schwefelmarkt?

Royal Dutch Shell, Abu Dhabi National Oil Company, Qatar Petroleum for the Sale of Petroleum Products Company Limited, China Petroleum & Chemical Corporation (SINOPEC), PETROVIETNAM CHEMICAL AND SERVICES CORPORATION (PVDMC) sind die wichtigsten Unternehmen, die auf dem ASEAN-Schwefelmarkt tätig sind.

Welche Jahre deckt dieser ASEAN-Schwefelmarkt ab?

Der Bericht deckt die historische Marktgröße des ASEAN-Schwefelmarktes für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die ASEAN-Schwefelmarktgröße für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

ASEAN-Schwefelindustriebericht

Statistiken für den ASEAN-Schwefelmarktanteil, die Größe und die Umsatzwachstumsrate im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die ASEAN-Schwefelanalyse umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.