ASEAN-Marktanalyse für Baumaschinen

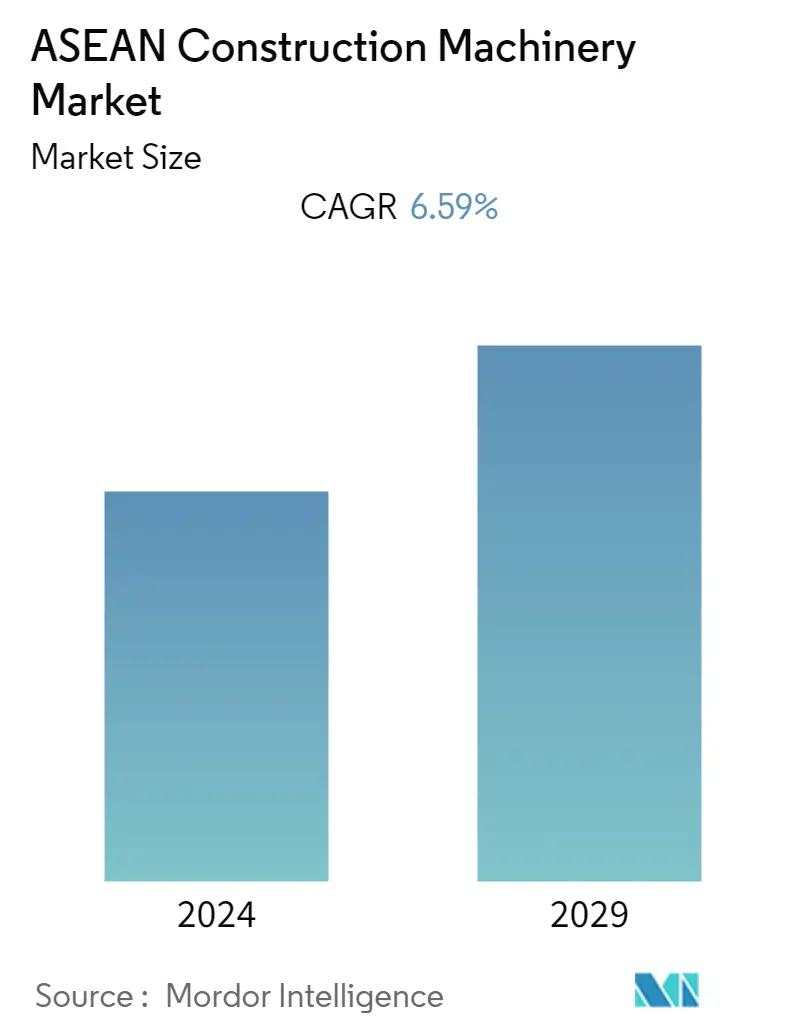

Die Größe des ASEAN-Baumaschinenmarktes wird im Jahr 2023 auf 7.636,22 Millionen US-Dollar geschätzt und soll bis 2028 10.506,57 Millionen US-Dollar erreichen, was einer durchschnittlichen jährlichen Wachstumsrate von 6,59 % im Prognosezeitraum entspricht.

Die COVID-19-Pandemie hatte negative Auswirkungen auf den untersuchten Markt, was vor allem auf den Stillstand der Bau- und Fertigungsaktivitäten zurückzuführen war. Darüber hinaus haben Regierungen in allen ASEAN-Ländern die Pipeline-Projekte gestoppt und die Belegschaft an den Standorten reduziert. Dies hat zu einem Rückgang der Bauproduktion geführt. Allerdings wird erwartet, dass der Markt im Prognosezeitraum aufgrund der Zunahme der Bauaktivitäten deutlich wachsen wird, was wahrscheinlich hauptsächlich auf die zunehmende staatliche Unterstützung und die Wiederherstellung der Bauaktivitäten weltweit zurückzuführen ist.

Mittelfristig wird die Nachfrage nach Baumaschinen in der ASEAN-Region durch erhöhte Infrastrukturausgaben getrieben. Darüber hinaus planen Hersteller aus der ganzen Welt angesichts des Wachstums der Fertigungsindustrie in der Region, ihre Aktivitäten in die südostasiatischen Länder zu verlagern, da die Kosten niedriger sind, der Inlandsverbrauch zunimmt und die Infrastruktur verbessert und erweitert wird, was wiederum dazu führt eine höhere Nachfrage nach Baumaschinen.

Darüber hinaus bieten die Regierungsinitiativen zur Förderung von Infrastrukturaktivitäten und die zunehmende Einführung technologisch fortschrittlicher Maschinen, sowohl elektrifizierter als auch autonomer Art, tendenziell neue Chancen für die auf dem Markt tätigen Akteure. Die Baubranche wird intelligenter. Digitalisierung, Konnektivität und Automatisierung treiben die Entwicklung voran und haben erhebliche Auswirkungen auf Bauprojekte. Darüber hinaus sind Vermietungsunternehmen darauf eingestellt, in neue Technologien zu investieren, um der wachsenden Nachfrage nach fortschrittlichen Baumaschinen gerecht zu werden und die älteren durch neue oder modernisierte Maschinenflotten zu ersetzen.

Es wird erwartet, dass Faktoren wie die rasche Urbanisierung und Industrialisierung, gefolgt von steigenden staatlichen Investitionen in die Entwicklung der Infrastruktur sowie Expansions- und Wachstumsaktivitäten der Immobilien- und Bauunternehmen in der gesamten Region, die Nachfrage auf dem Markt steigern werden.

ASEAN-Markttrends für Baumaschinen

Beton- und Straßenbau, um die Nachfrage anzukurbeln

- COVID-19 hatte im vergangenen Jahr erhebliche Auswirkungen auf den ASEAN-Bausektor. Bauarbeiten aller Größen und Einkommen mussten aufgrund der strengen Sperr- und Abstandsvorschriften eingestellt werden. Infolgedessen wurden weder die Arbeitskräfte noch die Ausrüstung genutzt, die normalerweise für den Bau eingesetzt werden.

- Unternehmen, die die Maschinen verkauften, vermieteten oder für einen bestimmten Zeitraum verpachteten, waren negativ betroffen. Durch den kompletten Stillstand der Bauwirtschaft ging die Nachfrage nach Schwerlastgeräten komplett verloren. Aufgrund der vollständigen Schließung des Handels in China bestand keine Notwendigkeit, die Maschinen einzusetzen, da auch der Rohstofftransport eingestellt wurde.

- In den letzten Jahren verzeichnete der Markt für Straßenbaumaschinen ein deutliches Wachstum, was vor allem auf die verstärkten Straßenentwicklungsprogramme der Regionalregierungen zurückzuführen ist.

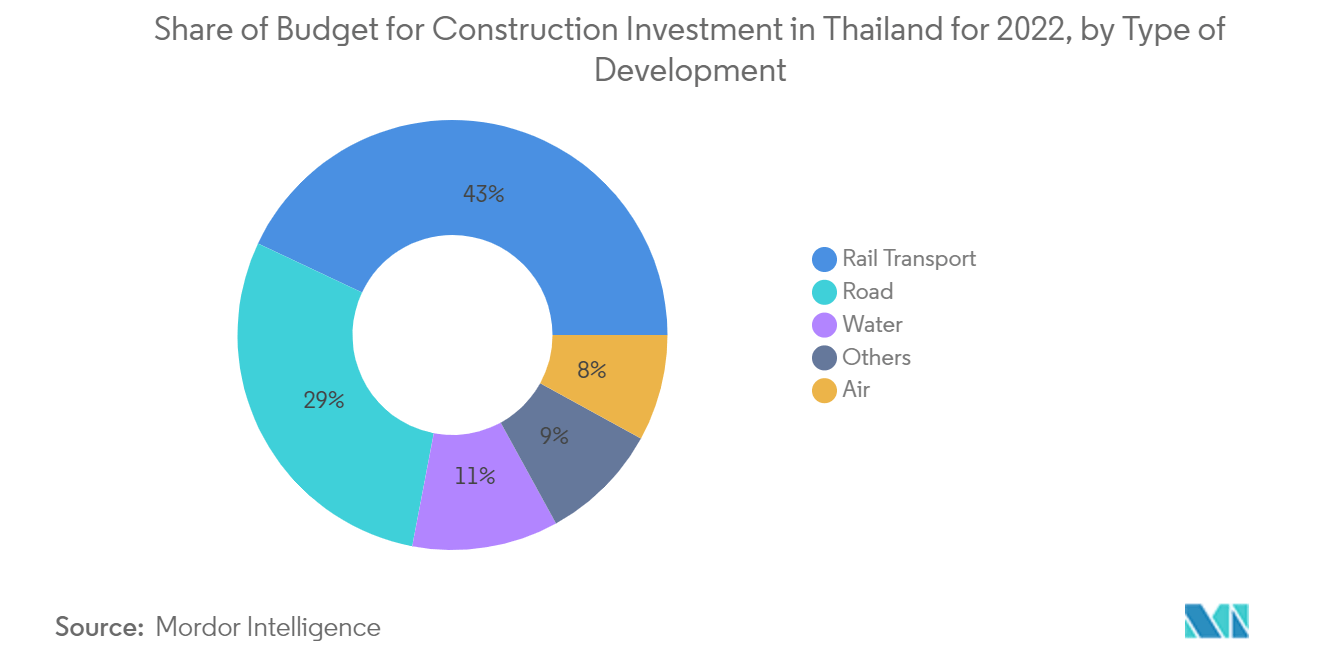

- Der Bedarf an Baumaschinen ist aufgrund der Zunahme der Straßenbauarbeiten gestiegen, und der Import dieser Maschinen treibt diese Nachfrage weiter an. Die Hauptfaktoren, angeführt von den steigenden Investitionen in Bauprojekte in der ASEAN-Region, haben dazu beigetragen, dass Singapurs Schwermaschinenexporte in den Rest der ASEAN-Region im Laufe der Jahre stetig gestiegen sind. Die Philippinen und Thailand sind zwei Beispiele für ASEAN-Länder mit schnellem Wirtschaftswachstum. Thailands Importe schwerer Maschinen aus Singapur sind mit der zweitschnellsten Rate in der Region gestiegen.

- Mit der Zunahme der Straßenbauaktivitäten steigt auch die Nachfrage nach Baumaschinen, die durch den Import dieser Maschinen unterstützt wird. Die Exporte von Schwermaschinen aus Singapur in den Rest der ASEAN-Region sind im Laufe der Jahre stetig gewachsen, unterstützt durch die Haupttreiber und gestiegene Investitionen in Bauprojekte in der ASEAN-Region. Zwei Beispiele für hohe Wachstumschancen in ASEAN sind unter anderem die Philippinen und Thailand. Die Schwermaschinenexporte Singapurs nach Thailand weisen das zweitschnellste Wachstum in der Region auf.

- Daher wird erwartet, dass verschiedene von den Regierungen im ASEAN-Raum umgesetzte Maßnahmen zur Förderung von Infrastrukturprojekten und zur Erhöhung des staatlichen Engagements bei der Projektplanung, -koordinierung und -finanzierung die Marktexpansion im Prognosezeitraum ankurbeln werden.

Steigende Nachfrage nach Baumaschinen in Vietnam

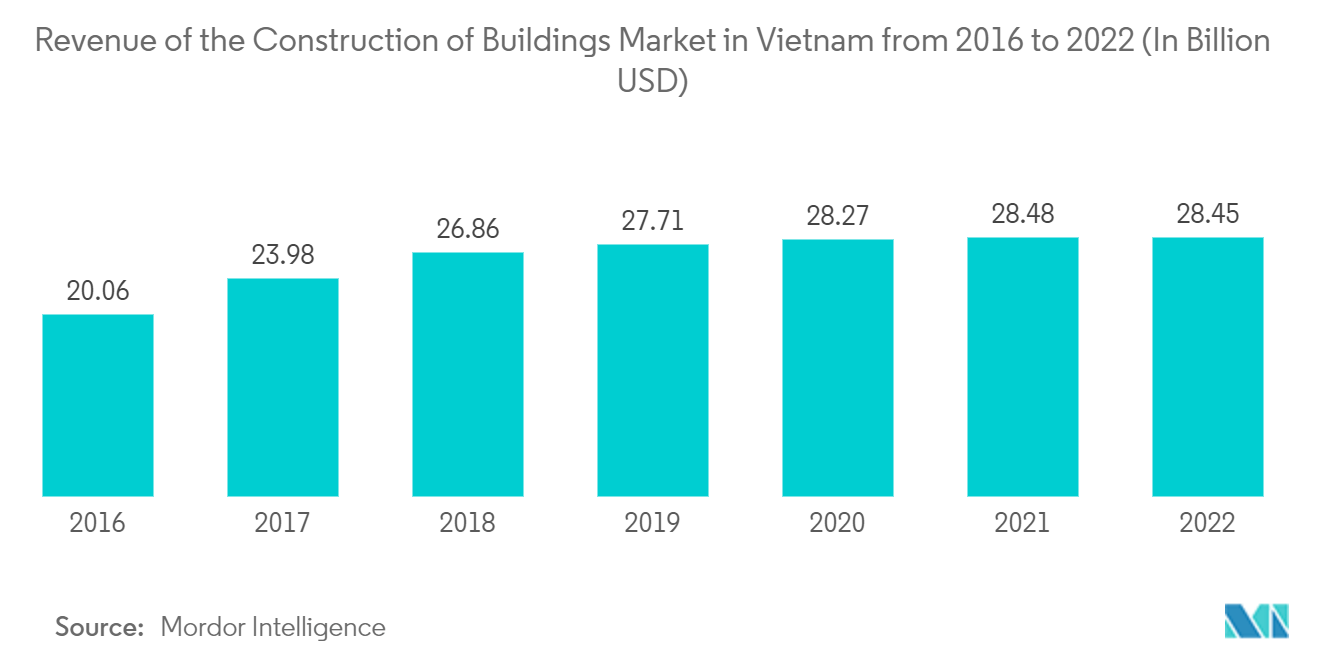

Vietnams steigende Bau- und Infrastrukturentwicklungsprojekte sind größtenteils auf das jüngste Wachstum des Landes für Baumaschinen zurückzuführen.

Vietnams Maschinen- und Ausrüstungsindustrie ist in den letzten zehn Jahren erheblich gewachsen. Dies zeigt sich daran, dass der Nettoumsatz der Unternehmen dieser Branche zwischen 2010 und 2019 jährlich um 14,3 % wuchs. Bis 2020 gab es in Vietnam über 2.200 Unternehmen, die Maschinen und Ausrüstung herstellten und einen Gesamtumsatz von 4,6 Milliarden US-Dollar erwirtschafteten.

Im Rahmen des öffentlich-privaten Partnerschaftsmodells werden eine Reihe öffentlicher Infrastrukturprojekte durchgeführt, beispielsweise der Ausbau des vietnamesischen Flughafens. Die vietnamesische Regierung will in den nächsten fünf Jahren 11 Milliarden US-Dollar in die Flughafenentwicklung investieren. Der Start des Projekts ist für 2022 geplant.

Bis 2030 will die Regierung 65 Milliarden für den Straßenausbau ausgeben. Bis 2030 wird der Bau eines Straßennetzes voraussichtlich rund 48 % aller Investitionen im Verkehrssektor ausmachen. Der Flughafen Long Thanh (16 Milliarden US-Dollar), die U-Bahn von Ho-Chi-Minh-Stadt (6,2 Milliarden US-Dollar), der Nord-Süd-Express (18,5 Milliarden US-Dollar), die Hanoi-Ringstraße (368 Millionen US-Dollar), der Hai-Van-Tunnel 2 (312 Millionen US-Dollar). Millionen) und der Hafen Lien Chieu in Da Nang (147 Millionen US-Dollar) sind allesamt bedeutende Straßenbauprojekte, die im Jahr 2022 abgeschlossen sein werden.

Unter Berücksichtigung aller laufenden und zukünftigen Bauaktivitäten in Vietnam wird erwartet, dass der Kranmarkt im Prognosezeitraum ein stetiges Wachstum verzeichnen wird, was den Baumaschinenmarkt des Landes ankurbeln wird.

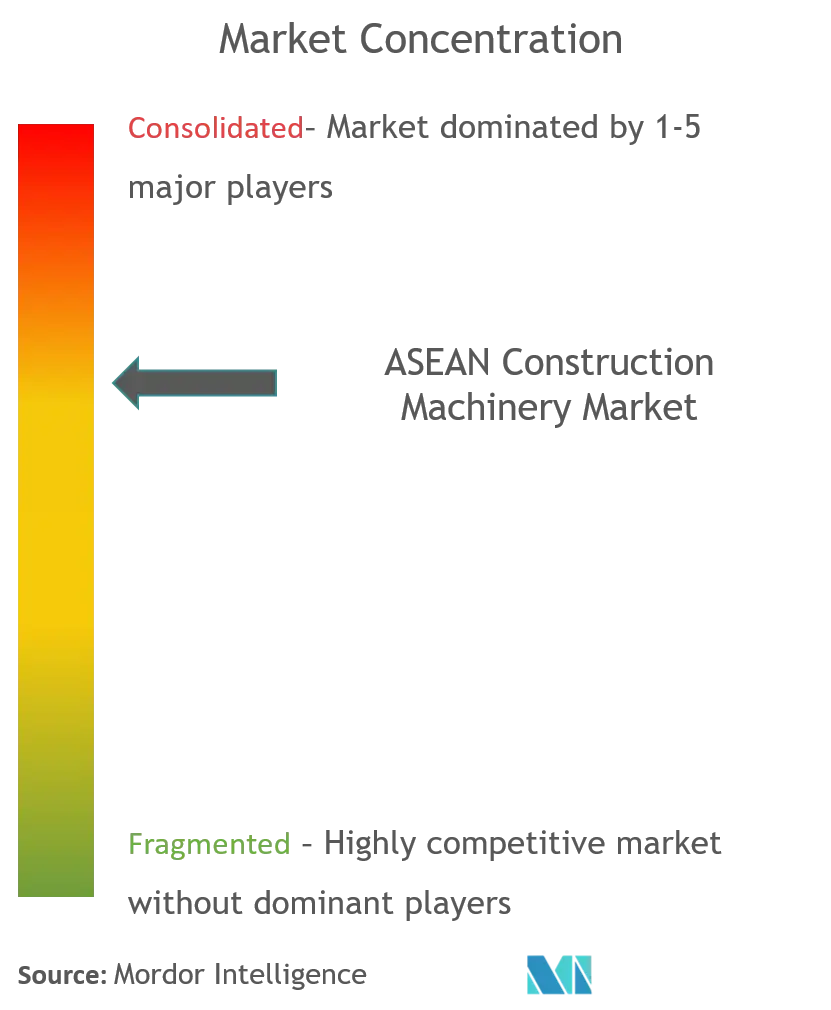

Überblick über die ASEAN-Baumaschinenindustrie

Der ASEAN-Baumaschinenmarkt ist durch zahlreiche internationale und regionale Akteure geprägt, was zu einem hart umkämpften Marktumfeld führt. Die großen Player haben ihre FE-Ausgaben exponentiell erhöht, um Innovation mit herausragender Leistung zu verbinden. Es wird erwartet, dass die Nachfrage des Endmarktes nach leistungsstarken, hocheffizienten und sicheren Handhabungsgeräten den Markt im Prognosezeitraum wettbewerbsfähiger machen wird.

Im März 2022 gab Iridium Communications Inc. bekannt, dass es gemeinsam mit Sumitomo Construction Machinery Co., Ltd. einen Link-Belt-Bagger entwickelt hat. Im Rahmen dieser Partnerschaft integrierte SCM zunächst den Short Burst Data Service von Iridium in seine Remote CARE-Serviceplattform.

ASEAN-Marktführer für Baumaschinen

Hitachi Construction Machinery Co

Caterpillar Inc.

Mitsubishi Corporation

Komatsu Ltd.

Xuzhou Construction Machinery Group Co., Ltd.

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

ASEAN-Marktnachrichten für Baumaschinen

- Juni 2023 Die ersten vollelektrischen Baumaschinen von Volvo Construction Equipment (Volvo CE) kamen in Singapur an und wurden 2023 bei einer großen Veranstaltung auf der Insel Sentosa offiziell auf dem südostasiatischen Markt eingeführt.

- Mai 2022 CASE Construction Equipment bringt Produkte auf den Markt, darunter einen Baggerlader, einen Vibrationsverdichter, einen Bagger und einen Motorgrader in ganz Südasien. Das Unternehmen brachte außerdem einen 770 NXe 49,5 PS starken Baggerlader in ganz Südasien auf den Markt.

- April 2022 Liebherr hat sein Sortiment an mittelgroßen Radladern neu entwickelt und grundlegend überarbeitet. Der neu gestaltete Hubarm sorgt für maximale Ausbrech-, Halte- und Absenkkräfte. Es verfügt über eine optimierte Z-Kinematik und eine verbesserte Arbeitshydraulik.

- Januar 2022 Liebherr stellt drei neue Radlader vor L550, L566 und L580. Die neuen Radlader L 550, L 566 und L 580 verfügen über den bewährten hydrostatischen Liebherr-Fahrantrieb, der für seine hohe Effizienz bekannt ist.

Segmentierung der ASEAN-Baumaschinenindustrie

Zu den Baumaschinen zählen alle Maschinen, die an Bauaufgaben wie Bodenaushub, Materialtransport, Be- und Entladen und Abfallentsorgung beteiligt sind.

Der ASEAN-Baumaschinenmarkt ist nach Maschinentyp (Kräne, Bagger, Lader, Baggerlader, Motorgrader und andere Maschinentypen), Anwendung (Beton- und Straßenbau, Erdbewegung und Materialtransport) und Land (Indonesien, Thailand, Vietnam, Singapur, Malaysia, Philippinen, übrige ASEAN).

Der Bericht bietet Marktgröße und Prognosen in US-Dollar für alle Segmente.

| Kräne |

| Bagger |

| Lader |

| Baggerlader |

| Motorgrader |

| Andere Maschinentypen |

| Beton- und Straßenbau |

| Erdbewegung |

| Materialhandhabung |

| Indonesien |

| Thailand |

| Vietnam |

| Singapur |

| Malaysia |

| Philippinen |

| Rest der ASEAN |

| Maschinentyp | Kräne |

| Bagger | |

| Lader | |

| Baggerlader | |

| Motorgrader | |

| Andere Maschinentypen | |

| Anwendung | Beton- und Straßenbau |

| Erdbewegung | |

| Materialhandhabung | |

| Erdkunde | Indonesien |

| Thailand | |

| Vietnam | |

| Singapur | |

| Malaysia | |

| Philippinen | |

| Rest der ASEAN |

Häufig gestellte Fragen zur ASEAN-Marktforschung für Baumaschinen

Wie groß ist der ASEAN-Baumaschinenmarkt derzeit?

Der ASEAN-Baumaschinenmarkt wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von 6,59 % verzeichnen.

Wer sind die Hauptakteure auf dem ASEAN-Baumaschinenmarkt?

Hitachi Construction Machinery Co, Caterpillar Inc., Mitsubishi Corporation, Komatsu Ltd., Xuzhou Construction Machinery Group Co., Ltd. sind die wichtigsten Unternehmen, die auf dem ASEAN-Baumaschinenmarkt tätig sind.

Welche Jahre deckt dieser ASEAN-Baumaschinenmarkt ab?

Der Bericht deckt die historische Marktgröße des ASEAN-Baumaschinenmarkts für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die ASEAN-Baumaschinenmarktgröße für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

ASEAN-Bericht zur Baumaschinenindustrie

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von ASEAN-Baumaschinen im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die ASEAN-Baumaschinenanalyse umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.

.webp)