Aramid-Faser-Marktgröße und -anteil

Aramid-Faser-Marktanalyse von Mordor Intelligence

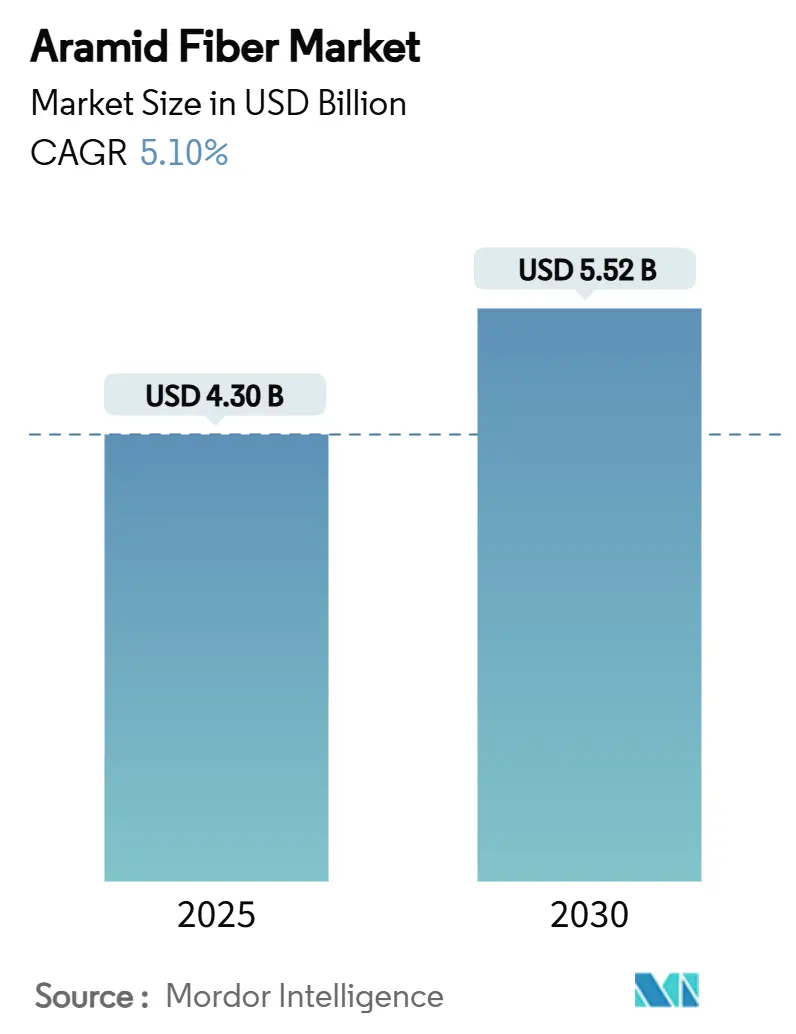

Die Aramid-Faser-Marktgröße wird auf USD 4,30 Milliarden im Jahr 2025 geschätzt und soll USD 5,52 Milliarden bis 2030 erreichen, bei einer CAGR von 5,10% während des Prognosezeitraums (2025-2030). Die zunehmende Durchdringung in Automobil-, Luft- und Raumfahrt-, Telekommunikations- und fortgeschrittenen persönlichen Schutzausrüstungsbereichen erhöht die Nachfrage, während das Festigkeits-Gewichts-Verhältnis und die thermische Stabilität der Faser die langfristige Relevanz verankern. Materialeinsparungsziele bei der Elektromobilität, der Ausbau von 5G-Netzen und steigende Investitionen in Hyperschall- und Raumprogramme erweitern kontinuierlich die kommerziellen Möglichkeiten. Gleichzeitig halten Rohstoffpreisschwankungen, hauptsächlich für MPD und PPD, die Margen unter Druck und veranlassen große Hersteller zu vertikalen Integrationsbewegungen. Geistige-Eigentumsrechts-Beschränkungen formen weiterhin die Wettbewerbsdynamik und festigen die Position etablierter Unternehmen, die F&E finanzieren und Kreuzlizenzierungsrahmen navigieren können.

Wichtige Berichtserkenntnisse

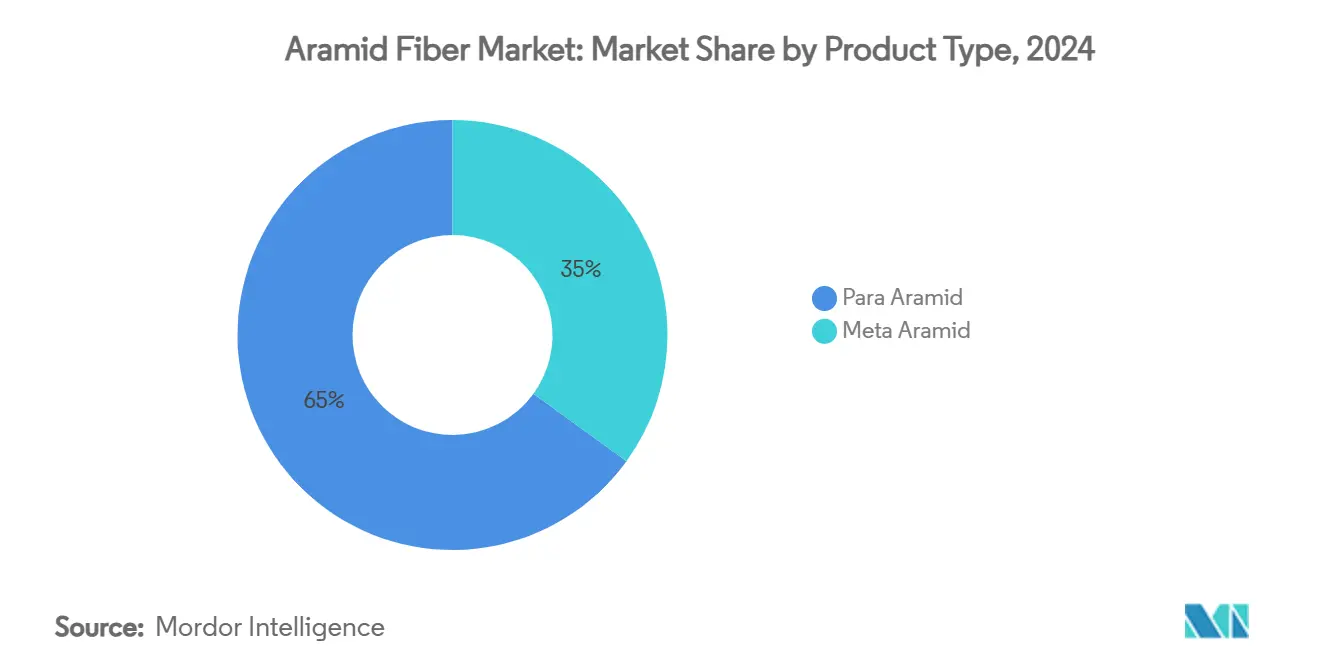

- Nach Produkttyp führte Para-Aramid mit 65% des Aramid-Faser-Marktanteils im Jahr 2024, während Meta-Aramid mit einer CAGR von 5,42% bis 2030 expandieren soll.

- Nach Spinnverfahren kommandierte Nassspinnen 60% der Aramid-Faser-Marktgröße im Jahr 2024 und verfolgt eine CAGR von 5,87% bis 2030.

- Nach Anwendung eroberte Sicherheits- und Schutzausrüstung 37% Umsatzanteil im Jahr 2024; Glasfaserkabel sollen mit einer CAGR von 5,5% bis 2030 wachsen.

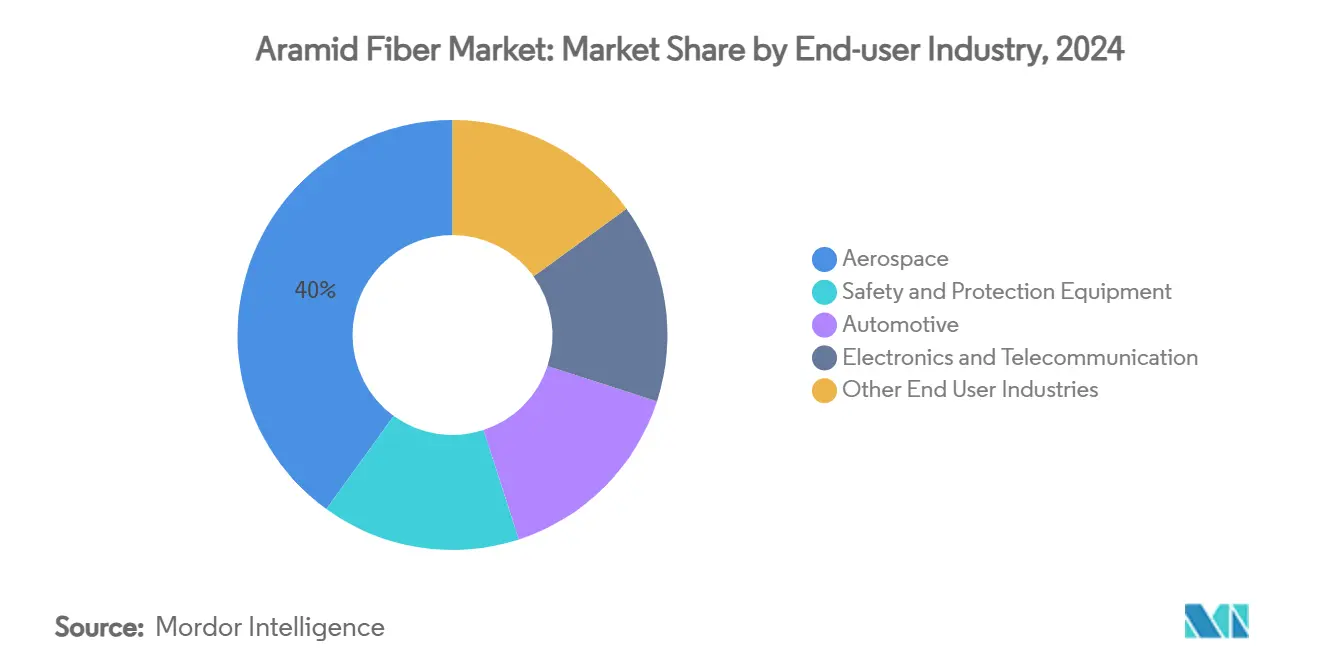

- Nach Endverbraucherindustrie hielt Luft- und Raumfahrt und Verteidigung 40% Anteil der Aramid-Faser-Marktgröße im Jahr 2024 und entwickelt sich mit einer CAGR von 6,01% bis 2030.

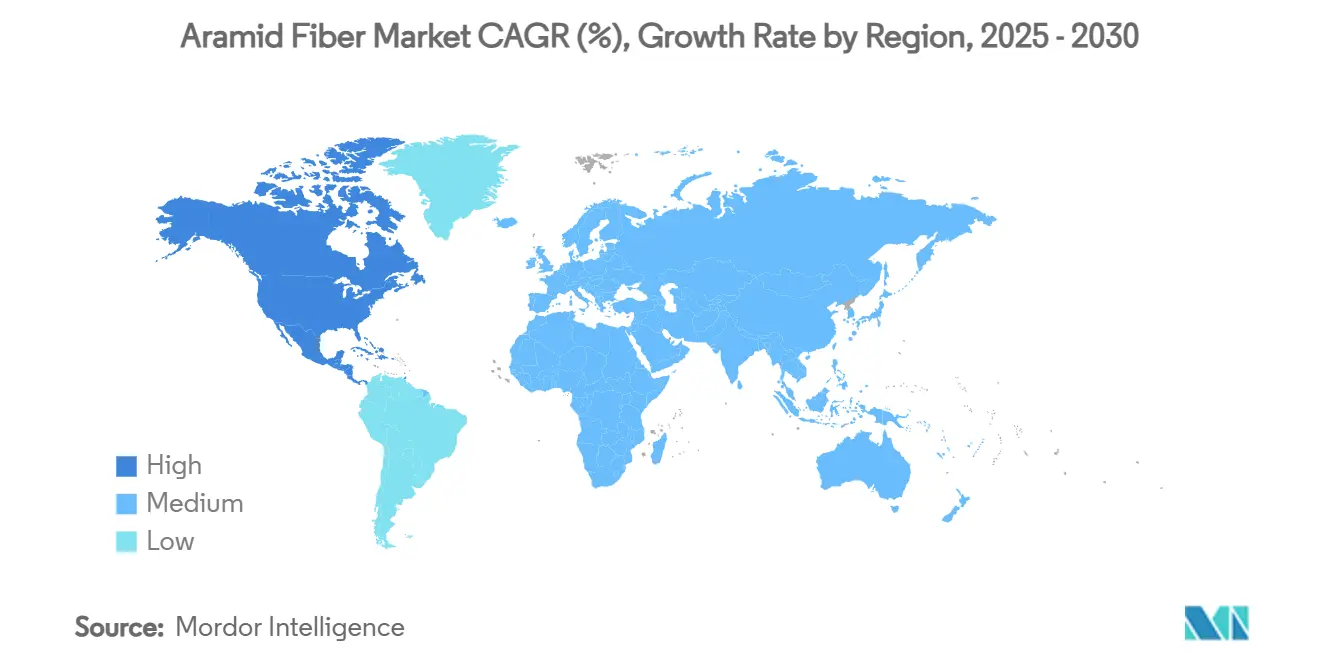

- Nach Geographie machte Europa 35% Anteil im Jahr 2024 aus, während Nordamerika die schnellste regionale CAGR von 5,34% für 2025-2030 verzeichnet.

Globale Aramid-Faser-Markttrends und Erkenntnisse

Treiber-Auswirkungsanalyse

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Eskalierende PSA-Sicherheitsmandate | +1.2% | Asien-Pazifik mit globalem Übertragungseffekt | Mittelfristig (2-4 Jahre) |

| EU-Green-Deal-Anstoß für leichte EV-Reifen | +0.8% | Europa, Nordamerika | Langfristig (≥ 4 Jahre) |

| 5G-Rollout-Anstieg für Glasfaserkabel | +1.1% | Südostasien, Global | Kurzfristig (≤ 2 Jahre) |

| Anstieg der Verteidigungsausgaben vieler Länder | +1.0% | Nordamerika, Europa, Asien | Mittelfristig (2-4 Jahre) |

| Hyperschall- und Weltraum-Verteidigungsinvestitionen | +0.7% | Nordamerika, Europa, China | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Eskalierende PSA-Sicherheitsmandate in asiatischen Fertigungszentren

Die wachsende Durchsetzung von Industriesicherheitsvorschriften in China, Indien und aufstrebenden südostasiatischen Volkswirtschaften erhöht Bestellungen für aramidverstärkte Handschuhe, Helme und hitzeresistente Arbeitskleidung. Industriehelme aus Aramid-Verbundwerkstoffen zeigen 37% höhere Schlagfestigkeit als ABS-Gegenstücke, eine Leistungslücke, die die Fabrikakzeptanz beschleunigt. Schnittfeste Handschuhe mit Para-Aramid bieten Schutzklasse 5 mit 30% weniger Gewicht und verbessern den Komfort für kontinuierliches Tragen. Feuerfeste Arbeitskleidung aus Meta-Aramid behält strukturelle Integrität bei 425 °C bei und entspricht strengeren Gießerei- und petrochemischen Sicherheitsvorschriften. Hersteller, die diese Region beliefern, erhöhen daher die Zuteilung für Aramid-Garne und -Gewebe und stärken das Wachstumsprofil des Aramid-Faser-Marktes.

EU-Green-Deal-Anstoß für leichte EV-Reifen verstärkt mit Aramid

Europäische Automobilhersteller beschleunigen Reifen-Neudesignprogramme, die Fahrzeugmasse reduzieren, um die Reichweite von Elektroautos zu verlängern. Aramidverstärkte Reifenkarkassen reduzieren das Gewicht um bis zu 25%, eine Einsparung, die direkt mit den Transportdekarbonisierungszielen des Green Deals verbunden ist [1]U.S. Department of Energy, \"2024 VTO Annual Merit Review Results Report - Materials Technology, \" energy.gov. Jedes eingesparte Kilogramm bietet einen Reichweitengewinn von 0,7 km und motiviert OEMs, Polyester- oder Stahlkorde durch Aramid zu ersetzen. Compoundhersteller kommerzialisieren aramidfüllte Gummimischungen, die den Rollwiderstand senken und dennoch die Haltbarkeit beibehalten, was die Nachfrage nach dem Aramid-Faser-Markt in Europa und bald in Nordamerika verstärkt.

5G-Rollout-Anstieg erhöht Nachfrage nach aramidverstärkten Glasfaserkabeln

Betreiber, die sich beeilen, 5G-Makrozellen und dichte Glasfaser-Backbones einzusetzen, spezifizieren Kabel mit höheren Zugfestigkeits- und Nagetierresistenzschwellen. Aramid-Verbundstäbe liefern dreimal die Zugfestigkeit von Stahlverstärkungen bei einem Fünftel der Masse, ideal für lange Züge in feuchten Gelände [2]Utilities Technology Council, \"Underground Fiber Report, \" utc.org . Anbieter wie HFCL bestätigen steigende Verwendung von Aramid-Elementen sowohl in unterirdischen als auch in Luftkonstruktionen. Flammhemmende, halogenfreie Aramid-Garne schützen auch Rechenzentrum-zu-Turm-Verbindungen und bringen einen zusätzlichen Auftrieb für den Aramid-Faser-Markt.

Hyperschall- und Weltraum-Verteidigungsinvestitionen erhöhen Meta-Aramid-Wärmeschild-Verbrauch

Verteidigungsbehörden in den Vereinigten Staaten, Europa und China finanzieren Wärmeschutzsysteme, die extremer Aero-Erwärmung standhalten. Meta-Aramid-verstärkte EPDM-Schilde zeigen Ablationsraten von nur 0,015 mm/s und übertreffen Legacy-Ablatoren in Feststoffraketenantrieben. Verbundstoffstudien bestätigen, dass Aramid kombinierte thermische und mechanische Lasten besser übersteht als Glas- oder Kohlenstofffasern in Ultrahochgeschwindigkeitsbereichen. Die spezialisierte Natur der Hyperschalltechnik speist daher Premium-Nachfragesegmente innerhalb des Aramid-Faser-Marktes.

Hemmnis-Auswirkungsanalyse

| Hemmnis | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| MPD- und PPD-Rohstoffpreisvolatilität | -1,0% | Global, importabhängige Regionen | Kurzfristig (≤ 2 Jahre) |

| Patent-Kreuzlizenzierungsbarrieren | -0,6% | Global, Schwellenmärkte | Langfristig (≥ 4 Jahre) |

| Hohe Produktionskosten | -0,8% | Global | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

MPD- und PPD-Rohstoffpreisvolatilität

Steigende Rohölschwankungen und regionale Versorgungsunterbrechungen erhöhen MPD- und PPD-Kostenkurven, komprimieren Herstellermargen und verunsichern langfristige Verträge. Das US-Handelsministerium listet aromatische Diamine unter chemisch kritischen Inputs auf, die geopolitisch konzentrierter Produktion unterliegen, was Versorgungssicherheitsrisiken erhöht [3]U.S. Department of Commerce & Homeland Security, \"Assessment of the Critical Supply Chains, \" bis.doc.gov . Hersteller kontern durch Erforschung biobasierter Zwischenprodukte und geschlossener Aramid-Schrott-Rückgewinnung, doch kurzfristige Volatilität schlägt immer noch Wachstumsmomentum innerhalb des Aramid-Faser-Marktes ab.

Patent-Kreuzlizenzierungsbarrieren schrecken neue Para-Aramid-Marktteilnehmer ab

Umfangreiche geistige Eigentumsrechts-Bestände von DuPont, Teijin und einigen wenigen Konkurrenten blockieren schnelle Nachfolger-Eintritte. US-Gerichte bestätigten ein 20-jähriges Verbot eines Herausforderer-Kevlar-ähnlichen Produkts und veranschaulichen die Wirksamkeit von Durchsetzungstaktiken. Kapitalintensive Spinnanlagen und steile Lernkurven schrecken Aspiranten weiter ab. Diese Hürden sperren Marktmacht unter etablierten Unternehmen ein, beschränken breitere Wettbewerbsexpansion und begrenzen die adressierbare Herstellerbasis des Aramid-Faser-Marktes.

Segmentanalyse

Nach Produkttyp: Para-Aramid-Dominanz und Meta-Aramid-Beschleunigung

Das Para-Aramid-Segment hielt einen beherrschenden 65% Aramid-Faser-Marktanteil im Jahr 2024, unterstützt durch ballistische Schutz-, Luft- und Raumfahrt- und Reibungsmaterial-Nachfrage. Para-Aramid-Garne liefern Zugfestigkeit nahe 3,8 GPa und behalten ihre Position in Körperpanzerung und Luftfahrt-Honeycombs. Verteidigungsbudget-Erhöhungen in den Vereinigten Staaten und erneuertes Interesse an leichten Automobil-Verbundwerkstoffen sichern stabile Volumen-Pipelines für Para-Aramid innerhalb des Aramid-Faser-Marktes. Bedeutende Investitionen, wie eine 3.000-Tonnen-Kapazitätserweiterung am südkoreanischen Standort von Toray, unterstreichen das Ausmaß der Kapitalallokation für diese Faserklasse.

Meta-Aramid, obwohl kleiner in der Basis, inszeniert die schnellste Trajektorie mit einer CAGR von 5,42% bis 2030. Fortgeschrittene nassgesponnene Filamente erreichen jetzt 1.255 MPa Zugfestigkeit und behalten über 90% Festigkeit nach längerer UV-Exposition bei, was Außenanwendungen wie Übertragungsleitung-Abdeckungen freischaltet. Eingebettet in feuerhemmende Gewebe, Isolierpapiere und Filtrationsbeutel adressiert Meta-Aramid thermische Stabilitätsanforderungen in Elektronik, Industriesicherheit und Umweltschutz. Die Aramid-Faser-Marktgröße für Meta-Aramid soll stetig expandieren aufgrund expandierender Halbleiterkapazität in Asien und EU-Green-Transition-Projekten und setzt eine Wettbewerbsdynamik, bei der Materialeigenschaften, nicht nur Preis, Kundenkonversion entscheiden.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Spinnverfahren: Nassspinn-Führerschaft und Trockenstrahl-Nass-Nischenstärke

Nassspinnen eroberte 60% des Aramid-Faser-Marktanteils im Jahr 2024 und übertrifft weiterhin den Hauptmarkt mit einer CAGR von 5,87%. Das Verfahren bietet homogene Polymerkoagulation und produziert gleichmäßig dichte Fasern, die hohe dielektrische Stabilität erreichen, eine Voraussetzung für elektrische Papiere und Filtrationsmedia. Verbesserte Lösungsmittel-Recyclingmodule reduzieren Emissionen und Kosten und unterstützen Akzeptanz selbst unter nachhaltigkeitsorientierten Endverbrauchern. Die Aramid-Faser-Marktgröße für nassgesponnene Produktion soll sich erweitern im Einklang mit Elektrifizierung und Filtermedia-Nachfragenwachstum.

Trockenstrahl-Nassspinnen bleibt unentbehrlich für Para-Aramid, wo Kettenorientierung extreme Zugmetriken antreibt. Laborläufe von Polyimid-Analogen zeigen Zugfestigkeit bis zu 2,72 GPa und Modul über 114 GPa, bestätigen Pfad-Kopfraum für zukünftige Para-Aramid-Verbesserung. Obwohl der Gesamtanteil kleiner ist, verankert das Verfahren High-End-ballistische Garnversorgung, in Übereinstimmung mit den Bedürfnissen von Verteidigungsministerien und Premium-Sportausrüstungsmarken. Kontinuierliche Linien-Upgrades, die auf Durchsatz-Effizienz und Lösungsmittel-Erfassungstechnologie abzielen, werden seinen Nischenbeitrag zum Aramid-Faser-Markt sichern.

Nach Anwendung: Sicherheit & Schutz-Maßstab und Glasfaser-Geschwindigkeit

Sicherheits- und Schutzausrüstung repräsentierte 37% der Aramid-Faser-Marktgröße im Jahr 2024. Militär- und Strafverfolgungs-Beschaffung von nächster Generation Westen, Helmen und Fahrzeugpanzerung untermauert Basis-Tonnage. Feuerwehr-Ausrückeausrüstung und industrielle PSA fügen zivile Nachfrageströme hinzu und verstärken Volumen-Stabilität über Wirtschaftszyklen hinweg. Kontinuierliche F&E produziert leichtere, atmungsaktivere Mehrschichten, verlängert Komfort und Träger-Compliance, was Wiederholungskäufe stimuliert.

Glasfaserkabel, obwohl kleiner, verzeichnen das höchste Wachstum mit 5,5% CAGR. Aramid-Garne und -Stäbe in Kabeln bewältigen Zugbelastung während Durchzug und widerstehen Wassereintritt, ermöglichen niedrigere Gesamtkosten-Bereitstellung in ländlichen und unterirdischen Korridoren. Mit Regulierungsbehörden, die breitere 5G-Abdeckung vorschreiben, budgetieren Telcos für umfangreiche Backbone-Verstärkung und beschleunigen den Segmentbeitrag zum Aramid-Faser-Markt. Sekundäranwendungen wie Reibungsmaterialien für Premium-Bremsbeläge und Luft- und Raumfahrt-Verbundwerkstoffe behalten spezialisierte aber profitable Nischen bei, die der überlegenen Ermüdungsresistenz und thermischen Ausdauer der Faser bewusst sind.

Nach Endverbraucherindustrie: Luft- und Raumfahrt & Verteidigungs-Premium und diversifizierte Industrielle Aufnahme

Luft- und Raumfahrt und Verteidigung eroberte 40% der Aramid-Faser-Marktgröße im Jahr 2024, was Verwendung in Flugzeugpaneelen, Honeycomkernen, ballistischer Panzerung und Raketenmotor-Wärmeschilden widerspiegelt. Der Sektor kommandiert auch die schnellste CAGR bei 6,01%, unterstützt durch Hyperschallwaffen-Prototypen und kommerzielle Weltraum-Startfrequenz. Aramid-Faser-Verbundwerkstoffe übersetzen sich in Nutzlasteinsparungen und verlängerte Flugreichweiten, schwer zu erreichen mit Metall oder niedrigeren Leistungspolymeren.

Sicherheits- und Schutzausrüstung bildet die zweite Säule und profitiert von sich entwickelnden regulatorischen Benchmarks weltweit. Elektronik und Telekommunikation beanspruchen einen steigenden Anteil, mit Leiterplatten-Verstärkung und flexibler Batterie-Isolation, die inkrementelle Tonnage öffnen. Elektrofahrzeug-Plattformen lehnen sich auf Aramid in Batteriepacks-Separatoren und strukturelle Einsätze, um Fahrbereich zu verlängern. Industriefiltration, von Rauchgas-Behandlung zu Heißgas-Filtration, nutzt chemische Resistenz und dimensionale Stabilität. Diese vielfältigen Abnehmerrouten sichern Nachfragekontinuität und puffern den Aramid-Faser-Markt gegen einzelne Industrieschocks.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Geografieanalyse

Europa verankert den globalen Aramid-Faser-Markt mit 35% Umsatz im Jahr 2024. Strenge Arbeitssicherheitsgesetze, ISO-ausgerichtete Flammenstandards und der Green Deal der Europäischen Union treiben hochwertige Akzeptanz in Automobil- und Industrieumgebungen voran. Deutschland, mit seiner exportorientierten Automobilbasis, führt regionale Volumenexpansion an, während Frankreich und die Niederlande sich auf fortgeschrittene Filtration und Luft- und Raumfahrt-Laminate spezialisieren. Staatliche Anreize für Elektrofahrzeug-Batterieanlagen stimulieren weiter Polymer-Verbundstoff-Aufnahme.

Nordamerika verzeichnet die schnellste CAGR bei 5,34% für 2025-2030. Föderale Verteidigungsmittel speisen kontinuierliche Nachfrage nach Para-Aramid-ballistischen Materialien, während NASA und private Startanbieter Investitionen in Meta-Aramid-Wärmeschilde kanalisieren. US-Telekommunikationsanbieter erneuern Luftfaser-Backbones über hurrikanpronen Korridoren und spezifizieren Aramid-Festigkeitsmitglieder, um Sturmschäden zu mildern. Kanada folgt ähnlichen Trends mit öffentlichen Sicherheitsfokus, besonders in Bergbau- und Energieinfrastruktur.

Asien-Pazifik repräsentiert die nächste Maßstabsgrenze für den Aramid-Faser-Markt. China eskaliert inländische Produktion, um Abhängigkeit von Importen zu reduzieren und Selbstversorgung in Para-Aramid bis Mitte des Jahrzehnts zu erreichen. Massive Konstruktion von smarten Fabriken, EV-Batterieanlagen und erneuerbarer Infrastruktur multipliziert Nachfrage nach leichten, hitzeresistenten Materialien. Japan und Südkorea verfeinern High-Tech-Bereitstellung in Halbleitern und 5G-Hardware, erfordern dielektrische Stabilität und mechanische Widerstandsfähigkeit, die Aramid liefert. Indiens Make-in-India-Verteidigungsprogramm und aktualisierte Arbeitsschutzvorschriften bauen lokalen PSA- und Panzerungs-Verbrauch auf und fügen Tiefe zu regionalem Wachstum hinzu.

Wettbewerbslandschaft

Der Aramid-Faser-Markt ist konsolidiert, wobei DuPont Nordamerikas Para-Aramid-Segment durch Patente und großskalige Fertigung führt, während Teijin einen globalen Vorteil mit integrierten Lieferketten und ausgewogenen Portfolios behält. Eintrittsbarrieren umfassen Expertise in kontinuierlicher Polymerisation, Lösungsmittel-Rückgewinnungssystemen und Hochfestigkeits-Spinnziehtechnologie. Strategische Prioritäten fokussieren auf Kreislaufwirtschaft und Input-Diversifikation. Chinesische Akteure verstärken Rückwärtsintegration und Patentportfolios, während Investitionen wie Torays KRW 500 Milliarden Gumi-Expansion und Sinochems Kapazitätswachstum Vertrauen in Nachfrage widerspiegeln. Zukünftige Allianzen zielen auf hochmargige Nischenmaterialien ab, wie nanoporöse Aramid-Aerogele für thermisches Management und additive Fertigung von pulverförmigen Aramid-Verbundwerkstoffen, die Wettbewerbsdynamik umformen könnten ohne traditionelle Garnproduktion zu stören.

Aramid-Faser-Industrieführer

-

TEIJIN LIMITED

-

DuPont

-

Yantai Tayho Advanced Materials Co., Ltd.

-

Kolon Industries, Inc.

-

HS HYOSUNG ADVANCED MATERIALS

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Jüngste Industrieentwicklungen

- April 2025: Teijin Limited hat begonnen, Digital Product Passport (DPP) Technologie für seine Aramid- und Kohlenstofffasern zu implementieren, unter Verwendung von Circularise B.V.'s Rückverfolgbarkeitssystem. Diese Initiative entspricht Europas ESPR-Mandat, verbessert Lieferketentransparenz und verstärkt Teijins Engagement für Nachhaltigkeit und Compliance mit sich entwickelnden Vorschriften.

- Mai 2024: Toray Industries Inc. plant USD 365 Millionen zu investieren, um Einrichtungen im Gumi National Industrial Complex zu erweitern, was Toray Advanced Materials Korea ermöglicht, Trockenspinn-Aramid-Faser-Produktion bei Gumi Plant 1 auf 3.000 Tonnen jährlich zu erhöhen und die gesamte Produktionskapazität des Unternehmens auf 5.000 Tonnen zu steigern.

Globaler Aramid-Faser-Marktbericht Umfang

Aramid-Faser ist eine künstliche, hochleistungsfähige organische Faser, die aus aromatischen Polyamiden hergestellt wird. Die Hauptmerkmale der Aramid-Faser umfassen hohe Festigkeit, gute Beständigkeit gegen Hitze, Abrieb und organische Lösungsmittel, Nicht-Leitfähigkeit und niedrige Entflammbarkeit. Sie wird hauptsächlich für Anwendungen wie Verbundwerkstoffe, Ballistik, Glasfaserkabel, Schutzkleidung gegen Hitze und Chemikalien und andere verwendet. Der Aramid-Faser-Markt ist nach Produkttyp, Endverbraucherindustrie und Geographie segmentiert. Nach Produkttyp ist der Markt in Para-Aramid und Meta-Aramid segmentiert. Nach Endverbraucherindustrie ist der Markt in Sicherheits- und Schutzausrüstung, Luft- und Raumfahrt, Automobil, Elektronik und Telekommunikation und andere Endverbraucherindustrien segmentiert. Der Bericht deckt auch Marktgröße und Prognosen für den Aramid-Faser-Markt in 16 Ländern über große Regionen ab. Für jedes Segment wurden Marktbemessung und Prognosen auf Wertbasis (USD Millionen) durchgeführt.

| Para-Aramid |

| Meta-Aramid |

| Nassspinnen |

| Trockenstrahl-Nassspinnen |

| Sicherheits- und Schutzausrüstung |

| Reibungs- und Bremsmaterialien |

| Glasfaserkabel |

| Luft- und Raumfahrtkomponenten |

| Automobil-Verbundwerkstoffe |

| Elektrische Isolierung |

| Andere (industrielle Filtration, Gummi- und Reifenverstärkung) |

| Sicherheits- und Schutzausrüstung |

| Luft- und Raumfahrt |

| Automobil |

| Elektronik und Telekommunikation |

| Andere Endverbraucherindustrien |

| Asien-Pazifik | China |

| Indien | |

| Japan | |

| Südkorea | |

| Rest Asien-Pazifik | |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Europa | Deutschland |

| Vereinigtes Königreich | |

| Frankreich | |

| Italien | |

| Russland | |

| Rest Europas | |

| Südamerika | Brasilien |

| Argentinien | |

| Rest Südamerikas | |

| Naher Osten und Afrika | Saudi-Arabien |

| Südafrika | |

| Rest Naher Osten und Afrika |

| Nach Produkttyp | Para-Aramid | |

| Meta-Aramid | ||

| Nach Spinnverfahren | Nassspinnen | |

| Trockenstrahl-Nassspinnen | ||

| Nach Anwendung | Sicherheits- und Schutzausrüstung | |

| Reibungs- und Bremsmaterialien | ||

| Glasfaserkabel | ||

| Luft- und Raumfahrtkomponenten | ||

| Automobil-Verbundwerkstoffe | ||

| Elektrische Isolierung | ||

| Andere (industrielle Filtration, Gummi- und Reifenverstärkung) | ||

| Nach Endverbraucherindustrie | Sicherheits- und Schutzausrüstung | |

| Luft- und Raumfahrt | ||

| Automobil | ||

| Elektronik und Telekommunikation | ||

| Andere Endverbraucherindustrien | ||

| Geographie | Asien-Pazifik | China |

| Indien | ||

| Japan | ||

| Südkorea | ||

| Rest Asien-Pazifik | ||

| Nordamerika | Vereinigte Staaten | |

| Kanada | ||

| Mexiko | ||

| Europa | Deutschland | |

| Vereinigtes Königreich | ||

| Frankreich | ||

| Italien | ||

| Russland | ||

| Rest Europas | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Rest Südamerikas | ||

| Naher Osten und Afrika | Saudi-Arabien | |

| Südafrika | ||

| Rest Naher Osten und Afrika | ||

Im Bericht beantwortete Schlüsselfragen

Wie hoch ist der aktuelle Wert des Aramid-Faser-Marktes?

Der Aramid-Faser-Markt beträgt USD 4,30 Milliarden im Jahr 2025 und soll USD 5,52 Milliarden bis 2030 erreichen.

Welche Region wächst am schnellsten in der Aramid-Faser-Nachfrage?

Nordamerika zeigt das höchste regionale Wachstum und entwickelt sich mit einer CAGR von 5,34% für 2025-2030, angetrieben durch Verteidigungs- und Luft- und Raumfahrtinvestitionen.

Warum ist Nassspinnen dominant in der Aramid-Faser-Produktion?

Nassspinnen macht 60% des Aramid-Faser-Marktanteils aus, weil das Verfahren Fasern mit gleichmäßiger Dichte und ausgezeichneter Wärmebeständigkeit liefert, essentiell für elektrische Isolierung und Filtrationsanwendungen.

Welches Anwendungssegment wächst am schnellsten?

Glasfaserkabel sind die am schnellsten wachsende Anwendung, profitieren von 5G-Infrastruktur-Rollouts und verzeichnen eine CAGR von 5,5% bis 2030.

Seite zuletzt aktualisiert am: