حجم وحصة سوق الخدمات المصرفية للأفراد في المملكة المتحدة

تحليل سوق الخدمات المصرفية للأفراد في المملكة المتحدة بواسطة موردور إنتليجنس

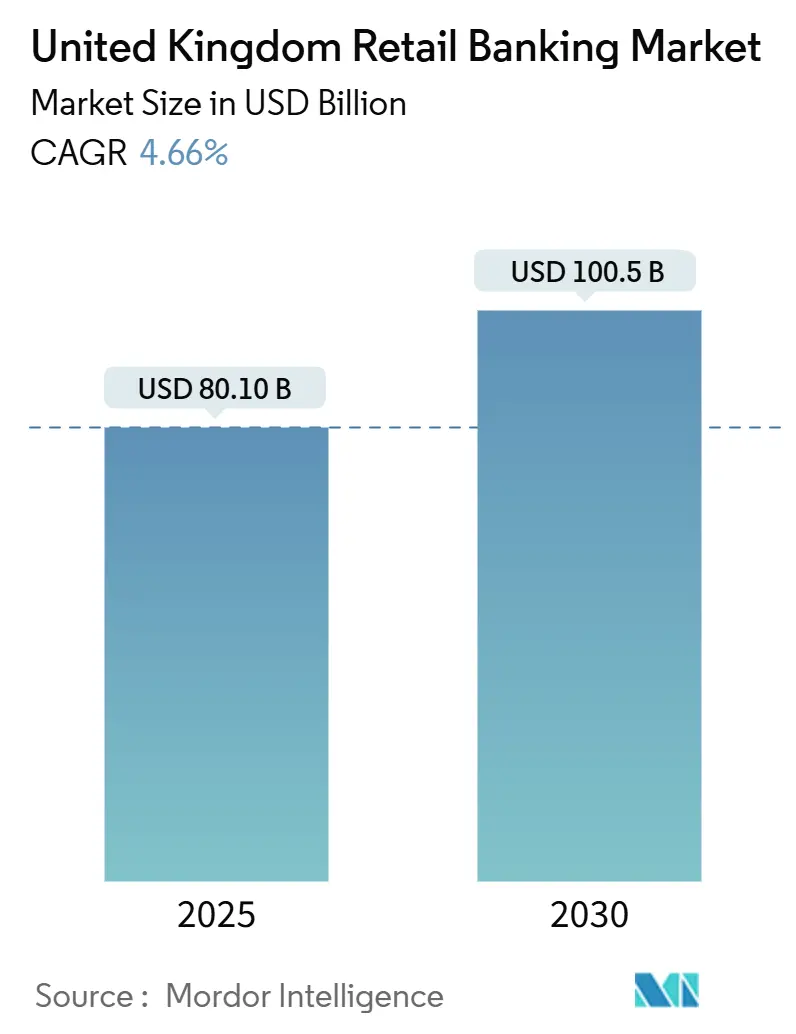

يقف سوق الخدمات المصرفية للأفراد في المملكة المتحدة عند قيمة حالية تبلغ 80.1 مليار دولار أمريكي ومن المتوقع أن يصل إلى حجم سوق يبلغ 100.5 مليار دولار أمريكي بحلول عام 2030، مما يعكس معدل نمو سنوي مركب قدره 4.66%. إن تزايد المشاركة الرقمية واللوائح المؤيدة للابتكار والتنويع السريع للمنتجات تتيح للبنوك فتح مصادر إيرادات جديدة رغم استمرار الضغوط الاقتصادية الكلية مثل التضخم وتقلبات أسعار الفائدة. إن تخفيضات الأسعار التي سلمها بنك إنجلترا في فبراير ومايو 2025 تعيد تشكيل القوة التسعيرية عبر محافظ الرهون العقارية والمدخرات، بينما تواصل واجهات برمجة التطبيقات الإجبارية للخدمات المصرفية المفتوحة تكثيف حركة العملاء. إن تحركات التوحيد من قبل الشركات الكبيرة الراسخة، إلى جانب النمو السريع بين البنوك الرقمية، تسرع سباق التسلح التكنولوجي الذي يتمحور حول التجربة المحمولة وتحليل البيانات والمنتجات المرتبطة بالحوكمة البيئية والاجتماعية وحوكمة الشركات. وبالتالي، فإن التركيز التنافسي يتحول نحو كفاءة تكلفة الخدمة وسرعة طرح المنتجات وخفة حركة الميزانية العمومية، وكلها تدعم توقعات التوسع متوسط المدى لسوق الخدمات المصرفية للأفراد في المملكة المتحدة.

الوجبات الرئيسية للتقرير

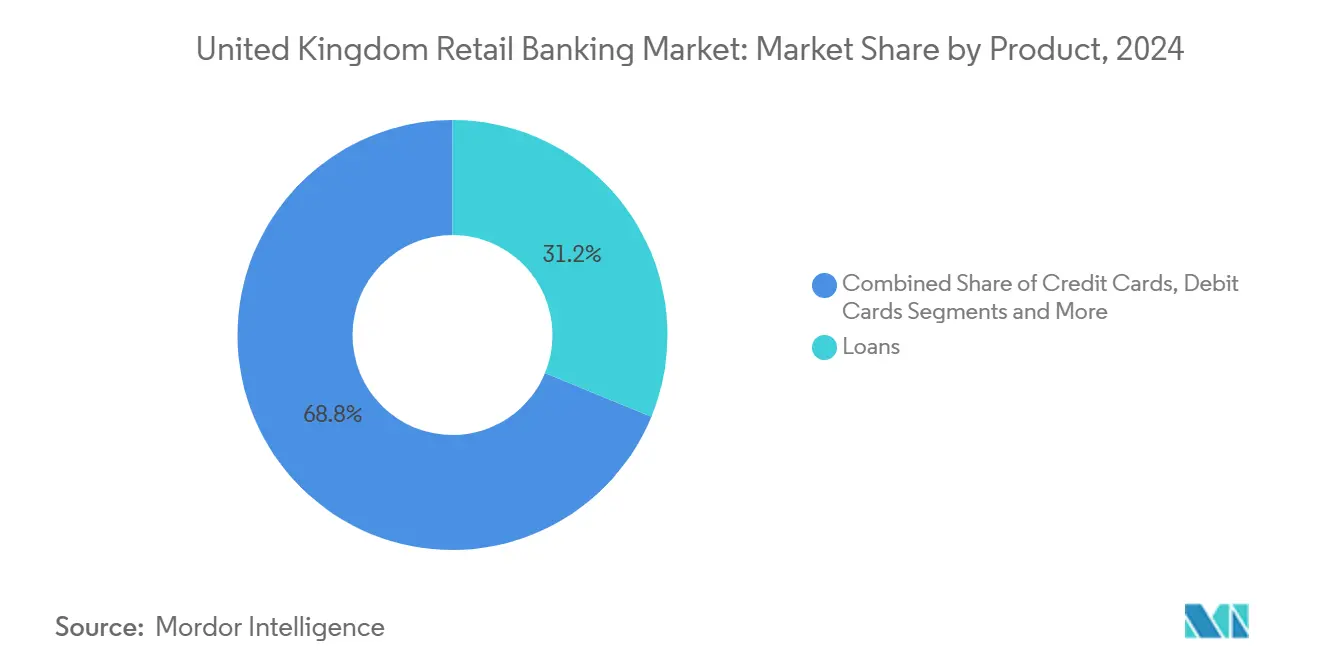

- حسب فئة المنتج، تصدرت القروض بنسبة 31.2% من حصة سوق الخدمات المصرفية للأفراد في المملكة المتحدة في عام 2024؛ من المتوقع أن تتوسع المنتجات الأخرى بمعدل نمو سنوي مركب قدره 6.8% حتى 2030.

- حسب القناة، استحوذت الخدمات المصرفية عبر الإنترنت على حصة 52.4% من حجم سوق الخدمات المصرفية للأفراد في المملكة المتحدة في عام 2024؛ من المتوقع أن ترتفع الخدمات المصرفية عبر الإنترنت بمعدل نمو سنوي مركب قدره 7.2% حتى 2030.

- حسب الفئة العمرية للعملاء، استحوذت فئة 29-44 عاماً على حصة 35.7% من حجم سوق الخدمات المصرفية للأفراد في المملكة المتحدة في عام 2024؛ من المتوقع أن تتقدم شريحة 18-28 عاماً بمعدل نمو سنوي مركب قدره 6.3% حتى 2030.

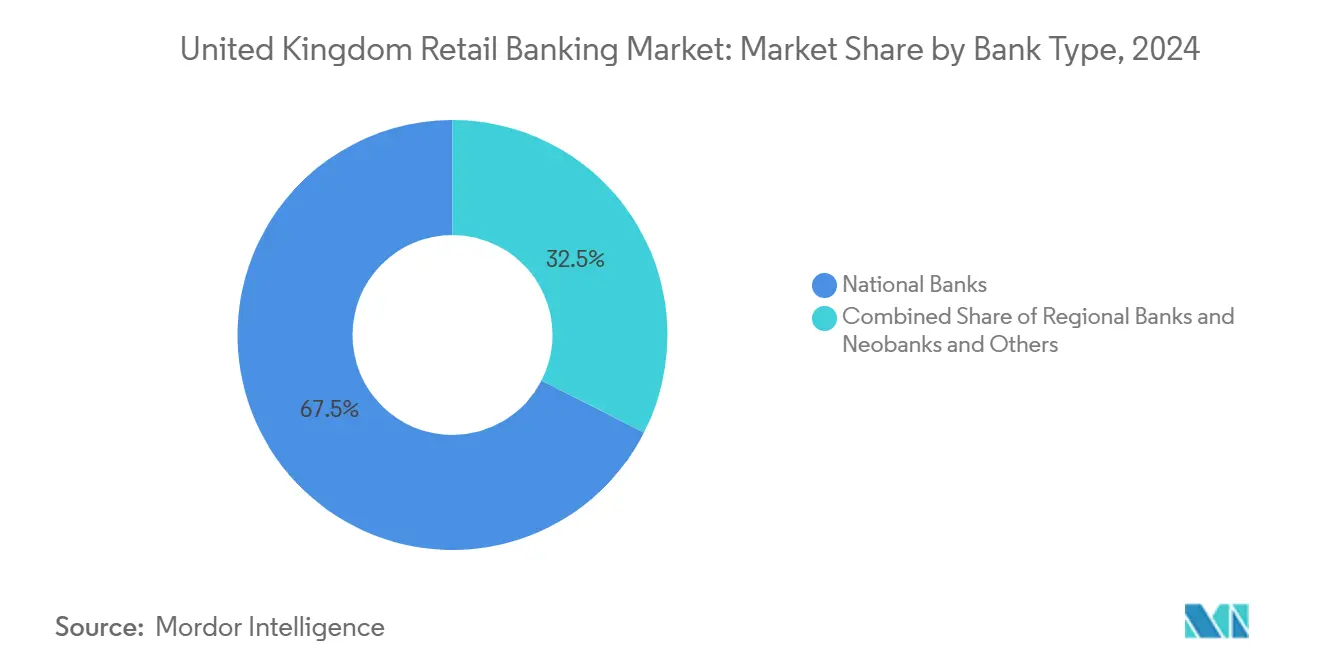

- حسب نوع البنك، سيطرت البنوك الوطنية على 67.5% من حصة سوق الخدمات المصرفية للأفراد في المملكة المتحدة في عام 2024، بينما من المتوقع أن تسجل البنوك الرقمية وأخرى معدل نمو قدره 9.1% خلال 2025-2030.

اتجاهات ورؤى سوق الخدمات المصرفية للأفراد في المملكة المتحدة

تحليل تأثير المحركات

| المحرك | (~) % التأثير على توقعات معدل النمو السنوي المركب | الصلة الجغرافية | الجدول الزمني للتأثير |

|---|---|---|---|

| توسع هوامش صافي الفوائد المُحفز بمعدل البنك | +1.2% | على نطاق المملكة المتحدة، أعلى في المناطق ذات الرهون العقارية العالية | المدى المتوسط (2-4 سنوات) |

| واجهات برمجة التطبيقات الإجبارية للخدمات المصرفية المفتوحة تسرع تبديل الحسابات والتجميع | +0.8% | على نطاق المملكة المتحدة، تركز حضري | المدى الطويل (≥ 4 سنوات) |

| التبني السريع للخدمات المصرفية المحمولة في المملكة المتحدة | +1.0% | على نطاق المملكة المتحدة، تركز حضري كبير | المدى القصير (≤ 2 سنة) |

| موجة استحقاق الرهون العقارية ذات المعدل الثابت تدفع أحجام إعادة الرهن | +0.9% | على نطاق المملكة المتحدة، الجنوب الشرقي ولندن | المدى القصير (≤ 2 سنة) |

| "اشتر الآن، ادفع لاحقاً" المنظم يعزز اختراق الإقراض غير المضمون | +0.5% | على نطاق المملكة المتحدة، المستخدمون الأصغر | المدى المتوسط (2-4 سنوات) |

| صعود منتجات الودائع المرتبطة بالحوكمة البيئية والاجتماعية وحوكمة الشركات تحت استراتيجية التمويل الأخضر في المملكة المتحدة | +0.4% | على نطاق المملكة المتحدة، المناطق الحضرية الثرية | المدى الطويل (≥ 4 سنوات) |

| المصدر: Mordor Intelligence | |||

توسع هوامش صافي الفوائد المُحفز بمعدل البنك

إن تخفيضات معدل الأساس لبنك إنجلترا في فبراير ومايو 2025 إلى 4.5% و4.25% قد وسعت الفجوة بين تكاليف الإقراض والتمويل للعديد من المؤسسات[1]Bank of England, "Monetary Policy Report May 2025," bankofengland.co.uk. أعاد المقرضون التقليديون تسعير الرهون العقارية الجديدة ذات المعدل الثابت بسرعة لكنهم تحركوا ببطء أكثر على معدلات الودائع، مما بلور تأخيراً مفيداً تدفق مباشرة إلى صافي إيرادات الفوائد. تُظهر بيانات أوائل 2025 أن إنجازات الرهن العقاري ترتفع بنسبة 50%، مما يؤكد أن المقترضين لا يزالون يرون المنتجات ذات المعدل الثابت جذابة قبل المزيد من تحركات الأسعار. تحصد البنوك التي لديها قواعد ودائع تجزئة كبيرة منخفضة التكلفة على أكبر فائدة، لكن قواعد واجب المستهلك الخاصة بسلطة السلوك المالي تلزم بالكشف الأوضح الذي يمكن أن يضغط هذه الميزة مع مرور الوقت. مع تسخن المنافسة على إعادة التمويل، ستعتمد استدامة الهامش على تسعير المنتجات المنضبط وتحسين تكلفة التمويل.

واجهات برمجة التطبيقات الإجبارية للخدمات المصرفية المفتوحة تسرع تبديل الحسابات والتجميع

تتيح واجهات برمجة التطبيقات المعيارية لمنصات التكنولوجيا المالية نقل بيانات الحساب الجاري بين مقدمي الخدمات في دقائق بدلاً من أسابيع، مما يقطع الاحتكاكات طويلة المدى التي كانت ترسخ العملاء في السابق. إن تسارع معدل التبديل يوجه الولاء نحو جودة الخدمة المتصورة، مما يدفع 42% من البنوك لوضع ترقيات التجربة الرقمية في أعلى جداول أعمال استثماراتها. يحصد المجمعون الخارجيون في نفس الوقت بيانات عملاء أكثر ثراءً، مما يمكن من تقديم عروض شخصية للغاية تعمق المشاركة. تحول المؤسسات ذات التحليلات المتقدمة هذه البصيرة المجمعة إلى رفع البيع المتقاطع، بينما تواجه المتأخرات خطر الخسارة حيث ينجذب المستخدمون إلى العلامات التجارية المتمحورة حول الواجهة. على مدار أربع سنوات، من المتوقع أن يحافظ البناء المستمر للنظام البيئي على تبديل العملاء فوق المعايير التاريخية، مما يدعم الضغط التصاعدي على ابتكار المنتجات عبر سوق الخدمات المصرفية للأفراد في المملكة المتحدة.

التبني السريع للخدمات المصرفية المحمولة في المملكة المتحدة

ارتفعت أحجام الخدمات المصرفية المحمولة بنسبة 64% منذ 2024 حيث تحل التطبيقات محل تفاعلات المتصفح والفرع. إن رافعة التكلفة التشغيلية مرئية فوراً: تكلف المعاملات الرقمية البنسات مقارنة بالجنيهات لخدمة الفروع. تبلغ البنوك التي تقدم رحلات محمولة خالية من الاحتكاك عن مبيعات متقاطعة أعلى من الأقران ذوي الوظائف الأساسية، مما يعزز الجانب الإيجابي للإيرادات الذي يصاحب هجرة القنوات. لكن ربع المؤسسات فقط استبدلت النوى القديمة لاستغلال قابلية التوسع السحابية بالكامل، مما يخلق فجوة قدرات متسعة تفضل قادة التكنولوجيا. إن الزخم قصير المدى لتبني الهواتف المحمولة، بالتالي، يبقى أحد أقوى محفزات النمو لسوق الخدمات المصرفية للأفراد في المملكة المتحدة.

موجة استحقاق الرهون العقارية ذات المعدل الثابت تدفع أحجام إعادة الرهن

يواجه نصف جميع أصحاب الرهون العقارية في المملكة المتحدة مدفوعات شهرية أعلى حيث تنتهي صفقات المعدل الثابت من عهد 2021 وتتطلب إعادة تمويل. تشير بيانات أوائل 2025 إلى زيادات الدفع الشهرية التي تتجاوز 500 جنيه إسترليني للعديد من الأسر، خاصة في لندن والجنوب الشرقي. يخفف المقرضون قواعد القدرة على تحمل التكاليف لالتقاط تدفقات إعادة التمويل، لكن تأثير "حبس الرهن العقاري" لا يزال يقمع أحجام معاملات الإسكان. تستجيب فرق المنتجات بمدد أطول وميزات المقاصة وهياكل الدفع المرنة الإضافية المصممة للحفاظ على الاحتفاظ بالمقترض دون تآكل الهوامش. على مدى السنتين القادمتين، ستبقى أحجام إعادة الرهن مرتفعة، مما يدعم نمو القروض داخل سوق الخدمات المصرفية للأفراد في المملكة المتحدة.

تحليل تأثير القيود

| القيد | (~) % التأثير على توقعات معدل النمو السنوي المركب | الصلة الجغرافية | الجدول الزمني للتأثير |

|---|---|---|---|

| حدود رسوم التبادل تضغط دخل رسوم البطاقات | -0.6% | على نطاق المملكة المتحدة، النماذج الثقيلة البطاقات | المدى القصير (≤ 2 سنة) |

| إغلاق الفروع يخلق خطر الاستبعاد المالي الريفي | -0.3% | الريف الاسكتلندي وويلز وشمال إنجلترا | المدى المتوسط (2-4 سنوات) |

| واجب المستهلك لسلطة السلوك المالي يصعد الامتثال وتكاليف تصميم المنتجات | -0.7% | على نطاق المملكة المتحدة، الشركات الصغيرة الأكثر تأثراً | المدى المتوسط (2-4 سنوات) |

| ارتفاع انخفاض القروض من ضغط تكلفة المعيشة | -0.5% | المناطق منخفضة الدخل | المدى القصير (≤ 2 سنة) |

| المصدر: Mordor Intelligence | |||

حدود رسوم التبادل تضغط دخل رسوم البطاقات

تحد اللوائح من تبادل بطاقات الخصم إلى 0.2% وتبادل بطاقات الائتمان إلى 0.3%، مما يجرد دخلاً سنوياً مقدراً بـ 480 مليون جنيه إسترليني من كشوف أرباح وخسائر الكتب المصرفية[2]HM Treasury, "Interchange Fees: UK Regulation Update 2024," gov.uk. تنشر البنوك الأكبر الخسارة عبر إيرادات متنوعة، لكن مصدري البطاقات المتخصصين يجب أن يميلوا نحو الأرصدة المكسبة للفوائد والرسوم على نمط الاشتراك. رفعت الزيادات المرتبطة بالخروج من الاتحاد الأوروبي على معاملات المملكة المتحدة إلى المنطقة الاقتصادية الأوروبية الرسوم إلى 1.5%، لكن حدود نظام تنظيم المدفوعات الوشيكة تهدد بعكس تلك المكاسب[3]Payment Systems Regulator, "Card Scheme Cross-Border Fees Final Report," psr.org.uk. على المدى القريب، الضغط على اقتصاديات التبادل يعقد استراتيجيات تحقيق الدخل من المحافظ الرقمية ويبطئ ابتكار بطاقات الائتمان.

إغلاق الفروع يخلق خطر الاستبعاد المالي الريفي

أغلقت حوالي 6,000 فرع منذ 2015، مع تحمل المجتمعات الريفية أكبر انخفاض. عجز الوصول الجسدي يرفع تكاليف التعامل النقدي للشركات الصغيرة ويوسع الفجوة الرقمية بين السكان الأكبر سناً. تطرح مراكز الخدمات المصرفية المدعومة من الحكومة، لكن المخاوف تستمر أن تغطية الشبكة تتأخر عن الحاجات المجتمعية الحقيقية. تبلغ المناطق التي تشهد تركيزات إغلاق ثقيلة أيضاً عن امتصاص أعلى لمقدمي الخدمات المالية البديلة، غالباً ذات التكلفة العالية. على المدى المتوسط، ستثقل التدقيق السمعوي والتنظيمي على البنوك التي تقلص الشبكات دون خطط تخفيف قوية.

تحليل القطاعات

حسب المنتج: القروض تدفع الإيرادات بينما يتسارع الابتكار

ساهمت القروض بنسبة 31.2% في حصة سوق الخدمات المصرفية للأفراد في المملكة المتحدة في عام 2024، مما يؤكد دورها المحوري في توليد إيرادات الفوائد. تدعم موجة إعادة الرهن الموصوفة سابقاً التوسع المستمر في الحجم، بينما تهدف إعادة التسعير التنافسية وميزات الرهن المتنوعة إلى الحفاظ على لزوجة المقترض. نما إقراض الشراء للإيجار بنسبة 47% في الربع الرابع من 2024، مما يشير إلى ثقة المستثمر رغم تقلبات معدل الأساس العالية. تبقى الحسابات الجارية الانتقالية مراسي علاقة أساسية لكنها تنتج إيرادات محدودة مستقلة، مما يحفز استراتيجيات البيع المتقاطع في خطوط الائتمان عالية العائد.

من المتوقع أن تنمو فئة المنتجات الأخرى بمعدل 6.8% سنوياً حتى 2030، متجاوزة نمو الإقراض الأساسي. تعزز الودائع المرتبطة بالحوكمة البيئية والاجتماعية وحوكمة الشركات وحلول الثروة للطبقة المتوسطة العليا والمدفوعات المدمجة مرونة الإيرادات حيث تضيق الهوامش على المنتجات التقليدية. ارتفعت أحجام بطاقات الخصم إلى 2.2 مليار معاملة بقيمة 66.5 مليار جنيه إسترليني في مارس 2024[4]UK Finance, "UK Card Payments 2024," ukfinance.org.uk. تجذب أدوات التوفير مثل المدخر الشهري ببنك اسكتلندا بنسبة 5.50% الأموال التي يمكن إعادة تدويرها في الإقراض، مما يخفض اعتماد التمويل بالجملة. بشكل جماعي، تنويع خط المنتجات يوسع قاعدة إيرادات سوق الخدمات المصرفية للأفراد في المملكة المتحدة.

ملاحظة: حصص القطاعات لجميع القطاعات الفردية متاحة عند شراء التقرير

حسب القناة: التحول الرقمي يعيد تشكيل تسليم الخدمات

استحوذت القنوات عبر الإنترنت على 52.4% من حجم سوق الخدمات المصرفية للأفراد في المملكة المتحدة في عام 2024، مع نمو المعاملات الرقمية بنسبة 7.2% سنوياً. تضع كل مؤسسة رئيسية الآن الهاتف المحمول كبوابة الخدمة الافتراضية، مزج المدفوعات وأدوات الميزانية وعروض السوق في واجهة واحدة. إن 18% من البالغين الذين لا يزالون يزورون الفروع شهرياً يقدرون الاستشارة وجهاً لوجه للحاجات المعقدة، مما يوضح أن تكامل الطوب والنقرات يبقى أساسياً.

تعمل الشبكات التقليدية على ترشيد البصمات، لكن شراكات مكاتب البريد وأكشاك الخدمات المصرفية بالفيديو تدعم الوصول الجسدي. تنحاز أولويات الاستثمار نحو الهجرة السحابية وخدمات واجهة برمجة التطبيقات المصغرة ومرونة الأمن السيبراني لحماية المحيط الرقمي المتوسع. على مدى أفق التوقعات، ستكون طلاقة القنوات المتعددة رافعة تنافسية محددة داخل سوق الخدمات المصرفية للأفراد في المملكة المتحدة.

حسب الفئة العمرية للعملاء: التفضيلات الديموغرافية تقود الاستراتيجية

سيطر المستهلكون الذين تتراوح أعمارهم بين 29-44 على 35.7% من حصة سوق الخدمات المصرفية للأفراد في المملكة المتحدة في عام 2024، مما يعكس سنوات الاقتراض الذروة للرهون العقارية والإنفاق المرتبط بالعائلة. تستهدف البنوك هذه الفئة بخدمات شراء المنازل المجمعة وإضافات التأمين ومنتجات الاستثمار طويلة المدى. تتطلب سلوكياتهم المختلطة للقنوات التبديل السلس بين التطبيق والفرع، مما يدفع اتساق الواجهة إلى قمة موجزات التصميم.

من المقرر أن تنمو مجموعة 18-28 أسرع بمعدل نمو سنوي مركب قدره 6.3% حيث تهاجر منتجات الدخول المالي مثل اشتر الآن ادفع لاحقاً وحسابات الطلاب إلى تنسيقات الهاتف المحمول أولاً. تتردد البنوك الرقمية بقوة مع هذه الديموغرافية من خلال التسعير الشفاف وإشعارات الميزانية في الوقت الفعلي. تكسب المؤسسات التي تترسخ العلاقات المبكرة إمكانية البيع المتقاطع مدى الحياة حيث يراكم هؤلاء العملاء الثروة، مما يوضح الصلة الاستراتيجية للديموغرافية لسوق الخدمات المصرفية للأفراد في المملكة المتحدة.

حسب نوع البنك: الديناميكيات التنافسية تعيد تشكيل هيكل السوق

استحوذت البنوك الوطنية على 67.5% من حجم سوق الخدمات المصرفية للأفراد في المملكة المتحدة في عام 2024، مستفيدة من اتساع المنتجات وامتيازات التمويل القوية. يمكن حجمها من الاستثمار التكنولوجي الثقيل، لكن تكنولوجيا المعلومات القديمة وتكاليف الفروع تخفف الخفة مقارنة بالمنافسين الرقميين الأصليين.

تتوقع البنوك الرقمية نمواً بنسبة 9.1% بين 2025 و2030 بقوة القواعد التكلفية الخفيفة والعلامات التجارية المتمحورة حول التطبيقات. اعتمد اكتساب العملاء في المرحلة المبكرة على الحسابات خالية الرسوم، لكن الربحية المستدامة تعتمد على التوسع في الائتمان والثروة وخدمات المؤسسات الصغيرة والمتوسطة. تقاوم الشركات الراسخة بإطلاق تطبيقات العلامات التجارية الفرعية وفي بعض الحالات الاستحواذ على المتحدين صراحة، وهو اتجاه من المرجح أن يستمر مع تطور سوق الخدمات المصرفية للأفراد في المملكة المتحدة.

ملاحظة: حصص القطاعات لجميع القطاعات الفردية متاحة عند شراء التقرير

التحليل الجغرافي

يبقى التباين الإقليمي واضحاً، حتى داخل البصمة المدمجة للمملكة المتحدة. تسيطر لندن والجنوب الشرقي على أحجام فوق الحجم في الرهون العقارية وإدارة الثروات بفضل الدخول العالية وقيم الممتلكات. إن موجة استحقاق المعدل الثابت مكثفة خاصة هنا، مما يضيف إلحاح إعادة التمويل الذي يرفع نشاط الإقراض قصير المدى. تسرع كثافة التكنولوجيا المالية في العاصمة أيضاً تبني كل ميزة جديدة مكشوفة عبر سوق الخدمات المصرفية للأفراد في المملكة المتحدة.

تعرض شمال إنجلترا واسكتلندا وويلز وأيرلندا الشمالية خصائص طلب مميزة شكلتها معدلات نمو اقتصادية متباينة وكثافة سكانية. تلاحظ المناطق الريفية أحد أشد نسب إغلاق الفروع، مما يهدد استبعاد الخدمة للعملاء الأقل رقمية. إن طرح 350 مركز من الحكومة مقصود لتعويض فجوات الوصول، لكن النقاد يجادلون أن تغطية المراكز تتأخر عن وتيرة الإغلاق. تدافع جمعيات البناء المتجذرة في المجتمع غالباً عن الحصص بالتأكيد على الخدمة الشخصية واستقلالية الاكتتاب المحلي التي تفتقر إليها البنوك الكبيرة أحياناً.

يمارس الاستخدام الرقمي الآن تأثيراً أكثر على الفرصة الجغرافية من البنية التحتية الجسدية. يحمل تقريباً 98% من البالغين في المملكة المتحدة حساباً جارياً، مما يقلص السكان غير المصرفيين إلى 1.6%. مع ذلك، لا يزال 26% يكافحون للحصول على النقد بسهولة، مما يؤجج ضغط السياسة لمرافق الاسترداد النقدي متعددة المزودين ودعم أجهزة الصراف الآلي. ستوثق البنوك التي تبتكر نماذج هجينة مستدامة قادرة على خدمة كل من سكان المدن فائقي الرقمية والعملاء الريفيين المعتمدين على النقد امتيازات إقليمية دائمة في سوق الخدمات المصرفية للأفراد في المملكة المتحدة.

المشهد التنافسي

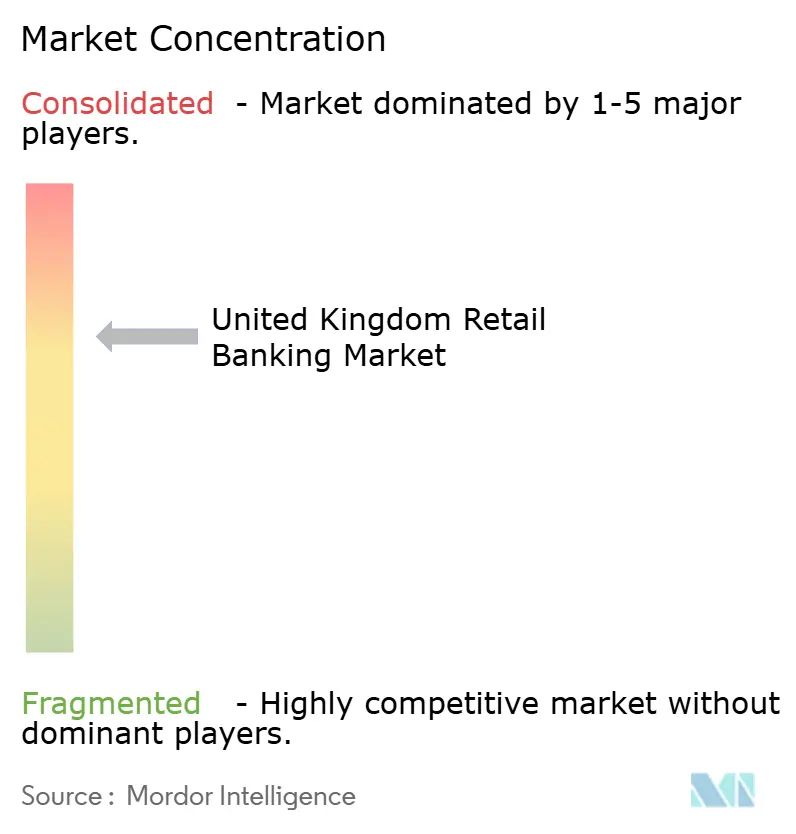

يبقى سوق الخدمات المصرفية للأفراد في المملكة المتحدة مركزاً حول "الأربعة الكبار" من مجموعة لويدز المصرفية وباركليز وإتش إس بي سي وناتويست، وكلها تمارس قواعد عملاء واسعة وقوة رأسمالية. إن التبديل المدفوع بالخدمات المصرفية المفتوحة، مع ذلك، ينتقص من لزوجة الشركات الراسخة، مما يجبر تحديث المكاتب الخلفية وبرامج إدارة التكاليف العدوانية. تهدف إتش إس بي سي إلى 3 مليارات دولار من توفير التكاليف حتى 2027 بتوحيد العمليات المكررة وزيادة الأتمتة.

يتسارع التوحيد الاستراتيجي. يقوي استحواذ نيشن وايد البالغ 3.7 مليار دولار على فيرجن موني امتيازه في الرهن العقاري والمدخرات، بينما تضيف عملية شراء ناتويست البالغة 2.5 مليار دولار لأصول بنك سينسبري حجم عملاء وبيانات لتغذية البيع المتقاطع. يعكس تدفق الصفقات اعتقاداً أن البنية التحتية الرقمية ثابتة التكلفة تفضل الميزانيات العمومية الأكبر، حتى مع حفاظ المنظمين على موقف حذر من تركز قوة السوق.

تواصل البنوك الرقمية مثل مونزو وستارلينغ وريفولوت سرقة الحصة في الخدمات المصرفية اليومية بالتأكيد على واجهة المستخدم والإشعارات الفورية وشفافية الرسوم. لكنها تواجه أيضاً عقبات ربحية حيث ترتفع تكاليف اكتساب العملاء وتعض سقوف التبادل. تتقارب الأولويات التنافسية بالتالي على تحقيق الدخل من البيانات والتخصيص المدفوع بالذكاء الاصطناعي وشراكات التمويل المدمج التي تضع الخدمات المصرفية في رحلات العملاء غير المصرفية، مما يدعم سرعة الابتكار عبر سوق الخدمات المصرفية للأفراد في المملكة المتحدة.

قادة صناعة الخدمات المصرفية للأفراد في المملكة المتحدة

-

مجموعة لويدز المصرفية ش.م.ع

-

بنك باركليز المملكة المتحدة ش.م.ع

-

بنك إتش إس بي سي المملكة المتحدة ش.م

-

مجموعة ناتويست ش.م.ع

-

سانتاندير المملكة المتحدة ش.م.ع

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

التطورات الصناعية الحديثة

- مايو 2025: خفض بنك إنجلترا معدل سياسته إلى 4.25%، مما قلل تكاليف الرهن العقاري وحفز عروض معدل ثابت جديدة تحت 4%.

- أبريل 2025: كثف باركليز اكتساب عملاء البنوك الخاصة باستخدام أدوات الثروة الرقمية للأفراد ذوي الثروات العالية.

- أبريل 2025: سلط ريفولوت الضوء على النمو الأيرلندي القوي وأشار إلى إطلاق منتجات عبر حدودية جديدة.

- فبراير 2025: توقع تمويل المملكة المتحدة تعافياً متواضعاً لإقراض الرهن العقاري عقب تخفيضات معدل الأساس والمتأخرات المستقرة.

نطاق تقرير سوق الخدمات المصرفية للأفراد في المملكة المتحدة

يوفر سوق الخدمات المصرفية للأفراد خدمات مالية للأفراد والشركات الصغيرة، بما في ذلك حسابات التوفير والقروض والرهون العقارية وبطاقات الائتمان. يعمل من خلال قنوات مختلفة مثل الفروع والخدمات المصرفية عبر الإنترنت والمحمولة. إنه منظم لضمان حماية المستهلك والاستقرار المالي.

يتم تقسيم سوق الخدمات المصرفية للأفراد في المملكة المتحدة إلى النوع والمستخدم النهائي وقنوات التوزيع. حسب النوع، ينقسم السوق إلى الخدمات المصرفية للأفراد التقليدية والخدمات المصرفية عبر الإنترنت والخدمات المصرفية الشخصية والخدمات المصرفية للأعمال وإدارة الثروات. حسب المستخدم النهائي، يتم تقسيم السوق إلى الأفراد والشركات الصغيرة والشركات والأفراد ذوي الثروات العالية. حسب قناة التوزيع، يتم تقسيم السوق إلى الفروع والمنصات عبر الإنترنت وتطبيقات الهاتف المحمول. يقدم التقرير حجم السوق والتوقعات من ناحية القيمة بالدولار الأمريكي لجميع القطاعات المذكورة أعلاه.

| الحسابات الجارية |

| حسابات التوفير |

| بطاقات الخصم |

| بطاقات الائتمان |

| القروض |

| منتجات أخرى |

| الخدمات المصرفية عبر الإنترنت |

| الخدمات المصرفية التقليدية |

| 18-28 عاماً |

| 29-44 عاماً |

| 45-59 عاماً |

| 60 عاماً وما فوق |

| البنوك الوطنية |

| البنوك الإقليمية |

| البنوك الرقمية وأخرى |

| حسب المنتج | الحسابات الجارية |

| حسابات التوفير | |

| بطاقات الخصم | |

| بطاقات الائتمان | |

| القروض | |

| منتجات أخرى | |

| حسب القناة | الخدمات المصرفية عبر الإنترنت |

| الخدمات المصرفية التقليدية | |

| حسب الفئة العمرية للعملاء | 18-28 عاماً |

| 29-44 عاماً | |

| 45-59 عاماً | |

| 60 عاماً وما فوق | |

| حسب نوع البنك | البنوك الوطنية |

| البنوك الإقليمية | |

| البنوك الرقمية وأخرى |

الأسئلة الرئيسية المجابة في التقرير

ما هو الحجم المتوقع لسوق الخدمات المصرفية للأفراد في المملكة المتحدة بحلول 2030؟

من المتوقع أن يصل حجم سوق الخدمات المصرفية للأفراد في المملكة المتحدة إلى 100.5 مليار دولار أمريكي بحلول 2030، مدعوماً بمعدل نمو سنوي مركب قدره 4.66%.

أي خط منتجات يقود توليد الإيرادات حالياً؟

تهيمن القروض، حاملة 31.2% من حصة سوق الخدمات المصرفية للأفراد في المملكة المتحدة في 2024، مع الرهون العقارية التي تقدم أكبر مساهمة فردية.

كم سرعة نمو البنوك الرقمية في المملكة المتحدة؟

من المتوقع أن تتوسع البنوك الرقمية والمتحديات الرقمية الأخرى بحوالي 9.1% سنوياً بين 2025 و2030، متجاوزة البنوك التقليدية.

لماذا واجهات برمجة تطبيقات الخدمات المصرفية المفتوحة مهمة لمنافسة السوق؟

تقلل واجهات برمجة التطبيقات الإجبارية وقت تبديل الحساب من أسابيع إلى دقائق، مما يزيد حركة العملاء ويجبر مقدمي الخدمات على التنافس على جودة الخدمة.

ما تأثير حدود رسوم التبادل على البنوك؟

تخفض الحدود دخل رسوم البطاقات، مزيلة حوالي 480 مليون جنيه إسترليني سنوياً ومضغطة على البنوك للتركيز على الأرصدة المكسبة للفوائد ورسوم الاشتراك.

كيف تشكل اعتبارات الحوكمة البيئية والاجتماعية وحوكمة الشركات منتجات مصرفية جديدة؟

تحت استراتيجية التمويل الأخضر في المملكة المتحدة، تربط الودائع والقروض المرتبطة بالحوكمة البيئية والاجتماعية وحوكمة الشركات التسعير بمقاييس الاستدامة، جاذبة المدخرين الذين يعطون الأولوية للتأثير البيئي بينما تعزز ثقة العلامة التجارية.

آخر تحديث للصفحة في: