حجم سوق الخدمات الغذائية في تايلاند

| فترة الدراسة | 2017 - 2029 | |

| حجم السوق (2024) | 38.1 مليار دولار أمريكي | |

| حجم السوق (2029) | 55.03 مليار دولار أمريكي | |

| أكبر حصة حسب نوع خدمة الطعام | مطاعم الخدمة السريعة | |

| CAGR (2024 - 2029) | 7.78 % | |

| الأسرع نموًا حسب نوع خدمة الطعام | المطبخ السحابي | |

| تركيز السوق | قليل | |

اللاعبين الرئيسيين | ||

| ||

*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين |

تحليل سوق الخدمات الغذائية في تايلاند

يقدر حجم سوق الخدمات الغذائية في تايلاند بـ 32.85 مليار دولار أمريكي في عام 2024، ومن المتوقع أن يصل إلى 47.79 مليار دولار أمريكي بحلول عام 2029، بمعدل نمو سنوي مركب قدره 7.78٪ خلال الفترة المتوقعة (2024-2029).

أدى الارتفاع في النظام الغذائي النباتي والنباتي في البلاد إلى توسيع خيارات القائمة النباتية

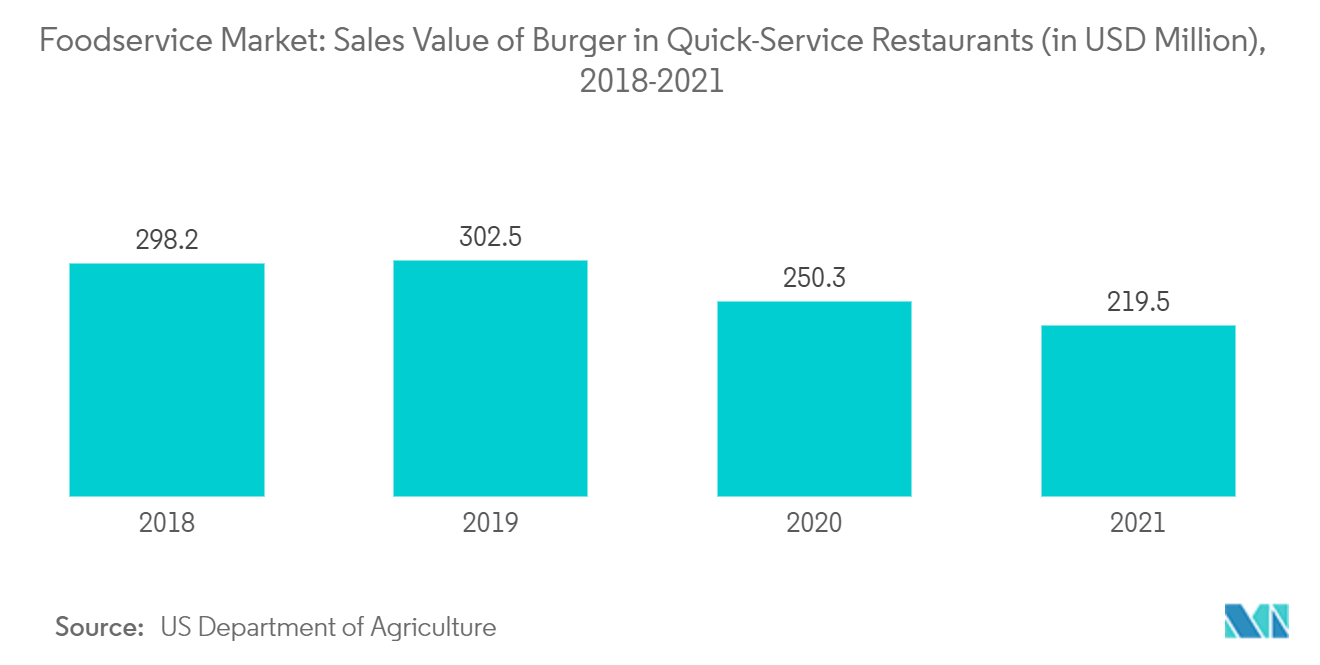

- استحوذت مطاعم الخدمة السريعة على أكبر حصة سوقية في السوق في عام 2022. ومن المتوقع أن ينمو هذا القطاع، مسجلاً معدل نمو سنوي مركب قدره 8.22٪ من حيث القيمة خلال الفترة المتوقعة. يمكن أن يُعزى توسع السوق إلى ميل البلاد المستمر إلى اتباع أنظمة غذائية مراعية للصحة بعد الوباء. في عام 2022، اعتمد 65% من المستهلكين التايلانديين نظامًا غذائيًا مرنًا بسبب مخاوف صحية، بينما خفض 20% أوزانهم.

- علاوة على ذلك، شجع ظهور النزعة النباتية والنباتية في السنوات الأخيرة المطاعم على توسيع عناصر قوائمها النباتية. وبالتالي، تعمل العلامات التجارية للأغذية بشكل متزايد على تطوير الأطعمة بما يتماشى مع الخيارات المرنة والنباتية لجذب المزيد من المستهلكين المهتمين بالصحة. على سبيل المثال، في عام 2021، تضمنت منتجات Perdue Foods Chicken Plus مزيجًا من الدجاج والخضروات والبروتين النباتي. قدمت شركة Farm Food USA Inc. مجموعة متنوعة من منتجات اللحوم المرنة التي تعتمد على النباتات بنسبة 25-30%.

- من المتوقع أن تسجل المطاعم كاملة الخدمات معدل نمو سنوي مركب قدره 7.46% من حيث القيمة خلال فترة التوقعات. وسيتم دعم النمو من خلال زيادة السياحة والزوار الذين يبحثون عن المأكولات الآسيوية الأصيلة. وفي تايلاند، تحظى المطاعم اليابانية بتفضيل كبير من قبل المستهلكين، تليها المطاعم الإيطالية والصينية والأمريكية والفيتنامية. الأطباق التايلاندية الشهيرة التي يفضلها السكان المحليون والسياح هي Tom Yum Goong (حساء الجمبري الحار)، Laab (سلطة حارة)، Som Tam (سلطة البابايا الخضراء الحارة)، وPad Thai.

- يعد قطاع المطبخ السحابي هو الأسرع نموًا ومن المتوقع أن يسجل معدل نمو سنوي مركب قدره 25.40٪ خلال الفترة المتوقعة. وسيكون النمو بسبب ارتفاع عمليات توصيل الطعام عبر الإنترنت من خلال تطبيقات الهواتف الذكية. اعتبارًا من يناير 2022، كان هناك حوالي 54.50 مليون مستخدم للإنترنت في تايلاند، وبلغ معدل انتشار الإنترنت 77.8% من إجمالي السكان.

الاتجاه المتزايد لنموذج الامتياز

في السنوات الأخيرة ، تميزت مطاعم الوجبات السريعة الدولية بنمو واسع النطاق في سوق مطاعم الخدمة السريعة التايلاندية بسبب التأثير الغربي المتزايد الذي أدى إلى ظهور ثقافة الوجبات السريعة في البلاد ، والتي من المتوقع أن تخضع لمزيد من النمو خلال السنوات القادمة. وفقا لخبراء الصناعة ، تمثل حصص الاستهلاك خارج المنزل من الأغذية الغربية الأغلبية ، مدفوعة بالسلاسل الخارجية والامتيازات الغربية التي تؤسس علاماتها التجارية في تايلاند. وبالتالي ، من المتوقع أن يشهد سوق تايلاند ارتفاعا في معدل نمو الامتياز الدولي بسبب اهتمام رجال الأعمال التايلانديين بتنويع محفظتهم الاستثمارية. بدءا من مطاعم الخدمة السريعة إلى المقاهي وتناول الطعام غير الرسمي ، تواجه جميع قطاعات الخدمات الغذائية في تايلاند منافسة شديدة بسبب السوق المتنامية ، بسبب إعداد الامتياز. اكتسب عمالقة الوجبات السريعة الأمريكية مثل كنتاكي فرايد تشيكن ، تاكو بيل ، بيتزا هت ، ماكدونالدز ، وما إلى ذلك ، سوقا كبيرا بنموذج الامتياز الخاص بهم. إلى جانب ذلك ، اكتسب نمو نماذج الامتياز اليابانية والتايوانية والكورية زخما أكبر من النماذج الأمريكية. يظهر سوق الخدمات الغذائية في تايلاند اتجاها إيجابيا بسبب الارتفاع في سلاسل الامتياز هذه.

علاوة على ذلك ، لدخول سوق الخدمات الغذائية في تايلاند ، تحتاج العلامة التجارية للوجبات السريعة إلى فهم احتياجات العملاء ، وخاصة ثقافة الطهي في البلاد. إنهم بحاجة إلى تحقيق توازن بين تقديم العناصر التقليدية وتعديل وتقديم القائمة المناسبة للأذواق المحلية. لذلك ، نظرا للعامل المذكور أعلاه ، تبذل العديد من شركات الوجبات السريعة جهودا لتوسيع محفظة منتجاتها من خلال دمج الذوق التايلاندي في منتجاتها وزيادة وجودها في السوق.

على سبيل المثال ، في ديسمبر 2022 ، ابتكرت مطاعم ماكدونالدز للوجبات السريعة قائمة جديدة على الطراز التايلاندي تسمى McKhao Crispy Chicken Green Curry والتي تقدم مع الدجاج المقرمش وماك ناجتس والبطاطس المقلية.

السياحة تساهم في سوق الخدمات الغذائية في تايلاند

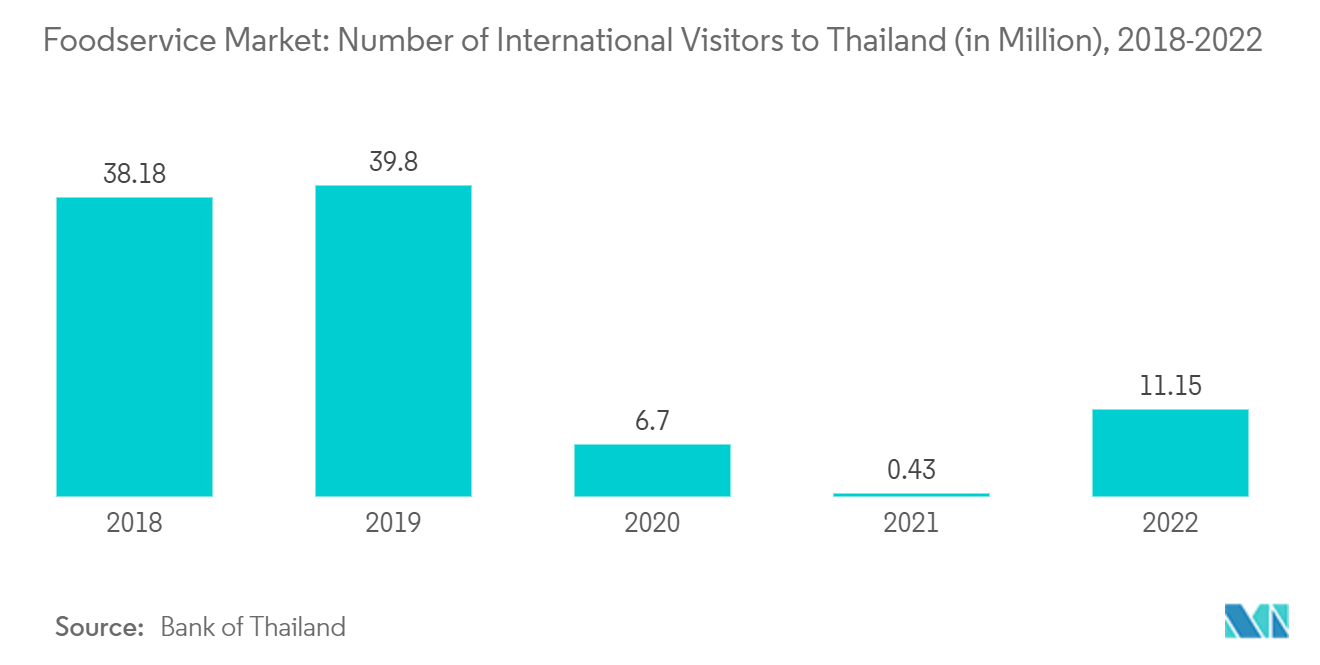

تعد صناعة السياحة جزءا لا يتجزأ من اقتصاد تايلاند ، حيث تساهم بحوالي 5.65٪ من ناتجها المحلي الإجمالي. ومع ذلك ، فإن شعبية السياحة الدولية تختلف اختلافا كبيرا من منطقة إلى أخرى ، حيث يمكن القول إن جزيرة فوكيت هي الوجهة السياحية الأكثر شعبية في تايلاند. نتيجة لزيادة الزوار الدوليين إلى البلاد ، ارتفع عدد المطاعم بشكل كبير من 13.55 ألف مطعم في عام 2018 إلى 15.17 ألف مطعم في عام 2020 وفقا لقسم تطوير الأعمال في تايلاند. علاوة على ذلك ، فإن السوق الذي تمت دراسته متنوع للغاية ، ويضم الفنادق والمطاعم الراقية التي تقدم المأكولات المحلية والعالمية ، ومنافذ الوجبات السريعة ، والمقاهي والحانات ، والمخابز ، والمطاعم الصغيرة المنخفضة ، والمطاعم على جانب الشارع ، والباعة الذين يبيعون الطعام للعملاء في الشارع. كان نمو هذه الشركات متماشيا مع تطور السياحة وتزايد عدد سكان الطبقة المتوسطة. وفي الوقت نفسه ، بذلت الحكومة التايلاندية للسياحة جهودا كبيرة في الترويج للأغذية الإقليمية والمطبخ التايلاندي كعنصر من عناصر الهوية الثقافية وتشجع كذلك الحفاظ على السلطة المحلية كمنتج سياحي. بالإضافة إلى ذلك ، أصدرت الحكومة التايلندية مؤخرا دليلا مجانيا للترويج للسياح الأجانب لفن الطهو. وفقا لبيان الحكومة ، سيقترح دليل فن الطهو المطاعم المحلية والشهيرة في كل موقع للسياح الأجانب. وبالتالي ، من المتوقع أن يؤدي ارتفاع النشاط السياحي في البلاد إلى تعزيز نمو سوق الخدمات الغذائية خلال فترة التوقعات.

نظرة عامة على صناعة الخدمات الغذائية في تايلاند

سوق الخدمات الغذائية في تايلاند مجزأ، حيث تشغل أكبر خمس شركات 1.40%. اللاعبون الرئيسيون في هذا السوق هم CP All PCL، وMinor International PCL، وMK Restaurant Group Public Company Limited، وPTT Public Company Limited وYum! العلامات التجارية، وشركة (مرتبة أبجديا).

قادة سوق الخدمات الغذائية في تايلاند

CP All PCL

Minor International PCL

MK Restaurant Group Public Company Limited

PTT Public Company Limited

Yum! Brands, Inc.

Other important companies include Central Plaza Hotel Public Company Limited, Food Capitals Public Company Limited, Global Franchise Architects Company Limited, Maxim's Caterers Limited, McThai Company Limited, Panthera Group Company Limited, Thai Beverage PCL, Zen Corporation Group PCL.

*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

أخبار سوق الخدمات الغذائية في تايلاند

- أبريل 2022 أطلقت شركة Thai Beverage PCL علامة تجارية جديدة، Oishi Biztoro، والتي تم تطويرها كمطعم ياباني هجين يقدم الوجبات السريعة والخدمة الكاملة. يقدم المطعم أطباق يابانية شعبية ومألوفة متنوعة، مقسمة إلى ثلاث مجموعات رئيسية مجموعة قائمة النودلز رامين وسوبا، مجموعة قائمة الأرز دونبوري، ومجموعة قائمة الوجبات الخفيفة.

- يوليو 2021 أبرمت AW تايلاند شراكة مع 7-Eleven لإطلاق ثلاثة منتجات وافل وافل السمك والجبن، وافل دجاج ترياكي المشوي، وافل الدجاج الحار. وتأتي هذه الشراكة استجابةً لتحول سلسلة الوجبات السريعة نحو الأطعمة المعبأة التي يتم بيعها من خلال قناة البيع بالتجزئة.

- أبريل 2021 افتتحت مجموعة مطاعم MK أول مطعم MK Gold لها في شيانغ ماي. إنه يوفر تجربة طعام متميزة مع مجموعة واسعة من القوائم.

تقرير سوق الخدمات الغذائية في تايلاند – جدول المحتويات

1. الملخص التنفيذي والنتائج الرئيسية

2. عروض التقرير

3. مقدمة

- 3.1 افتراضات الدراسة وتعريف السوق

- 3.2 نطاق الدراسة

- 3.3 مناهج البحث العلمي

4. اتجاهات الصناعة الرئيسية

- 4.1 عدد المنافذ

- 4.2 متوسط قيمة الطلب

- 4.3 الإطار التنظيمي

- 4.3.1 تايلاند

- 4.4 تحليل القائمة

5. تجزئة السوق (يشمل حجم السوق من حيث القيمة بالدولار الأمريكي، والتوقعات حتى عام 2029 وتحليل آفاق النمو)

- 5.1 نوع الخدمة الغذائية

- 5.1.1 المقاهي والحانات

- 5.1.1.1 حسب المطبخ

- 5.1.1.1.1 الحانات والحانات

- 5.1.1.1.2 المقاهي

- 5.1.1.1.3 ألواح العصير/العصائر/الحلويات

- 5.1.1.1.4 محلات القهوة والشاي المتخصصة

- 5.1.2 المطبخ السحابي

- 5.1.3 مطاعم الخدمة الكاملة

- 5.1.3.1 حسب المطبخ

- 5.1.3.1.1 الآسيوية

- 5.1.3.1.2 الأوروبية

- 5.1.3.1.3 أمريكي لاتيني

- 5.1.3.1.4 شرق اوسطي

- 5.1.3.1.5 امريكي شمالي

- 5.1.3.1.6 مطابخ FSR الأخرى

- 5.1.4 مطاعم الخدمة السريعة

- 5.1.4.1 حسب المطبخ

- 5.1.4.1.1 مخابز

- 5.1.4.1.2 برجر

- 5.1.4.1.3 بوظة

- 5.1.4.1.4 المأكولات القائمة على اللحوم

- 5.1.4.1.5 بيتزا

- 5.1.4.1.6 مطابخ مطاعم QSR الأخرى

- 5.2 مَنفَذ

- 5.2.1 منافذ متسلسلة

- 5.2.2 منافذ مستقلة

- 5.3 موقع

- 5.3.1 فراغ

- 5.3.2 إقامة

- 5.3.3 بيع بالتجزئة

- 5.3.4 مستقل

- 5.3.5 يسافر

6. مشهد تنافسي

- 6.1 التحركات الاستراتيجية الرئيسية

- 6.2 تحليل حصة السوق

- 6.3 المناظر الطبيعية للشركة

- 6.4 ملفات تعريف الشركة (تتضمن نظرة عامة على المستوى العالمي، ونظرة عامة على مستوى السوق، وقطاعات الأعمال الأساسية، والبيانات المالية، وعدد الموظفين، والمعلومات الأساسية، وتصنيف السوق، وحصة السوق، والمنتجات والخدمات، وتحليل التطورات الأخيرة).

- 6.4.1 Central Plaza Hotel Public Company Limited

- 6.4.2 CP All PCL

- 6.4.3 Food Capitals Public Company Limited

- 6.4.4 Global Franchise Architects Company Limited

- 6.4.5 Maxim's Caterers Limited

- 6.4.6 McThai Company Limited

- 6.4.7 Minor International PCL

- 6.4.8 MK Restaurant Group Public Company Limited

- 6.4.9 Panthera Group Company Limited

- 6.4.10 PTT Public Company Limited

- 6.4.11 Thai Beverage PCL

- 6.4.12 Yum! Brands, Inc.

- 6.4.13 Zen Corporation Group PCL

7. الأسئلة الإستراتيجية الرئيسية للرؤساء التنفيذيين للخدمات الغذائية

8. زائدة

- 8.1 نظرة عامة عالمية

- 8.1.1 ملخص

- 8.1.2 إطار القوى الخمس لبورتر

- 8.1.3 تحليل سلسلة القيمة العالمية

- 8.1.4 ديناميكيات السوق (DROs)

- 8.2 المصادر والمراجع

- 8.3 قائمة الجداول والأشكال

- 8.4 رؤى أولية

- 8.5 حزمة البيانات

- 8.6 مسرد للمصطلحات

تجزئة صناعة الخدمات الغذائية في تايلاند

تتم تغطية المقاهي والبارات، وCloud Kitchen، ومطاعم الخدمة الكاملة، ومطاعم الخدمة السريعة كقطاعات حسب نوع خدمة الطعام. تتم تغطية المنافذ المتسلسلة والمنافذ المستقلة كقطاعات حسب المخرج. تتم تغطية الترفيه والسكن وتجارة التجزئة والسفر المستقل كقطاعات حسب الموقع.

- استحوذت مطاعم الخدمة السريعة على أكبر حصة سوقية في السوق في عام 2022. ومن المتوقع أن ينمو هذا القطاع، مسجلاً معدل نمو سنوي مركب قدره 8.22٪ من حيث القيمة خلال الفترة المتوقعة. يمكن أن يُعزى توسع السوق إلى ميل البلاد المستمر إلى اتباع أنظمة غذائية مراعية للصحة بعد الوباء. في عام 2022، اعتمد 65% من المستهلكين التايلانديين نظامًا غذائيًا مرنًا بسبب مخاوف صحية، بينما خفض 20% أوزانهم.

- علاوة على ذلك، شجع ظهور النزعة النباتية والنباتية في السنوات الأخيرة المطاعم على توسيع عناصر قوائمها النباتية. وبالتالي، تعمل العلامات التجارية للأغذية بشكل متزايد على تطوير الأطعمة بما يتماشى مع الخيارات المرنة والنباتية لجذب المزيد من المستهلكين المهتمين بالصحة. على سبيل المثال، في عام 2021، تضمنت منتجات Perdue Foods Chicken Plus مزيجًا من الدجاج والخضروات والبروتين النباتي. قدمت شركة Farm Food USA Inc. مجموعة متنوعة من منتجات اللحوم المرنة التي تعتمد على النباتات بنسبة 25-30%.

- من المتوقع أن تسجل المطاعم كاملة الخدمات معدل نمو سنوي مركب قدره 7.46% من حيث القيمة خلال فترة التوقعات. وسيتم دعم النمو من خلال زيادة السياحة والزوار الذين يبحثون عن المأكولات الآسيوية الأصيلة. وفي تايلاند، تحظى المطاعم اليابانية بتفضيل كبير من قبل المستهلكين، تليها المطاعم الإيطالية والصينية والأمريكية والفيتنامية. الأطباق التايلاندية الشهيرة التي يفضلها السكان المحليون والسياح هي Tom Yum Goong (حساء الجمبري الحار)، Laab (سلطة حارة)، Som Tam (سلطة البابايا الخضراء الحارة)، وPad Thai.

- يعد قطاع المطبخ السحابي هو الأسرع نموًا ومن المتوقع أن يسجل معدل نمو سنوي مركب قدره 25.40٪ خلال الفترة المتوقعة. وسيكون النمو بسبب ارتفاع عمليات توصيل الطعام عبر الإنترنت من خلال تطبيقات الهواتف الذكية. اعتبارًا من يناير 2022، كان هناك حوالي 54.50 مليون مستخدم للإنترنت في تايلاند، وبلغ معدل انتشار الإنترنت 77.8% من إجمالي السكان.

| المقاهي والحانات | حسب المطبخ | الحانات والحانات |

| المقاهي | ||

| ألواح العصير/العصائر/الحلويات | ||

| محلات القهوة والشاي المتخصصة | ||

| المطبخ السحابي | ||

| مطاعم الخدمة الكاملة | حسب المطبخ | الآسيوية |

| الأوروبية | ||

| أمريكي لاتيني | ||

| شرق اوسطي | ||

| امريكي شمالي | ||

| مطابخ FSR الأخرى | ||

| مطاعم الخدمة السريعة | حسب المطبخ | مخابز |

| برجر | ||

| بوظة | ||

| المأكولات القائمة على اللحوم | ||

| بيتزا | ||

| مطابخ مطاعم QSR الأخرى |

| منافذ متسلسلة |

| منافذ مستقلة |

| فراغ |

| إقامة |

| بيع بالتجزئة |

| مستقل |

| يسافر |

| نوع الخدمة الغذائية | المقاهي والحانات | حسب المطبخ | الحانات والحانات |

| المقاهي | |||

| ألواح العصير/العصائر/الحلويات | |||

| محلات القهوة والشاي المتخصصة | |||

| المطبخ السحابي | |||

| مطاعم الخدمة الكاملة | حسب المطبخ | الآسيوية | |

| الأوروبية | |||

| أمريكي لاتيني | |||

| شرق اوسطي | |||

| امريكي شمالي | |||

| مطابخ FSR الأخرى | |||

| مطاعم الخدمة السريعة | حسب المطبخ | مخابز | |

| برجر | |||

| بوظة | |||

| المأكولات القائمة على اللحوم | |||

| بيتزا | |||

| مطابخ مطاعم QSR الأخرى | |||

| مَنفَذ | منافذ متسلسلة | ||

| منافذ مستقلة | |||

| موقع | فراغ | ||

| إقامة | |||

| بيع بالتجزئة | |||

| مستقل | |||

| يسافر | |||

تعريف السوق

- مطاعم كاملة الخدمة - مؤسسة خدمات طعام حيث يجلس العملاء على طاولة، ويقدمون طلباتهم إلى الخادم ويتم تقديم الطعام على الطاولة.

- مطاعم الخدمة السريعة - مؤسسة خدمات غذائية توفر للعملاء الراحة والسرعة وعروض الطعام بأسعار أقل. عادة ما يساعد العملاء أنفسهم ويحملون طعامهم إلى طاولاتهم.

- المقاهي والحانات - نوع من أعمال خدمات الطعام التي تشمل البارات والحانات المرخصة لتقديم المشروبات الكحولية للاستهلاك، والمقاهي التي تقدم المرطبات والمواد الغذائية الخفيفة، بالإضافة إلى محلات الشاي والمقاهي المتخصصة، وبارات الحلوى، وبارات العصائر، وبارات العصير.

- المطبخ السحابي - شركة خدمات طعام تستخدم مطبخًا تجاريًا بغرض إعداد الطعام للتوصيل أو تناول الطعام في الخارج فقط، دون السماح للعملاء بتناول الطعام داخل المطعم.

منهجية البحث

تتبع شركة Mordor Intelligence منهجية من أربع خطوات في جميع تقاريرنا.

- الخطوة 1 تحديد المتغيرات الرئيسية: من أجل بناء منهجية تنبؤ قوية، يتم اختبار المتغيرات والعوامل المحددة في الخطوة 1 مقابل أرقام السوق التاريخية المتاحة. ومن خلال عملية تكرارية، يتم تحديد المتغيرات المطلوبة للتنبؤ بالسوق، ويتم بناء النموذج على أساس هذه المتغيرات.

- الخطوة الثانية بناء نموذج السوق: تقديرات حجم السوق للسنوات المتوقعة هي بالقيمة الاسمية. يتم أخذ التضخم في الاعتبار بالنسبة لمتوسط قيمة الطلب، ويتم التنبؤ به وفقًا لمعدلات التضخم المتوقعة في البلدان.

- الخطوة 3 التحقق من الصحة والانتهاء: في هذه الخطوة المهمة، يتم التحقق من صحة جميع أرقام السوق والمتغيرات ومكالمات المحللين من خلال شبكة واسعة من خبراء الأبحاث الأساسيين من السوق الذي تمت دراسته. يتم اختيار المشاركين عبر المستويات والوظائف لتكوين صورة شاملة للسوق الذي تمت دراسته.

- الخطوة الرابعة مخرجات البحث: التقارير المشتركة والمهام الاستشارية المخصصة وقواعد البيانات ومنصات الاشتراك