حجم وحصة سوق مكونات الأغذية المتخصصة في أمريكا الجنوبية

تحليل سوق مكونات الأغذية المتخصصة في أمريكا الجنوبية من قبل Mordor Intelligence

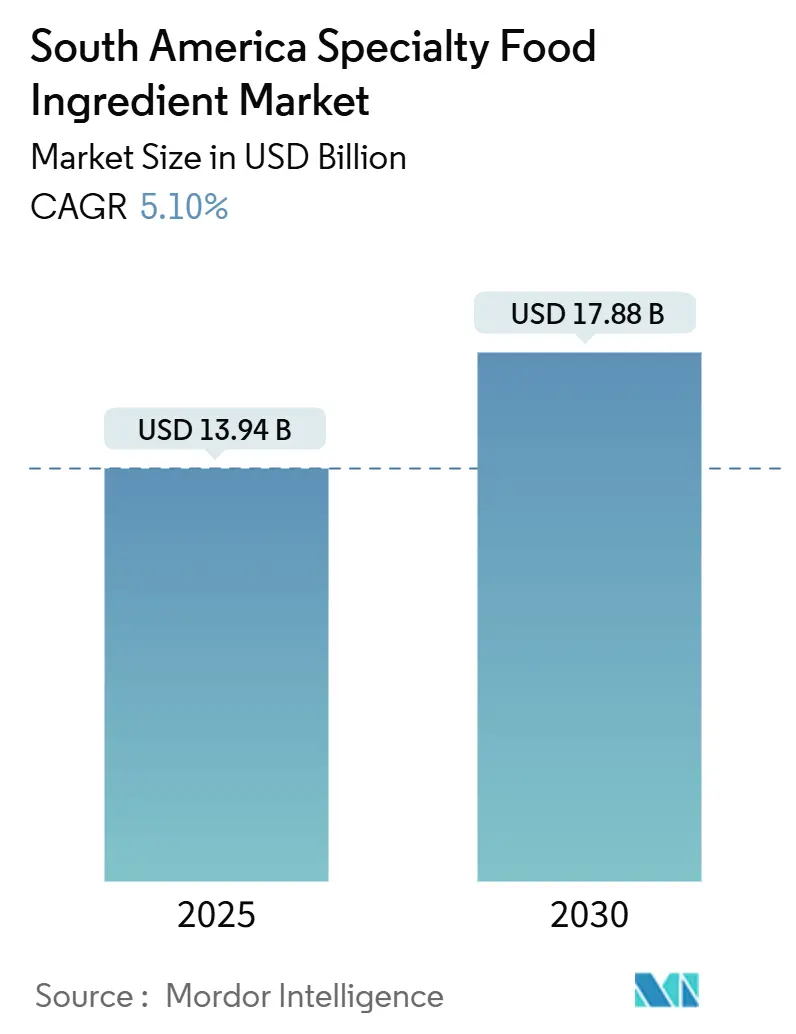

بلغت قيمة حجم سوق مكونات الأغذية المتخصصة في أمريكا الجنوبية 13.94 مليار دولار أمريكي في عام 2025 ومن المتوقع أن تصل إلى 17.88 مليار دولار أمريكي بحلول عام 2030، نامية بمعدل نمو سنوي مركب 5.10%. يُدفع نمو السوق بتوسع قطاع معالجة الأغذية والمشروبات عبر البرازيل والأرجنتين وتشيلي، حيث يؤثر التحضر وارتفاع الدخل المتاح على تفضيلات المستهلكين نحو المنتجات الغذائية المعالجة والجاهزة للأكل. يزيد المستهلكون المهتمون بالصحة في أمريكا الجنوبية من الطلب على خيارات الأغذية الوظيفية، بما في ذلك المحليات الطبيعية والبروتينات النباتية والبروبيوتيك والألياف الغذائية. دفع تفضيل المستهلكين للمنتجات ذات التسميات النظيفة المصنعين إلى تطوير منتجات تحتوي على مكونات معالجة بأقل قدر ممكن وقوائم مكونات شفافة. يتم تعزيز السوق بشكل أكبر من خلال السياسات الحكومية الداعمة للابتكار الغذائي وزيادة الاستثمارات من الشركات الغذائية المتعددة الجنسيات وموردي المكونات، مما يعزز القدرات التكنولوجية وتطوير المنتجات في المنطقة.

النقاط الرئيسية للتقرير

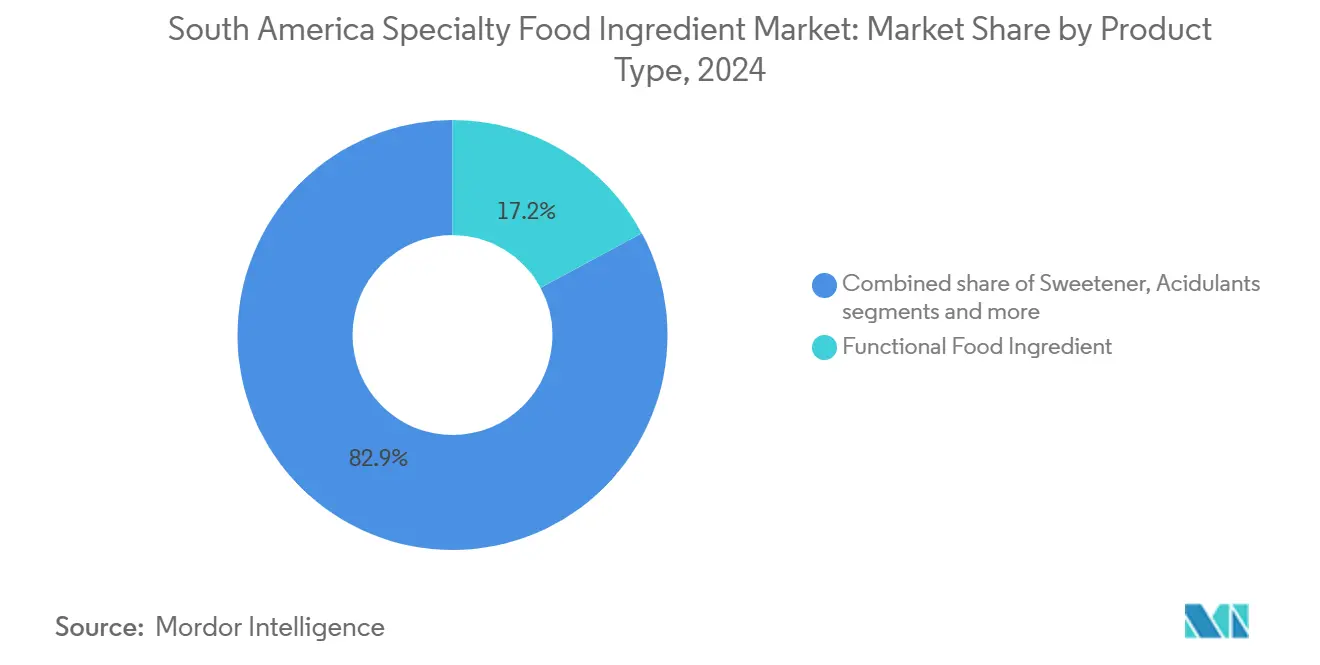

- حسب نوع المنتج، تصدرت مكونات الأغذية الوظيفية بحصة إيرادات 17.15% في عام 2024؛ من المتوقع أن يتوسع قطاع الإنزيمات بمعدل نمو سنوي مركب 5.98% حتى عام 2030.

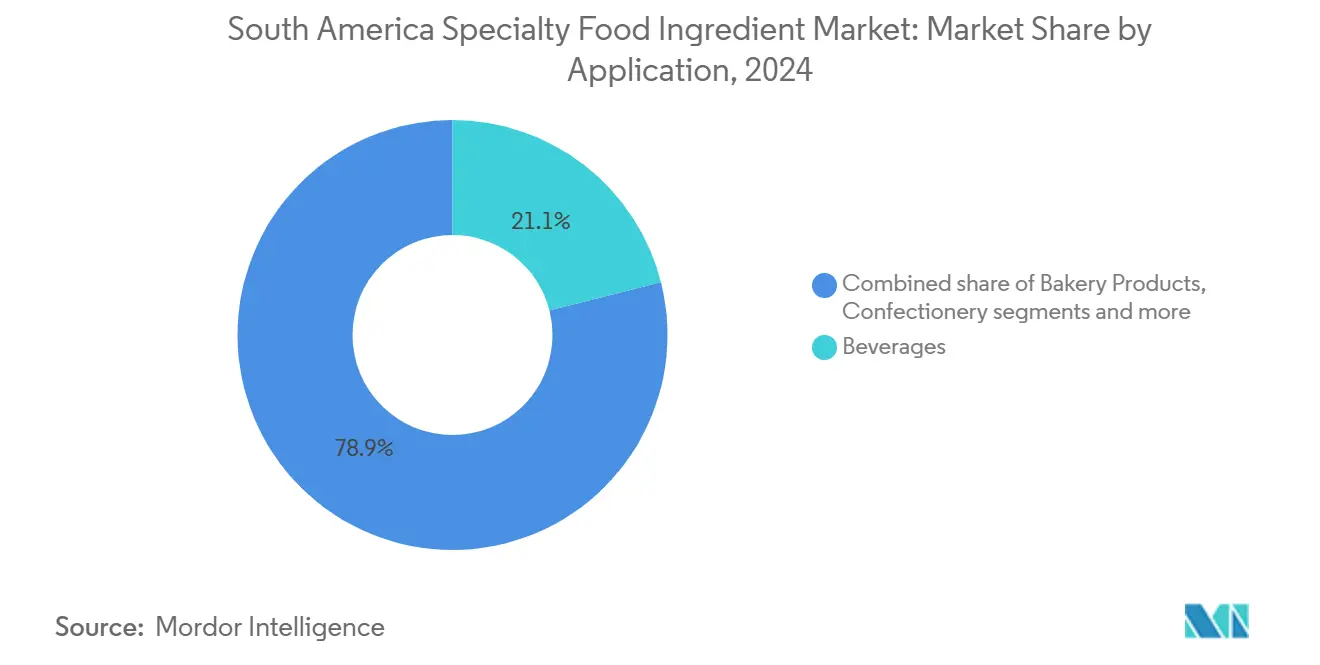

- حسب التطبيق، استحوذت المشروبات على 21.06% من حصة سوق مكونات الأغذية المتخصصة في عام 2024، بينما من المتوقع أن تحقق تطبيقات الأغذية والمشروبات النباتية أسرع معدل نمو سنوي مركب بنسبة 6.43% حتى عام 2030.

- حسب الجغرافيا، استحوذت البرازيل على 55.33% من حجم سوق مكونات الأغذية المتخصصة في عام 2024، بينما تستعد الأرجنتين للنمو بمعدل نمو سنوي مركب 6.25% بين عامي 2025 و2030.

اتجاهات ورؤى سوق مكونات الأغذية المتخصصة في أمريكا الجنوبية

تحليل تأثير المحركات

| المحرك | (~) % التأثير على توقعات معدل النمو السنوي المركب | الصلة الجغرافية | الجدول الزمني للتأثير |

|---|---|---|---|

| توسع قطاع معالجة الأغذية | +1.2% | البرازيل، الأرجنتين، تشيلي | المدى المتوسط (3-4 سنوات) |

| ارتفاع الأنظمة الغذائية النباتية والنباتية الصرفة | +0.9% | البرازيل، الأرجنتين، بقية أمريكا الجنوبية | المدى الطويل (≥ 5 سنوات) |

| طلب المستهلكين على منتجات الأغذية والمشروبات المدعمة | +0.7% | البرازيل، تشيلي، الأرجنتين | المدى المتوسط (3-4 سنوات) |

| التطورات التكنولوجية في معالجة المكونات | +0.6% | البرازيل، الأرجنتين | المدى الطويل (≥ 5 سنوات) |

| ارتفاع طلب المستهلكين على المنتجات الغذائية الطبيعية وذات التسميات النظيفة | +0.4% | البرازيل، الأرجنتين، تشيلي | المدى المتوسط (3-4 سنوات) |

| التحضر وتغير الأنماط الغذائية | +0.3% | البرازيل، الأرجنتين، بقية أمريكا الجنوبية | المدى الطويل (≥ 5 سنوات) |

| المصدر: Mordor Intelligence | |||

توسع قطاع معالجة الأغذية

يُظهر سوق مكونات الأغذية المتخصصة في أمريكا الجنوبية نمواً قوياً، مدفوعاً بشكل أساسي بصناعة معالجة الأغذية في البرازيل، التي حققت إيرادات بقيمة 233 مليار دولار أمريكي في عام 2024، مما يمثل زيادة 9.9% من العام السابق، وفقاً لخدمة الزراعة الخارجية التابعة لوزارة الزراعة الأمريكية. ينبع توسع السوق من زيادة المتطلبات للمكونات الوظيفية التي تعزز جودة المنتج وتطيل فترة الصلاحية وتقدم فوائد غذائية محددة. وفقاً للمعهد البرازيلي للجغرافيا والإحصاء (IBGE)، زاد محصول البلاد لعام 2025 بنسبة 5.8% مقارنة بعام 2024، ليصل إلى 311 مليون طن [1]المصدر: المعهد البرازيلي للجغرافيا والإحصاء (IBGE)، "التوقعات الأولى لمحصول 2025 تتوقع نمواً بنسبة 5.8% مقابل 2024"، www.agenciadenoticias.ibge.gov.br. من المتوقع أن يرتفع إنتاج فول الصويا بنسبة 10.9%، مضيفاً ما يصل إلى 160.2 مليون طن في عام 2025، بينما من المتوقع أن يزيد إنتاج الذرة (المحصول الأول) بنسبة 9.1% إلى 24.9 مليون طن فيما يتعلق بمحصول 2024، وفقاً للتوقعات الأولى للمسح المنهجي للإنتاج الزراعي (LSPA). يقوي هذا الإنتاج الزراعي الكبير سوق مكونات الأغذية المتخصصة من خلال ضمان إمداد ثابت من المواد الخام لتصنيع المكونات.

ارتفاع الأنظمة الغذائية النباتية والنباتية الصرفة

يشهد سوق مكونات الأغذية المتخصصة في أمريكا الجنوبية نمواً كبيراً بسبب تزايد اعتماد المستهلكين للأنظمة الغذائية النباتية والنباتية الصرفة. الوعي الصحي واعتبارات رفاهية الحيوانات والمخاوف البيئية تدفع المستهلكين، خاصة سكان المناطق الحضرية والفئات العمرية الأصغر، لتقليل استهلاكهم للمنتجات الحيوانية. هذا التحول زاد الطلب على البدائل النباتية، بما في ذلك بدائل اللحوم والمشروبات الخالية من منتجات الألبان وبدائل البيض والوجبات الخفيفة النباتية. وصلت مبيعات التجزئة البرازيلية لبدائل اللحوم والمأكولات البحرية النباتية إلى 223.5 مليون دولار أمريكي في عام 2023، مما يمثل زيادة 38% من عام 2022، وفقاً لمعهد الغذاء الجيد. الدعم الحكومي يقوي السوق أيضاً، حيث تنفذ عدة سلطات في أمريكا الجنوبية سياسات ومبادرات داعمة. تروج الإرشادات الغذائية لوزارة الصحة البرازيلية للأغذية النباتية الكاملة والمعالجة بأقل قدر ممكن بينما توصي بتقليل استهلاك اللحوم والمنتجات فائقة المعالجة. بالإضافة إلى ذلك، نفذت ساو باولو برامج "يوم الاثنين بلا لحوم" في المدارس والمؤسسات العامة، مما يوسع الطلب على المكونات النباتية في خدمة الطعام المؤسسي.

طلب المستهلكين على منتجات الأغذية والمشروبات المدعمة

في أمريكا الجنوبية، يعمل تزايد طلب المستهلكين على منتجات الأغذية والمشروبات المدعمة كمحرك أساسي لسوق مكونات الأغذية المتخصصة. أدى الجمع بين زيادة الوعي الصحي والتحضر المتسارع وتوسع الفئة الديموغرافية للطبقة المتوسطة إلى تحول كبير في تفضيلات المستهلكين نحو المنتجات الغذائية المحسنة غذائياً. تتناول المنتجات المدعمة، التي تدمج مكونات أساسية مثل الفيتامينات والمعادن والألياف والبروبيوتيك والمركبات النشطة حيوياً، النقص الغذائي السائد، بما في ذلك فقر الدم الناجم عن نقص الحديد ونقص فيتامين د. في الأسواق الرئيسية مثل البرازيل والأرجنتين، أظهرت المشروبات المدعمة وحبوب الإفطار ومنتجات الألبان اختراقاً كبيراً للسوق، خاصة بين العائلات الطبقة العاملة وجيل الألفية المهتم بالصحة. على سبيل المثال، وفقاً لمنظمة العمل الدولية (ILO)، سجلت الأرجنتين قوة عاملة من أكثر من 3.4 مليون فرد موظف تتراوح أعمارهم بين 35 و44 عاماً في عام 2023 [2]المصدر: منظمة العمل الدولية (ILO)، "عدد الأشخاص المستخدمين في الأرجنتين"، www.ilo.org.

التطورات التكنولوجية في معالجة المكونات

تقنيات معالجة المكونات المتقدمة تدفع النمو في سوق مكونات الأغذية المتخصصة في أمريكا الجنوبية. تفضيلات المستهلكين للأغذية ذات التسميات النظيفة والمدعمة والوظيفية زادت من اعتماد طرق المعالجة الحديثة لتطوير مكونات محسنة الاستقرار والتوافر الحيوي والخصائص الغذائية. التقنيات الرئيسية تشمل التغليف المجهري والاستخلاص بمساعدة الإنزيمات والتخمير وتقنية النانو، والتي تمكن المصنعين من إنشاء مكونات تلبي متطلبات المستهلكين والصناعة. تقنية التغليف المجهري تساعد في إخفاء الطعم غير المستساغ للفيتامينات والمعادن بينما تحسن فترة الصلاحية وتمكن الإطلاق المتحكم فيه في المنتجات المدعمة. هذه طرق المعالجة تسهل أيضاً دمج المركبات الحساسة، مثل أحماض أوميغا-3 الدهنية والبروبيوتيك، في صيغ غذائية مختلفة. في البرازيل وتشيلي، مكنت التطورات في التكنولوجيا الحيوية وهندسة الأغذية المصنعين المحليين من التوسع في الأسواق العالمية من خلال إنتاج مكونات متخصصة، بما في ذلك الملونات الطبيعية ومستحلبات التسميات النظيفة ومركزات البروتين النباتي.

تحليل تأثير القيود

| القيد | (~) % التأثير على توقعات معدل النمو السنوي المركب | الصلة الجغرافية | الجدول الزمني للتأثير |

|---|---|---|---|

| متطلبات الاعتماد والاختبار المكلفة | -0.8% | البرازيل، الأرجنتين، تشيلي | المدى المتوسط (3-4 سنوات) |

| نقص نظام تتبع المكونات | -0.6% | البرازيل، الأرجنتين، بقية أمريكا الجنوبية | المدى القصير (≤ 2 سنة) |

| قدرات البحث والتطوير المحدودة مقارنة بالأسواق الأخرى | -0.6% | البرازيل، الأرجنتين، تشيلي | المدى الطويل (≥ 5 سنوات) |

| التحديات اللوجستية من شبكات النقل الضعيفة | -0.1% | البرازيل، الأرجنتين، بقية أمريكا الجنوبية | المدى المتوسط (3-4 سنوات) |

| المصدر: Mordor Intelligence | |||

متطلبات الاعتماد والاختبار المكلفة

تخلق متطلبات الاعتماد والاختبار الصارمة عبر أمريكا الجنوبية حواجز تكلفة كبيرة لمصنعي المكونات المتخصصة، مما يؤثر بشكل خاص على الشركات الأصغر ذات الموارد المحدودة. تنظم وكالة مراقبة الصحة الوطنية البرازيلية (Anvisa) المضافات الغذائية والمساعدات التكنولوجية من خلال RDC 778/2023 و IN 211/2023، والتي تحدد المضافات المسموحة وحدود استخدامها. يعمل الإطار التنظيمي على مبادئ تحليل المخاطر لضمان السلامة والضرورة التكنولوجية، مما يتطلب استثماراً كبيراً في الاختبار والتوثيق. التحديثات التنظيمية القائمة على التطورات العلمية والمعايير الدولية تخلق تحديات امتثال مستمرة. بينما يعفي RDC 843/2024 مضافات معينة من متطلبات التسجيل لإنتاج الأغذية الصناعية، فإن المشهد التنظيمي المعقد يزيد التكاليف ويقيد الابتكار ودخول السوق للمكونات الجديدة.

نقص نظام تتبع المكونات

يواجه سوق مكونات الأغذية المتخصصة في أمريكا الجنوبية قيود نمو كبيرة بسبب أنظمة تتبع المكونات غير الكافية. سلاسل التوريد المجزأة في المنطقة والبنية التحتية الرقمية المحدودة وعمليات التوثيق اليدوية واللوائح الحدودية غير المتسقة تجعل من الصعب تتبع المكونات من المصدر إلى المنتج النهائي. هذا يطرح صعوبات للمصنعين في التحقق من أصل وجودة ومعالجة المواد الخام، خاصة للمكونات المتخصصة مثل المستخلصات النباتية والأحماض العضوية والمواد الحافظة الطبيعية. مع تنفيذ الشركات الغذائية العالمية متطلبات تتبع صارمة للامتثال للحوكمة البيئية والاجتماعية وحوكمة الشركات، يواجه الموردون في أمريكا الجنوبية بدون أنظمة تتبع مناسبة مخاطر قيود الوصول للسوق واستدعاء المنتجات والأضرار المحتملة للسمعة من مشاكل التلوث أو التزييف.

تحليل القطاعات

نوع المنتج: المكونات الوظيفية تقود موجة الابتكار

يُظهر تقسيم نوع المنتج أن مكونات الأغذية الوظيفية استحوذت على حصة سوقية 17.15% في عام 2024، مدفوعة بزيادة وعي المستهلكين بالفوائد الصحية والطلب على الأغذية ذات الخصائص الوظيفية المحددة. نمو هذا القطاع مدعوم بالتطورات العلمية في فعالية المكونات والتوافر الحيوي، حيث يستثمر المصنعون في التحقق السريري لإثبات الادعاءات الصحية. أبرز تقرير حدث مكونات الأغذية في أمريكا الجنوبية (FiSA) 2024 من قبل Sebrae اتجاهات الاستدامة والصحة والتكنولوجيا في إنتاج الأغذية. الحدث، الذي أقيم من 6-8 أغسطس 2024، في ساو باولو، عرض ابتكارات في المنتجات النباتية والمكونات المعاد تدويرها وحلول تقليل هدر الطعام.

من 2025 إلى 2030، من المتوقع أن تشهد فئة الإنزيمات معدل نمو سنوي مركب 5.98%. يدفع هذا النمو الاعتماد المتزايد للإنزيمات عبر قطاعات متنوعة مثل الأغذية والزراعة والأدوية. هذه الصناعات تفضل الإنزيمات لمزاياها، بما في ذلك زيادة الكفاءة وتقصير أوقات المعالجة والخصائص الصديقة للبيئة. تحديداً، في قطاع الأغذية، تلعب الإنزيمات دوراً محورياً في تعزيز جودة المنتج واستبدال المواد الكيميائية الاصطناعية وتعزيز الود البيئي لعمليات الإنتاج. أشار التقرير السنوي 2024 لشركة Ingredion إلى نمو عضوي مضاعف في مبيعات قطاع حلول الملمس والصحة، والذي يُعزى إلى النشا المتخصص عالي القيمة ومكثفات التسميات النظيفة. تحتفظ الشركة بمرافق تصنيع في أمريكا الجنوبية، مع التركيز على المصادر المحلية وسلاسل التوريد الفعالة. أشار التقرير إلى مبادرات إزالة الاختناقات الناجحة في كولومبيا والمكسيك، والتي زادت القدرة الإنتاجية للمكونات المتخصصة.

ملاحظة: حصص القطاعات لجميع القطاعات الفردية متاحة عند شراء التقرير

التطبيق: المشروبات تدفع الحجم، النباتي يتسارع

في تقسيم التطبيق، استحوذت المشروبات على أكبر حصة سوقية بنسبة 21.06% في عام 2024، مدفوعة بمناخ المنطقة الدافئ وزيادة اهتمام المستهلكين بخيارات المشروبات الوظيفية والمدعمة. وفقاً للتقرير السنوي 2024 لشركة PepsiCo، ساهمت أمريكا اللاتينية بـ 13% من إجمالي إيرادات الشركة البالغة 91.854 مليار دولار أمريكي، مع تركيز الشركة على تطوير المحفظة لتلبية احتياجات المستهلكين. من المتوقع أن تنمو تطبيقات الأغذية والمشروبات النباتية بمعدل نمو سنوي مركب 6.43% من 2025-2030، مما يشير إلى توسع البدائل النباتية عبر المنطقة.

ينمو سوق مكونات الأغذية المتخصصة النباتية بسبب المخاوف الصحية والبيئية، خاصة في بدائل الحليب واللحوم النباتية. تشكل منتجات المخابز قطاع تطبيق مهماً، حيث يستخدم المصنعون مكونات متخصصة لتحسين الملمس وفترة الصلاحية والمحتوى الغذائي. يتميز القطاع بزيادة الطلب على الأغذية الصحية والوظيفية وممارسات الإنتاج المستدامة وابتكارات تكنولوجيا الأغذية.

ملاحظة: حصص القطاعات لجميع القطاعات الفردية متاحة عند شراء التقرير

تحليل الجغرافيا

تحتل البرازيل حصة 55.33% من سوق مكونات الأغذية المتخصصة في أمريكا الجنوبية في عام 2024، مدعومة ببنيتها التحتية الراسخة لمعالجة الأغذية وقدراتها الزراعية. حقق قطاع معالجة الأغذية في البلاد إيرادات بقيمة 233 مليار دولار أمريكي في عام 2024، وفقاً لوزارة الزراعة الأمريكية [3]المصدر: وزارة الزراعة الأمريكية (USDA)، "مكونات معالجة الأغذية السنوية"، www.usda.gov. يُظهر السوق اعتماداً كبيراً على مكونات الأغذية المستوردة، مما يخلق فرصاً للموردين. يُظهر المستهلكون البرازيليون تفضيلاً متزايداً للمنتجات النباتية والمصادر الشفافة للمكونات.

من المتوقع أن ينمو سوق مكونات الأغذية المتخصصة في الأرجنتين بمعدل نمو سنوي مركب 6.25% من 2025-2030. بعد انكماش اقتصادي بنسبة 1.7% في عام 2023 بسبب التحديات الاقتصادية الكلية وظروف الجفاف، أظهر اقتصاد البلاد نمواً بنسبة 5.5% في عام 2025، وفقاً للبنك الدولي. يُعزى هذا التعافي إلى تحسن الأحوال الجوية والاستثمارات الزراعية. تساهم برامج الأغذية المدعومة من البنك الدولي وتركيز البلاد على الزراعة المستدامة ومقاومة المناخ في تطوير السوق.

تمثل تشيلي والبلدان الأخرى في أمريكا الجنوبية قطاعاً مهماً من السوق، حيث تشتهر تشيلي بمعاييرها التنظيمية ومبادراتها الغذائية المركزة على الصحة. يشير تقرير آفاق الاقتصاد العالمي للبنك الدولي إلى أن نمو أمريكا اللاتينية والكاريبي سيزداد من 2.3% في عام 2024 إلى 2.4% في عام 2025. تعكس هذه النظرة للنمو تعزز الطلب الخارجي وتحسن الإنتاج الزراعي، خاصة في البرازيل. بينما ينخفض التضخم الإقليمي، مما يسمح بتخفيضات في أسعار الفائدة قد تزيد الاستثمار، يواجه السوق تحديات محتملة من القضايا الجيوسياسية وتأثيرات تغير المناخ على الإنتاج الزراعي والأمن الغذائي.

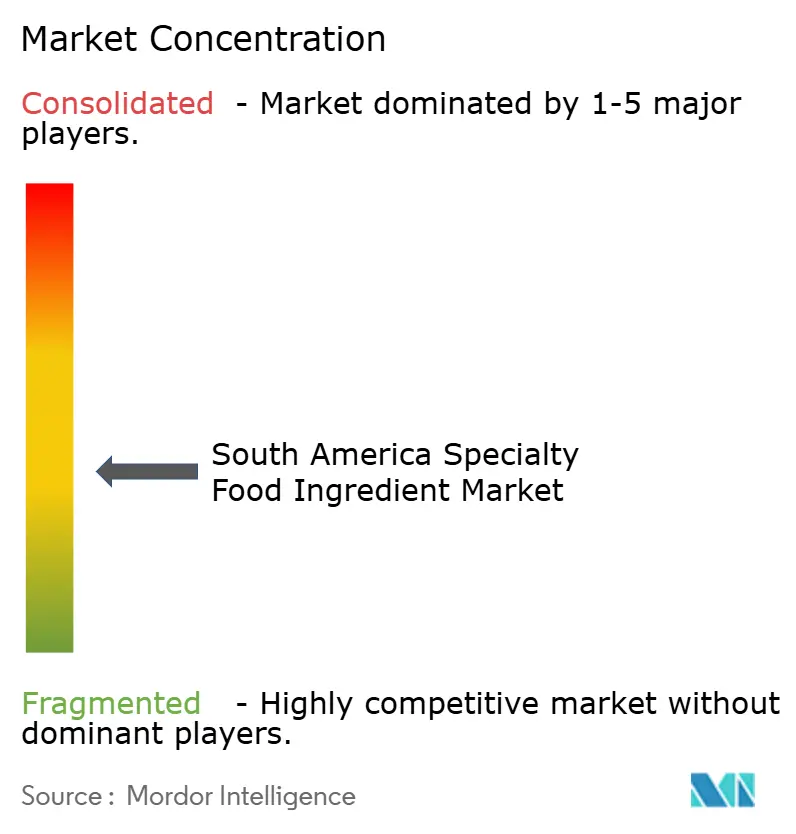

المشهد التنافسي

يُظهر سوق مكونات الأغذية المتخصصة في أمريكا الجنوبية هيكلاً تنافسياً مجزأ بدرجة معتدلة، حيث تحتفظ الشركات المتعددة الجنسيات، بما في ذلك شركة Cargill Incorporated وشركة The Archer-Daniels-Midland Company وشركة Ingredion Incorporated وشركة DSM-Firmenich AG وشركة Kerry Group plc، بمواقع سوقية مهيمنة من خلال شبكات التوزيع الراسخة والمرافق الإنتاجية الموجودة استراتيجياً. تنفذ هذه المنظمات مبادرات استدامة شاملة وتطور حلول التسميات النظيفة لمعالجة تفضيلات المستهلكين المتطورة والامتثال للأطر التنظيمية.

تستمر ديناميكيات السوق التنافسية في التحول من خلال عمليات الاندماج والاستحواذ والمشاريع التعاونية الاستراتيجية، حيث تعزز المنظمات محافظ المكونات المتخصصة وتوسع حضورها الجغرافي. يؤسس المصنعون الإقليميون تمايزاً في السوق من خلال التقدم التكنولوجي، مخصصين موارد لمنهجيات المعالجة المتطورة والبنية التحتية الرقمية لتحسين وظائف المكونات وتعزيز رؤية سلسلة التوريد.

اللاعبون الإقليميون من المستوى المتوسط ينحتون مجالات متخصصة في السوق من خلال رشاقتهم وتخصصهم. تستخدم Oterra خطوط الأناتو والبابريكا، المصدرة من خلال بروتوكولات الزراعة المتجددة، ونجحت في تأمين عقود مع معالجي اللحوم الذين يهدفون إلى انتقالات الألوان الطبيعية. علاوة على ذلك، تلعب المنصات الرقمية التي تتتبع مصادر مستوى المزرعة وكثافة الكربون دوراً محورياً في تحديد جوائز العقود، مما يؤكد الأهمية المتزايدة لأوراق اعتماد التتبع في سوق مكونات الأغذية المتخصصة.

قادة صناعة مكونات الأغذية المتخصصة في أمريكا الجنوبية

-

Cargill, Incorporated

-

The Archer-Daniels-Midland Company

-

Ingredion Incorporated

-

Kerry Group plc

-

DSM-Firmenich AG

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

التطورات الحديثة في الصناعة

- فبراير 2025: قدمت Arla Food Ingredients صندوق أدوات لمساعدة المصنعين في أمريكا الجنوبية على تطوير حلويات عالية البروتين. يحتوي صندوق الأدوات على 12 وصفة وتركيبات جاهزة للخلط، بما في ذلك مزيج بودينغ فوري قليل الدسم ومنتجات هلامية شفافة مصنوعة من معزول بروتين مصل اللبن Lacprodan.

- فبراير 2025: قدمت Umami Bioworks الكافيار الهجين كمكون للشركات. يجمع المنتج بين المكونات النباتية، بما في ذلك الأعشاب البحرية والروابط الطبيعية، لتقليد الملمس الزبداني ونكهة الكافيار الفاخر الغنية.

- يوليو 2024: أسست شركة Archer-Daniels-Midland Company منشأة تصنيع مزائج جديدة في أبوكارانا، بارانا، مما عزز قدرتها الإنتاجية بنسبة 40%. تخصصت المنشأة في إنتاج تركيبات من المعادن والأحماض الأمينية والفيتامينات والمضافات.

- يوليو 2023: وسعت Tate & Lyle محفظة المحليات بتقديم محلي ستيفيا TASTEVA SOL. يُظهر المنتج قابلية ذوبان أعلى بـ 200 مرة من منتجات Reb M و D. يذوب المحلي بسهولة في المركزات ويحافظ على قابليته للذوبان عند مستويات الحموضة المنخفضة.

نطاق تقرير سوق مكونات الأغذية المتخصصة في أمريكا الجنوبية

تُستخدم مكونات الأغذية المتخصصة عادة في إنتاج الأغذية للون والملمس والمزج والحفظ. يتم تقسيم سوق مكونات الأغذية المتخصصة في أمريكا الجنوبية حسب نوع المنتج والتطبيق والجغرافيا. بناءً على نوع المنتج، يتم تقسيم السوق إلى مكونات الأغذية الوظيفية والنشا المتخصص والمواد المكثفة والمحليات ونكهات الطعام والمحسنات والمحمضات والمواد الحافظة والمستحلبات والملونات والإنزيمات والبروتينات والدهون والزيوت المتخصصة وهيدروكولويدات الطعام والسكريات المتعددة ومضادات التكتل وأخرى. حسب التطبيق، يتم تقسيم السوق إلى منتجات المخابز والمشروبات واللحوم والدواجن والمأكولات البحرية ومنتجات الألبان والحلويات والدهون والزيوت والضمادات/التوابل/الصلصات/المتبلات والمعكرونة والحساء والنودلز والأطعمة المحضرة والأغذية والمشروبات النباتية والتطبيقات الأخرى. حسب الجغرافيا، يتم تقسيم السوق إلى البرازيل وتشيلي والأرجنتين وبقية أمريكا الجنوبية. لكل قطاع، تم إجراء تحديد حجم السوق والتوقعات بناءً على القيمة (بمليون دولار أمريكي).

| مكونات الأغذية الوظيفية |

| النشا المتخصص والمواد المكثفة |

| المحليات |

| نكهات الطعام والمحسنات |

| المحمضات |

| المواد الحافظة |

| المستحلبات |

| الملونات |

| الإنزيمات |

| البروتينات |

| الدهون والزيوت المتخصصة |

| هيدروكولويدات الطعام والسكريات المتعددة |

| مضادات التكتل |

| أخرى |

| منتجات المخابز |

| المشروبات |

| اللحوم والدواجن والمأكولات البحرية |

| منتجات الألبان |

| الحلويات |

| الدهون والزيوت |

| الضمادات/التوابل/الصلصات/المتبلات |

| المعكرونة والحساء والنودلز |

| الأطعمة المحضرة |

| الأغذية والمشروبات النباتية |

| التطبيقات الأخرى |

| البرازيل |

| تشيلي |

| الأرجنتين |

| بقية أمريكا الجنوبية |

| حسب نوع المنتج | مكونات الأغذية الوظيفية |

| النشا المتخصص والمواد المكثفة | |

| المحليات | |

| نكهات الطعام والمحسنات | |

| المحمضات | |

| المواد الحافظة | |

| المستحلبات | |

| الملونات | |

| الإنزيمات | |

| البروتينات | |

| الدهون والزيوت المتخصصة | |

| هيدروكولويدات الطعام والسكريات المتعددة | |

| مضادات التكتل | |

| أخرى | |

| حسب التطبيق | منتجات المخابز |

| المشروبات | |

| اللحوم والدواجن والمأكولات البحرية | |

| منتجات الألبان | |

| الحلويات | |

| الدهون والزيوت | |

| الضمادات/التوابل/الصلصات/المتبلات | |

| المعكرونة والحساء والنودلز | |

| الأطعمة المحضرة | |

| الأغذية والمشروبات النباتية | |

| التطبيقات الأخرى | |

| حسب الجغرافيا | البرازيل |

| تشيلي | |

| الأرجنتين | |

| بقية أمريكا الجنوبية |

الأسئلة الرئيسية المجاب عنها في التقرير

ما حجم سوق مكونات الأغذية المتخصصة في أمريكا الجنوبية اليوم؟

يبلغ حجم سوق مكونات الأغذية المتخصصة في أمريكا الجنوبية 13.94 مليار دولار أمريكي في عام 2025 ومن المتوقع أن يصل إلى 17.88 مليار دولار أمريكي بحلول عام 2030.

أي قطاع منتجات يحتل أكبر حصة؟

تتصدر مكونات الأغذية الوظيفية بحصة 17.15% من سوق مكونات الأغذية المتخصصة، مما يعكس طلباً قوياً على المكونات المعززة للصحة.

ما هي منطقة التطبيق الأسرع نمواً؟

من المتوقع أن ترتفع تطبيقات الأغذية والمشروبات النباتية بمعدل نمو سنوي مركب 6.43%، متفوقة على جميع الفئات الأخرى حتى عام 2030.

لماذا تهيمن البرازيل على الطلب الإقليمي؟

تجمع البرازيل بين صناعة معالجة أغذية بقيمة 233 مليار دولار أمريكي، وتوفر محاصيل واسع ولوائح مضافات واضحة، وتحقق 55.33% من الإيرادات الإقليمية.

آخر تحديث للصفحة في: