حجم وحصة سوق المكونات المتخمرة في أمريكا الجنوبية

تحليل سوق المكونات المتخمرة في أمريكا الجنوبية بواسطة Mordor Intelligence

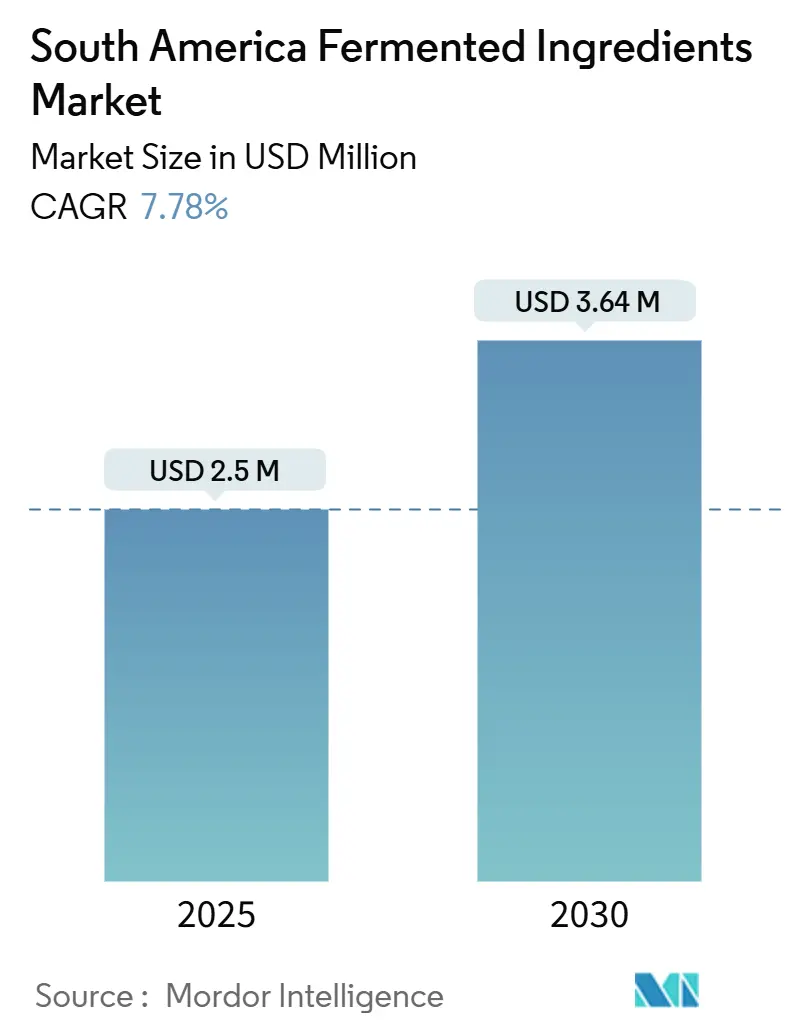

يُقدر حجم سوق المكونات المتخمرة في أمريكا الجنوبية بـ 2.50 مليون دولار أمريكي في عام 2025 ومن المتوقع أن يصل إلى 3.64 مليون دولار أمريكي بحلول عام 2030، متقدماً بمعدل نمو سنوي مركب قدره 7.78%. يعتمد التوسع على الموارد الوفيرة من المواد الخام الزراعية في المنطقة، وتحسن تشريعات المدخلات الحيوية، وتحول المصنعين نحو الحلول القائمة على المواد الحيوية في الاستخدامات الغذائية والعلفية والصناعية. نمو الثروة الحيوانية في البرازيل والأرجنتين يحافظ على طلب ثابت على إضافات العلف من الأحماض الأمينية، بينما تضخ البرامج الوطنية للاقتصاد الحيوي الأموال العامة في قدرات التخمر. اللاعبون متعددو الجنسيات يضيفون نطاقاً من خلال المصانع الجديدة، لكن الشركات الناشئة المحلية تحافظ على مرونتها في الأسواق المتخصصة التي تستفيد من المعرفة المحلية في التخمر. مرونة سلسلة التوريد تتحسن حيث يتم تحويل المنتجات المشتركة للإيثانول والسكر إلى ركائز، لكن التكافؤ في التكلفة مع البدائل البتروكيماوية يبقى صعب المنال في البوليمرات كثيفة رؤوس الأموال والبروتينات المتخصصة.

النقاط الرئيسية في التقرير

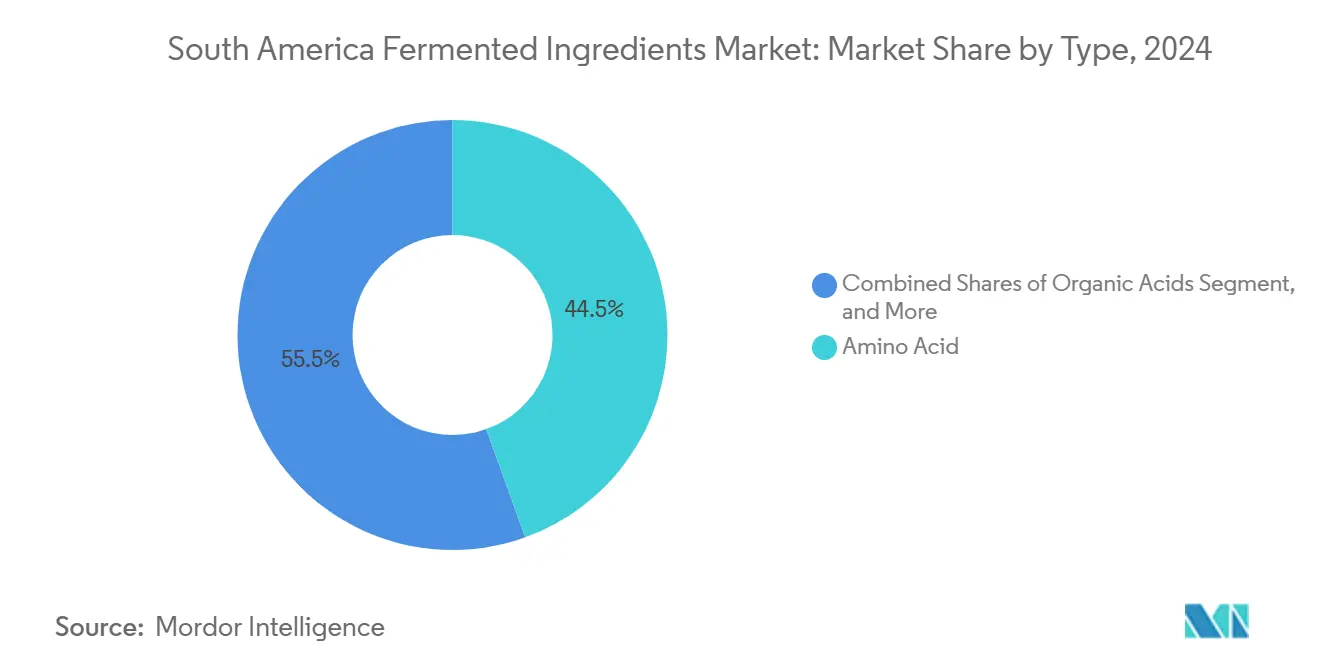

- حسب نوع المنتج، تصدرت الأحماض الأمينية بنسبة 44.51% من حصة سوق المكونات المتخمرة في أمريكا الجنوبية في عام 2024، ومن المتوقع أن تتوسع البوليمرات بمعدل نمو سنوي مركب قدره 9.42% حتى عام 2030.

- حسب الشكل، شكلت المنتجات الجافة 59.64% من حصة حجم سوق المكونات المتخمرة في أمريكا الجنوبية في عام 2024، بينما من المتوقع أن تنمو التركيبات السائلة بمعدل نمو سنوي مركب قدره 10.27% حتى عام 2030.

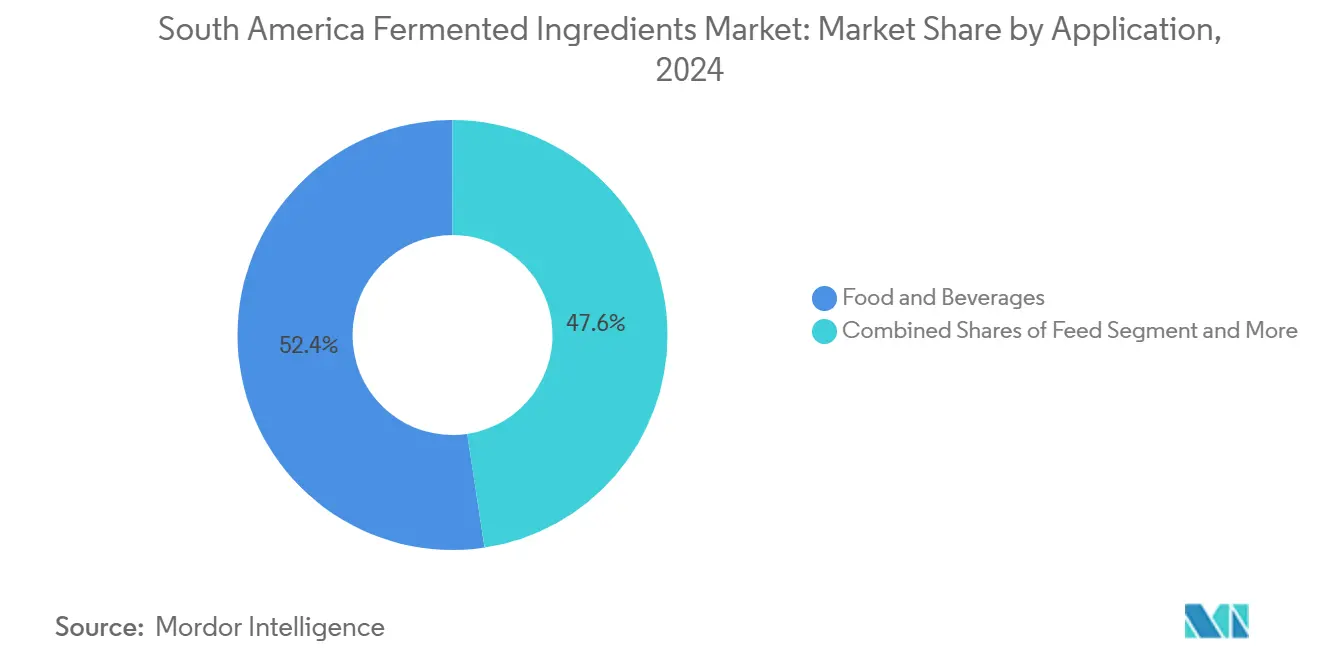

- حسب التطبيق، احتلت الأغذية والمشروبات 52.37% من سوق المكونات المتخمرة في أمريكا الجنوبية في عام 2024، ومن المتوقع أن ترتفع الاستخدامات الصناعية بمعدل نمو سنوي مركب قدره 8.94% حتى عام 2030.

- حسب الجغرافيا، هيمنت البرازيل بحصة 60.15% في عام 2024، بينما من المتوقع أن تسجل تشيلي معدل نمو سنوي مركب قدره 9.10% بين 2025-2030.

اتجاهات ورؤى سوق المكونات المتخمرة في أمريكا الجنوبية

تحليل تأثير المحركات

| المحركات | (~) % التأثير على توقع معدل النمو السنوي المركب | الصلة الجغرافية | الإطار الزمني للتأثير |

|---|---|---|---|

| ازدهار صادرات البروتين الحيواني يغذي الطلب على الأحماض الأمينية لدرجة العلف | +1.8% | البرازيل والأرجنتين كمحور، انتشار إلى أوروغواي وباراغواي | المدى المتوسط (2-4 سنوات) |

| ارتفاع اتجاه الملصقات النظيفة في الأغذية والمشروبات يدفع التحول إلى المضافات القائمة على المواد الحيوية | +1.5% | عالمياً، مع مكاسب مبكرة في البرازيل وتشيلي وكولومبيا | المدى الطويل (≥ 4 سنوات) |

| البرامج الوطنية للمدخلات الحيوية في البرازيل والأرجنتين تدعم قدرات التخمر | +1.2% | البرازيل والأرجنتين، انتشار محدود إلى شركاء الميركوسور | المدى القصير (≤ 2 سنة) |

| الانتماء الثقافي للأغذية المتخمرة يدعم مكونات التخمر التقليدية | +0.9% | إقليمياً، الأقوى في المناطق الأصلية في بيرو والإكوادور وكولومبيا | المدى الطويل (≥ 4 سنوات) |

| زيادة الوعي الاستهلاكي والطلب على الأغذية الطبيعية والصحية | +1.1% | المراكز الحضرية عبر أمريكا الجنوبية، تقودها البرازيل وتشيلي | المدى المتوسط (2-4 سنوات) |

| التطورات في التكنولوجيا الحيوية تدعم عمليات التخمر القابلة للتوسع | +1.0% | البرازيل كمحور، ناشئة في الأرجنتين وتشيلي | المدى الطويل (≥ 4 سنوات) |

| المصدر: Mordor Intelligence | |||

ازدهار صادرات البروتين الحيواني يغذي الطلب على الأحماض الأمينية لدرجة العلف

توسع قطاع الثروة الحيوانية في أمريكا الجنوبية يخلق طلباً متتالياً على مضافات العلف المتخمرة، خاصة حيث ترسخ المنطقة موقعها كمورد عالمي للبروتين. هذا الازدهار البروتيني يدفع الطلب على الأحماض الأمينية خارج الليسين والميثيونين التقليديين نحو المركبات المتخصصة المشتقة من التخمر مثل الثريونين والتربتوفان، الأساسية لتحسين نسب تحويل العلف في أنظمة الإنتاج المكثفة. موقع البرازيل كأكبر مصدر للحوم البقر في العالم وثاني أكبر منتج للدواجن يخلق طلباً هيكلياً على مضافات العلف المشتقة من التخمر، خاصة حيث تدفع اللوائح البيئية المنتجين نحو بدائل حيوية لمحفزات النمو الاصطناعية. النمو المتوقع للقطاع إلى 43.7 مليار لتر من طلب الإيثانول بحلول عام 2033 يولد أيضاً تيارات منتجات مشتركة كبيرة مناسبة لتطبيقات ركائز التخمر، وفقاً لبيانات وكالة الطاقة الدولية[1]المصدر: وكالة الطاقة الدولية، "تقرير الوقود الحيوي السنوي 2024"، iea.org. التخفيض الأخير للأرجنتين في التعريفات الجمركية على منتجات فول الصويا يعزز قدرة المنطقة التنافسية في الأسواق العالمية للبروتين، مما يضخم الطلب على منتجات التخمر درجة العلف حيث يسعى المنتجون لتحسين الهامش من خلال تحسين كفاءة العلف.

ارتفاع اتجاه الملصقات النظيفة في الأغذية والمشروبات يدفع التحول إلى المضافات القائمة على المواد الحيوية

ولد قطاع معالجة الأغذية في البرازيل 209 مليار دولار أمريكي في عام 2022، والقواعد المحدثة للمكملات تحت التعليمات المعيارية 284/2028 توضح استخدام الإنزيمات والبروبيوتيك في المنتجات النهائية، وفقاً لبيانات ANVISA. أصحاب العلامات التجارية يستجيبون باستبدال المواد الحافظة الاصطناعية بالأحماض اللاكتيكية والستريكية المشتقة من التخمر التي تقدم ملصقات قابلة للتعرف وتأثير حمضي. الاستطلاعات الاستهلاكية في المدن الكبرى البرازيلية والتشيلية تظهر استعداداً لدفع علاوات للمحسنات النسيجية ذات المصدر الطبيعي، مما يحفز امتصاص الصموغ والثقافات المتخمرة في خطوط الوجبات الخفيفة ومنتجات الألبان. تجار التجزئة يضخمون الطلب من خلال توسيع ممرات "خالية من"، مما يدفع المعالجات نحو لوحات مكونات قصيرة متجذرة في المكونات المشتقة حيوياً. معاً، الوضوح التنظيمي وتحولات الشراء تترجم إلى نمو مستدام ومحتسب الهامش للحلول ذات الملصقات النظيفة داخل سوق المكونات المتخمرة في أمريكا الجنوبية.

البرامج الوطنية للمدخلات الحيوية في البرازيل والأرجنتين تدعم قدرات التخمر

القانون الفيدرالي البرازيلي 15,070/2024 يفرض التسجيل والتفتيش وحوافز الابتكار لمصانع المدخلات الحيوية، مما يفتح الأبواب للوحدات التجارية والزراعية للتخمر. التشريع يسمح بكل من المصانع الحيوية التجارية ووحدات الإنتاج للاستخدام الشخصي، مما يخلق نقاط دخول متعددة للسوق لموردي تكنولوجيا التخمر. برنامج المدخلات الحيوية الزراعية الأرجنتيني (PROBIAAR) يدعم الشركات المحلية المنتجة للأسمدة الحيوية والمبيدات الحيوية، مع 131 شركة مسجلة بحلول عام 2022، منها 97 شركة محلية. هذه البرامج تقلل الحواجز التنظيمية وتوفر حوافز مالية تقلل تكلفة رأس المال لاستثمارات قدرات التخمر، مما يفيد بشكل خاص المؤسسات الصغيرة والمتوسطة التي تسعى لتسويق المعرفة التقليدية في التخمر.

الانتماء الثقافي للأغذية المتخمرة يدعم مكونات التخمر التقليدية

ممارسات التخمر التقليدية في أمريكا الجنوبية تقدم فرصاً لتوسيع العمليات الحرفية للاستخدام التجاري، مدفوعة بالطلب الاستهلاكي على تجارب غذائية أصيلة وتقليدية. هذه المنتجات المتخمرة تحتوي على مستويات كبيرة من بكتيريا حمض اللاكتيك، خاصة Lactiplantibacillus plantarum وأنواع Lacticaseibacillus، التي تظهر مقاومة قوية للضغط وخصائص التصاق مفيدة لتطوير البروبيوتيك. الأهمية الثقافية للتخمر في المنطقة تشمل المشروبات ومنتجات الألبان مثل الكوميس وسويرو كوستينيو، مما يؤسس قبول المستهلك لمكونات التخمر في الأغذية المعالجة. المنتجات المتخمرة التقليدية تعمل كأغذية وظيفية، تقدم عناصر غذائية أساسية وفوائد صحية للمجتمعات بينما توفر نماذج لتطوير منتجات جديدة باستخدام مكونات تقليدية. هذا القبول الثقافي الراسخ يسهل دخول السوق لمكونات مشتقة من التخمر، خاصة عندما تؤكد المنتجات على صلتها بممارسات الطعام التقليدية. التركيز المتزايد على حفظ التراث الغذائي الأصلي يخلق فرصاً لتطوير مكونات مشتقة من التخمر تحافظ على الطرق التقليدية بينما تلتزم بمعايير سلامة الأغذية والإنتاج الحديثة.

تحليل تأثير القيود

| القيود | (~) % التأثير على توقع معدل النمو السنوي المركب | الصلة الجغرافية | الإطار الزمني للتأثير |

|---|---|---|---|

| المنافسة السعرية من المكونات الاصطناعية القائمة على البتروكيماويات | -1.4% | عالمياً، تؤثر خاصة على القدرة التنافسية لصادرات البرازيل والأرجنتين | المدى القصير (≤ 2 سنة) |

| محدودية البحث والتطوير والخبرة التقنية | -1.1% | إقليمياً، الأكثر حدة في تشيلي وكولومبيا والاقتصادات الأصغر | المدى المتوسط (2-4 سنوات) |

| الشكوك الاقتصادية والجيوسياسية | -0.8% | الأرجنتين كمحور، تأثيرات انتشار عبر علاقات تجارة الميركوسور | المدى القصير (≤ 2 سنة) |

| الاعتماد على المواد الخام المستوردة لعمليات التخمر | -0.6% | إقليمياً، يؤثر على ركائز التخمر المتخصصة والمعدات | المدى المتوسط (2-4 سنوات) |

| المصدر: Mordor Intelligence | |||

المنافسة السعرية من المكونات الاصطناعية القائمة على البتروكيماويات

الأحماض الأمينية والأحماض العضوية الاصطناعية العالمية تستفيد من تحسين يمتد لعقود ومصانع آسيوية كبيرة النطاق تقدم تكلفة منخفضة لكل كيلوغرام. أمريكا اللاتينية تفتقر حالياً للبنية التحتية الواسعة للتخمر درجة الغذاء، مما يجبر العديد من المستخدمين على الاستيراد بتكاليف وصول أعلى. حتى تصل المصانع الحيوية الإقليمية لوفورات حجم مشابهة، المشترون الحساسون للسعر في العلف والصناعة سينجذبون نحو البدائل البتروكيماوية، مما يقلل الأحجام القابلة للتناول لسوق المكونات المتخمرة في أمريكا الجنوبية. تقلب العملة في الأرجنتين وتكاليف التمويل المحلية تضاعف التحدي من خلال تضخيم النفقات الرأسمالية للخطوط الجديدة للتخمر. المنتجون يخففون المخاطر من خلال برامج النفايات إلى الركائز واتفاقيات الشراء الإقليمية، لكن التكافؤ في التكلفة يبقى عقبة قريبة المدى.

محدودية البحث والتطوير والخبرة التقنية

فجوات القدرة التقنية عبر أمريكا الجنوبية تقيد تطوير صناعة التخمر، خاصة في البلدان التي تفتقر للبنية التحتية الراسخة للتكنولوجيا الحيوية ورأس المال البشري المتخصص. البرازيل، رغم الإنتاج العلمي القوي في التكنولوجيا الحيوية الصحية والمؤسسات الراسخة مثل FIOCRUZ ومعهد بوتانتان، تواجه تحديات من التقلب الاقتصادي وقطاع خاص مجزأ يحد من الاستثمار المستدام في البحث والتطوير في تكنولوجيات التخمر. قيود الخبرة التقنية تصبح واضحة خاصة في تطبيقات التخمر الدقيق، حيث التسويق الناجح يتطلب مناهج متعددة التخصصات تشمل أطراف متعددة وقدرات تحسين عملية متطورة تتجاوز القدرات الإقليمية الحالية. نقص المهنيين المؤهلين يخلق اختناقات في توسيع عمليات التخمر، خاصة حيث تتطلب لوائح المدخلات الحيوية الجديدة في البرازيل مهنيين مؤهلين للإنتاج التجاري، مما قد يقيد نمو الصناعة حتى توسع المؤسسات التعليمية برامج التدريب ذات الصلة

تحليل القطاعات

حسب نوع المنتج: الأحماض الأمينية تقود رغم ابتكار البوليمرات

شكلت الأحماض الأمينية 44.51% من إيرادات سوق المكونات المتخمرة في أمريكا الجنوبية في عام 2024. نمو القطاع ينبع من متطلبات تحسين العلف في قطاع الثروة الحيوانية في المنطقة. يستخدم المصنعون موارد الذرة وفول الصويا في المنطقة لإنتاج الليسين والميثيونين والثريونين، التي تحسن كفاءة تحويل العلف في إنتاج الدواجن والخنازير. الدور المزدوج للبرازيل كمصدر للبروتين ومنتج للإيثانول يوفر منتجات مشتركة تقلل تكاليف إنتاج الجلوكوز، مما يمكن تسعير الأحماض الأمينية تنافسياً. من المتوقع أن ينمو قطاع البوليمرات بمعدل نمو سنوي مركب قدره 9.42%، مدفوعاً بلوائح النفايات البلاستيكية الجديدة التي تشجع اعتماد التعبئة القابلة للتحلل الحيوي. سياسات الشراء الحكومية في تشيلي وكولومبيا تفضل المواد القابلة للتحويل إلى سماد، مما يزيد فرص السوق لبوليهيدروكسي الكانوات القائمة على التخمر.

الأحماض العضوية والفيتامينات تحافظ على طلب ثابت في إنتاج الأغذية والمشروبات كمواد حافظة طبيعية ومكونات تحصين. الإنزيمات الصناعية تؤمن عقود مع منشآت الوقود الحيوي والتخمير التي تحتاج خصائص حفزية محددة. بينما المضادات الحيوية تمثل حصة سوق أصغر بسبب القيود الإقليمية على العلف المدوى، تحافظ على مبيعات ثابتة في التطبيقات البيطرية. منطقة الوسط الغربي في البرازيل تواصل توسيع إنتاج الأحماض الأمينية، مع منشآت معالجة الصويا المتكاملة التي تستخدم المنتجات الثانوية للتخمر لتوليد الطاقة. إنتاج البوليمرات يجذب الاستثمار لمنشآت تجريبية تستخدم مياه تحلل تفل قصب السكر لتقليل تكاليف المواد الخام. مصنعو الأحماض العضوية يتعاونون مع معالجات الفاكهة لاستخدام نفايات القشور، دعماً لمبادرات الاقتصاد الدائري. قطاع الفيتامينات يواجه تحديات من التقلبات السعرية العالمية لكنه يستفيد من عمليات الخلط المحلية التي تقلل تكاليف الاستيراد.

ملاحظة: حصص القطاعات الفردية متاحة عند شراء التقرير

حسب الشكل: نمو السوائل يتفوق على هيمنة الجاف

شكلت العروض الجافة 59.64% من المبيعات في عام 2024، مما يعكس العمر الافتراضي المتفوق والنقل في درجة حرارة الغرفة والتوافق مع أنظمة الجرعات الموجودة في مطاحن العلف. هذه الصفات تجعل الصيغ الجافة لا غنى عنها لسلاسل التوريد الريفية التي تمتد آلاف الكيلومترات عبر حوض الأمازون. على العكس، من المتوقع أن تتوسع السوائل بمعدل نمو سنوي مركب قدره 10.27%، مستفيدة من الاستثمارات في اللوجستيات المبردة وخطوط معالجة الأغذية الآلية التي تتطلب مركزات قابلة للضخ. التطبيقات الواسمة تشمل بادئات الألبان المسلمة في سوائل الحماية من التجميد والحلول الإنزيمية الصناعية المصاغة للجرعات المباشرة. حجم سوق المكونات المتخمرة في أمريكا الجنوبية للصيغ السائلة سيستفيد من بناء سلسلة التبريد الحضرية في ساو باولو وسانتياغو، حيث تتطلب منصات البقالة في نفس اليوم مدخلات جاهزة للاستخدام.

التركيبات الجافة ستحافظ على القيادة في قنوات العلف ورعاية المحاصيل والمكملات الغذائية التي تقدر سهولة التعامل ومرونة التخفيف. الأحماض الأمينية المسحوقة تتكامل بسلاسة مع علف الهريس بينما البروبيوتيك الجاف يتوسع إلى كبسولات لصيدليات التجزئة. المركزات السائلة تكتسب قوة في المشروبات الحرفية والنباتية، حيث سرعة التخمر في الوقت الفعلي أمر بالغ الأهمية. بعض المنتجين يستخدمون استراتيجيات ثنائية الصيغة-تجفيف بالرش لتيارات السوائل الفائضة لتعظيم استخدام المصنع-وبالتالي استقرار الهوامش وتخفيف مخاطر المخزون عبر سوق المكونات المتخمرة في أمريكا الجنوبية.

حسب التطبيق: النمو الصناعي يتحدى هيمنة الأغذية

تحافظ الأغذية والمشروبات على قيادة السوق بحصة 52.37% في عام 2024، مدفوعة بقطاع معالجة الأغذية المتوسع في أمريكا الجنوبية، الذي ولد 209 مليار دولار أمريكي في البرازيل وحدها خلال عام 2022، وزيادة الطلب الاستهلاكي على المكونات الطبيعية والأغذية الوظيفية، وفقاً لـ Food Export. المكونات المتخمرة مثل الأحماض الأمينية والأحماض العضوية لها تطبيقات في منتجات الألبان المختلفة مثل الجبن والزبادي وغيرها. حيث استهلاك هذه المنتجات يتزايد في المنطقة، الطلب على هذه المكونات يتزايد. وفقاً لبيانات منظمة الأغذية والزراعة[2]المصدر: منظمة التعاون الاقتصادي والتنمية، "استهلاك الفرد من منتجات الألبان في البرازيل"، www.oecd.org من عام 2023، كان استهلاك الفرد من الجبن في البرازيل 3.37 كيلوغرام. التطبيقات الصناعية تبرز كأسرع قطاع نمواً بمعدل نمو سنوي مركب قدره 8.94% حتى عام 2030.

التطبيقات الدوائية تبقى مقيدة بالتعقيدات التنظيمية والقدرات الإنتاجية المحلية المحدودة، رغم أن قطاع التكنولوجيا الحيوية الصحية في البرازيل يظهر وعداً مع الأولوية الحكومية والمؤسسات البحثية الراسخة مثل FIOCRUZ التي تقود جهود التطوير. النمو السريع للقطاع الصناعي يعكس الاعتماد المتزايد للمواد الكيميائية المشتقة من التخمر في عمليات التصنيع، مدعوماً بالمبادرات الحكومية مثل الاستراتيجية الوطنية للاقتصاد الحيوي في البرازيل التي تعزز استخدام الموارد المتجددة وممارسات التصنيع المستدامة. التطبيقات الأخرى، بما في ذلك مستحضرات التجميل والعناية الشخصية، تظهر إمكانات ناشئة حيث تتحول تفضيلات المستهلك نحو المكونات الطبيعية، رغم أن تطوير السوق يبقى في مرحلة مبكرة مقارنة بتطبيقات الأغذية والأعلاف الراسخة.

ملاحظة: حصص القطاعات الفردية متاحة عند شراء التقرير

التحليل الجغرافي

سيطرت البرازيل على 60.15% من الإيرادات الإقليمية في عام 2024، مدعومة بقانون المدخلات الحيوية المتطور، وثاني أكبر إنتاج عالمي للإيثانول، ومجمع ثروة حيوانية كبير. إصلاحات ANVISA في البلاد تمنح وضوحاً حول البروبيوتيك والإنزيمات، مما يمكن إطلاق مكونات غذائية تتماشى مع معايير الملصقات النظيفة العالمية. منشأة DSM-Firmenich بسعة 100,000 طن في ميناس جيرايس تمثل ثقة الاستثمار الأجنبي المباشر وتوريد مكملات الماشية لأحزمة المزارع في الغرب الأوسط. اعتماد المزارعين البرازيليين للمدخلات الحيوية يتجاوز 50% مما يرسخ الطلب المحلي.

الأرجنتين تحتل المرتبة الثانية، مدعومة بمعالجة الفواكه والخضروات الموجهة للتصدير وقانون غذائي محدث يبسط إجراءات الاستيراد والتصدير. وفقاً لبيانات UN Comtrade[3]المصدر: UN Comtrade، "المصدرون الرائدون للحمضيات في أمريكا الجنوبية والكاريبي"، www.uncomtrade.org من عام 2024، صدرت الأرجنتين حمضيات بقيمة 126.36 مليون دولار أمريكي. بسبب هذا، لاعبو السوق يعالجون هذه الفواكه إلى حمض الستريك ومكونات متخمرة أخرى. مبادرات الاستقرار الاقتصادي الكلي تهدف لخفض التضخم وفتح قنوات الائتمان، مما يعزز مناخ الاستثمار لسوق المكونات المتخمرة في أمريكا الجنوبية.

تشيلي تحقق أسرع مسار بتوقع معدل نمو سنوي مركب قدره 9.10% إلى 2030، مدفوعة بولايات الاقتصاد الدائري العدوانية والشركات الناشئة المدعومة برأس المال المخاطر في التخمر الدقيق مثل Luyef Cultivated X. المنح الحكومية تشجع تحويل نفايات الفاكهة وزراعة الكروم إلى ركائز، مما يقلص تكاليف المواد الخام، ويدفع أهداف الكربون. كولومبيا وبقية أمريكا الجنوبية-بيرو والإكوادور وبوليفيا-تستغل المشروبات المتخمرة التقليدية التي تعزز قبول المستهلك للمكونات القائمة على المواد الحيوية، وإن مع بنية تحتية صناعية محدودة مقارنة بالبرازيل أو الأرجنتين. تحالفات تبادل المعرفة عبر الحدود تسعى لرفع المصانع التجريبية إلى مجموعات تجارية، مما يوسع التوازن الجغرافي داخل سوق المكونات المتخمرة في أمريكا الجنوبية.

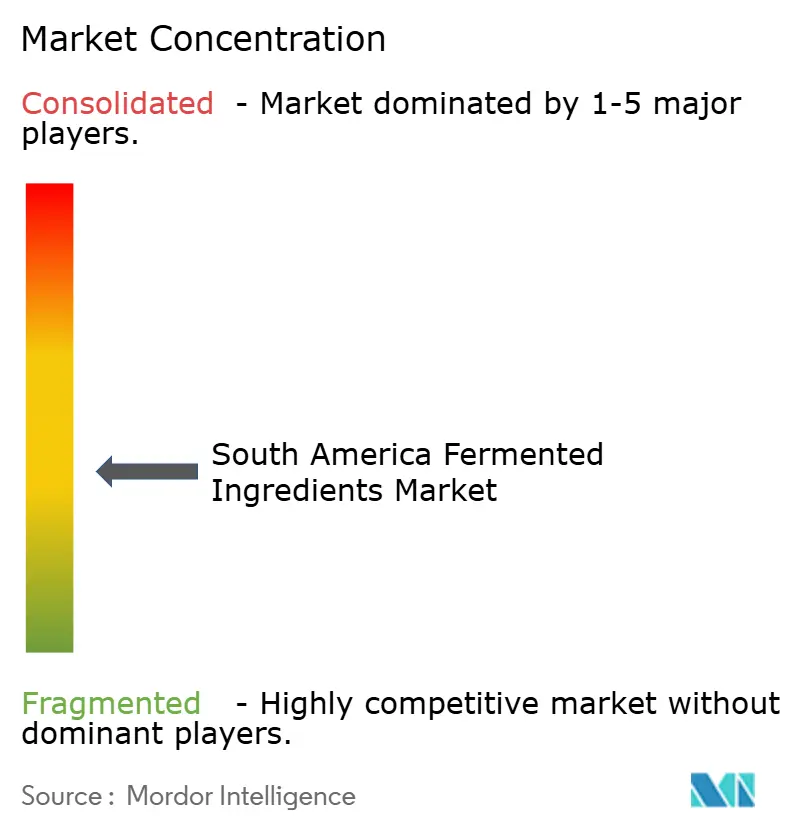

المشهد التنافسي

سوق المكونات المتخمرة في أمريكا الجنوبية مجزأ بدرجة معتدلة. الشركات العالمية مثل DSM-Firmenich و BASF و Evonik و Novonesis تستفيد من مزاياها في النطاق وقدرات تطوير السلالات والخبرة التنظيمية لتأمين عقود مربحة. هذه الشركات متعددة الجنسيات تحافظ على منشآت بحثية متطورة وأنظمة مراقبة جودة عبر المنطقة. وجودها الراسخ وقدراتها التقنية تمكنها من تلبية المتطلبات الصارمة للتطبيقات عالية القيمة.

الشركات الإقليمية، بما في ذلك Proquiga Biotech و Lesaffre Group (Bio Springer)، متخصصة في إنتاج الأحماض الأمينية والأحماض العضوية والأسمدة الحيوية المتكيفة مع احتياجات الزراعة المحلية. هؤلاء اللاعبون الإقليميون يتنافسون مع الواردات من خلال علاقات سلسلة التوريد القوية وأوقات التسليم الأسرع. فهمهم لديناميات السوق المحلية والممارسات الزراعية يوفر ميزة تنافسية. في القطاعات الناشئة، شركات مثل Typical و Future Cow تستخدم تكنولوجيا التخمر الدقيق لإنتاج بروتين فطري وبدائل البروتين من الألبان للمنتجات الهجينة من اللحوم والمشروبات.

الشركات في السوق تتنافس من خلال ثلاث مناهج رئيسية: التكامل مع مصادر المواد الخام، وتطوير السلالات المملوكة، ودعم تطبيقات العملاء. الشركات التي تدمج منشآت التخمر مع عمليات السكر والإيثانول تؤمن الوصول لمواد خام فعالة التكلفة. التي تطور قدرات هندسة التمثيل الغذائي المتقدمة يمكنها إنتاج جزيئات متخصصة تلبي مواصفات صارمة وتحصل على أسعار أعلى. مختبرات التطبيقات في ساو باولو وبوينس آيرس توفر دعماً تقنياً للمخابز ومصانع الجعة ومصنعي العلف، مما يساعد في تقوية علاقات العملاء وتوسيع سوق المكونات المتخمرة في أمريكا الجنوبية.

قادة صناعة المكونات المتخمرة في أمريكا الجنوبية

Evonik Industries AG

Novozymes A/S

BASF SE

Archer Daniels Midland Company

Kerry Group plc

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

التطورات الصناعية الحديثة

- مارس 2025: لوبريزول، شركة الكيمياء المتخصصة العالمية، أعلنت عن الإطلاق المسبق لبوليمر Carbopol BioSense في البرازيل. هذا هو أول مكون قابل للتحلل الحيوي بسهولة في خط منتجات Carbopol. معدلات Carbopol الريولوجية تعزز اللزوجة والثبات في جل الشعر ولوشن الجسم وجل الترطيب وجل تصفيف الشعر والشامبو وواقي الشمس والمنتجات الصيدلانية ومنتجات العناية المنزلية.

- أبريل 2023: Royal DSM أطلقت مجموعة أدوات شاملة تهدف لتعزيز المنتجات المتخمرة النباتية، مثل بدائل الزبادي. تتميز مجموعة الأدوات هذه بأربع ثقافات بادئة مصنعة حديثاً وخمسة مفاهيم جاهزة للمستهلك. بمجموعة Plant Power Toolkit، DSM تبسط عملية التركيب للمنتجين، مما يمكنهم من إدخال منتجات متخمرة نباتية عالية الجودة للسوق بسرعة.

نطاق تقرير سوق المكونات المتخمرة في أمريكا الجنوبية

يتم تقسيم سوق المكونات المتخمرة في أمريكا الجنوبية حسب النوع إلى الأحماض الأمينية والأحماض العضوية والبوليمرات والفيتامينات والإنزيمات الصناعية والمضادات الحيوية. يتم تقسيم السوق حسب الشكل إلى جاف وسائل. يتم تقسيم السوق حسب التطبيق إلى الأغذية والمشروبات والأعلاف والأدوية والاستخدام الصناعي وأخرى. يشمل التقرير أيضاً التقسيم الجغرافي للسوق المجزأ كالبرازيل والأرجنتين وبقية أمريكا الجنوبية.

| الأحماض الأمينية | الليسين |

| الميثيونين | |

| الثريونين | |

| أحماض أمينية أخرى | |

| الأحماض العضوية | حمض اللاكتيك |

| حمض الستريك | |

| أخرى | |

| البوليمرات | |

| الفيتامينات | |

| الإنزيمات الصناعية | البروتياز |

| الأميلاز | |

| إنزيمات صناعية أخرى | |

| المضادات الحيوية |

| جاف |

| سائل |

| الأغذية والمشروبات | منتجات الألبان |

| المخابز والحلويات | |

| المشروبات | |

| منتجات اللحوم والمأكولات البحرية | |

| الأغذية الوظيفية والمحصنة | |

| تطبيقات أغذية ومشروبات أخرى | |

| العلف | |

| الأدوية | |

| التطبيق الصناعي | |

| تطبيقات أخرى |

| البرازيل |

| الأرجنتين |

| تشيلي |

| كولومبيا |

| بقية أمريكا الجنوبية |

| حسب نوع المنتج | الأحماض الأمينية | الليسين |

| الميثيونين | ||

| الثريونين | ||

| أحماض أمينية أخرى | ||

| الأحماض العضوية | حمض اللاكتيك | |

| حمض الستريك | ||

| أخرى | ||

| البوليمرات | ||

| الفيتامينات | ||

| الإنزيمات الصناعية | البروتياز | |

| الأميلاز | ||

| إنزيمات صناعية أخرى | ||

| المضادات الحيوية | ||

| حسب الشكل | جاف | |

| سائل | ||

| حسب التطبيق | الأغذية والمشروبات | منتجات الألبان |

| المخابز والحلويات | ||

| المشروبات | ||

| منتجات اللحوم والمأكولات البحرية | ||

| الأغذية الوظيفية والمحصنة | ||

| تطبيقات أغذية ومشروبات أخرى | ||

| العلف | ||

| الأدوية | ||

| التطبيق الصناعي | ||

| تطبيقات أخرى | ||

| حسب الجغرافيا | البرازيل | |

| الأرجنتين | ||

| تشيلي | ||

| كولومبيا | ||

| بقية أمريكا الجنوبية | ||

الأسئلة الرئيسية المجاب عليها في التقرير

ما هو الحجم الحالي لسوق المكونات المتخمرة في أمريكا الجنوبية؟

سوق المكونات المتخمرة في أمريكا الجنوبية يقف عند 2.50 مليون دولار أمريكي في عام 2025 مع توقع 3.64 مليون دولار أمريكي بحلول عام 2030.

أي بلد يحمل أكبر حصة من سوق المكونات المتخمرة في أمريكا الجنوبية؟

البرازيل تقود بحصة إيرادات 60.15% في عام 2024.

أي قطاع منتج ينمو الأسرع؟

من المتوقع أن تتوسع البوليمرات بمعدل نمو سنوي مركب قدره 9.42% حتى عام 2030 على الطلب المتزايد للتعبئة القابلة للتحلل الحيوي.

كم سرعة نمو قطاع التطبيقات الصناعية؟

الاستخدامات الصناعية مثل المواد الكيميائية القائمة على المواد الحيوية من المتوقع أن ترتفع بمعدل نمو سنوي مركب قدره 8.94% بين 2025-2030 حيث تأخذ سياسات الاقتصاد الدائري مجراها.

آخر تحديث للصفحة في: