حجم السوق السعودي لمنتجات التجميل وحصته

تحليل السوق السعودي لمنتجات التجميل بواسطة مردور إنتليجنس

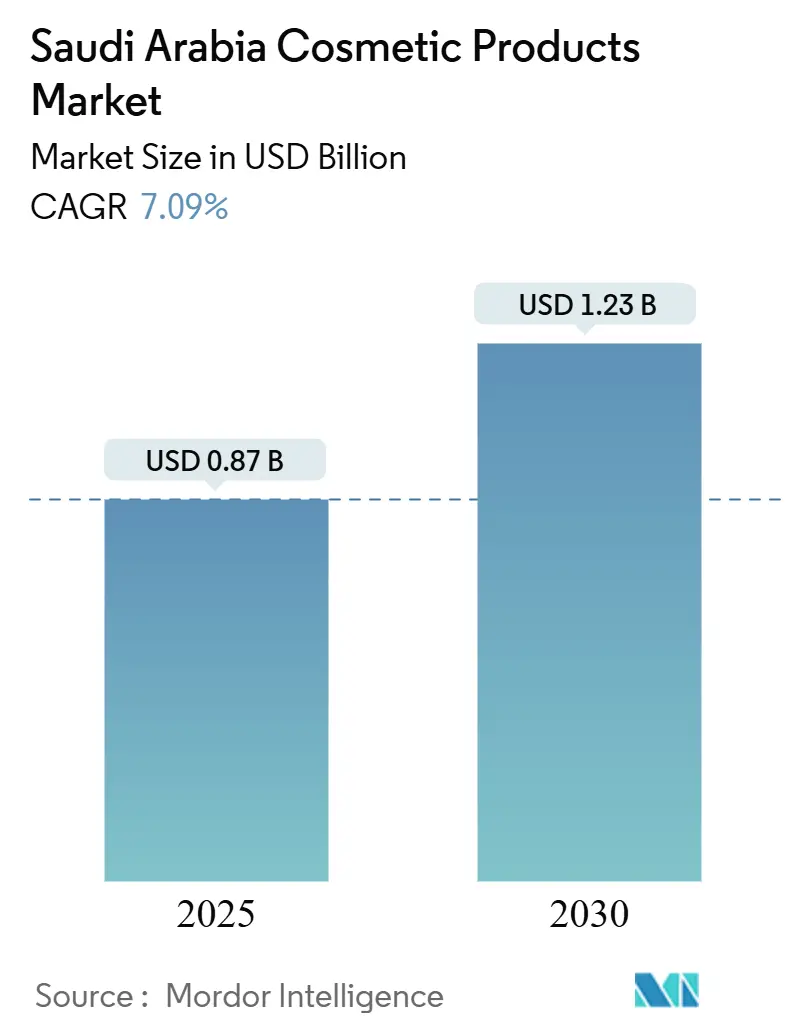

من المتوقع أن يصل حجم سوق مستحضرات التجميل السعودي إلى 0.87 مليار دولار أمريكي في عام 2025 وأن ينمو ليصل إلى 1.23 مليار دولار أمريكي بحلول عام 2030، مسجلاً معدل نمو سنوي مركب قدره 7.09% خلال فترة التوقعات. يُعزى نمو السوق بشكل أساسي إلى مبادرة رؤية 2030، التي خلقت بيئة أعمال مواتية من خلال تعزيز الأطر التنظيمية وزيادة الاستثمار العالمي. تساهم الفئة السكانية الشابة الكبيرة في البلاد، وزيادة القوة الشرائية للمستهلكين، والعدد المتزايد من النساء العاملات في توسع السوق. تتطور المشهد التجاري مع انتشار متاجر التجميل المتخصصة والمتاجر الفاخرة، بينما أدت الاتصالات الرقمية العالية إلى تبني تجار التجزئة لاستراتيجيات متعددة القنوات. تؤثر منصات التجارة الإلكترونية ووسائل التواصل الاجتماعي بشكل كبير على سلوك المستهلكين في اكتشاف وشراء منتجات التجميل. بينما تحافظ العلامات التجارية الدولية على حضور قوي، تتوسع الشركات المصنعة المحلية في محافظها الاستثمارية لتلبية التفضيلات الإقليمية، خاصة في قطاع مستحضرات التجميل الحلال المتنامي. يعكس السوق أيضاً اتجاهات العافية العالمية مع زيادة الطلب على منتجات التجميل الطبيعية والعضوية، مدفوعاً بزيادة الوعي بالعناية الشخصية بين الرجال والنساء على حد سواء.

الخلاصات الرئيسية للتقرير

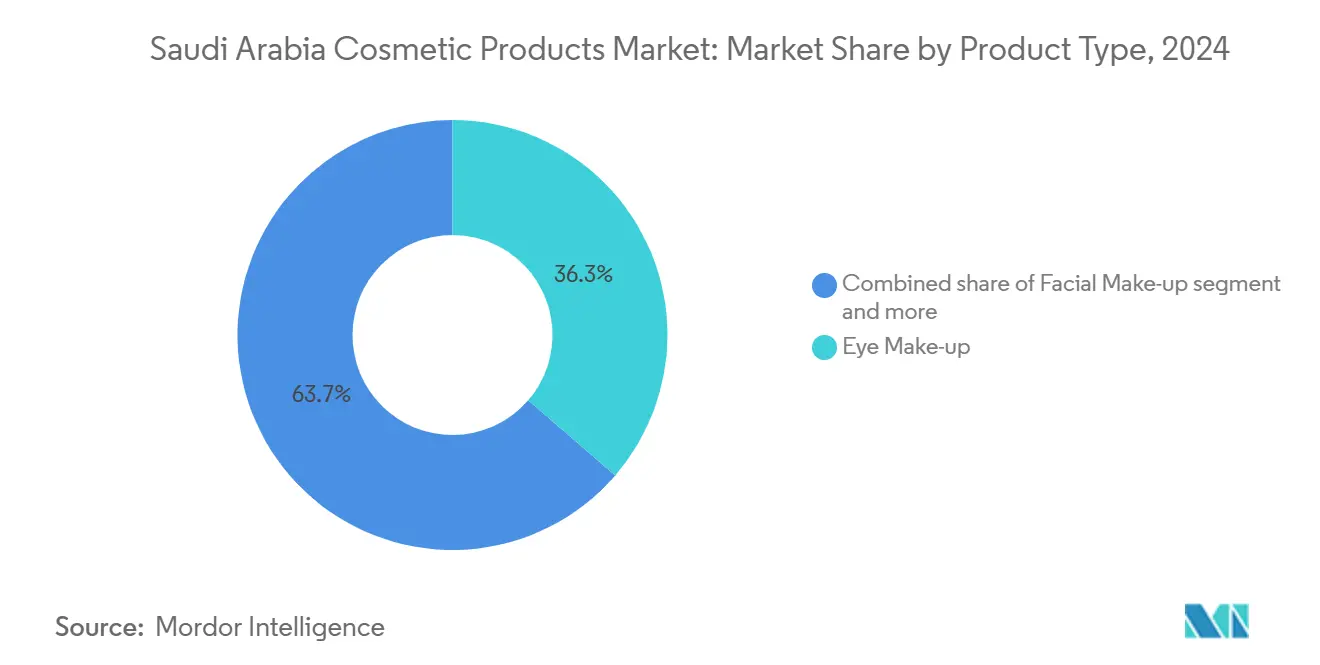

- حسب نوع المنتج، تصدر مكياج العين بنسبة حصة إيرادات 36.34% في عام 2024، بينما من المتوقع أن يتوسع مكياج الوجه بمعدل نمو سنوي مركب 7.34% حتى عام 2030.

- حسب الفئة، استحوذت المنتجات الجماهيرية على حصة 69.34% من حجم السوق السعودي لمستحضرات التجميل في عام 2024، بينما من المتوقع أن ينمو القطاع الفاخر بمعدل نمو سنوي مركب 7.83% حتى عام 2030.

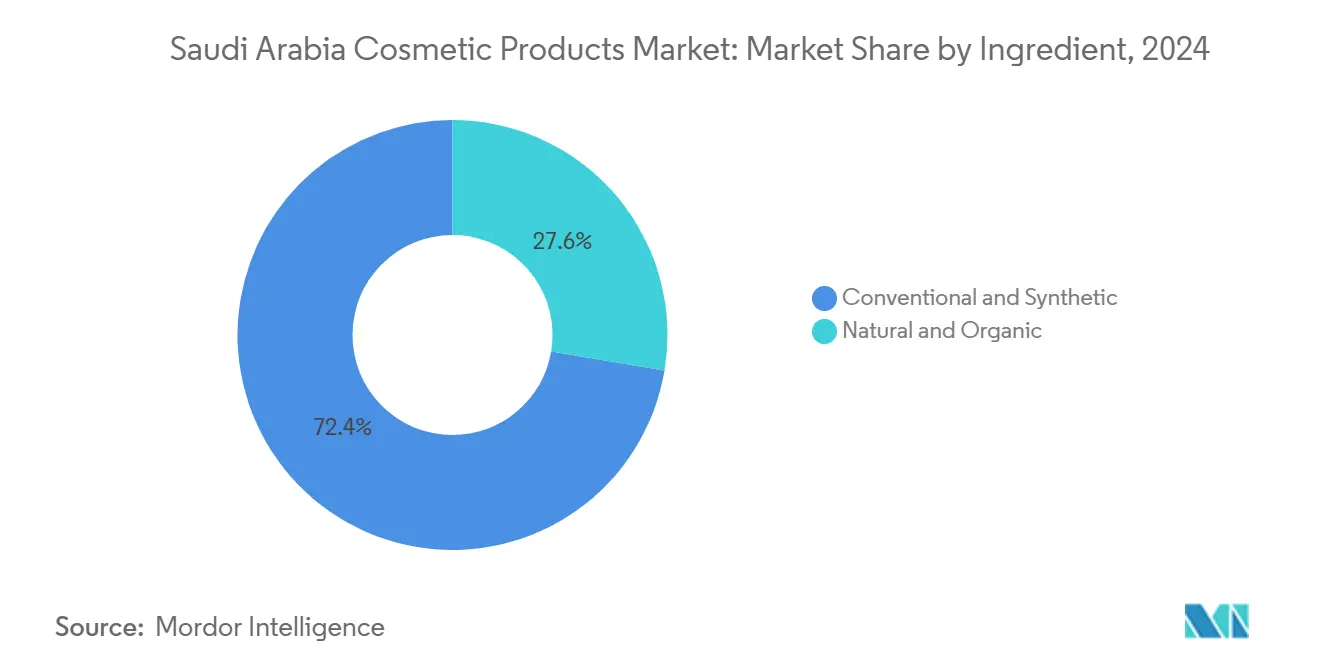

- حسب نوع المكونات، استحوذت التركيبات التقليدية والاصطناعية على حصة 72.46% في عام 2024، ومن المتوقع أن يرتفع القطاع الطبيعي والعضوي بمعدل نمو سنوي مركب 6.86% حتى عام 2030.

- حسب قناة التوزيع، استحوذت المتاجر المتخصصة على حصة 57.34% من حجم السوق السعودي لمستحضرات التجميل في عام 2024، بينما تتقدم تجارة التجزئة الإلكترونية بمعدل نمو سنوي مركب 8.25% حتى عام 2030.

اتجاهات ورؤى السوق السعودي لمنتجات التجميل

تحليل تأثير المحركات

| المحرك | (~) % التأثير على توقعات معدل النمو السنوي المركب | الصلة الجغرافية | الجدول الزمني للتأثير |

|---|---|---|---|

| تأثير منصات وسائل التواصل الاجتماعي | +1.2% | وطني، مع تأثير مركز في الرياض، جدة، الدمام | المدى القصير (≤ سنتان) |

| الطلب القوي من السكان المغتربين | +0.8% | وطني، مع مكاسب مبكرة في المنطقة الشرقية، الرياض | المدى المتوسط (2-4 سنوات) |

| الطلب المتزايد على منتجات التجميل المعتمدة حلال | +0.9% | وطني، مع انتشار لمنطقة مجلس التعاون الخليجي الأوسع | المدى الطويل (≥ 4 سنوات) |

| زيادة مشاركة النساء في القوى العاملة | +1.1% | وطني، مع تبني متسارع في المراكز الحضرية الرئيسية | المدى المتوسط (2-4 سنوات) |

| التفضيل المتزايد للمنتجات الطبيعية والعضوية | +0.7% | وطني، مع تركز القطاع الفاخر في الرياض، جدة | المدى الطويل (≥ 4 سنوات) |

| توسع البنية التحتية للبيع بالتجزئة | +0.6% | وطني، مع تطويرات رائدة في الرياض، جدة | المدى القصير (≤ سنتان) |

| المصدر: Mordor Intelligence | |||

تأثير منصات وسائل التواصل الاجتماعي

لقد غيرت منصات وسائل التواصل الاجتماعي، وخاصة إنستغرام وتيك توك وسناب شات، السوق السعودي لمستحضرات التجميل من خلال إنشاء قنوات مباشرة للمستهلك تتجاوز توزيع البيع بالتجزئة التقليدي. يتخذ المستهلكون الشباب في المملكة العربية السعودية قرارات الشراء بشكل متزايد بناءً على مؤثري التجميل والاتجاهات والمحتوى المُنتج من قبل المستخدمين على هذه المنصات. كثفت العلامات التجارية للمستحضرات التجميلية المحلية والدولية جهودها التسويقية عبر وسائل التواصل الاجتماعي وتعاون مع المؤثرين لعرض المنتجات والتفاعل مع المستهلكين وبناء الوعي بالعلامة التجارية. يتيح نمو التجارة الاجتماعية الشراء المباشر من خلال هذه المنصات، بينما تعزز العروض التوضيحية للمنتجات في الوقت الفعلي والمراجعات الشفافية والثقة. تجذب الطبيعة المرئية لهذه المنصات بشكل خاص الفئة الديموغرافية السعودية الأصغر سناً، التي تشكل جزءاً كبيراً من مستهلكي مستحضرات التجميل. وفقاً لإدارة التجارة الدولية، تتمتع المملكة العربية السعودية بواحد من أعلى معدلات انتشار الهواتف الذكية عالمياً بنسبة 97%، مع اشتراكات إنترنت الهاتف المحمول عريض النطاق التي تتجاوز معظم الأسواق المتقدمة [1]المصدر: إدارة التجارة الدولية، "المملكة العربية السعودية - التجارة الإلكترونية," trade.gov . تحتل البلاد المرتبة العاشرة عالمياً في سرعة الإنترنت، مما يسهل نمو مبيعات مستحضرات التجميل المدفوعة بوسائل التواصل الاجتماعي.

الطلب القوي من السكان المغتربين

يؤثر عدد المغتربين الكبير في المملكة العربية السعودية بشكل كبير على ديناميكيات سوق مستحضرات التجميل، مما يخلق قطاعات سوق متميزة مع متطلبات وتفضيلات جمالية محددة. يشمل المجتمع الدولي المتنوع، الذي يضم مقيمين من مختلف البلدان الآسيوية والغربية وشرق أوسطية، أنواع بشرة مختلفة وممارسات جمالية ثقافية وتفضيلات منتجات، مما يدفع تجار التجزئة للاحتفاظ بمحافظ منتجات شاملة تتراوح من ابتكارات التجميل الآسيوية إلى مستحضرات التجميل الغربية الفاخرة. وفقاً للهيئة العامة للإحصاء، يشكل غير السعوديين 44.4% من إجمالي السكان السعوديين في عام 2024 [2]المصدر: الهيئة العامة للإحصاء، "عدد السكان بلغ 35.3 مليون في منتصف 2024," ksa.directory. أدى هذا التنوع الثقافي إلى تقديم منتجات متخصصة تلبي أنواع بشرة وتفضيلات وروتين جمالية مختلفة، مما خلق فرصاً لمنتجات التجميل الجماهيرية والفاخرة على حد سواء. يدفع الدخل المتاح العالي بين العمال المغتربين المهرة، جنباً إلى جنب مع معرفتهم بالعلامات التجارية الدولية، استهلاك منتجات التجميل الفاخرة، بينما أدى العدد المتزايد من النساء المغتربات العاملات إلى زيادة الطلب على المكياج ومنتجات العناية بالبشرة والعناية الشخصية. يسهل وجود العديد من مراكز التسوق ومنافذ بيع التجميل بالتجزئة في المدن الرئيسية المكتظة بالمغتربين مثل الرياض وجدة والدمام، إلى جانب المشاركة القوية في وسائل التواصل الاجتماعي والوعي باتجاهات الجمال العالمية، الوصول السهل والطلب المستمر على منتجات التجميل المبتكرة.

الطلب المتزايد على منتجات التجميل المعتمدة حلال

يشهد قطاع مستحضرات التجميل الحلال في المملكة العربية السعودية نمواً غير مسبوق، مدفوعاً بزيادة وعي المستهلكين والاعتبارات الدينية في السوق الإسلامي المهيمن. نفذت الهيئة العامة للغذاء والدواء السعودية (SFDA) لوائح صارمة للاعتماد الحلال، تتطلب الامتثال للمنتجات التي تحتوي على مكونات مشتقة من الحيوانات. خلق هذا الإطار التنظيمي تحديات وفرصاً للعلامات التجارية الدولية، حيث يجب عليها إعادة صياغة المنتجات لتلبية معايير الحلال مع تلبية الطلب المتزايد على ممارسات التوريد الأخلاقية والشفافة. يمتد دور الهيئة العامة للغذاء والدواء إلى ضمان سلامة المنتجات والامتثال من خلال خدمات إلكترونية مختلفة لتسجيل المنتجات وتنبيهات السلامة، بينما قد تسهل مذكرات التفاهم الأخيرة للاعتراف المتبادل بضمان جودة المنتج التجارة الدولية في قطاع مستحضرات التجميل. وفقاً لمنشور تقديرات السكان 2024، يُقدر إجمالي سكان المملكة العربية السعودية بـ 35.3 مليون نسمة في منتصف عام 2024، بمعدل نمو سنوي 4.7% مقارنة بعام 2023

statsNaN"gov"NaN"sa\">[3]<span class="tooltip-text">المصدر: الهيئة العامة للإحصاء، "منشور تقديرات السكان 2024

تؤثر زيادة مشاركة النساء في القوى العاملة في المملكة العربية السعودية بشكل كبير على نمو سوق مستحضرات التجميل، مدفوعة بطلب متزايد على المكياج المناسب لمكان العمل ومنتجات العناية بالبشرة والعناية الشخصية"NaN"عززت زيادة الدخل المتاح بين النساء العاملات قوتهن الشرائية لمنتجات التجميل الفاخرة، بينما زادت قواعد اللباس في مكان العمل ومتطلبات المظهر المهني من استهلاك المكياج اليومي ومنتجات العناية الشخصية"NaN"أدى توسع النساء في الأدوار التي تتعامل مع العملاء، خاصة في قطاعي التجزئة والشركات، إلى تسريع الطلب على مستحضرات التجميل وأثر على نمو قنوات البيع بالتجزئة وخدمات التجميل التي تلبي احتياجات النساء العاملات المحددة وقيود الوقت"NaN"وفقاً للهيئة العامة للإحصاء، وصل معدل مشاركة الإناث السعوديات في القوى العاملة إلى "36.2"%، مما يشير إلى تحول جوهري في الخصائص الديموغرافية للتوظيف [4]المصدر: الهيئة العامة للإحصاء، "مؤشرات القوى العاملة الربع الرابع 2024," stats.gov.sa . من المتوقع أن يستمر هذا التحول المستمر في تركيبة القوى العاملة في دفع نمو السوق السعودي لمستحضرات التجميل في السنوات القادمة.

تحليل تأثير المعوقات

| المعوق | (~) % التأثير على توقعات معدل النمو السنوي المركب | الصلة الجغرافية | الجدول الزمني للتأثير |

|---|---|---|---|

| مخاوف المستهلكين حول سلامة المنتج والمكونات | -0.9% | وطني، مع حساسية متزايدة في المراكز الحضرية | المدى القصير (≤ سنتان) |

| تزايد المخاوف حول المنتجات المقلدة | -1.1% | وطني، مع تأثير مركز في المناطق الحدودية والقنوات الإلكترونية | المدى المتوسط (2-4 سنوات) |

| المتطلبات التنظيمية الصارمة لمنتجات التجميل | -0.7% | وطني، مع تكاليف امتثال تؤثر على اللاعبين الأصغر | المدى الطويل (≥ 4 سنوات) |

| المنافسة القوية من العلامات التجارية الدولية تحد من الفرص | -0.8% | وطني، مع تركز القطاع الفاخر في المدن الكبرى | المدى المتوسط (2-4 سنوات) |

| المصدر: Mordor Intelligence | |||

مخاوف المستهلكين حول سلامة المنتج والمكونات

تشددت يقظة المستهلكين فيما يتعلق بمكونات مستحضرات التجميل في المملكة العربية السعودية، مع أصبحت السلامة والشفافية اعتبارات شراء أساسية. نفذت الهيئة العامة للغذاء والدواء السعودية (SFDA) لوائح صارمة، تشمل قائمة شاملة بالمكونات المحظورة والمقيدة، بينما تطلب من المصنعين الامتثال لمعايير السلامة والكشف السليم عن المكونات. تؤكد وزارة الصحة السعودية على أهمية فحص قوائم المكونات وتجنب المنتجات التي قد تسبب تهيج الجلد أو الحساسية. تعزز المؤسسة السعودية للمواصفات والمقاييس والجودة (ساسو) سلامة المنتج من خلال اختبار المواد الضارة وإصدار شهادات الجودة. زادت هذه المتطلبات التنظيمية من التكاليف التشغيلية للشركات، حيث يجب عليها الاستثمار في اختبارات الجودة وعمليات الاعتماد. بالإضافة إلى ذلك، ضخمت منصات وسائل التواصل الاجتماعي مخاوف المستهلكين، مما أدى إلى تحولات سريعة في سلوك الشراء وأجبرت الشركات على إعادة صياغة المنتجات بمكونات طبيعية ومعتمدة حلال. يخلق هذا الإطار التنظيمي الشامل والوعي المتزايد للمستهلكين حواجز كبيرة لدخول السوق وتكاليف امتثال لمصنعي مستحضرات التجميل، مما قد يقيد نمو السوق في المملكة العربية السعودية.

تزايد المخاوف حول المنتجات المقلدة

يطرح انتشار مستحضرات التجميل المقلدة في المملكة العربية السعودية تحديات كبيرة لسلامة المستهلك وسلامة العلامة التجارية، خاصة من خلال الأسواق الإلكترونية غير المنظمة. استجابة لذلك، نفذت الهيئة السعودية للملكية الفكرية إجراءات صارمة، تشمل حجب 2,500 موقع إلكتروني ومصادرة ما يقرب من مليون منتج مقلد في عام 2023، مع فرض غرامات والسجن للمخالفات. عززت المؤسسة السعودية للمواصفات والمقاييس والجودة (ساسو) بروتوكولات فحص المنتجات ومعايير الجودة، بينما يستمر المقلدون في استغلال نمو التجارة الإلكترونية وحساسية المستهلكين للأسعار لتوزيع منتجات قد تكون ضارة أو غير فعالة. تمتد هذه المسألة إلى ما هو أبعد من المخاطر الصحية الفورية والمبيعات المفقودة، حيث يربط المستهلكون الذين يواجهون نتائج سيئة من المنتجات المقلدة تجاربهم السلبية غالباً بالمصنعين الشرعيين، مما يؤدي إلى تآكل قيمة العلامة التجارية وثقة العملاء. لمواجهة هذه التحديات، زادت الهيئات التنظيمية الاستثمارات في تقنيات الكشف والتعاون عبر الحدود وتثقيف المستهلكين، بينما نفذت العلامات التجارية الشرعية تقنيات المصادقة وقنوات التوزيع الآمنة، رغم أن هذه الإجراءات تزيد التكاليف التشغيلية التي تؤثر على تسعير المستهلك.

تحليل القطاعات

حسب نوع المنتج: مكياج العين يقود التعبير الثقافي

يهيمن مكياج العين على حصة 36.34% من السوق السعودي للجمال في عام 2024، مما يعكس التفضيلات الثقافية الراسخة التي تؤكد على مكياج العين التعبيري ضمن قواعد اللباس المحتشم التقليدية. تتماشى بروز هذا القطاع مع متطلبات الأزياء الإسلامية، بينما يظهر مكياج الوجه أقوى مسار نمو بمعدل نمو سنوي مركب 7.34% حتى عام 2030، مدفوعاً بزيادة مشاركة مكان العمل وتأثير وسائل التواصل الاجتماعي. تحافظ منتجات الشفاه والأظافر على أداء مستمر من خلال إطلاقات موسمية واتجاهات الألوان، بينما تُظهر عودة ظهور الكحل التقليدي الدمج الناجح للتراث الثقافي مع تفضيلات الجمال الحديثة.

يتشكل تطور السوق من خلال اعتبارات عملية، مع تطوير العلامات التجارية الدولية تركيبات مقاومة للحرارة مناسبة لدرجات الحرارة القصوى في المملكة العربية السعودية التي غالباً ما تتجاوز 45 درجة مئوية. تلعب وسائل التواصل الاجتماعي دوراً حاسماً في قيادة ابتكار المنتجات، خاصة في مستحضرات التجميل للعين، حيث تُصور هذه المنتجات جيداً وتمكن من التعبير الإبداعي ضمن المعايير الثقافية. أدى ذلك إلى تقدم في التعبئة وأدوات التطبيق وتطوير مجموعات ألوان مصممة خصيصاً لدرجات لون البشرة الشرق أوسطية، تلبي المتطلبات الوظيفية والجمالية للمستهلكين السعوديين.

ملاحظة: حصص القطاعات لجميع القطاعات الفردية متاحة عند شراء التقرير

حسب الفئة: هيمنة السوق الجماهيري تواجه تحدي الفئة الفاخرة

تهيمن المنتجات الجماهيرية على السوق السعودي بحصة 69.34% في عام 2024، مدفوعة بالمستهلكين الأصغر سناً المهتمين بالأسعار والأسر التي تضم متعددي مستخدمي منتجات التجميل، بينما ينمو القطاع الفاخر بمعدل نمو سنوي مركب 7.83% حتى عام 2030 بسبب ارتفاع الثراء. تكمن قوة السوق الجماهيري في إمكانية الوصول الواسعة من خلال الهايبرماركت والصيدليات والمنصات الإلكترونية التي تخدم مستويات الدخل والمناطق المتنوعة، رغم أن التمييز بين القطاعات الجماهيرية والفاخرة يستمر في التلاشي مع تقديم العلامات التجارية الجماهيرية خطوط راقية وإطلاق العلامات التجارية الفاخرة خيارات أكثر سهولة.

يزدهر القطاع الفاخر في المراكز الحضرية مثل الرياض وجدة، حيث تعطي النساء المهنيات والأسر الثرية الأولوية للجودة وهيبة العلامة التجارية. نجحت العلامات التجارية المحلية مثل أستيري في دخول المساحة الفاخرة من خلال إبراز التركيبات النظيفة والأصالة الثقافية، بينما تعزز استثمارات التجزئة التجريبية ومنصات التجارة الإلكترونية مثل نايس وان بيوتي إمكانية الوصول للعلامات التجارية الفاخرة عبر المملكة العربية السعودية، مما يُظهر قابلية استراتيجيات الأولوية الإلكترونية في سوق الجمال الفاخر.

حسب نوع المكونات: التحول الطبيعي يتسارع بين الشباب

تهيمن المكونات التقليدية والاصطناعية على السوق بحصة 72.46% في عام 2024، مدعومة بسلاسل التوريد المثبتة والموافقات التنظيمية ومعرفة المستهلكين بالتركيبات المثبتة عبر فئات المنتجات. بينما تُظهر المكونات الطبيعية والعضوية إمكانات نمو قوية بمعدل نمو سنوي مركب 6.86% حتى عام 2030، مدفوعة بتركيز مستهلكي الجيل Z على الاستدامة وشفافية المكونات، يستفيد هذا القطاع خاصة من متطلبات الاعتماد الحلال بسبب توافق المكونات النباتية مع المبادئ الغذائية الإسلامية.

يطرح التحول نحو المكونات الطبيعية تحديات كبيرة في سلسلة التوريد، تتطلب أنظمة توريد وتخزين وحفظ متخصصة تزيد تعقيد التصنيع والتكاليف. تواجه العلامات التجارية الدولية هذه التحديات من خلال الاستثمار في توريد المكونات الطبيعية الإقليمية والشراكة مع الموردين المحليين لتطوير تركيبات شرق أوسطية أصيلة باستخدام مكونات تقليدية مثل زيت الأرغان وماء الورد والنباتات الصحراوية. يتماشى هذا النهج مع مبادرات الاستدامة الأوسع، تشمل التعبئة الصديقة للبيئة وممارسات التوريد الأخلاقية، مدعوماً أهداف رؤية المملكة العربية السعودية 2030 البيئية مع تلبية مطالب المستهلكين للمنتجات المسؤولة بيئياً.

حسب قناة التوزيع: التحول الرقمي يُعيد تشكيل البيع بالتجزئة

تهيمن المتاجر المتخصصة على السوق السعودي للجمال بحصة 57.34% في عام 2024، مستفيدة من نقاط قوتها في الاستشارة الخبيرة وتنسيق المنتجات والخدمات التجريبية التي تلقى صدى لدى المستهلكين المحليين الذين يسعون للإرشاد في مشتريات التجميل. بينما تخدم المتاجر الكبرى والهايبرماركت المشتريات المدفوعة بالراحة، والصيدليات تلبي فئات منتجات محددة، يشهد قطاع البيع بالتجزئة الإلكتروني نمواً سريعاً بمعدل نمو سنوي مركب 8.25% حتى عام 2030، مدفوعاً بتحسن اللوجستيات وأنظمة الدفع الآمنة وتجارب التسوق الأولوية للهاتف المحمول التي تتماشى مع معدل الاستهلاك الرقمي 82% بين المستهلكين الشباب السعوديين.

تتكيف علامات التجميل التجارية مع تفضيلات المستهلكين المتطورة من خلال تنفيذ استراتيجيات متعددة القنوات التي تدمج بسلاسة التجارب الإلكترونية وغير المتصلة. تخدم المتاجر الفعلية الآن أغراضاً متعددة تتجاوز البيع بالتجزئة التقليدي، تعمل كمراكز تنفيذ وأماكن للتجارب ومراكز خدمة عملاء، مع الاحتفاظ بميزتها الأساسية في تقديم الخدمة الشخصية وفرص اختبار المنتجات والإرشاد الحساس ثقافياً الذي لا تستطيع القنوات الإلكترونية تكراره بالكامل.

تحليل جغرافي

يشهد سوق مستحضرات التجميل السعودي، الأكبر في مجلس التعاون الخليجي، نمواً قوياً مدعوماً بمبادرة رؤية المملكة 2030. يقوي هذا البرنامج الاستراتيجي الصناعة من خلال تنويع الاقتصاد وتمكين المواطنين والشركات وتعزيز الفرص الاستثمارية. من خلال منشآت، الهيئة العامة للمنشآت الصغيرة والمتوسطة، يحصل رواد الأعمال في مجال الجمال على الإرشاد والتدريب وفرص التواصل عبر المدن السعودية الكبرى، مما يسهل توسع العلامات التجارية المحلية للمستحضرات التجميلية والأعمال المركزة على الجمال.

يوفر الموقع الجغرافي للمملكة بين أوروبا وآسيا وأفريقيا مزايا استراتيجية لتوزيع علامات الجمال التجارية والتبادل الثقافي. تتباين تفضيلات المستهلكين بشكل كبير عبر المناطق، مع خدمة الرياض وجدة كمراكز سوق أساسية تضم تطويرات تجزئة كبيرة. تستفيد المنطقة الشرقية من سكان المغتربين في صناعة النفط بنسب إنفاق أعلى على الجمال، بينما تطرح المنطقة الغربية، خاصة مكة والمدينة، فرصاً للمنتجات المعتمدة حلال بسبب السياحة الدينية. تخلق قيادة الهيئة العامة للغذاء والدواء السعودية في اعتماد مستحضرات التجميل الحلال مزايا تنافسية للعلامات التجارية التي تسعى للوصول لسوق إسلامي أوسع.

تسهل البنية التحتية الرقمية القوية في المملكة العربية السعودية، المتميزة بانتشار عالي للهواتف الذكية ودعم حكومي للمعاملات غير النقدية، نمو التجارة الإلكترونية في بيع الجمال بالتجزئة. تعكس التباينات الإقليمية اختلافات ثقافية وديموغرافية متميزة، مع المناطق الشمالية التي تُظهر تفضيلات أقوى للمنتجات التقليدية مثل كحل الإثمد، بينما تُظهر المناطق الجنوبية تبني أعلى للعلامات التجارية الدولية. يخلق تطوير نيوم والمشاريع الضخمة الأخرى قطاعات مستهلكية جديدة بتفضيلات جمالية فريدة. يتطلب مناخ البلاد تركيبات مقاومة للحرارة وطويلة الأمد يمكنها الحفاظ على الأداء في الظروف البيئية الصعبة لشبه الجزيرة العربية.

المشهد التنافسي

يحافظ السوق السعودي لمستحضرات التجميل على سوق مركز معتدل، حيث تتنافس الشركات العالمية مثل لوريال وإستي لودر وإل في إم إتش جنباً إلى جنب مع تجار التجزئة الإقليميين والمحليين عبر نقاط أسعار وقنوات توزيع مختلفة. يوسع المشاركون في السوق حضورهم التجاري من خلال استراتيجيات التوزيع متعددة القنوات، كما يُظهره إطلاق أستيري بيوتي الإلكتروني في عام 2023 والتوسع اللاحق في بيع التجزئة الفعلي مع أربعة متاجر عبر المملكة العربية السعودية في عام 2024. تدمج هذه المتاجر التراث الثقافي المحلي في تصميمها مع تقديم مستحضرات تجميل نباتية وخالية من القسوة مصممة للظروف الجوية القاسية.

تفرض الهيئة العامة للغذاء والدواء السعودية (SFDA) لوائح صارمة للاعتماد الحلال ومكونات مستحضرات التجميل المقيدة، مما يخلق فرصاً للشركات التي تركز على التركيبات النظيفة. نجحت العلامات التجارية المحلية مثل أستيري ومونجليز وجايلا في تحدي التسلسلات الهرمية السوقية المثبتة من خلال دمج معايير الجودة الدولية مع السرديات الثقافية المحلية وتفضيلات المكونات. يُظهر ذلك قدرة رواد الأعمال السعوديين على التنافس بفعالية في القطاعات الفاخرة، حيث تأخذ الأصالة الثقافية والاعتماد الحلال الأولوية على تراث العلامة التجارية التقليدي.

برز تبني التكنولوجيا كعامل تمييز كبير في السوق، مع العلامات التجارية التي تنفذ تجارب التجربة بالواقع المعزز وتحليل الجلد المدعوم بالذكاء الاصطناعي وتوصيات المنتجات الشخصية. يفيد المشهد التنافسي الشركات الرشيقة التي يمكنها التكيف مع دورات الاتجاهات السريعة والاستفادة من تأثير وسائل التواصل الاجتماعي. بينما توجد فرص في العناية الرجالية والتعبئة المستدامة وتجارب الجمال المعززة بالتكنولوجيا، تخلق الامتثال التنظيمي ومنع التقليد حواجز تفيد اللاعبين المثبتين بأنظمة الجودة القوية والموارد القانونية.

قادة قطاع منتجات التجميل السعودي

-

شركة لوريال إس إيه

-

شركة إل في إم إتش مويت هينيسي لويس فيتون إس إي

-

شركة كوتي إنك

-

شركة إستي لودر إنك

-

شركة بايرسدورف إيه جي

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

التطورات الحديثة في القطاع

- أبريل 2025: شاركت ألتا بيوتي مع مجموعة الشايع لتوسيع حضورها في الشرق الأوسط، تشمل خططاً لدخول السوق السعودي، مما يعكس الطلب المتزايد على مستحضرات التجميل في المنطقة

- يناير 2025: أطلقت لوريال خط جديد من منتجات العناية بالبشرة المعتمدة حلال المصممة خصيصاً للسوق الشرق أوسطي، لتلبية الطلب المتزايد على حلول الجمال المتوافقة ثقافياً

- نوفمبر 2024: أطلقت كوزاس، علامة الجمال النظيف، في المملكة العربية السعودية مع مجموعة من منتجات المكياج المشبعة بالعناية بالبشرة. اختارت الشركة خط منتجاتها لتلبية تفضيلات الجمال المحلية، تضم عناصر مثل كونسيلر ريفيلر وبودرة كلاود سيت المخبوزة وكريم بي بي برست المرطب الملون.

- نوفمبر 2024: افتحت جيرلان، العلامة التجارية الفرنسية الفاخرة، أول بوتيك لها في المملكة العربية السعودية، يشمل سبا نسائي. يقع البوتيك في الرياض بارك، مركز تجاري رئيسي في حمات، ويدمج الفخامة الفرنسية مع العناصر التقليدية مع دمج الميزات الحديثة التي تجذب المستهلكين السعوديين.

نطاق تقرير السوق السعودي لمنتجات التجميل

مستحضرات التجميل هي منتجات تُطبق على الجسم للتنظيف والتجميل وتغيير المظهر. تشمل منتجات المكياج للوجه والعينين والشفاه والأظافر التي تعزز المظهر الجسدي والنظافة والرفاهية.

يُقسم السوق السعودي لمستحضرات التجميل حسب نوع المنتج والفئة ونوع المكونات وقناة التوزيع. بناءً على نوع المنتج، يُقسم السوق إلى مستحضرات تجميل الوجه ومستحضرات تجميل العين ومنتجات مكياج الشفاه والأظافر. يُقسم قطاع الفئة إلى منتجات فاخرة وجماهيرية. بناءً على نوع المكونات، يُقسم السوق إلى طبيعية وعضوية وتقليدية/اصطناعية. بناءً على قنوات التوزيع، يُقسم السوق إلى متاجر متخصصة ومتاجر كبرى/هايبرماركت ومتاجر البيع بالتجزئة الإلكترونية وقنوات التوزيع الأخرى. تم إجراء تحجيم السوق بالقيمة بالدولار الأمريكي لجميع القطاعات المذكورة أعلاه.

| مكياج الوجه |

| مكياج العين |

| مكياج الشفاه والأظافر |

| المنتجات الفاخرة |

| المنتجات الجماهيرية |

| الطبيعية والعضوية |

| التقليدية والاصطناعية |

| المتاجر المتخصصة |

| المتاجر الكبرى/الهايبرماركت |

| متاجر البيع بالتجزئة الإلكترونية |

| قنوات التوزيع الأخرى |

| حسب نوع المنتج | مكياج الوجه |

| مكياج العين | |

| مكياج الشفاه والأظافر | |

| حسب الفئة | المنتجات الفاخرة |

| المنتجات الجماهيرية | |

| حسب نوع المكونات | الطبيعية والعضوية |

| التقليدية والاصطناعية | |

| حسب قناة التوزيع | المتاجر المتخصصة |

| المتاجر الكبرى/الهايبرماركت | |

| متاجر البيع بالتجزئة الإلكترونية | |

| قنوات التوزيع الأخرى |

الأسئلة الرئيسية المُجاب عليها في التقرير

ما هو الحجم الحالي للسوق السعودي لمستحضرات التجميل؟

يُقدر السوق بقيمة 0.87 مليار دولار أمريكي في عام 2025.

ما مدى سرعة نمو السوق السعودي لمستحضرات التجميل المتوقع؟

من المتوقع أن يسجل معدل نمو سنوي مركب 7.09%، ليصل إلى 1.23 مليار دولار أمريكي بحلول عام 2030.

أي قطاع منتج يحتل أكبر حصة في السوق السعودي لمستحضرات التجميل؟

تتصدر مستحضرات تجميل العين بحصة إيرادات 36.34% في عام 2024.

أي قناة توزيع تنمو بأسرع وتيرة؟

من المتوقع أن تتوسع تجارة التجزئة الإلكترونية بمعدل نمو سنوي مركب 8.25% حتى عام 2030.

آخر تحديث للصفحة في: