حجم وحصة سوق العقارات السكنية في إسبانيا

تحليل سوق العقارات السكنية في إسبانيا بواسطة Mordor Intelligence

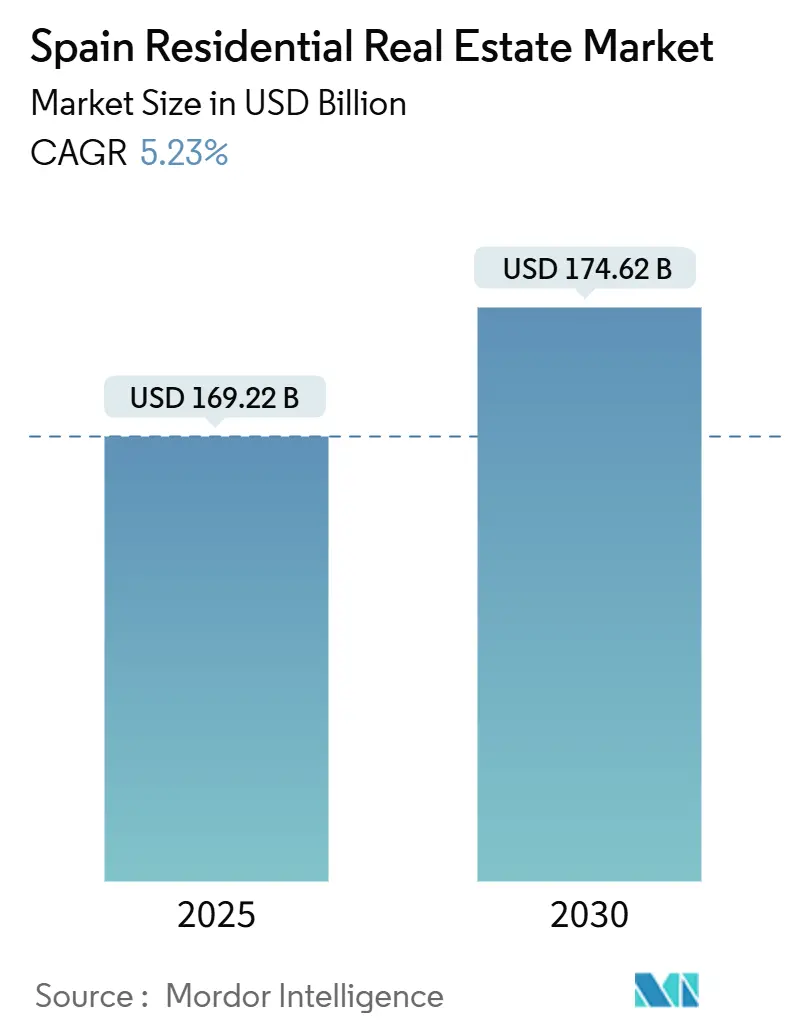

وصل سوق العقارات السكنية في إسبانيا إلى 169.22 مليار دولار أمريكي في عام 2025 ومن المتوقع أن يرتفع إلى 174.62 مليار دولار أمريكي بحلول عام 2030، بمعدل نمو سنوي مركب 5.23%. إن تكثيف نقص المعروض ونشاط المشترين الأجانب الأقوى وموجة من رؤوس الأموال المؤسسية للبناء للإيجار تستمر في دعم التسعير رغم تكاليف التمويل المتقلبة. تستحوذ مدريد وحدها على ما يقرب من نصف سوق العقارات السكنية في إسبانيا، ومع ذلك تحقق الأندلس-مالقة وكوستا ديل سول أسرع نمو حيث ينتقل الأوروبيون الذين يعملون عن بُعد جنوباً. يتجه طلب المشترين نحو المساكن الموفرة للطاقة "Clase A" بعد تحديث Código Técnico لعام 2021، بينما تقلل منصات الرهن العقاري الرقمية عوائق التسجيل للمشترين غير المقيمين. تفرض أسواق العمل الضيقة وارتفاع أسعار الأراضي ضغطاً على التكاليف، لكن المطورين الكبار يوحدون بنوك الأراضي ويتجهون نحو البناء الصناعي لتسريع التسليم.

النقاط الرئيسية للتقرير

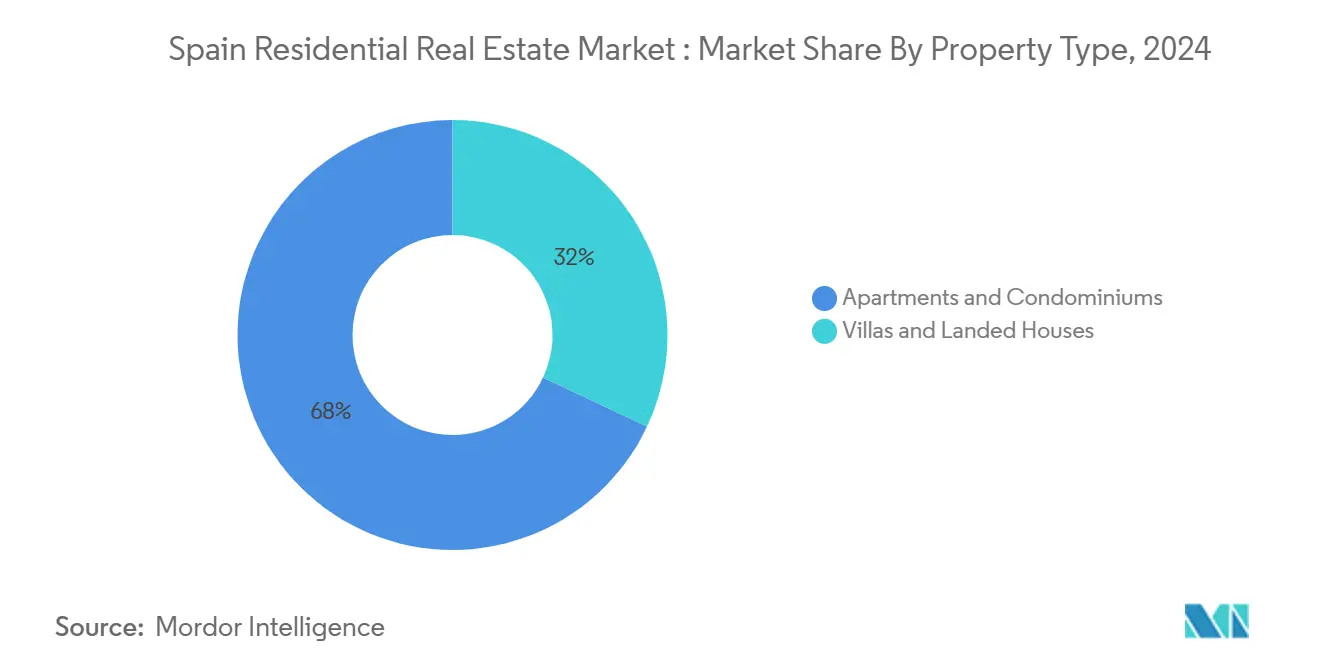

- حسب نوع العقار، تحكمت الشقق في 68% من حصة سوق العقارات السكنية في إسبانيا في عام 2024، بينما من المتوقع أن تتوسع الفيلات بمعدل نمو سنوي مركب 5.55% حتى عام 2030.

- حسب الفئة السعرية، استحوذت المنازل متوسطة السوق على 45% من حجم سوق العقارات السكنية في إسبانيا في عام 2024؛ تُظهر الفئة الفاخرة أسرع مسار بمعدل نمو سنوي مركب 6.04% حتى عام 2030.

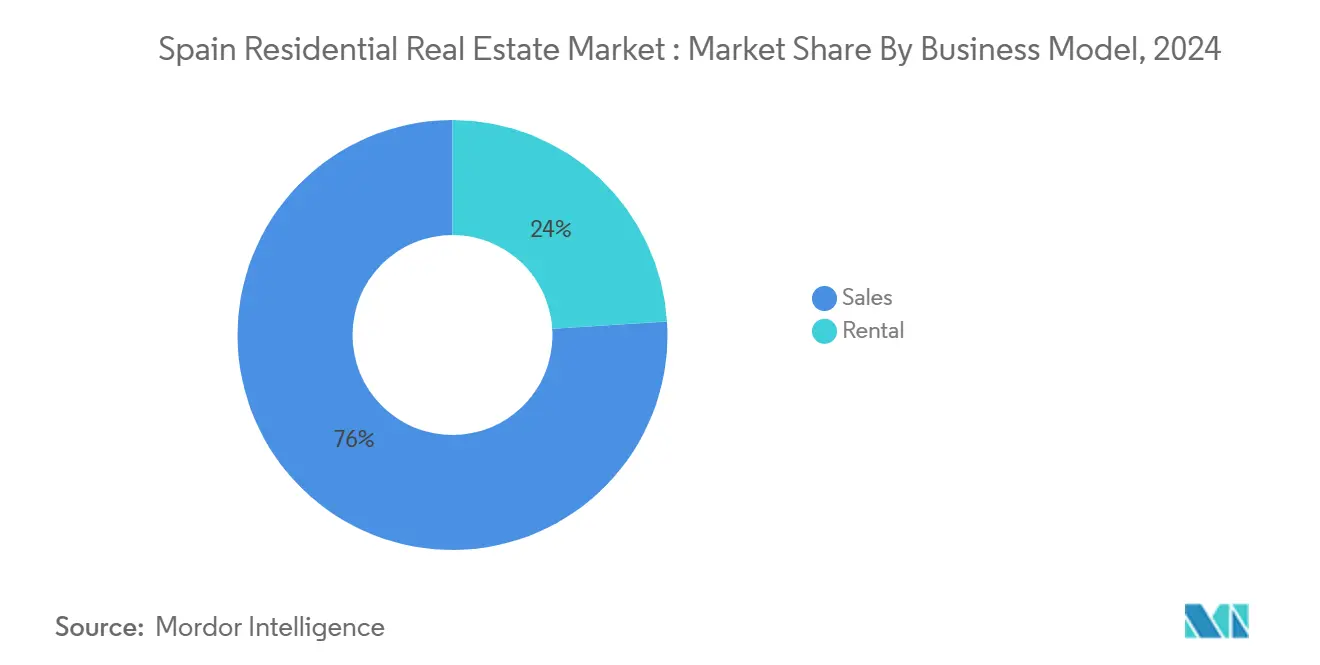

- حسب نموذج الأعمال، مثلت معاملات البيع 76% من حجم سوق العقارات السكنية في إسبانيا في عام 2024، بينما يتقدم الإسكان المؤجر بمعدل نمو سنوي مركب 5.70%.

- حسب طريقة البيع، سيطرت إعادة مبيعات السوق الثانوية على 57% من حجم سوق العقارات السكنية في إسبانيا في عام 2024، مع توقع ارتفاع المباني الجديدة الأولية بمعدل نمو سنوي مركب 6.28%.

- جغرافياً، استحوذت مدريد على 48% من حصة سوق العقارات السكنية في إسبانيا في عام 2024؛ من المتوقع أن تحقق الأندلس-مالقة وكوستا ديل سول معدل نمو سنوي مركب 6.07% خلال فترة التوقعات.

اتجاهات ورؤى سوق العقارات السكنية في إسبانيا

تحليل تأثير المحركات

| المحرك | (~)% التأثير على توقعات معدل النمو السنوي المركب | الصلة الجغرافية | الجدول الزمني للتأثير |

|---|---|---|---|

| فجوة المعروض المستمرة في مدريد وبرشلونة | +1.2% | مدريد، برشلونة، كتالونيا | متوسط الأجل (2-4 سنوات) |

| تسريع الطلب على المنازل الثانية في كوستا ديل سول مدفوع بالأوروبيين الذين يعملون عن بُعد | +0.8% | الأندلس، كوستا ديل سول، جزر البليار | متوسط الأجل (2-4 سنوات) |

| التدفقات المؤسسية للبناء للإيجار حيث تبحث صناديق التقاعد عن العوائد | +0.7% | مدريد، برشلونة، فالنسيا، المراكز الحضرية الكبرى | طويل الأجل (≥ 4 سنوات) |

| الشهية المتزايدة للمساكن الموفرة للطاقة "Clase A" بعد تحديث CTE لعام 2021 | +0.6% | على المستوى الوطني، الأكثر حدة في المدن الكبيرة | طويل الأجل (≥ 4 سنوات) |

| تدفقات رؤوس الأموال الأجنبية رغم انتهاء التأشيرة الذهبية، مدعومة بطلب التأشيرة غير المربحة | + 0.5% | مدريد، برشلونة، كوستا ديل سول، جزر البليار | متوسط الأجل (2-4 سنوات) |

| منصات إنشاء الرهن العقاري الرقمية تسهل تسجيل المشترين الأجانب | +0.4% | عالمي، مع تركيز في المناطق الساحلية والحضرية | قصير الأجل (≤ سنتين) |

| المصدر: Mordor Intelligence | |||

تسريع الطلب على المنازل الثانية في كوستا ديل سول مدفوع بالأوروبيين الذين يعملون عن بُعد

غيّر اعتماد العمل عن بُعد أنماط الاختيار السكني. يستفيد سوق العقارات السكنية في إسبانيا حيث ينتقل المشترون الهولنديون والبلجيكيون والشماليون إلى وجهات الحزام المشمس، مما يدفع أحجام مبيعات كوستا ديل سول إلى أعلى مستوياتها على الإطلاق. تبقى الشريحة الفاخرة في ماربيا مرنة بشكل خاص، حيث تتجاوز الأسعار المطلوبة للواجهات البحرية 30,000 يورو/م². تستمر زخم المعاملات حتى بعد انتهاء التأشيرة الذهبية لأن المشترين ذوي الثروات العالية يعتمدون الآن على تأشيرات الإقامة غير المربحة. يستجيب المطورون المحليون من خلال إطلاق مجتمعات منتجعية ذات علامات تجارية تجمع بين العمل المشترك والخدمات والمرافق الصحية. بينما تؤدي الأسعار المرتفعة إلى تضييق العوائد، تحافظ توقعات المكاسب الرأسمالية واعتبارات جودة الحياة على الطلب طوال الأجل المتوسط.

التدفقات المؤسسية للبناء للإيجار حيث تبحث صناديق التقاعد عن العوائد

تجذب التدفقات النقدية الدفاعية ونقص الإيجارات المزمن أموال صناديق التقاعد والتأمين العالمية إلى منصات الإيجار المخصصة. سجل سوق العقارات السكنية في إسبانيا 9,361 تسليماً للبناء للإيجار في عام 2023، أي ما يقرب من ثلاثة أضعاف حجم عام 2022[1]خوسيه لويس بيليثر، "مراقب الاستثمار الربعي الإسباني للبناء للإيجار الربع الأول-2025،" جمعية شركات إدارة العقارات (AGGIMA)، aggima.es. تقود بلاكستون بأكثر من 13,000 وحدة عبر ضواحي مدريد، وبلغ متوسط إيجارات البناء للإيجار لعام 2024 1,205 يورو شهرياً، بعلاوة 5.5% على المخزون القديم. تبرز هياكل المشاريع المشتركة، مثل صفقة سافيلز-غرايستار بقيمة 150 مليون يورو في مينديث ألفارو، طموحات الحجم. تتسارع صفقات المحافظ أيضاً، حيث تغيرت ملكية حوالي 3,300 وحدة بقيمة 900 مليون يورو في أوائل عام 2025. طالما تطارد الالتزامات طويلة الأمد الدخل المحمي من التضخم، يجب أن تستمر التخصيصات الجديدة رغم تقلبات أسعار الفائدة.

الشهية المتزايدة للمساكن الموفرة للطاقة "Clase A" بعد تحديث CTE لعام 2021

خفضت مراجعات قانون البناء الإسباني بشكل حاد من القيم المسموحة للعزل الحراري، مما أجبر المطورين على اعتماد أغلفة عالية الأداء وأنظمة متجددة. وبالتالي، يشهد سوق العقارات السكنية في إسبانيا بيع وحدات "Clase A" أسرع بنسبة 8-12% من المخزون القديم، بينما ينفجر طلب التحديث في مراكز المدن الناضجة. تُظهر الدراسات أن تجديدات الطاقة يمكن أن تقلل الاستهلاك بنسبة 37.7-58% عبر المناطق المناخية. يصنف المشترون بشكل متزايد شهادات أداء الطاقة أعلى من الحي في قرارات الشراء، خاصة بين الفئات الأصغر والمستثمرين الأجانب الموجهين نحو ESG. تميل الإعانات الحكومية وأهداف إزالة الكربون في الاتحاد الأوروبي معادلة التكلفة والعائد نحو الترقيات الخضراء، مما يدعم تراكماً متعدد السنوات للتجديدات.

فجوة المعروض المستمرة في مدريد وبرشلونة

تتأخر بدايات الإسكان عن تكوين الأسر الجديدة بنسبة أقل من 0.5، وهي الأدنى في ستة عقود. فقط 1.53 مليون منزل بدأ البناء بين عامي 2008 و2022 بينما ظهرت 2.40 مليون أسرة. تؤدي دورات التخطيط البيروقراطية وتقلص الأراضي المخططة إلى تفاقم عدم التطابق، مما يدفع سوق العقارات السكنية في إسبانيا نحو التأهيل وإعادة تطوير الأراضي البنية. يجمع المطورون الكبار الاحتياطيات للتخفيف من الندرة، بينما يكافح البناة الصغار مع متطلبات رأس المال. بالتوازي، تسحب تحويلات الإيجارات السياحية المخزون من التأجير طويل الأجل، مما يوسع العجز في النوى الحضرية ويدعم التصعيد المستدام للأسعار.

تحليل تأثير القيود

| القيد | (~)% التأثير على توقعات معدل النمو السنوي المركب | الصلة الجغرافية | الجدول الزمني للتأثير |

|---|---|---|---|

| نقص عمالة البناء (-18% منذ عام 2015) يؤخر تسليم المشاريع | -0.8% | عالمي، مع تأثير حاد في مدريد، الباسك، الأندلس | طويل الأجل (≥ 4 سنوات) |

| تشريع حد الإيجار الإقليمي 2023-24 يثبط شهية المستثمرين في كتالونيا | -0.6% | كتالونيا، منطقة برشلونة الحضرية | متوسط الأجل (2-4 سنوات) |

| ارتفاع فروق أسعار الرهن العقاري (+80 نقطة أساس سنوياً 2024) يضغط على القدرة على التحمل للمرة الأولى | -0.5% | عالمي، مع تأثير أعلى على شرائح السوق المتوسطة | قصير الأجل (≤ سنتين) |

| تصاعد تكاليف اقتناء الأراضي الحضرية في مترو مدريد | -0.4% | منطقة مدريد الحضرية | قصير الأجل (≤ سنتين) |

| المصدر: Mordor Intelligence | |||

تشريع حد الإيجار الإقليمي 2023-24 يثبط شهية المستثمرين في كتالونيا

يحد قانون التحكم في الإيجارات في برشلونة من عقود الإيجار الجديدة بمستويات العقود السابقة مضافاً إليها مؤشر أسعار المستهلك، مما يقلم فائض المالكين ولكن يقلص المعروض. بدأت الصناديق الرائدة مثل بلاكستون وسيربيروس في تقسيم مئات الوحدات، مشيرة إلى ضغط العائد. انخفضت قوائم الإيجار بنسبة 84% خلال خمس سنوات، والمستأجرون يقفون الآن في طوابير للمخزون النادر. لذلك يسجل سوق العقارات السكنية في إسبانيا تدفقات رأسمال إقليمية متباينة، حيث يعيد رأس المال المحروم التوجيه نحو مدريد وفالنسيا والأندلس. رغم أن السياسة تهدف إلى حماية القدرة على التحمل، تشير الأدلة التجريبية إلى أن خسائر السيولة تفوق الإغاثة الاسمية للإيجار، مما يعرقل خطوط الإنتاج المستقبلية للمباني الجديدة

نقص عمالة البناء يؤخر تسليم المشاريع

يترك انكماش 18% في الحرف المهرة منذ عام 2015 المواقع بنقص في الموظفين والجداول الزمنية تنزلق. يحصل مشرفو المواقع بدون شهادات جامعية على رواتب 65,000-90,000 يورو، متجاوزين العديد من المهندسين المعماريين. تبقى أدوات الإنتاجية مثل Last-Planner غير مألوفة لـ 62.5% من الممارسين. يواجه سوق العقارات السكنية في إسبانيا تجاوزات تكلفة مضاعفة حيث يدفع المطورون علاوات للمقاولين من الباطن وأنظمة المباني الجاهزة السريعة. بينما المبادرات التدريبية المهنية وإصلاحات الهجرة قيد المناقشة، يتوقع معظم المراقبين أن تستمر الظروف الضيقة إلى الأجل الطويل، مما يقلص النمو من التوقعات الرئيسية.

تحليل الشرائح

حسب نوع العقار: الشقق تقود الحجم بينما الفيلات تحقق النمو

هيمنت الشقق على حجم الأعمال لعام 2024، حاصلة على 68% من حصة سوق العقارات السكنية في إسبانيا، مدعومة بالكثافة الحضرية وشهية المستثمرين للكتل المدارة مهنياً. توضح المشاريع عالية الارتفاع في مدريد ريو ومنطقة 22@ في برشلونة كيف يمزج المطورون التخطيطات المدمجة مع المرافق المشتركة لتلبية عتبات القدرة على التحمل. تحافظ عوائد الإيجار حوالي 4.8% على نشاط المشترين المؤسسيين رغم ارتفاع القيمة الرأسمالية. في الوقت نفسه، تتمتع الفيلات بمعدل نمو سنوي مركب 5.55% حتى عام 2030، رافعة حصتها من حجم سوق العقارات السكنية في إسبانيا بالقيمة المطلقة رغم القاعدة الأصغر. يستفيد المنتج المنفصل من تفضيلات ما بعد الجائحة للمساحات الخارجية، حيث تجذب كوستا ديل سول وجزر البليار المشترين النقديين من شمال أوروبا المستعدين لدفع علاوات خضراء للبناء الصافي الصفر.

تعكس زخم الطلب على الفيلات القدرة الهيكلية على دمج الأسطح الشمسية وأجهزة التكييف الهوائية الحرارية والأغلفة السلبية للمنازل التي تسهل شهادة "Clase A". يسرع المطورون عمليات الحصول على الأراضي في إستبونا وميخاس وكالفيا، ويسوقون حزم المنازل الذكية تسليم مفتاح. ضاعف المشترون الهولنديون وحدهم مشتريات الفيلات الجديدة ثلاث مرات بين عامي 2022 و2024. يبقى نمو المعروض من الشقق مقيداً بندرة القطع الجاهزة للحفر داخل النسيج الحضري المدمج، ومع ذلك تعوض عمليات التجديد وتحويلات العلية الفجوة جزئياً. بشكل عام، يشير تقسيم المنتجات إلى استمرار التفرع: الوحدات المدمجة تلبي القدرة الأساسية على التحمل، بينما المنازل منخفضة الكثافة تستفيد من هجرة نمط الحياة وعلاوات كفاءة الطاقة.

حسب الفئة السعرية: هيمنة السوق المتوسط وسط تسارع الفاخر

استحوذت المنازل متوسطة السعر على 45% من حصة سوق العقارات السكنية في إسبانيا في عام 2024. منافسة الرهن العقاري بين البنوك الكبرى مدمجة مع الإعانات الحكومية المستهدفة تحافظ على القوة الشرائية المحلية في هذه الشريحة. ومع ذلك اتسعت متوسط الفروق 80 نقطة أساس سنوياً في عام 2024، مما يدفع إلى تنازلات في الأسعار وفترات تسويق أطول. تحقق الأصول الفاخرة فوق مليون يورو معدل نمو سنوي مركب أقوى 6.04%، مدعومة بالندرة والسيولة الأجنبية المستدامة. تتصدر ماربيا الاتجاه بمتوسط أسعار بيع قريب من 4,900 يورو/م² والبنتهاوس يحصل على علاوات من رقمين.

يبدو أن حجم سوق العقارات السكنية في إسبانيا للفاخر سيتوسع أكثر حيث تعمق الإقامات ذات العلامات التجارية من فيندي ودولتشي أند غابانا التمايز التجريبي. بالمقابل، يتأخر القطاع الفرعي للإسكان الميسور: فقط 8,646 وحدة مدعومة اكتملت في عام 2023، أقل بكثير من الحاجة. يتصاعد الاهتمام المؤسسي من خلال النماذج العامة والخاصة، موضح بمضاعفة حصة استثمار الإيجار الميسور إلى 34% في عام 2023. مع ذلك، تعقيد السياسة وضغط الهامش يلطف القابلية للتوسع قريب الأجل.

حسب نموذج الأعمال: قيادة المبيعات تتحدى بزخم الإيجار

لا تزال معاملات البيع تشكل 76% من حجم سوق العقارات السكنية في إسبانيا في عام 2024 حيث يدوم التفضيل الثقافي للملكية. قواعد قابلية نقل الرهن العقاري وإعفاءات ضريبة المكاسب الرأسمالية بعد ثلاث سنوات تستمر في تحفيز الشراء. ومع ذلك يحقق مسار الإيجار معدل نمو سنوي مركب 5.70% حتى عام 2030 بفضل الحركة الحضرية وتأخير تشكيل الأسر وخط أنابيب البناء للإيجار سريع النمو. تتماشى نماذج التأجير المرنة مع السكان المتزايدين من البدو الرقميين وانتقالات الخريجين والوافدين الجدد.

يعيد النشاط المؤسسي تشكيل معايير المنتج: أبراج الإيجار المليئة بالمرافق في تشامارتين مدريد أو بوبلينو برشلونة تقدم صالات رياضية وصالات عمل مشترك وغرف طرود في الموقع. تعمل منصة بلاكستون المكونة من 13,130 وحدة كصانع سوق لتجارة المحافظ، معززة معايير السيولة. تدعم نسب الإشغال العالية التوزيعات المستقرة لمستثمري صناديق التقاعد، معززة حلقة التغذية المرتدة. يرد مطورو البيع بتجميع الملكية الجزئية وخطط الإيجار للامتلاك للحفاظ على قمع المشترين.

حسب طريقة البيع: هيمنة السوق الثانوية وسط نهضة البناء الجديد

مثلت إعادة مبيعات المنازل الموجودة 57% من حجم سوق العقارات السكنية في إسبانيا في عام 2024. تجذب الأحياء الناضجة في مدريد سنترو وإيكسامبلي وتريانا المشترين الباحثين عن قابلية السير والبنية التحتية الاجتماعية الراسخة. يقدم المخزون الثانوي رافعات تسعير مرنة وإشغالاً فورياً، مدعماً دورات صفقات سريعة رغم تكاليف التجديد المحتملة. بالتوازي، من المتوقع أن تتوسع المبيعات الأولية بمعدل نمو سنوي مركب 6.28% على ظهر لوائح كفاءة الطاقة والتصميم الموجه لنمط الحياة. ارتفعت تراخيص البناء 19.4% في أوائل عام 2025، رغم أنها لا تزال قصيرة من الطلب الهيكلي[2]المديرية العامة للإسكان، "تراخيص البناء السكني 2025،" وزارة النقل والحركة وجدول الأعمال الحضري، mitma.gob.es.

يستفيد مطورون مثل AEDAS Homes من احتياطيات الأراضي العميقة - الآن قريب من 24,000 وحدة بعد الحصول على بنك Habitat بـ 132 مليون يورو - لتسريع الإطلاقات. يحمل المخزون الأولي علاوة خضراء 8-12% لكنه يجذب المشترين الأجانب الذين يعطون الأولوية لتقييمات EPC A وخطط الدفع المتدرجة. لذلك يدعم سوق العقارات السكنية في إسبانيا ديناميكية ذات سرعتين: نشاط إعادة البيع يرسي السيولة بينما يضع المخزون الجديد معايير الجودة المتطورة.

تحليل جغرافي

حافظت مدريد على الهيمنة بـ 48% من حصة سوق العقارات السكنية في إسبانيا في عام 2024. سجلت مدينة أسعار المنازل الأسرع ارتفاعاً في أوروبا قفزة سنوية 10.6%، مضخمة بتدفقات رؤوس الأموال من أمريكا اللاتينية ومشاريع التجديد الحضري واسعة النطاق[3]المعهد الوطني للإحصاء، "مؤشر أسعار المنازل الربع الرابع-2024،" INE، ine.es. ومع ذلك يقف المعروض عند أدنى مستوى في 60 عاماً، مجبراً المطورين نحو التكثيف العمودي وإعادة التطوير الموجه للنقل. يوضح التزام بيمكو بـ 40 مليون دولار أمريكي للخطط متعددة الاستخدام الشهية المؤسسية المستدامة، بينما تهدف السلطات العامة لإطلاق الأراضي الخاملة من خلال موافقات تقسيم المناطق الأسرع.

تقدم برشلونة سردية متناقضة. أدى حد الإيجار 2023-24 إلى انكماش 84% في قوائم الإيجار حتى مع انخفاض الإيجارات الاسمية 6.4%. تقوم الصناديق الكبرى بتصفية الأصول الكتالونية، لكن مطورين محليين مثل Neinor لا يزالون يخططون لـ 457 مليون يورو من البدايات حتى عام 2030. تزداد تجزئة السوق لأن المالكين الصغار يقاومون تجميد الأسعار بالتحول إلى نماذج الإقامة القصيرة. لذلك يصارع سوق العقارات السكنية في إسبانيا في كتالونيا التقلب المستحث بالسياسة الذي يردع رأس المال الجديد ومع ذلك يدعم طلب إعادة البيع بشكل غير مقصود حيث يبحث المشترون عن أمان الحيازة.

الأندلس-مالقة وكوستا ديل سول هي المنطقة الأسرع نمواً بمعدل نمو سنوي مركب 6.07%. تُظهر بيانات المعاملات مضاعفة المشترين الهولنديين عمليات الاستحواذ الجديدة ثلاث مرات بين عامي 2022 و2024، متجاوزين المشترين البريطانيين. تجذب الأسواق الفرعية الفاخرة مثل ماربيا وإستبونا وسوتوغراندي الثروة المهاجرة من المناخات الأبرد، مؤدية إلى خطوط أنابيب الإقامات ذات العلامات التجارية وهجائن الشقق الفندقية البوتيكية. يستفيد سوق العقارات السكنية في إسبانيا من ترقيات البنية التحتية القوية - روابط سكك حديد AVE الجديدة وقدرة مطار مالقة الموسعة - معززة الاتصال على مدار السنة. بالتوازي، تحقق منطقة فالنسيا نمواً متوازناً مع ارتفاع أسعار المنازل 13.06% سنوياً وتسلق الشراء الأجنبي 15%. يؤدي التنويع الساحلي إلى اعتدال مخاطر التركيز وتمديد مدرج الطلب الوطني.

المشهد التنافسي

يظهر سوق العقارات السكنية في إسبانيا تركيزاً معتدلاً حيث يسيطر أفضل خمسة مطورين بالإضافة إلى صندوقين دوليين كبيرين على ما يقرب من ثلثي خطوط أنابيب البناء الجديد الحالية. يتنافس بناة المنازل التقليديون - Neinor Homes و AEDAS Homes و Metrovacesa - على اختيارية بنك الأراضي وقدرة البناء الجاهز والانتشار الجغرافي. يمكن للعرض المشترك الجاري لـ Neinor مع أبولو لـ AEDAS بحوالي 1.1 مليار يورو أن يخلق أكبر بطل سكني في البلاد. مثل هذا التوحيد يعد بتآزر التكلفة في المشتريات والتسويق لكن يثير تعليقات مكافحة الاحتكار حول تكديس الأراضي.

تتفاعل SOCIMIs مثل ميرلين وكولونيال بالتحول إلى مراكز البيانات وعلوم الحياة والعيش المرن، ملتزمة بما يقرب من 4 مليارات يورو من خلال خطوط أنابيب 2025. في الوقت نفسه، تتوسع الصناديق العالمية - بلاكستون وغرايستار وستونشيلد - محافظ البناء للإيجار، مستوردة تقنيات إدارة الأصول وتكنولوجيا أمريكا الشمالية. تغطي مزايا حجمها تطبيقات تجربة المستأجر ومحركات التسعير الديناميكي ومنصات الصيانة المركزية التي ترفع صافي الدخل التشغيلي.

يبقى اعتماد PropTech مجزأ. فقط 37.5% من مهنيي البناء يبلغون عن الإلمام بأدوات التخطيط الرشيق، فاتحاً مساحة بيضاء تنافسية لبناة الوحدات ومشغلي المنصات المتكاملة. يتمايز المطورون الإقليميون الأصغر من خلال مشاريع ESG المعتمدة البوتيكية ورحلات المبيعات الرقمية المتمحورة حول العميل. بشكل عام، تمر صناعة العقارات السكنية في إسبانيا بمرحلة انتقالية حيث تتعاون المؤسسات الغنية برؤوس الأموال مع الناشئين التقنيين لإطلاق اختناقات الإنتاج والتخفيف من تحديات الاستدامة.

قادة صناعة العقارات السكنية في إسبانيا

-

Neinor Homes

-

AEDAS homes

-

MetroVacesa

-

Vía Célere Desarrollos Inmobiliarios

-

Kronos Homes

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

التطورات الصناعية الحديثة

- مايو 2025: اقترحت AEDAS Homes توزيع أرباح 3.15 يورو لكل سهم (138 مليون يورو إجمالي) بعد تحقيق ربح صافٍ قياسي 150 مليون يورو على إيرادات 1.156 مليار يورو وتسليم 3,151 وحدة.

- مارس 2025: جمعت LIFT Asset Management 50 مليون يورو لمركبة الرهن العكسي الثالثة، مستهدفة 100 مليون يورو للاستحواذ على أكثر من 200 منزل تأجير كبير عبر ست مدن.

- فبراير 2025: أطلقت Tectum Investment Managers صندوقاً بقيمة 450 مليون يورو لبناء ما يصل إلى 2,500 إيجار ميسور، مستفيدة من دين 50-75% بالدعم المؤسسي الأوروبي.

- يناير 2025: بدأت بلاكستون وسيربيروس وفيفينيو التصرفات أصل تلو أصل للممتلكات الكتالونية حيث تؤدي حدود الإيجار إلى تآكل العوائد.

نطاق تقرير سوق العقارات السكنية في إسبانيا

يشار عادة للعقارات (الأرض وأي مباني عليها) المستخدمة للأغراض السكنية بالعقارات السكنية. المساكن الأحادية هي النوع الأكثر انتشاراً من العقارات السكنية.

يتم تقسيم سوق العقارات السكنية في إسبانيا حسب النوع (الفيلات والمنازل المستقلة، الشقق، والوحدات السكنية) والمدن الرئيسية (مدريد، كتالونيا، فالنسيا، برشلونة، ومالقة، من بين آخرين). يقدم التقرير حجم السوق والتوقعات لسوق العقارات السكنية في إسبانيا بالقيمة (مليار دولار أمريكي) لجميع الشرائح المذكورة أعلاه. كما يتم تحليل تأثير كوفيد-19 في التقرير.

| الشقق والوحدات السكنية |

| الفيلات والمنازل المستقلة |

| ميسور التكلفة |

| السوق المتوسط |

| الفاخر |

| المبيعات |

| الإيجار |

| الأولية (البناء الجديد) |

| الثانوية (إعادة بيع المنازل الموجودة) |

| مدريد |

| برشلونة |

| كتالونيا (باستثناء برشلونة) |

| مجتمع فالنسيا |

| الأندلس - مالقة وكوستا ديل سول |

| بقية إسبانيا |

| حسب نوع العقار | الشقق والوحدات السكنية |

| الفيلات والمنازل المستقلة | |

| حسب الفئة السعرية | ميسور التكلفة |

| السوق المتوسط | |

| الفاخر | |

| حسب نموذج الأعمال | المبيعات |

| الإيجار | |

| حسب طريقة البيع | الأولية (البناء الجديد) |

| الثانوية (إعادة بيع المنازل الموجودة) | |

| حسب المدن الرئيسية | مدريد |

| برشلونة | |

| كتالونيا (باستثناء برشلونة) | |

| مجتمع فالنسيا | |

| الأندلس - مالقة وكوستا ديل سول | |

| بقية إسبانيا |

الأسئلة الرئيسية المجاب عليها في التقرير

ما هو الحجم الحالي لسوق العقارات السكنية في إسبانيا؟

يبلغ سوق العقارات السكنية في إسبانيا 169.22 مليار دولار أمريكي في عام 2025 ومن المتوقع أن يصل إلى 174.62 مليار دولار أمريكي بحلول عام 2030

أي منطقة تقود أحجام المعاملات الوطنية؟

تقود مدريد 48% من سوق العقارات السكنية في إسبانيا بفضل الحجم الاقتصادي وتركز العمالة والاتصال الدولي.

لماذا يركز المستثمرون المؤسسيون على أصول البناء للإيجار؟

يقدم البناء للإيجار تدفقات نقدية محمية من التضخم ويعالج نقص الإيجارات؛ تضاعفت التسليمات ثلاث مرات إلى 9,361 وحدة في عام 2023 ومتوسط الإيجارات يقف 5.5% فوق المخزون القديم.

كيف تؤثر لوائح كفاءة الطاقة على قرارات الشراء؟

يضع Código Técnico بعد 2021 معايير حرارية صارمة، مما يجعل منازل "Clase A" تُباع أسرع بنسبة 8-12% وتمكن وفورات الطاقة حتى 58%.

آخر تحديث للصفحة في: