حجم وحصة سوق منتجات مستحضرات التجميل الهندية

تحليل سوق منتجات مستحضرات التجميل الهندية بواسطة Mordor Intelligence

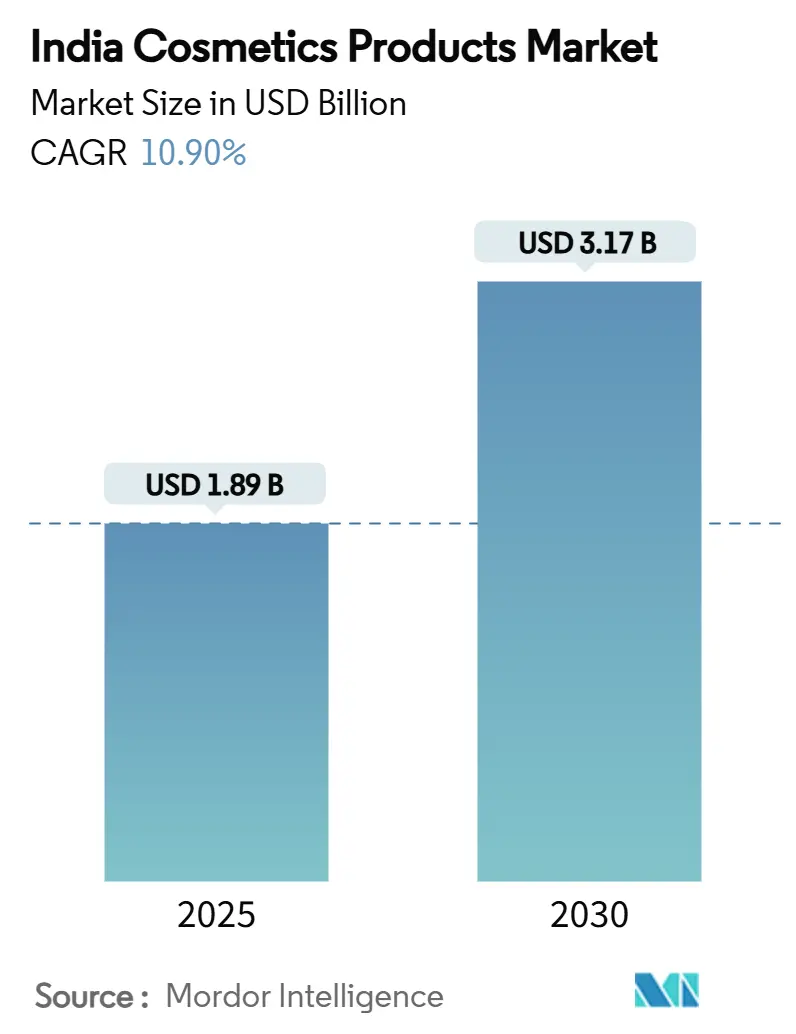

يُقدر حجم سوق منتجات مستحضرات التجميل الهندية بـ 1.89 مليار دولار أمريكي في 2025 ومن المتوقع أن يصل إلى 3.17 مليار دولار أمريكي بحلول 2030، مما يترجم إلى معدل نمو سنوي مركب قدره 10.9%. هذه الوتيرة تتجاوز بسهولة المتوسط العالمي للجمال، مما يؤكد على الارتفاع الهيكلي في الإنفاق الاختياري على المظهر الشخصي. يُلاحظ زخم الإنفاق عبر شرائح الدخل المختلفة لأن التعرض لوسائل التواصل الاجتماعي، وارتفاع الدخول المتاحة، والتحضر الواسع النطاق قد أعاد تعريف الجمال كجزء من العافية اليومية وليس كرفاهية. حتى ضمن ميزانيات الأسر المحدودة، تحصل نفقات الجمال على أولوية، كما يتضح من تسجيل البلد لأعلى نسبة مئوية في العالم من المستهلكين المستعدين لإنفاق المزيد على مستحضرات التجميل. تكثف العلامات التجارية المتعددة الجنسيات والمحلية إطلاق المنتجات لخدمة التفضيلات للتركيبات النباتية، والملصقات النظيفة، والرفاهية المعقولة التكلفة، بينما تؤدي المراقبة التنظيمية المشددة من قبل منظمة مراقبة معايير الأدوية المركزية (CDSCO) ومكتب المعايير الهندية (BIS) إلى رفع تكاليف الامتثال ولكنها تحسن ثقة المستهلك. مجتمعة، تبقي هذه القوى سوق منتجات مستحضرات التجميل الهندية على مسار توسع لا يظهر أي علامة على التوقف.

النقاط الرئيسية للتقرير

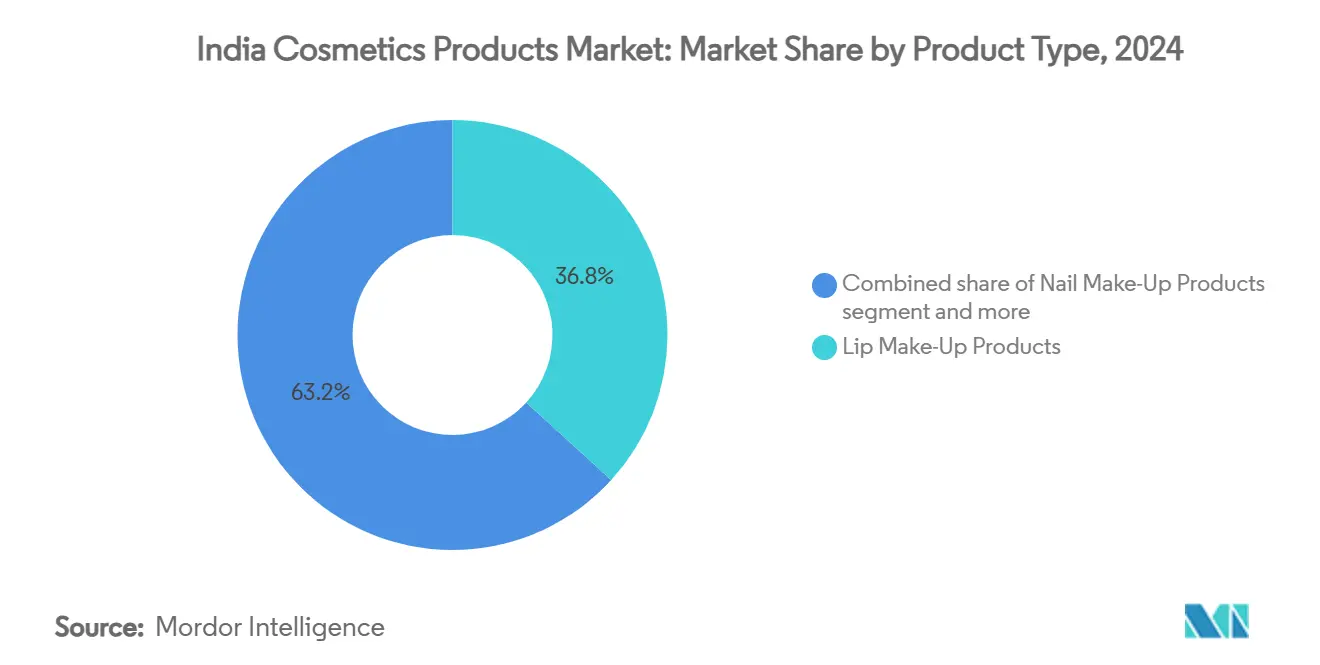

- حسب نوع المنتج، استحوذت منتجات مكياج الشفاه على 36.78% من حصة سوق منتجات مستحضرات التجميل الهندية في 2024، بينما يتقدم مكياج العين بمعدل نمو سنوي مركب قدره 11.74% حتى 2030.

- حسب الفئة، استحوذت فئة الجماهيري على 80.12% من حصة الإيرادات في 2024؛ ومن المتوقع أن تتوسع فئة الفخامة/الرفاهية بمعدل نمو سنوي مركب قدره 12.77% إلى 2030.

- حسب الطبيعة، استحوذت فئة التقليدي على 89.19% من حصة سوق منتجات مستحضرات التجميل الهندية في 2024، بينما من المتوقع أن تتوسع المنتجات الطبيعية/العضوية بمعدل نمو سنوي مركب قدره 12.40% حتى 2030.

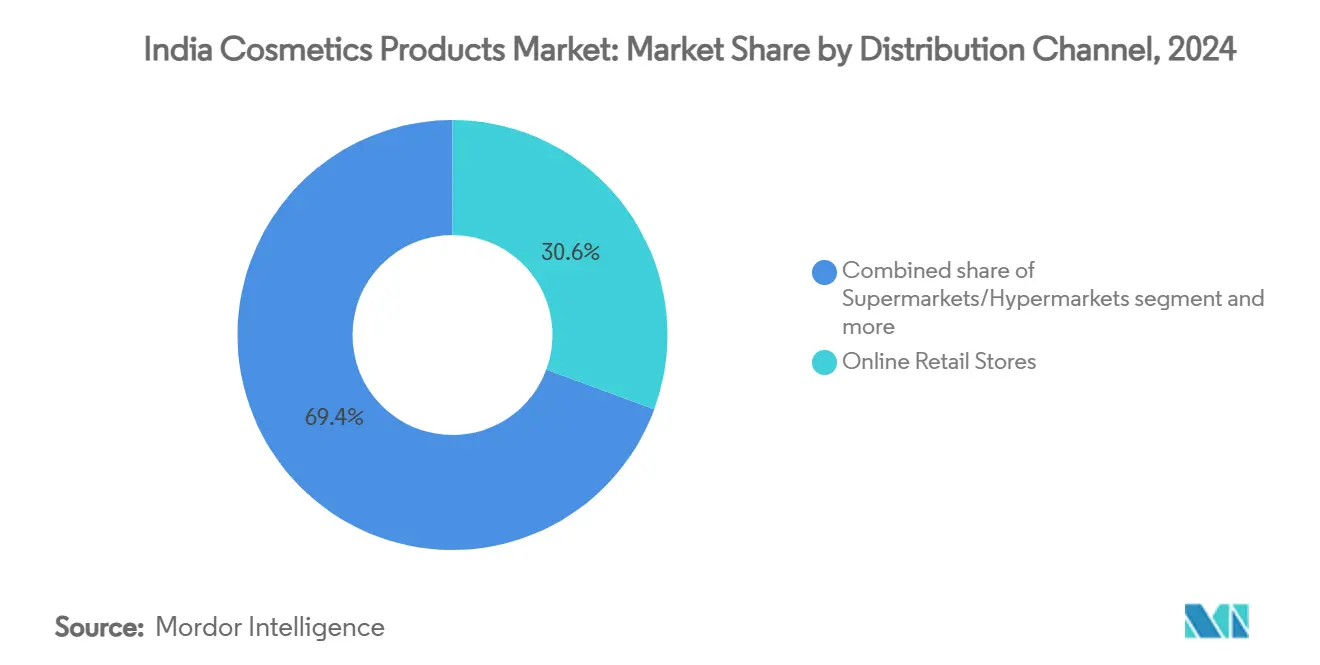

- حسب قناة التوزيع، استحوذ البيع بالتجزئة عبر الإنترنت على 30.61% من حجم سوق منتجات مستحضرات التجميل الهندية في 2024 وينمو بمعدل نمو سنوي مركب قدره 11.36% حتى 2030.

- حسب المنطقة، استحوذ الشمال على 40.14% من حصة سوق منتجات مستحضرات التجميل الهندية في 2024، بينما يعتبر الغرب الأسرع نموًا بمعدل نمو سنوي مركب قدره 12.05% إلى 2030.

اتجاهات ورؤى سوق منتجات مستحضرات التجميل الهندية

تحليل تأثير المحركات

| المحرك | (~) % التأثير على توقع معدل النمو السنوي المركب | الصلة الجغرافية | الجدول الزمني للتأثير |

|---|---|---|---|

| موجة الطلب على الرقي و"الرفاهية المعقولة التكلفة" | +2.8% | وطني، مع مكاسب مبكرة في المناطق الشمالية والغربية والشرقية | متوسط الأجل (2-4 سنوات) |

| زيادة الوعي حول العناية الشخصية | +2.1% | وطني، أقوى في المناطق الحضرية ومدن الطبقة الثانية | قصير الأجل (≤ سنتان) |

| التأثير المتزايد لوسائل التواصل الاجتماعي واتجاهات الجمال | +1.9% | وطني، قوي بشكل خاص في المناطق الشمالية والغربية | قصير الأجل (≤ سنتان) |

| ارتفاع مستحضرات التجميل النباتية وخالية من القسوة | +1.4% | وطني، مع اعتماد فاخر في المناطق الحضرية | متوسط الأجل (2-4 سنوات) |

| تزايد اعتماد العناية بالرجال في أسر الجيل Z والجيل ألفا | +1.2% | وطني، مع اختراق أعلى في المراكز الحضرية | طويل الأجل (≥ 4 سنوات) |

| توسع العلامات التجارية وابتكار المنتجات | +1.1% | وطني، مع التركيز على توسع مدن الطبقة الثانية والثالثة | متوسط الأجل (2-4 سنوات) |

| المصدر: Mordor Intelligence | |||

موجة الطلب على الرقي و"الرفاهية المعقولة التكلفة"

يشهد سوق مستحضرات التجميل في الهند تحولاً كبيراً، مدفوعاً بموجة من الطلب على المنتجات الفاخرة و"الرفاهية المعقولة التكلفة". هذا التطور يعيد تشكيل مواقف المستهلكين ومسارات الصناعة. مع نمو الوعي بالجمال وممارسة وسائل التواصل الاجتماعي تأثيرها، يُعاد تعريف مفهوم الرفاهية. والجدير بالذكر أن المستهلكين من المدن غير الرئيسية، الذين كانوا بعيدين عن العلامات التجارية الراقية، يسعون الآن بنشاط وراءها. هذا الاتجاه يؤكده كشف نيكا بأن 55% من مبيعات الجمال الفاخر في 2023 نشأت من هذه المناطق غير الرئيسية، مما يشير إلى دمقرطة استهلاك الرفاهية [1]المصدر: Nykaa E-Retail Pvt. Ltd., "Nykaa Beauty Trends Report 2024", nykaa.com. الزخم يتعزز أكثر من خلال توسعات العلامات التجارية، وابتكارات المنتجات، والتفضيل المتزايد لمستحضرات التجميل النباتية وخالية من القسوة، مما يوسع جاذبية المنتجات الفاخرة خارج النخبة الحضرية التقليدية. مسلطاً الضوء على المشهد التنافسي المتغير، العمالقة العالميين مثل L'Oréal لا يستثمرون فقط في التصنيع المحلي بل يتطلعون أيضاً إلى فرص التصدير. مستهلكو اليوم يقدرون المكونات العضوية والطبيعية، وهم متأثرون بشكل متزايد بالاتجاهات العالمية، من K-beauty إلى روتين الجمال النظيف. هذا الوعي المتزايد ضخم القيمة الموضوعة على فعالية المنتج. إلى جانب ذلك، المتسوقون المعاصرون يعطون أولوية للأصالة والتجارب الشخصية، وينظرون لمنتجات الجمال كاستثمارات أساسية في نمط الحياة وليس مجرد مشتريات اختيارية. علاوة على ذلك، التحولات التنظيمية التي تؤكد على المعايير الأخلاقية، مجتمعة مع تأييد المشاهير، تعزز ثقة العلامة التجارية. في هذا العصر الرقمي، حيث التسوق التجريبي يسود، أصبحت العروض الفاخرة في متناول اليد بشكل مذهل. هذا التحول ليس مجرد اتجاه عابر؛ إنه تغيير أساسي في ديناميكيات السوق، مؤكداً أنه في مشهد الجمال المتطور في الهند، الجودة والتجربة أصبحت الآن أهم من اعتبارات السعر المجردة.

زيادة الوعي حول العناية الشخصية

الوعي المتنامي بالعناية الشخصية يقود نمواً كبيراً في سوق مستحضرات التجميل الملونة في الهند، مما يعيد تشكيل سلوك المستهلك عبر الديموغرافيات المختلفة. زيادة محو الأمية الرقمية واختراق وسائل التواصل الاجتماعي الواسع النطاق جعلا تعليم الجمال أكثر إتاحة. المؤثرون مثل مالفيكا سيتلاني وكومال باندي والدروس المدعومة من العلامات التجارية تبسط روتين المكياج والعناية بالبشرة المعقد، مما يقلل حواجز التبني لكل من الرجال والنساء. الشباب الحضري يتبنون بشكل متزايد أنظمة الجمال المتقدمة، موسعين تفضيلاتهم لتشمل منتجات مثل كريمات BB، والكونسيلر، وظلال العيون، متجاوزين العروض الأساسية. في المناطق الحضرية، الرجال الهنود يخصصون وقتاً أكثر للعناية الشخصية، مدعومين بالمعايير المجتمعية المتطورة وظهور مؤثري الجمال الذكور. إلى جانب ذلك، برامج العافية المؤسسية ومعايير المظهر المهني تعزز هذه العادات أكثر، وتضع العناية الشخصية كاستثمار معزز للمهنة. العلامات التجارية مثل لاكمي وSugar Cosmetics وMamaearth تخصص المنتجات لتناسب ألوان البشرة الهندية والظروف المناخية، مضمنة أن الخيارات الفاخرة والمبتكرة متاحة حتى في المدن الأصغر. علاوة على ذلك، منصات التجارة الإلكترونية مثل نيكا دمقرطت الوصول إلى مستحضرات التجميل الملونة، مما يقود التبني السريع ويشجع تجريب المنتجات عبر المناطق. وبالتالي، التسويق المؤثر ضخم الجاذبية التطلعية للعناية الشخصية، مؤكداً على الشمولية والأصالة. مع أن العناية الشخصية تصبح جزءاً لا يتجزأ من الحياة اليومية، يبقى الطلب على مستحضرات التجميل الملونة قوياً، مسلطاً الضوء على دورها الأساسي في تحول مشهد الجمال في الهند.

التأثير المتزايد لوسائل التواصل الاجتماعي واتجاهات الجمال

تطور سوق مستحضرات التجميل الملونة بشكل كبير مع قاعدة مستخدمي وسائل التواصل الاجتماعي البالغة 462 مليون في 2024 في الهند وفقاً لمراجعة السكان العالمية، مما يحول أنماط اكتشاف وشراء المستهلك، حيث يصبح محتوى المؤثرين قناة إعلان أساسية [2]المصدر: World Population Review, "Social Media Users by Country 2025", worldpopulationreview.com. بينما استثمارات التسويق المؤثر تضاهي الآن إنفاق الإعلان التقليدي، تواجه الصناعة تحدياً ديموغرافياً - رغم كون النساء السوق المستهدف الأساسي لمنتجات الجمال، أكثر من 68% من متابعي مؤثري الجمال من الذكور، مما يتطلب تعديلات استراتيجية في مناهج التسويق. منصات وسائل التواصل الاجتماعي، خاصة إنستغرام ويوتيوب، دمقرطت تعليم الجمال عبر المناطق. المستهلكون في مدن الطبقة الثانية والثالثة لديهم الآن وصول متساوي لدروس المكياج والتقنيات، مما يسرع دورات تبني المنتجات. هذا مكن المنتجات الرائجة، مثل أحمر الشفاه العاري والأحمر والبني من Maybelline ونيكا، من تحقيق اختراق سوقي واسع النطاق خلال أشهر. شهد السوق نمواً كبيراً في طلب منتجات الجمال الكورية، مع نيكا تبلغ عن زيادة المبيعات للعلامات التجارية مثل COSRX وLANEIGE. ومع ذلك، اللوائح الحكومية الجديدة تتطلب من المؤثرين الافتراضيين تقديم إخلاء مسؤولية واضح، مما يعزز شفافية السوق. الجمع بين مراقبة وسائل التواصل الاجتماعي ونمو التجارة الإلكترونية حسن إتاحة مستحضرات التجميل الملونة عبر المناطق، بما في ذلك المناطق النائية. علاوة على ذلك، يتوسع السوق من خلال زيادة اعتماد منتجات العناية الذكورية. العلامات التجارية مثل Sugar Cosmetics وMamaearth طورت منتجات مُصممة خصيصاً لألوان البشرة الإقليمية والظروف الجوية. دمج محتوى وسائل التواصل الاجتماعي، وإشراك المستخدم، وتطوير المنتجات السريع أسس المنصات الاجتماعية كمحركات رئيسية لاتجاهات الجمال في سوق مستحضرات التجميل الملونة.

ارتفاع مستحضرات التجميل النباتية وخالية من القسوة

ازداد الطلب على مستحضرات التجميل الملونة النباتية وخالية من القسوة حيث يوائم المستهلكون خيارات الجمال مع القيم الأخلاقية والبيئية. يفضل المستهلكون الآن المنتجات ذات قوائم المكونات الشفافة وبدون تجارب على الحيوانات. قواعد مستحضرات التجميل 2020، التي تحظر التجارب على الحيوانات، عززت موقف العلامات التجارية خالية من القسوة وحثت الشركات التقليدية على تعديل تركيبات منتجاتها. الشركات مثل Juicy Chemistry والعلامات التجارية الأيورفيدية مثل Forest Essentials وJust Herbs وSoulTree استفادت من التفضيل للمكونات الطبيعية. هذه العلامات التجارية تستخدم تركيبات نباتية تجمع بين تراث العافية الهندي واتجاهات الجمال النظيف الحديثة. الشهادات من منظمات مثل جمعية النباتيين ومبادرات التعبئة المستدامة عززت ثقة المستهلك في هذا القطاع السوقي. إلى جانب ذلك، سوق مستحضرات التجميل الملونة يؤكد الآن على مصادر المكونات، والشهادة العضوية، والتعبئة الصديقة للبيئة لتلبية مطالب المستهلكين للشفافية. منصات التجارة الإلكترونية حسنت الوصول إلى مستحضرات التجميل النباتية وخالية من القسوة عبر الهند الحضرية وشبه الحضرية. بالإضافة إلى ذلك، التسويق المؤثر المركز على القيم الأخلاقية وسع جاذبية هذه المنتجات. هذا التحول نحو منتجات الجمال الأخلاقية يشير إلى تغيير أوسع في سلوك المستهلك. المستهلكون الهنود يقيمون الآن بعناية ادعاءات العلامات التجارية ويسعون للمنتجات التي تتماشى مع تفضيلات العافية الشخصية والثقافية. هذا الاتجاه أجبر العلامات التجارية الراسخة على مراجعة تركيباتها واستراتيجيات التسويق للبقاء تنافسية في سوق مستحضرات التجميل الملونة.

تحليل تأثير القيود

| القيد | (~) % التأثير على توقع معدل النمو السنوي المركب | الصلة الجغرافية | الجدول الزمني للتأثير |

|---|---|---|---|

| انتشار المنتجات المقلدة | -1.8% | وطني، مع تأثير أعلى في الأسواق الريفية ومدن الطبقة الثالثة | قصير الأجل (≤ سنتان) |

| الإحجام عن تبني منتجات جديدة بسبب الشك في الفعالية أو السلامة | -1.1% | وطني، قوي بشكل خاص في المناطق الريفية وبين الديموغرافيات الأكبر سناً | متوسط الأجل (2-4 سنوات) |

| تشبع السوق والمنافسة الشديدة | -0.9% | وطني، مع أعلى شدة في المدن الكبرى ومدن الطبقة الأولى | قصير الأجل (≤ سنتان) |

| اختراق محدود في الأسواق الريفية | -1.2% | الهند الريفية، خاصة في المناطق الشرقية والشمالية | طويل الأجل (≥ 4 سنوات) |

| المصدر: Mordor Intelligence | |||

انتشار المنتجات المقلدة

المنتجات المقلدة في سوق مستحضرات التجميل الملونة تتوسع بشكل أسرع من السوق المشروع، أساساً بسبب عدم كفاية الإنفاذ وحساسية المستهلك للسعر. هذه المسألة شديدة بشكل خاص في المناطق الريفية وشبه الحضرية حيث قدرات مصادقة العلامة التجارية محدودة. الشركات بما فيها Hindustan Unilever وL'Oréal استثمرت في تقنيات مكافحة التقليد وتعمل مع وكالات إنفاذ القانون لمعالجة هذا التحدي. ومع ذلك، شبكة البيع بالتجزئة الواسعة والمجزأة تجعل المراقبة صعبة. وجود مستحضرات تجميل مقلدة تحتوي على مواد ضارة يخلق مخاطر صحية كبيرة، بما في ذلك الحساسيات والالتهابات، مما يقلل ثقة المستهلك ويضر قيمة العلامة التجارية الأصلية. بينما نفذت منصات التجارة الإلكترونية تدابير مصادقة، تبقى قنوات البيع بالتجزئة التقليدية عرضة للمنتجات المقلدة. طرق التقليد الشائعة تشمل إعادة تعبئة منتجات مخففة أو منتهية الصلاحية، مع مؤثري وسائل التواصل الاجتماعي يروجون دون علم لعناصر مشكوك فيها. حجم السوق، وسلاسل التوريد المعقدة، والعقوبات غير الكافية تعيق إنفاذ التنظيم، رغم أن المنظمات تنفذ حملات توعية المستهلك وتستخدم تقنيات مثل الذكاء الاصطناعي والبلوك تشين للتحكم في التقليد. المصادرات الأخيرة للمنتجات المقلدة التي تقلد علامات تجارية مثل MAC ولاكمي وHuda Beauty تظهر حجم هذه المسألة. معالجة هذا التحدي تتطلب تعاوناً معززاً بين المصنعين والمنظمين وإنفاذ القانون، إلى جانب تحسين تعليم المستهلك حول مصادقة المنتج. التجارة المقلدة المستمرة تؤثر على كل من الصحة العامة وتطوير السوق، مما يمثل قيداً كبيراً لسوق مستحضرات التجميل الملونة.

اختراق محدود في الأسواق الريفية

الاختراق المحدود في الأسواق الريفية يمثل قيد نمو كبير لمنتجات مستحضرات التجميل الملونة. هذا التحدي ينبع من انخفاض الوعي، والإتاحة، والقبول الثقافي مقارنة بالمناطق الحضرية. بينما المدن الحضرية والكبرى لديها منافذ بيع منظمة واسعة، ومتاجر متخصصة، ووجود تجارة إلكترونية، المستهلكون الريفيون يواجهون تنوع منتجات محدود ومتاجر فيزيائية أقل. العوامل الثقافية في المناطق الريفية تقيد نمو السوق، حيث يبقى استخدام المكياج مرتبط إلى حد كبير بالمناسبات الخاصة وليس العناية الشخصية اليومية. رغم أن شركات مثل لاكمي وSugar Cosmetics وMamaearth طورت منتجات مناسبة لألوان البشرة الهندية والظروف المناخية للتوسع خارج المراكز الحضرية، فجوات التوزيع والتعليم تستمر. علاوة على ذلك، المنصات الرقمية مثل نيكا تحسن الوصول والوعي في مدن الطبقة الثانية والثالثة. ومع ذلك، اختراق السوق الريفي يبقى بطيئاً بسبب: محو الأمية الرقمية المحدود، ومخاوف القدرة على تحمل التكلفة، وانتشار المنتجات المقلدة، وتردد المستهلك. الشركات تنفذ استراتيجيات مختلفة لمعالجة هذه التحديات من خلال، مبادرات تعليم المنتج المعززة، وتطوير تركيبات مخصصة، وسلاسل توريد ريفية مقواة، وشراكات مع تجار التجزئة المحليين. بينما التعرض المتزايد لوسائل التواصل الاجتماعي ومؤثري الجمال يحسن تدريجياً القبول الريفي لمستحضرات التجميل الملونة، حصة السوق الريفي الحالية تبقى أقل بكثير من القطاعات الحضرية. هذا الاختراق الريفي المحدود يستمر في تقييد إمكانات النمو الإجمالية لسوق مستحضرات التجميل الملونة الهندي.

تحليل القطاعات

حسب نوع المنتج: منتجات الشفاه تقود نمو الحجم

من المتوقع أن تنمو منتجات مكياج العين بمعدل نمو سنوي مركب قوي قدره 11.74% حتى 2030، مدفوعة باتجاهات الجمال على وسائل التواصل الاجتماعي والتطورات في تقنيات التطبيق. منتجات مكياج الشفاه تستمر في هيمنة السوق، حاملة حصة 36.78% في 2024. النمو السريع في قطاع العين يُعزى للدروس المقادة بالمؤثرين التي تبسط عمليات التطبيق المعقدة، مما يجعل منتجات مثل كحل العين، والماسكارا، والكحل أكثر إتاحة لقاعدة مستهلكين أوسع. بينما تستفيد منتجات مكياج الوجه، بما في ذلك الأساس والكونسيلر، من ازدياد معايير المظهر المهني وتطبيع مؤتمرات الفيديو، رغم أن نموها يبقى معتدلاً مقارنة بفئات العين والشفاه. علاوة على ذلك، منتجات مكياج الأظافر، بينما هي أصغر قطاع، تحافظ على طلب ثابت في الأسواق الحضرية، مع طلاء الأظافر ومزيل الطلاء يكتسبان شعبية بين الديموغرافيات الأصغر سناً.

قيادة منتجات الشفاه مدفوعة بالتفضيلات الثقافية وسهولة التطبيق. أنماط استخدام الكحل والكحل التقليدية انتقلت بسلاسة إلى تركيبات وتعبئة حديثة. الطلب الموسمي يؤثر بشكل كبير على مزيج المنتجات، مع فترات الأعياد تعزز مبيعات ألوان الشفاه الفاخرة، بينما الاستخدام اليومي يدعم النمو في قطاع السوق الجماهيري. معايير BIS لسلامة مستحضرات التجميل عززت ثقة المستهلك في كل من المنتجات المحلية والمستوردة، مما يعزز اتجاهات الرقي عبر جميع فئات المنتجات. دورة ابتكار المنتج تسارعت، مع العلامات التجارية تقدم تركيبات هجينة تجمع فوائد العناية بالبشرة مع مستحضرات التجميل الملونة، معالجة طلب المستهلك للمنتجات متعددة الوظائف التي تبسط روتين الجمال.

ملاحظة: حصص القطاعات لجميع القطاعات الفردية متاحة عند شراء التقرير

حسب الفئة: السوق الجماهيري يحافظ على النمو الفاخر

تحتل فئة الجماهيري على حصة سوقية قدرها 80.12% في 2024. ومع ذلك، من المتوقع أن ينمو القطاع الفاخر/الرفاهي بمعدل نمو سنوي مركب قدره 12.77% حتى 2030، مما يشير إلى سوق مُشطر حيث نمو الحجم والقيمة يتبعان مسارات متميزة. اتجاه الرقي هذا يعكس زيادة الدخول المتاحة وأنماط الاستهلاك التطلعية، التي تمتد الآن خارج الديموغرافيات الثرية التقليدية لتشمل أسر الطبقة المتوسطة. علامات السوق الجماهيري تحافظ على هيمنتها من خلال شبكات التوزيع الواسعة والتسعير التنافسي، مع شركات مثل Sugar Cosmetics تستهدف مستهلكي الجيل Z من خلال تقديم نطاقات منتجات معقولة التكلفة تؤكد على الوظيفة على الهيبة.

نمو القطاع الفاخر/الرفاهي مركز في المناطق الحضرية ومدن الطبقة الأولى، حيث وجود العلامات التجارية العالمية والبنية التحتية للبيع بالتجزئة المتقدمة تدعم نقاط أسعار أعلى وعروض منتجات متطورة. القطاع الفاخر يستفيد من استراتيجيات البيع بالتجزئة متعددة القنوات، مسلطاً الضوء على تفضيلات المستهلك للشراء التجريبي في فئات الفخامة. استراتيجيات تموضع العلامة التجارية تطورت لتقدم قطاعات رفاهية معقولة التكلفة، مما يربط الفجوة بين فئات الجماهيري والفخامة ويمكن الشركات من الاستفادة من الحراك التصاعدي في إنفاق المستهلك. تقسيم الفئات هذا يعكس اتجاهات اقتصادية أوسع، حيث عدم المساواة في الدخل يخلق طبقات استهلاك متميزة مع تداخل محدود في تفضيلات العلامة التجارية وسلوكيات الشراء.

حسب قناة التوزيع: التجارة الرقمية تعيد تشكيل البيع بالتجزئة

تحتل متاجر البيع بالتجزئة عبر الإنترنت على حصة سوقية قدرها 30.61% في 2024 ومن المتوقع أن تنمو بمعدل نمو سنوي مركب قدره 11.36% حتى 2030. هذا التحول يعيد تشكيل أنماط توزيع السلع الاستهلاكية سريعة التداول التقليدية بشكل أساسي ويقدم ديناميكيات تنافسية جديدة. هيمنة القنوات الرقمية تسلط الضوء على تفضيل المستهلك الواضح: يعطون أولوية لتنوع المنتجات، والتسعير التنافسي، والراحة التي لا تُضاهى. منصات مثل نيكا وPurplle في المقدمة، مظهرة أن التجارة الإلكترونية المركزة على الجمال يمكن أن تحقق كلاً من الربحية والاستدامة. بينما تواجه السوبر ماركت/الهايبر ماركت تحديات من المنافسة عبر الإنترنت، تبقى ذات صلة من خلال التركيز على البيع بالتجزئة التجريبي. هذه الاستراتيجية تخدم خاصة المشتريات العفوية ومنتجات الحجم التجريبي، مقدمة إرضاء فوري. الصيدليات ومتاجر الأدوية تستفيد من ثقة المستهلك في الصحة والسلامة من خلال تموضع مستحضرات التجميل إلى جانب منتجات العافية، مما يجذب بفعالية المستهلكين المهتمين بالصحة.

المتاجر المتخصصة تواجه منافسة شديدة من المنصات عبر الإنترنت لكنها تحافظ على وجودها من خلال الاستشارات الخبيرة والشراكات مع العلامات التجارية الفاخرة، مؤكدة على الخدمة الشخصية وتعليم المنتج. المشهد التوزيعي المتطور يعكس تحولاً أوسع في البيع بالتجزئة، حيث الاستراتيجيات متعددة القنوات حرجة لتحقيق قيادة السوق. العلامات التجارية التي تنجح تحافظ على وجود عبر جميع القنوات بينما تُخصص مقاربتها لسلوكيات المستهلك الخاصة بالقناة. التجارة السريعة ظهرت كمحرك نمو كبير. في 2024، أبلغت نيكا أن 70% من الطلبات في المدن الكبرى يتم توصيلها خلال يوم، مما يعيد تعريف توقعات المستهلك للراحة والسرعة [3]المصدر: Nykaa E-Retail Pvt. Ltd., "Nykaa witnesses strong consolidated GMV growth of 24% YoY, Profitability continues to improve with PAT growth of 66% YoY in Q2FY25", nykaa.com. هذا التحول في التوزيع يدمقرط أيضاً الوصول للعلامات التجارية الفاخرة والعالمية. المستهلكون في المدن الأصغر لديهم الآن وصول لنفس نطاق المنتجات مثل أولئك في المناطق الحضرية، مما يسرع توحيد السوق ويوحد العلامات التجارية عبر قطاعات جغرافية متنوعة.

ملاحظة: حصص القطاعات لجميع القطاعات الفردية متاحة عند شراء التقرير

حسب الطبيعة: المنتجات التقليدية تواجه تحدي العضوية

من المتوقع أن ينمو قطاع المنتجات الطبيعية/العضوية بمعدل نمو سنوي مركب قدره 12.40% حتى 2030، متحدياً الحصة السوقية المهيمنة للقطاع التقليدي البالغة 89.19% في 2024. هذا النمو مدفوع بزيادة وعي المستهلك بسلامة المكونات والاستدامة البيئية. توسع القطاع العضوي يتماشى مع اتجاهات العافية الأوسع، حيث يطالب المستهلكون بالشفافية في تركيبات المنتجات ويفضلون العلامات التجارية التي تتماشى مع قيم صحية واعية. العلامات التجارية الأيورفيدية والعشبية مثل Forest Essentials وKama Ayurveda حققت اعتراف عالمي، مستفيدة من أنظمة المعرفة التقليدية الهندية لدعم استراتيجيات التوسع العالمي. بالإضافة إلى ذلك، قواعد مستحضرات التجميل 2020 وضحت اللوائح للادعاءات الطبيعية والعضوية، مقللة ارتباك المستهلك ومقوية تموضع العلامة التجارية الأصيلة.

المنتجات التقليدية تحافظ على هيمنتها بسبب سلاسل التوريد الراسخة، والفعالية المثبتة، والتسعير التنافسي، خاصة في قطاعات السوق الجماهيري الحساسة للتكلفة. الإطار التنظيمي تحت CDSCO يضمن معايير السلامة لكل من المنتجات التقليدية والطبيعية، خالقاً ساحة لعب متكافئة حيث الفعالية وتفضيلات المستهلك تقود نجاح السوق. الابتكارات في تركيبات المنتجات الطبيعية عززت الأداء، معالجة المقايضة التقليدية بين المكونات الطبيعية وفعالية المنتج. مع تطور ديناميكيات السوق، تتكيف استراتيجيات العلامة التجارية: العلامات التجارية التقليدية تقدم خطوط فرعية طبيعية، بينما العلامات التجارية العضوية تتوسع في فئات تقليدية للاستفادة من فرص سوق أوسع.

التحليل الجغرافي

تحتل المنطقة الشمالية على حصة مهيمنة قدرها 40.14% من السوق في 2024، مؤكدة على القوة الشرائية المتركزة في دلهي NCR والمراكز الحضرية المجاورة. هنا، ارتفاع الدخول المتاحة والميل الثقافي نحو تجريب الجمال يغذي موجة طلب ثابتة. البنية التحتية للبيع بالتجزئة الراسخة في الشمال وقربها من مراكز الاستيراد يمنحها وصولاً سريعاً للعلامات التجارية العالمية وأحدث ابتكارات المنتجات. في الوقت نفسه، الغرب، بمعدل نمو سنوي مركب قدره 12.05% المتوقع حتى 2030، يشير إلى تحول في ديناميكيات النمو. القطاع المالي في مومباي وصناعة التكنولوجيا في بنغالور تولد مستهلكين أثرياء، منجذبين بشكل متزايد لمستحضرات التجميل الفاخرة والرفاهية. هذه الموجة الغربية تعكس اتجاهات التحضر وثقافة الشركات التي تتبنى استثمارات العناية الشخصية، متجاوزة حدود الجنس والعمر.

شرق الهند يتحدى الافتراضات الديموغرافية التقليدية، محتلاً أكثر من ثلث مبيعات مستحضرات التجميل الوطنية، رغم تمثيله لأقل من ربع الأسر الهندية. هذا الشذوذ يشير إلى استهلاك مرتفع للفرد وتقارب ثقافي عميق الجذور لمنتجات الجمال. اتجاهات الاستهلاك في الشرق تسلط الضوء على وزن الفروق الثقافية والمعايير الاجتماعية في دفع تبني مستحضرات التجميل، متجاوزة المقاييس الاقتصادية المجردة. في الجنوب، النمو الثابت مدعوم بمزيج من الإنجازات التعليمية وقطاع التكنولوجيا المزدهر، مما يعزز قاعدة مستهلكين متمييزة تعطي أولوية لفعالية وسلامة العلامة التجارية.

إنفاذ الامتثال التنظيمي الإقليمي يختلف، مع المناطق الحضرية تلتزم بشكل أكثر صرامة بمعايير CDSCO. في المقابل، الأسواق الريفية وشبه الحضرية تصارع تحديات مثل منع التقليد وضمان الجودة. نظرة أقرب للجغرافيا تكشف أن التوسع السوقي الناجح يعتمد على استراتيجيات مُصممة، منسجمة مع الفروق الثقافية، واتجاهات الدخل، والبنية التحتية للبيع بالتجزئة، وليس مقاربة واحدة تناسب الجميع وطنياً. شركات مثل Purplle تنقلت بمهارة في هذا المشهد، مستمدة تقريباً نصف إيراداتها من أكثر من 78 مدينة، مع تركيز حاد على مواقع الطبقة الثانية والثالثة بدخول أسرية بين 5-30 لاخ روبية. هذه الديناميكيات الإقليمية تؤكد على أهمية مواءمة استراتيجيات النمو مع الرؤى الثقافية وسلوكيات المستهلك المحلية، بدلاً من الاعتماد فقط على البيانات الديموغرافية.

المشهد التنافسي

المشهد التنافسي لسوق مستحضرات التجميل الملونة الهندي مجزأ بشكل معتدل، مع قادة عالميين مثل L'Oréal وEstee Lauder يتنافسون ضد علامات تجارية محلية رشيقة مثل Sugar Cosmetics وColorbar. الشركات متعددة الجنسيات تركز على الرقي وهيمنة السوق الحضري من خلال الاستفادة من حقوق ملكية العلامة التجارية وقدرات الابتكار، بينما الجهات المحلية تستخدم الرؤى الثقافية والقدرة على تحمل التكلفة لاختراق مدن الطبقة الثانية والثالثة. هذه الاستراتيجية المزدوجة تعزز بيئة تنافسية تقدم فرص للتوحيد والداخلين الجدد الذين يستهدفون قطاعات مستهلك متميزة.

اعتماد التكنولوجيا ظهر كمميز حرج في هذا السوق المتطور. الشركات تستثمر بكثافة في الشخصنة المدفوعة بالذكاء الاصطناعي، والتجارب الافتراضية بالواقع المعزز (AR)، وحلول التجارة السريعة لتعزيز تجارب العملاء وتحسين العمليات. المبدعون الرقميون مثل نيكا رادوا هذه التطورات، ممكنين المستهلكين في كل من الأسواق الحضرية والناشئة من التفاعل مع المنتجات قبل الشراء. هذا المقرب يزيد الثقة، ويقلل حواجز التجربة، ويعزز رضا العملاء. بالإضافة إلى ذلك، هذه التقنيات تقدم رؤى مستهلك في الوقت الفعلي، مما يمكن الشركات من تصميم العروض للتفضيلات المحلية وتسريع تبني المنتج.

الأطر التنظيمية التي وضعتها منظمة مراقبة معايير الأدوية المركزية (CDSCO) ومكتب المعايير الهندية (BIS) تفرض معايير جودة وسلامة صارمة، خالقة حواجز دخول تفيد الجهات الراسخة مع آليات امتثال قوية. هذه اللوائح تحمي مصالح المستهلك وتدعم سلامة السوق. الشركات التي تركز على تعليم المستهلك وتوسيع البيع بالتجزئة المنظم في مدن الطبقة الثانية والثالثة المحرومة يمكنها إطلاق إمكانات نمو كبيرة. علاوة على ذلك، العلامات التجارية التي تؤكد على الاستدامة، والمصادر الأخلاقية، والحلول الشخصية موضعة جيداً للحصول على مزايا تنافسية في قطاع مستحضرات التجميل الملونة الهندي سريع النمو.

قادة صناعة منتجات مستحضرات التجميل الهندية

-

L'Oréal SA

-

The Estée Lauder Companies Inc.

-

Unilever PLC

-

FSN E-Commerce Ventures Ltd (Nykaa)

-

Vellvette Lifestyle Pvt. Ltd. (Sugar Cosmetics)

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

التطورات الصناعية الأخيرة

- أغسطس 2025: علامة الجمال الخاصة بريانا، Fenty، دخلت في شراكة حصرية مع Reliance Retail. هذا التعاون مكن إطلاق خطوط المكياج والعناية بالبشرة من Fenty في Sephora India وTira Beauty. منتجات Fenty Beauty وFenty Skin أصبحت متاحة عبر الإنترنت وعبر 50 منفذ لTira Beauty وSephora India في 16 مدينة.

- أبريل 2025: أنانيا بيرلا أطلقت LOVETC، علامة مستحضرات تجميل ملونة جديدة، مؤشرة على دخول مجموعة Aditya Birla الأعمق في سوق مستحضرات التجميل الهندي سريع النمو. في البداية، يمكن للمستهلكين الوصول لLOVETc على منصة المستهلك المباشر المخصصة ومتجر نيكا عبر الإنترنت. بالإضافة إلى ذلك، العلامة التجارية وضعت خطط لطرح بيع بالتجزئة على مراحل، مستهدفة 200 متجر عبر 20 مدينة بارزة في الهند.

- فبراير 2025: براديب بانيرجي، مدير تنفيذي سابق في Hindustan Unilever، ونابيل كادري، مؤسس وكالة تأييد المشاهير Median، قدما 'Hyue'، علامة مستحضرات تجميل ملونة فاخرة مصممة لتلبية تفضيلات المستهلك الهندي. Hyue بدأت عمليات البيع بالتجزئة مع منصة تجارة إلكترونية مستهلك مباشر، مستهدفة المتسوقين عبر الهند. خط مستحضرات التجميل الأولي للعلامة التجارية شمل أحمر شفاه سائل، وطلاء أظافر جل، وعلاجات الشفاه، وزيوت الشفاه، جميعها نباتية وخالية من القسوة.

نطاق تقرير سوق منتجات مستحضرات التجميل الهندية

مستحضر التجميل يُطبق لإخفاء العيوب وتعزيز الملامح الطبيعية، مثل الحاجبين والرموش.

سوق مستحضرات التجميل في الهند مقسم حسب نوع المنتج وقناة التوزيع. السوق مقسم حسب نوع المنتج إلى مستحضرات التجميل الملونة ومنتجات تصفيف وتلوين الشعر. قطاع مستحضرات التجميل الملونة مقسم فرعياً أكثر إلى منتجات مكياج الوجه والعين والشفاه والأظافر. قطاع منتجات تصفيف وتلوين الشعر مُشعب أكثر إلى ألوان الشعر ومنتجات تصفيف الشعر. السوق مقسم حسب قناة التوزيع إلى السوبر ماركت/الهايبر ماركت، والمتاجر المتخصصة، والصيدليات/متاجر الأدوية، ومتاجر البيع بالتجزئة عبر الإنترنت، وقنوات التوزيع الأخرى.

لكل قطاع، تم إجراء تحديد حجم السوق والتوقعات بناءً على القيمة (بالدولار الأمريكي).

| منتجات مكياج الوجه | الأساس والكونسيلر | البودرة المضغوطة والمضغوطة |

| أحمر الخدود والهايلايتر | ||

| أخرى | ||

| منتجات مكياج العين | الكحل والكجال | |

| كحل العين | ||

| الماسكارا | ||

| أخرى | ||

| منتجات مكياج الشفاه | أحمر الشفاه | |

| ملمع الشفاه | ||

| أخرى | ||

| منتجات مكياج الأظافر | طلاء الأظافر | |

| مزيل طلاء الأظافر | ||

| حسب الفئة | الجماهيري | |

| الفاخر | ||

| حسب الطبيعة | التقليدي | |

| الطبيعي/العضوي | ||

| حسب قناة التوزيع | السوبر ماركت/الهايبر ماركت | |

| الصيدليات/متاجر الأدوية | ||

| المتاجر المتخصصة | ||

| متاجر البيع بالتجزئة عبر الإنترنت | ||

| قنوات التوزيع الأخرى | ||

| حسب المنطقة | الشرق | |

| الغرب | ||

| الشمال | ||

| الجنوب | ||

| حسب نوع المنتج | منتجات مكياج الوجه | الأساس والكونسيلر | البودرة المضغوطة والمضغوطة |

| أحمر الخدود والهايلايتر | |||

| أخرى | |||

| منتجات مكياج العين | الكحل والكجال | ||

| كحل العين | |||

| الماسكارا | |||

| أخرى | |||

| منتجات مكياج الشفاه | أحمر الشفاه | ||

| ملمع الشفاه | |||

| أخرى | |||

| منتجات مكياج الأظافر | طلاء الأظافر | ||

| مزيل طلاء الأظافر | |||

| حسب الفئة | الجماهيري | ||

| الفاخر | |||

| حسب الطبيعة | التقليدي | ||

| الطبيعي/العضوي | |||

| حسب قناة التوزيع | السوبر ماركت/الهايبر ماركت | ||

| الصيدليات/متاجر الأدوية | |||

| المتاجر المتخصصة | |||

| متاجر البيع بالتجزئة عبر الإنترنت | |||

| قنوات التوزيع الأخرى | |||

| حسب المنطقة | الشرق | ||

| الغرب | |||

| الشمال | |||

| الجنوب | |||

الأسئلة الرئيسية المُجاب عنها في التقرير

كم سرعة النمو المتوقع لسوق منتجات مستحضرات التجميل الهندية إلى 2030؟

من المتوقع أن يرتفع السوق من 1.89 مليار دولار أمريكي في 2025 إلى 3.17 مليار دولار أمريكي بحلول 2030، محققاً معدل نمو سنوي مركب قدره 10.9%.

أي نوع منتج يحتل أكبر حصة اليوم؟

مكياج الشفاه يهيمن بحصة 36.78% في 2024، مدفوعاً بالقبول الثقافي العالي والاستخدام اليومي.

أي قناة تتوسع بأسرع ما يمكن؟

البيع بالتجزئة عبر الإنترنت، بحصة 30.61% بالفعل، يتقدم بمعدل نمو سنوي مركب قدره 11.36% بسبب التشكيلة الواسعة والراحة والتوصيل السريع.

لماذا يكتسب القطاع الفاخر زخماً؟

ارتفاع الدخل المتاح وتموضع الرفاهية المعقولة التكلفة يدفعان مستحضرات التجميل الفاخرة والرفاهية بمعدل نمو سنوي مركب قدره 12.77% حتى 2030.

آخر تحديث للصفحة في: