تحليل سوق رقائق النحاس الراقية

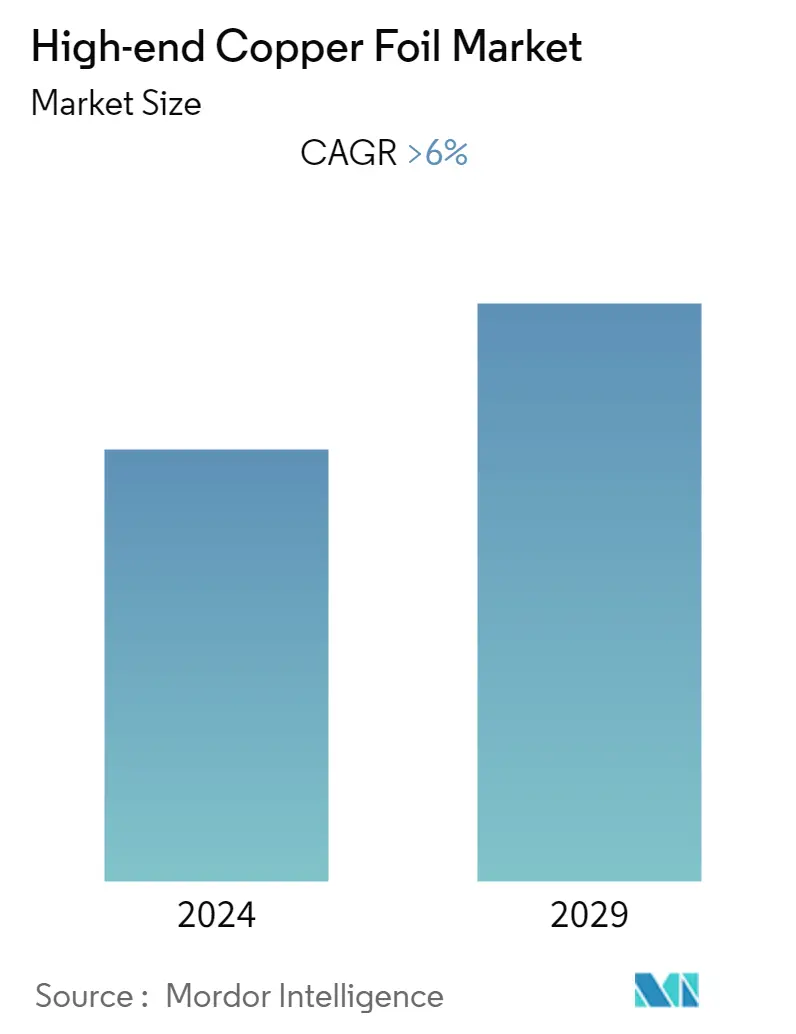

من المتوقع أن يسجل سوق رقائق النحاس الراقية معدل نمو سنوي مركب يزيد عن 6٪ خلال الفترة المتوقعة. أحد العوامل الرئيسية التي تدفع السوق التي تمت دراستها هو التطبيق المتزايد كمواد للوحة الدوائر المطبوعة (PCB). أثر فيروس كورونا (COVID-19) سلبًا على السوق في عام 2020. ومع ذلك، من المتوقع أن ينمو السوق بشكل مطرد، بسبب زيادة صناعة الأجهزة الكهربائية والإلكترونية في العام المقبل.

- تهيمن تطبيقات لوحات الدوائر على السوق ومن المتوقع أن تنمو بمعدل معتدل خلال الفترة المتوقعة، وذلك بسبب الطلب المتزايد على الأدوات الاستهلاكية مثل الهواتف الذكية وأجهزة الكمبيوتر الشخصية والأجهزة اللوحية وغيرها من منتجات الإلكترونيات الطبية.

- من المحتمل أن تكون رقائق النحاس المستخدمة في تخزين الطاقة على مستوى المحولات والشبكة فرصة.

- من المتوقع أن يؤدي تطوير صفائح الجرافين أحادية البلورة كبديل لرقائق النحاس إلى إعاقة نمو السوق.

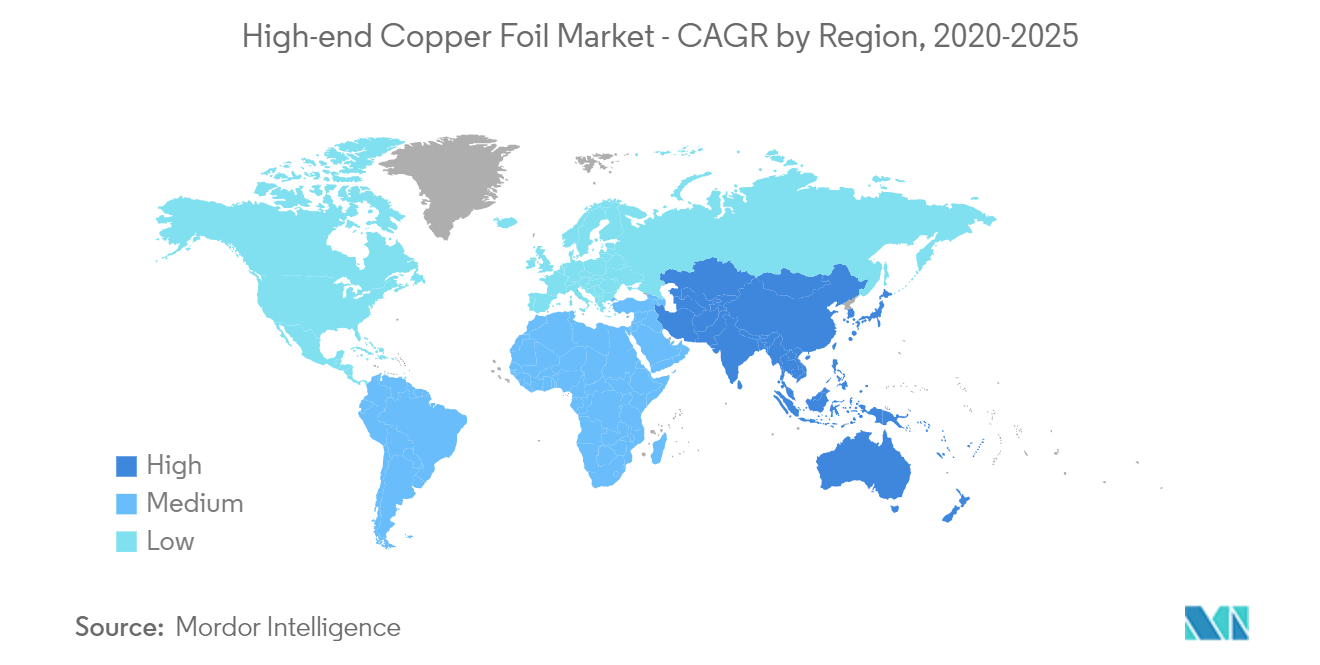

- سيطرت منطقة آسيا والمحيط الهادئ على السوق في جميع أنحاء العالم، مع الاستهلاك الأكبر من دول مثل الصين والهند.

اتجاهات سوق رقائق النحاس الراقية

زيادة الطلب على لوحات الدوائر

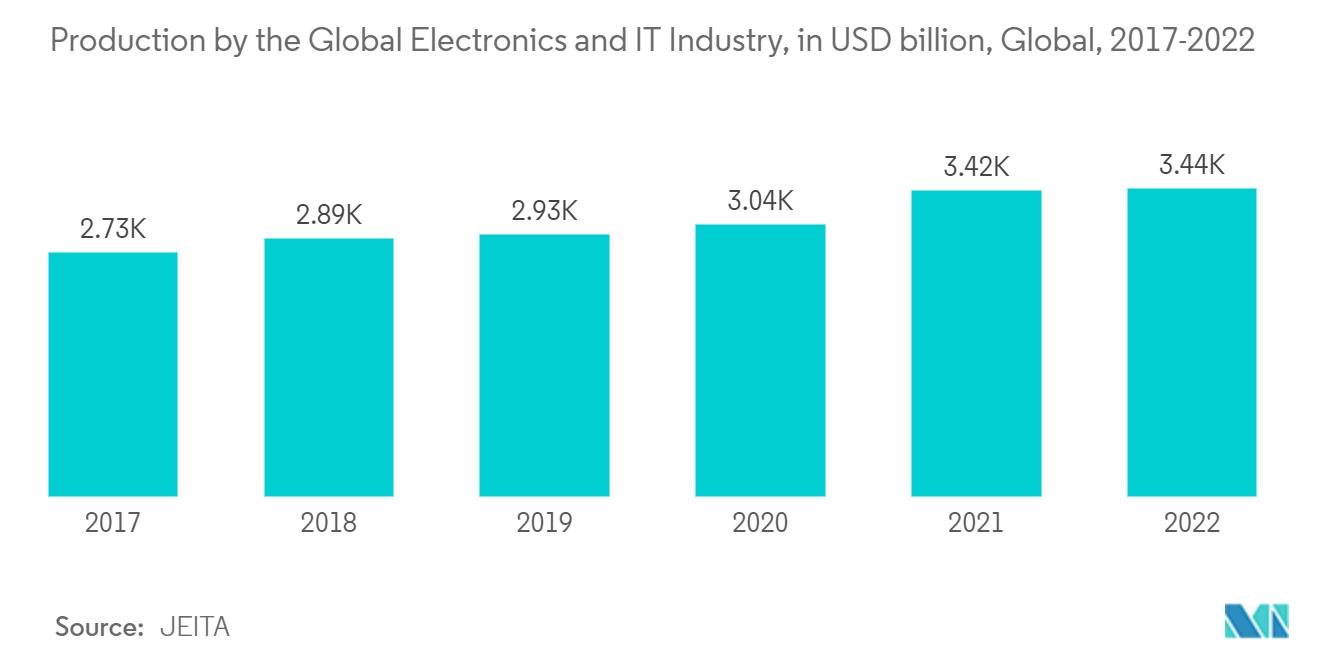

- تحتوي معظم المنتجات الإلكترونية المصنعة على لوحات دوائر مطبوعة (PCBs). سمحت تكنولوجيا تصنيع ثنائي الفينيل متعدد الكلور عالي الجودة لمصنعي المنتجات الإلكترونية بإنتاج منتجات أصغر وأكثر تعقيدًا. إنه مفتاح الابتكارات الإلكترونية الديناميكية وسريعة التقدم اليوم.

- الركيزة المستخدمة لتصنيع لوحات الدوائر المطبوعة هي صفائح الإيبوكسي المقواة بالألياف الزجاجية. يشتمل راتنجات الإيبوكسي على رقائق نحاسية مرتبطة بأحد الجانبين أو كليهما.

- يتم استخدام نوعين رئيسيين من رقائق النحاس في مركبات ثنائي الفينيل متعدد الكلور رقائق النحاس المودعة كهربائيًا والمدرفلة. يحتوي كلا النوعين على العديد من الاختلافات المحتملة، مع توفر معظم الخيارات للنحاس منخفض التشتت. تعتبر خصائص رقائق النحاس ضرورية للدوائر عالية التردد.

- يتم استخدام رقائق النحاس الملفوفة على نطاق واسع في لوحات الدوائر المرنة حيث يفضل السطح الأملس. تُستخدم رقائق النحاس المودعة كهربائيًا في دوائر صلبة ومرنة.

- يتزايد الطلب على الأدوات الاستهلاكية، مثل الهواتف الذكية وأجهزة الكمبيوتر الشخصية والأجهزة اللوحية وغيرها من المنتجات الإلكترونية الطبية، بسرعة على مستوى العالم، ومن المتوقع أن تظل الهند والصين في قمة نمو السوق. وبما أن لوحات الدوائر المطبوعة منتشرة في جميع المنتجات الإلكترونية تقريبًا، فمن المرجح أن تؤدي إلى زيادة الطلب على رقائق النحاس عالية الجودة في السنوات القادمة.

- يوجد 2687 مصنعًا لثنائي الفينيل متعدد الكلور في جميع أنحاء العالم، منها 55% في الصين. منذ عام 2020، تزايدت أسعار جميع مواد ثنائي الفينيل متعدد الكلور، بما في ذلك الصفائح المغطاة بالنحاس، في حين ارتفعت أسعار ثنائي الفينيل متعدد الكلور بشكل أقل حدة. لقد جعل قطاع ثنائي الفينيل متعدد الكلور في الصين غير مربح على نحو متزايد. قد يستفيد قطاع ثنائي الفينيل متعدد الكلور منخفض الربح من انقطاعات الطاقة عن طريق تقليل القدرة الفائضة.

- يتم تصنيع أكثر من 51% من مركبات ثنائي الفينيل متعدد الكلور في الصين، وذلك بفضل الحوافز الضخمة التي تقدمها الحكومة لمصانع ثنائي الفينيل متعدد الكلور. وتنتج الصين أيضًا لوحات الدوائر هذه بتكلفة ضئيلة. ونتيجة لذلك، تقوم العديد من الشركات في جميع أنحاء العالم بإغلاق عملياتها.

- كانت المملكة المتحدة تمتلك أكثر من 300 مصنع لثنائي الفينيل متعدد الكلور على مدى العقد الماضي، ولكن هذا العدد انخفض الآن إلى أقل من 35. وتشهد جنوب أفريقيا أيضاً نفس التأثيرات بسبب زيادة تكاليف المواد الخام والعمالة.

- وفقًا لـ IPC، زادت شحنات ثنائي الفينيل متعدد الكلور من أمريكا الشمالية بنسبة 26.1٪ مقارنة بشهر نوفمبر 2022 بنفس الشهر من العام السابق. ارتفعت الشحنات في نوفمبر بنسبة 13.1٪ مقارنة بالشهر الماضي.

- من المتوقع أن تؤدي جميع العوامل المذكورة أعلاه إلى دفع سوق النحاس عالي الجودة في السنوات القادمة.

منطقة آسيا والمحيط الهادئ للسيطرة على السوق

- وسيطرت منطقة آسيا والمحيط الهادئ على حصة السوق العالمية بسبب زيادة أنشطة الإنتاج في دول، بما في ذلك الصين والهند.

- يتم تصنيع أكثر من 50% من مركبات ثنائي الفينيل متعدد الكلور في الصين، وذلك بسبب الحوافز الضخمة التي تقدمها الحكومة لمصانع ثنائي الفينيل متعدد الكلور.

- وفقًا لتحالف تخزين الطاقة الهندي (IESA)، من المتوقع أن ينمو سوق المركبات الكهربائية الهندية بمعدل نمو سنوي مركب يبلغ 36%. ووفقا لوزارة الصناعات الثقيلة، تم تسجيل 0.52 مليون مركبة كهربائية في الهند خلال السنوات الثلاث الماضية. وحققت المركبات الكهربائية نمواً قوياً في عام 2021، مدعومة باعتماد الحكومة لقوانين ومبادرات مفيدة.

- لتشجيع استخدام e-2W، تم رفع حافز الطلب بموجب مخطط FAME-II من 10,000 روبية هندية/كيلوواط ساعة (122.60 دولار أمريكي/كيلوواط ساعة) إلى 15000 روبية هندية/كيلوواط ساعة (183.90/كيلوواط ساعة)، مع زيادة الحد الأقصى من 20% إلى ما يقرب من 40% من تكلفة السيارة. بالإضافة إلى ذلك، تم تمديد المرحلة الثانية من مخطط FAME-India لمدة عامين إضافيين بدءًا من 31 مارس 2022. وهذا بدوره سيعزز نمو السوق المدروسة خلال الفترة المتوقعة.

- وفي الوقت الحالي، يتم تلبية 35% من احتياجات الهند من ثنائي الفينيل متعدد الكلور من خلال الإنتاج المحلي بينما تعتمد على الواردات لتغطية النسبة المتبقية البالغة 65%. وتنتج الهند حالياً كلاً من مركبات ثنائي الفينيل متعدد الكلور المأهولة والعارية. ويبلغ حجم السوق الحالي للأخيرة حوالي 1.2 مليار دولار أمريكي، مع وجود 30% من إنتاج هذا السوق في الهند.

- يتمتع مصنعو ثنائي الفينيل متعدد الكلور في كوريا الجنوبية بمهارات تقنية متقدمة، والتي من المرجح أن تفيد سوق رقائق النحاس المتطورة. وقد فازت هذه الشركات المصنعة بطلبات شراء ثنائي الفينيل متعدد الكلور من شركة Apple. TAESUNG هي الشركة الرائدة التي تتعامل مع ثنائي الفينيل متعدد الكلور لتصنيع Apple.

- وفقًا لـ KPCA (جمعية الدوائر المطبوعة الكورية)، تستحوذ كوريا الجنوبية على 13% من سوق ثنائي الفينيل متعدد الكلور، وهي ثاني أكبر سوق في العالم بعد الصين (49%)، تليها تايوان (12%) واليابان (8%).

- تساهم العوامل المذكورة أعلاه، إلى جانب الدعم الحكومي، في زيادة الطلب على استهلاك رقائق النحاس المتطورة في المنطقة خلال الفترة المتوقعة.

نظرة عامة على صناعة رقائق النحاس المتطورة

تم توحيد سوق رقائق النحاس الراقية جزئيًا، حيث يمثل أكبر خمسة لاعبين جزءًا كبيرًا من السوق. وتشمل الشركات الكبرى (وليس بأي ترتيب معين) شركة ميتسوي للتعدين والصهر المحدودة، وشركة فوروكاوا للكهرباء المحدودة، وشركة سوميتومو للتعدين المعدني المحدودة، وشركة دوسان، ومجموعة ويلاند، من بين شركات أخرى.

رواد سوق رقائق النحاس الراقية

Mitsui Mining & Smelting Co. Ltd

Furukawa Electric Co. Ltd

Sumitomo Metal Mining Co. Ltd

Doosan Corporation

Wieland Group

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

أخبار سوق رقائق النحاس الراقية

- أبريل 2022 تحولت شركة Furukawa Electric Co. Ltd إلى الطاقة المتجددة لتلبية جميع متطلبات الطاقة في منشأة الإنتاج التابعة لقسم رقائق النحاس في اليابان. وتتوقع الشركة تقليل انبعاثات ثاني أكسيد الكربون الناتجة عن استخدام الكهرباء في المحطة بحد أقصى 30 ألف طن سنويًا.

- نوفمبر 2021 استحوذت شركة Solus Advanced Materials Company على مصنعها السابق لإنتاج رقائق النحاس الكندية هذا الأسبوع لتوسيع تعرضها لسوق أمريكا الشمالية.

- نوفمبر 2020 بدأت شركة Doosan Corporation الإنتاج الضخم لرقائق النحاس للبطاريات في المجر. وبحلول عام 2025، تخطط الشركة لزيادة الطاقة الإنتاجية السنوية للمصنع إلى 75000 طن لتلبية الطلب المتزايد في أوروبا على رقائق النحاس للبطاريات.

تجزئة صناعة رقائق النحاس المتطورة

يُعرف النحاس، وهو من أعلى مستويات النقاء ويستخدم في ثنائي الفينيل متعدد الكلور، وبطاريات الليثيوم أيون، والأنودات الكهروضوئية، والتطبيقات الطبية، والأجهزة المنزلية، والفضاء، والتطبيقات العسكرية، باسم النحاس عالي الجودة. يتم تقسيم سوق رقائق النحاس الراقية إلى أنواع وتطبيقات وجغرافيا. حسب النوع، يتم تقسيم السوق إلى رقائق النحاس المدرفلة ورقائق النحاس المودعة كهربائيًا. حسب التطبيق، يتم تقسيم السوق إلى لوحات الدوائر والبطاريات والطاقة الشمسية والطاقة البديلة والأجهزة والتطبيقات الطبية وغيرها. ويغطي التقرير أيضًا حجم السوق والتوقعات الخاصة بسوق النحاس المتطور في 17 دولة عبر المناطق الرئيسية. لكل قطاع، تم تحديد حجم السوق والتوقعات على أساس القيمة (مليون دولار أمريكي).

| رقائق النحاس المدرفلة |

| رقائق النحاس المودعة بالكهرباء (ED). |

| لوحات الدوائر |

| البطاريات |

| الطاقة الشمسية والطاقة البديلة |

| الأجهزة |

| طبي |

| تطبيقات أخرى |

| آسيا والمحيط الهادئ | الصين |

| الهند | |

| اليابان | |

| كوريا الجنوبية | |

| أستراليا ونيوزيلندا | |

| بقية منطقة آسيا والمحيط الهادئ | |

| أمريكا الشمالية | الولايات المتحدة |

| كندا | |

| المكسيك | |

| أوروبا | ألمانيا |

| المملكة المتحدة | |

| إيطاليا | |

| فرنسا | |

| روسيا | |

| بقية أوروبا | |

| أمريكا الجنوبية | البرازيل |

| الأرجنتين | |

| بقية أمريكا الجنوبية | |

| الشرق الأوسط وأفريقيا | المملكة العربية السعودية |

| جنوب أفريقيا | |

| بقية دول الشرق الأوسط وأفريقيا |

| يكتب | رقائق النحاس المدرفلة | |

| رقائق النحاس المودعة بالكهرباء (ED). | ||

| طلب | لوحات الدوائر | |

| البطاريات | ||

| الطاقة الشمسية والطاقة البديلة | ||

| الأجهزة | ||

| طبي | ||

| تطبيقات أخرى | ||

| جغرافية | آسيا والمحيط الهادئ | الصين |

| الهند | ||

| اليابان | ||

| كوريا الجنوبية | ||

| أستراليا ونيوزيلندا | ||

| بقية منطقة آسيا والمحيط الهادئ | ||

| أمريكا الشمالية | الولايات المتحدة | |

| كندا | ||

| المكسيك | ||

| أوروبا | ألمانيا | |

| المملكة المتحدة | ||

| إيطاليا | ||

| فرنسا | ||

| روسيا | ||

| بقية أوروبا | ||

| أمريكا الجنوبية | البرازيل | |

| الأرجنتين | ||

| بقية أمريكا الجنوبية | ||

| الشرق الأوسط وأفريقيا | المملكة العربية السعودية | |

| جنوب أفريقيا | ||

| بقية دول الشرق الأوسط وأفريقيا | ||

الأسئلة الشائعة حول أبحاث سوق رقائق النحاس المتطورة

ما هو الحجم الحالي لسوق رقائق النحاس الراقية؟

من المتوقع أن يسجل سوق رقائق النحاس الراقية معدل نمو سنوي مركب يزيد عن 6٪ خلال الفترة المتوقعة (2024-2029)

من هم البائعين الرئيسيين في نطاق سوق رقائق النحاس الراقية؟

Mitsui Mining & Smelting Co. Ltd، Furukawa Electric Co. Ltd، Sumitomo Metal Mining Co. Ltd، Doosan Corporation، Wieland Group هي الشركات الكبرى العاملة في سوق رقائق النحاس الراقية.

ما هي المنطقة الأسرع نموًا في سوق رقائق النحاس الراقية؟

من المتوقع أن تنمو منطقة آسيا والمحيط الهادئ بأعلى معدل نمو سنوي مركب خلال الفترة المتوقعة (2024-2029).

ما هي المنطقة التي لديها أكبر حصة في سوق رقائق النحاس الراقية؟

في عام 2024، استحوذت منطقة آسيا والمحيط الهادئ على أكبر حصة سوقية في سوق رقائق النحاس المتطورة.

ما هي السنوات التي يغطيها سوق رقائق النحاس الراقية؟

يغطي التقرير حجم السوق التاريخي لسوق رقائق النحاس للسنوات 2019 و 2020 و 2021 و 2022 و 2023. ويتوقع التقرير أيضًا حجم سوق رقائق النحاس الراقية للسنوات 2024 و 2025 و 2026 و 2027 و 2028 و 2029.

آخر تحديث للصفحة في:

تقرير صناعة رقائق النحاس الراقية

إحصائيات الحصة السوقية لرقائق النحاس المتطورة وحجمها ومعدل نمو الإيرادات لعام 2024، التي أنشأتها تقارير صناعة Mordor Intelligence™. يتضمن تحليل رقائق النحاس الراقية توقعات السوق حتى عام 2029 ونظرة عامة تاريخية. احصل على عينة من تحليل الصناعة هذا كتقرير مجاني يمكن تنزيله بصيغة PDF.