حجم وحصة سوق معادن مجموعة البلاتين

تحليل سوق معادن مجموعة البلاتين من قِبل Mordor Intelligence

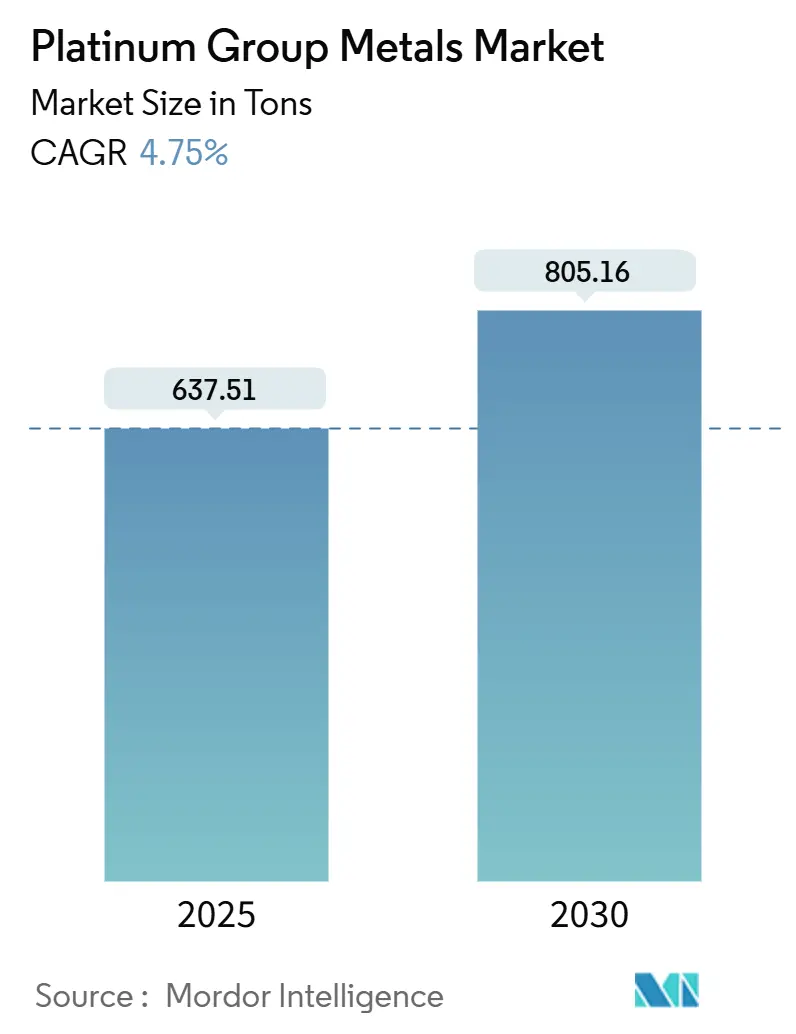

يُقدر حجم سوق معادن مجموعة البلاتين بـ 637.51 طن في 2025، ومن المتوقع أن يصل إلى 805.16 طن بحلول 2030، بمعدل نمو سنوي مركب 4.75% خلال فترة التوقعات (2025-2030). يستفيد سوق معادن مجموعة البلاتين من ملف طلب ثنائي المسار: متطلبات العوامل المساعدة للسيارات المستدامة في المركبات التي تعمل بالبنزين والهجينة والاعتماد السريع المتزايد في تقنيات الهيدروجين ذات غشاء التبادل البروتوني (PEM). إن التحول الجاري من البالاديوم إلى البلاتين في العوامل المساعدة يدعم المشاعر قصيرة المدى، بينما تنبع الفرصة طويلة المدى من بناء الهيدروجين الأخضر المتوقع أن يضاعف الطلب على البلاتين لمحللات PEM الكهربائية عاماً بعد عام حتى 2025. قيود إمدادات الإيريديوم، ومرونة المجوهرات في آسيا، وزيادة كثافة PGM في الإلكترونيات المتقدمة تدعم جميعها أساسيات الأسعار. في الوقت نفسه، تقلب الأسعار المستمر وارتفاع تكاليف الإنتاج في جنوب أفريقيا يعيقان عقود الاستلام طويلة الأجل، خاصة لشركات تصنيع خلايا الوقود.

النقاط الرئيسية للتقرير

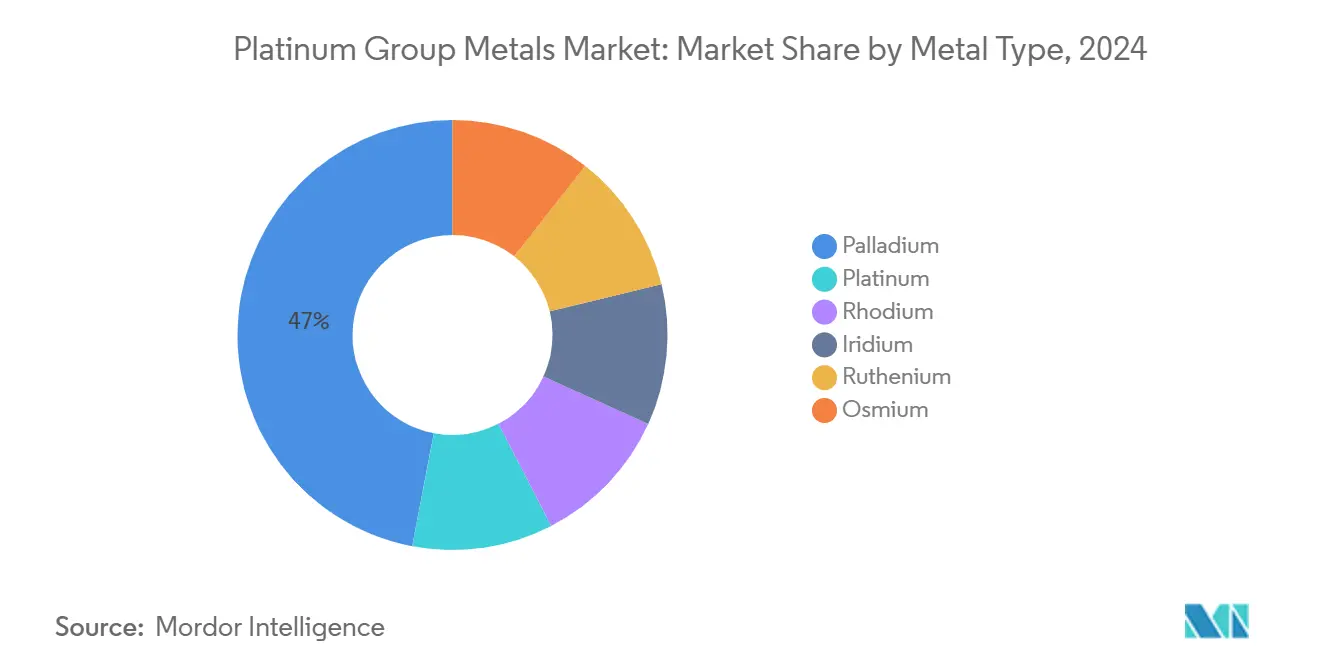

- حسب نوع المعدن، تصدر البالاديوم بحصة إيرادات 47% في 2024، بينما من المتوقع أن يتوسع الإيريديوم بمعدل نمو سنوي مركب 9.04% حتى 2030.

- حسب التطبيق، احتلت المجوهرات 29% من حجم سوق معادن مجموعة البلاتين في 2024، بينما تتقدم خلايا الوقود بمعدل نمو سنوي مركب 29.66% حتى 2030.

- حسب المصدر، وفر التعدين الأساسي 72% من الحجم في 2024؛ إعادة التدوير الثانوية هي المصدر الأسرع نمواً بمعدل نمو سنوي مركب 7.20% حتى 2030.

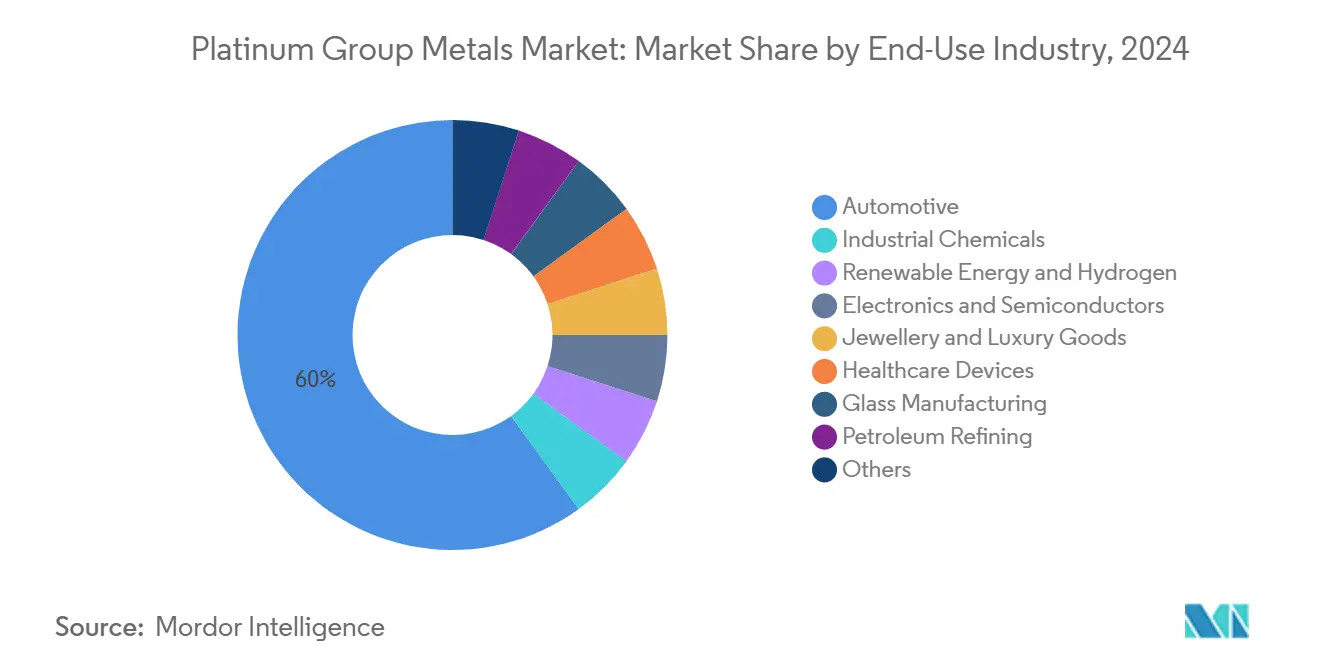

- حسب صناعة الاستخدام النهائي، شكلت السيارات 60% من حجم سوق معادن مجموعة البلاتين في 2024؛ تطبيقات الطاقة المتجددة والهيدروجين مقررة للنمو بمعدل نمو سنوي مركب 9.50% بين 2025-2030.

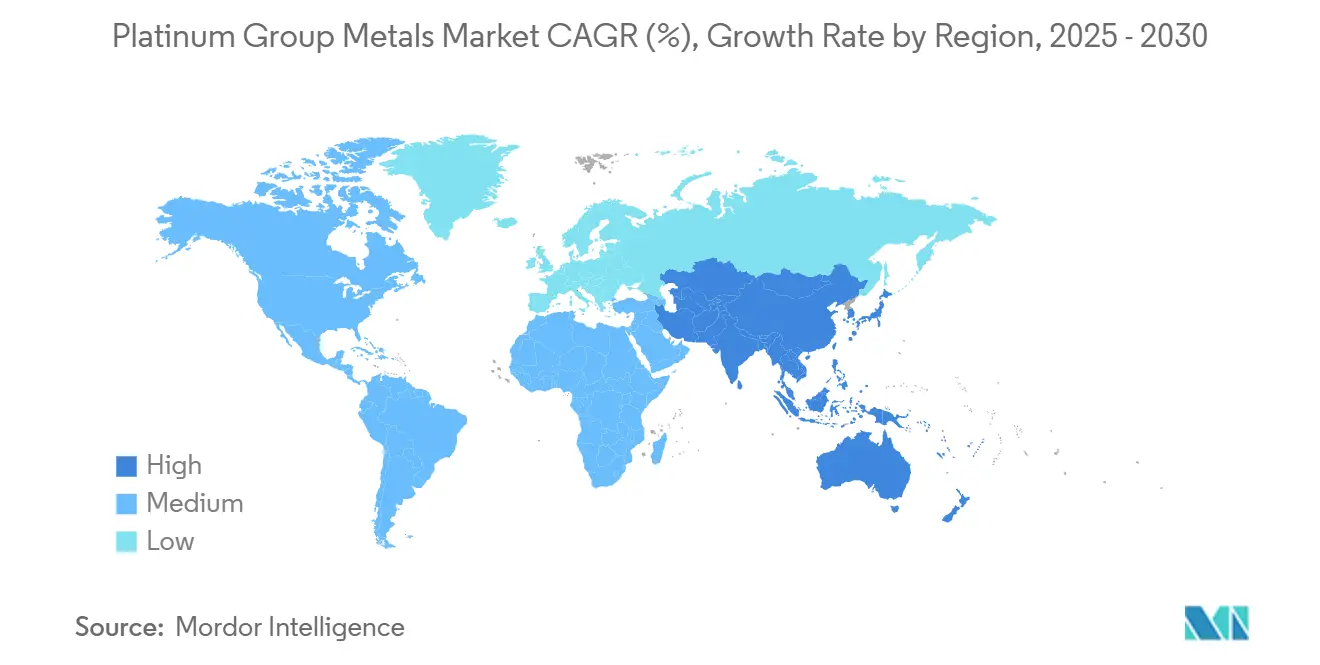

- حسب الجغرافيا، هيمنت آسيا على 52% من حصة سوق معادن مجموعة البلاتين في 2024، ومن المتوقع أن تتوسع بمعدل نمو سنوي مركب 5.11% حتى 2030.

اتجاهات ورؤى السوق العالمي لمعادن مجموعة البلاتين

تحليل تأثير المحركات

| المحرك | (~) % تأثير على توقعات معدل النمو السنوي المركب | الصلة الجغرافية | الجدول الزمني للتأثير |

|---|---|---|---|

| تنامي الطلب على المحولات الحفازة من صناعة السيارات | +1.80% | عالمي؛ تركز في آسيا والمحيط الهادئ | المدى المتوسط (2-4 سنوات) |

| بناء محللات PEM في أمريكا الشمالية يسرّع الطلب على البلاتين | +0.90% | أمريكا الشمالية وأوروبا | المدى الطويل (≥ 4 سنوات) |

| تزايد الطلب على البلاتين والبالاديوم والروثينيوم من صناعة الإلكترونيات | +0.70% | آسيا والمحيط الهادئ وأمريكا الشمالية | المدى المتوسط (2-4 سنوات) |

| استبدال البالاديوم بالبلاتين في المحفزات يخلق ارتفاعاً ثنائي المعدن | +1.20% | عالمي | المدى القصير (≤ 2 سنة) |

| تنامي استهلاك المجوهرات في دول آسيا والمحيط الهادئ | +0.60% | آسيا والمحيط الهادئ | المدى المتوسط (2-4 سنوات) |

| المصدر: Mordor Intelligence | |||

تنامي الطلب على المحولات الحفازة من قطاع السيارات

استهلكت سيارات الركاب والهجينة والشاحنات الثقيلة معاً 60% من جميع PGMs في 2024. معايير Euro 7 وChina VI-b الأكثر صرامة ترفع أحمال PGM لكل مركبة، مما يعوض انخفاض أحجام إنتاج البنزين. محفزات المركبات الهجينة كثيفة PGM بشكل خاص، مما يدفع الطلب المتوقع على البلاتين للمحفزات الذاتية إلى أعلى مستوى في ثماني سنوات عند 3.24 مليون أونصة في 2025. المركبات الثقيلة تتطلب جرعات PGM أعلى حتى، مما يخلق مكانة مربحة تحمي المنتجين من رياح السيارات المعاكسة. حجم آسيا، إلى جانب الحوافز الحكومية للمحركات الأنظف، يبقي سوق معادن مجموعة البلاتين معتمداً بقوة على استهلاك السيارات.

بناء محللات PEM في أمريكا الشمالية

من المتوقع أن يتضاعف الطلب على البلاتين المرتبط بالهيدروجين مرة أخرى في 2025، بعد الوصول إلى 875 ألف أونصة بحلول 2030، أي حوالي 10% من إجمالي استخدام البلاتين. ائتمان كندا الضريبي للهيدروجين النظيف بنسبة 40% وقانون خفض التضخم الأمريكي يدعمان طلبيات محللات متعددة الجيجاوات. ندرة الإيريديوم عقبة: بالكاد وصل إنتاج 2024 إلى 7.7 طن. الاختراقات التقنية، مثل طلاءات Smoltek النانوية التي تقلل حمولة الإيريديوم في خلايا PEM بنسبة 95%، حيوية لتوسيع الإمداد. هذه التطورات ترسخ منصة نمو طويلة الأمد لسوق معادن مجموعة البلاتين.

تزايد الطلب على الإلكترونيات

البلاتين والبالاديوم يمكّنان المكثفات الخزفية ذات الطبقات العليا، بينما الروثينيوم أساسي للذاكرة من الجيل التالي وأطباق القرص الصلب. تصغير الأجهزة يعزز متطلبات النقاء، مما يفضل موصلية PGMs والاستقرار الحراري. الكيمياء الناشئة للبطاريات تثبت أن إضافة البلاتين يمكن أن يمدد مدى المركبات الكهربائية بنسبة 30%، مما قد يخلق قناة طلب متوازنة مع انحسار أحجام محركات الاحتراق الداخلي. مصانع أشباه الموصلات في تايوان وكوريا وأريزونا هي بالتالي مراسي طويلة الأمد لسوق معادن مجموعة البلاتين.

استبدال البالاديوم بالبلاتين

استبدلت شركات صناعة السيارات أكثر من 600 ألف أونصة من البالاديوم بالبلاتين في 2023 لتخفيف انتشار التكلفة، والاستبدال مستمر رغم تكافؤ الأسعار بين المعدنين لأول مرة منذ 2018. مع المحفزات المعاد تركيبها المعتمدة بالفعل، تفضل OEMs توفر البلاتين الأعلى وخط إمداد مستقبلي أوسع. هذا الارتفاع ثنائي المعدن يرفع كلا المعدنين، لكنه يعيد توزين الطلب هيكلياً نحو البلاتين عبر أفق التوقعات، مما يدعم سوق معادن مجموعة البلاتين.

تحليل تأثير القيود

| القيد | (~) % تأثير على توقعات معدل النمو السنوي المركب | الصلة الجغرافية | الجدول الزمني للتأثير |

|---|---|---|---|

| التكاليف العالية المترتبة على الإنتاج والصيانة | -1.10% | جنوب أفريقيا وروسيا | المدى القصير (≤ 2 سنة) |

| تقلب الأسعار يردع الاستلام طويل الأمد من قِبل شركات تصنيع خلايا الوقود | -0.80% | عالمي | المدى المتوسط (2-4 سنوات) |

| منافسة إعادة التدوير | -0.40% | أوروبا، أمريكا الشمالية | المدى الطويل (≥ 4 سنوات) |

| المصدر: Mordor Intelligence | |||

تكاليف الإنتاج العالية

انقطاع الكهرباء والاضطرابات العمالية في جنوب أفريقيا رفعت تكاليف التعدين: ارتفعت تكلفة الوحدة لشركة Anglo American Platinum بنسبة 5% إلى 20,922 راند جنوب أفريقي لكل 6E أونصة في 2024. الودائع العميقة تتطلب تبريداً متقدماً واستقرار الشعاب، مما يرفع قاعدة التكلفة الثابتة. خلال انخفاضات الأسعار، ينتج المنتجون المتأرجحون عند نقطة التعادل أو الخسائر، مما يقلل القدرة الرأسمالية للتوسع. هذه الديناميكيات تضيف مخاطر هبوط لاستقرار الإمداد وتحد من العقود طويلة الأمد لسوق معادن مجموعة البلاتين.

تقلب الأسعار يردع الاستلام طويل الأمد

في 2024، أظهرت أسعار البلاتين تقلباً ملحوظاً، بينما شهد البالاديوم تقلبات أسعار كبيرة خلال فترة قصيرة. هذا التباين يعقد توقعات التكلفة لمصنعي حزم خلايا الوقود والشركات الناشئة في الدفع الجوي مثل Hydroplane. التقلب يجبر OEMs على التحوط بقوة أو تأجيل الإنتاج، مما يكتم التبني المسرّع ويخفف النمو قريب المدى لسوق معادن مجموعة البلاتين.

تحليل الشرائح

حسب نوع المعدن: البالاديوم يهيمن، الإيريديوم يتسارع

استحوذ البالاديوم على 47% من سوق معادن مجموعة البلاتين في 2024 حيث استمرت محفزات البنزين في هيمنة الاستهلاك. الإيريديوم، المستخدم بشكل أساسي في أنودات محللات PEM، متوقع أن ينمو بمعدل نمو سنوي مركب 9.04% حتى 2030، الأسرع بين جميع PGMs. الإمداد الضيق والاعتماد التقني يدعمان علاوة سعر الإيريديوم، مما يكبر مساهمته في حجم سوق معادن مجموعة البلاتين في السنوات اللاحقة. نهضة البلاتين تنبع من استبداله في محفزات البنزين؛ تحول أكثر من 600 ألف أونصة من الطلب في 2023 وحدها. بدائل الروديوم المحدودة تتطلب تسعيراً عالياً، بينما الروثينيوم والأوزميوم يكتسبان جذباً في تطبيقات كيميائية متخصصة وتخزين البيانات، مما ينوع تدفقات الإيرادات.

النمو المستمر في أنظمة PEM والذاكرة المتقدمة ينقل الإيريديوم والروثينيوم من الحالة المتخصصة إلى السائدة. أسعار الروديوم حققت متوسط 5,375 دولار أمريكي/أونصة في 2024، مما يدل على الإمداد المحدود. توفر البلاتين الأوسع والاستبدال الجاري يؤمنان طلباً قوياً، مما يستقر سوق معادن مجموعة البلاتين. عوائد إعادة التدوير للخردة التقنية مثل محركات الأقراص تحسن أمان إمداد الروثينيوم، مما يخفف ضغط الأسعار الصاعد لكنه يعزز مصداقيات الاقتصاد الدائري المقدرة من قِبل شركات الإلكترونيات.

ملاحظة: حصص الشرائح لجميع الشرائح الفردية متاحة عند شراء التقرير

حسب التطبيق: خلايا الوقود تتفوق على المجوهرات

احتفظت المجوهرات بـ 29% من استهلاك PGM في 2024، مما يرسخ مكانتها كأكبر تطبيق، خاصة عبر الصين واليابان والهند. اتجاهات الرفاهية الهادئة وجاذبية البلاتين الاستثمارية تدعم الأحجام الأساسية رغم الضعف الاقتصادي الكلي. شريحة خلايا الوقود، مع ذلك، تسابق للأمام بمعدل نمو سنوي مركب 29.66%، مدعومة بمبادرات محللات متعددة الجيجاوات وبرامج الطاقة الثابتة. حجم سوق معادن مجموعة البلاتين المخصص لحزم خلايا الوقود متوقع بالتالي أن يتوسع بسرعة حتى 2030.

المحفزات الذاتية تبقى لا غنى عنها حيث يرفع المشرعون عتبات التحكم في الانبعاثات. تطبيقات الإلكترونيات تستمر في التسلق مع انكماش العقد أشباه الموصلات تحت 3 نانومتر. إنتاج الألياف الزجاجية واستخدامات الصبغات تستفيد من نقطة انصهار البلاتين العالية، بينما الأجهزة الطبية تعتمد على توافقه الحيوي للقساطر والدعامات. محفزات العمليات الكيميائية، خاصة في حمض النيتريك وتكسير الهيدروجين في المصافي، تستمر في استهلاك أحجام PGM كبيرة لكن ثابتة، مما يقدم قاعدة تطبيق متنوعة تحوط التقلبات الدورية.

حسب المصدر: الإمداد الثانوي يبني الزخم

وفر التعدين الأساسي 72% من الحجم العالمي في 2024، لكن المواد المعاد تدويرها ترتفع بمعدل نمو سنوي مركب 7.20%. المحفزات الذاتية المستهلكة هي أغنى المواد الخام، وكفاءات المعالجة تصل الآن إلى 95% استرداد في مرافق Umicore[1]"Spent Automotive Catalyst Recycling," Umicore, umicore.com . منصة الاقتصاد الدائري لشركة Johnson Matthey تبلغ عن بصمة كربونية أقل بنسبة 98% للمعادن PGMs المعاد تدويرها مقابل المكافئات المستخرجة، ميزة حاسمة للمشترين الواعين بـ ESG[2]"Creating a Circular Economy," Johnson Matthey, matthey.com . سوق معادن مجموعة البلاتين يستفيد من طريق الإمداد المزدوج هذا لأن الأطنان الثانوية تخفف ارتفاعات الأسعار أثناء صدمات الإمداد.

الإنتاج الأساسي يواجه رياحاً جيولوجية معاكسة: أعمدة أعمق، ودرجات أقل، ومخاطر أمنية في الأحواض الرئيسية. انخفاض إنتاج Anglo American Platinum بنسبة 6% في الربع الرابع من 2024 سلط الضوء على هذه القضايا الهيكلية. إعادة التدوير بالتالي تحسن مرونة الإمداد وتدعم الطلب المستدام، مما يكبر حجم سوق معادن مجموعة البلاتين بينما تتماشى مع أهداف الشراء المحايدة للكربون التي تبنتها مصنعي السيارات والإلكترونيات.

حسب صناعة الاستخدام النهائي: السيارات تهيمن، الطاقة المتجددة ترتفع

هيمنت تطبيقات السيارات على 60% من الحجم في 2024، مما يرسخ مركزيتها في سوق معادن مجموعة البلاتين. التشريعات الأكثر صرامة للانبعاثات عبر الصين والهند والاتحاد الأوروبي تضمن أن الطلب على المحفزات الذاتية يبقى صلباً. تقنيات الطاقة المتجددة والهيدروجين، مع ذلك، تشكل أسرع ساحة استخدام نهائي نمواً بمعدل نمو سنوي مركب متوقع 9.50% حتى 2030. مجلس الاستثمار في البلاتين العالمي يقدر أن تطبيقات الهيدروجين يمكن أن تمتص 11% من الطلب السنوي على البلاتين بحلول 2030[3]"With Palladium Oversold and Platinum's Attractive Fundamentals, Both Metals Have Upside," World Platinum Investment Council, platinuminvestment.com .

الكيماويات الصناعية تبقى مستهلكاً ثابتاً من الدرجة الثانية، مستغلة كفاءة PGMs الحفازة. شهية قطاع الإلكترونيات للمواد فائقة النقاء في تصنيع الرقائق تقدم منفذاً آخر عالي الهامش. المجوهرات الفاخرة وأجهزة الرعاية الصحية وإنتاج الزجاج تكمل انتشاراً واسعاً للاستخدام النهائي، مما يعزز سوق معادن مجموعة البلاتين ضد صدمات القطاع الواحد. خطوط تمويل الهيدروجين الحكومية في الولايات المتحدة وكندا وأوروبا يجب أن ترسي طلباً متعدد السنوات على PGMs للطاقة المتجددة، مما ينوع تدفقات الدخل للمعدنين والمصافي.

ملاحظة: حصص الشرائح لجميع الشرائح الفردية متاحة عند شراء التقرير

التحليل الجغرافي

احتلت آسيا حصة قيادية 52% من سوق معادن مجموعة البلاتين في 2024، مدعومة بمكانة الصين كأكبر مستهلك للبالاديوم للمحفزات الذاتية والبلاتين للمجوهرات. سعي بكين للقوة التسعيرية المحلية قاد بورصة جوانجتشو للعقود الآجلة لإدراج عقود البلاتين والبالاديوم، مما يعمق السيولة ويشجع المستخدمين الصناعيين على تحوط المراكز طويلة الأمد Nikkei Asia. انتعاش المجوهرات في اليابان والطلب على الحلي المدفوع بالزفاف في الهند يقوي الجذب الإقليمي، بينما عناقيد الإلكترونيات في المنطقة في تايوان وكوريا الجنوبية تعزز الاستهلاك الصناعي.

أوروبا، مدفوعة بتوجيهات الانبعاثات الصارمة في ألمانيا والمملكة المتحدة، شهدت نمواً كبيراً في الاستهلاك، مما قاد إلى زيادة أحمال المحفزات. إطار Euro 7 القادم يحفز كثافة PGM إضافية في منصات الركاب والشحن الثقيلة، رغم أن انتقال المركبات الكهربائية يخلق توازن طلب معقد. أوروبا أيضاً تقود إعادة تدوير PGM: Johnson Matthey وUmicore تشغلان مرافق حديثة تسترد معادن المحفزات الذاتية بانبعاثات دنيا، مما يدعم أهداف الاقتصاد الدائري ويستقر سوق معادن مجموعة البلاتين.

أمريكا الشمالية تبرز كقطب نمو بفضل سياسات الهيدروجين ومبيعات مركبات البنزين المستدامة. كندا هي ثالث أكبر منتج للبالاديوم ورابع أكبر منتج للبلاتين في العالم، مع 710,000 أونصة مستخرجة في 2022، بشكل أساسي في أونتاريو Natural Resources Canada. حافز أوتاوا الضريبي للهيدروجين النظيف يسرّع مشاريع المحللات، موجهاً طلباً إضافياً على البلاتين والإيريديوم إلى المنطقة. قانون خفض التضخم الأمريكي يضخم هذا المسار عبر تمويل مراكز الهيدروجين، معززاً آفاق المدى الطويل لسوق معادن مجموعة البلاتين.

المشهد التنافسي

يبقى القطاع مركزاً بين حفنة من المعدنين والمصافي المتكاملين عمودياً. Anglo American plc وNorilsk Nickel وImpala Platinum Holdings Ltd وSibanye-Stillwater Limited وJohnson Matthey تسيطر مجتمعة على غالبية الإنتاج العالمي، مما يخلق حواجز دخول عالية بسبب كثافة رأس المال وتركز جسم الخام في جنوب أفريقيا وروسيا. Anglo American Platinum أبلغت عن ارتفاع 1% في الإنتاج المدار ذاتياً إلى 588,300 أونصة في الربع الرابع من 2024 رغم انقطاعات الطاقة Anglo American Platinum. هذه المرونة تؤكد المزايا التنافسية المستمدة من الحجم.

التركيز الاستراتيجي يتحول نحو احتواء التكاليف وتنويع المحفظة. إعادة هيكلة Anglo American Platinum تستهدف تكلفة شاملة مستدامة تحت 1,050 دولار أمريكي لكل 3E أونصة، بينما Impala عززت الأحجام 16% لتخفيف التكاليف الثابتة لكنها ما زالت تصارع مع إيرادات أقل بسبب أسعار أضعف Impala. المنتجون أيضاً يشتركون مع تقنيي المصب: Heraeus Precious Metals وSibanye-Stillwater تعاونا في فبراير 2024 لتطوير حلول قائمة على البالاديوم لتنقية الهيدروجين وتصنيع أشباه الموصلات. هذه التحالفات تهدف لالتقاط جيوب الطلب الناشئة وتخفيف التعرض لتراجع كثافة PGM في البنزين.

المتخصصون الثانويون مثل Johnson Matthey وUmicore يستفيدون من النماذج مغلقة الحلقة لتأمين المواد الخام وحبس العملاء. معدلات استردادهم العالية والبصمات البيئية المنخفضة تجذب أهداف إزالة الكربون لصانعي السيارات، مما يسمح لمعيدي التدوير بالتقاط هوامش علاوة حتى عندما يكافح المنتجون الأساسيون. ديناميكيات التنافس بالتالي تدور حول أمان الإمداد وكفاءة التكلفة والتطوير المشترك التقني، مما يضع الجهات المتنوعة لتفوق الأداء ضمن سوق معادن مجموعة البلاتين.

قادة صناعة معادن مجموعة البلاتين

-

Anglo American plc

-

Norilsk Nickel

-

Impala Platinum Holdings Ltd

-

Sibanye-Stillwater Limited

-

Johnson Matthey

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

التطورات الصناعية الحديثة

- سبتمبر 2024: أبلغت شركة Platinum Group Metals Ltd. عن نتائج مؤاتية من دراسة الجدوى النهائية 2024 لمنجم Waterberg. أظهرت النتائج زيادة 20% في احتياطيات المعادن المثبتة والمحتملة، وصولاً إلى 23.41 مليون 4E أونصة، إلى جانب عمر منجم ممتد لـ 54 عاماً.

- ديسمبر 2024: دخلت Sibanye-Stillwater في اتفاقية تدفق بقيمة 500 مليون دولار أمريكي مع Franco-Nevada (Barbados) Corporation. كجزء من الاتفاقية، ستوفر Sibanye-Stillwater 1.1% من إنتاجها في البلاتين والبالاديوم والروديوم ومعادن مجموعة البلاتين الأخرى.

نطاق التقرير العالمي لسوق معادن مجموعة البلاتين

البلاتين (Pt) والبالاديوم (Pd) والروديوم (Rh) والروثينيوم (Ru) والأوزميوم (Os) والإيريديوم (Ir) هي العناصر الستة التي تشمل معادن مجموعة البلاتين (PGMs). تُستخدم على نطاق واسع في تطبيقات متنوعة، مثل الإلكترونيات والمجوهرات والصناعة الكيميائية والصناعة الطبية، من بين أخرى.

سوق معادن مجموعة البلاتين مقسم حسب نوع المعدن والتطبيق والجغرافيا. حسب النوع، السوق مقسم إلى بلاتين وبالاديوم وروديوم وإيريديوم وروثينيوم وأوزميوم. حسب التطبيق، السوق مقسم إلى محفزات ذاتية وكهرباء وإلكترونيات وخلايا وقود وزجاج وخزف وأصباغ ومجوهرات وطبي (أسنان وصيدلة) وصناعة كيميائية وتطبيقات أخرى (توربينات طائرات ومعالجة مياه وأجهزة استشعار وتصوير وشاشات وفحص شرعي). التقرير يغطي أيضاً أحجام السوق والتوقعات في 15 دولة عبر المنطقة الرئيسية.

لكل شريحة، تم عمل تحجيم السوق والتوقعات على أساس الحجم (طن).

| البلاتين |

| البالاديوم |

| الروديوم |

| الإيريديوم |

| الروثينيوم |

| الأوزميوم |

| المحفزات الذاتية |

| الكهرباء والإلكترونيات |

| خلايا الوقود |

| الزجاج والخزف والأصباغ |

| المجوهرات |

| الطبي (الأسنان والصيدلة) |

| الصناعة الكيميائية |

| أخرى (الفضاء وأجهزة الاستشعار والمياه والطب الشرعي) |

| الأساسي (المُستخرج) |

| المعاد تدويره/الثانوي |

| السيارات |

| الكيماويات الصناعية |

| الطاقة المتجددة والهيدروجين |

| الإلكترونيات وأشباه الموصلات |

| المجوهرات والسلع الفاخرة |

| أجهزة الرعاية الصحية |

| تصنيع الزجاج |

| تكرير البترول |

| أخرى |

| آسيا والمحيط الهادئ | الصين |

| الهند | |

| اليابان | |

| كوريا الجنوبية | |

| رابطة أمم جنوب شرق آسيا | |

| بقية آسيا والمحيط الهادئ | |

| أمريكا الشمالية | الولايات المتحدة |

| كندا | |

| المكسيك | |

| أوروبا | ألمانيا |

| المملكة المتحدة | |

| فرنسا | |

| إيطاليا | |

| إسبانيا | |

| بقية أوروبا | |

| أمريكا الجنوبية | البرازيل |

| الأرجنتين | |

| بقية أمريكا الجنوبية | |

| الشرق الأوسط وأفريقيا | المملكة العربية السعودية |

| جنوب أفريقيا | |

| بقية الشرق الأوسط وأفريقيا |

| حسب نوع المعدن | البلاتين | |

| البالاديوم | ||

| الروديوم | ||

| الإيريديوم | ||

| الروثينيوم | ||

| الأوزميوم | ||

| حسب التطبيق | المحفزات الذاتية | |

| الكهرباء والإلكترونيات | ||

| خلايا الوقود | ||

| الزجاج والخزف والأصباغ | ||

| المجوهرات | ||

| الطبي (الأسنان والصيدلة) | ||

| الصناعة الكيميائية | ||

| أخرى (الفضاء وأجهزة الاستشعار والمياه والطب الشرعي) | ||

| حسب المصدر | الأساسي (المُستخرج) | |

| المعاد تدويره/الثانوي | ||

| حسب صناعة الاستخدام النهائي | السيارات | |

| الكيماويات الصناعية | ||

| الطاقة المتجددة والهيدروجين | ||

| الإلكترونيات وأشباه الموصلات | ||

| المجوهرات والسلع الفاخرة | ||

| أجهزة الرعاية الصحية | ||

| تصنيع الزجاج | ||

| تكرير البترول | ||

| أخرى | ||

| حسب الجغرافيا | آسيا والمحيط الهادئ | الصين |

| الهند | ||

| اليابان | ||

| كوريا الجنوبية | ||

| رابطة أمم جنوب شرق آسيا | ||

| بقية آسيا والمحيط الهادئ | ||

| أمريكا الشمالية | الولايات المتحدة | |

| كندا | ||

| المكسيك | ||

| أوروبا | ألمانيا | |

| المملكة المتحدة | ||

| فرنسا | ||

| إيطاليا | ||

| إسبانيا | ||

| بقية أوروبا | ||

| أمريكا الجنوبية | البرازيل | |

| الأرجنتين | ||

| بقية أمريكا الجنوبية | ||

| الشرق الأوسط وأفريقيا | المملكة العربية السعودية | |

| جنوب أفريقيا | ||

| بقية الشرق الأوسط وأفريقيا | ||

الأسئلة الرئيسية المُجاب عليها في التقرير

ما هو حجم سوق معادن مجموعة البلاتين الحالي؟

حجم سوق معادن مجموعة البلاتين مقدر بـ 637.51 طن في 2025 ومتوقع أن يصل إلى 805.16 طن بحلول 2030 بمعدل نمو سنوي مركب 4.75%.

أي شريحة تنمو أسرع في صناعة معادن مجموعة البلاتين؟

خلايا الوقود تتوسع الأسرع، بمعدل نمو سنوي مركب متوقع 29.66% خلال 2025-2030.

لماذا الإيريديوم بالغ الأهمية لسوق معادن مجموعة البلاتين؟

الإيريديوم حيوي لمحفزات محللات PEM، والإمداد المحدود يرفع كلاً من سعره وأهميته الاستراتيجية.

أي منطقة تهيمن على استهلاك معادن مجموعة البلاتين؟

آسيا تقود بحصة سوقية 52%، بفضل الطلب القوي على السيارات والإلكترونيات والمجوهرات.

آخر تحديث للصفحة في: