حجم سوق بروتين الصويا

| فترة الدراسة | 2017 - 2029 | |

| حجم السوق (2024) | 8.60 مليار دولار أمريكي | |

| حجم السوق (2029) | 10.89 مليار دولار أمريكي | |

| أكبر حصة حسب المستخدم النهائي | الأعلاف الحيوانية | |

| CAGR (2024 - 2029) | 4.80 % | |

| أكبر حصة حسب المنطقة | أمريكا الشمالية | |

| تركيز السوق | قليل | |

اللاعبين الرئيسيين | ||

| ||

*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين |

تحليل سوق بروتين الصويا

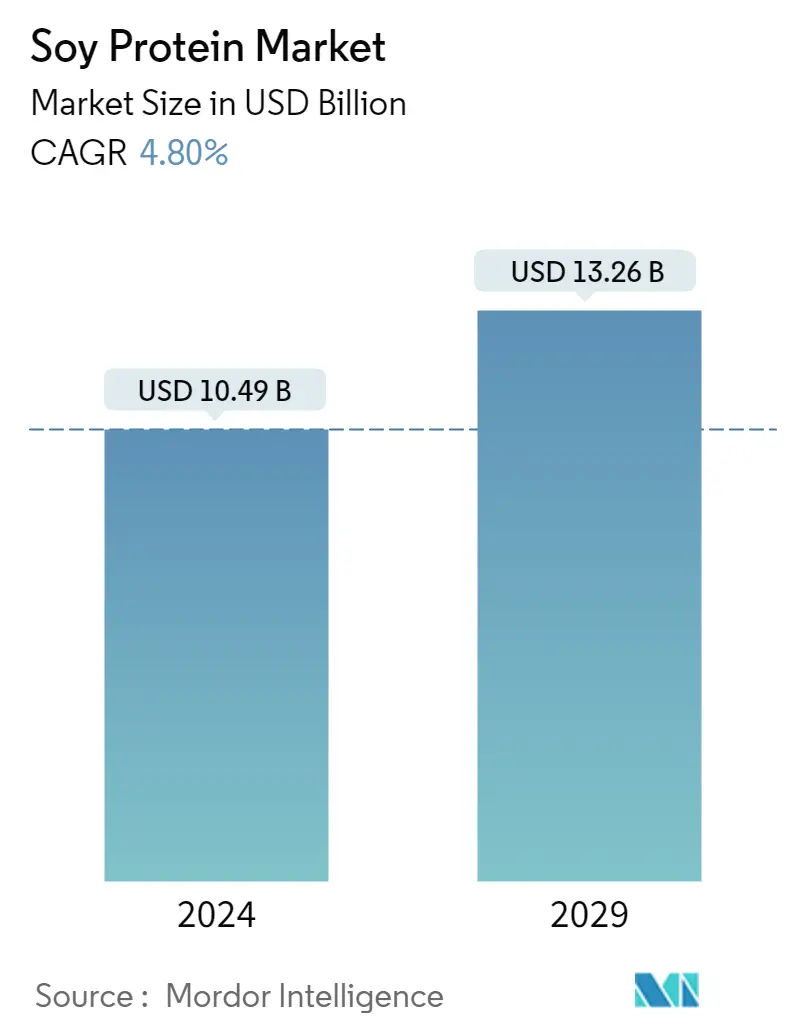

يقدر حجم سوق بروتين الصويا بـ 10.49 مليار دولار أمريكي في عام 2024، ومن المتوقع أن يصل إلى 13.26 مليار دولار أمريكي بحلول عام 2029، بمعدل نمو سنوي مركب قدره 4.80٪ خلال الفترة المتوقعة (2024-2029).

إن ملاءمة بروتين الصويا بسبب سهولة هضمه هي التي سيطرت على تطبيقه بشكل رئيسي في قطاع الأعلاف الحيوانية

- استخدام مكونات بروتين الصويا في العلف الحيواني يفوق بشكل طفيف استخدامه في الأغذية والمشروبات. يستخدم بروتين الصويا، بشكل رئيسي في شكل مركزات، على نطاق واسع في النظام الغذائي للحيوانات والطيور والأسماك. خصائصه الرئيسية، مثل سهولة الهضم، وتحسين العمر الافتراضي، وإثراء البروتين، هي التي تدفع تطبيقه في قطاع الأغذية والمشروبات. في عام 2022، كان قطاع الأعلاف الحيوانية مدفوعًا إلى حد كبير بالمركزات التي عالجت حوالي 55٪ من احتياجات بروتين الصويا.

- يعد قطاع الأغذية والمشروبات قطاعًا مهمًا آخر لتطبيق بروتين الصويا، خاصة في قطاع بدائل اللحوم/اللحوم، ويعزى ذلك إلى الوظائف المتعددة التي تحاكي نسيج العضلات عند تكديسها في ألياف مستقيمة، وبالتالي تحسين استخدامه لإثراء الملمس والبروتين في بدائل اللحوم. وفي عام 2022، شكل القطاع الفرعي لبدائل اللحوم حوالي 22% من سوق بروتين الصويا. من حيث النمو، ظلت المكملات الغذائية هي القطاع الأسرع نموًا، حيث بلغ معدل النمو السنوي المركب المتوقع 5.95٪ من حيث الحجم خلال الفترة المتوقعة، ويعزى ذلك إلى العدد المتزايد من المتحمسين للياقة البدنية في الاقتصادات المتقدمة مثل الولايات المتحدة والمملكة المتحدة وألمانيا.

- لم يساهم قطاع المكملات الغذائية بشكل كبير في سوق بروتين الصويا. ومع ذلك، من المتوقع أن نشهد نموًا كبيرًا في السنوات القادمة، مسجلاً معدل نمو سنوي مركب يبلغ 4.62% من حيث الحجم خلال الفترة المتوقعة. سيكون الدافع وراء تطوير هذا القطاع هو ارتفاع استهلاك بروتينات الصويا في أغذية الأطفال وحليب الأطفال (2023-2029 معدل نمو سنوي مركب متوقع يبلغ 4.03٪ من حيث الحجم). يتم ضمان النمو والتطور المناسب للرضع من خلال تركيبات بروتين الصويا. يحتوي بروتين الصويا المعزول على نفس درجة PDCAAS مثل بروتين الحليب وبياض البيض، وهي 1.0، وهي أعلى قيمة بروتين تم الحصول عليها.

يؤدي الطلب المتزايد على منتجات البروتين الفعالة من حيث التكلفة إلى الطلب الذي تهيمن عليه أمريكا الشمالية تليها مناطق آسيا والمحيط الهادئ

- سيطرت أمريكا الشمالية على سوق بروتين الصويا، حيث كانت معظم تطبيقاته في قطاع الأغذية والمشروبات. قادت بدائل اللحوم والألبان الطلب في السوق، حيث استحوذت على حصة حجمية قدرها 44% في عام 2022. ويمكن أن يعزى هذا النمو إلى الطلب المتزايد على المنتجات النباتية، خاصة في الولايات المتحدة وكندا، حيث يبلغ عدد السكان النباتيين مجتمعين حوالي 10 مليون دولار في عام 2021. كونها من بين أكبر منتجي فول الصويا، تساهم الولايات المتحدة على نطاق واسع في الطلب الإقليمي على بروتين الصويا. وفي عام 2021، بلغ إجمالي إنتاج فول الصويا مستوى قياسيًا بلغ 4.44 مليار بوشل، بزيادة 5٪ عن عام 2020.

- وتتبع أمريكا الشمالية منطقة آسيا والمحيط الهادئ. وظلت الصين أكبر مستهلك لبروتين الصويا في المنطقة، ويعزى ذلك إلى القدرة الإنتاجية العالية التي تقلل من سعر المكون وتعزز حجم الاستهلاك. تتم معالجة حوالي 70% من إمدادات العالم من بروتين الصويا، وهو مكون أساسي في العديد من الأطعمة النباتية، في مقاطعة شاندونغ في الصين. ويتيح هذا العامل أيضًا ابتكارًا هائلاً في المساحة النباتية، مما يجذب المزيد من المستهلكين لتجربة عروض المنتجات المتنوعة. ومن المتوقع أن تسجل المنطقة معدل نمو سنوي مركب قدره 5.67% من حيث القيمة خلال فترة التوقعات.

- من المتوقع أن تكون أمريكا الجنوبية السوق الأسرع نموًا حيث يتزايد الطلب على المكونات الطبيعية والمستدامة بسرعة بسبب الوعي الصحي المتزايد. ومن المقرر أن تسجل المنطقة معدل نمو سنوي مركب قدره 6.0% من حيث القيمة خلال الفترة المتوقعة. على مدى السنوات القليلة الماضية، تزايدت المخاوف بشأن الأضرار التي تلحق بالبيئة والمعاملة غير الأخلاقية للحيوانات في أنظمة الزراعة المكثفة بين المستهلكين، مما أدى إلى زيادة الطلب على البروتين المستدام. وقد أدى هذا العامل إلى ارتفاع الطلب على البروتينات النباتية في معظم دول أمريكا الجنوبية.

اتجاهات سوق بروتين الصويا العالمية

- استحوذت منطقة آسيا والمحيط الهادئ على حصة سوقية كبيرة

- إن السيطرة القوية على قطاع التجزئة تدعم نمو السوق

- الاتجاهات الصحية في المشروبات التي تؤثر على نمو السوق

- تزايد التفضيل لخيارات الإفطار المريحة

- قد يؤدي ارتفاع الطلب على الحزم ذات الخدمة الواحدة إلى زيادة الإنتاج

- ارتفاع الاستهلاك المنزلي والطلب على منتجات الحلويات الصحية

- بديل الألبان يشهد نمواً كبيراً

- تزايد المخاوف الغذائية لشيخوخة السكان

- تُحدث بدائل بروتين اللحوم ثورة في قطاع اللحوم

- شهدت الأطعمة الجاهزة للطهي والأطعمة المجمدة ارتفاعًا في المبيعات

- تفضيل الوجبات الخفيفة الصحية لدعم نمو السوق

- ارتفاع الوعي الصحي والطلب المتزايد من جيل الألفية

- تزايد الطلب على الأعلاف المركبة

- المكونات الطبيعية تقود المبيعات القطاعية بشكل كبير

- يوفر تزايد عدد السكان المرنين أو النباتيين فرصًا للمصنعين

نظرة عامة على صناعة بروتين الصويا

سوق بروتين الصويا مجزأ، حيث تشغل الشركات الخمس الكبرى 29.84%. اللاعبون الرئيسيون في هذا السوق هم شركة Archer Daniels Midland Company وCHS Inc. وFuji Oil Group وInternational Flavours Fragrances Inc. وKerry Group PLC (مرتبة أبجديًا).

قادة سوق بروتين الصويا

Archer Daniels Midland Company

CHS Inc.

Fuji Oil Group

International Flavors & Fragrances Inc.

Kerry Group PLC

Other important companies include A. Costantino & C. SpA, Bunge Limited, Wilmar International Ltd.

*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

أخبار سوق بروتين الصويا

- أبريل 2021 استثمرت الشركة الهولندية التابعة لشركة Fuji Oil Holdings Inc. في صندوق UNOVIS NCAP II، وهو صندوق رئيسي متخصص في تكنولوجيا الأغذية. وتخطط الشركة للمساهمة في مجتمع مستدام باستخدام تقنيات معالجة المواد الغذائية النباتية لمعالجة المشكلات التي يواجهها المستهلكون في جميع أنحاء العالم.

- مارس 2021 عينت مجموعة Fuji Oil Group ميكيو ساكاي رئيسًا ومديرًا تنفيذيًا جديدًا. يشارك ميكيو ساكاي في تطوير الحلول الغذائية النباتية كمفهوم أساسي لتنمية ركيزة عمل ثالثة، إلى جانب أعمال الزيوت والدهون والشوكولاتة. تشمل الحلول الغذائية النباتية لحم الصويا وفول الصويا، والتي تستخدم كمواد خام للبروتين النباتي.

- فبراير 2021 قامت شركة Bunge بتوسيع مصانعها لتصنيع بروتين الصويا من خلال شراء مصنعين لمعالجة الصويا من الكسارة المحلية Imcopa مقابل 12 مليون دولار أمريكي، مما عزز مكانتها كأكبر شركة لمعالجة البذور الزيتية في البلاد.

تقرير سوق بروتين الصويا – جدول المحتويات

1. الملخص التنفيذي والنتائج الرئيسية

2. مقدمة

- 2.1 افتراضات الدراسة وتعريف السوق

- 2.2 نطاق الدراسة

- 2.3 مناهج البحث العلمي

3. اتجاهات الصناعة الرئيسية

- 3.1 حجم سوق المستخدم النهائي

- 3.1.1 أغذية الأطفال وصيغة الرضع

- 3.1.2 مخبز

- 3.1.3 المشروبات

- 3.1.4 حبوب الإفطار

- 3.1.5 التوابل / الصلصات

- 3.1.6 الحلويات

- 3.1.7 الألبان ومنتجات الألبان البديلة

- 3.1.8 تغذية المسنين والتغذية الطبية

- 3.1.9 اللحوم/الدواجن/المأكولات البحرية ومنتجات اللحوم البديلة

- 3.1.10 المنتجات الغذائية RTE/RTC

- 3.1.11 وجبات خفيفة

- 3.1.12 تغذية الرياضة/الأداء

- 3.1.13 الأعلاف الحيوانية

- 3.1.14 العناية الشخصية ومستحضرات التجميل

- 3.2 اتجاهات استهلاك البروتين

- 3.2.1 نبات

- 3.3 اتجاهات الإنتاج

- 3.3.1 نبات

- 3.4 الإطار التنظيمي

- 3.4.1 أستراليا

- 3.4.2 كندا

- 3.4.3 الصين

- 3.4.4 فرنسا

- 3.4.5 ألمانيا

- 3.4.6 الهند

- 3.4.7 إيطاليا

- 3.4.8 اليابان

- 3.4.9 المملكة المتحدة

- 3.4.10 الولايات المتحدة

- 3.5 تحليل سلسلة القيمة وقنوات التوزيع

4. تجزئة السوق (يشمل حجم السوق من حيث القيمة بالدولار الأمريكي والحجم والتوقعات حتى عام 2029 وتحليل آفاق النمو)

- 4.1 استمارة

- 4.1.1 يركز

- 4.1.2 يعزل

- 4.1.3 محكم/متحلل

- 4.2 المستخدم النهائي

- 4.2.1 الأعلاف الحيوانية

- 4.2.2 طعام و مشروبات

- 4.2.2.1 بواسطة المستخدم النهائي الفرعي

- 4.2.2.1.1 مخبز

- 4.2.2.1.2 المشروبات

- 4.2.2.1.3 حبوب الإفطار

- 4.2.2.1.4 التوابل / الصلصات

- 4.2.2.1.5 الألبان ومنتجات الألبان البديلة

- 4.2.2.1.6 اللحوم/الدواجن/المأكولات البحرية ومنتجات اللحوم البديلة

- 4.2.2.1.7 المنتجات الغذائية RTE/RTC

- 4.2.2.1.8 وجبات خفيفة

- 4.2.3 المكملات

- 4.2.3.1 بواسطة المستخدم النهائي الفرعي

- 4.2.3.1.1 أغذية الأطفال وصيغة الرضع

- 4.2.3.1.2 تغذية المسنين والتغذية الطبية

- 4.2.3.1.3 تغذية الرياضة/الأداء

- 4.3 منطقة

- 4.3.1 أفريقيا

- 4.3.1.1 حسب النموذج

- 4.3.1.2 بواسطة المستخدم النهائي

- 4.3.1.3 حسب البلد

- 4.3.1.3.1 نيجيريا

- 4.3.1.3.2 جنوب أفريقيا

- 4.3.1.3.3 بقية أفريقيا

- 4.3.2 آسيا والمحيط الهادئ

- 4.3.2.1 حسب النموذج

- 4.3.2.2 بواسطة المستخدم النهائي

- 4.3.2.3 حسب البلد

- 4.3.2.3.1 أستراليا

- 4.3.2.3.2 الصين

- 4.3.2.3.3 الهند

- 4.3.2.3.4 إندونيسيا

- 4.3.2.3.5 اليابان

- 4.3.2.3.6 ماليزيا

- 4.3.2.3.7 نيوزيلندا

- 4.3.2.3.8 كوريا الجنوبية

- 4.3.2.3.9 تايلاند

- 4.3.2.3.10 فيتنام

- 4.3.2.3.11 بقية منطقة آسيا والمحيط الهادئ

- 4.3.3 أوروبا

- 4.3.3.1 حسب النموذج

- 4.3.3.2 بواسطة المستخدم النهائي

- 4.3.3.3 حسب البلد

- 4.3.3.3.1 بلجيكا

- 4.3.3.3.2 فرنسا

- 4.3.3.3.3 ألمانيا

- 4.3.3.3.4 إيطاليا

- 4.3.3.3.5 هولندا

- 4.3.3.3.6 روسيا

- 4.3.3.3.7 إسبانيا

- 4.3.3.3.8 ديك رومى

- 4.3.3.3.9 المملكة المتحدة

- 4.3.3.3.10 بقية أوروبا

- 4.3.4 الشرق الأوسط

- 4.3.4.1 حسب النموذج

- 4.3.4.2 بواسطة المستخدم النهائي

- 4.3.4.3 حسب البلد

- 4.3.4.3.1 إيران

- 4.3.4.3.2 المملكة العربية السعودية

- 4.3.4.3.3 الإمارات العربية المتحدة

- 4.3.4.3.4 بقية الشرق الأوسط

- 4.3.5 أمريكا الشمالية

- 4.3.5.1 حسب النموذج

- 4.3.5.2 بواسطة المستخدم النهائي

- 4.3.5.3 حسب البلد

- 4.3.5.3.1 كندا

- 4.3.5.3.2 المكسيك

- 4.3.5.3.3 الولايات المتحدة

- 4.3.5.3.4 بقية أمريكا الشمالية

- 4.3.6 أمريكا الجنوبية

- 4.3.6.1 حسب النموذج

- 4.3.6.2 بواسطة المستخدم النهائي

- 4.3.6.3 حسب البلد

- 4.3.6.3.1 الأرجنتين

- 4.3.6.3.2 البرازيل

- 4.3.6.3.3 بقية أمريكا الجنوبية

5. مشهد تنافسي

- 5.1 التحركات الاستراتيجية الرئيسية

- 5.2 تحليل حصة السوق

- 5.3 المناظر الطبيعية للشركة

- 5.4 ملفات تعريف الشركة (تتضمن نظرة عامة على المستوى العالمي، ونظرة عامة على مستوى السوق، وقطاعات الأعمال الأساسية، والبيانات المالية، وعدد الموظفين، والمعلومات الأساسية، وتصنيف السوق، وحصة السوق، والمنتجات والخدمات، وتحليل التطورات الأخيرة).

- 5.4.1 A. Costantino & C. SpA

- 5.4.2 Archer Daniels Midland Company

- 5.4.3 Bunge Limited

- 5.4.4 CHS Inc.

- 5.4.5 Fuji Oil Group

- 5.4.6 International Flavors & Fragrances Inc.

- 5.4.7 Kerry Group PLC

- 5.4.8 Wilmar International Ltd

6. الأسئلة الإستراتيجية الرئيسية للرؤساء التنفيذيين لصناعة مكونات البروتين

7. زائدة

- 7.1 نظرة عامة عالمية

- 7.1.1 ملخص

- 7.1.2 إطار القوى الخمس لبورتر

- 7.1.3 تحليل سلسلة القيمة العالمية

- 7.1.4 ديناميكيات السوق (DROs)

- 7.2 المصادر والمراجع

- 7.3 قائمة الجداول والأشكال

- 7.4 رؤى أولية

- 7.5 حزمة البيانات

- 7.6 مسرد للمصطلحات

تجزئة صناعة بروتين الصويا

يتم تغطية المركزات والمعزولات والمركبة/المتحللة كأجزاء حسب النموذج. تتم تغطية أعلاف الحيوانات والأغذية والمشروبات والمكملات الغذائية كشرائح بواسطة المستخدم النهائي. تتم تغطية أفريقيا وآسيا والمحيط الهادئ وأوروبا والشرق الأوسط وأمريكا الشمالية وأمريكا الجنوبية كقطاعات حسب المنطقة.

- استخدام مكونات بروتين الصويا في العلف الحيواني يفوق بشكل طفيف استخدامه في الأغذية والمشروبات. يستخدم بروتين الصويا، بشكل رئيسي في شكل مركزات، على نطاق واسع في النظام الغذائي للحيوانات والطيور والأسماك. خصائصه الرئيسية، مثل سهولة الهضم، وتحسين العمر الافتراضي، وإثراء البروتين، هي التي تدفع تطبيقه في قطاع الأغذية والمشروبات. في عام 2022، كان قطاع الأعلاف الحيوانية مدفوعًا إلى حد كبير بالمركزات التي عالجت حوالي 55٪ من احتياجات بروتين الصويا.

- يعد قطاع الأغذية والمشروبات قطاعًا مهمًا آخر لتطبيق بروتين الصويا، خاصة في قطاع بدائل اللحوم/اللحوم، ويعزى ذلك إلى الوظائف المتعددة التي تحاكي نسيج العضلات عند تكديسها في ألياف مستقيمة، وبالتالي تحسين استخدامه لإثراء الملمس والبروتين في بدائل اللحوم. وفي عام 2022، شكل القطاع الفرعي لبدائل اللحوم حوالي 22% من سوق بروتين الصويا. من حيث النمو، ظلت المكملات الغذائية هي القطاع الأسرع نموًا، حيث بلغ معدل النمو السنوي المركب المتوقع 5.95٪ من حيث الحجم خلال الفترة المتوقعة، ويعزى ذلك إلى العدد المتزايد من المتحمسين للياقة البدنية في الاقتصادات المتقدمة مثل الولايات المتحدة والمملكة المتحدة وألمانيا.

- لم يساهم قطاع المكملات الغذائية بشكل كبير في سوق بروتين الصويا. ومع ذلك، من المتوقع أن نشهد نموًا كبيرًا في السنوات القادمة، مسجلاً معدل نمو سنوي مركب يبلغ 4.62% من حيث الحجم خلال الفترة المتوقعة. سيكون الدافع وراء تطوير هذا القطاع هو ارتفاع استهلاك بروتينات الصويا في أغذية الأطفال وحليب الأطفال (2023-2029 معدل نمو سنوي مركب متوقع يبلغ 4.03٪ من حيث الحجم). يتم ضمان النمو والتطور المناسب للرضع من خلال تركيبات بروتين الصويا. يحتوي بروتين الصويا المعزول على نفس درجة PDCAAS مثل بروتين الحليب وبياض البيض، وهي 1.0، وهي أعلى قيمة بروتين تم الحصول عليها.

| يركز |

| يعزل |

| محكم/متحلل |

| الأعلاف الحيوانية | ||

| طعام و مشروبات | بواسطة المستخدم النهائي الفرعي | مخبز |

| المشروبات | ||

| حبوب الإفطار | ||

| التوابل / الصلصات | ||

| الألبان ومنتجات الألبان البديلة | ||

| اللحوم/الدواجن/المأكولات البحرية ومنتجات اللحوم البديلة | ||

| المنتجات الغذائية RTE/RTC | ||

| وجبات خفيفة | ||

| المكملات | بواسطة المستخدم النهائي الفرعي | أغذية الأطفال وصيغة الرضع |

| تغذية المسنين والتغذية الطبية | ||

| تغذية الرياضة/الأداء | ||

| أفريقيا | حسب النموذج | |

| بواسطة المستخدم النهائي | ||

| حسب البلد | نيجيريا | |

| جنوب أفريقيا | ||

| بقية أفريقيا | ||

| آسيا والمحيط الهادئ | حسب النموذج | |

| بواسطة المستخدم النهائي | ||

| أستراليا | ||

| الصين | ||

| الهند | ||

| إندونيسيا | ||

| اليابان | ||

| ماليزيا | ||

| نيوزيلندا | ||

| كوريا الجنوبية | ||

| تايلاند | ||

| فيتنام | ||

| بقية منطقة آسيا والمحيط الهادئ | ||

| أوروبا | حسب النموذج | |

| بواسطة المستخدم النهائي | ||

| بلجيكا | ||

| فرنسا | ||

| ألمانيا | ||

| إيطاليا | ||

| هولندا | ||

| روسيا | ||

| إسبانيا | ||

| ديك رومى | ||

| المملكة المتحدة | ||

| بقية أوروبا | ||

| الشرق الأوسط | حسب النموذج | |

| بواسطة المستخدم النهائي | ||

| إيران | ||

| المملكة العربية السعودية | ||

| الإمارات العربية المتحدة | ||

| بقية الشرق الأوسط | ||

| أمريكا الشمالية | حسب النموذج | |

| بواسطة المستخدم النهائي | ||

| كندا | ||

| المكسيك | ||

| الولايات المتحدة | ||

| بقية أمريكا الشمالية | ||

| أمريكا الجنوبية | حسب النموذج | |

| بواسطة المستخدم النهائي | ||

| الأرجنتين | ||

| البرازيل | ||

| بقية أمريكا الجنوبية | ||

| استمارة | يركز | ||

| يعزل | |||

| محكم/متحلل | |||

| المستخدم النهائي | الأعلاف الحيوانية | ||

| طعام و مشروبات | بواسطة المستخدم النهائي الفرعي | مخبز | |

| المشروبات | |||

| حبوب الإفطار | |||

| التوابل / الصلصات | |||

| الألبان ومنتجات الألبان البديلة | |||

| اللحوم/الدواجن/المأكولات البحرية ومنتجات اللحوم البديلة | |||

| المنتجات الغذائية RTE/RTC | |||

| وجبات خفيفة | |||

| المكملات | بواسطة المستخدم النهائي الفرعي | أغذية الأطفال وصيغة الرضع | |

| تغذية المسنين والتغذية الطبية | |||

| تغذية الرياضة/الأداء | |||

| منطقة | أفريقيا | حسب النموذج | |

| بواسطة المستخدم النهائي | |||

| حسب البلد | نيجيريا | ||

| جنوب أفريقيا | |||

| بقية أفريقيا | |||

| آسيا والمحيط الهادئ | حسب النموذج | ||

| بواسطة المستخدم النهائي | |||

| أستراليا | |||

| الصين | |||

| الهند | |||

| إندونيسيا | |||

| اليابان | |||

| ماليزيا | |||

| نيوزيلندا | |||

| كوريا الجنوبية | |||

| تايلاند | |||

| فيتنام | |||

| بقية منطقة آسيا والمحيط الهادئ | |||

| أوروبا | حسب النموذج | ||

| بواسطة المستخدم النهائي | |||

| بلجيكا | |||

| فرنسا | |||

| ألمانيا | |||

| إيطاليا | |||

| هولندا | |||

| روسيا | |||

| إسبانيا | |||

| ديك رومى | |||

| المملكة المتحدة | |||

| بقية أوروبا | |||

| الشرق الأوسط | حسب النموذج | ||

| بواسطة المستخدم النهائي | |||

| إيران | |||

| المملكة العربية السعودية | |||

| الإمارات العربية المتحدة | |||

| بقية الشرق الأوسط | |||

| أمريكا الشمالية | حسب النموذج | ||

| بواسطة المستخدم النهائي | |||

| كندا | |||

| المكسيك | |||

| الولايات المتحدة | |||

| بقية أمريكا الشمالية | |||

| أمريكا الجنوبية | حسب النموذج | ||

| بواسطة المستخدم النهائي | |||

| الأرجنتين | |||

| البرازيل | |||

| بقية أمريكا الجنوبية | |||

تعريف السوق

- المستخدم النهائي - يعمل سوق مكونات البروتين على أساس B2B. يعتبر مصنعو الأغذية والمشروبات والمكملات الغذائية والأعلاف الحيوانية والعناية الشخصية ومستحضرات التجميل من المستهلكين النهائيين في السوق الذي تمت دراسته. يستثني النطاق الشركات المصنعة التي تشتري مصل اللبن السائل/الجاف لاستخدامه في التطبيق كعامل ربط أو مكثف أو تطبيقات أخرى غير بروتينية.

- معدل الاختراق - يتم تعريف معدل الاختراق على أنه النسبة المئوية لحجم سوق المستخدم النهائي المدعم بالبروتين من إجمالي حجم سوق المستخدم النهائي.

- متوسط محتوى البروتين - متوسط محتوى البروتين هو متوسط محتوى البروتين الموجود لكل 100 جرام من المنتج الذي تصنعه جميع شركات المستخدم النهائي التي تدخل ضمن نطاق هذا التقرير.

- حجم سوق المستخدم النهائي - حجم سوق المستخدم النهائي هو الحجم الموحد لجميع أنواع وأشكال منتجات المستخدم النهائي في البلد أو المنطقة.

منهجية البحث

تتبع Mordor Intelligence منهجية مكونة من أربع خطوات في جميع تقاريرنا.

- الخطوة 1: تحديد المتغيرات الرئيسية: يتم اختيار المتغيرات الرئيسية القابلة للقياس (الصناعية والخارجية) المتعلقة بقطاع المنتجات المحدد والبلد من مجموعة من المتغيرات والعوامل ذات الصلة بناءً على البحث المكتبي ومراجعة الأدب ؛ جنبًا إلى جنب مع المدخلات الأولية للخبراء. يتم تأكيد هذه المتغيرات بشكل أكبر من خلال نمذجة الانحدار (حيثما يلزم ذلك).

- الخطوة الثانية: بناء نموذج السوق: من أجل بناء منهجية تنبؤ قوية ، يتم اختبار المتغيرات والعوامل المحددة في الخطوة 1 مقابل الأرقام السوقية التاريخية المتاحة. من خلال عملية تكرارية ، يتم تعيين المتغيرات المطلوبة لتوقع السوق ويتم بناء النموذج على أساس هذه المتغيرات.

- الخطوة 3: التحقق من الصحة والانتهاء منها: في هذه الخطوة المهمة ، يتم التحقق من جميع أرقام السوق والمتغيرات ومكالمات المحللين من خلال شبكة واسعة من خبراء البحوث الأولية من السوق المدروسة. يتم اختيار المستجيبين عبر المستويات والوظائف لتوليد صورة شاملة للسوق المدروسة.

- الخطوة 4: مخرجات البحث: تقارير موحدة ، مهام استشارية مخصصة ، قواعد بيانات ومنصات اشتراك.