حجم وحصة السوق العالمي للتصنيع المستمر الصيدلاني

تحليل السوق العالمي للتصنيع المستمر الصيدلاني من قبل شركة Mordor Intelligence

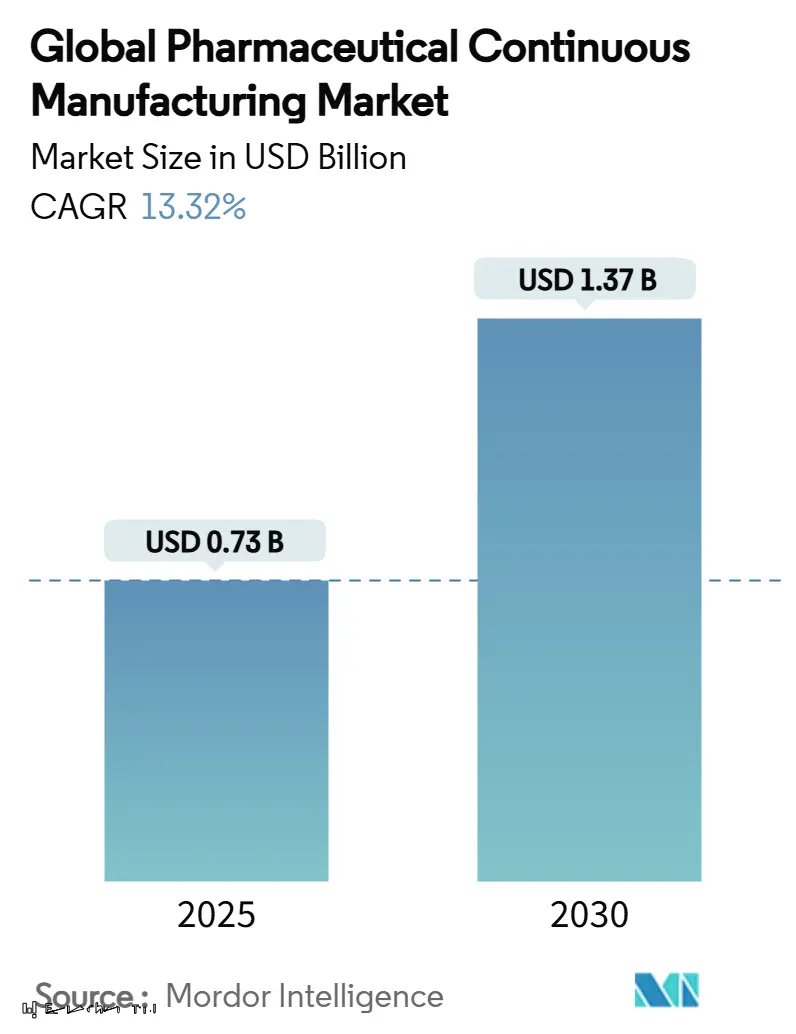

تقدر قيمة سوق التصنيع المستمر الصيدلاني بـ 0.73 مليار دولار أمريكي في 2025 ومن المتوقع أن تصل إلى 1.37 مليار دولار أمريكي بحلول 2030، مما يعكس معدل نمو سنوي مركب قدره 13.32% يتفوق على معظم قطاعات الخدمات التعاقدية الأخرى. يدفع الطلب المتزايد على الاستعانة بمصادر خارجية للمنتجات البيولوجية، وضغط احتواء التكاليف المتزايد، والبيئة التنظيمية التي تفضل بشكل متزايد شركات CDMOs ذات الخبرة. الاستثمارات الواسعة النطاق في الصناعة 4.0 - التوائم الرقمية، والمعالجة المستمرة، والإطلاق في الوقت الفعلي - تحسن الكفاءة وتقصر أوقات الدورات وتقلل معدلات الفشل، مما يسمح للموردين بتأمين عقود متعددة السنوات بأسعار مميزة. قيود السعة في المواد الفعالة الدوائية عالية الفعالية (HPAPIs) والمنتجات البيولوجية المتقدمة تخلق حواجز طبيعية للدخول، بينما استراتيجيات "الصين + 1" لإعادة التوطين تدفع الرعاة لتنويع بصماتهم نحو أمريكا الشمالية وأوروبا والمراكز التنافسية من حيث التكلفة عبر آسيا والمحيط الهادئ.

النقاط الرئيسية للتقرير

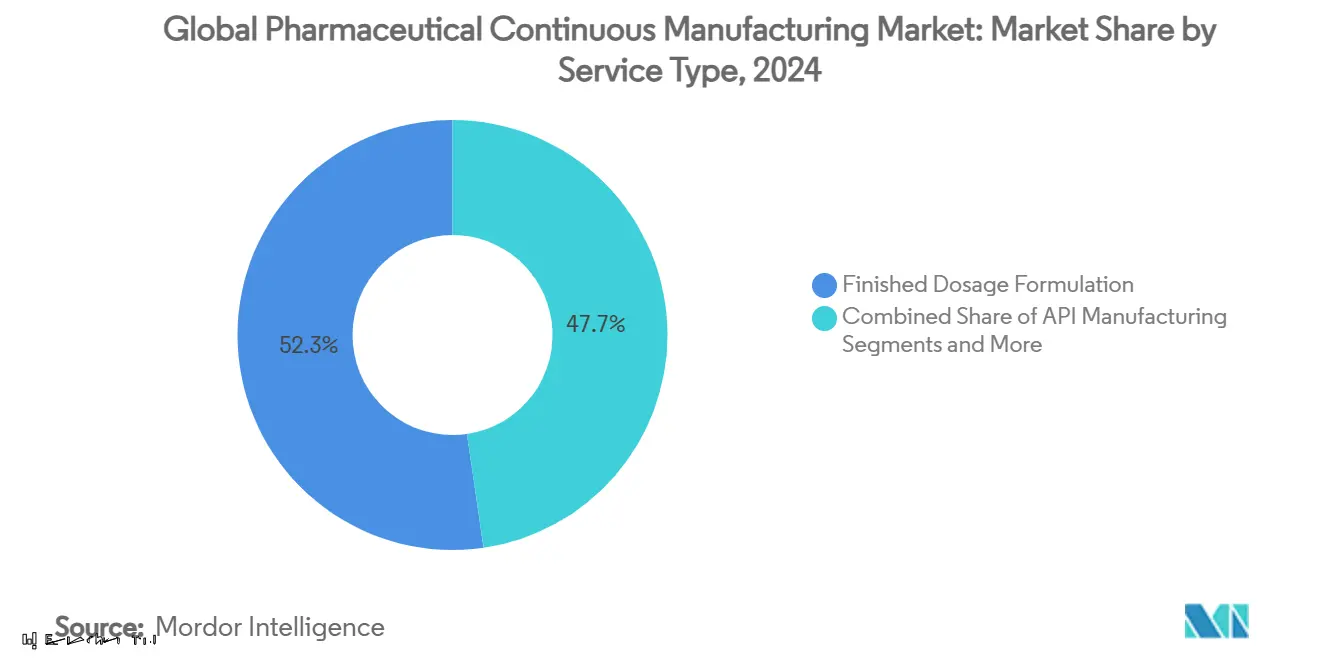

- حسب نوع الخدمة، قادت تركيبة الجرعات النهائية بحصة إيرادات قدرها 52.35% في 2024؛ من المتوقع أن ينمو تصنيع المواد الفعالة الدوائية بمعدل نمو سنوي مركب قدره 14.85% حتى 2030.

- حسب نوع الجزيء، احتلت الجزيئات الصغيرة 66.73% من حصة سوق التصنيع المستمر الصيدلاني في 2024، بينما من المتوقع أن تتوسع المنتجات البيولوجية بمعدل نمو سنوي مركب قدره 13.92% حتى 2030.

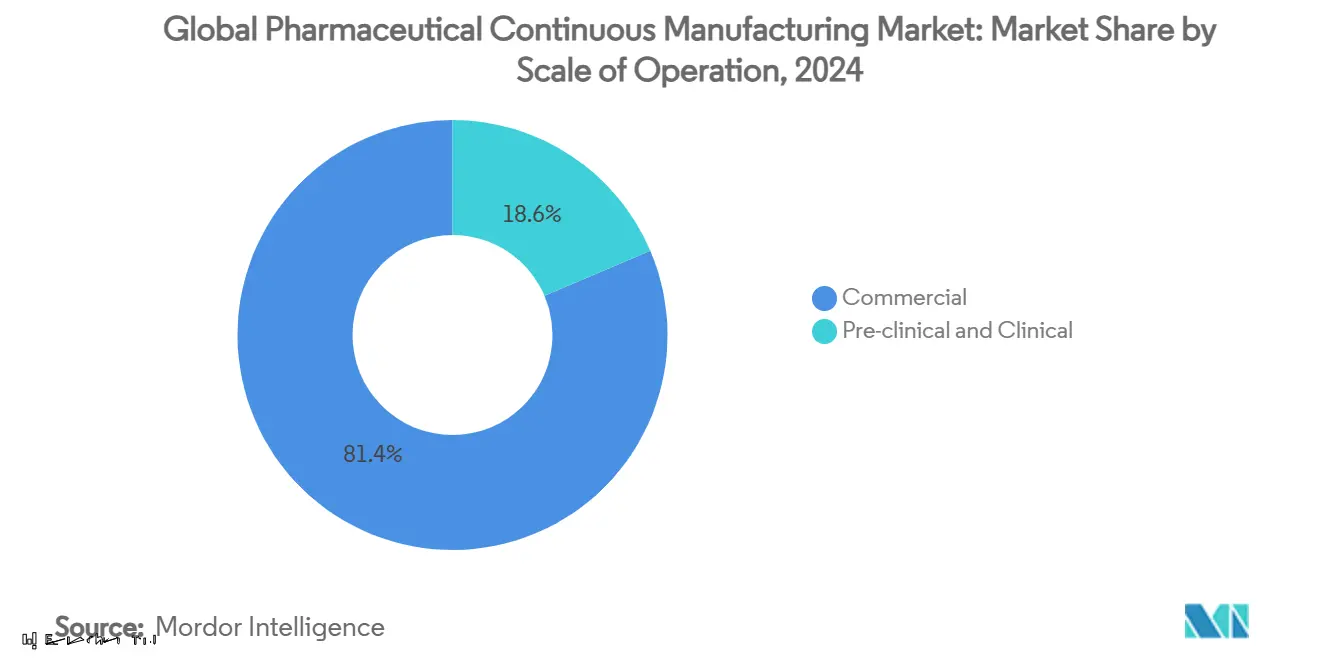

- حسب نطاق العمليات، شكل التصنيع التجاري 81.45% من حصة حجم سوق التصنيع المستمر الصيدلاني في 2024، بينما تتقدم الخدمات ما قبل الإكلينيكية والإكلينيكية بمعدل نمو سنوي مركب قدره 14.18% حتى 2030.

- حسب نوع العميل، سيطرت شركات الأدوية الكبرى على حصة 47.49% في 2024؛ تمثل شركات التكنولوجيا الحيوية أسرع نمو بمعدل نمو سنوي مركب قدره 15.04% حتى 2030.

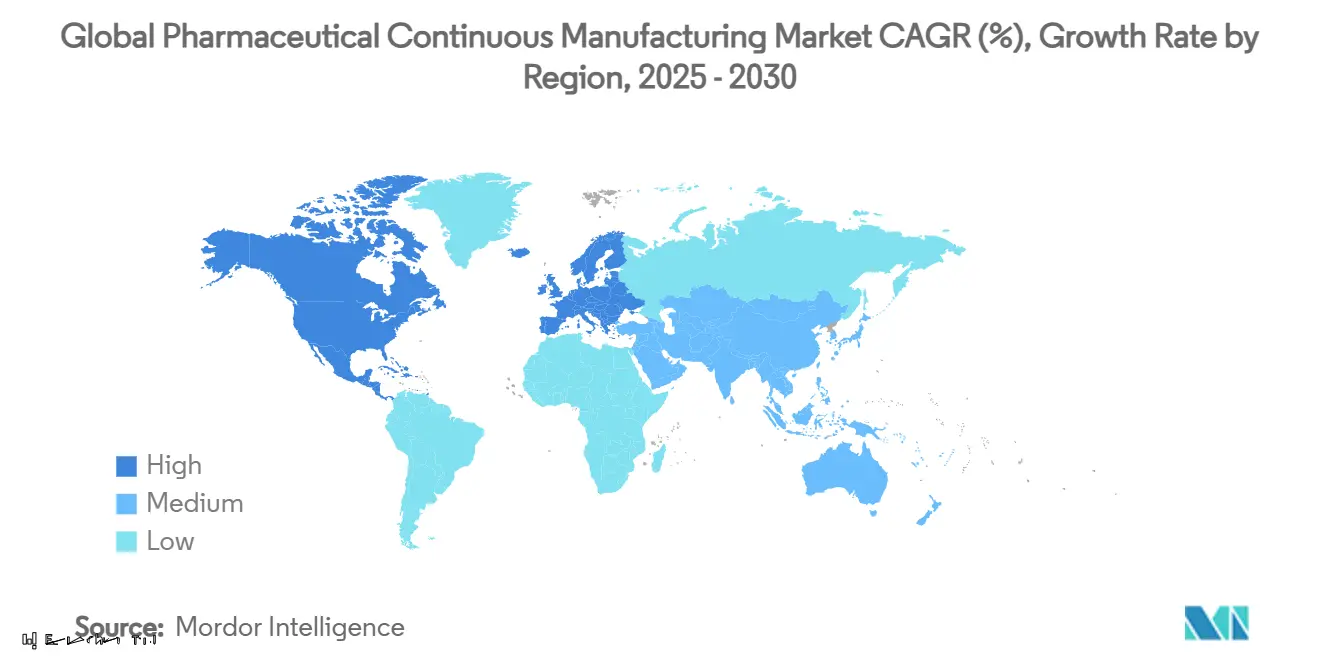

- حسب الجغرافيا، استحوذت أمريكا الشمالية على حصة 43.15% في 2024 وآسيا والمحيط الهادئ تتوسع بمعدل نمو سنوي مركب قدره 15.27% حتى 2030.

اتجاهات ورؤى السوق العالمي للتصنيع المستمر الصيدلاني

تحليل تأثير المحركات

| المحرك | (~) % التأثير على توقعات النمو السنوي المركب | الصلة الجغرافية | الجدول الزمني للتأثير |

|---|---|---|---|

| الطلب المتزايد على الاستعانة بمصادر خارجية للمنتجات البيولوجية | +2.8% | عالمي، مع تركيز في أمريكا الشمالية وأوروبا | متوسط المدى (2-4 سنوات) |

| ضغط احتواء التكاليف على مبتكري الأدوية | +2.5% | عالمي، حاد بشكل خاص في أمريكا الشمالية | قصير المدى (≤ 2 سنة) |

| قيود السعة للمواد الفعالة الدوائية عالية الفعالية | +2.1% | أمريكا الشمالية وأوروبا، ناشئة في آسيا والمحيط الهادئ | متوسط المدى (2-4 سنوات) |

| التعقيد التنظيمي يفضل شركات CDMOs ذات الخبرة | +1.9% | عالمي، مع أعلى تأثير في الأسواق المنظمة | طويل المدى (≥ 4 سنوات) |

| استراتيجيات "الصين + 1" متعددة الأقاليم لإعادة التوطين | +1.2% | آسيا والمحيط الهادئ أساسي، انتشار إلى أمريكا الشمالية وأوروبا | متوسط المدى (2-4 سنوات) |

| تقنيات الصناعة 4.0 - التوائم الرقمية، الإطلاق في الوقت الفعلي، والتصنيع المستمر | +0.8% | أمريكا الشمالية وأوروبا في المقدمة، آسيا والمحيط الهادئ تتبع | طويل المدى (≥ 4 سنوات) |

| المصدر: Mordor Intelligence | |||

الطلب المتزايد على الاستعانة بمصادر خارجية للمنتجات البيولوجية

يشهد تصنيع المنتجات البيولوجية نموًا متسارعًا حيث يتجنب الرعاة المرافق كثيفة رأس المال من خلال التعامل مع شركات CDMOs ذات الخبرة المثبتة في زراعة الخلايا واسعة النطاق والناقلات الفيروسية وخبرة التعبئة النهائية. تبقى سعة العلاج الجيني، التي تتوسع بنحو 30% سنويًا، متركزة في حفنة من مقدمي الخدمات. تؤكد اتفاقية التوريد لمدة 10 سنوات بقيمة 3 مليارات دولار أمريكي بين FUJIFILM Diosynth Biotechnologies وRegeneron على التحول نحو الشراكات الاستراتيجية المرتكزة على ضمانات الحجم والمخاطر المشتركة. يوسع الانتقال من المنصات الذاتية إلى المنصات الخيفية الوصول من خلال تمكين تشغيلات تجارية حقيقية واسعة النطاق، بينما يبرز دعم Lonza لأكثر من 70 مشروع ناقل فيروسي دور شركات CDMOs كبنية تحتية أساسية للعلاجات المتقدمة [1]Lonza Group AG, "Lonza Supports Over 70 Viral Vector Projects," lonza.com .

ضغط احتواء التكاليف على مبتكري الأدوية

يدفع التدقيق المتزايد على التسعير وتآكل الأدوية الجنيسة المبتكرين إلى تدويل الإنتاج غير الأساسي. تمتص شركات CDMOs مخاطر النفقات الرأسمالية والتأهيل، وتقدم أجنحة احتواء متخصصة أو معقمة على أساس الدفع حسب الاستخدام. بالنسبة لشركات التكنولوجيا الحيوية في المراحل الأولى، يعد التصنيع الخارجي الطريق الوحيد القابل للتطبيق للوصول إلى العيادة، كما يوضح صفقة دواء السمنة بقيمة 150 مليون دولار أمريكي من Viking Therapeutics مع CordenPharma التي تجمع المواد الفعالة الدوائية والتركيب وسعة الجرعة النهائية. تعمل العقود القائمة على المعالم الناشئة على مواءمة الحوافز بربط المدفوعات بالنجاح التنظيمي.

قيود السعة للمواد الفعالة الدوائية عالية الفعالية

تدفع خطوط أنابيب الأورام إلى حجوم غير مسبوقة من الأجسام المضادة المقترنة بالعقاقير وغيرها من المواد الفعالة الدوائية عالية الفعالية التي تتطلب نطاقات OEL صارمة. يكلف بناء أجنحة الضغط السلبي متعددة الدرجات عشرات الملايين، مما يمنح الشركات الراسخة ذات خطوط الاحتواء المعتمدة قوة تسعير ملحوظة. استثمرت Catalent وPCI Pharma Services بقوة، ويشير توسع الببتيد بقيمة 900 مليون يورو من CordenPharma إلى كيف تحمي كثافة رأس المال الهوامش.

التعقيد التنظيمي يفضل شركات CDMOs ذات الخبرة

تقييمات نضج إدارة الجودة (QMM) الصارمة ومتطلبات ترقيم DSCSA ترفع الموردين ذوي تواريخ التفتيش الخالية من العيوب. تُظهر عملية شراء Charles River Laboratories لشركة Vigene Biosciences بقيمة 292.5 مليون دولار أمريكي التقييمات المميزة للأصول التي تتمتع بسجلات تنظيمية قوية. تنتقل التحليلات في الوقت الفعلي والسجلات الرقمية للدفعات بسرعة من كونها عوامل تمييز إلى متطلبات دخول.

تحليل تأثير القيود

| القيد | (~) % التأثير على توقعات النمو السنوي المركب | الصلة الجغرافية | الجدول الزمني للتأثير |

|---|---|---|---|

| مخاطر سلسلة التوريد وفشل الجودة | -1.5% | عالمي، مع تأثير حاد في الأسواق المنظمة | قصير المدى (≤ 2 سنة) |

| تكثيف التدقيق التنظيمي وخطابات التحذير | -0.9% | أمريكا الشمالية وأوروبا بشكل أساسي | متوسط المدى (2-4 سنوات) |

| استيعاب شركات الأدوية الكبرى للمنصات الاستراتيجية لـ mRNA | -0.7% | أمريكا الشمالية وأوروبا، تأثير محدود في آسيا والمحيط الهادئ | متوسط المدى (2-4 سنوات) |

| نقص المواهب الماهرة في شركات CDMOs ذات الطرق المتقدمة | -0.6% | عالمي، الأكثر حدة في أمريكا الشمالية وأوروبا | طويل المدى (≥ 4 سنوات) |

| المصدر: Mordor Intelligence | |||

مخاطر سلسلة التوريد وفشل الجودة

كشفت اضطرابات كوفيد-19 الاعتماد على منتجين أحاديي الموقع، مما دفع إلى تفويضات مزدوجة المصادر يمكنها تقسيم الأحجام عبر عدة شركات CDMOs. يقوم الرعاة الآن بفحص الموردين لخطط التكرار والمراقبة النوعية في الوقت الفعلي لمنع عمليات الاستدعاء التي تؤدي إلى تآكل الأصول التجارية. يُمثل تحول PCI Pharma Services إلى خطوط تعبئة نهائية مزدوجة الموقع المقايضة بين كفاءة التكلفة والمرونة [2]PCI Pharma Services, "PCI Expands Dual-Site Fill-Finish Strategy to Enhance Supply-Chain Resilience," pci.com . تحمل الإخفاقات عقوبات تنظيمية وتداعيات على السمعة وآثار على سلامة المرضى تتفوق بسرعة على وفورات التكلفة.

تكثيف التدقيق التنظيمي وخطابات التحذير

يعزز برنامج نضج إدارة الجودة لدى إدارة الغذاء والدواء تكرار التفتيش ويرفع التوقعات لسلامة البيانات والأمن السيبراني وإدارة الانحراف الاستباقي. تواجه شركات CDMOs الأصغر صعوبة في عبء الموارد لترقية الأنظمة وتدريب القوى العاملة. يتطلب تنسيق معايير الاتحاد الأوروبي والولايات المتحدة والأسواق الناشئة أطر امتثال متعددة الأقاليم، مما يزيد التعقيد ويطيل الجداول الزمنية للتحقق.

تحليل القطاعات

حسب نوع الخدمة: التركيب يقود القيمة السوقية

حقق تركيب الجرعات النهائية 52.35% من إيرادات 2024، مؤكدًا على الأقساط المحققة لتحويل المواد الفعالة الدوائية إلى أشكال جاهزة للمرضى تتوافق مع معايير التقديم العالمية. لا تزال المواد الصلبة الفموية تهيمن على الحجم، لكن الحقن المعقمة والمستنشقات وأدوية العيون تحقق هوامش أعلى بسبب ضوابط العقامة. يستفيد سوق التصنيع المستمر الصيدلاني حيث يدفع الرعاة للتغيرات السريعة صغيرة الدفعات المجعولة ممكنة بواسطة التحبيب المستمر وPAT المدمج. يُتوقع لتصنيع المواد الفعالة الدوائية، رغم صغر حصته الحالية، تحقيق نمو سنوي مركب قدره 14.85%، مما يعكس الطلب غير الملباة على خطوط HPAPI والببتيد والنوكليوتيد الطويل القادرة على الاحتواء تحت الميكروجرام. يتم تعزيز التعبئة والترقيم بواسطة تفويضات DSCSA وEU FMD التي تجبر على استثمارات قابلية التتبع من النهاية إلى النهاية؛ شركات CDMOs التي تجمع هذه الخدمات تحقق حصة أكبر من المحفظة وتقلل تعقيد سلسلة التوريد للرعاة.

يتم دفع النمو في التركيب بتركيز شركات التكنولوجيا الحيوية على أشكال الجرعات المتمحورة حول المريض - المنتجات البيولوجية عالية التركيز في الحقن المملوءة مسبقًا والتعليقات الفموية النانوية المحسنة وإعادة تركيبات 505(b)(2) التي تمدد دورات الحياة. تقوم شركات CDMOs مثل Serán BioScience بتشغيل خطوط التجفيف بالرش والبثق بالذوبان الساخن لتحسين التوافر البيولوجي للأدوية قليلة الذوبان. يرافق الاستشارات التحليلية والتنظيمية المدمجة الآن معظم بيانات العمل التصنيعية، مما يساعد العملاء على تقصير الجداول الزمنية من IND إلى NDA. يستفيد سوق التصنيع المستمر الصيدلاني من مكابس الأقراص المستمرة والعوازل المعيارية لتقليل البصمة وتقليل تعرض المشغل وتسريع التغيرات، مما يضع مقدمي الخدمات كممكنات حاسمة للإطلاقات فعالة التكلفة.

ملاحظة: حصص القطاعات الفردية متوفرة عند شراء التقرير

حسب نوع الجزيء: المنتجات البيولوجية تحتل مواقع مميزة

تحتفظ الجزيئات الصغيرة بحصة 66.73% ولكنها تتقدم بثبات على ظهر خطوط أنابيب الأورام والجهاز العصبي المركزي ومضادات العدوى. تدعم تقنيات العمليات الناضجة وسلاسل التوريد القوية والاعتماد المتوسع لمفاعلات التدفق المستمر القدرة التنافسية. مع ذلك، تمثل المنتجات البيولوجية مجمع القيمة الأسرع نموًا: الأجسام المضادة أحادية النسيلة والبروتينات المؤتلفة واللقاحات تعتمد على المفاعلات الحيوية والأنظمة أحادية الاستخدام والتنقية عالية الإنتاجية التي يرغب قليل من الرعاة في الاحتفاظ بها داخليًا. من المتوقع أن يصل حجم سوق التصنيع المستمر الصيدلاني للمنتجات البيولوجية إلى 0.64 مليار دولار أمريكي بحلول 2030، متوسعًا بمعدل نمو سنوي مركب يقارب 14% مع تضاعف الموافقات التجارية للعلاجات الخلوية والجينية.

يتضح التدفق الرأسمالي في توسع Charles River Laboratories لحرم العلاج الخلوي في ممفيس بتسعة أجنحة جديدة، بالإضافة إلى موقع العلاج الخلوي بقيمة 300 مليون دولار أمريكي من AstraZeneca في روكفيل. تتمتع شركات CDMOs ذات الخدمات التحليلية التكاملية والناقل الفيروسي وBMPs بأسعار مميزة وقفل متعدد المنتجات. تعمل المعالجة اللاحقة المستمرة البيولوجية وثقافة التروية والتعطيل الفيروسي المدمج على تعزيز العوائد مع تقليص بصمات الدفعات، مما يعزز المنتجات البيولوجية كمحرك القيمة ضمن سوق التصنيع المستمر الصيدلاني.

حسب نطاق العمليات: التصنيع التجاري يهيمن على الإيرادات

حقق التصنيع التجاري 81.45% من معدل الدوران في 2024، مما يعكس العقود الراسخة عالية الحجم للعلاجات الناضجة. تمنح الاتفاقيات طويلة الأمد الملتزمة بالحجم شركات CDMOs تدفقات إيرادات قابلة للتنبؤ، مما يتيح توسعات السعة مثل Lotte Biologics بقيمة مليار دولار أمريكي، حرم Songdo Bio بسعة 120,000 لتر. في المقابل، تنمو الخدمات ما قبل الإكلينيكية والإكلينيكية بمعدل نمو سنوي مركب قدره 14.18% مع تضخم خط الأنابيب بدراسات أول في البشر ومسارات الموافقة المعجلة وتسميات الأدوية اليتيمة. المعدات المستمرة جذابة بشكل خاص في المشاريع في المراحل المبكرة لأنها تقلل استخدام المواد وتقصر حلقات نقل التكنولوجيا وتسمح بالتوسع السريع.

تتطور الأجنحة التجارية نحو خطوط مستمرة تمامًا تدمج التحبيب وصنع الأقراص والطلاء والإطلاق المدفوع بـ PAT. يقدر الرعاة شركات CDMOs التي تقدم انتقالًا سلسًا من دفعات GMP الإكلينيكية إلى الأحجام التجارية بدون إعادة تحقق. يستفيد سوق التصنيع المستمر الصيدلاني من ترشيد المحفظة، حيث تهاجر الأصول القديمة إلى شركات CDMOs حتى يتمكن الرعاة من إعادة تخصيص رأس المال للطرق الجديدة.

حسب نوع العميل: شراكات التكنولوجيا الحيوية تقود الابتكار

امتصت شركات الأدوية الكبرى 47.49% من طلب 2024، مستفيدة من القوة الشرائية لقفل خطوط عالية السعة لبرامج الأدوية الرائجة وتمديد دورة الحياة. ومع ذلك، تعيد شركات التكنولوجيا الحيوية، المتقدمة بمعدل نمو سنوي مركب قدره 15.04%، تشكيل نماذج الخدمة. تسعى للحصول على حزم متكاملة قائمة على المعالم تغطي تطوير العمليات وملفات CMC وتوريد الإطلاق. يستوعب سوق التصنيع المستمر الصيدلاني من خلال تقديم أجنحة معيارية يمكن إعادة تكوينها بسرعة للمنتجات البيولوجية منخفضة الحجم وعالية القيمة أو العلاجات الشخصية.

تكتسب المشاركة في المخاطر زخمًا: تؤجل شركات CDMOs أجزاء من الإيرادات حتى المعالم التنظيمية، مما يوائم المصالح ويقلل معدلات حرق التكنولوجيا الحيوية. يبقى مصنعو الأدوية الجنيسة حساسين للسعر، مما يقود مبادرات الحزام الأسود النحيف ولكن يساهم في نمو مطلق أقل. شركات CDMOs التي تميز نفسها على الاستجابة والإرشاد التنظيمي والشفافية الرقمية تحقق ولاء التكنولوجيا الحيوية الذي غالبًا ما يزهر في خطوط أنابيب متعددة المنتجات.

التحليل الجغرافي

احتلت أمريكا الشمالية حصة 43.15% في 2024 وتحافظ على القيادة من خلال شبكة كثيفة من المبتكرين والمنظمين المتمرسين والمستثمرين الأغنياء برأس المال. التوسعات الجارية - شبكة Pfizer في كالامازو والمصانع الأربعة الجديدة لـ Eli Lilly - تعزز بروز المنطقة. متطلبات الترقيم تحت DSCSA تحفز الموردين الراسخين لنشر التتبع من النهاية إلى النهاية، مما يرفع حواجز الدخول أكثر. تشير الميثاق طويلة الأمد مثل تحالف FUJIFILM Diosynth Biotechnologies بقيمة 3 مليارات دولار أمريكي مع Regeneron إلى الثقة في الخبرة الأمريكية الشمالية. يجد سوق التصنيع المستمر الصيدلاني أرضًا خصبة هنا بسبب القوى العاملة الموثوقة وحماية الملكية الفكرية القوية.

آسيا والمحيط الهادئ هي الإقليم الأسرع نموًا، متقدمة بمعدل نمو سنوي مركب قدره 15.27% بسبب العمالة التنافسية من حيث التكلفة والأطر التنظيمية الناضجة ومجموعات المرضى المحلية الكبيرة. حققت WuXi AppTec وSamsung Biologics وشركات CDMOs الهندية الناشئة نطاقًا عالميًا، مما يجذب الرعاة الغربيين بمقترحات سعر-جودة هجينة. تدفع استراتيجيات "الصين + 1" المستوحاة من المخاطر الجيوسياسية وقانون الأمان الحيوي الأمريكي الاستثمارات في الهند وكوريا الجنوبية وجنوب شرق آسيا، مما يوسع بصمة سوق التصنيع المستمر الصيدلاني عبر المنطقة. يمثل حرم Songdo من Lotte Biologics الالتزامات متعددة المليارات من الدولارات الهادفة لالتقاط الطلب المتزايد على المنتجات البيولوجية [3]Lotte Biologics, "Lotte Breaks Ground on Songdo Bio Campus," lottebiologics.com .

تحافظ أوروبا على حصة قوية، مدعومة بإرشادات EMA المنسقة والمواهب الماهرة ومجموعات المنتجات البيولوجية القوية في ألمانيا وأيرلندا والدول الاسكندنافية. تمدد الاستثمارات مثل مشروع الببتيد بقيمة 900 مليون يورو من CordenPharma ومرفق العلاج الخلوي والجيني في المملكة المتحدة من Rentschler قدرات القارة. تستغل شركات CDMOs خطوط التصنيع المستمر المعيارية لخدمة الطلب المجزأ عبر 27 دولة عضو مع الحفاظ على معايير GMP العالية. تشكل الشرق الأوسط وأفريقيا وأمريكا الجنوبية أجزاء أصغر اليوم ولكن تشهد قواعد المحتوى المحلي المتزايدة وتفويضات أمان التوريد المدفوعة بالوباء التي تفتح الأبواب للمراكز الإقليمية. مجتمعة، يوسع التنويع الإقليمي سوق التصنيع المستمر الصيدلاني ويخفف الاعتماد المفرط على أي جغرافيا واحدة.

المشهد التنافسي

يبقى السوق مجزأًا بشكل معتدل ولكنه يُظهر إشارات توحيد واضحة. تعزز عملية استحواذ Novo Holdings بقيمة 16.5 مليار دولار أمريكي على Catalent من تأثير رأس المال الخاص، بينما تؤكد عملية شراء Charles River Laboratories لـ Vigene على الشهية لسعة الطرق المتقدمة. يميز القادة أنفسهم على العروض من النهاية إلى النهاية والنضج الرقمي والبراعة التنظيمية. يقلل اعتماد مفاعلات التدفق المستمر وروبوتات معالجة المواد المستقلة وتنبؤ الانحراف المدفوع بالذكاء الاصطناعي تكلفة البضائع ويقصر أوقات التسليم، مما يؤهل الموردين للعقود المميزة.

تنتشر التحالفات الاستراتيجية: أطر التوريد طويلة الأمد والمشاركة في الأرباح والاستثمار المشترك في الأجنحة المخصصة يدعم لزوجة العملاء. يحفر المتخصصون الأصغر في قطاعات HPAPI والجسيمات النانوية الدهنية أو التجفيف بالرش، مما يحقق هوامش EBITDA كبيرة الحجم رغم النطاق المحدود.

تسعى عمالقة آسيا والمحيط الهادئ لتكرار النماذج الغربية ذات المحطة الواحدة، مما يكثف الضغط التنافسي ولكن يوسع أيضًا قاعدة العملاء القابلة للوصول. يكافئ سوق التصنيع المستمر الصيدلاني اللاعبين الذين يوازنون بين الوصول العالمي والاستجابة المحلية، كما تؤكد ملاحظة Provident Healthcare Partners أن شركات CDMOs المتكاملة تتفوق على الأقران في كل من الاستخدام وحجوزات المشاريع الجديدة.

قادة الصناعة العالمية للتصنيع المستمر الصيدلاني

-

سيمنس

-

GEA Group AG

-

Glatt GmbH

-

Thermo Fisher Scientific

-

Scott Equipment

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

التطورات الصناعية الحديثة

- يونيو 2024: شراكة Aurobindo Pharma USA مع MSD لتعزيز إنتاج المنتجات البيولوجية عبر المنصات المستمرة.

- مايو 2024: كشفت L.B. Bohle النقاب عن خط QbCon المعياري الذي يمكن الضغط المباشر والتحبيب الرطب والجاف على 5-25 كغ/ساعة.

- مايو 2024: أطلقت إدارة الغذاء والدواء برنامج START التجريبي لتسريع تطوير علاج الأمراض النادرة، مما يفيد تدفقات عمل التصنيع المستمر.

نطاق تقرير السوق العالمي للتصنيع المستمر الصيدلاني

وفقًا لنطاق التقرير، يشير التصنيع المستمر إلى عملية تصنيع المنتجات دون أي انقطاع. وهو عكس التصنيع بالدفعات. التصنيع المستمر هو طريقة لتصنيع المنتجات الصيدلانية من النهاية إلى النهاية على خط إنتاج واحد غير منقطع. يتم تقسيم سوق التصنيع المستمر حسب المنتج (التصنيع المستمر المتكامل والتصنيع شبه المستمر)، والتطبيق (تصنيع المواد الفعالة الدوائية، وتصنيع المنتج النهائي)، والمستخدم النهائي (المصنعون المتعاقدون، شركات الأدوية والمستخدمون النهائيون الآخرون)، والجغرافيا (أمريكا الشمالية، أوروبا، آسيا والمحيط الهادئ، الشرق الأوسط وأفريقيا، وأمريكا الجنوبية). يغطي التقرير السوقي أيضًا الأحجام المقدرة للسوق واتجاهات 17 دولة عبر المناطق الرئيسية عالميًا. يقدم التقرير القيم (بمليون دولار أمريكي) للقطاعات المذكورة أعلاه.

| تصنيع المواد الفعالة الدوائية | |

| تركيب الجرعات النهائية | المواد الصلبة الفموية |

| الحقن | |

| المراهم الموضعية وأخرى | |

| التعبئة والترقيم | |

| خدمات الدعم الأخرى |

| الجزيئات الصغيرة | |

| الجزيئات الكبيرة (المنتجات البيولوجية) | الأجسام المضادة أحادية النسيلة |

| العلاج الخلوي والجيني | |

| اللقاحات وأخرى |

| ما قبل الإكلينيكي والإكلينيكي |

| تجاري |

| شركات الأدوية الكبرى |

| شركات الأدوية الصغيرة والمتوسطة |

| شركات التكنولوجيا الحيوية |

| مصنعو الأدوية الجنيسة |

| أمريكا الشمالية | الولايات المتحدة |

| كندا | |

| المكسيك | |

| أوروبا | ألمانيا |

| المملكة المتحدة | |

| فرنسا | |

| إيطاليا | |

| إسبانيا | |

| بقية أوروبا | |

| آسيا والمحيط الهادئ | الصين |

| اليابان | |

| الهند | |

| أستراليا | |

| كوريا الجنوبية | |

| بقية آسيا والمحيط الهادئ | |

| الشرق الأوسط وأفريقيا | دول مجلس التعاون الخليجي |

| جنوب أفريقيا | |

| بقية الشرق الأوسط وأفريقيا | |

| أمريكا الجنوبية | البرازيل |

| الأرجنتين | |

| بقية أمريكا الجنوبية |

| حسب نوع الخدمة | تصنيع المواد الفعالة الدوائية | |

| تركيب الجرعات النهائية | المواد الصلبة الفموية | |

| الحقن | ||

| المراهم الموضعية وأخرى | ||

| التعبئة والترقيم | ||

| خدمات الدعم الأخرى | ||

| حسب نوع الجزيء | الجزيئات الصغيرة | |

| الجزيئات الكبيرة (المنتجات البيولوجية) | الأجسام المضادة أحادية النسيلة | |

| العلاج الخلوي والجيني | ||

| اللقاحات وأخرى | ||

| حسب نطاق العمليات | ما قبل الإكلينيكي والإكلينيكي | |

| تجاري | ||

| حسب نوع العميل | شركات الأدوية الكبرى | |

| شركات الأدوية الصغيرة والمتوسطة | ||

| شركات التكنولوجيا الحيوية | ||

| مصنعو الأدوية الجنيسة | ||

| حسب الجغرافيا | أمريكا الشمالية | الولايات المتحدة |

| كندا | ||

| المكسيك | ||

| أوروبا | ألمانيا | |

| المملكة المتحدة | ||

| فرنسا | ||

| إيطاليا | ||

| إسبانيا | ||

| بقية أوروبا | ||

| آسيا والمحيط الهادئ | الصين | |

| اليابان | ||

| الهند | ||

| أستراليا | ||

| كوريا الجنوبية | ||

| بقية آسيا والمحيط الهادئ | ||

| الشرق الأوسط وأفريقيا | دول مجلس التعاون الخليجي | |

| جنوب أفريقيا | ||

| بقية الشرق الأوسط وأفريقيا | ||

| أمريكا الجنوبية | البرازيل | |

| الأرجنتين | ||

| بقية أمريكا الجنوبية | ||

الأسئلة الرئيسية المجاب عليها في التقرير

ما هو حجم السوق العالمي الحالي للتصنيع المستمر؟

تقدر قيمة السوق بـ 0.73 مليار دولار أمريكي في 2025 ومن المتوقع أن تصل إلى 1.37 مليار دولار أمريكي بحلول 2030، بنمو بمعدل نمو سنوي مركب قدره 13.32%.

من هم اللاعبون الرئيسيون في السوق العالمي للتصنيع المستمر؟

سيمنس، وGEA Group AG، وGlatt GmbH، وThermo Fisher Scientific، وScott Equipment هي الشركات الرئيسية العاملة في السوق العالمي للتصنيع المستمر.

ما هي المنطقة الأسرع نموًا في السوق العالمي للتصنيع المستمر؟

تقود آسيا والمحيط الهادئ بمعدل نمو سنوي مركب قدره 15.27% حتى 2030، مدفوعة بتوسع سعة المنتجات البيولوجية وتنويع "الصين + 1".

أي قطاع خدمة يُظهر أعلى إمكانية نمو؟

من المتوقع أن يتوسع تصنيع المواد الفعالة الدوائية بمعدل نمو سنوي مركب قدره 14.85%، مما يعكس الطلب غير الملباة على المواد عالية الفعالية والمركبات المعقدة.

آخر تحديث للصفحة في: