حجم وحصة سوق الحلوى

تحليل سوق الحلوى من قبل Mordor Intelligence

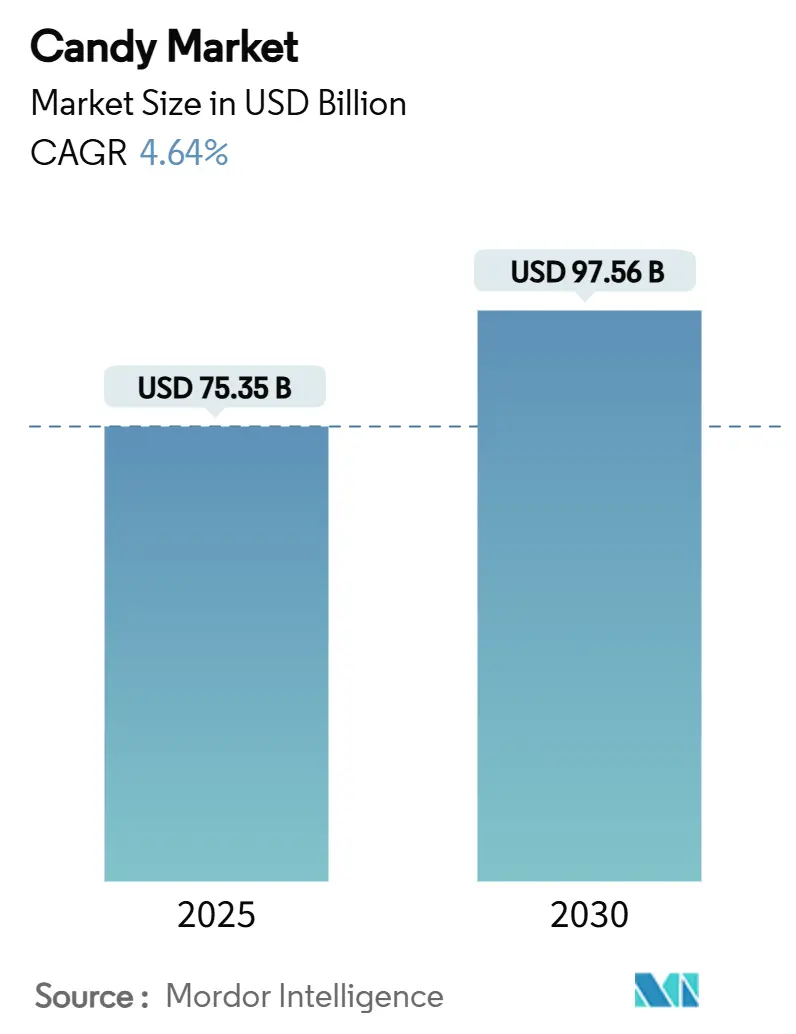

يبلغ حجم سوق الحلوى 75.35 مليار دولار أمريكي في عام 2025 ومن المتوقع أن يتقدم إلى 97.56 مليار دولار أمريكي بحلول عام 2030، ما يُترجم إلى معدل نمو سنوي مركب قدره 4.64% خلال فترة التوقع. رغم الضغوط التضخمية والعادات الصحية المتطورة بسرعة، يحافظ سوق الحلوى على الطلب من خلال ربط المنتجات بالطقوس الثقافية والهدايا الاحتفالية والوجبات الخفيفة الممتعة. يدعم الارتقاء بالجودة المتزايد والتجريب المستمر بالنكهات واعتماد التجارة الرقمية المكاسب القيمة الثابتة، بينما تؤثر تقلبات أسعار الكاكاو الحادة وقوانين تقليل السكر الأكثر صرامة على هياكل التكلفة. تعكس مرونة الفئة أيضاً مزيج المنتجات المتوازن في سوق الحلوى، حيث تهيمن الشوكولاتة على أكبر مجموعة إيرادات وتستوعب شرائح غير الشوكولاتة موجات الابتكار المدفوعة بالملمس. تبقى الشدة التنافسية معتدلة حيث تسعى الشركات العالمية الكبرى للاستحواذات وتحديثات التصنيع لضمان فوائد الحجم وحماية الهوامش من المواد الخام

النقاط الرئيسية المستخلصة من التقرير

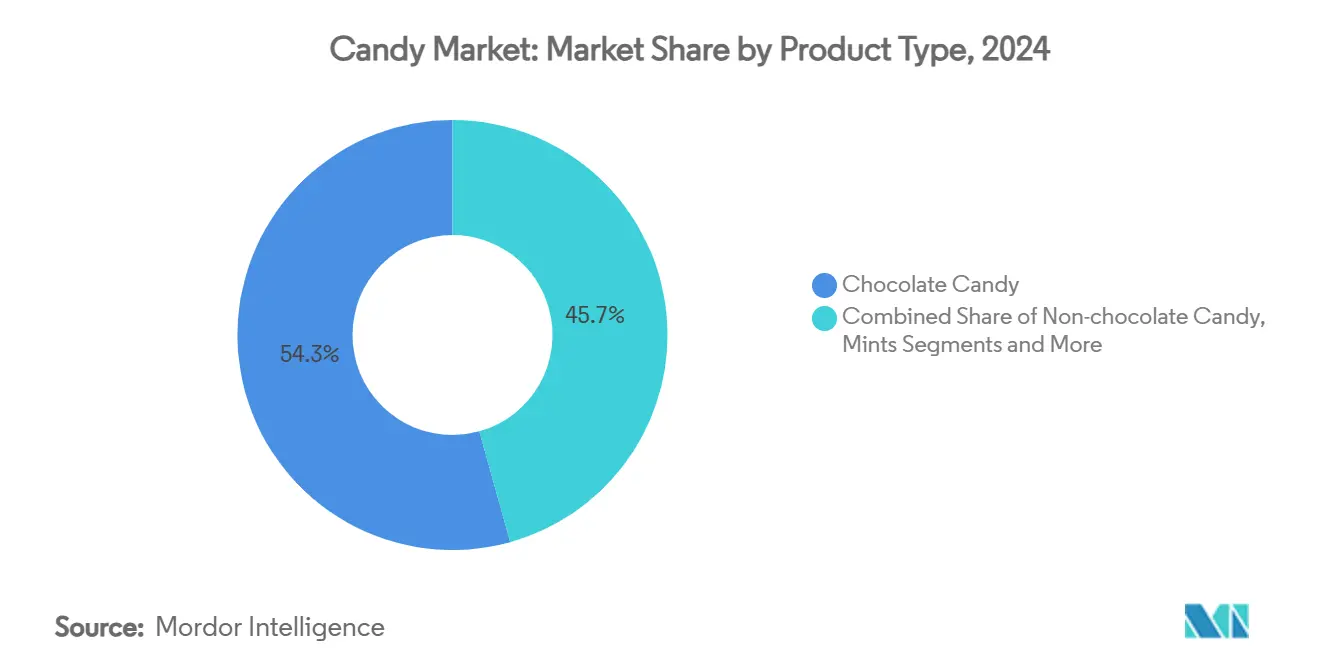

- حسب نوع المنتج، تصدرت حلوى الشوكولاتة بنسبة 54.32% من حصة سوق الحلوى في عام 2024، بينما من المتوقع أن تنمو الأقراص والعلكة والهلام والمضغ بمعدل نمو سنوي مركب قدره 8.56% حتى عام 2030.

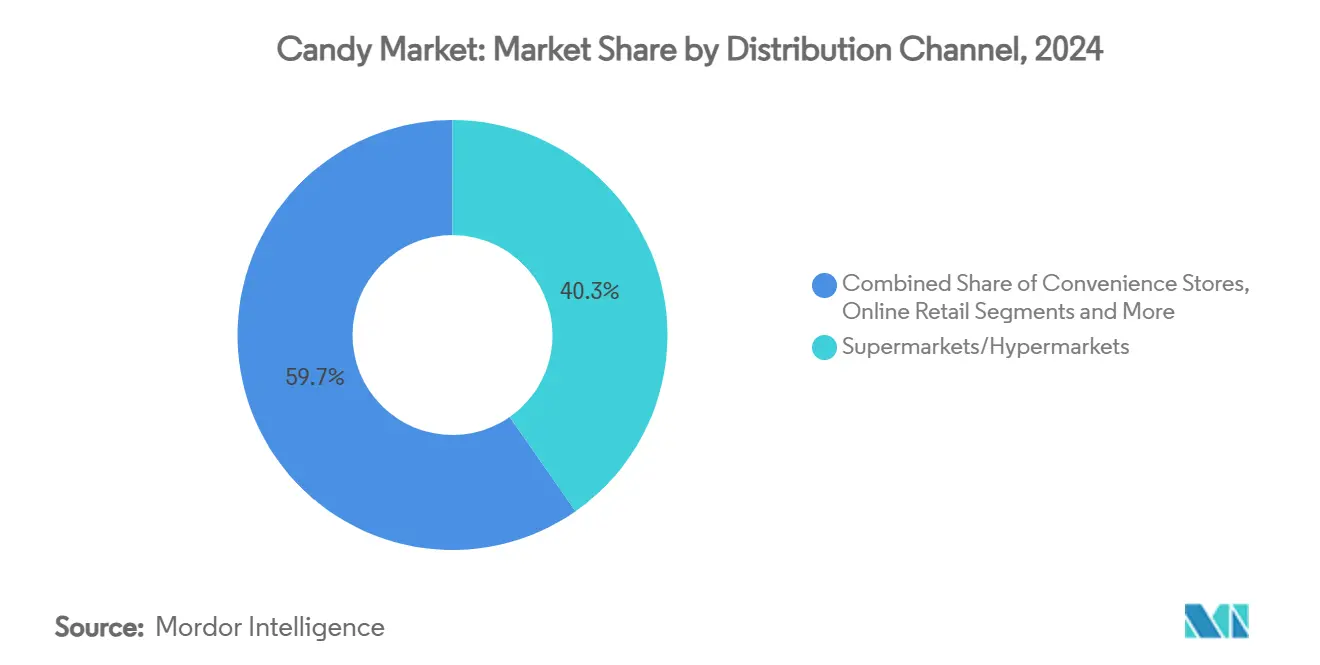

- حسب قناة التوزيع، استحوذت الأسواق الكبرى والمتاجر الضخمة على 40.31% من حجم سوق الحلوى في عام 2024، بينما تتوسع تجارة التجزئة عبر الإنترنت بمعدل نمو سنوي مركب قدره 6.73% حتى عام 2030.

- حسب المكونات، شكلت الحلوى القائمة على السكر 79.82% من حصة سوق الحلوى في عام 2024؛ ومن المتوقع أن تتوسع الأشكال الخالية من السكر بمعدل نمو سنوي مركب قدره 7.34% بحلول عام 2030.

- حسب الفئة، مثلت العروض الجماهيرية 72.86% من حجم سوق الحلوى في عام 2024؛ وتتقدم العروض المتميزة بمعدل نمو سنوي مركب قدره 6.46% حتى عام 2030.

اتجاهات ورؤى السوق العالمي للحلوى

تحليل تأثير المحركات

| المحرك | (~) % التأثير على توقع معدل النمو السنوي المركب | الصلة الجغرافية | الجدول الزمني للتأثير |

|---|---|---|---|

| ارتفاع الطلب على الحلوى المتميزة والحرفية | +0.8% | أمريكا الشمالية وأوروبا، مع التوسع إلى آسيا والمحيط الهادئ | المدى المتوسط (2-4 سنوات) |

| توسع التجارة المنظمة والتجارة الإلكترونية | +0.9% | عالمياً، مع أقوى نمو في آسيا والمحيط الهادئ وأمريكا الجنوبية | المدى القصير (≤ 2 سنوات) |

| الابتكار المستمر في النكهة والملمس | +0.6% | عالمياً، بقيادة أمريكا الشمالية وأوروبا | المدى المتوسط (2-4 سنوات) |

| نمو ثقافة الإهداء والذروات الموسمية | +0.7% | عالمياً، قوية بشكل خاص في أسواق آسيا والمحيط الهادئ الناشئة | المدى الطويل (≥ 4 سنوات) |

| إطلاق الحلوى الوظيفية / الغذائية الطبية | +0.5% | أمريكا الشمالية وأوروبا، مع التوسع عالمياً | المدى الطويل (≥ 4 سنوات) |

| اعتماد التصنيع بالدفعات الصغيرة المدفوع بالذكاء الاصطناعي | +0.3% | عالمياً، مع التركيز في الأسواق المتقدمة في البداية | المدى الطويل (≥ 4 سنوات) |

| المصدر: Mordor Intelligence | |||

ارتفاع الطلب على الحلوى المتميزة والحرفية

يشهد سوق الحلوى دفعة كبيرة بسبب ارتفاع الطلب على الحلوى المتميزة والحرفية. يسعى المستهلكون بشكل متزايد للحصول على منتجات الحلويات عالية الجودة والفريدة والمصنوعة يدوياً التي تقدم طعماً فائقاً ونكهات مبتكرة. يُدفع هذا الاتجاه بتفضيل متزايد للتجارب الممتعة والاستعداد لدفع علاوة مقابل المنتجات التي تُعتبر فاخرة أو حصرية. بالإضافة إلى ذلك، يتماشى التركيز على المكونات الطبيعية والعضوية في الحلوى الحرفية مع تركيز المستهلك المتطور على الصحة والعافية. غالباً ما تتميز الحلوى الحرفية بملصقات نظيفة، خالية من المضافات الاصطناعية، ما يجذب المستهلكين المهتمين بالصحة أكثر. يستفيد قطاع الحلوى المتميزة والحرفية أيضاً من الاتجاه المتنامي لإهداء منتجات الحلويات المتميزة خلال المواسم الاحتفالية والاحتفالات والمناسبات الخاصة، حيث غالباً ما تُنظر إلى هذه المنتجات كهدايا مدروسة ومتطورة. علاوة على ذلك، مكّن توسع منصات التجارة الإلكترونية وقنوات التواصل المباشر مع المستهلك المصنعين من الوصول إلى جمهور أوسع، بما في ذلك الأسواق المتخصصة، مع تقديم خيارات شخصية وقابلة للتخصيص.

توسع التجارة المنظمة والتجارة الإلكترونية

يُعد التوسع السريع للتجارة المنظمة والتجارة الإلكترونية محركاً مهماً لسوق الحلوى العالمي. توفر سلاسل التجارة المنظمة للمستهلكين وصولاً سهلاً إلى مجموعة واسعة من منتجات الحلوى، بينما تقدم منصات التجارة الإلكترونية راحة شراء هذه المنتجات عبر الإنترنت. يُغذى نمو هذه القنوات أكثر بالشراء الاندفاعي، المدعوم بتكامل وسائل التواصل الاجتماعي وخدمات صناديق الاشتراك وخوارزميات التوصية الشخصية التي تزيد أحجام السلة. بالإضافة إلى ذلك، يخلق توسع التجارة المنظمة في الأسواق الناشئة، خاصة في منطقة آسيا والمحيط الهادئ، بنية توزيع قوية تدعم نفاذ العلامات التجارية المحلية والدولية. توفر أشكال التجارة الحديثة في هذه المناطق أيضاً بيئات مكيفة الحرارة، وهي ضرورية للحفاظ على الشوكولاتة في المناخات الاستوائية. يعزز نمو القناتين المزدوج توفر المنتج وإمكانية الوصول إليه، ما يغذي طلب السوق.

الابتكار المستمر في النكهة والملمس

تدفع الابتكارات المستمرة في النكهة والملمس نمو سوق الحلوى العالمي. يجرب المصنعون باستمرار مع مجموعات نكهات وأملس جديدة لتلبية تفضيلات المستهلكين المتطورة. يظهر هذا الاتجاه بشكل خاص في قطاعات الحلوى المتميزة والذواقة، حيث تكتسب النكهات الفريدة والغريبة، إلى جانب الأملس المبتكرة، شعبية. بالإضافة إلى ذلك، تمكن التطورات في تكنولوجيا الأغذية الشركات من إنتاج حلوى بتجارب حسية محسنة، ما يعزز اهتمام المستهلك وطلب السوق أكثر. وفقاً لجمعية المصنعين الوطنية للحلويات، أفاد 98% من المتسوقين في الولايات المتحدة بشراء منتجات الحلويات في وقت ما في عام 2024 [1]المصدر: جمعية المصنعين الوطنية للحلويات، "NCA: ارتفاع مبيعات الحلوى بالدولار، انخفاض مبيعات الوحدات في 2024"، candyusa.com. تبرز هذه الإحصائية أن المستهلكين يستمرون في تخصيص جزء من ميزانياتهم للحلوى مثل الشوكولاتة والحلوى، والتي غالباً ما ترتبط بتعزيز اللحظات الخاصة. يؤكد سلوك المستهلك هذا أهمية الابتكار المستمر في النكهة والملمس للحفاظ على التفاعل ودفع المبيعات في سوق الحلوى.

نمو ثقافة الإهداء والذروات الموسمية

تغذي الذروات الموسمية ثقافة إهداء متنامية. تطورت سلوكيات الإهداء ما وراء العطلات التقليدية لتشمل الاحتفالات الناشئة مثل "سامرين"، والتي تُدفع بتوجهات وسائل التواصل الاجتماعي لجيل Z. تخلق هذه التوجهات فرص مبيعات إضافية على مدار السنة من خلال تشجيع المستهلكين على المشاركة في مناسبات الإهداء غير التقليدية. تُظهر أسواق آسيا والمحيط الهادئ، بشكل خاص، اعتماداً قوياً لثقافة الإهداء، حيث تُوضع الشوكولاتة بشكل متزايد كصنف هدايا متميز. يدعم هذا الاتجاه نقاط أسعار أعلى ويساهم في توسع السوق، خاصة في المناطق ذات الاستهلاك الأقل للفرد تاريخياً. وفقاً لجمعية المصنعين الوطنية للحلويات، شكلت مواسم الحلوى الأربعة الكبيرة (عيد الحب وعيد الفصح وهالوين والعطلات الشتوية) 62% من جميع مبيعات الحلويات في عام 2024 في الولايات المتحدة، ما يبرز الدور الهام للإهداء الموسمي في دفع نمو السوق [2]المصدر: جمعية المصنعين الوطنية للحلويات، "NCA: ارتفاع مبيعات الحلوى بالدولار، انخفاض مبيعات الوحدات في 2024"، candyusa.com.

تحليل تأثير القيود

| القيد | (~) % التأثير على توقع معدل النمو السنوي المركب | الصلة الجغرافية | الجدول الزمني للتأثير |

|---|---|---|---|

| ارتفاع الوعي الصحي وتقليل السكر | -0.6% | عالمياً، الأقوى في أمريكا الشمالية وأوروبا | المدى المتوسط (2-4 سنوات) |

| تقلبات أسعار سلع الكاكاو والسكر | -1.2% | عالمياً، التأثير الأشد على قطاعات الشوكولاتة | المدى القصير (≤ 2 سنوات) |

| لوائح أشد صرامة لنفايات البلاستيك أحادية الاستخدام | -0.3% | أوروبا وأمريكا الشمالية، مع التوسع عالمياً | المدى الطويل (≥ 4 سنوات) |

| تقلبات إنتاج الكاكاو المرتبطة بالمناخ | -0.8% | تأثير عالمي على التوريد، مناطق إنتاج غرب أفريقيا | المدى الطويل (≥ 4 سنوات) |

| المصدر: Mordor Intelligence | |||

ارتفاع الوعي الصحي وتقليل السكر

يدفع المستهلكون المهتمون بالصحة لتقليل تناول السكر، ما يعمل كقيد مهم في سوق الحلوى. مع تزايد الوعي بالآثار الضارة لاستهلاك السكر المفرط، ينتقل المستهلكون نحو البدائل الصحية. وفقاً للاتحاد الدولي للسكري (IDF)، كان حوالي 589 مليون بالغ (20-79 سنة) يعيشون مع السكري في عام 2024، ومن المتوقع أن يرتفع هذا العدد إلى 853 مليوناً بحلول عام 2050 [3]المصدر: الاتحاد الدولي للسكري، "السكري حول العالم في 2024"، idf.org . تبرز هذه الزيادة المقلقة في حالات السكري الحاجة المتنامية للمنتجات الخالية من السكر أو منخفضة السكر، حيث يتجنب الأفراد المصابون بالسكري والمعرضون للخطر بنشاط الأطعمة عالية السكر، بما في ذلك الحلوى التقليدية. بالإضافة إلى ذلك، تنفذ الحكومات والمنظمات الصحية في جميع أنحاء العالم لوائح وحملات أكثر صرامة لتقليل استهلاك السكر، ما يضغط أكثر على مصنعي الحلوى للتكيف. تجبر هذه العوامل مجتمعة منتجي الحلوى على الاستثمار في البحث والتطوير لإنشاء بدائل صحية، مثل الحلوى المصنوعة بالمحليات الطبيعية أو بدائل السكر.

تقلبات أسعار سلع الكاكاو والسكر

تعمل أسعار الكاكاو والسكر المتقلبة كقيد مهم في سوق الحلوى العالمي. تؤثر التقلبات المتكررة في أسعار هذه المواد الخام الرئيسية مباشرة على تكاليف الإنتاج، ما يؤدي إلى تحديات للمصنعين في الحفاظ على التسعير المتسق وهوامش الربح. غالباً ما تُدفع هذه التقلبات بعوامل مثل الظروف الجوية غير المتوقعة والتوترات الجيوسياسية وتقلبات العملة واضطرابات سلسلة التوريد، التي تؤثر على توفر وتكلفة هذه السلع. على سبيل المثال، يمكن أن تؤدي الظروف الجوية السيئة في مناطق إنتاج الكاكاو إلى انخفاض المحاصيل، ما يرفع الأسعار. وبالمثل، يمكن أن تعطل التوترات الجيوسياسية أو القيود التجارية سلسلة التوريد، ما يؤدي لتفاقم عدم الاستقرار في الأسعار أكثر. ونتيجة لذلك، يواجه المصنعون صعوبات في التخطيط طويل المدى ووضع الميزانية والحفاظ على القدرة على تحمل تكاليف المنتج، ما يمكن أن يعوق نمو السوق في النهاية. بالإضافة إلى ذلك، يضيف الطلب المتزايد على الكاكاو والسكر المستدامين والمصدرين أخلاقياً ضغطاً إضافياً على المصنعين لإدارة التكاليف بفعالية مع الالتزام بتوقعات المستهلكين والمتطلبات التنظيمية.

تحليل القطاعات

حسب نوع المنتج: حلوى الشوكولاتة تهيمن بينما الأقراص والعلكة والهلام والمضغ ترتفع

في عام 2024، تهيمن حلوى الشوكولاتة على سوق الحلوى بحصة كبيرة تبلغ 54.32%. تبرز هذه الهيمنة تفضيل المستهلك الراسخ، مدفوعة بطعمها الغني وتنوعها وأهميتها الثقافية عبر الأسواق العالمية. يستفيد القطاع من ولاء العلامة التجارية القوي وابتكارات المنتج المتكررة وذروات الطلب الموسمية خلال العطلات والاحتفالات. بالإضافة إلى ذلك، زادت الإتاحة المتزايدة لخيارات الشوكولاتة المتميزة والحرفية من ترسيخ موقعها في السوق. يركز المصنعون أيضاً على المستهلكين المهتمين بالصحة من خلال إدخال متغيرات الشوكولاتة منخفضة السكر والعضوية والنباتية، التي تكتسب جذباً.

من ناحية أخرى، من المتوقع أن ينمو قطاع الأقراص والعلكة والهلام والمضغ بمعدل نمو سنوي مركب قوي قدره 8.56% حتى عام 2030. يُعزى هذا النمو بشكل أساسي إلى التطورات في ابتكار الملمس، التي تعزز التجربة الحسية للمستهلكين. تلعب توجهات وسائل التواصل الاجتماعي أيضاً دوراً محورياً في دفع الطلب، حيث تكتسب المنتجات الجذابة بصرياً والفريدة شعبية بين الفئات السكانية الأصغر سناً. تستمر تنوعية القطاع في النكهات والأشكال، إلى جانب جاذبيته كخيار وجبة خفيفة ممتعة ومريحة، في جذب قاعدة مستهلكين متنوعة عالمياً. بالإضافة إلى ذلك، يوسع التركيز المتزايد على الحلوى الوظيفية، مثل تلك المدعمة بالفيتامينات أو الفوائد الصحية الأخرى، من وصول القطاع.

ملاحظة: حصص القطاعات لجميع القطاعات الفردية متاحة عند شراء التقرير

حسب نوع المكونات: الحلوى القائمة على السكر تقود، الخالية من السكر تكتسب زخماً

في عام 2024، تهيمن الحلوى القائمة على السكر على سوق الحلوى بحصة كبيرة تبلغ 79.82%. يمكن عزو هذه الهيمنة إلى جاذبيتها الواسعة للمستهلك وقدرتها على تحمل التكاليف وتنوع المنتجات الواسع. تستمر الحلوى القائمة على السكر في جذب فئة سكانية واسعة، تتراوح من الأطفال إلى البالغين، بسبب نكهاتها التقليدية وأملسها وقيمتها الحنينية. بالإضافة إلى ذلك، يعزز الوجود القوي للعلامات التجارية الراسخة وابتكارها المستمر في النكهات والتغليف موقع القطاع السوقي أكثر. رغم المخاوف الصحية المتنامية، تبقى الحلوى القائمة على السكر عنصراً أساسياً في صناعة الحلويات، خاصة في الأسواق الناشئة حيث الضغوط التنظيمية أقل صرامة.

على العكس، تكتسب البدائل الخالية من السكر ومنخفضة السكر جذباً كبيراً، مسجلة معدل نمو سنوي مركب ملحوظ قدره 7.34% حتى عام 2030. يعكس هذا النمو تحولاً في تفضيلات المستهلك مدفوعاً بتزايد الوعي الصحي وارتفاع انتشار الأمراض المرتبطة بنمط الحياة مثل السكري والسمنة. تدفع الضغوط التنظيمية في الأسواق المتقدمة، بما في ذلك متطلبات الوسم الأكثر صرامة ومبادرات تقليل السكر، الطلب على هذه البدائل أيضاً. تستجيب الشركات المصنعة من خلال إدخال منتجات مبتكرة تستخدم المحليات الطبيعية، مثل الستيفيا وفاكهة الراهب، لتلبية احتياجات المستهلكين المهتمين بالصحة دون التنازل عن الطعم. من المتوقع أن يشهد هذا القطاع نمواً مستداماً حيث يعطي المستهلكون الأولوية للخيارات الصحية وتستمر الحكومات في تطبيق سياسات تقليل السكر عالمياً.

حسب الفئة: القطاع المتميز يتفوق على السوق الجماهيري

في عام 2024، تهيمن منتجات السوق الجماهيري على سوق الحلوى بحصة كبيرة تبلغ 72.86%. تلبي هذه المنتجات بشكل أساسي المستهلكين الحساسين للسعر الذين يعطون الأولوية للقدرة على تحمل التكاليف وإمكانية الوصول. صُممت الحلوى الجماهيرية للاستهلاك اليومي، ما يجعلها خياراً شائعاً لمجموعة واسعة من المستهلكين، بما في ذلك الأطفال والعائلات والأفراد الذين يسعون للحصول على الحلوى بسرعة وبأسعار معقولة. تعزز إتاحتها عبر قنوات التجزئة المختلفة، مثل الأسواق الكبرى ومتاجر الراحة وآلات البيع ومنصات الإنترنت، حضورها السوقي أكثر. يركز المصنعون في هذا القطاع على طرق الإنتاج الفعالة من حيث التكلفة، مستفيدين من وفورات الحجم لتقديم أسعار تنافسية مع الحفاظ على جودة متسقة. بالإضافة إلى ذلك، غالباً ما تتميز الحلوى الجماهيرية بنكهات مألوفة وعلامات تجارية معروفة، التي تتردد صداها مع المستهلكين الذين يسعون للراحة والحنين.

من ناحية أخرى، تشهد عروض الحلوى المتميزة نمواً كبيراً، مع توقعات للتوسع بمعدل نمو سنوي مركب قدره 6.46% حتى عام 2030. يُدفع هذا النمو بتفضيل المستهلك المتزايد للجودة الحرفية ونكهات فريدة وتجربة أكثر متعة. غالباً ما تستخدم الحلوى المتميزة مكونات عالية الجودة، مثل المكونات العضوية أو التجارة العادلة أو المصدرة بشكل مستدام، التي تجذب المستهلكين المهتمين بالصحة والأخلاق. تُنتج هذه المنتجات بشكل متكرر يدوياً أو في دفعات صغيرة، مع التأكيد على الحصرية والاهتمام بالتفاصيل. تتميز الحلوى المتميزة أيضاً من خلال تصاميم التغليف المبتكرة، التي تعزز جاذبيتها كسلع فاخرة أو خيارات إهداء. يستهدف القطاع الأسواق المتخصصة، بما في ذلك المستهلكون الذين يسعون للمتعة أو المناسبات الخاصة أو التجارب الذواقة.

حسب قناة التوزيع: الأسواق الكبرى/المتاجر الضخمة تهيمن بينما تسارع الاضطراب الرقمي

في عام 2024، تحتل الأسواق الكبرى والمتاجر الضخمة حصة مهيمنة تبلغ 40.31% من سوق الحلوى. يُعزى هذا الحضور السوقي الكبير إلى قدرتها على الاستفادة من سلوك الشراء الاندفاعي بفعالية. من خلال وضع منتجات الحلوى بشكل استراتيجي بالقرب من نقاط الدفع والمناطق عالية الحركة، تشجع هذه الأشكال التجارية على المشتريات غير المخططة، التي تُعد محركاً رئيسياً لمبيعات الحلوى. بالإضافة إلى ذلك، يضمن وصولها الواسع للمستهلكين، المدعوم بشبكات المتاجر الفعلية الواسعة، إمكانية الوصول لفئة سكانية واسعة، بما في ذلك المستهلكون الحضريون والضواحي والريفيون. تستفيد الأسواق الكبرى والمتاجر الضخمة أيضاً من تقديم مجموعة متنوعة من منتجات الحلوى، تلبي تفضيلات المستهلكين المتفاوتة والاحتياجات الغذائية ونقاط الأسعار، ما يرسخ موقعها في السوق أكثر.

من ناحية أخرى، من المتوقع أن تنمو تجارة التجزئة عبر الإنترنت بمعدل نمو سنوي مركب قدره 6.73% حتى عام 2030، مدفوعة بتطور عادات التسوق للمستهلك والتطورات التكنولوجية. لعب تكامل منصات وسائل التواصل الاجتماعي في استراتيجيات التجزئة عبر الإنترنت دوراً محورياً في هذا النمو، مما مكّن التسويق المستهدف وتعاونات المؤثرين وتوصيات المنتج الشخصية التي تتردد صداها مع شرائح المستهلكين المحددة. اكتسبت نماذج خدمة الاشتراك أيضاً جذباً، مقدمة للمستهلكين الراحة وتوفير التكاليف والتسليم المنتظم لمنتجات الحلوى المفضلة لديهم، ما يعزز ولاء العملاء. علاوة على ذلك، وسع الاعتماد المتزايد لمنصات التجارة الإلكترونية، إلى جانب التفضيل المتزايد للتسليم المنزلي، من وصول التجزئة عبر الإنترنت، ما يجعلها محرك نمو رئيسي في سوق الحلوى.

التحليل الجغرافي

في عام 2024، تحتل أمريكا الشمالية حصة 36.25% من سوق الحلوى، مدفوعة بأنماط الاستهلاك الراسخة وشبكة توزيع قوية وتقاليد الإهداء الموسمية القوية التي تعزز التسعير المتميز خلال العطلات الرئيسية. تستفيد المنطقة من بنية تجزئة متطورة، التي تدعم إتاحة مجموعة واسعة من منتجات الحلوى، تلبي احتياجات المستهلكين الجماهيريين والمتميزين. بالإضافة إلى ذلك، تعزز معدلات الاستهلاك العالية للفرد والتفضيل لعروض المنتج المبتكرة موقع أمريكا الشمالية كلاعب رئيسي في سوق الحلوى العالمي أكثر. تسمح الطبيعة الناضجة للسوق للشركات بتنفيذ استراتيجيات تسويق متطورة والاستفادة من ولاء المستهلك بفعالية.

تمثل أوروبا قطاعاً مهماً من سوق الحلوى، مدعومة بتقاليد الشوكولاتة المتميزة وتراث الإنتاج الحرفي ولوائح الاستدامة الصارمة بشكل متزايد التي تشكل ممارسات الصناعة. تخلق تفضيلات المستهلك المتنوعة عبر البلدان فرصاً لتطوير المنتج المحلي وابتكار النكهة. تدفع لوائح التغليف في الاتحاد الأوروبي أكثر اعتماد التغليف المستدام، مما يؤثر على معايير الصناعة العالمية. تُظهر الأسواق الرئيسية مثل ألمانيا والمملكة المتحدة وفرنسا وإيطاليا أنماط استهلاك ومتطلبات تنظيمية مميزة، بينما تظهر أوروبا الشرقية إمكانات نمو بسبب ارتفاع الدخل المتاح وانتشار توجهات الاستهلاك الغربية.

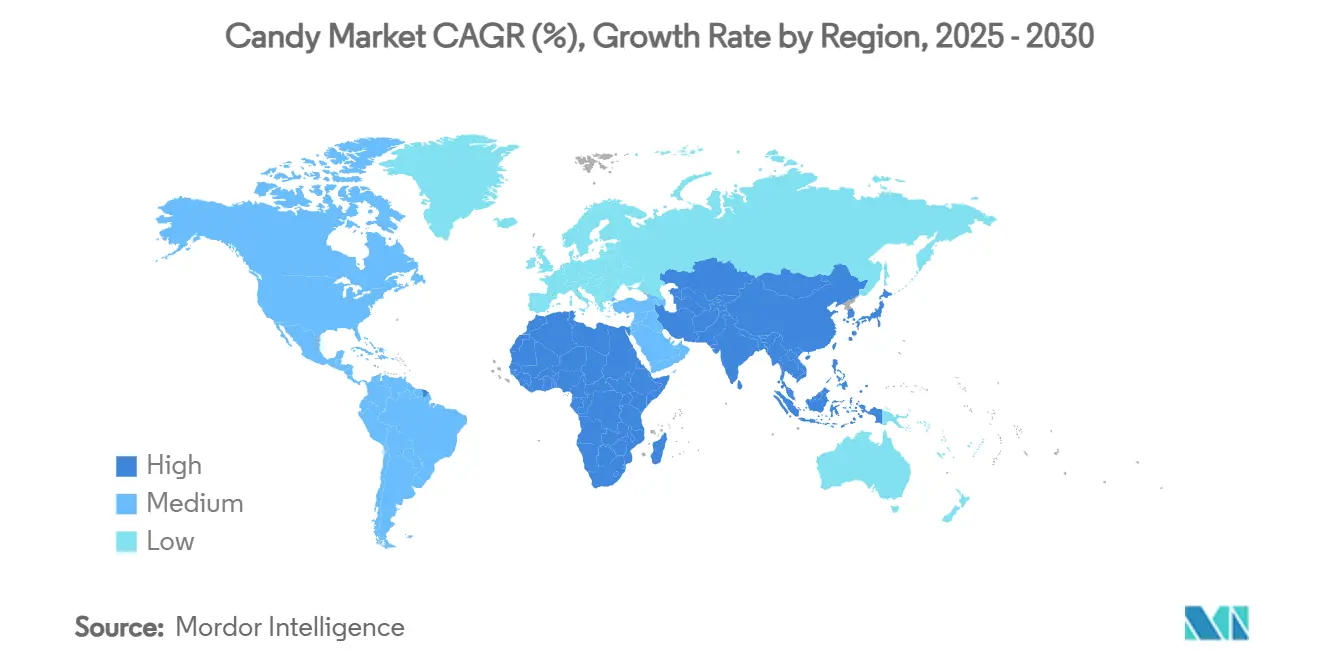

تبرز آسيا والمحيط الهادئ كأسرع المناطق نمواً في سوق الحلوى، مع معدل نمو سنوي مركب متوقع قدره 7.32% حتى عام 2030. يدفع هذا النمو التحضر وارتفاع دخل الطبقة الوسطى وتزايد نفاذ السوق في البلدان ذات الاستهلاك المنخفض للفرد تاريخياً. تقود الصين المنطقة بنمو رقمين في استهلاك الحلوى، جاذبة استثمارات كبيرة من الشركات متعددة الجنسيات في الإنتاج والتوزيع. تُقدم الهند واليابان وأستراليا وجنوب شرق آسيا فرصاً وتحديات فريدة، تتراوح من الامتثال التنظيمي إلى التفضيلات الثقافية المؤثرة على تركيب المنتج واستراتيجيات التسويق. تمثل أمريكا الجنوبية والشرق الأوسط وأفريقيا أسواقاً ناشئة بإمكانات طويلة المدى كبيرة رغم الحصص السوقية الأصغر حالياً، مستفيدة من التطوير الاقتصادي ونمو السكان وتزايد التعرض للعلامات التجارية للحلويات العالمية من خلال شبكات التوزيع المحسنة والاتصال الرقمي.

المشهد التنافسي

يعمل سوق الحلوى ضمن مشهد تنافسي مُجمع بشكل معتدل، حيث تحتل اللاعبون متعددو الجنسيات الراسخون مثل Mars وMondelez وHershey وFerrero حصصاً سوقية كبيرة. تحافظ هذه الشركات على هيمنتها من خلال إدارة محفظة العلامة التجارية الواسعة والابتكار المستمر والاستحواذات الاستراتيجية. تمكن هذه الاستراتيجيات هؤلاء اللاعبين من تنويع فئات منتجاتهم وتعزيز وصولهم الجغرافي، ضامنين نمواً مستداماً في بيئة تنافسية.

يلعب اللاعبون الإقليميون والمنتجون الحرفيون أيضاً دوراً مهماً في تشكيل ديناميات السوق. تستفيد هذه الشركات من موقعها المتخصص وفهمها العميق لتفضيلات المستهلك المحلية لاستحواذ حصة سوقية. على سبيل المثال، يركز صناع الشوكولاتة الحرفيون في أوروبا على المنتجات المتميزة والمصنوعة يدوياً التي تجذب الأسواق المتخصصة، بينما تلبي العلامات التجارية الإقليمية في آسيا نكهات فريدة يفضلها المستهلكون المحليون. يسمح هذا النهج المحلي للاعبين الأصغر بالتنافس بفعالية ضد العمالقة العالميين، خاصة في الأسواق حيث تؤثر التفضيلات الثقافية بشدة على قرارات الشراء.

تشتد المنافسة في سوق الحلوى أكثر باستراتيجيات التكامل العمودي المعتمدة من قبل الشركات الرائدة. للتخفيف من مخاطر سلسلة التوريد وإدارة تقلبات التكلفة، تستثمر الشركات بشكل متزايد في قدرات تصدير ومعالجة الكاكاو. على سبيل المثال، نفذت Hershey برامج تصدير الكاكاو المستدام لضمان توريد مستقر للمواد الخام مع معالجة المخاوف الأخلاقية. وبالمثل، استثمرت Ferrero في مرافق معالجة الكاكاو الخاصة بها لتقليل الاعتماد على الموردين الخارجيين. لا تعزز هذه المبادرات مرونة سلسلة التوريد فحسب، بل توفر أيضاً ميزة تنافسية من حيث كفاءة التكلفة وجودة المنتج، مما يشكل ديناميات المنافسة في الصناعة أكثر.

قادة صناعة الحلوى

-

The Hershey Company

-

Mondelez International, Inc.

-

Mars, Incorporated

-

Nestlé SA

-

Ferrero International S.A.

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

التطورات الحديثة في الصناعة

- يونيو 2025: شراكت علامة الحلويات الأوكرانية Vitamin Candy by Alex-IS مع The Smurfs لتقديم خيارات وجبات خفيفة صحية للأطفال عالمياً. بتيسير من Art Nation Licensing، أسفرت التعاون عن أقراص فواكه خالية من السكر تتميز بمكونات مغذية وتغليف مرح. تشمل خط المنتجات ثلاثة مجموعات فواكه-الرمان والتفاح، والعنب الأبيض والتفاح، والكرز والتفاح-كل منها تُظهر شخصيات السنافر الشعبية وتوفر حلاوة طبيعية بدون مضافات صناعية.

- مايو 2025: كشفت SweeTarts من Ferrera عن إبداعها الأحدث: SweeTarts Gummy Halos. تتباهى هذه Gummy Halos بقاعدة علكة خفيفة ومنتفخة، متوجة بطبقة مضغ وردية وزرقاء، ومغلفة بمزيج بهيج من النكهات الحلوة والحامضة. يُدخل العرض الجديد مزيجين من النكهات المغرية إلى تشكيلة SweeTARTS: Blue Punch وStrawberries & Cream.

- أبريل 2025: تعزز Disneyland® Paris وMars Wrigley تعاونهما، مُدخلة تجربة ذواقة نابضة بالحياة للزوار في Boardwalk Candy Palace. بدأت في عام 2023، نجحت الشراكة في دمج علامات Mars Wrigley الشهيرة، بما في ذلك M&M`S® وSkittles® وTwix® وSnickers® وMaltesers®، في معظم منافذ البيع بالتجزئة في الحديقة.

- مايو 2024: أطلقت Ferrero International SpA منتج Tic Tac Chewy، إضافة جديدة لعلامتها الشهيرة Tic Tac، مزجة انتعاش العلامة التجارية المميز بملمس مضغ. جاء Tic Tac Chewy في نوعين مغريين: Fruit Adventure وSour Adventure. تباهت كل مجموعة بمزيج بهيج من خمس نكهات فواكه: الكرز والتفاح والبرتقال والليمون والعنب.

نطاق تقرير السوق العالمي للحلوى

الحلوى، المعروفة غالباً بالحلويات أو السكاكر، هي حلويات حلوة مصنوعة بشكل أساسي من السكر. أي حلويات حلوة بما في ذلك الشوكولاتة والعلكة وحلوى السكر، تقع تحت نوع الحلويات السكرية. ينقسم سوق الحلوى العالمي حسب النوع وقناة التوزيع والجغرافيا. بناءً على النوع، ينقسم سوق الحلوى إلى حلوى الشوكولاتة والحلوى غير الشوكولاتة. ينقسم قطاع الحلوى غير الشوكولاتة أكثر إلى الحلوى المسلوقة الصلبة والأقراص والعلكة والهلام والمضغ والتوفي والكراميل والنوجا والنعناع والحلوى الأخرى غير الشوكولاتة. تشمل الأنواع الأخرى من الحلوى غير الشوكولاتة العرقسوس والمصاصات والحلويات الطبية. بناءً على قنوات التوزيع، ينقسم السوق إلى الأسواق الكبرى/المتاجر الضخمة ومتاجر الراحة وتجار التجزئة المتخصصين وتجارة التجزئة عبر الإنترنت وقنوات التوزيع الأخرى. لتقديم منظور أوسع، تُدرس السوق للبلدان المحتملة والواعدة عبر مناطق مختلفة بما في ذلك أمريكا الشمالية وأوروبا وآسيا والمحيط الهادئ وأمريكا الجنوبية والشرق الأوسط وأفريقيا. لكل قطاع، يتم تنفيذ تحجيم السوق والتوقعات بناءً على القيمة (بملايين الدولارات الأمريكية).

| حلوى الشوكولاتة |

| الحلوى غير الشوكولاتة |

| الحلوى المسلوقة الصلبة |

| الأقراص والعلكة والهلام والمضغ |

| التوفي والكراميل والنوجا |

| النعناع |

| الحلوى الأخرى غير الشوكولاتة |

| الحلوى القائمة على السكر |

| الحلوى الخالية من السكر / منخفضة السكر |

| جماهيرية |

| متميزة |

| الأسواق الكبرى / المتاجر الضخمة |

| متاجر الراحة |

| تجار التجزئة المتخصصون |

| تجارة التجزئة عبر الإنترنت |

| قنوات التوزيع الأخرى |

| أمريكا الشمالية | الولايات المتحدة |

| كندا | |

| المكسيك | |

| باقي أمريكا الشمالية | |

| أوروبا | ألمانيا |

| المملكة المتحدة | |

| فرنسا | |

| إيطاليا | |

| إسبانيا | |

| هولندا | |

| السويد | |

| بولندا | |

| بلجيكا | |

| باقي أوروبا | |

| آسيا والمحيط الهادئ | الصين |

| الهند | |

| اليابان | |

| أستراليا | |

| كوريا الجنوبية | |

| إندونيسيا | |

| تايلاند | |

| سنغافورة | |

| باقي آسيا والمحيط الهادئ | |

| أمريكا الجنوبية | البرازيل |

| الأرجنتين | |

| تشيلي | |

| كولومبيا | |

| بيرو | |

| باقي أمريكا الجنوبية | |

| الشرق الأوسط وأفريقيا | الإمارات العربية المتحدة |

| جنوب أفريقيا | |

| السعودية | |

| نيجيريا | |

| مصر | |

| المغرب | |

| تركيا | |

| باقي الشرق الأوسط وأفريقيا |

| حسب نوع المنتج | حلوى الشوكولاتة | |

| الحلوى غير الشوكولاتة | ||

| الحلوى المسلوقة الصلبة | ||

| الأقراص والعلكة والهلام والمضغ | ||

| التوفي والكراميل والنوجا | ||

| النعناع | ||

| الحلوى الأخرى غير الشوكولاتة | ||

| حسب نوع المكونات | الحلوى القائمة على السكر | |

| الحلوى الخالية من السكر / منخفضة السكر | ||

| حسب الفئة | جماهيرية | |

| متميزة | ||

| حسب قناة التوزيع | الأسواق الكبرى / المتاجر الضخمة | |

| متاجر الراحة | ||

| تجار التجزئة المتخصصون | ||

| تجارة التجزئة عبر الإنترنت | ||

| قنوات التوزيع الأخرى | ||

| حسب الجغرافيا | أمريكا الشمالية | الولايات المتحدة |

| كندا | ||

| المكسيك | ||

| باقي أمريكا الشمالية | ||

| أوروبا | ألمانيا | |

| المملكة المتحدة | ||

| فرنسا | ||

| إيطاليا | ||

| إسبانيا | ||

| هولندا | ||

| السويد | ||

| بولندا | ||

| بلجيكا | ||

| باقي أوروبا | ||

| آسيا والمحيط الهادئ | الصين | |

| الهند | ||

| اليابان | ||

| أستراليا | ||

| كوريا الجنوبية | ||

| إندونيسيا | ||

| تايلاند | ||

| سنغافورة | ||

| باقي آسيا والمحيط الهادئ | ||

| أمريكا الجنوبية | البرازيل | |

| الأرجنتين | ||

| تشيلي | ||

| كولومبيا | ||

| بيرو | ||

| باقي أمريكا الجنوبية | ||

| الشرق الأوسط وأفريقيا | الإمارات العربية المتحدة | |

| جنوب أفريقيا | ||

| السعودية | ||

| نيجيريا | ||

| مصر | ||

| المغرب | ||

| تركيا | ||

| باقي الشرق الأوسط وأفريقيا | ||

الأسئلة الرئيسية المجاب عليها في التقرير

ما هي القيمة المتوقعة لسوق الحلوى بحلول عام 2030؟

من المتوقع أن يصل سوق الحلوى إلى 97.56 مليار دولار أمريكي بحلول عام 2030، ما يعكس معدل نمو سنوي مركب قدره 4.64% من عام 2025.

أي مجموعة منتجات تنمو بأسرع وتيرة ضمن الفئة؟

تقود الأقراص والعلكة والهلام والمضغ النمو بمعدل نمو سنوي مركب قدره 8.56% حتى عام 2030.

ما حجم مساهمة القناة عبر الإنترنت في مبيعات الحلويات؟

بينما تحتل الأسواق الكبرى على 40.31% من الإيرادات، تتوسع تجارة التجزئة عبر الإنترنت بأسرع وتيرة، مسجلة معدل نمو سنوي مركب قدره 6.73% حتى عام 2030.

ما العوامل التي تغذي الطلب في آسيا والمحيط الهادئ؟

يدفع التحضر ومكاسب دخل الطبقة الوسطى وتوسع البقالة الحديثة معدل نمو سنوي مركب قدره 7.32% لمبيعات الحلوى الإقليمية.

آخر تحديث للصفحة في: