حجم وحصة سوق الأمونيا

تحليل سوق الأمونيا بواسطة موردور إنتليجنس

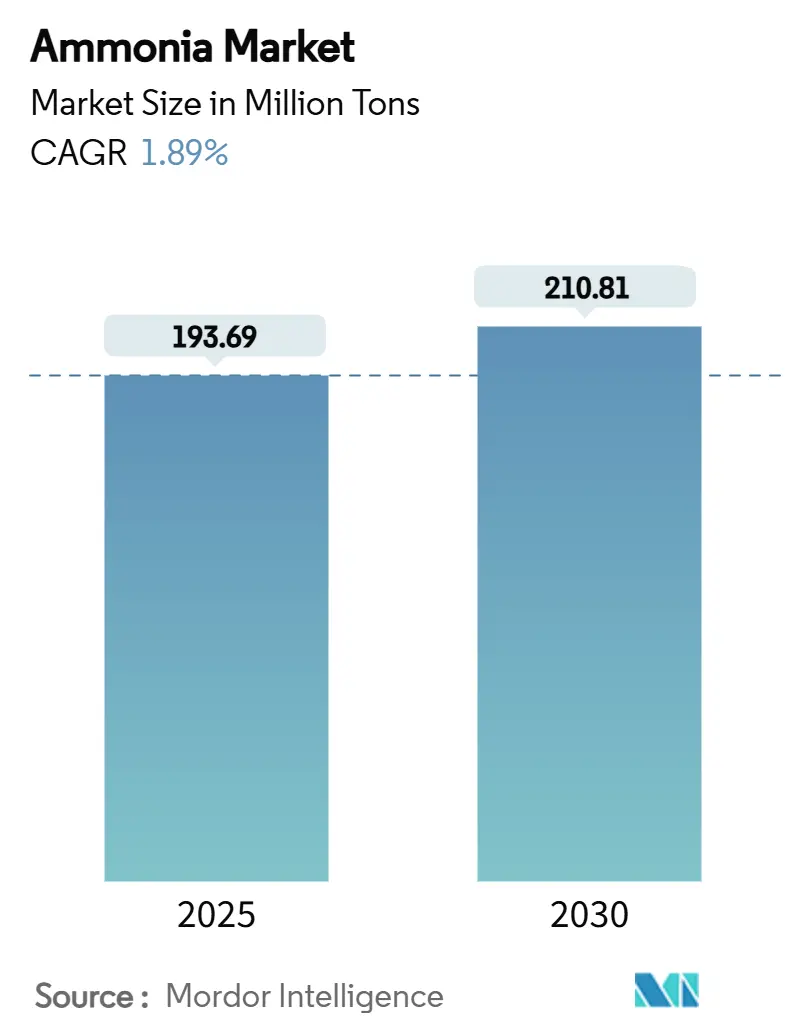

يقدر حجم سوق الأمونيا بـ 193.69 مليون طن في عام 2025، ومن المتوقع أن يصل إلى 210.81 مليون طن بحلول عام 2030، بمعدل نمو سنوي مركب قدره 1.89% خلال فترة التوقعات (2025-2030). هذا النمو الثابت على المستوى الإجمالي يخفي تحولاً جوهرياً في تقنيات الإنتاج واستراتيجيات المواد الخام والاستخدامات النهائية مع تشديد أهداف إزالة الكربون، واستمرار تقلبات أسعار الغاز الطبيعي، واكتساب الوقود البحري منخفض الكربون زخماً. الاستثمارات الاستراتيجية في المرافق الخضراء والزرقاء، وترقيات الفحم إلى الغاز في الصين، وظهور الأمونيا كحامل للهيدروجين تعيد تموضع سلاسل التوريد، بينما تحافظ متطلبات السلامة المتزايدة والإفراط في عرض اليوريا على تقلبات الأسعار قصيرة المدى. المنتجون القادرون على تأمين المواد الخام منخفضة الكربون وضمان الطاقة المتجددة وتشكيل تحالفات تقنية يحسنون القدرة التنافسية في التكلفة، بينما تبقى الأصول الأوروبية المعرضة للغاز تحت ضغط الهوامش. مع إعادة تشكيل هذه القوى الهيكلية لسوق الأمونيا، تتباعد معدلات النمو الإقليمية ومزائج المنتجات وتدفقات التجارة بشكل أكثر حدة مما يوحي به الحجم الإجمالي.

الاستنتاجات الرئيسية للتقرير

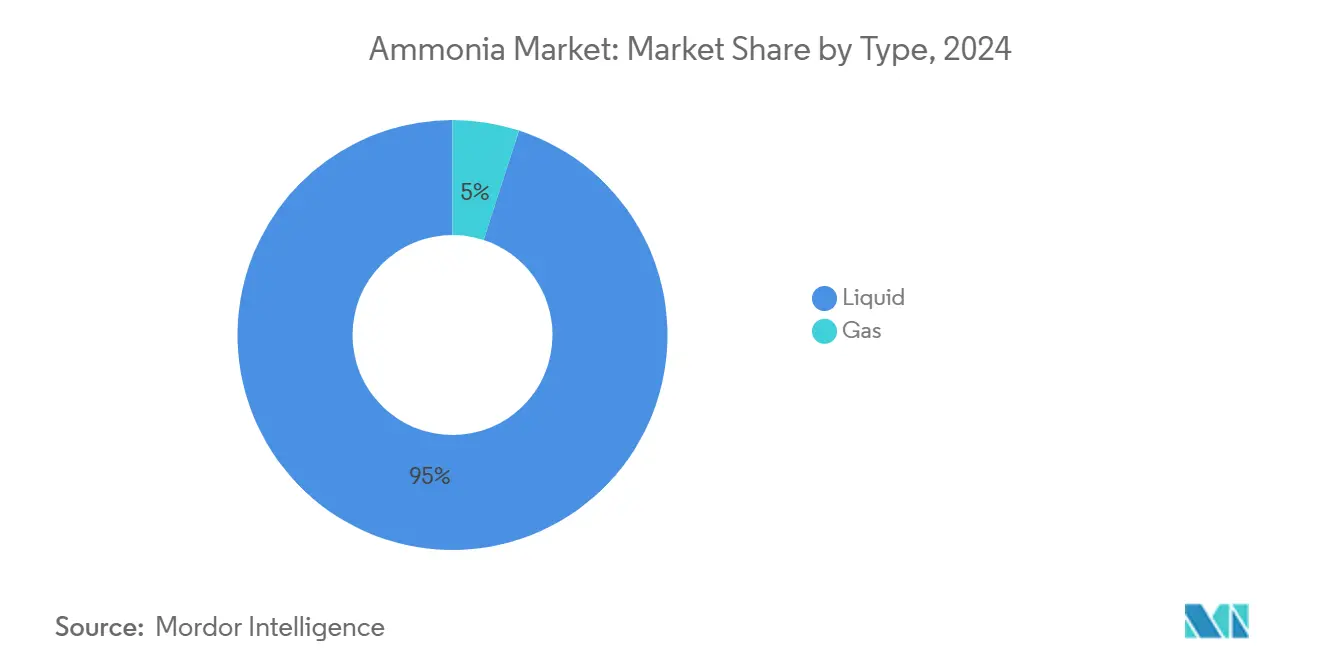

- حسب النوع، هيمن المنتج السائل بحصة إيرادات 95% في عام 2024 ومهيأ للتوسع بمعدل نمو سنوي مركب قدره 1.94% حتى عام 2030.

- حسب التطبيق، استحوذت أسمدة النيتروجين على حصة 78% في عام 2024، بينما حققت المبردات أعلى نمو بمعدل 3.10% سنوياً (2025-2030)، متفوقة على وسائط الأسمدة.

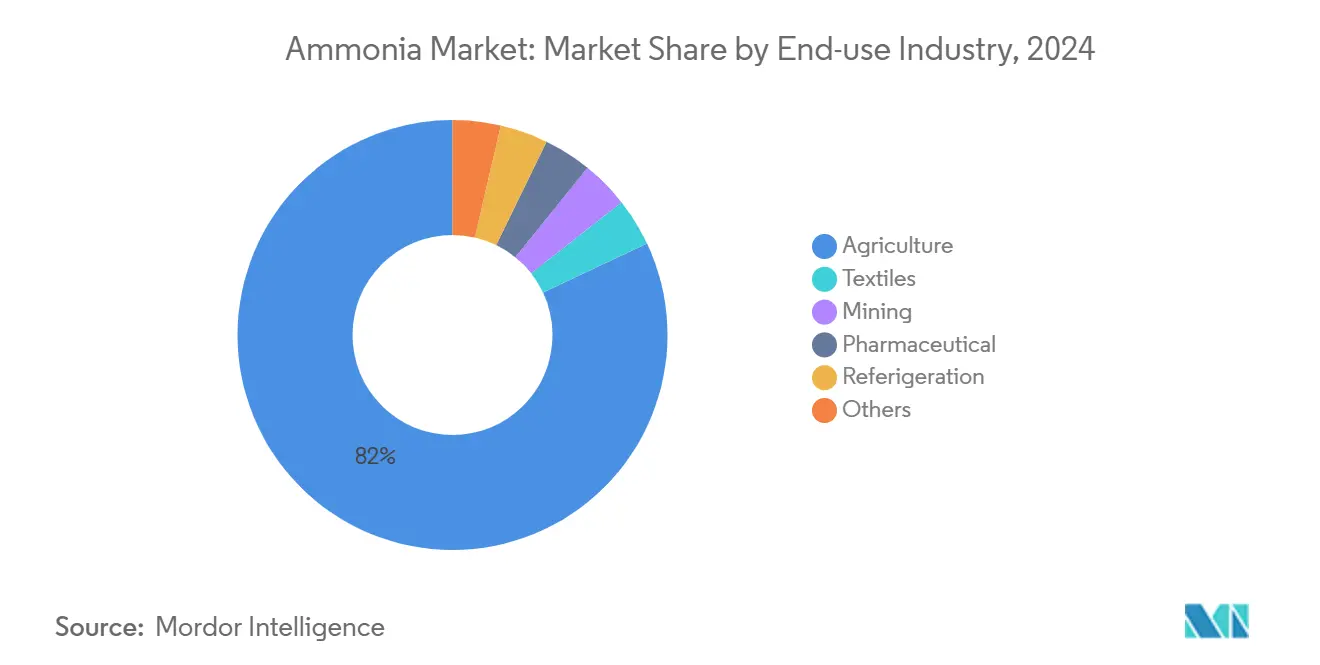

- حسب صناعة الاستخدام النهائي، استحوذت الزراعة على 82% من حجم سوق الأمونيا في عام 2024 ومن المتوقع أن تنمو بمعدل نمو سنوي مركب قدره 1.99% حتى عام 2030.

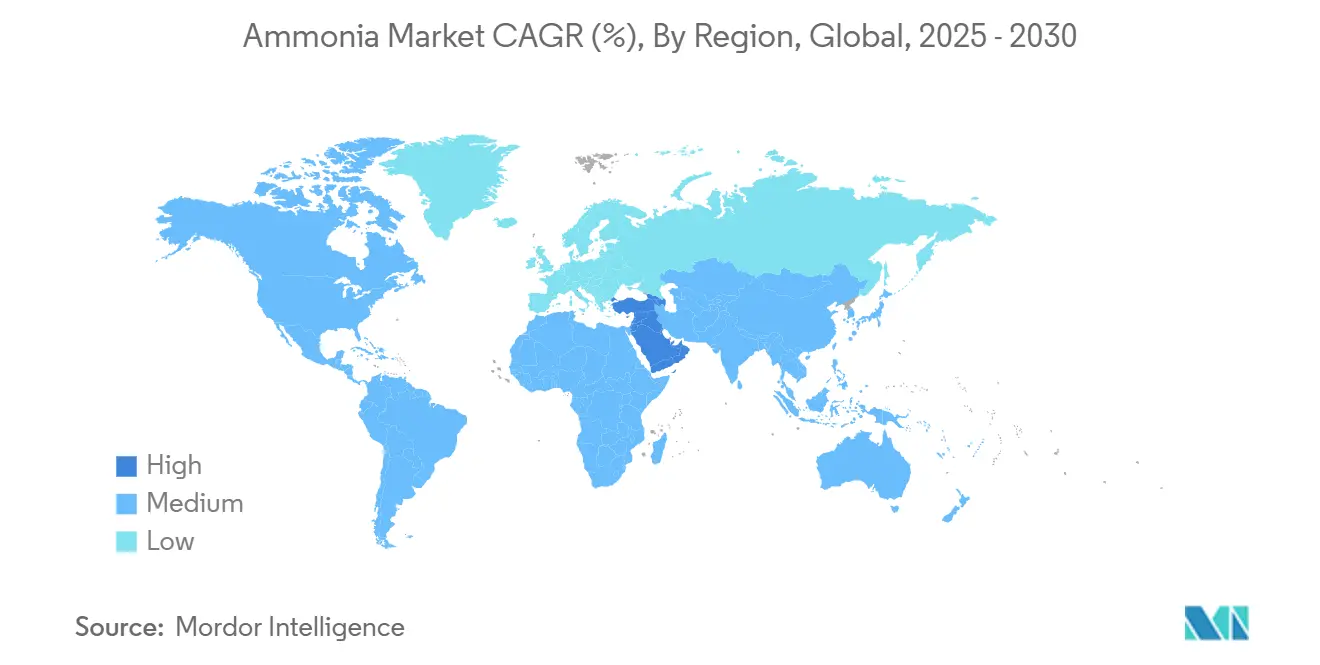

- حسب الجغرافيا، استحوذت آسيا والمحيط الهادئ على 51.40% من حصة سوق الأمونيا في عام 2024، بينما من المتوقع أن تحقق منطقة الشرق الأوسط وأفريقيا أسرع معدل نمو سنوي مركب قدره 2.67% حتى عام 2030.

اتجاهات ورؤى سوق الأمونيا العالمي

تحليل تأثير المحركات

| المحرك | تأثير (%) على توقعات معدل النمو السنوي المركب | الصلة الجغرافية | الجدول الزمني للتأثير |

|---|---|---|---|

| الارتفاع في الطلب على الأسمدة منخفضة الكربون عبر آسيا | +0.60% | آسيا والمحيط الهادئ | المدى المتوسط (2-4 سنوات) |

| اعتماد الأمونيا كحامل هيدروجين للتزود بالوقود البحري في اليابان وكوريا الجنوبية | +0.40% | اليابان، كوريا الجنوبية، المراكز العالمية | المدى الطويل (≥ 4 سنوات) |

| تحويل الفحم إلى الغاز في مصانع اليوريا الصينية يعزز استهلاك الأمونيا | +0.30% | الصين | المدى القصير (≤ 2 سنة) |

| الاستخدام المتزايد لإنتاج المتفجرات | +0.20% | أستراليا، أمريكا الجنوبية، أفريقيا | المدى المتوسط (2-4 سنوات) |

| الطلب المتزايد على الأمونيا الخضراء | +0.70% | عالمي، مع تركز في أوروبا والشرق الأوسط وأستراليا | المدى الطويل (≥ 4 سنوات) |

| المصدر: Mordor Intelligence | |||

الارتفاع في الطلب على الأسمدة منخفضة الكربون عبر آسيا

التحول الزراعي لآسيا نحو الاستدامة يسرّع اعتماد الأسمدة منخفضة الكربون. الصين تقوم بترقية الأصول القائمة على الفحم بالكهرباء المتجددة وأنظمة احتجاز الكربون، مما يرفع الطلب على خلائط الأمونيا المتجددة. مشروع GAIA في إندونيسيا يقدم أول مصنع هجين يستخدم الغاز الطبيعي والهيدروجين الكهربائي معاً، مما يوفر نموذجاً قابلاً للتوسع للمرافق الانتقالية. الحوافز السياساتية، مثل برامج القروض التفضيلية للمدخلات المستدامة وحدود الانبعاثات الأكثر صرامة على مصانع اليوريا التقليدية، تدفع المزارعين نحو المنتجات المتميزة. التأثير المتتالي واضح بالفعل في طلبات معدات المحلل الكهربائي المعياري وفي عقود الاستهلاك طويلة المدى بين موزعي الأسمدة ومطوري الكهرباء المتجددة.

الاعتماد كحامل هيدروجين للتزود بالوقود البحري

تعهد القطاع البحري بإزالة الكربون يضع الأمونيا كناقل عملي للهيدروجين. اليابان وكوريا الجنوبية أكملتا أول عملية تزود بالوقود من الشاحنة إلى السفينة في العالم في عام 2024، مما يدل على سلامة المناولة الشاملة ويعزز الثقة بين سلطات الموانئ[1]Offshore Energy, "JERA and NYK Complete World's First Truck-to-Ship Ammonia Bunkering," offshore-energy.biz . هدف المنظمة البحرية الدولية بخفض انبعاثات الشحن إلى النصف بحلول 2050 حفز الناقلات على تأمين اتفاقيات توريد الأمونيا الخضراء. موافقات جمعيات التصنيف للمحركات الجاهزة للأمونيا وطرح تصاميم الناقلات الساحلية تقلل المخاطر التقنية، بينما توقعات أسعار الكربون تحسن اقتصاديات المشاريع.

تحويل الفحم إلى الغاز في مصانع اليوريا الصينية

استبدال الفحم بالغاز الطبيعي في مجمعات اليوريا الصينية يوفر راحة فورية من كثافة الكربون. مشاريع مثل إعادة تأهيل شركة صناعات فحم نينغشيا بقيمة 1.8 مليار دولار أمريكي تقطع انبعاثات ثاني أكسيد الكربون بـ 2.20 مليون طن سنوياً وتحرر كميات إضافية من الأمونيا للمبيعات التجارية[2]Ningxia Coal Industry Company, "MTP Revamp Project Enters Field Construction Stage," asiachem.org . تحسين الكفاءة، المطبق عبر الأصول التي تمثل ما يقرب من ثلث القدرة العالمية، يعادل دفعة توريد محتملة تبلغ 3-4 مليون طن. الانتقال محفز مالياً بواسطة مخططات تداول ثاني أكسيد الكربون الإقليمية التي تحول الانبعاثات المتجنبة إلى أموال.

الاستخدام المتزايد لإنتاج المتفجرات

الطلب على نترات الأمونيوم يرتفع جنباً إلى جنب مع النشاط التعديني المرتفع في أستراليا وأمريكا الجنوبية وأفريقيا. مع توسع عمال المناجم في مشاريع خام الحديد ومعادن البطاريات، يتبع استهلاك عوامل التفجير المبنية على مواد خام الأمونيا. لأن الطلب على المتفجرات يتحرك عكسياً لدورات الأسمدة، المنتجون ينوعون الإيرادات ويقللون تقلبات الإنتاجية الموسمية[3]CAS, "Ammonium Nitrate: Making It Safer Today," cas.org .

تحليل تأثير القيود

| القيد | تأثير (%) على توقعات معدل النمو السنوي المركب | الصلة الجغرافية | الجدول الزمني للتأثير |

|---|---|---|---|

| أسعار الغاز الطبيعي المتقلبة ترفع تكاليف الإنتاج الأوروبية | -0.50% | أوروبا | المدى القصير (≤ 2 سنة) |

| مخاوف السلامة والسمية تبطئ استخدامه عبر الصناعات المختلفة | -0.30% | عالمي | المدى المتوسط (2-4 سنوات) |

| الإفراط في عرض اليوريا يثبط الطلب الفوري على الأمونيا | -0.30% | عالمي، مع تركز في الأسواق الزراعية الرئيسية | المدى القصير (≤ 2 سنة) |

| المصدر: Mordor Intelligence | |||

أسعار الغاز الطبيعي المتقلبة ترفع تكاليف الإنتاج الأوروبية

المنتجون الأوروبيون يواجهون تضخماً مزمناً في التكلفة حيث تبقى أسعار الغاز الطبيعي الفورية أعلى من مستويات ما قبل 2022. عدة مصانع تديرها CF Industries وBASF قيّدت الإنتاج، مما أزال ما يصل إلى 7 ملايين طن من القدرة الفعلية. واردات اليوريا الروسية تملأ الفجوة، مما يعقد الأهداف السياساتية الإقليمية. ما لم تؤمن عقود مصادر الطاقة أسعاراً تنافسية أو تتقدم تحديثات الأمونيا الزرقاء بسرعة، من المتوقع أن يتأخر العرض الأوروبي عن الطلب العالمي.

مخاوف السلامة والسمية

سمية الأمونيا تتطلب احتواءً صارماً. الدراسات تحذر من أن احتراق الوقود على نطاق واسع قد يزيد التعرض للجسيمات الدقيقة، مما قد يسبب تأثيرات صحية كبيرة في مدن الموانئ المكتظة بالسكان. التسريبات الصناعية، مثل الـ47 تسريباً في مصانع معالجة الأغذية الأمريكية خلال 2012-2021، تبقي المنظمين يقظين. الاستثمار الإضافي في خزانات مزدوجة الجدران والمنظفات وتدريب الطاقم يرفع رأس المال الأولي للمشاريع وقد يؤخر تشغيل المرافق.

تحليل الشرائح

حسب النوع: السائل يهيمن بميزة التنوع

استحوذ المنتج السائل على 95% من حجم سوق الأمونيا في عام 2024. هذا الشكل يستفيد من كثافة طاقة حجمية أعلى من الهيدروجين المضغوط، مما يسهل التخزين الفعال من حيث التكلفة لموردي وقود الموانئ وخلائط خطوط الأنابيب لمسافات طويلة. من المتوقع أن ينمو الشريحة بمعدل 1.94% سنوياً، أسرع قليلاً من سوق الأمونيا الإجمالي، مع دخول مراكز تزود الموانئ الجديدة وأنظمة التبريد في الموقع والناقلات الساحلية المتخصصة إلى الخدمة. التطورات التقنية، بما في ذلك نماذج الناقلات الساحلية الكبيرة في اليابان، تدعم أحجام شحنات أكبر تقلل التكلفة المسلمة لكل طن. الاستثمارات في العزل المبرد وأنظمة الكشف تخفف خسائر الغليان، مما يعزز مزايا السيولة أكثر.

الشريحة الغازية تبقى ضرورية للعمليات التي تتطلب تغويزاً فورياً، مثل بعض عمليات تخليق البوليمر أو كابرولاكتام، لكن حصتها مقيدة بتكاليف المناولة الأعلى. لوائح السلامة تحد من ضغوط النقل وتطالب بأسطوانات أكثر سُمكاً في الجدران، مما يرفع نفقات اللوجستيات نسبة لشحن السوائل المبردة. رغم أن النمو التدريجي متوقع في عمليات البتروكيماويات المتخصصة، المنتج السائل سيستمر في الهيمنة على سوق الأمونيا حتى 2030.

ملاحظة: حصص الشرائح لجميع الشرائح الفردية متاحة عند شراء التقرير

حسب التطبيق: المبردات تتفوق على الاستخدامات التقليدية

تبريد الأمونيا استحوذ على حصة أصغر من وسائط الأسمدة في عام 2024، لكنه ينمو بأسرع معدل قدره 3.10% معدل نمو سنوي مركب. السياسات البيئية التي تلغي تدريجياً الهيدروفلوروكربونات تقود التحول إلى المبردات الطبيعية. الأنظمة الصناعية التي تستخدم الأمونيا تحقق كفاءة حمولة كاملة أعلى بنسبة تصل إلى 20% وتستفيد من مواد خام يمكن أن تكلف عُشر البدائل الاصطناعية. مشغلو سلسلة التبريد ومعالجو الأغذية ومحطات تخزين البتروكيماويات يكلفون أنظمة أمونيا متتالية كبيرة، مما يحفز ترقيات الضواغط والمبادلات الحرارية.

وسائط أسمدة النيتروجين احتفظت بـ78% من حجم سوق الأمونيا في عام 2024 لأن الزراعة تبقى ركيزة طلب أساسية. التخليق الدوائي والمتفجرات وخلائط وقود التزود البحري الناشئة تنوع محفظة الاستخدام، مما يحمي المنتجين من تقلبات الأسعار الزراعية. تطوير توربينات الأمونيا صغيرة النطاق وتحديثات الاحتراق الداخلي يمكن أن يوسع المزيج النهائي بعد 2030، لكن الطلب على المبردات سيبقى الشريحة الفرعية الأكثر ديناميكية للتطبيقات.

حسب صناعة الاستخدام النهائي: الزراعة تحافظ على الهيمنة رغم التنويع

احتفظت الزراعة بحصة 82% من إجمالي الاستهلاك في عام 2024 ومن المتوقع أن تتوسع بمعدل نمو سنوي مركب قدره 1.99% حتى 2030 مع نمو السكان وتحولات النظام الغذائي التي تدعم استخدام الأسمدة. أدوات التطبيق الدقيق وطلاءات اليوريا المحسنة وممارسات الزراعة التجديدية قد تحسن كفاءة النيتروجين، لكن توسع المساحات في أفريقيا وجنوب شرق آسيا يدعم نمو الحجم المطلق. اعتماد الأمونيا المتجددة يمكّن المنتجين من التماشي مع تعهدات إمداد الغذاء منخفض الكربون، مما يحافظ على أهمية القطاع الهيكلية.

الطلب غير الزراعي يستمر في التوسع، مع تركيبات التبريد التي تحقق أسرع نمو وحدة والمتفجرات التعدينية توفر تدفق إيرادات مضاد للارتباط. الاستخدامات الدوائية والنسيجية تحافظ على خطوط أساس مستقرة. جيوب طلب صغيرة لكن واعدة تتشكل في إضافات معالجة المياه وأنظمة تخزين الطاقة الموزعة التي تستفيد من كثافة طاقة الأمونيا. هذه الاتجاهات تدعم معاً محفظة سوق أمونيا أكثر توازناً مع الوقت.

ملاحظة: حصص الشرائح لجميع الشرائح الفردية متاحة عند شراء التقرير

التحليل الجغرافي

هيمنت آسيا والمحيط الهادئ على سوق الأمونيا بحصة 51.40% في عام 2024. تحديثات الفحم إلى الغاز في الصين ومشروع Hygenco بسعة 750 طن يومياً في الهند يوسعان القدرة منخفضة الكربون، بينما موانئ اليابان وكوريا الجنوبية تقود تجارب التزود بالوقود. الحزم السياساتية الإقليمية التي تقدم توصيل الطاقة المتجددة والإعفاءات الضريبية تقلل التكاليف المسلمة أكثر. المصنع الهجين لإندونيسيا في آتشيه يعرض مسارات انتقالية مناسبة للمواقع الغنية بالموارد والمقيدة بالطاقة.

منطقة الشرق الأوسط وأفريقيا هي الجغرافيا الأسرع نمواً بمعدل نمو سنوي مركب متوقع قدره 2.67% لـ2025-2030. خط أنابيب صفقات مصر بقيمة 33 مليار دولار أمريكي ومشروع الداخلة في المغرب بمليار دولار وتوسع قطر البني بقيمة 1.2 مليار دولار تُظهر طموحات سيادية لاستثمار الموارد الشمسية ومصادر الرياح من خلال صادرات الأمونيا الخضراء أو الزرقاء. شركات الهندسة في ساحل الخليج وتحالفات أحواض السفن توفر الخبرة التقنية، مما يسرع الجداول الزمنية للبناء.

أمريكا الشمالية تستفيد من الغاز الصخري الوفير ومراكز احتجاز الكربون للحفاظ على تكاليف الإنتاج الهامشي منخفضة. قدرة CF Industries البالغة 10.4 مليون طن و37 اقتراح مشروع أمريكي يمكن أن ترفع الإنتاج الإقليمي من 21 مليون إلى 79 مليون طن سنوياً إذا تمت الموافقة عليها. إعفاءات ضريبية فيدرالية للهيدروجين النظيف تحسن اقتصاديات المرافق الزرقاء، وموانئ ساحل الخليج تقدم وصولاً للمياه العميقة للأسواق الأوروبية والآسيوية.

أوروبا تصارع أسعار الغاز المرتفعة والتعرفات الحدودية للكربون غير المؤكدة. تقييدات الإنتاج تستمر حيث تبقى الأسعار الفورية متقلبة، رغم أن موفري التقنية يسرعون تحديثات الأمونيا الزرقاء بمعدلات احتجاز ثاني أكسيد الكربون تصل إلى 99%. التبعية للاستيراد ترتفع، مسلطة الضوء على تزايد تدفقات اليوريا الروسية. رغم أن الاتحاد الأوروبي يسعى لتعزيز أمن الطاقة المحلي، تخصيص رأس المال يفضل اتفاقيات استهلاك الوقود النظيف النهائية أكثر من القدرة المحلية الجديدة.

أمريكا اللاتينية وأوقيانوسيا تضيفان نمواً تدريجياً من خلال التعدين والطلب على وقود التزود. موانئ أسو في البرازيل تحتفظ بأرض لمرفق أمونيا خضراء بسعة 1 مليون طن، بينما توسع خام الحديد في أستراليا يقود استهلاك المتفجرات.

المشهد التنافسي

سوق الأمونيا العالمي مجزأ بدرجة معتدلة، حيث يسيطر أكبر خمسة منتجين على أقل من 35% من القدرة المركبة في عام 2024، مما يشير إلى تركز معتدل. CF Industries تقود الإنتاج بـ10.4 مليون طن وتستفيد من أسعار الغاز الأمريكية المنخفضة. Yara International تتبع بـ6.4 مليون طن ومحفظة متنوعة تمتد عبر أوروبا وأفريقيا وأمريكا الشمالية، مدعومة الآن بخطط المواقع الجديدة في ساحل الخليج الأمريكي تستهدف ما يصل إلى 1.4 مليون طن لكل مصنع. Nutrien وOCI وSABIC تكمل المجموعة الرائدة ببصمات متوازنة إقليمياً.

التحالفات الاستراتيجية تعيد تعريف الميزات التنافسية. Johnson Matthey وthyssenkrupp Uhde تقدمان حلول أمونيا زرقاء متكاملة تلتقط ما يصل إلى 99% من ثاني أكسيد الكربون في العملية، مما يجذب مالكي الأصول في الولايات المتحدة والشرق الأوسط. CF Industries وJERA يقيمان معاً موقع مشروع جديد في لويزيانا لتأمين الاستهلاك الياباني. الشراكات التقنية بين مصنعي الضواغط وموردي المحلل الكهربائي وشركات اللوجستيات تسرع وقت الوصول للسوق للمشاريع الرائدة وتخلق تآزرات عبر الحدود.

عمالقة الطاقة يدخلون سوق الأمونيا لتنويع الإيرادات والحماية من دورات أسعار النفط. Equinor وBP وTotalEnergies تمول مشتركة مجمعات أمونيا خضراء كبيرة مع مطوري الطاقة المتجددة، مستفيدة من أذرع التداول لإدارة مخاطر الاستهلاك. تجار السلع مثل Trafigura وMitsui يحجزون مواضع محطات تحسباً لنمو شحن الأمونيا السائلة. مع اكتساب مخططات شهادات الكربون المنخفض زخماً، تنتقل القيمة للشركات التي يمكنها التحقق من كثافة الانبعاثات ودمج التعاقد على الطاقة التصاعدية مع التوزيع النهائي.

قادة صناعة الأمونيا

-

CF Industries Holdings Inc.

-

Nutrien

-

OCI

-

SABIC

-

Yara

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

التطورات الصناعية الحديثة

- مايو 2024: CF Industries وTopsoe أعلنتا تعاوناً في مشروع أمونيا منخفضة الكربون في الولايات المتحدة، بهدف تعزيز قدرة الإنتاج المحلي مع تقليل الانبعاثات. من المتوقع أن تقوي هذه المبادرة سوق الأمونيا من خلال تعزيز الممارسات المستدامة وتلبية الطلب المتزايد على الحلول منخفضة الكربون.

- مايو 2024: Yara International عززت حضورها في آسيا بالدخول في اتفاقية توريد أمونيا مع شركة طاقة هندية. من المتوقع أن تقوي هذه الشراكة الاستراتيجية سوق الأمونيا الإقليمي من خلال ضمان سلسلة توريد مستقرة وتعزيز التعاون المتزايد داخل الصناعة.

نطاق تقرير سوق الأمونيا العالمي

الأمونيا هي مركب غير عضوي يتكون من ذرة نيتروجين واحدة مرتبطة تساهمياً بثلاث ذرات هيدروجين، ومثبط أميداز، وسم عصبي. علاوة على ذلك، أكثر من 80% من الأمونيا المنتجة صناعياً تُستخدم كسماد في الزراعة. كما تُستخدم كغاز تبريد ولتنقية المياه وفي إنتاج البلاستيك والمتفجرات والمنسوجات والمبيدات والأصباغ والمواد الكيميائية الأخرى.

سوق الأمونيا مقسم حسب النوع وصناعة المستخدم النهائي والجغرافيا. حسب النوع، السوق مقسم إلى سائل وغاز. حسب صناعة المستخدم النهائي، السوق مقسم إلى الزراعة والمنسوجات والتعدين والأدوية والتبريد وصناعات المستخدمين النهائيين الأخرى. التقرير يغطي أيضاً حجم السوق والتوقعات لسوق الأمونيا في 15 دولة عبر المناطق الرئيسية. لكل شريحة، تم حساب حجم السوق والتوقعات على أساس الحجم (طن).

| سائل |

| غاز |

| وسيط أسمدة النيتروجين |

| مبردات (صناعية وسلسلة التبريد) |

| متفجرات ونترات التعدين |

| وسائط دوائية |

| أخرى (منتجات التنظيف والمنزلية ووقود التزود البحري / حامل الهيدروجين) |

| الزراعة |

| المنسوجات |

| التعدين |

| الأدوية |

| التبريد |

| أخرى (صناعات الأغذية والمشروبات والمطاط ومعالجة المياه والبترول واللب والورق) |

| آسيا والمحيط الهادئ | الصين |

| الهند | |

| اليابان | |

| كوريا الجنوبية | |

| رابطة دول جنوب شرق آسيا | |

| أستراليا | |

| نيوزيلندا | |

| باقي آسيا والمحيط الهادئ | |

| أمريكا الشمالية | الولايات المتحدة |

| كندا | |

| المكسيك | |

| أوروبا | ألمانيا |

| المملكة المتحدة | |

| فرنسا | |

| إيطاليا | |

| إسبانيا | |

| دول الشمال | |

| باقي أوروبا | |

| أمريكا الجنوبية | البرازيل |

| الأرجنتين | |

| باقي أمريكا الجنوبية | |

| الشرق الأوسط وأفريقيا | المملكة العربية السعودية |

| دولة الإمارات العربية المتحدة | |

| قطر | |

| تركيا | |

| جنوب أفريقيا | |

| مصر | |

| نيجيريا | |

| باقي الشرق الأوسط وأفريقيا |

| حسب النوع | سائل | |

| غاز | ||

| حسب التطبيق | وسيط أسمدة النيتروجين | |

| مبردات (صناعية وسلسلة التبريد) | ||

| متفجرات ونترات التعدين | ||

| وسائط دوائية | ||

| أخرى (منتجات التنظيف والمنزلية ووقود التزود البحري / حامل الهيدروجين) | ||

| حسب صناعة الاستخدام النهائي | الزراعة | |

| المنسوجات | ||

| التعدين | ||

| الأدوية | ||

| التبريد | ||

| أخرى (صناعات الأغذية والمشروبات والمطاط ومعالجة المياه والبترول واللب والورق) | ||

| حسب الجغرافيا | آسيا والمحيط الهادئ | الصين |

| الهند | ||

| اليابان | ||

| كوريا الجنوبية | ||

| رابطة دول جنوب شرق آسيا | ||

| أستراليا | ||

| نيوزيلندا | ||

| باقي آسيا والمحيط الهادئ | ||

| أمريكا الشمالية | الولايات المتحدة | |

| كندا | ||

| المكسيك | ||

| أوروبا | ألمانيا | |

| المملكة المتحدة | ||

| فرنسا | ||

| إيطاليا | ||

| إسبانيا | ||

| دول الشمال | ||

| باقي أوروبا | ||

| أمريكا الجنوبية | البرازيل | |

| الأرجنتين | ||

| باقي أمريكا الجنوبية | ||

| الشرق الأوسط وأفريقيا | المملكة العربية السعودية | |

| دولة الإمارات العربية المتحدة | ||

| قطر | ||

| تركيا | ||

| جنوب أفريقيا | ||

| مصر | ||

| نيجيريا | ||

| باقي الشرق الأوسط وأفريقيا | ||

الأسئلة الرئيسية المجاب عليها في التقرير

ما هو الحجم المتوقع لسوق الأمونيا بحلول 2030؟

من المتوقع أن يصل سوق الأمونيا إلى 210.81 مليون طن بحلول 2030، نامياً بمعدل نمو سنوي مركب قدره 1.89% خلال 2025-2030.

أي منطقة ستنمو بأسرع وتيرة في السنوات الخمس القادمة؟

من المتوقع أن تحقق منطقة الشرق الأوسط وأفريقيا أعلى معدل نمو سنوي مركب إقليمي قدره 2.67% بين 2025 و2030، مدفوعة بالاستثمارات الكبيرة في الأمونيا الخضراء.

لماذا تكتسب الأمونيا اهتماماً كوقود بحري؟

تجارب التزود بالوقود الناجحة لـJERA وNYK، إلى جانب أهداف انبعاثات المنظمة البحرية الدولية، تضع الأمونيا كحامل هيدروجين قابل للتطبيق لإزالة الكربون من الشحن.

كيف تؤثر أسعار الغاز الأوروبية المرتفعة على منتجي الأمونيا؟

تكاليف الغاز المرتفعة أجبرت عدة مصانع أوروبية على تقييد الإنتاج، مما غيّر أنماط الاستيراد وقلل القدرة التنافسية الإقليمية للعرض.

أي شريحة تطبيق تتوسع بأسرع وتيرة؟

استخدامات التبريد تنمو بمعدل 3.10% سنوياً بسبب الإلغاء التدريجي التنظيمي لمبردات الهيدروفلوروكربون والكفاءة الحرارية الفائقة للأمونيا.

ما تدابير السلامة الحرجة لمشاريع الأمونيا الجديدة؟

التخزين مزدوج الجدران والكشف المستمر عن التسريبات وتدريب الطاقم والالتزام بمعايير الانبعاثات الناشئة ضرورية لتخفيف مخاطر السمية في الإنتاج والنقل والتزود بالوقود.

آخر تحديث للصفحة في: