美国生物农药市场规模

|

|

研究期 | 2017 - 2029 |

|

|

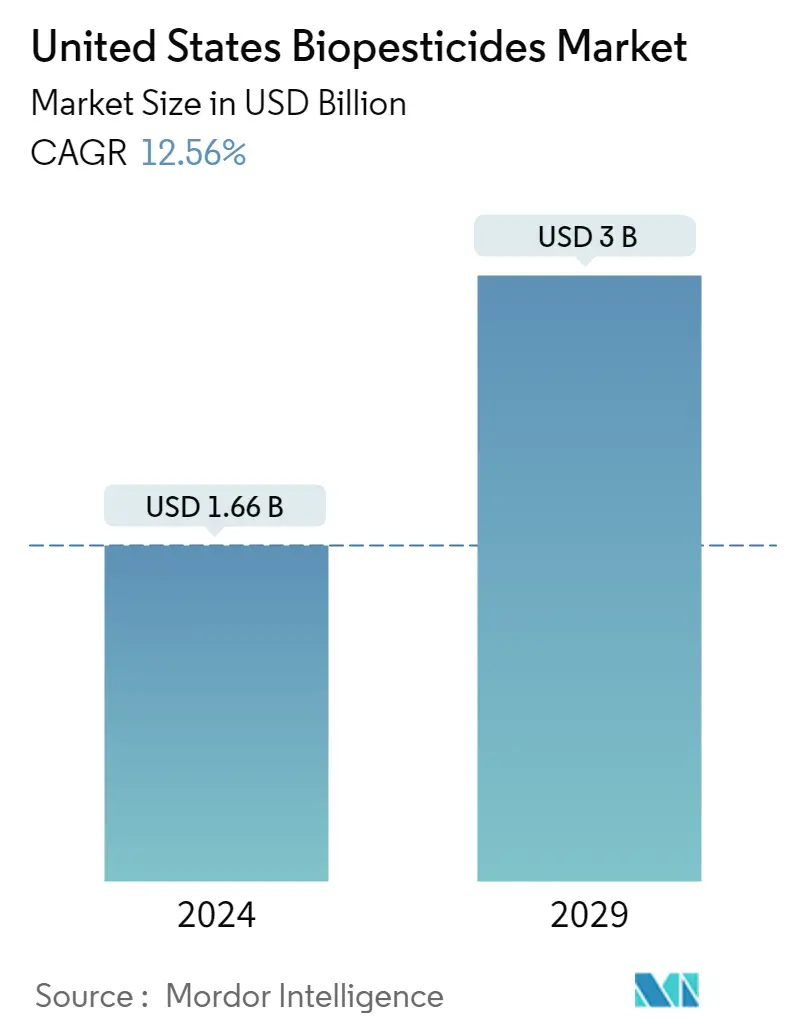

市场规模 (2024) | USD 16.6亿美元 |

|

|

市场规模 (2029) | USD 30亿美元 |

|

|

CAGR(2024 - 2029) | 12.56 % |

|

|

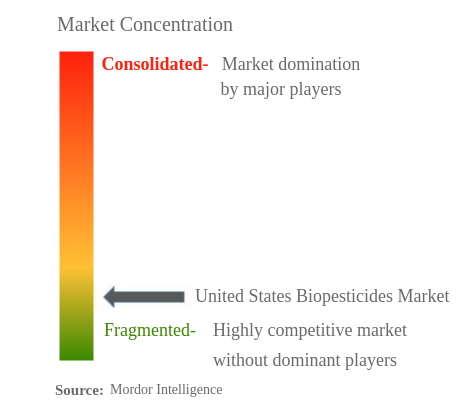

市场集中度 | 高的 |

|

|

按形式划分的最大份额 | 生物杀菌剂 |

主要玩家 |

||

|

||

|

*免责声明:主要玩家排序不分先后 |

美国生物农药市场分析

2024年美国生物农药市场规模预计为16.6亿美元,预计到2029年将达到30亿美元,在预测期内(2024-2029年)复合年增长率为12.56%。

该市场的驱动因素包括消费者对有机产品的偏好、更简单的注册流程、害虫多样性的增加以及政府的支持。对生物农药认知度低、生物农药价格高是市场的主要制约因素。有机作物种植面积的增加可能在推动美国生物农药的消费量方面发挥重要作用。

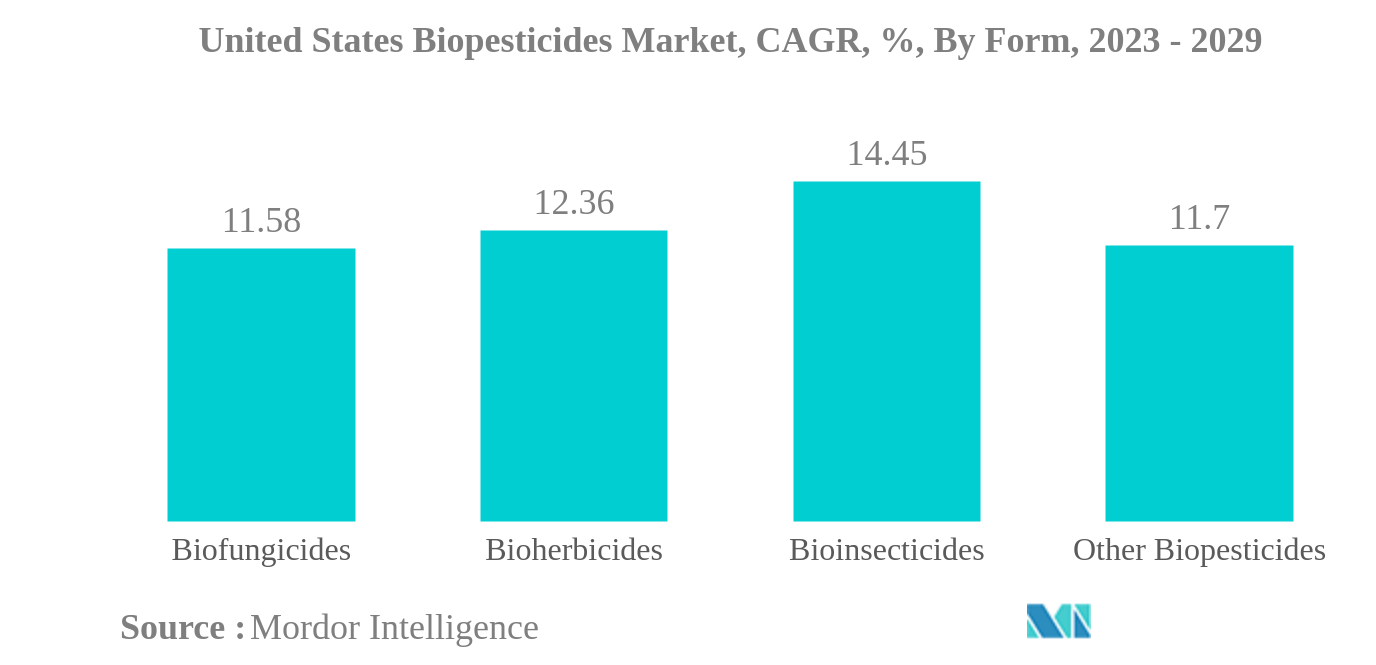

生物杀菌剂是最大的形式

- 生物杀菌剂是用于控制由病原真菌引起的植物病害的物质。生物杀菌剂可以是微生物或植物来源的。 2022年,这些生物杀菌剂的市场价值为6.509亿美元,是消费最多的生物农药类型,同年市场份额为49.5%。

- 2022年美国生物杀虫剂市场价值为4.039亿美元,占比30.7%,是生物农药消费第二大市场。

- 生物杀虫剂具有生物来源,包括真菌、细菌等微生物,甚至植物提取物,可以对抗影响作物生长和发育的有害昆虫。平均而言,这些生物杀虫剂在所有作物类型中的施用量为 2.8 公斤/公顷。在生物杀虫剂中,细菌杀虫剂undefined苏云金芽孢杆菌是农业中最常用的杀虫剂,因为它具有通过在孢子形成阶段产生蛋白质来控制害虫的巨大潜力。

- 生物除草剂是微生物、植物提取物或任何其他植物毒素的衍生物,用于通过抑制杂草生长或使杂草种子发芽来控制与农作物竞争生长的杂草。 2022年生物除草剂市场价值为1.089亿美元,同年消费量为7500吨。

- 其他生物农药包括杀线虫剂、杀鼠剂、杀螨剂和杀软体动物剂等生物源产品。 2022年这些生物农药占比将达到11.5%,位居生物杀菌剂、生物杀虫剂之后的第三位。

美国生物农药行业概况

美国生物农药市场较为分散,前五名企业占据6.02%。该市场的主要参与者包括 Bioworks Inc.、Certis USA LLC、Corteva Agriscience、FMC Corporation 和 Marrone Bio Innovations Inc.(按字母顺序排列)。

美国生物农药市场领导者

Bioworks Inc.

Certis USA LLC

Corteva Agriscience

FMC Corporation

Marrone Bio Innovations Inc.

*免责声明:主要玩家排序不分先后

美国生物农药市场新闻

- 2022 年 9 月:Corteva Agriscience 签署了一项收购生物制品公司 Symborg 的协议,作为其扩大生物制品产品组合战略的一部分。此举将帮助 Corteva Agriscience 实现成为农业生物制品市场全球领导者的目标。

- 2022 年 6 月:两家领先的农业生物技术公司 Certis Biologicals 和 Novozymes 合作开发高效真菌病害控制的新技术。此次合作将为中耕作物种植者提供新的解决方案。

- 2022 年 6 月:Valent BioSciences LLC 确认已批准对其位于爱荷华州奥塞奇的生物合理生产设施进行大规模扩建,以满足对其生物合理产品不断增长的需求,并推出需要更多产能的新产品。

美国生物农药市场报告 - 目录

执行摘要和主要发现

报告优惠

1. 介绍

1.1. 研究假设和市场定义

1.2. 研究范围

1.3. 研究方法论

2. 主要行业趋势

2.1. 有机种植面积

2.2. 人均有机产品支出

2.3. 监管框架

2.4. 价值链和分销渠道分析

3. 市场细分

3.1. 形式

3.1.1. 生物杀菌剂

3.1.2. 生物除草剂

3.1.3. 生物杀虫剂

3.1.4. 其他生物农药

3.2. 作物类型

3.2.1. 经济作物

3.2.2. 园艺作物

3.2.3. 中耕作物

4. 竞争格局

4.1. 关键战略举措

4.2. 市场份额分析

4.3. 公司概况

4.4. 公司简介

4.4.1. Andermatt Group AG

4.4.2. Bioworks Inc.

4.4.3. Certis USA LLC

4.4.4. Corteva Agriscience

4.4.5. FMC Corporation

4.4.6. Indogulf BioAg LLC (Biotech Division of Indogulf Company)

4.4.7. Lallemand Inc.

4.4.8. Marrone Bio Innovations Inc.

4.4.9. Terramera Inc.

4.4.10. Valent Biosciences LLC

5. 农业生物制品首席执行官面临的关键战略问题

6. 附录

6.1. 全球概况

6.1.1. 概述

6.1.2. 波特的五力框架

6.1.3. 全球价值链分析

6.1.4. 市场动态 (DRO)

6.2. 来源和参考文献

6.3. 表格和图表清单

6.4. 主要见解

6.5. 数据包

6.6. 专业术语

表格和图表列表

- 图 1:

- 美国生物农药市场,有机种植面积,公顷,2017 - 2022

- 图 2:

- 美国生物农药市场,人均有机产品支出,美元,2017 - 2022

- 图 3:

- 美国生物农药市场量,公吨,2017 - 2029 年

- 图 4:

- 美国生物农药市场,价值,美元,2017 - 2029

- 图 5:

- 美国生物农药市场,按形式、数量、公吨划分,2017 年至 2029 年

- 图 6:

- 美国生物农药市场,按形式、价值(美元)划分,2017 - 2029 年

- 图 7:

- 美国生物农药市场,销量份额 (%),按形式划分,2017 年 - 2029 年

- 图 8:

- 美国生物农药市场,价值份额(%),按形式划分,2017 - 2029

- 图 9:

- 美国生物农药市场,按形式、数量、公吨划分,2017 年至 2029 年

- 图 10:

- 美国生物农药市场,按形式、价值(美元)划分,2017 - 2029 年

- 图 11:

- 美国生物农药市场,价值份额 (%),按作物类型划分,2022 - 2029 年

- 图 12:

- 美国生物农药市场,按形式、数量、公吨划分,2017 年至 2029 年

- 图 13:

- 美国生物农药市场,按形式、价值(美元)划分,2017 - 2029 年

- 图 14:

- 美国生物农药市场,价值份额 (%),按作物类型划分,2022 - 2029 年

- 图 15:

- 美国生物农药市场,按形式、数量、公吨划分,2017 年至 2029 年

- 图 16:

- 美国生物农药市场,按形式、价值(美元)划分,2017 - 2029 年

- 图 17:

- 美国生物农药市场,价值份额 (%),按作物类型划分,2022 - 2029 年

- 图 18:

- 美国生物农药市场,按形式、数量、公吨划分,2017 年至 2029 年

- 图 19:

- 美国生物农药市场,按形式、价值(美元)划分,2017 - 2029 年

- 图 20:

- 美国生物农药市场,价值份额 (%),按作物类型划分,2022 - 2029 年

- 图 21:

- 美国生物农药市场,按作物类型、产量、公吨划分,2017 年至 2029 年

- 图 22:

- 美国生物农药市场,按作物类型、价值(美元),2017 - 2029

- 图 23:

- 美国生物农药市场,销量份额 (%),按作物类型划分,2017 - 2029 年

- 图 24:

- 美国生物农药市场,价值份额(%),按作物类型,2017 - 2029

- 图 25:

- 美国生物农药市场,按作物类型、产量、公吨划分,2017 年至 2029 年

- 图 26:

- 美国生物农药市场,按作物类型、价值(美元),2017 - 2029

- 图 27:

- 美国生物农药市场,价值份额(%),按形式划分,2022 - 2029

- 图 28:

- 美国生物农药市场,按作物类型、产量、公吨划分,2017 年至 2029 年

- 图 29:

- 美国生物农药市场,按作物类型、价值(美元),2017 - 2029

- 图 30:

- 美国生物农药市场,价值份额(%),按形式划分,2022 - 2029

- 图 31:

- 美国生物农药市场,按作物类型、产量、公吨划分,2017 年至 2029 年

- 图 32:

- 美国生物农药市场,按作物类型、价值(美元),2017 - 2029

- 图 33:

- 美国生物农药市场,价值份额(%),按形式划分,2022 - 2029

- 图 34:

- 美国生物农药市场,最活跃的公司,按战略举措数量划分,2017-2022 年

- 图 35:

- 美国生物农药市场,最常用的策略,2017-2022

- 图 36:

- 美国生物农药市场份额 (%),按主要参与者划分,2022 年

美国生物农药行业细分

生物杀菌剂、生物除草剂、生物杀虫剂按表格细分。经济作物、园艺作物、中耕作物按作物类型细分。| 形式 | |

| 生物杀菌剂 | |

| 生物除草剂 | |

| 生物杀虫剂 | |

| 其他生物农药 |

| 作物类型 | |

| 经济作物 | |

| 园艺作物 | |

| 中耕作物 |

市场定义

- 平均剂量率 - 这是指全国每公顷农田生物农药的平均施用量。

- 作物类型 - 中耕作物:谷物、豆类、油籽和饲料作物园艺:水果和蔬菜、经济作物:种植园作物和香料。

- 功能 - 生物农药

- 市场预估水平 - 对各类生物农药的市场估算是在产品层面进行的。

研究方法

魔多情报在我们的所有报告中都遵循四步方法。

- 第 1 步:确定关键变量: 为了建立稳健的预测方法,我们将根据可用的历史市场数据对步骤 1 中确定的变量和因素进行测试。通过迭代过程,设置市场预测所需的变量,并根据这些变量建立模型。

- 步骤 2:建立市场模型: 预测年份的市场规模估计是名义值。通货膨胀不属于定价的一部分,平均售价 (ASP) 在整个预测期内保持不变。

- 步骤 3:验证并最终确定: 在这一重要步骤中,所有市场数据、变量和分析师的呼吁都通过来自所研究市场的主要研究专家的广泛网络进行验证。受访者是跨级别和职能挑选的,以生成所研究市场的整体情况。

- 步骤 4:研究成果: 联合报告、定制咨询任务、数据库和订阅平台。