美国汽车EPS市场分析

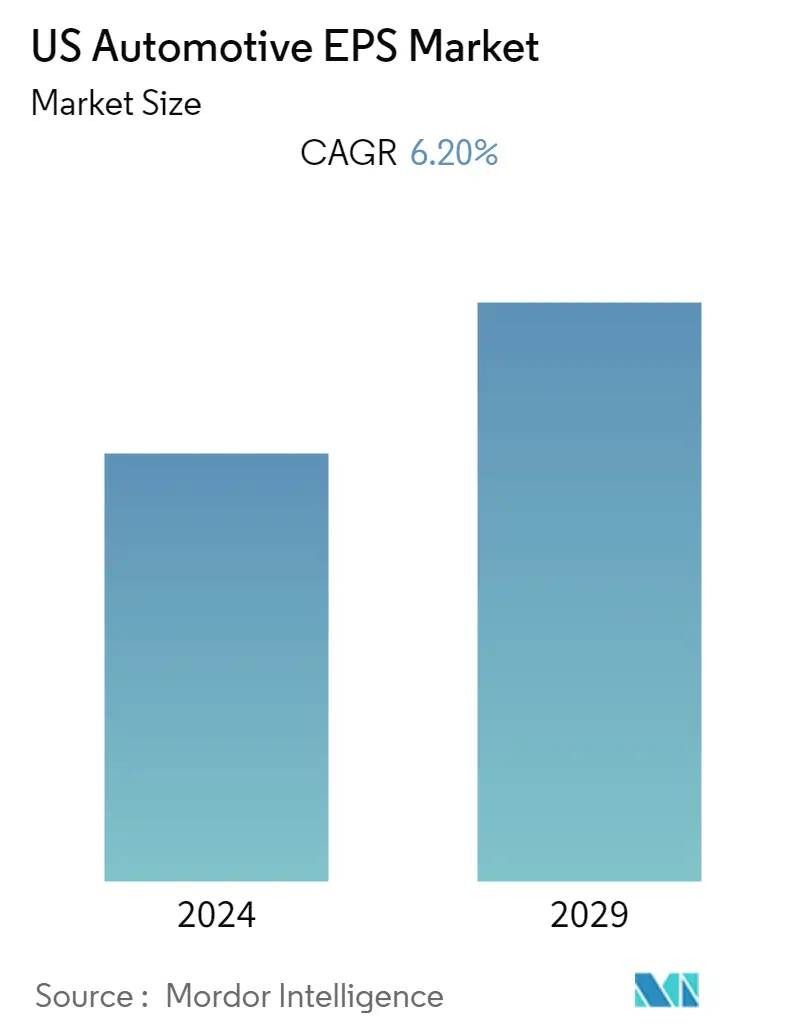

预计美国汽车电动助力转向市场在预测期内(2020年至2025年)复合年增长率约为6.2%。

EPS 市场主要受到豪华车生产和销售不断增长的推动,因为人们对安全性和舒适性的偏好日益增强。此外,汽车的快速电气化和美国等发达经济体排放标准的日益严格预计将增加对配备 EPS 的汽车的需求。

然而,美国汽车EPS市场继续受到该国经济动荡的影响。 2019年,尽管汽车市场下滑,但美国市场整体依然强劲,行业总销量高达1700万辆。而且,美国拥有北美最大、全球第二大EPS市场。

自动驾驶汽车的日益普及推动了全球电动助力转向系统市场的需求。配备 EPS 的车辆往往会减轻总重量,从而进一步提高燃油效率。

美国汽车EPS市场趋势

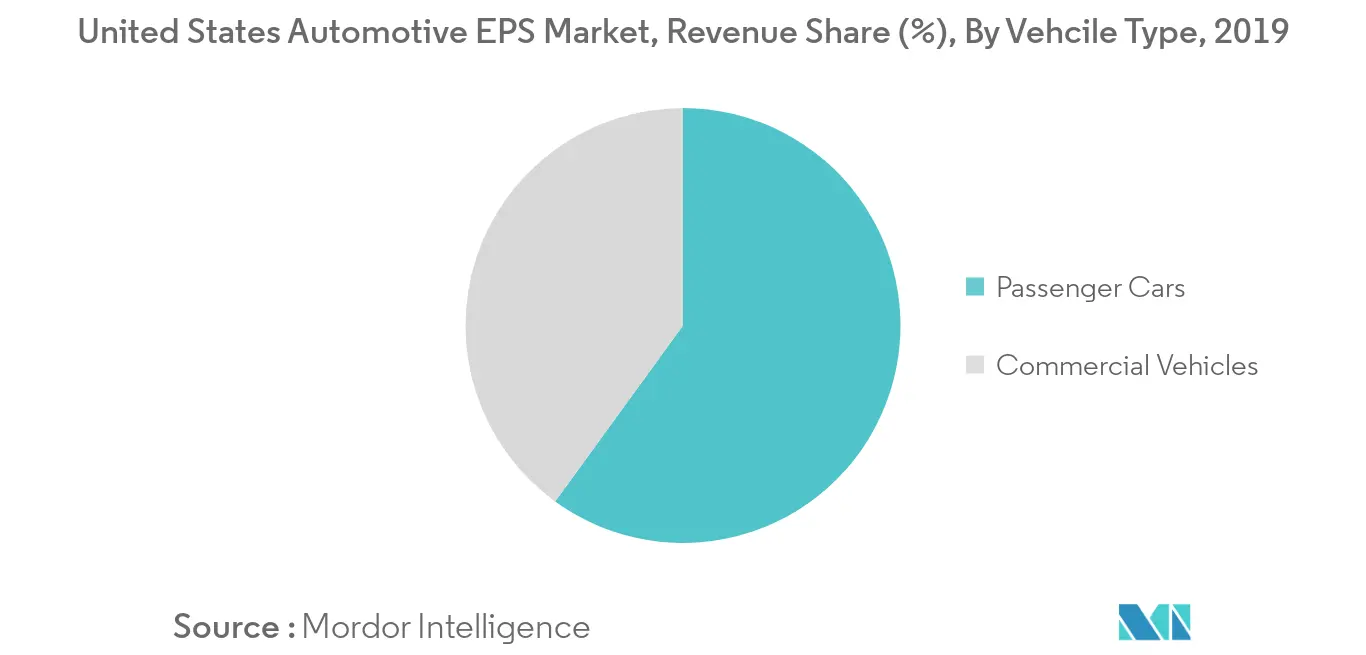

乘用车占据市场份额

美国市场的乘用车 EPS 市场正在显着增长。对车辆先进技术和安全系统的需求不断增长等因素一直推动着这一增长。

EPS 在乘用车中的应用也在不断增长,其附加优势包括转向系统无需软管或液体,这将显着降低维护成本。在美国,超过 50% 的乘用车都采用 EPS 技术。

EPS 的优点,例如减少驾驶员转动方向盘的额外努力、提供平稳且易于驾驶等,进一步推动了该国车辆中 EPS 的采用率。

EPS 技术进步推动市场发展

电动助力转向系统提供更轻松的体验,主要是在低速操纵时,尤其是在停车或转弯 90 度时。随着消费者越来越关注安全系统,技术将在客户选择配备电动助力转向系统的车辆时发挥重要作用。

例如,2020年,博世宣布推出具有故障操作功能的新型电动助力转向系统(ESP),使驾驶员能够在罕见的单一故障情况下安全停车,这可能成为一项主要要求未来开发完全自动驾驶技术。

此外,耐世特汽车在 2019 年北美国际车展 (NAIAS) 上宣布扩展其先进转向技术。先进的技术功能解决了几个关键组件的问题:按需转向、安静的车轮转向、稳定的转向柱、线控转向、高可用性电动助力转向和网络安全。

随着新技术的引入,原始设备制造商在不久的将来必须遵守美国交通部 (DOT) 和国家交通公路安全协会 (NHTSA) 的联邦自动车辆政策文件设计的更现代的方法。

美国汽车EPS行业概况

美国汽车动力转向系统市场由 JTEKT Corporation、ZF Friedrichshafen AG、NSK Ltd、Mitsubishi Electric Corporation 和 Nexteer Automotive 等现有厂商占据重要市场份额。市场参与者的一些主要发展如下:。

2019年8月,耐世特汽车宣布与东风汽车零部件集团有限公司(东风零部件)合资成立的东风耐世特转向系统有限公司开始量产单小齿轮电动助力转向系统(SPEPS) )系统。东风耐世特转向系统(武汉)有限公司生产 SPEPS 系统,目前应用于宝马和标致雪铁龙等耐世特客户的 AC 细分市场车辆上。

美国汽车 EPS 市场领导者

ATS Automation Tooling Systems Inc.

Delphi Automotive Systems

GKN PLC

Hitachi Automotive Systems

Hyundai Mobis Co.

- *免责声明:主要玩家排序不分先后

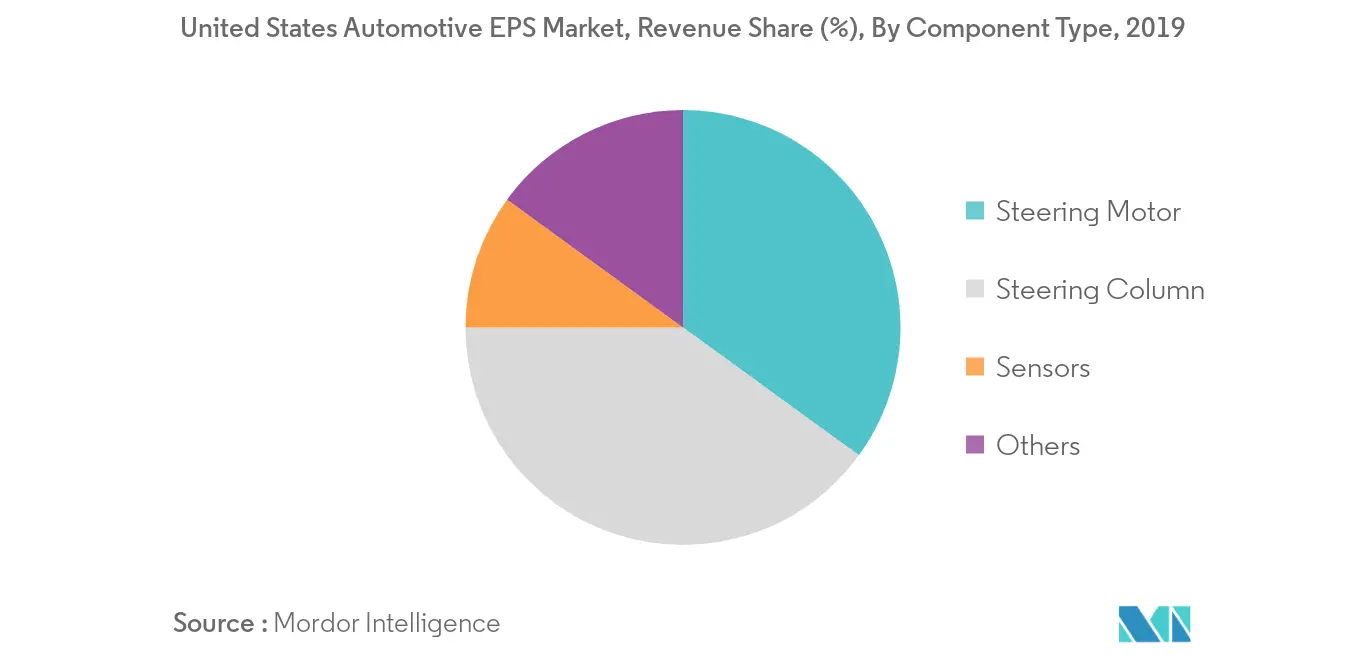

美国汽车EPS行业细分

美国电动助力转向市场报告涵盖了最新的技术趋势,并按车辆、EPS 和组件类型对各个领域的市场需求进行了分析。该范围将提供美国各地重要参与者的市场份额。

| 乘用车 |

| 商用车 |

| 立柱辅助型 |

| 小齿轮辅助型 |

| 机架辅助类型 |

| 驾驶杆 |

| 传感器 |

| 转向电机 |

| 其他组件 |

| 车辆类型 | 乘用车 |

| 商用车 | |

| EPS类型 | 立柱辅助型 |

| 小齿轮辅助型 | |

| 机架辅助类型 | |

| 元件类型 | 驾驶杆 |

| 传感器 | |

| 转向电机 | |

| 其他组件 |

美国汽车 EPS 市场研究常见问题解答

目前美国汽车 EPS 市场规模有多大?

美国汽车 EPS 市场预计在预测期内(2024-2029 年)复合年增长率为 6.20%

美国汽车EPS市场的主要参与者有哪些?

ATS Automation Tooling Systems Inc.、Delphi Automotive Systems、GKN PLC、Hitachi Automotive Systems、Hyundai Mobis Co. 是美国汽车 EPS 市场的主要公司。

美国汽车 EPS 市场涵盖哪些年份?

该报告涵盖了美国汽车 EPS 市场历年市场规模:2019 年、2020 年、2021 年、2022 年和 2023 年。该报告还预测了美国汽车 EPS 市场历年规模:2024 年、2025 年、2026 年、2027 年、2028 年和 2029 年。

页面最后更新于:

美国汽车EPS行业报告

Mordor Intelligence™ 行业报告创建的 2024 年美国汽车 EPS 市场份额、规模和收入增长率统计数据。美国汽车 EPS 分析包括对 2029 年的市场预测展望和历史回顾。获取此行业分析的样本(免费下载 PDF 报告)。