二氧化钛市场规模和份额

魔多情报二氧化钛市场分析

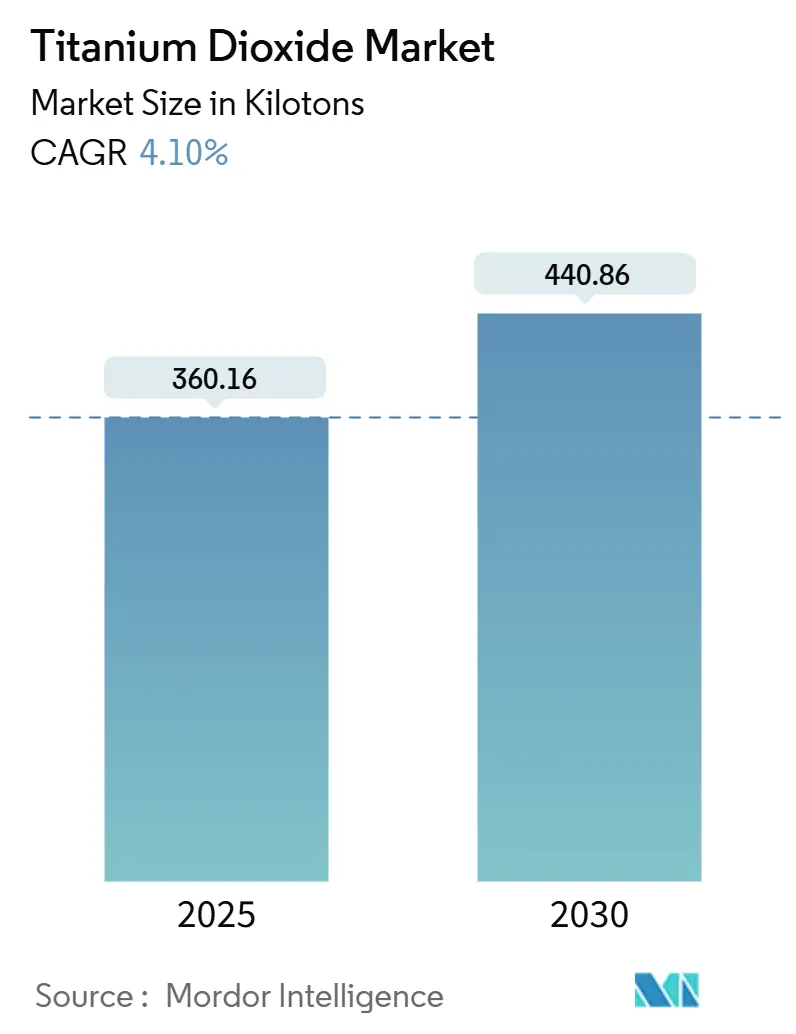

二氧化钛市场规模预计在2025年为360.16千吨,预计到2030年将达到440.86千吨,在预测期间(2025-2030年)的复合年增长率为4.10%。来自建筑、包装、汽车塑料和冷屋顶涂料的需求增长抵消了监管阻力,特别是欧洲的2类致癌物标签和对中国材料的反倾销税。以中国供应基地为锚点、印度本土化推进为动力的亚太地区正以4.92%的复合年增长率增长。制造商正在平衡来自不稳定钛铁矿和金红石原料的成本压力与氯化法工艺的技术升级。科慕等企业的工艺优化在不需要大量资本支出的情况下将产能提升了15%,而特诺克斯等公司的垂直整合缓解了原材料波动性。欧盟与其他地区监管差异正在推动差异化产品组合,并为地区套利创造了空间。

主要报告要点

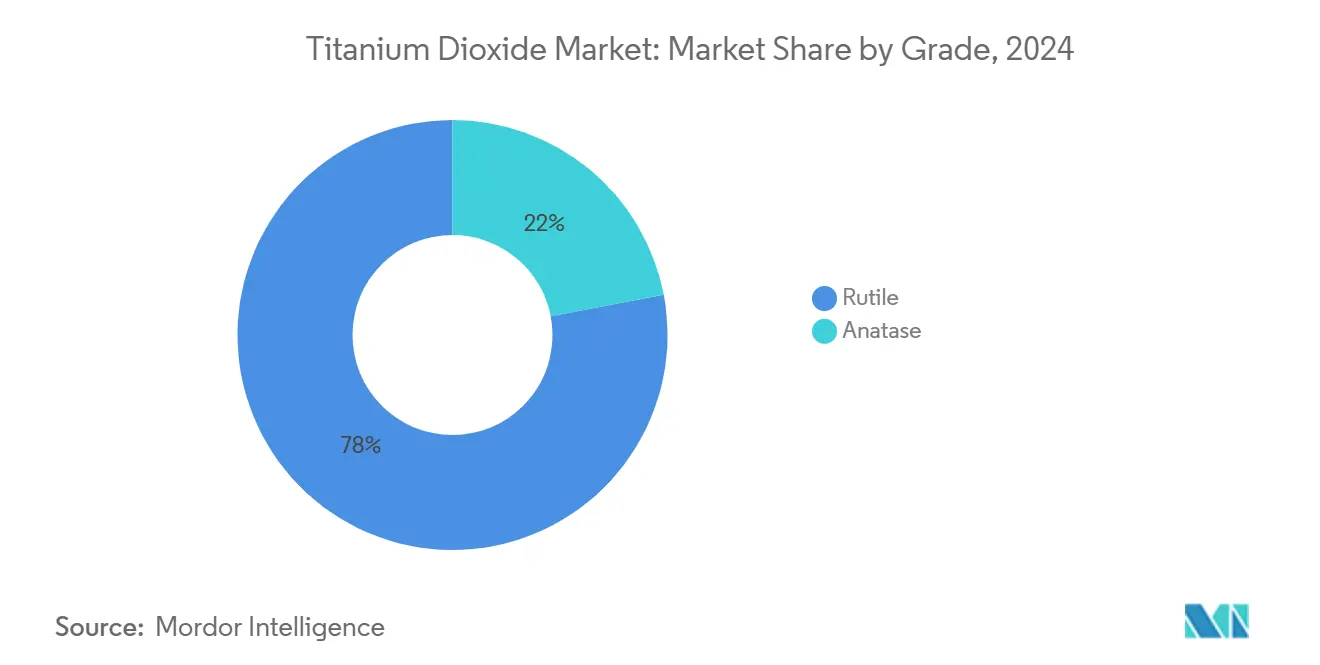

- 按等级划分,金红石在2024年占据78%的二氧化钛市场份额领先;锐钛矿增长最快,到2030年复合年增长率达4.5%。

- 按工艺划分,硫酸法在2024年占据65%的二氧化钛市场规模,但氯化法处理扩张最快,复合年增长率达4.7%。

- 按应用划分,涂料和油漆在2024年占据52%的二氧化钛市场规模,而塑料是增长最快的细分市场,复合年增长率达4.5%。

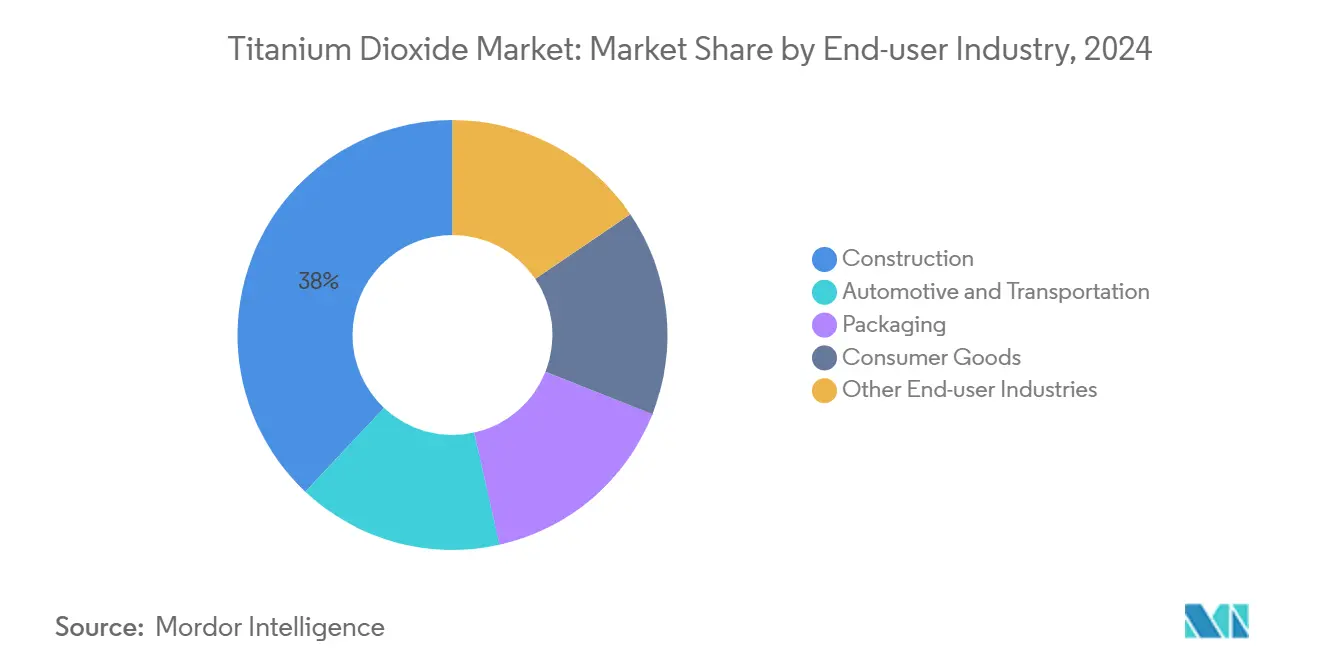

- 按终端用户行业划分,建筑业在2024年占据38%的收入份额;包装业预计将实现最高的4.6%复合年增长率至2030年。

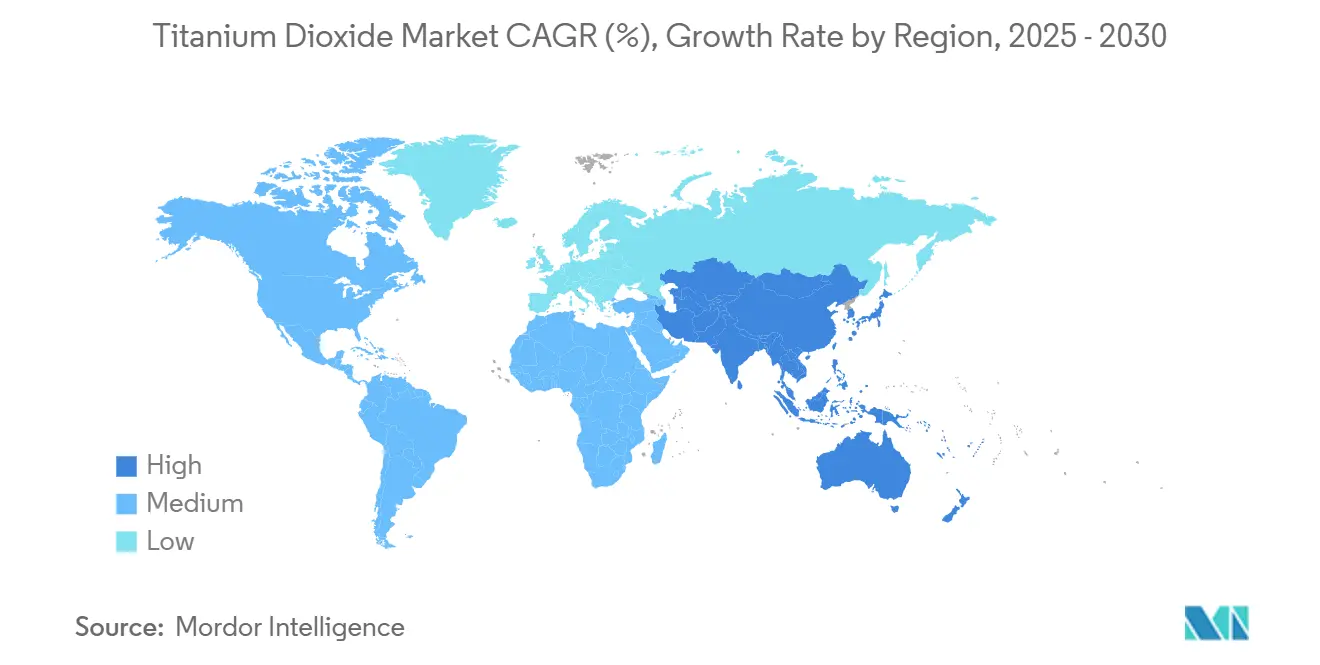

- 按地理位置划分,亚太地区在2024年以35%的份额主导二氧化钛市场,并保持4.92%复合年增长率的最快增长地区地位。

全球二氧化钛市场趋势和洞察

驱动因素影响分析

| 驱动因素 | 对复合年增长率预测的约影响百分比 | 地理相关性 | 影响时间线 |

|---|---|---|---|

| 水性建筑涂料吸收 | +1.2% | 亚太地区、中东 | 中期(2-4年) |

| 轻量化高光泽汽车塑料 | +0.7% | 欧洲、北美 | 中期(2-4年) |

| 层压电商纸板包装 | +0.9% | 全球,重点关注亚太地区和北美 | 短期(≤2年) |

| 抗紫外线冷屋顶涂料 | +0.6% | 中东、南欧、北非 | 中期(2-4年) |

| 印度氯化法二氧化钛产能本土化 | +0.5% | 印度,对全球供应链产生影响 | 长期(≥5年) |

| 来源: Mordor Intelligence | |||

亚太地区水性建筑涂料需求激增

中国、印度和印度尼西亚不断加强的挥发性有机化合物法规正在加速溶剂体系被水性涂料替代,推动该地区金红石颜料增量消费。地区涂料生产线正在升级分散技术以实现遮盖力对等,为二氧化钛市场的持续体积增长奠定基础。印度和印度尼西亚的基础设施刺激计划加剧了需求,而本土化的氯化法产能确保了供应韧性。配方师强调较低气味和更安全的工作现场条件,增强了承包商的接受度。尽管原料价格波动,这一转变正在增加结构性顺风。

欧洲向轻量化高光泽汽车塑料转变

严格的欧盟车队平均二氧化碳限制使轻量化成为设计策略的核心。将二氧化钛融入聚丙烯和聚碳酸酯装饰中可提供与涂层金属面板相媲美的高光泽表面,但重量明显更轻,每减轻10%车辆重量可实现5-7%的燃油效率提升。高端原始设备制造商采用疏水性等级如TIOXIDE TR48,这些等级在高加工温度下分散而不会失去亮度。二氧化钛市场不仅在体积上获得收益,在价值上也有收获,因为这些特殊等级需要溢价定价且承担最小的监管替代风险。

电商物流层压纸板包装增长

包裹量持续飙升,品牌商要求包装通过多步配送保持结构完整性。二氧化钛改善不透明度和印刷保真度,保护品牌形象和消费者开箱体验。其光散射特性增强纤维结合,在不损害压缩强度的情况下实现减重。这种规格趋势放大每平方米颜料强度,为二氧化钛市场增加了超越传统纸板用途的深度。防潮阻隔层压的集成通过保护图形和减少损坏相关退货进一步突出了二氧化钛的作用。

中东建筑中抗紫外线冷屋顶涂料的采用

在海湾国家,空调负荷占夏季用电量的70%。用高反射二氧化钛配制的冷屋顶涂料反射近80%的太阳辐射,使室内温度降低1.5°C,减少15-35%的制冷能耗。政府绿色建筑法规和不断上涨的电价加速了商业和住宅部门的采用。在沙漠条件下抗紫外线降解的耐久性使二氧化钛成为不可或缺的材料,为二氧化钛市场加强了中期需求动力。

限制因素影响分析

| 限制因素 | 对复合年增长率预测的约影响百分比 | 地理相关性 | 影响时间线 |

|---|---|---|---|

| 欧盟对二氧化钛粉末的致癌物标签 | -0.8% | 欧洲、全球出口商 | 短期(≤2年) |

| 钛铁矿和金红石原料价格波动 | -0.7% | 全球,特别是进口依赖市场 | 短期(≤2年) |

| 替代白色颜料的竞争压力 | -0.3% | 欧洲和北美初期 | 长期(≥5年) |

| 来源: Mordor Intelligence | |||

欧盟将二氧化钛分类为疑似致癌物提高标签成本

欧洲法规2025/4要求对含有大于或等于1%二氧化钛的粉末配方进行癌症警告标签[1]欧盟出版办公室,《委员会实施法规(欧盟)2025/4》,eur-lex.europa.eu。涂料、塑料溶胶和印刷油墨供应商面临重新配方、新包装艺术品和法律审查,增加合规成本。英国和北美的不同规则使全球产品组合管理复杂化,需要双重标签策略。短期制造批次提高单位成本,抑制DIY渠道的可自由支配需求。尽管欧洲法院在2022年撤销了危险标签,但在2025年科学重新评估后裁决被推翻,加强了二氧化钛市场的不确定性。

钛铁矿/金红石原料价格波动影响利润率

2024年现货金红石二氧化钛价格攀升,促使中国生产商多次涨价。欧洲和亚洲的非一体化颜料工厂看到毛利率压缩,而特诺克斯等一体化企业通过自有矿山部分抵消价格飙升。不可预测性阻碍长期供应合同,提高客户价格风险溢价,限制下游需求增长并对二氧化钛市场造成压力。

细分分析

按等级:金红石在特殊锐钛矿进展中保持主导地位

金红石在2024年占据78%的二氧化钛市场,反映其更高的折射率(2.7)和优异的耐候性。这种优势在户外建筑涂料、汽车面漆和聚合物母料中根深蒂固,其中长期光泽保持至关重要。整合光催化特性的双功能等级正在开启新的自清洁表面机会,进一步巩固金红石的领先地位。

锐钛矿占需求平衡,由于在药物辅料和光催化建筑材料的利基增长,正以更快的4.5%复合年增长率前进。表面改性锐钛矿等级延长食品接触纸张的保质期,并提供高端办公用纸中珍贵的蓝色底调。

按工艺:环保优势推动氯化法扩张

硫酸法在2024年通过利用低品位钛铁矿和较小资本占地面积提供了65%的二氧化钛市场规模。尽管如此,随着监管机构加强对酸性硫酸废流的审查,氯化法产能正以4.7%复合年增长率扩张。氯化法工厂使用高二氧化钛炉渣或天然金红石,主要生产痕量杂质较低的金红石颜料,在高端涂料和母料细分市场实现更高定价。科慕报告称,350-450°C专有低温氯化可减少30%能耗并提高产量[2]AIChE期刊,《通过低温氯化工艺从金红石中有效提取钛》,aiche.onlinelibrary.wiley.com。

印度的新兴生产商正在采用氯化技术以实现与西方供应商的质量对等,并对冲不断发展的流出物规范。北美和欧洲的增量去瓶颈项目旨在从现有氯化资产中挤出5-15%的额外产出,而无需绿地投资,在特诺克斯博特莱克设施等地区产能关闭的情况下保持供应平衡。因此,工艺驱动的成本差异仍然是二氧化钛市场竞争力的核心。

按应用:涂料和油漆领先,塑料加速

涂料和油漆在2024年消耗了52%的二氧化钛市场规模,这得益于二氧化钛无与伦比的亮度和不透明度。该细分市场涵盖建筑、工业和船舶配方,其中15-25%的典型干膜负载控制遮盖力。亚太地区和北美向低挥发性有机化合物水性体系的转变增加了颜料分散需求,有利于表面处理金红石等级。塑料以4.5%复合年增长率增长最快,因为汽车内饰、白色家电和多层包装采用二氧化钛进行紫外线屏蔽和美观统一。

印刷刚性包装薄膜提高了二氧化钛负载以增强高分辨率图形的白色空间,使每平方米颜料强度复合。纸浆和造纸应用虽然吨位适中,但依靠锐钛矿提升高端图形纸张的亮度。在化妆品中,超细二氧化钛仍然是防晒霜中的关键紫外线过滤器,但对纳米颗粒安全性的监管争议限制了体积增长。光催化混凝土和空气净化建筑立面为二氧化钛市场增加了有希望但目前利基的尾风。

按终端用户行业:建筑保持领跑者,包装获得动力

建筑业在2024年占据38%的二氧化钛消费份额,受外墙建筑涂料、冷屋顶和高反射混凝土瓦片推动。炎热气候中不断加强的城市热岛缓解法规为具有优异太阳反射率的亮白色涂料奠定了稳定需求。汽车和运输保持稳固的第二梯队位置,集成二氧化钛填充塑料和多层涂料以满足美观和功能性抗紫外线标准。包装业以4.6%复合年增长率扩张,利用二氧化钛在电商纸板和经受粗糙物流的轻量化柔性层压材料中的不透明度。

地理分析

亚太地区控制35%的二氧化钛市场,并在2030年前提供最快的4.92%复合年增长率。仅中国就拥有全球二氧化钛产能的主要部分,在出口与不断增长的国内建筑和基础设施需求之间保持平衡。政府升级颜料质量和遏制硫酸法流出物的指令正在推动生产商转向氯化技术,复制西方标准。

北美的二氧化钛市场仍然由耐用品、航空航天涂料和包装薄膜推动。成熟的环境法规有利于氯化产出,企业ESG承诺刺激了低碳颜料途径的研发。欧洲市场受双重约束塑造:2类致癌物标签和对中国进口的确定反倾销税。这些措施提高了本地生产成本,但也鼓励高端等级创新以证明更高价格点的合理性。

中东和非洲展现出由建筑大项目推动的新兴潜力。海湾合作委员会的冷屋顶法规和不断增长的旅游设施刺激了高反照率涂料采用。国内二氧化钛生产仍然微不足道,推动进口依赖和运费波动暴露。

竞争格局

二氧化钛市场呈现高度集中。科慕利用专有氯化技术和持续改进计划从现有生产线中提取额外15%产能,维持成本领先优势。威耐特通过为高温聚合物加工量身定制的疏水性等级加强其特殊地位。印度和东南亚的地区企业通过硫酸棕地转换进入,依赖国内需求但面临更严格的流出物规范。

二氧化钛行业领导者

科诺斯全球公司

蓝星集团

科慕公司

特诺克斯控股有限公司

威耐特材料有限公司

- *免责声明:主要玩家排序不分先后

近期行业发展

- 2025年3月:特诺克斯控股宣布,在战略现场审查后,将闲置其在荷兰博特莱克的9万吨/年二氧化钛工厂。

- 2025年2月:科慕公司推出Ti-Pure TS-6706,这是Ti-Pure R-706的无TMP和TME演进版本,用于外观关键涂料。

全球二氧化钛市场报告范围

二氧化钛是地球上最白的材料之一。它广泛用作白色颜料,在各种应用中添加白度和不透明度,如涂料和油漆、化妆品、食品和其他应用。

二氧化钛市场按等级、应用和地理位置细分。按等级划分,市场细分为金红石和锐钛矿。按应用划分,市场细分为涂料和油漆、塑料、纸浆和造纸、化妆品和其他应用。报告还提供15个主要地区国家的市场规模和预测。对于每个细分市场,市场规模和预测基于体积(千吨)进行。

| 金红石 |

| 锐钛矿 |

| 氯化法 |

| 硫酸法 |

| 涂料和油漆 |

| 塑料 |

| 纸浆和造纸 |

| 化妆品 |

| 其他应用(皮革、纺织品、橡胶) |

| 建筑 |

| 汽车和运输 |

| 包装 |

| 消费品 |

| 其他终端用户行业 |

| 亚太地区 | 中国 |

| 印度 | |

| 日本 | |

| 韩国 | |

| 东盟 | |

| 亚太地区其他地区 | |

| 北美 | 美国 |

| 加拿大 | |

| 墨西哥 | |

| 欧洲 | 德国 |

| 英国 | |

| 法国 | |

| 意大利 | |

| 北欧国家 | |

| 欧洲其他地区 | |

| 南美 | 巴西 |

| 阿根廷 | |

| 南美其他地区 | |

| 中东和非洲 | 沙特阿拉伯 |

| 阿联酋 | |

| 南非 | |

| 埃及 | |

| 中东和非洲其他地区 |

| 按等级 | 金红石 | |

| 锐钛矿 | ||

| 按工艺 | 氯化法 | |

| 硫酸法 | ||

| 按应用 | 涂料和油漆 | |

| 塑料 | ||

| 纸浆和造纸 | ||

| 化妆品 | ||

| 其他应用(皮革、纺织品、橡胶) | ||

| 按终端用户行业 | 建筑 | |

| 汽车和运输 | ||

| 包装 | ||

| 消费品 | ||

| 其他终端用户行业 | ||

| 按地理位置 | 亚太地区 | 中国 |

| 印度 | ||

| 日本 | ||

| 韩国 | ||

| 东盟 | ||

| 亚太地区其他地区 | ||

| 北美 | 美国 | |

| 加拿大 | ||

| 墨西哥 | ||

| 欧洲 | 德国 | |

| 英国 | ||

| 法国 | ||

| 意大利 | ||

| 北欧国家 | ||

| 欧洲其他地区 | ||

| 南美 | 巴西 | |

| 阿根廷 | ||

| 南美其他地区 | ||

| 中东和非洲 | 沙特阿拉伯 | |

| 阿联酋 | ||

| 南非 | ||

| 埃及 | ||

| 中东和非洲其他地区 | ||

报告中回答的关键问题

当前二氧化钛市场规模及其增长前景如何?

二氧化钛市场规模在2024年达到360.61千吨,预计到2030年以4.10%的复合年增长率增长至440.8611千吨。

哪个地区领导二氧化钛市场?

亚太地区拥有35%的全球需求,并表现出最高的4.92%复合年增长率,得到工业化和氯化法产能扩张的支持。

为什么氯化工艺相对硫酸工艺获得份额?

氯化技术产生更高纯度的金红石颜料,废物更少,单位能耗更低,导致4.7%复合年增长率对比硫酸法的较慢扩张。

欧盟致癌物标签如何影响二氧化钛需求?

对二氧化钛粉末的强制癌症警告提高了配方和包装成本,抑制了欧洲的短期需求增长并迫使产品组合调整。

到2030年哪种应用将推动最快的体积增长?

塑料预计将以4.5%复合年增长率超越其他行业,因为汽车、包装和消费耐用品生产商加强使用二氧化钛以获得紫外线稳定性和美观性。

页面最后更新于: