造船市场分析

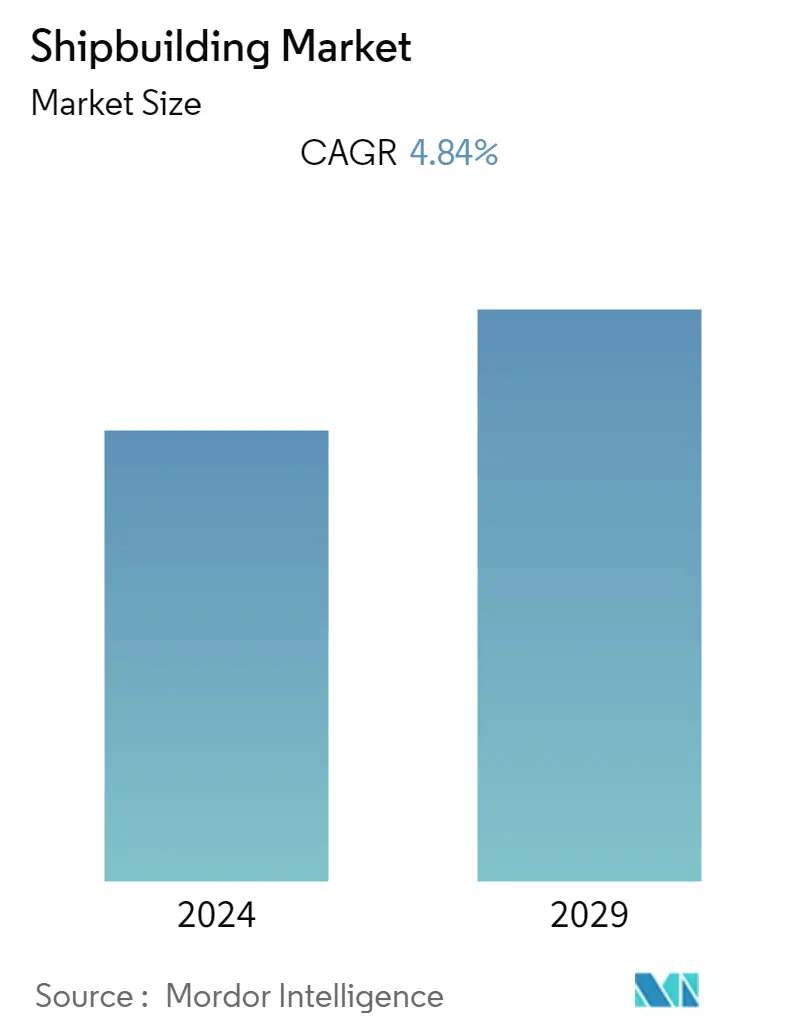

今年造船市场规模预计为1456.7亿美元。预计五年内将达到 1,845 亿美元,预测期内复合年增长率为 4.84%。

从长远来看,由于海运贸易和经济增长的增加、能源消耗的增加、对环保船舶和航运服务的需求以及造船业机器人技术的出现,造船市场预计将在预测期内增长。

尽管造船市场面临困难,但主要市场仍在努力,试图将市场转向增长方向。在韩国,随着该国公司收到越来越多的订单,政府正在采取各种举措来支持造船业。

近年来,造船业出现了采用3D打印技术的显着趋势。每个与制造和工程相关的行业(包括造船业)都在采用 3D 打印,也称为增材制造。造船行业的公司正在与其他市场参与者合作,采用 3D 打印等尖端制造技术,以提高制造能力。

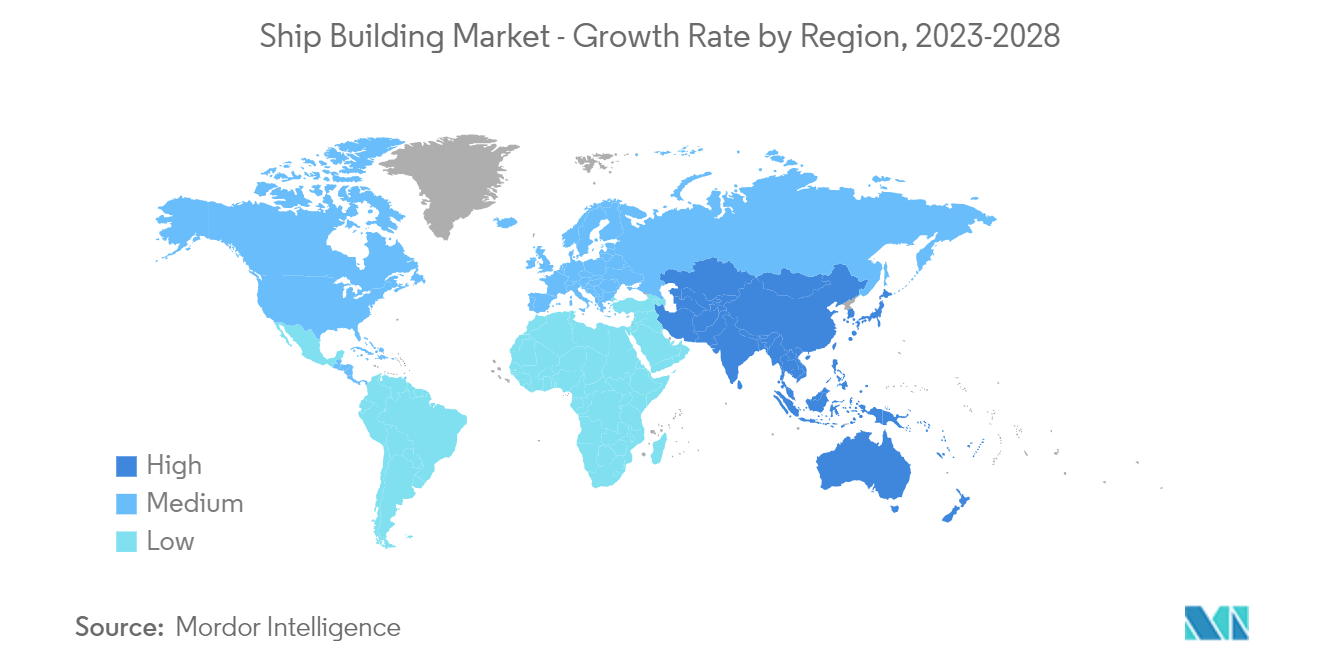

此外,东亚地区在造船业中占据主导地位,中国、日本和韩国分别排名第一和第二。 2022年,中国将获得超过一半的造船订单,成为全球造船强国。东南亚的船舶拆解也同样集中,孟加拉国、印度和巴基斯坦占全球船舶拆解活动的近 90%。

造船市场趋势

增加国家之间的贸易和海军活动以推动市场

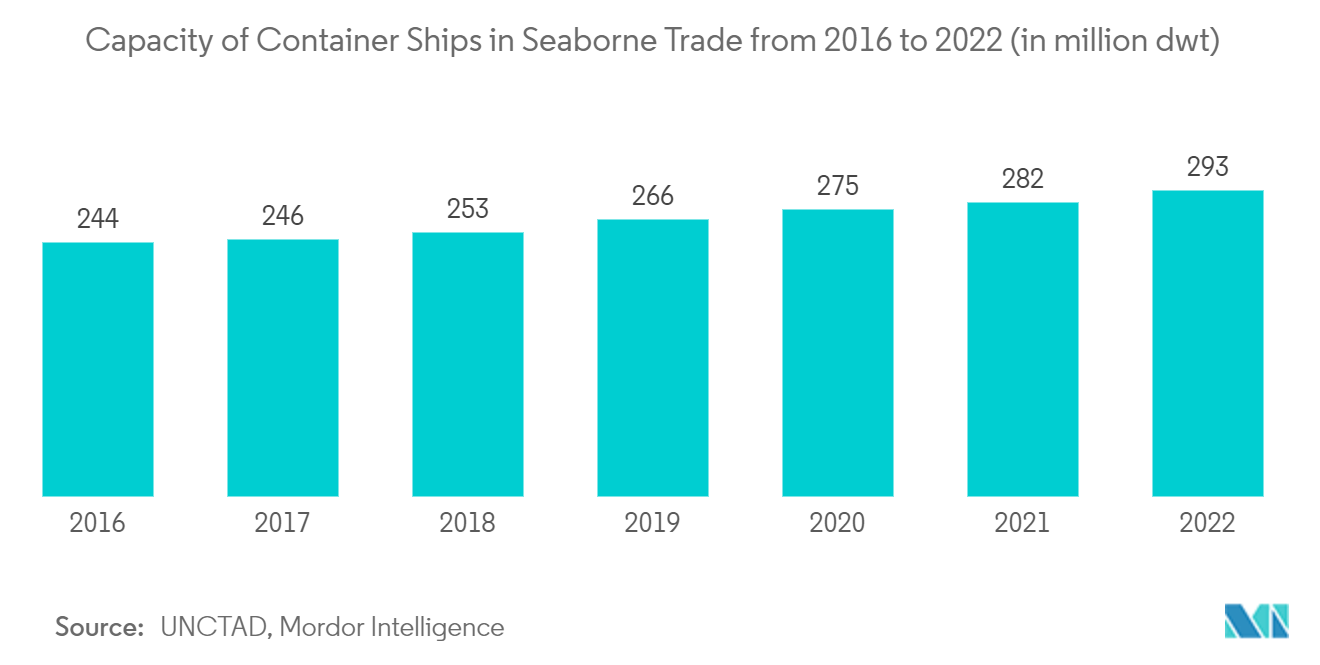

贸易增长是近几十年来全球经济的标志之一,而海运是全球贸易的支柱。海事贸易主要影响造船市场。随着供应链的延伸和新市场的开放,海运成为世界各国经济发展的催化剂。全球近 90% 的货运是海运。结果,各国严重依赖船舶,这进一步加速了造船市场的发展。

中国、日本和韩国约占造船活动的 85%。中国、韩国和日本继续主导海运船舶供应,到2022年将占据94%的市场份额。过去一年中国造船量增长15.5%,韩国增长8.3%,但下降16.4%在日本。 2022年6月,韩国订购了70%的替代燃料船舶,中国订购了26%,欧洲订购了58%,日本订购了17%。韩国占天然气船的64%、油轮的42%,日本占化学品船的45%。货物是用于贸易活动的最优选的船舶。

多年来,海运需求不断增加,导致全球进出口数量随之增加。随着全球化在许多经济体的核心扎根,国际贸易商品的可能性越来越大,以不同的价格提供一系列优质的可用产品。

截至2022年1月1日,按载重吨位和商业价值计算,排名前三位的船东国包括两个亚洲国家,即中国和日本。截至 2022 年 1 月 1 日的 12 个月内,中国的吨位增幅在前 25 个船东国中排名第二(13%)。

加拿大政府正在引入海军舰艇合同,这可能会产生该国对国防舰艇的需求。为支持政府建造大型船队的计划,政府与两家加拿大造船厂,即欧文造船公司(哈利法克斯)和Seaspan的温哥华造船有限公司(温哥华)签署了长期战略协议,建造加拿大皇家海军的战斗和非战斗海军舰艇以及加拿大海岸警卫队的非战斗舰艇。

对此,2023年1月,欧文造船公司与联邦政府同意签订价值16亿美元的合同,为加拿大海岸警卫队再建造两艘北极和近海巡逻舰。

这些例子有助于造船业的发展。

预计亚太地区将主导市场

造船业是制造业国家GDP的主要贡献者之一。印度目前有 28 家造船厂,其中 6 家由中央公共部门运营,2 家由邦政府运营,20 家由私营公司运营。印度出口组织联合会(FIEO)也在倡导造船业改革。

中国、日本和韩国约占造船活动的 85%。中国、韩国和日本继续主导海运船舶供应,到2022年将占据94%的市场份额。2022年6月,韩国订购了70%的替代燃料船舶,中国订购了26%,欧洲订单占58%,日本订单占17%。韩国占天然气船的64%、油轮的42%,日本占化学品船的45%。货物是用于贸易活动的最优选的船舶。

印度造船业有潜力强化Atmanirbhar Bharat的使命。这是由于其与钢铁、铝、电气机械和设备等大多数其他主导产业有着广泛的直接和间接联系,以及对经济中的基础设施和服务业的依赖。 2023年8月印度JNPA的总吞吐量为734万吨,比2022年8月的639万吨增长14.75%。8月的吞吐量包括664万吨集装箱运输和69万吨散货运输,而8月运输量为581万吨2022 年同期集装箱运输量为 59 万吨,散货运输量为 59 万吨。

从商业价值来看,船队拥有量和注册量的排名比吨位的排名波动更大。中国的份额增幅最大,增加了1.1个百分点,其次是瑞士、中国香港和韩国,这些国家的船队中集装箱船所占比例都较高。

越南工业和贸易部提出了多项措施,旨在缓解亚洲内部航线的供应链问题并减轻贸易商的负担。其中包括鼓励外国投资新船的税收减免和私营部门对关键基础设施升级的投资,以及船队更新和沿海船队管理计划的制定。

此外,该国在军舰发展方面也有各种进展。例如,。

- 2023 年 5 月,三菱重工 (MHI) 集团旗下的三菱造船公司与日本造船株式会社 (Nihon Shipyard Co., Ltd.) 成立,后者是今治造船株式会社 (Imabari Shipbuilding Co., Ltd.) 和 Japan Marine United 之间的船舶设计和销售合资企业,总部位于东京。公司开始联合研究开发远洋液化二氧化碳(LCO2)运输船。日本造船厂正在推进该项目,以便从 2027 年起完成该船的建造。

造船业概况

造船市场较为分散,多家企业占据了相当大的市场份额。市场上的一些知名公司包括三菱重工、现代重工、中国船舶工业集团公司、大宇造船等。公司正在大力投资研发,以创新新的和先进的产品。例如:。

- 2023 年 1 月,初创公司 TvastaManufacturing Solutions 在加尔各答造船厂为 Garden Reach 造船厂和工程师建造了加尔各答第一个 3D 打印结构。专门从事 3D 打印建筑的 Tvasta Manufacturing Solutions 为 GRSE 建造了该结构作为技术演示。

造船市场领导者

China State Shipbuilding Corporation

Mitsubishi Heavy Industries Ltd.

Samsung Heavy Industries

Daewoo Shipbuilding & Marine Engineering Co., Ltd

Hyundai Heavy Industries Co. Ltd.

- *免责声明:主要玩家排序不分先后

造船市场新闻

- 2023 年 8 月:加拿大政府宣布将投资 4.63 亿加元(3.45 亿美元)用于造船基础设施,以推进水面作战舰 (CSC) 计划。它要求建造 15 艘新军舰,这些军舰将成为未来加拿大皇家海军的关键组成部分。这些资金将用于准备欧文造船厂和新斯科舍省邻近设施的建设,该项目预计明年开始。

- 2023 年 5 月: Vard Marine Inc. 与 Team Vigilance 合作伙伴公司 Heddle Shipyards、Thales Canada、SH Defence 和 Fincantieri 合作,在 CANSEC 2023 上推出了 Vigilance 近海巡逻船。Team Vigilance 合作伙伴公司共同为该项目带来了广泛且重要的能力和专业知识。负责海军舰艇设计、加拿大和全球建造、战斗和舰外系统集成、模块化有效载荷系统和生命周期解决方案。

- 2023 年 5 月: Garden Reach 造船与工程师有限公司设立了 GRSE 加速创新培育计划,以寻找并刺激新解决方案的创建,作为造船厂技术开发活动的一部分。 GAINS 旨在解决当前和新兴的船舶设计和建造问题,同时实现 Atmanirbhar Bharat 的目标。

- 2023 年 3 月:印度港口、航运和水道部 (MoPSW) 启动绿色拖船过渡计划(GTTP),以使印度成为全球绿色船舶建造中心。 GTTP 将把在该国运营的所有拖船转变为使用甲醇、氨和氢气等非化石燃料的绿色混合动力拖船。

造船业细分

造船业是指建造大型海船,主要使用钢材,但也可以使用木材和复合材料等其他材料。

造船市场按类型、最终用户和地理位置进行细分。按类型划分,市场分为船舶、集装箱、客运和其他类型。按最终用户划分,市场分为运输公司、军队和其他最终用户。按地理位置划分,市场分为北美、欧洲、亚太地区和世界其他地区。

该报告提供了上述所有细分市场的市场规模和价值预测(以美元计)。

| 血管 |

| 容器 |

| 乘客 |

| 其他类型 |

| 运输公司 |

| 军队 |

| 其他最终用户 |

| 北美 | 美国 |

| 加拿大 | |

| 北美其他地区 | |

| 欧洲 | 德国 |

| 英国 | |

| 法国 | |

| 欧洲其他地区 | |

| 亚太 | 中国 |

| 印度 | |

| 日本 | |

| 韩国 | |

| 亚太其他地区 | |

| 世界其他地区 | 巴西 |

| 墨西哥 | |

| 阿拉伯联合酋长国 | |

| 其他国家 |

| 类型 | 血管 | |

| 容器 | ||

| 乘客 | ||

| 其他类型 | ||

| 最终用户 | 运输公司 | |

| 军队 | ||

| 其他最终用户 | ||

| 地理 | 北美 | 美国 |

| 加拿大 | ||

| 北美其他地区 | ||

| 欧洲 | 德国 | |

| 英国 | ||

| 法国 | ||

| 欧洲其他地区 | ||

| 亚太 | 中国 | |

| 印度 | ||

| 日本 | ||

| 韩国 | ||

| 亚太其他地区 | ||

| 世界其他地区 | 巴西 | |

| 墨西哥 | ||

| 阿拉伯联合酋长国 | ||

| 其他国家 | ||

造船市场研究常见问题解答

目前造船市场规模有多大?

造船市场预计在预测期内(2024-2029年)复合年增长率为4.84%

造船市场的主要参与者有哪些?

China State Shipbuilding Corporation、Mitsubishi Heavy Industries Ltd.、Samsung Heavy Industries、Daewoo Shipbuilding & Marine Engineering Co., Ltd、Hyundai Heavy Industries Co. Ltd. 是造船市场的主要运营公司。

造船市场增长最快的地区是哪个?

预计亚太地区在预测期内(2024-2029 年)复合年增长率最高。

哪个地区的造船市场份额最大?

2024年,亚太地区将占据造船市场最大的市场份额。

这个造船市场涵盖哪些年份?

该报告涵盖了以下年份的造船市场历史市场规模:2019年、2020年、2021年、2022年和2023年。该报告还预测了以下年份的造船市场规模:2024年、2025年、2026年、2027年、2028年和2029年。

页面最后更新于:

造船业报告

Mordor Intelligence™ 行业报告创建的 2024 年造船市场份额、规模和收入增长率统计数据。造船分析包括 2024 年至 2029 年的市场预测展望和历史概览。获取此行业分析的样本(免费下载 PDF 报告)。