动态随机存取存储器(DRAM)市场规模和份额

智研咨询动态随机存取存储器(DRAM)市场分析

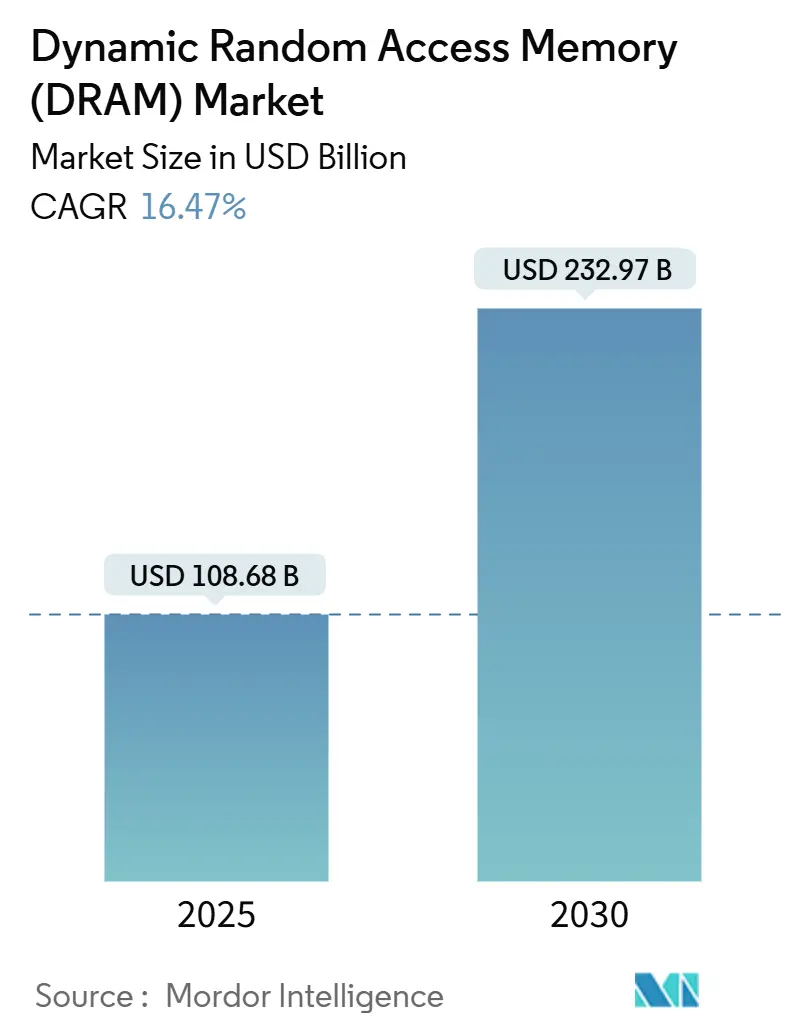

动态随机存取存储器市场规模在2025年价值1086.8亿美元,预计到2030年将达到2329.7亿美元,复合年增长率强劲为16.47%。以人工智能为中心的服务器加速采用、高带宽内存的急速增长以及更严格的汽车认证要求,已将采购标准从单纯的容量转向带宽、功耗和散热性能的平衡关注。超大规模云运营商在2024年开始用DDR5和HBM3E模块更新机架,而亚洲手机原始设备制造商将其旗舰和中端产品组合的大部分转向LPDDR5X,共同将晶圆厂利用率维持在95%以上至2025年中期。随着区域架构取代传统ECU网络,每辆电动汽车的内存含量迅速上升,将汽车DRAM需求推向多千兆字节领域。与此同时,利润丰厚的HBM3E与传统DDR4生产线之间的供应分配冲突引发价格飙升,重塑了个人电脑、智能手机和工业物联网板卡的成本性能权衡。

关键报告要点

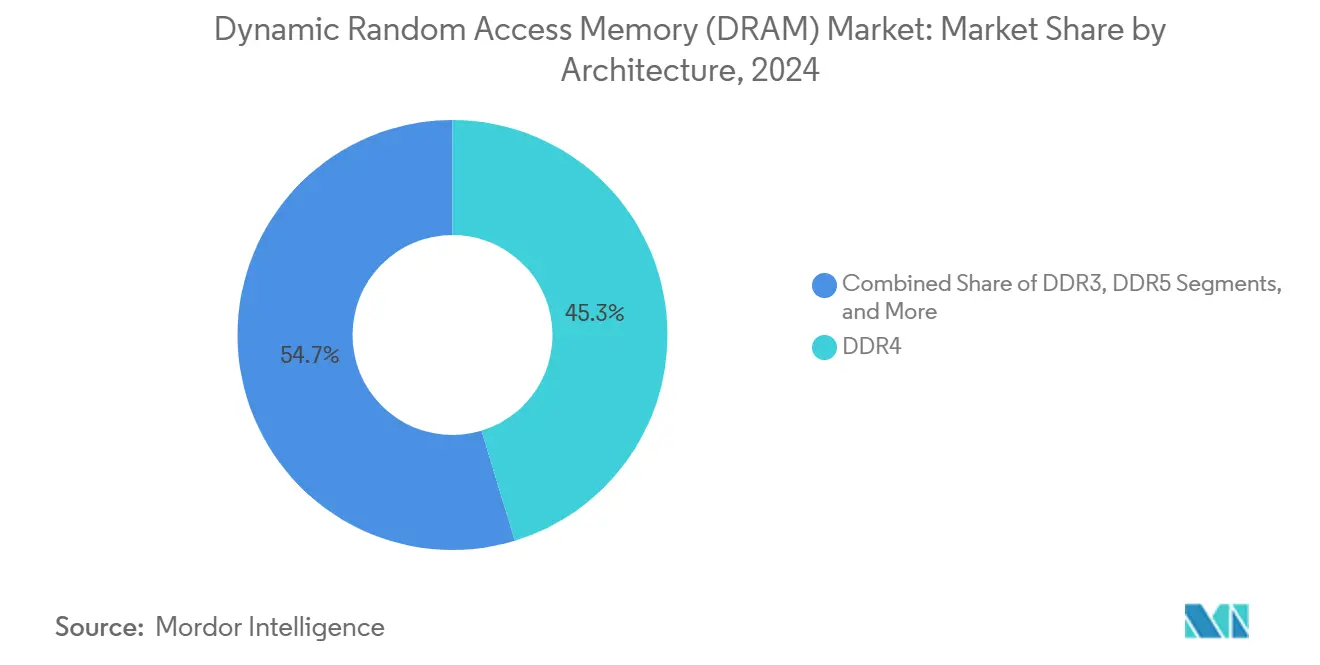

- 按架构分,DDR4在2024年占动态随机存取存储器市场份额的45.3%,而DDR5预计到2030年将以30.2%的复合年增长率扩张。

- 按技术节点分,19纳米-10纳米类别在2024年占动态随机存取存储器市场规模的42.3%,并在到2030年期间以25.2%的复合年增长率推进。

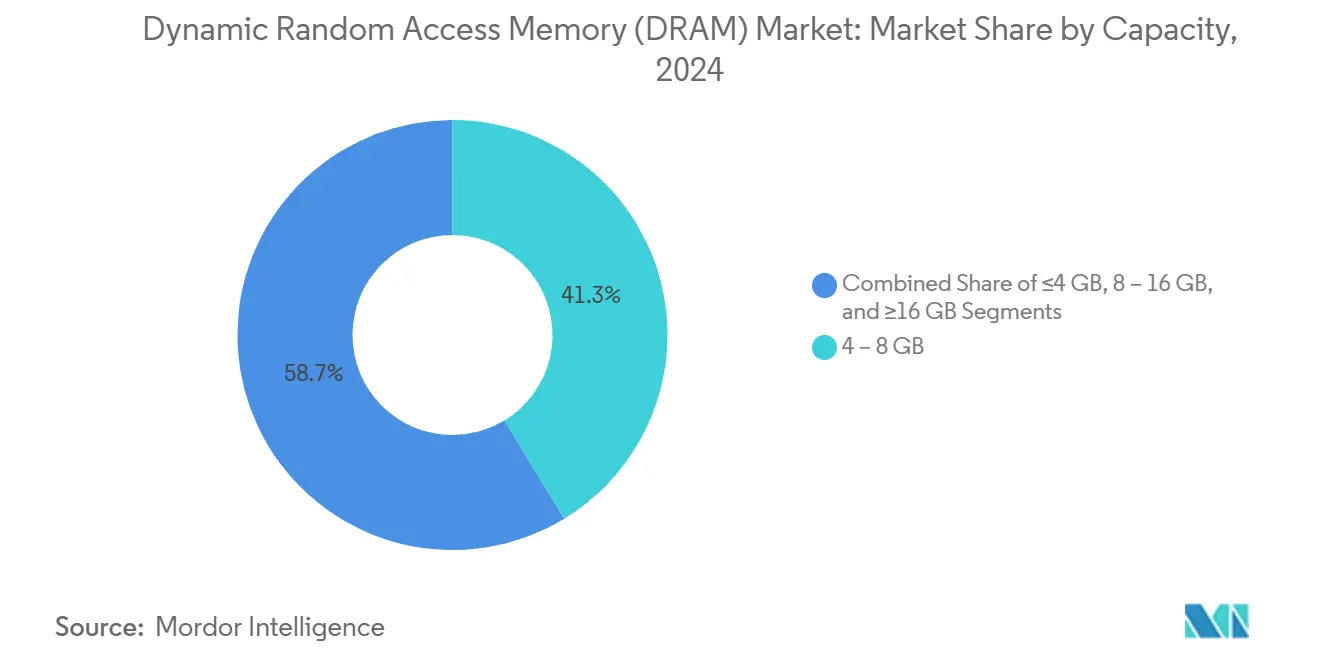

- 按容量分,4-8 GB模块在2024年占动态随机存取存储器市场规模的41.3%,而≥16 GB配置预计在2025年至2030年期间将以28.2%的增速增长。

- 按终端应用分,智能手机和平板电脑在2024年以35.2%的收入份额领先;汽车电子预计到2030年将以31.2%的复合年增长率攀升。

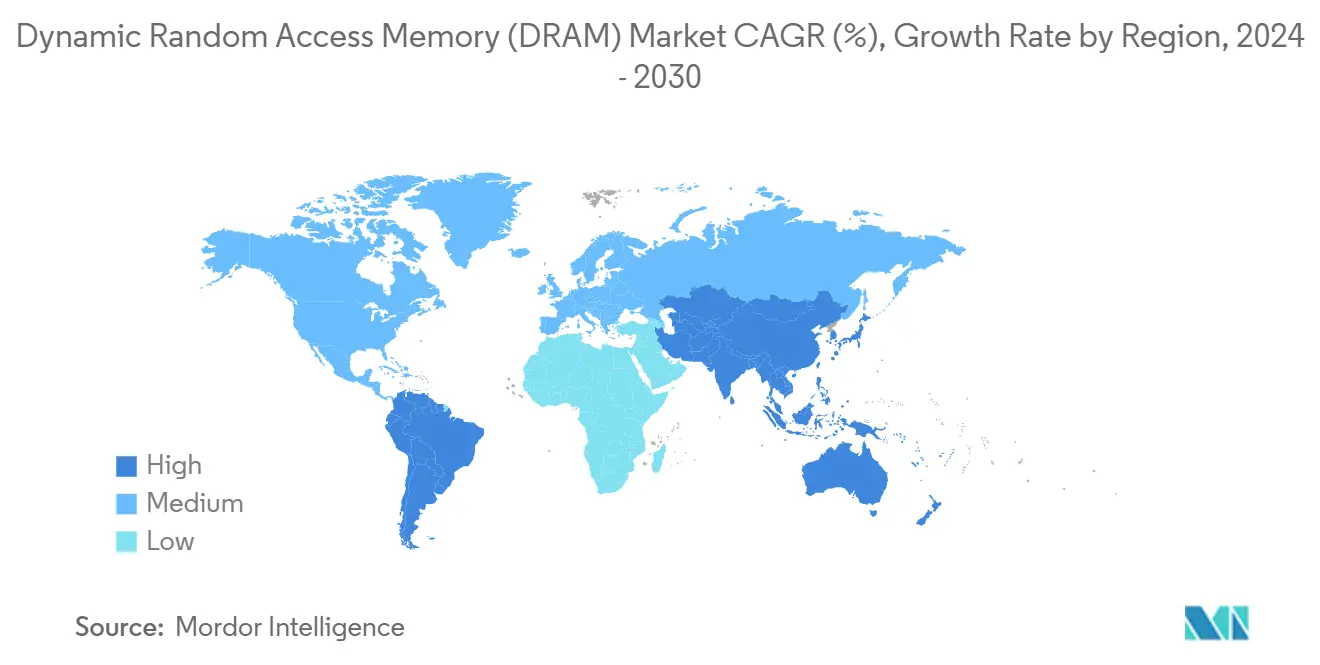

- 按地理位置分,亚太地区占2024年销售额的31.2%,而南美预计在预测期内将实现22.2%的复合年增长率。

全球动态随机存取存储器(DRAM)市场趋势与洞察

驱动因素影响分析

| 驱动因素 | 对复合年增长率预测的(~)%影响 | 地理相关性 | 影响时间线 |

|---|---|---|---|

| 超大规模数据中心人工智能和生成式人工智能工作负载内容足迹的上升 | +4.2% | 全球,集中在北美和亚太地区 | 中期(2-4年) |

| 亚太地区5克旗舰和中端智能手机LPDDR采用率飙升 | +3.8% | 亚太核心,溢出至全球市场 | 短期(≤2年) |

| 汽车区域/域控制器从也不迁移至高温DRAM | +2.9% | 全球,欧洲和北美早期采用 | 长期(≥4年) |

| 边缘人工智能和工业物联网板卡需要扩展温度DRAM模块 | +2.1% | 全球,亚太制造中心 | 中期(2-4年) |

| 云服务提供商向CXL附加内存池的转换 | +1.8% | 北美和欧盟,扩展至亚太地区 | 长期(≥4年) |

| 来源: Mordor Intelligence | |||

超大规模数据中心AI和生成式AI工作负载内容足迹的上升

英伟达的2025年Blackwell GP-人工智能平台建立了超越传统DDR架构的带宽基准,将平均服务器内存从2024年的256 GB提升至2025年中期的多TB部署。每个HBM3E堆栈提供超过1 TB/s的带宽,云运营商围绕以内存为中心的拓扑重新架构机架。三星交付了生产就绪的CXL 2.0 DRAM,允许Azure和其他提供商在主机间池化内存,提高利用率同时延迟在额外计算节点上的资本支出。[1]三星电子,"CXL DRAM使能新数据中心内存架构",半导体.samsung.com供应商因此将晶圆投产从DDR4转向HBM,引发传统等级紧张但加速高端细分市场的利润增长。

亚太地区5G旗舰和中端智能手机LPDDR采用率飙升

美光的1γ LPDDR5X样品在2025年第一季度到达手机制造商,运行速度为9200 MT/s,功耗降低20%,将中国和印度机型的基线配置从8 GB提升至12 GB 内存。小米、OPPO和传音等新兴品牌被锁定在远期合约中,消耗亚太晶圆厂产能的日益增长份额,迫使供应商在移动和数据中心生产线之间平衡承诺。这一转变给LPDDR带来了比自2015年LPDDR4进入大规模生产以来任何其他移动内存更陡峭的增长曲线。

汽车区域和域控制器从NOR迁移至高温DRAM

基于软件定义平台构建的电动汽车需要的内存池远超传统信息娱乐足迹。几家欧洲原始设备制造商在2024年验证了16 GB AEC-Q100认证DRAM,随后在2025年计划中将平台目标提升至每辆车90 GB。三星和SK海力士投资宽温度工艺调整以确保ISO 26262合规性,为新进入者创造壁垒并改善动态随机存取存储器市场汽车等级细分的价格纪律。

边缘AI和工业物联网板卡需要扩展温度DRAM模块

工厂自动化供应商为可编程逻辑控制器和视觉系统升级了在-40°c至85°c额定温度下的DDR4-3200,实现本地人工智能推理以减少云往返延迟。ATP和宜鼎通过提供具有激进刷新管理的保形涂层DIMM来利用这一细分市场,工业原始设备制造商以比商业级零件高30%的溢价接受。由此产生的利润提升激励DRAM主要厂商许可加固工艺,扩大到2026年的供应。

限制因素影响分析

| 限制因素 | 对复合年增长率预测的(~)%影响 | 地理相关性 | 影响时间线 |

|---|---|---|---|

| 供需周期性驱动极端ASP波动 | -2.8% | 全球,现货市场影响放大 | 短期(≤2年) |

| 10纳米EUV节点以下良率侵蚀挑战 | -1.9% | 全球,集中在先进晶圆厂 | 中期(2-4年) |

| 对中国的地缘政治出口管制限制高密度服务器DRAM出货 | -1.4% | 以中国为焦点,全球供应链影响 | 长期(≥4年) |

| 来源: Mordor Intelligence | |||

供需周期性驱动极端ASP波动

高利润HBM拉动说服晶圆厂在2025年初推迟DDR4生产,点燃主流模块在5月50%的现货价格跳涨。DDR5合约也攀升15-20%,促使原始设备制造商重新设计产品物料清单或超量订购以对冲进一步飙升。反馈循环放大了波动性并削减了生产规划的可见性,从动态随机存取存储器市场的预测复合年增长率中削减了两个多百分点。

10纳米EUV节点以下良率侵蚀挑战

1β和1γ节点的早期运行遭受掩膜缺陷和随机线边缘粗糙度,将一些晶圆厂的良率拖至70%低段。三星和美光分配了可观的研发预算来改进阻光剂和新防护膜技术,然而学习曲线延长了斜坡时间表。在峰值需求窗口期间,紧张的良率削减了芯片产出,增加了级联至消费者和企业细分市场的成本压力。[2]集邦咨询,"三星目标在2025年中期改善1c DRAM良率",trendforce.com

细分分析

按架构:DDR5加速重塑内存层次结构

DDR5在2024年占动态随机存取存储器市场的最小份额,但携带最快的30.2%预测复合年增长率,得到JEDEC的JESD79-5C更新支持,将性能上限提升至8800 Mbps。这一技术跃进允许一级云构建商运行混合DDR5-HBM3E配置,将每插槽有效带宽翻倍。美光的1γ DDR5在2025年2月达到9200 MT/s,这一里程碑推动服务器原始设备制造商提前平台更新。与此同时,DDR4在2024年保持45.3%的动态随机存取存储器市场份额,因为企业它预算仍偏好成本优化配置。传统DDR3和DDR2足迹继续收缩,因为工业和汽车设计转向更新标准。

供应商面临平衡行为:每个重新分配给DDR5的晶圆意味着更少的DDR4芯片用于个人电脑,推动成本飙升流向中国笔记本组装商。长尾库存持有者利用套利交易,以2017年以来未见的溢价卸载囤积的DDR4。JEDEC的新CAMM2外形因素移除了SO-DIMM的高度约束,让笔记本电脑和边缘服务器采用更密集的单面堆栈。这些封装收益促进了动态随机存取存储器市场向消费者和企业设备更高带宽规范的动力。

备注: 购买报告后可获得所有单独细分市场的细分份额

按技术节点:先进工艺推动竞争差异化

19纳米-10纳米区间在2024年占动态随机存取存储器市场规模的42.3%,预计到2030年将增长25.2%,因为供应商在不陷入10纳米以下良率风险深渊的情况下从每片晶圆挤出额外芯片。支持EUV的1γ生产在2025年第一季度开始出货收入单位,但生产线良率仍比成熟的1z生产线低至少八个百分点。因此,许多设备制造商续签1z和1y等级协议以缓冲成本风险,为中端节点工艺提供了产量提升。

SK海力士制定了垂直栅极DRAM路线图,承诺在2027年后实现晶圆级堆叠,标志着从横向缩放向3D架构的长期转向。在考虑掩膜组、材料和折旧后,每个连续的平面收缩提供不到12%的成本降低,促使晶圆厂寻求结构重新设计而不是仅仅几何收缩。移动和消费电子的成本敏感性使≥20纳米节点在价格导向的SKU中保持活力,确保了多层次生产组合,多样化晶圆厂产出并支撑整体收入韧性。

按容量:高密度配置在各应用中加速

≥16 GB模块预计将实现28.2%的复合年增长率,从2024年的细分地位转向2030年汽车和高端手机的主流采用。每辆电动汽车的内容从2024年初的个位数千兆字节上升至2025年末试点构建的约40 GB,欧洲原始设备制造商的路线图讨论引用到十年末4级自主性的4 TB目标。智能手机领导者在2025年上半年为以人工智能为中心的旗舰发布采用16 GB层级,为中端12 GB设备拓宽价格保护伞。4-8 GB类别虽然仍占2024年动态随机存取存储器市场规模的41.3%,但随着入门级手机越过6 GB基线开始让出份额。

供应商从高密度芯片上的更丰厚ASP中受益,但面临晶圆投产约束,特别是在平衡HBM3E承诺时。1γ和未来1δ节点的良率学习将决定容量组合是否能进一步向上倾斜而不引发过度价格冲击。深圳渠道分销商报告2025年第二季度8 GB芯片库存紧张,因为晶圆厂优先考虑16 GB芯片匹配以确保数据中心订单,体现了消费者和企业需求向量之间的竞争。

按终端应用:汽车电子成为增长领导者

汽车电子预计将以31.2%的复合年增长率攀升,超越平板电脑和个人电脑成为动态随机存取存储器市场最快速发展的垂直领域。区域计算架构要求在-40°c至125°c下运行的高温、高可靠性DRAM,2026年车型年平台上的设计胜利锁定了延伸至2029年后的采购承诺。2025年期间高端电动汽车原型中内存池接近90 GB,为车辆配备持续空中更新和基于人工智能的驾驶辅助。智能手机和平板电脑出货量在2024年仍提供35.2%的收入份额,但成熟地区的饱和缓解了其增长轨迹。

数据中心需求保持强劲,由人工智能推理和训练集群驱动,其扩张周期现在以季度而非年份衡量。计划于2026年末的图形和游戏机更新将为GDDR和DDR6变体提供周期性提升。工业物联网和边缘网关通过采用温度加固的8-16 GB模块获得增量份额,尽管其分散性质稀释了任何单一原始设备制造商的议价能力。异构应用景观加强了供应分配复杂性,迫使供应商并行处理不同的质量认证、外形因素和生命周期。

地理分析

亚太地区凭借分布在韩国、台湾和中国大陆的晶圆厂集群,在2024年保持31.2%的收入地位。韩国供应商承诺到2028年投入120万亿韩元(840亿美元)进行产能建设,这一数字旨在保障在HBM和传统DRAM生产中的领导地位。[3]SK海力士,"SEDEX 2024:展示人工智能内存领导力",news.skhynix.com与此同时,台湾的合约组装工厂扩展先进封装线以服务不断上升的HBM4需求,利用逻辑节点的前端技术诀窍引入降低热阻的硅通孔创新。

北美形成最大的消费市场,因为超大规模构建商加速机架更新,美国汽车制造商集成区域控制器。美光获得61亿美元《芯片法案》资金建设新的大型晶圆厂,此举旨在降低地缘政治风险并缩短国内客户的交付周期。欧洲维持对汽车和工业应用的技术焦点,德国原始设备制造商坚持扩展温度和寿命保证,获得溢价定价。

南美预计将以22.2%的复合年增长率增长,因为巴西、阿根廷和墨西哥培育电子组装生态系统以本地化供应。政策激励削减了在国内组装的内存组件的进口关税,在采购策略中创造了适度但有意义的转变。中东和非洲显示中个位数增长,由海湾合作委员会国家的数据中心建设和尼日利亚、肯尼亚不断增长的智能手机渗透率支撑,然而政治不稳定继续抑制更广泛的采用。综合而言,这些区域叙事强调动态随机存取存储器市场如何实现收入流多样化,尽管制造仍集中在东亚。

竞争格局

动态随机存取存储器市场在2025年作为寡头垄断运营,三星、SK海力士和美光共同持有约95%的晶圆产能。SK海力士在2025年第一季度以36%的份额领先,因为率先为领先人工智能加速器项目批量生产1.15 TB/s HBM3E堆栈。三星在汽车级生产线保持领导地位,并与AMD签署30亿美元的未来HBM3E节点供应协议。美光通过比原计划提前六个月出货1γ DDR5和LPDDR5X缩小技术差距,在主流DIMM类别恢复竞争平衡。

技术差异化围绕EUV采用,每个移除的掩膜层转化为可观的芯片成本节约。然而,陡峭的资本密集度为南亚科技和华邦电子等二级玩家创造了壁垒,他们选择专注于细分工业或低功耗领域,而不是追逐前沿节点。中国公司长鑫存储和长江存储使用成熟的1x工艺扩展DDR5产出,供应寻求缓解美国出口限制的国内智能手机组装商。

生态系统联盟也围绕CXL等互连标准出现。Marvell与多家DRAM供应商合作推出内存扩展控制器,通过在服务器刀片间池化资源提高DDR4和DDR5的连接率。JEDEC在2025年4月发布的HBM4规范引发设备制造商和代工厂间新的联合开发协议,以在TSV间距、热预算和封装可靠性上保持一致。[4]JEDEC,"JEDEC发布HBM4标准",jedec.org在此背景下,探索MRAM、ReRAM和3D x-人工智能的初创公司瞄准细分工作负载卸载,尽管到2025年中期还没有一家展示出与商品DRAM的成本平价。

动态随机存取存储器(DRAM)行业领导者

-

三星电子株式会社

-

美光科技公司

-

SK海力士公司

-

南亚科技股份有限公司

-

华邦电子股份有限公司

- *免责声明:主要玩家排序不分先后

近期行业发展

- 2025年4月:JEDEC发布HBM4标准(JESD270-4),将通道数翻倍至32个,峰值带宽提升至2 TB/s。

- 2025年3月:智能模组科技推出EDSFF外形因素的非易失性CXL内存模块,用于数据密集型服务器。

- 2025年3月:铠侠推出基于第八代BiCS 闪光的122.88 TB NVMe SSD,针对人工智能数据集。

- 2025年2月:美光科技宣布批量出货运行在9200 MT/s、功耗降低20%的1γ DDR5,标志着市场上首个基于EUV的第六代DRAM。

全球动态随机存取存储器(DRAM)市场报告范围

动态随机存取存储器,称为DRAM,用于各种计算和电子设备,如个人电脑、智能手机、音乐播放器、笔记本电脑、上网本和平板电脑。研究范围专注于全球销售DRAM半导体的市场分析,市场规模包括各市场参与者向终端用户行业销售DRAM产生的收入。研究还跟踪关键市场参数、潜在增长影响因素和行业中运营的主要供应商,这将支持预测期内的市场估值和增长率。研究进一步分析COVID-19对生态系统的整体影响。

DRAM市场按架构(DDR3、DDR4、DDR5和DDR2)、应用(智能手机/平板电脑、个人电脑/笔记本电脑、数据中心、图形、消费产品和汽车)以及地理位置(美国、欧洲、韩国、中国、台湾、亚太其他地区和世界其他地区)进行细分。报告为上述所有细分提供价值(美元)的市场预测和规模。

| DDR2及更早版本 |

| DDR3 |

| DDR4 |

| DDR5 |

| LPDDR |

| GDDR |

| ≥20纳米 |

| 19纳米-10纳米 |

| <10纳米(EUV) |

| ≤4 GB |

| 4-8 GB |

| 8-16 GB |

| ≥16 GB |

| 智能手机和平板电脑 |

| 个人电脑和笔记本电脑 |

| 服务器和超大规模数据中心 |

| 图形和游戏机 |

| 汽车电子 |

| 消费电子(机顶盒、智能电视、VR/AR) |

| 工业和物联网设备 |

| 其他 |

| 北美 | 美国 | |

| 加拿大 | ||

| 墨西哥 | ||

| 欧洲 | 德国 | |

| 法国 | ||

| 英国 | ||

| 北欧 | ||

| 欧洲其他地区 | ||

| 亚太地区 | 中国 | |

| 台湾 | ||

| 韩国 | ||

| 日本 | ||

| 印度 | ||

| 亚太其他地区 | ||

| 南美 | 巴西 | |

| 智利 | ||

| 阿根廷 | ||

| 南美其他地区 | ||

| 中东和非洲 | 中东 | 沙特阿拉伯 |

| 阿拉伯联合酋长国 | ||

| 土耳其 | ||

| 中东其他地区 | ||

| 非洲 | 南非 | |

| 非洲其他地区 | ||

| 按架构 | DDR2及更早版本 | ||

| DDR3 | |||

| DDR4 | |||

| DDR5 | |||

| LPDDR | |||

| GDDR | |||

| 按技术节点 | ≥20纳米 | ||

| 19纳米-10纳米 | |||

| <10纳米(EUV) | |||

| 按容量 | ≤4 GB | ||

| 4-8 GB | |||

| 8-16 GB | |||

| ≥16 GB | |||

| 按终端应用 | 智能手机和平板电脑 | ||

| 个人电脑和笔记本电脑 | |||

| 服务器和超大规模数据中心 | |||

| 图形和游戏机 | |||

| 汽车电子 | |||

| 消费电子(机顶盒、智能电视、VR/AR) | |||

| 工业和物联网设备 | |||

| 其他 | |||

| 按地理位置 | 北美 | 美国 | |

| 加拿大 | |||

| 墨西哥 | |||

| 欧洲 | 德国 | ||

| 法国 | |||

| 英国 | |||

| 北欧 | |||

| 欧洲其他地区 | |||

| 亚太地区 | 中国 | ||

| 台湾 | |||

| 韩国 | |||

| 日本 | |||

| 印度 | |||

| 亚太其他地区 | |||

| 南美 | 巴西 | ||

| 智利 | |||

| 阿根廷 | |||

| 南美其他地区 | |||

| 中东和非洲 | 中东 | 沙特阿拉伯 | |

| 阿拉伯联合酋长国 | |||

| 土耳其 | |||

| 中东其他地区 | |||

| 非洲 | 南非 | ||

| 非洲其他地区 | |||

报告中回答的关键问题

动态随机存取存储器市场的当前价值是多少?

该市场在2025年价值1086.8亿美元,预计到2030年达到2329.7亿美元。

哪种DRAM架构增长最快?

DDR5预计将以30.2%的复合年增长率上升,由人工智能服务器和下一代个人电脑驱动。

为什么DRAM价格在2025年如此波动?

晶圆厂将产能转向更高利润的HBM3E,导致DDR4现货价格在2025年5月飙升50%,DDR5增长15-20%。

汽车行业如何影响DRAM需求?

软件定义车辆需要高温DRAM,将内存含量从2024年的个位数千兆字节推向2025年原型的约90 GB,未来电动汽车平台将更高。

哪个地区预计到2030年增长最快?

南美预计将以22.2%的复合年增长率扩张,因为本地组装激励吸引电子生产。

谁在今天的HBM细分市场领先?

SK海力士通过率先制造16层HBM3E堆栈而领先,在2025年第一季度获得整体DRAM出货量36%的份额。

页面最后更新于: