中国乳蛋白市场分析

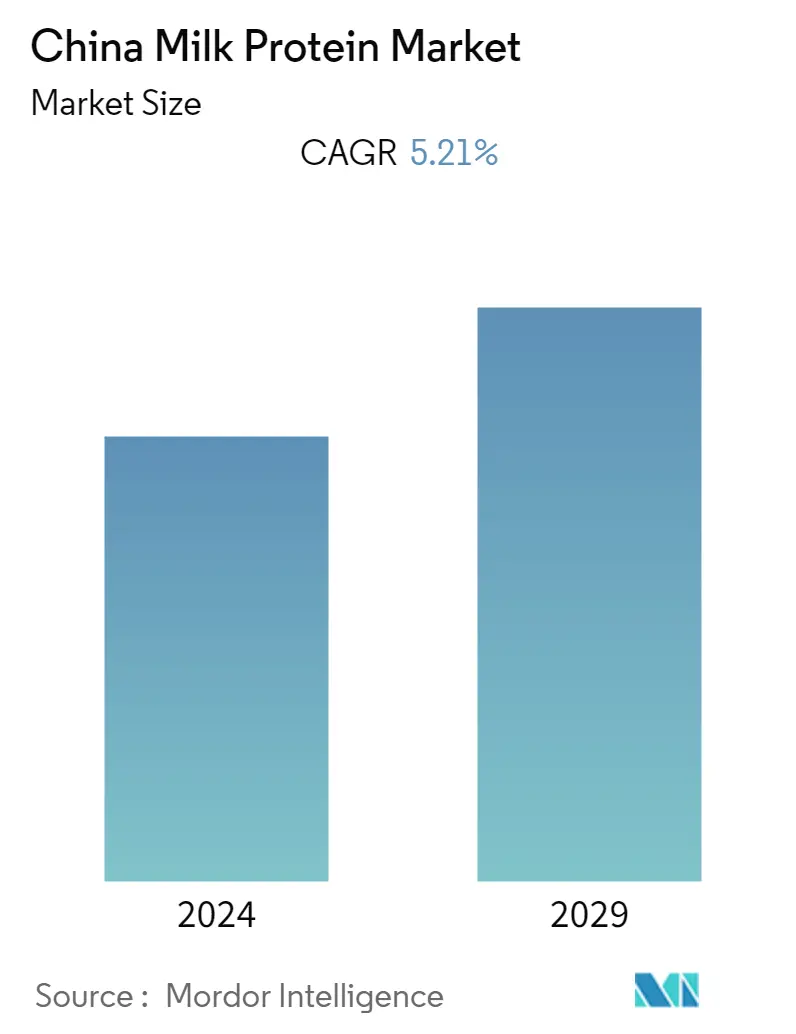

中国乳蛋白市场规模预计将从2023年的1.2146亿美元增长到2028年的1.5658亿美元,预测期内(2023-2028年)复合年增长率为5.21%。

- 中国乳蛋白市场主要受到乳制品行业不断增长以及消费者对方便健康乳制品需求不断增长的推动。由于消化和肠道疾病等健康问题日益严重,消费者倾向于选择有助于肠道健康的乳制品,这支持了市场的增长。此外,随着全国范围内对婴儿配方奶粉益处的认识不断增加,婴儿配方奶粉制造商对乳蛋白成分的需求也在不断增加。该国进口量的增加反映了婴儿配方奶粉的需求。

- 例如,根据联合国粮食及农业组织(FAO)的数据,2022年中国婴儿配方奶粉进口量达28万吨,高于上年的27.3万吨。

- 此外,由于其令人愉悦的口味和广泛的品种,酸奶可以轻松地融入人们的饮食中,乳制品生产商非常重视推广其酸奶产品的益生菌优势。这些因素,再加上行业参与者推出多功能成分,不仅刺激了需求,还推动了市场的扩张。

- 此外,中国当局改革牛奶和专为儿童、成人和老年人设计的配方奶粉产品的蛋白质要求的新规则和法规预计将为市场参与者创造更多机会,开发更多创新和优质牛奶蛋白质成分。

- 2023年2月,中国推出了全球最严格的婴儿配方奶粉营养标准,迫使婴儿配方奶粉制造商在可能开展新的营销活动之前投入巨资,为中国重新生产、测试、认证和重新注册其产品。这项改革预计将进一步给行业带来重大变化,国内和国际较大品牌可能会增加研发活动的支出,从而引入更多优质原料。

- 同样,中小型企业也有望获得更多创新机会。然而,消费者和制造商对植物蛋白等替代蛋白的接受度不断提高,认为它们是产品中的重要替代品,预计有可能在预测期内阻碍市场的增长。

中国乳蛋白市场趋势

消费者对营养食品的需求不断增加

- 中国各个年龄段对营养食品的需求都在上升,主要是婴儿配方奶粉,这推动了市场的增长。婴儿食品本质上含有专门的营养成分,其成分均衡,旨在尽可能匹配母乳。

- 此外,这些因素,加上父母对婴儿食品及其乳蛋白含量日益关注,正在推动市场的增长。此外,职业母亲数量的大幅增加进一步刺激了该国对营养婴儿食品的需求。这些因素促使制造商对其成分进行创新,并开发出更多增强型和功能性的牛奶蛋白。

- 除了婴儿产品制造商不断增长的需求外,不断增长的营养意识人群和健身爱好者正在扩大乳蛋白在营养棒、蛋白棒、即饮饮料和饮料等各种产品中的应用能力,从而为市场参与者创造更多机会。与此同时,制造商也致力于提供符合消费者和制造商需求的牛奶蛋白成分。

- 例如,恒天然在中国市场以其SureProtein品牌提供牛奶分离蛋白4900和softbar 1000等牛奶蛋白,声称这些成分可实现高蛋白、低糖棒配方,支持配方灵活性和货架上稳定的质地生活。同样,其乳分离蛋白 4900 据称可提供低乳糖、高胶束酪蛋白、热稳定性和浓郁的奶味,可应用于各种婴儿食品。

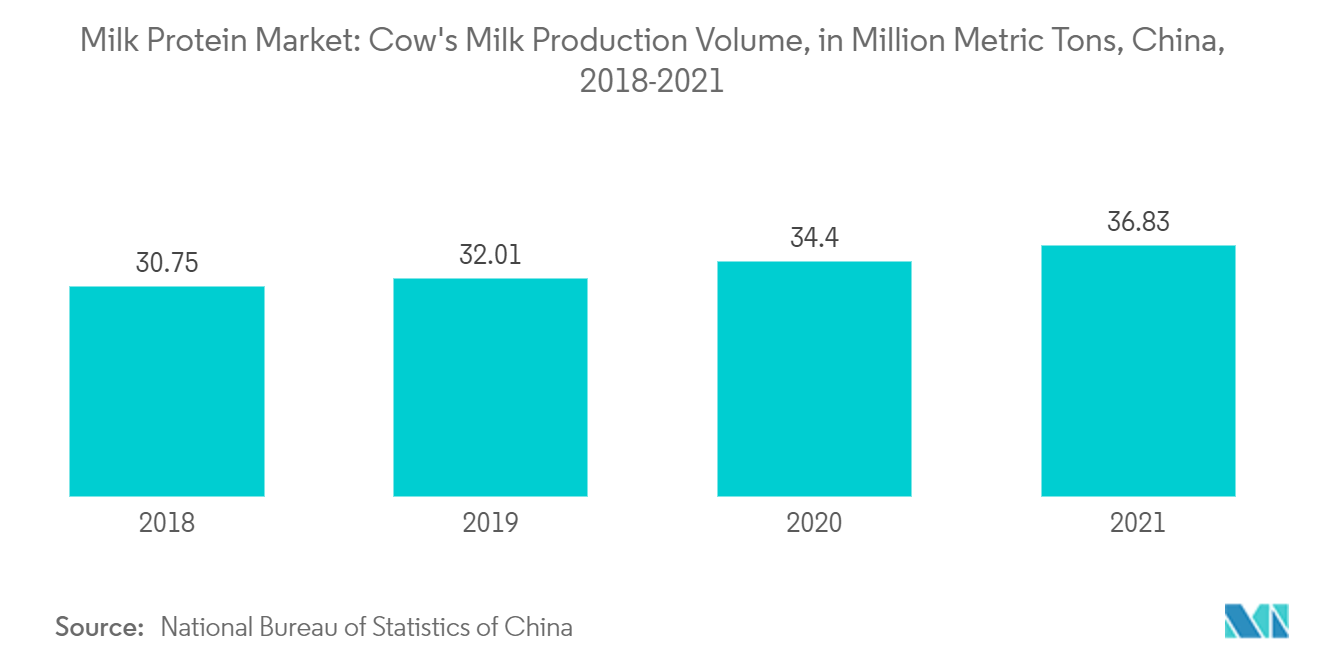

- 此外,该国不断增加的牛奶产量也支持市场和参与者以较低的生产成本成长和扩张。例如,根据中国国家统计局的数据,2022年,中国牛奶产量约为3930万吨,创近年来最高产量,且较上年有所增长。全国产量仅为3683万吨。因此,该国的高牛奶产量正在支持牛奶蛋白制造商的增长。

浓缩牛奶蛋白是市场上增长最快的细分市场

- 浓缩乳蛋白(MPC)在过去二十年中作为重要的新型乳制品原料出现,并越来越多地用于中国的食品配方和营养饮料中。中国经常使用蛋白质含量较高的浓缩乳蛋白来提高食品和饮料的蛋白质含量,在不添加大量乳糖的情况下赋予干净的乳制品风味,并允许食品和饮料配方设计师开发无乳糖产品,避免产品缺陷,例如美拉德反应引起的褐变。

- 此外,与其他成分相比,它们通常具有更高的蛋白质含量,而且价格也较低,使它们成为制造商在其应用中使用的理想选择。制造商利用浓缩乳蛋白的营养和功能特性,高蛋白、低乳糖比例使 MPC 适用于蛋白质强化饮料和低碳水化合物食品。

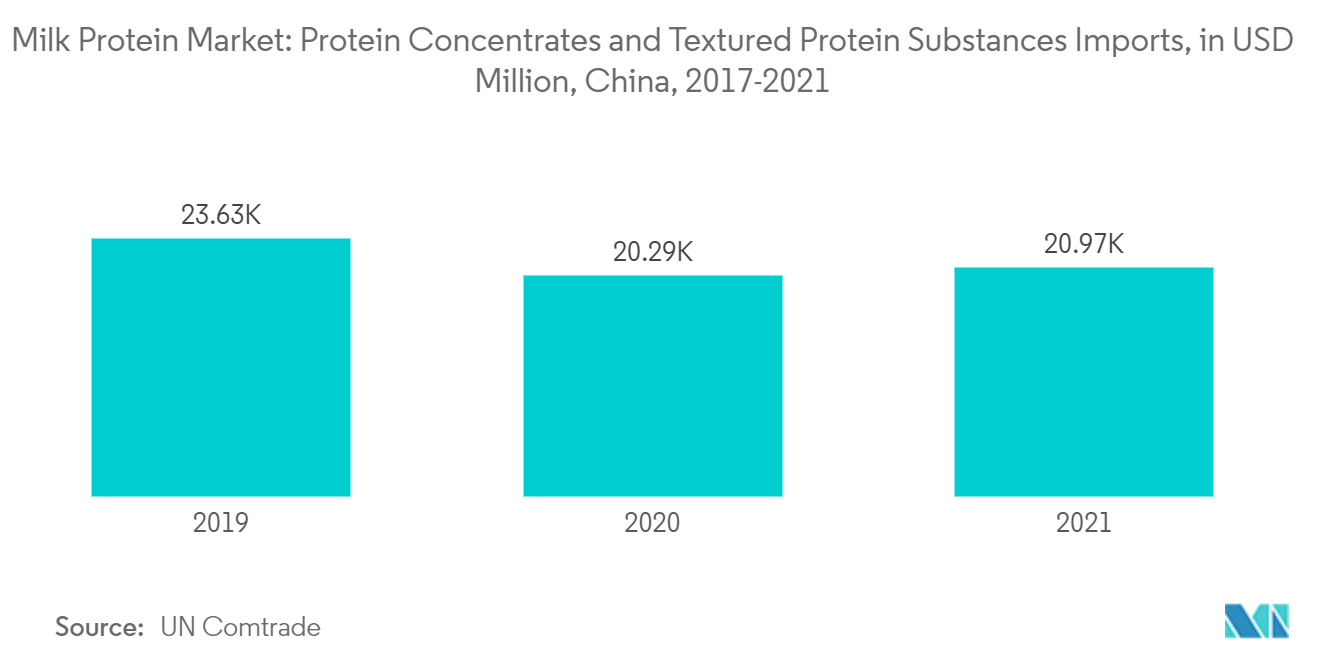

- 根据联合国商品贸易统计数据库 (UN Comtrade) 的数据,由于需求不断增长,2021 年该国浓缩蛋白进口量有所增加。例如,2021年,中国浓缩蛋白和组织蛋白进口额约为2096.5万美元,较上年的2028.9万美元有所增加。

- 此外,浓缩牛奶蛋白通常适用于培养产品中的多种应用,例如勺式酸奶、饮用酸奶、酸奶慕斯、营养酸奶棒等,使其与该品牌的许多其他健康和保健成分兼容,以提供多种食品和饮料的多功能优势。

- 这些因素吸引制造商更喜欢浓缩乳蛋白而不是其他类型的乳蛋白,从而推动该细分市场在该国的增长。此外,清洁标签和有机食品成分的上升趋势正在该领域创造更多机会,使参与者能够利用其成分进行创新,以进一步促进增长。

中国乳蛋白行业概况

中国乳蛋白市场较为分散,国内外多家企业参与市场份额。该市场的主要参与者包括 Arla Foods amba、Fonterra Co-operative Group Limited、Groupe Lactalis、Kerry Group PLC 和 Morinaga Milk Industry Co. Ltd。 一些小型和国际参与者参与了乳蛋白原料的制造和分销。国家。此外,公司还通过产能扩张、战略合作伙伴关系、产品组合扩张以及并购来获得竞争优势。他们热衷于投资研发活动,以创新牛奶蛋白成分,并成为市场的顶级参与者。

中国乳蛋白市场领导者

Arla Foods amba

Fonterra Co-operative Group Limited

Groupe Lactalis

Kerry Group PLC

Morinaga Milk Industry Co. Ltd

- *免责声明:主要玩家排序不分先后

中国乳蛋白市场动态

- 2022 年 7 月:Arla Foods Ingredients 通过推出一系列基于乳清蛋白的创新成分概念,加强了对中国市场的关注。他们努力的一个亮点是推出了铸造奶酪,这是一种由 Nutrilac 有机牛奶蛋白制成的创造性有机解决方案。 Arla Foods 声称,这些蛋白质不仅有助于有机产品的生产,而且还使奶酪具有令人愉悦的乳白色和温和的风味。

- 2022 年 3 月:Arla Foods Ingredients 进一步增强了其在有机领域的影响力,推出了两款针对生命早期营养的新产品以及针对中国市场量身定制的多样化有机食品概念。他们的产品阵容包括 Lacprodan IF-7390 Organic 和 Premium Lactose Organic,这两款产品在 2022 年中国食品配料展上引起了关注。

- 2021 年 2 月:Arla Foods amba 迈出了重要一步,推出了一款开创性的干混蛋白,旨在帮助婴儿配方奶粉制造商降低生产成本,同时保持坚定不移的安全和质量标准。值得注意的是,这种蛋白质成分是一项突破性的创新,专为干混工艺而配制,使制造商能够减少能源消耗和生产支出。

中国乳蛋白行业细分

牛奶蛋白是一种从过滤牛奶中提取的蛋白质,由乳清蛋白和酪蛋白形成。

中国乳蛋白市场根据形式和最终用户进行细分。根据形式,市场分为浓缩物、水解物和分离物。按最终用户划分,市场分为动物饲料、个人护理和化妆品、食品和饮料以及补充剂。食品和饮料细分市场进一步细分为面包店、饮料、早餐麦片、调味品/酱汁、乳制品和乳制品替代产品、RTE/RTC 食品和零食。同样,补充剂细分市场也细分为婴儿食品和婴儿配方奶粉、老年营养和医疗营养以及运动/功能营养。

对于上述所有细分市场,市场规模都是按价值(以美元为单位)和数量(以吨为单位)来确定的。

| 浓缩物 |

| 水解 |

| 分离物 |

| 动物饲料 | |

| 个人护理和化妆品 | |

| 食品和饮料 | 面包店 |

| 饮料 | |

| 早餐谷物 | |

| 调味品/酱料 | |

| 乳制品和乳制品替代产品 | |

| RTE/RTC 食品 | |

| 零食 | |

| 补充剂 | 婴儿食品和婴儿配方奶粉 |

| 老年营养与医学营养 | |

| 运动/表现营养 |

| 形式 | 浓缩物 | |

| 水解 | ||

| 分离物 | ||

| 最终用户 | 动物饲料 | |

| 个人护理和化妆品 | ||

| 食品和饮料 | 面包店 | |

| 饮料 | ||

| 早餐谷物 | ||

| 调味品/酱料 | ||

| 乳制品和乳制品替代产品 | ||

| RTE/RTC 食品 | ||

| 零食 | ||

| 补充剂 | 婴儿食品和婴儿配方奶粉 | |

| 老年营养与医学营养 | ||

| 运动/表现营养 | ||

中国乳蛋白市场研究常见问题解答

目前中国乳蛋白市场规模有多大?

中国乳蛋白市场预计在预测期内(2024-2029年)复合年增长率为5.21%

中国乳蛋白市场的主要参与者有哪些?

Arla Foods amba、Fonterra Co-operative Group Limited、Groupe Lactalis、Kerry Group PLC、Morinaga Milk Industry Co. Ltd是中国乳蛋白市场的主要经营公司。

中国乳蛋白市场涵盖哪些年份?

该报告涵盖了中国牛奶蛋白市场历年市场规模:2019年、2020年、2021年、2022年和2023年。该报告还预测了中国牛奶蛋白市场历年市场规模:2024年、2025年、2026年、2027年、2028年和2029年。

页面最后更新于:

中国乳蛋白行业报告

Mordor Intelligence™行业报告创建的2024年中国牛奶蛋白市场份额、规模和收入增长率统计数据。中国乳蛋白分析包括2024年至2029年的市场预测展望和历史回顾。获取此行业分析的样本(免费下载 PDF 报告)。