巴西零售银行市场规模和份额

巴西零售银行市场分析 - Mordor Intelligence

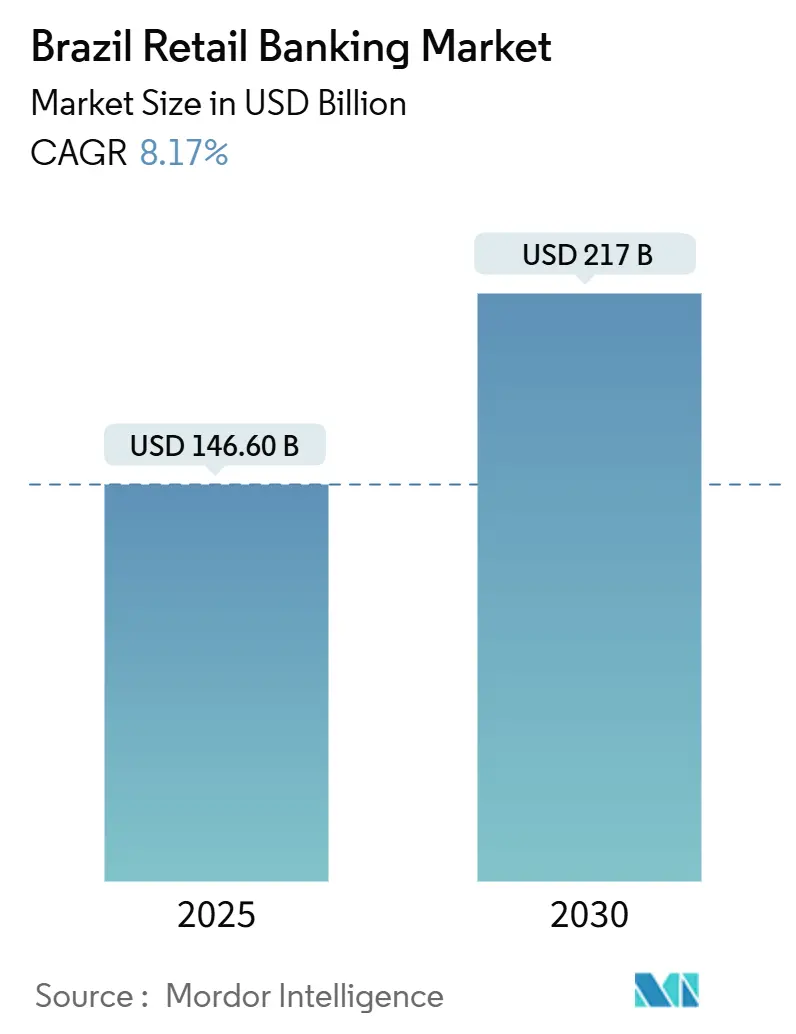

巴西零售银行市场规模在2025年为1,466亿美元,预计到2030年将达到2,170亿美元,反映出8.17%的复合年增长率。社会转移支付流入支撑存款增长,尽管14.75%的Selic利率保持了较宽的放贷利差,但贷款需求依然持续。Pix即时支付网络的持续发展刺激开户增长,开放金融监管扩大了产品个性化。智能手机普及率提升了移动端开户份额,使数字银行能够以低边际成本扩张。传统机构通过网点合理化和基于费用的多元化战略应对,标志着巴西零售银行市场数字化战略趋于融合。

关键报告要点

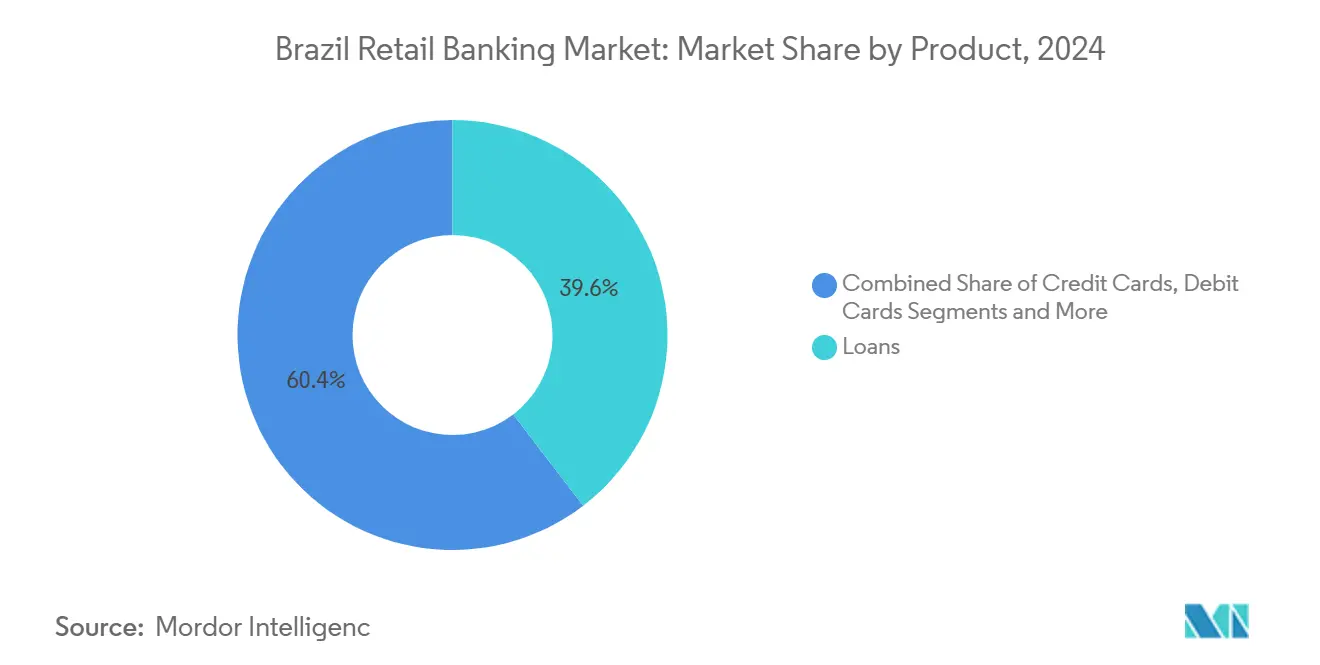

- 按产品划分,贷款在2024年以39.6%的份额领导巴西零售银行市场;信用卡以最快的12.1%复合年增长率增至2030年。

- 按渠道划分,线下银行在2024年保持了56.4%的巴西零售银行市场规模份额,而网上银行正以14.2%的复合年增长率推进至2030年。

- 按客户年龄组划分,29-44岁群体在2024年占据42.5%的份额,而18-28岁群体正以13.4%的复合年增长率扩张。

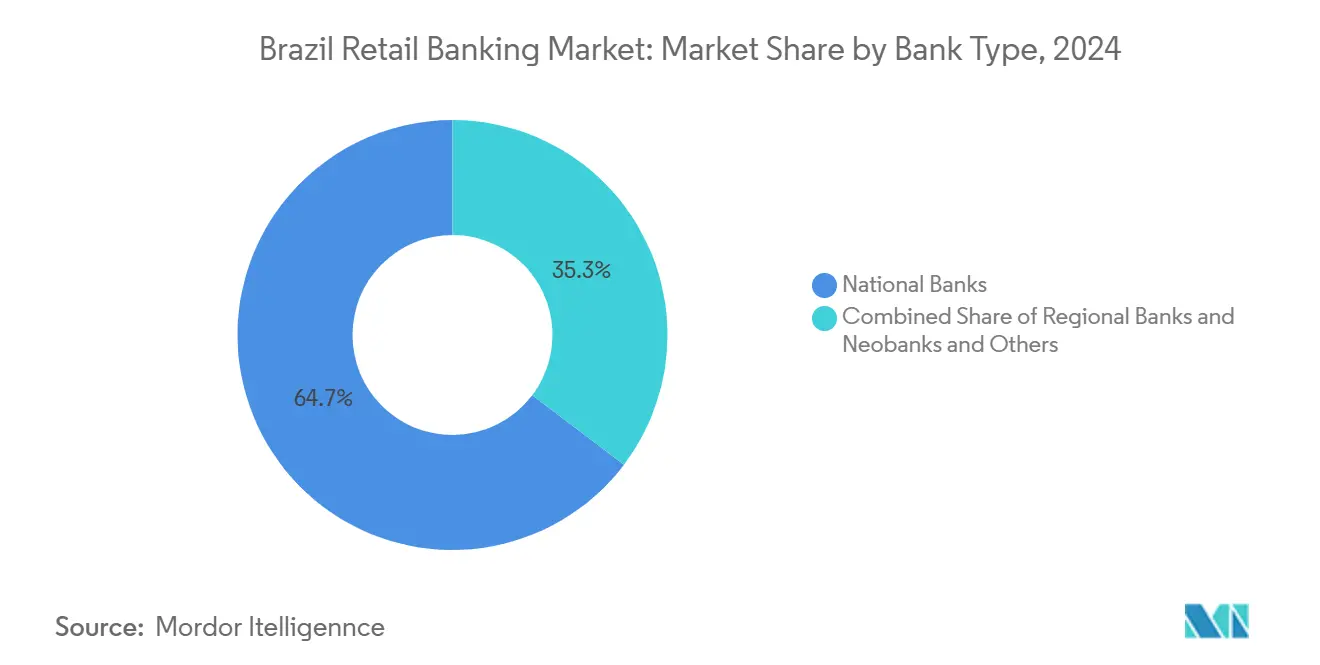

- 按银行类型划分,全国性银行在2024年控制了64.7%的巴西零售银行市场规模份额;数字银行及其他预计在2025-2030年间以15.8%的复合年增长率增长。

巴西零售银行市场趋势和洞察

驱动因素影响分析

| 驱动因素 | (~) 对复合年增长率预测的影响百分比 | 地理相关性 | 影响时间线 |

|---|---|---|---|

| Pix即时支付采用正在加速账户增长 | +2.1% | 全国性,城市中心较高 | 短期(≤2年) |

| 开放金融监管推动产品创新和竞争 | +1.8% | 全国性 | 中期(2-4年) |

| 纯数字挑战者银行的兴起推动金融包容性 | +1.5% | 全国性,集中在主要城市 | 中期(2-4年) |

| 政府社会转移支付项目推动存款量增长 | +0.9% | 全国性,低收入地区较高 | 短期(≤2年) |

| 智能手机普及率推动移动优先银行开户 | +1.2% | 全国性,城乡差距 | 中期(2-4年) |

| 利率波动性保持高零售放贷利差 | +0.7% | 全国性 | 短期(≤2年) |

| 来源: Mordor Intelligence | |||

Pix即时支付采用加速账户增长

Pix在数秒内全天候处理支付,减少交易摩擦并提升安全标准。随着分期付款功能计划于2025年9月推出,Pix准备通过提供更便宜的分期付款替代方案来侵蚀信用卡循环余额[1]巴西中央银行,"2024年管理报告",bcb.gov.br。账户拥有率在2024年达到成年人的97%,相比仅三年前的1,630万无银行账户人口大幅下降,证明了该系统对巴西零售银行市场的催化作用。监管机构将Pix视为核心基础设施,要求持续创新以扩大用户群并维持巴西零售银行市场的发展势头。

开放金融监管推动产品创新与竞争

2025年开放金融规则的全面实施迫使大型和中型银行通过API分享客户数据。数据可移植性消除了转换成本,并为金融科技公司提供了为非正式工作者定制信用评分所需的行为洞察。传统银行通过构建内部市场和与财富科技公司合作来防止份额流失。中期来看,共享数据架构预计将提高交叉销售比率并压缩巴西零售银行市场的获客成本。

纯数字挑战者银行的兴起推动金融包容性

数字银行追求基于先进数据科学和精益运营的低费用模式。仅Nubank在2021年中至2022年中期间就招募了570万之前没有银行账户的公民,展示了数字化开户的社会红利[2]Nubank,"2023年影响报告",nubank.com.br。其结构性成本优势让它们能够提供具有竞争力的信贷价格,从而扩大正式借贷渗透率。挑战者的成功鼓励现有机构重新设计核心系统,加速巴西零售银行市场的端到端数字化。

政府社会转移支付项目推动存款量增长

扩大的家庭补助计划将福利直接分配到交易账户中,确保定期存款流入。世界银行3亿美元贷款支持有条件现金转移,将低收入家庭整合到正式金融中[3]世界银行,"巴西-家庭补助支持项目",worldbank.org。受益人中记录的健康结果改善突出了附带的社会价值,经常性流入使银行能够交叉销售微储蓄和保险产品,为巴西零售银行市场的可持续资金来源提供支撑。

制约因素影响分析

| 制约因素 | (~) 对复合年增长率预测的影响百分比 | 地理相关性 | 影响时间线 |

|---|---|---|---|

| 低收入借款人信贷违约率升高 | -1.2% | 全国性,低收入地区较高 | 中期(2-4年) |

| Selic利率下调导致净息差压缩 | -0.8% | 全国性 | 长期(≥4年) |

| 高市场集中度阻碍新进入者规模化 | -0.7% | 全国性 | 中期(2-4年) |

| 网络欺诈和合规成本上升 | -0.9% | 全国性,城市中心较高 | 短期(≤2年) |

| 来源: Mordor Intelligence | |||

低收入借款人信贷违约率升高

政府对信用卡相关不当行为的调查和违约率激增迫使银行收紧无担保放贷。高度的非正规性使风险建模复杂化,大额冲销抑制了对次级风险敞口的需求。放贷机构正在试点替代数据算法,但广泛采用需要时间,抑制了巴西零售银行市场的增长。

Selic利率下调导致净息差压缩

虽然预计2026年之前不会降息,但正常化最终将缩小利差。惠誉评级警告称,低利率加上GDP增长放缓可能侵蚀利息收入,迫使银行加速费用货币化和成本削减。息差压力对巴西零售银行市场内零售贷款组合较重的机构影响最大。

细分分析

按产品:贷款占据核心地位,信用卡获得动力

贷款产品在2024年占巴西零售银行市场份额的39.6%,尽管政策利率处于两位数水平,但仍以11.9%的同比增长推动未偿余额扩张。抵押贷款和工资扣除信贷额度支撑交易量,而个人贷款受益于将公用事业和Pix数据纳入征信局,从而完善评分。高利差继续抵消资金成本,保持回报并强化贷款在巴西零售银行市场的核心地位。

信用卡预计以12.1%的复合年增长率增长,通过强大的奖励计划、先买后付绑定和与数字钱包的整合来获取消费金融需求。从2025年末开始,Pix中嵌入的分期付款功能将部分蚕食循环余额,但信用卡发行方正通过打包订阅式福利和动态额度管理来应对。储蓄账户吸收社会转移支付流入,其稳定存款支撑流动性缓冲。随着即时支付替代日常交易,借记卡使用增长放缓,而投资和保险交叉销售在预期息差压缩的情况下实现收入多元化。

备注: 购买报告后可获得所有细分市场的详细份额

按渠道:网上银行在混合服务模式中激增

网上银行预计到2030年将以14.2%的复合年增长率增长,由基于应用程序的界面、聊天机器人服务和生物识别认证推动。疫情限制措施限制网点访问时使用量激增,移动端开户现在主导新账户开立。尽管有这种趋势,线下形式在2024年仍占巴西零售银行市场56.4%的份额,凸显了实体网点在复杂决策中的持续相关性。

现有机构将网点改造为咨询中心,减少出纳空间并扩大视频咨询亭。自助服务终端和现金循环机缩短等待时间,将便利性与人际互动相结合。网络覆盖滞后的农村地区仍对实体网点存在需求。政府到2029年使所有市镇具备5G能力的目标表明最终转变将进一步扩大巴西零售银行市场的在线份额。

按客户年龄组:经济核心主导,数字原住民加速

29-44岁成年人在2024年控制巴西零售银行市场份额的42.5%,反映了收入能力峰值和多样化金融需求。他们通常将移动服务与定期网点访问相结合,使用担保贷款购房和全面保险进行家庭保护。免费数字投资增强了这一关键群体的留存率,确保他们在巴西零售银行市场规模叙述中保持收入支柱地位。

18-28岁群体以13.4%的复合年增长率增长,因为游戏化界面和即时卡片与数字原住民产生共鸣。低成本ETF和加密货币交易功能建立忠诚度,而推荐奖励放大网络效应,这对数字银行扩张至关重要。45-59岁客户拥有重要财富但有选择性地采用数字技术,促使提供商强调全渠道连续性。60岁及以上客户正在发现平板友好布局和语音认证,银行推出针对退休规划的金融素养内容。

按银行类型:规模遇上颠覆

全国性银行在2024年占据巴西零售银行市场64.7%的份额,得益于深度的网点覆盖、工资合同和公共部门合作伙伴关系。其合并贷款组合超过4.35万亿雷亚尔,并享有保险和资产管理的交叉销售协同效应。每年超过250亿雷亚尔的技术预算资助核心银行升级,在巴西零售银行市场中保卫份额。

数字银行及其他预计以15.8%的复合年增长率扩张,以直观应用程序、实时分析和透明定价瞄准服务不足的用户。Nubank的1亿客户里程碑说明了云原生架构可实现的可扩展性。地区银行利用本地洞察为农业综合企业和中小企业融资,通常与开发机构合作。开放金融数据流通过让任何机构访问经过验证的客户档案来平衡竞争环境,逐步多元化巴西零售银行市场结构。

备注: 购买报告后可获得所有细分市场的详细份额

地理分析

包括圣保罗和里约热内卢的东南地区以最密集的网点网络和最高的数字钱包普及率支撑巴西零售银行市场规模。Pix的早期采用和富裕人口特征使其成为新产品的试验场。随着数字银行和现有机构竞相整合财富和商务功能,这里的竞争最为激烈。

东北地区由于家庭收入上升和政府转移支付项目而表现出最快的增长速度。地区贷款机构东北银行利用细致的本地知识,而全能银行部署代理银行网点以深化覆盖。不断扩展的光纤和5G基础设施正在缩小连接差距,促进移动采用,支持更广泛参与巴西零售银行市场。

南部各州享有高金融素养水平,并拥有如Banrisul等强大的地区冠军,其接近性推动忠诚度。在北部和中西部,农业繁荣推动信贷需求,移动服务克服了稀疏的实体覆盖。对米纳斯吉拉斯州农民的采用研究证实,感知信任和易用性决定采用率,表明可用性是巴西零售银行市场进一步扩张的关键杠杆。

竞争格局

巴西零售银行业仍然集中,但监管和技术转变正在逐步分散权力。五大银行核心在资金和合规方面保持规模优势,但数字银行以较低费用和实时服务吸引大众市场客户。现有机构通过提供零费用经纪、在超级应用程序中嵌入保险以及与金融科技公司合作提供白标信贷来对抗客户流失。

战略举措变得更加精准。伊塔乌取消经纪佣金以吸引千禧一代进入其投资平台。布拉德斯科将网点员工重新分配到混合咨询角色,同时提高人工智能聊天机器人的研发支出。BTG Pactual收购瑞士宝盛银行当地分支标志着私人银行业的整合,在巴西零售银行市场内加剧了对富裕客户的争夺。

随着参与者寻求产品广度和数字能力,并购兴趣可能持续。开放金融互操作性加剧了对客户仪表板主导地位的竞争,奖励那些打造引人注目的生态系统的公司。网络安全投资正在成为差异化因素,因为信任是在日益数字化的巴西零售银行市场中持续使用的基础。

巴西零售银行行业领导者

-

巴西联邦储蓄银行

-

巴西银行

-

伊塔乌联合银行控股公司

-

布拉德斯科银行

-

桑坦德银行巴西分行

- *免责声明:主要玩家排序不分先后

近期行业发展

- 2025年5月:伊塔乌联合银行公布2025年第一季度净收入111亿雷亚尔,同比增长7.3%,反映在高利率环境下的韧性

- 2025年5月:央行将Selic政策利率上调至14.75%,为2006年以来最高水平,影响放贷策略。

- 2025年5月:政府提高企业信贷IOF税,这一有效紧缩措施估计对Selic的影响为0.2-0.5个百分点。

- 2025年5月:主要银行报告合并贷款组合为4.35万亿雷亚尔,同比增长11.9%。

巴西零售银行市场报告范围

报告范围包括巴西零售银行市场的完整背景分析、母市场评估、按细分市场和地区的新兴趋势、市场动态的重大变化以及市场概况。巴西零售银行市场按产品(交易账户、储蓄账户、借记卡、信用卡、贷款和其他产品)和渠道(直销和经销商)进行细分。报告为上述所有细分市场提供巴西零售银行市场价值(百万美元)的市场规模和预测。

| 交易账户 |

| 储蓄账户 |

| 借记卡 |

| 信用卡 |

| 贷款 |

| 其他产品 |

| 网上银行 |

| 线下银行 |

| 18-28岁 |

| 29-44岁 |

| 45-59岁 |

| 60岁及以上 |

| 全国性银行 |

| 地区银行 |

| 数字银行及其他 |

| 按产品 | 交易账户 |

| 储蓄账户 | |

| 借记卡 | |

| 信用卡 | |

| 贷款 | |

| 其他产品 | |

| 按渠道 | 网上银行 |

| 线下银行 | |

| 按客户年龄组 | 18-28岁 |

| 29-44岁 | |

| 45-59岁 | |

| 60岁及以上 | |

| 按银行类型 | 全国性银行 |

| 地区银行 | |

| 数字银行及其他 |

报告中回答的关键问题

巴西零售银行市场到2030年的预计增长如何?

市场预计将从2025年的1,466亿美元上升至2030年的2,170亿美元,复合年增长率为8.17%。

Pix如何影响银行渗透率?

Pix实现了实时、低成本支付,有助于将2024年无银行账户成年人口减少至460万,并将账户拥有率提高至97%。

哪个产品细分市场扩张最快?

信用卡预计到2030年将以12.1%的复合年增长率增长,受奖励创新和数字钱包整合推动。

数字银行占多少份额,增长速度如何?

数字银行及其他目前约占存款的35.3%,预计在2025-2030年间以15.8%的复合年增长率扩张。

为什么尽管竞争压力,放贷利差仍保持高位?

14.75%的Selic利率使资金成本保持高位,让银行能够维持宽利差,而新的数据驱动放贷机构正努力更有效地为信贷定价。

开放金融监管将如何改变竞争?

强制性API数据共享降低转换壁垒,让金融科技公司能够个性化报价,加剧竞争并促进整个市场的创新。

页面最后更新于:

.webp)