Phân tích thị trường vật tư bệnh viện APAC

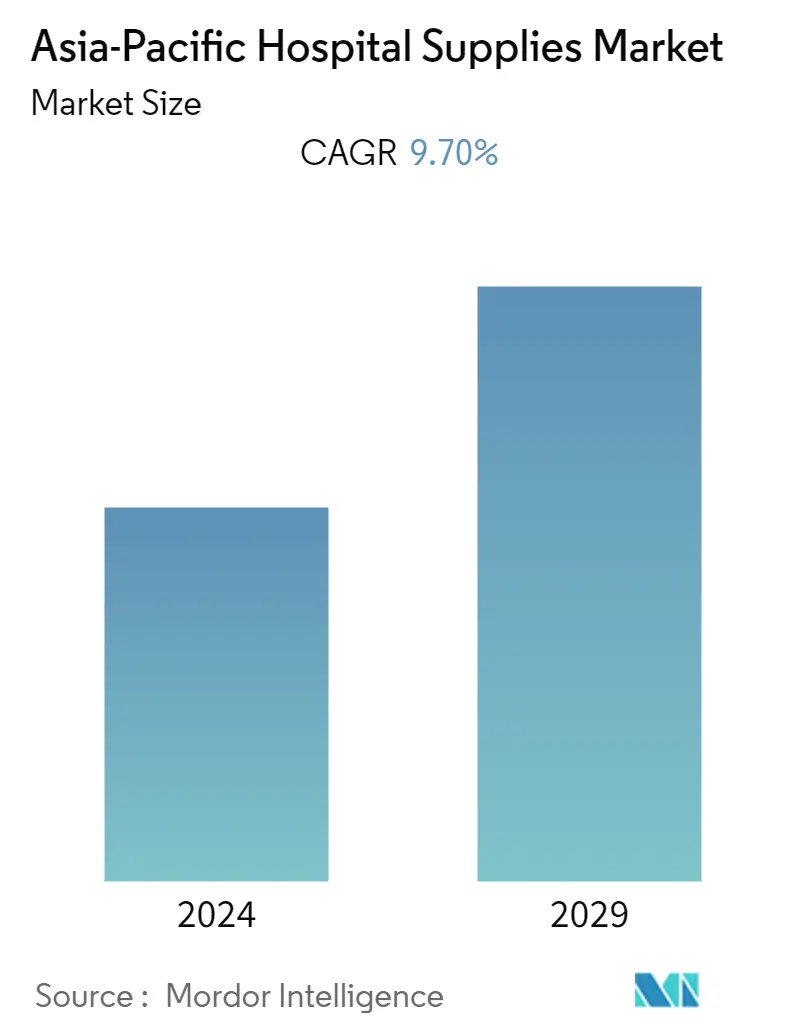

Thị trường Vật tư Bệnh viện Châu Á-Thái Bình Dương dự kiến sẽ chứng kiến tốc độ CAGR là 9,7% trong giai đoạn dự báo (2022 - 2027).

Đại dịch COVID-19 dự kiến sẽ có tác động đáng kể đến thị trường. Ví dụ, theo một bài báo đăng trên Tạp chí Y học Anh, vào tháng 6 năm 2020, có tiêu đề 'Covid-19 Nhân viên y tế Ấn Độ cần có đủ PPE', các biện pháp an toàn và hướng dẫn do chính phủ ban hành để sử dụng bộ dụng cụ bảo vệ cá nhân (PPE) và khẩu trang để tránh sự lây lan của vi-rút Corona đã làm tăng nhu cầu về những mặt hàng này trong các bệnh viện, phòng thí nghiệm và cơ sở chăm sóc sức khỏe ban đầu/cộng đồng. Ngoài ra, theo cùng một nguồn tin, khoảng 0,5 triệu bộ dụng cụ bảo vệ cá nhân (PPE) đã được chính quyền trung ương cung cấp cho các bệnh viện công khác nhau. Sự lây lan ngày càng tăng của virus Corona đã làm tăng nhu cầu về các mặt hàng dùng một lần trong bệnh viện. Ngoài ra, tin tức do Down to Earth xuất bản vào tháng 12 năm 2021, có tiêu đề 'Covid-19 Ấn Độ đứng trước tình trạng thiếu ống tiêm ở đâu?', khoảng 750 triệu ống tiêm đã được sản xuất bởi An Huy Tiankang Medical (ATM), một công cụ y tế có trụ sở tại Trung Quốc công ty, sẽ tiêm chủng cho hai tỷ người vào năm 2022. Ngoài ra, theo cùng một nguồn tin, Ống tiêm và Thiết bị Y tế Hindustan đã tăng cường sản xuất các loại ống tiêm từ ba tỷ lên bốn tỷ vào tháng 3 năm 2022. Do đó, việc sản xuất ống tiêm ngày càng tăng và ngày càng tăng nhu cầu về bộ dụng cụ bảo hộ cá nhân đã tác động tích cực đến thị trường vật tư bệnh viện trong thời kỳ đại dịch. Hơn nữa, áp lực to lớn đối với các bệnh viện trong việc cung cấp dịch vụ an toàn và hiệu quả cho những bệnh nhân không mắc Covid-19 dự kiến sẽ tạo ra nhu cầu về các sản phẩm cung cấp cho bệnh viện được sử dụng trong môi trường bệnh viện. Như vậy, những yếu tố nêu trên dự kiến sẽ có tác động không nhỏ đến thị trường cung ứng bệnh viện.

Một số yếu tố được cho là do sự tăng trưởng của thị trường là tỷ lệ mắc bệnh cộng đồng ngày càng tăng, nhận thức của cộng đồng ngày càng tăng về nhiễm trùng bệnh viện và nhu cầu cao về vật tư bệnh viện ở các nước đang phát triển trong khu vực.

Tỷ lệ mắc các bệnh truyền nhiễm ngày càng tăng và nhận thức ngày càng tăng về nhiễm trùng bệnh viện là những yếu tố thúc đẩy sự tăng trưởng của thị trường. Ví dụ, ở Ấn Độ, Hiệp hội Nhiễm trùng Bệnh viện nâng cao nhận thức và giải quyết các bệnh nhiễm trùng liên quan đến chăm sóc sức khỏe trên khắp các bệnh viện trong nước. Ngoài ra, vào tháng 4 năm 2022, chương trình Phòng ngừa và Kiểm soát Nhiễm trùng sử dụng mô hình ECHO (Mở rộng Kết quả Chăm sóc Sức khỏe Cộng đồng) đã được giới thiệu ở Maharashtra và Tây Bengal. Các quốc gia này đã tham gia sứ mệnh với tư cách là các quốc gia đối tác, với mục tiêu cải thiện nền tảng kiến thức hiện có cho điều dưỡng, cùng với việc đào tạo họ để cải thiện phạm vi thông tin tổng thể, đặc biệt là trong lĩnh vực kiểm soát và phòng ngừa nhiễm trùng. Ngoài ra, sự bùng phát của COVID-19 đã cảnh báo các cơ quan chính phủ và bệnh viện trên toàn thế giới tăng cường thực hành khử trùng trong bệnh viện và các cơ sở chăm sóc sức khỏe khác để đảm bảo rằng việc lây truyền vi rút được kiểm soát. Do đó, nhận thức và sự phát triển như vậy được dự đoán sẽ thúc đẩy tăng trưởng phân khúc trong giai đoạn dự báo.

Ngoài ra, số lượng thiết bị y tế nhập khẩu từ các quốc gia khác nhau ngày càng tăng dự kiến sẽ thúc đẩy nhu cầu về vật tư bệnh viện, từ đó thúc đẩy tăng trưởng thị trường. Chẳng hạn, theo dữ liệu do Quỹ Công bằng Thương hiệu Ấn Độ công bố, vào tháng 7 năm 2022, giá trị nhập khẩu thiết bị y tế của Ấn Độ là Rs. 4.569 crores (572,07 triệu USD) trong năm 2016-17 xuống Rs. 40.649 crores (5,08 tỷ USD) vào năm 2021-22. Do đó, hoạt động nhập khẩu gia tăng trong khu vực dự kiến sẽ làm tăng nguồn cung bệnh viện, từ đó dự kiến sẽ thúc đẩy tăng trưởng thị trường trong giai đoạn dự báo.

Tuy nhiên, khung pháp lý nghiêm ngặt và sự xuất hiện của các dịch vụ chăm sóc tại nhà là một số yếu tố có khả năng cản trở sự tăng trưởng của thị trường trong giai đoạn dự báo.

Xu hướng thị trường vật tư bệnh viện APAC

Phân khúc Vật tư Bệnh viện Dùng một lần Dự kiến sẽ đạt tốc độ CAGR cao trong Giai đoạn Dự báo

Phân khúc vật tư bệnh viện dùng một lần dự kiến sẽ chứng kiến sự tăng trưởng đáng kể trên thị trường vật tư bệnh viện châu Á - Thái Bình Dương do các yếu tố như tỷ lệ nhiễm trùng truyền nhiễm ngày càng tăng như COVID-19, bệnh lao và các bệnh khác.

Vật tư bệnh viện dùng một lần là những sản phẩm sử dụng một lần, chẳng hạn như vật tư tiêu hao, thiết bị y tế và thiết bị dùng một lần, được tiêu thụ với số lượng lớn ở tất cả các bệnh viện. Những sản phẩm này, chẳng hạn như ống thông hút, băng và vải bọc, áo choàng khám, miếng bọt biển phẫu thuật, khẩu trang, kim tiêm dưới da, găng tay và các sản phẩm khác, cũng được tất cả các chuyên gia bệnh viện sử dụng liên tục trong bất kỳ lĩnh vực nào từ vệ sinh đến phòng phẫu thuật. như các cơ quan hành chính trong một số trường hợp.

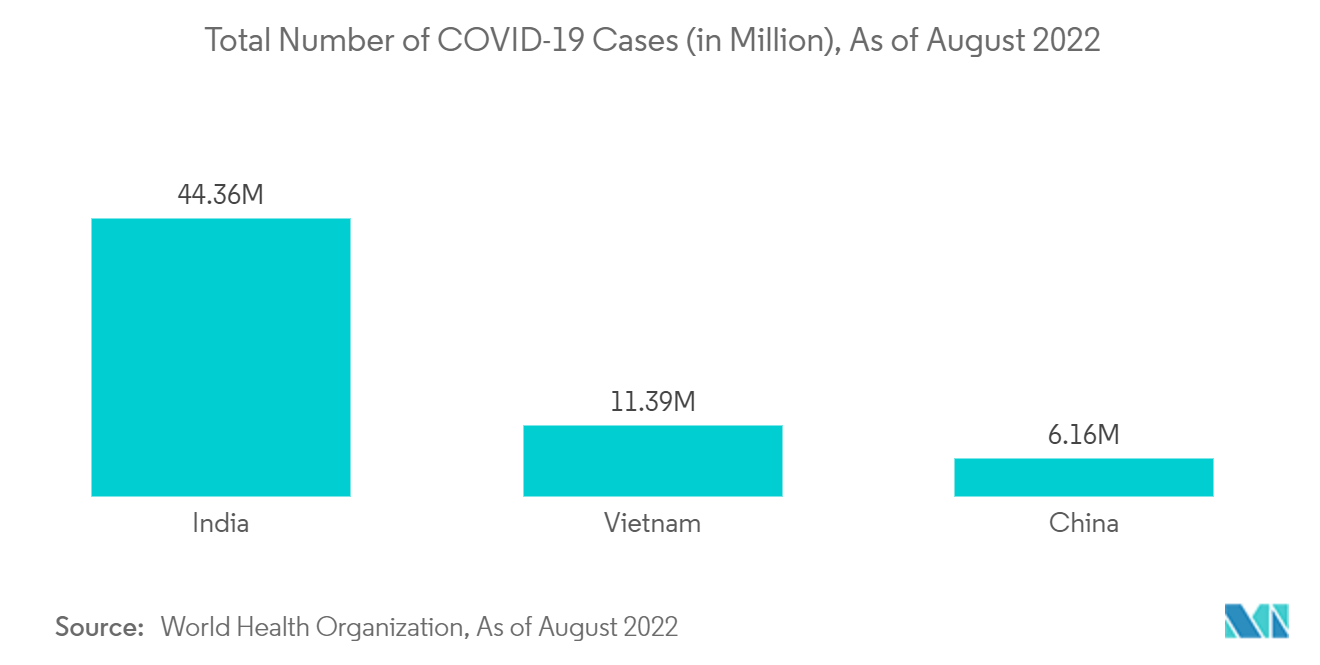

Số lượng bệnh truyền nhiễm gia tăng dự kiến sẽ thúc đẩy tăng trưởng thị trường trong giai đoạn dự báo. Ví dụ, theo dữ liệu do Tổ chức Y tế Thế giới công bố, tính đến tháng 8 năm 2022, Trung Quốc đã báo cáo 166.969 ca nhiễm mới COVID-19 trong 7 ngày qua, tiếp theo là Nhật Bản với 1.335.047, Malaysia với 26.915, Singapore với 26.915 ca. 30.855 và Việt Nam 18.999.

Ngoài ra, số ca phẫu thuật ngày càng tăng trong khu vực có thể làm tăng nhu cầu về khẩu trang phẫu thuật, găng tay và các vật dụng dùng một lần khác được sử dụng trong phẫu thuật, do đó được dự đoán sẽ làm tăng nhu cầu về vật tư bệnh viện, từ đó thúc đẩy tăng trưởng thị trường. Ví dụ theo một bài báo được xuất bản vào tháng 9 năm 2020, có tiêu đề Ước tính nhu cầu phẫu thuật quốc gia ở Ấn Độ bằng cách liệt kê các quy trình phẫu thuật trong một cộng đồng đô thị theo phạm vi bảo hiểm y tế toàn dân, ước tính cần có khoảng 5.000 ca phẫu thuật để đáp ứng gánh nặng phẫu thuật do bệnh tật gây ra. 100.000 người ở các nước thu nhập thấp và trung bình (LMIC).

Hơn nữa, theo dữ liệu do Quỹ Công bằng Thương hiệu Ấn Độ công bố, vào tháng 7 năm 2022, nhập khẩu thiết bị y tế ở Ấn Độ đã tăng kỷ lục 41% lên Rs. 63.200 crores (7,91 tỷ USD) vào năm 2021-22 từ Rs. 44.708 crores (5,59 tỷ USD) trong năm 2020-21. Do đó, nhu cầu ngày càng tăng đối với vật tư bệnh viện dùng một lần đã dẫn đến việc áp dụng ngày càng tăng, do đó dự kiến sẽ thúc đẩy tăng trưởng của phân khúc này. Ngoài ra, theo dữ liệu do Tổ chức Y tế Thế giới công bố, tính đến tháng 8 năm 2022, 19.226.874 khẩu trang phẫu thuật, 4.697.960 đôi găng tay và 1.083.099 găng tay y tế đã được vận chuyển đến Khu vực Tây Thái Bình Dương. Tương tự, theo tin tức công bố vào tháng 5 năm 2020, Chính phủ Ấn Độ đã đặt mua 2,22 crore thiết bị bảo vệ cá nhân (PPE), trong đó 1,43 crore sẽ do các công ty trong nước sản xuất và phần còn lại được nhập khẩu từ các nước khác. Điều này được kỳ vọng sẽ tiếp tục thúc đẩy sự tăng trưởng của phân khúc này trên thị trường vật tư bệnh viện.

Do đó, do các yếu tố nói trên, thị trường được nghiên cứu dự kiến sẽ tăng trong giai đoạn dự báo.

Tổng quan về ngành vật tư bệnh viện APAC

Thị trường Vật tư Bệnh viện Châu Á - Thái Bình Dương rất phân mảnh với sự hiện diện của nhiều người chơi trên thị trường. Hầu hết các quốc gia ở Châu Á-Thái Bình Dương là các quốc gia đang phát triển có số lượng lớn người mắc bệnh và thương tích không được chăm sóc có thể được điều trị tại bệnh viện. Do đó, các quốc gia này có tiềm năng lớn về nguồn cung cấp bệnh viện và do đó mang lại lợi nhuận cao cho các công ty toàn cầu tham gia thị trường. Do đó, khu vực này có sự hiện diện của hầu hết các công ty toàn cầu trên thị trường vật tư bệnh viện. Hơn nữa, cũng có một số công ty trong khu vực cũng đã thiết lập sự hiện diện của họ trong khu vực. Thị trường Vật tư Bệnh viện Châu Á-Thái Bình Dương được phân chia theo Sản phẩm (Thiết bị khám bệnh nhân, Thiết bị phòng mổ, Thiết bị hỗ trợ di chuyển và Thiết bị vận chuyển, Sản phẩm khử trùng và khử trùng, Vật tư bệnh viện dùng một lần, Ống tiêm và kim tiêm, cùng các sản phẩm khác) và Địa lý. Báo cáo đưa ra giá trị (tính bằng triệu USD) cho các phân khúc trên.

Dẫn đầu thị trường vật tư bệnh viện APAC

3M

Cardinal Health

Boston Scientific Corporation

B. Braun Melsungen AG

Medtronic Plc

- * Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường vật tư bệnh viện APAC

- Vào tháng 3 năm 2022, Datasea Inc. đã ra mắt Thiết bị chống vi rút và khử trùng âm thanh bằng siêu âm nhắm đến các tình huống ứng dụng khác nhau và có kế hoạch thâm nhập thị trường Hoa Kỳ với các sản phẩm trí tuệ âm thanh. Thiết bị chống vi-rút và khử trùng bằng âm thanh siêu âm có tính năng khử trùng bằng âm thanh thông minh cải tiến đã được chứng minh là có thể lọc không khí và giảm hơn 99,9% vi khuẩn và vi-rút như COVID-19 và H1N1 thông qua nghiên cứu do các phòng thí nghiệm bên thứ ba thực hiện.

- Vào tháng 2 năm 2022, Carestream Health Ấn Độ đã ra mắt DRX Compass, một hệ thống X quang kỹ thuật số chính xác, đơn giản và có khả năng thích ứng được thiết kế để mang lại cho các bác sĩ X quang mức độ hiệu quả mới.

Phân khúc ngành vật tư bệnh viện APAC

Theo phạm vi của báo cáo, vật tư bệnh viện bao gồm mọi sản phẩm tiện ích y tế phục vụ cả bệnh nhân và chuyên gia y tế với cơ sở hạ tầng bệnh viện, đồng thời tăng cường mạng lưới và giao thông giữa các bệnh viện. Chúng bao gồm thiết bị bệnh viện, thiết bị hỗ trợ bệnh nhân, thiết bị di chuyển và vật tư bệnh viện dùng một lần khử trùng. Thị trường Vật tư Bệnh viện Châu Á-Thái Bình Dương được phân chia theo Sản phẩm (Thiết bị khám bệnh nhân, Thiết bị phòng mổ, Thiết bị hỗ trợ di chuyển và Thiết bị vận chuyển, Sản phẩm khử trùng và khử trùng, Vật tư bệnh viện dùng một lần, Ống tiêm và kim tiêm, cùng các sản phẩm khác) và Địa lý (Trung Quốc, Nhật Bản, Ấn Độ, Úc, Hàn Quốc và phần còn lại của Châu Á-Thái Bình Dương). Báo cáo đưa ra giá trị (tính bằng triệu USD) cho các phân khúc trên.

| Thiết bị kiểm tra thể chất |

| Thiết bị phòng mổ |

| Thiết bị hỗ trợ di chuyển và vận chuyển |

| Sản phẩm khử trùng và khử trùng |

| Đồ dùng bệnh viện dùng một lần |

| Ống tiêm và kim tiêm |

| Chăm sóc sức khỏe tại nhà |

| Các loại khác |

| Trung Quốc |

| Nhật Bản |

| Ấn Độ |

| Châu Úc |

| Hàn Quốc |

| Phần còn lại của Châu Á-Thái Bình Dương |

| Theo loại | Thiết bị kiểm tra thể chất |

| Thiết bị phòng mổ | |

| Thiết bị hỗ trợ di chuyển và vận chuyển | |

| Sản phẩm khử trùng và khử trùng | |

| Đồ dùng bệnh viện dùng một lần | |

| Ống tiêm và kim tiêm | |

| Chăm sóc sức khỏe tại nhà | |

| Các loại khác | |

| Địa lý | Trung Quốc |

| Nhật Bản | |

| Ấn Độ | |

| Châu Úc | |

| Hàn Quốc | |

| Phần còn lại của Châu Á-Thái Bình Dương |

Câu hỏi thường gặp về nghiên cứu thị trường vật tư bệnh viện APAC

Quy mô Thị trường Vật tư Bệnh viện Châu Á-Thái Bình Dương hiện tại là bao nhiêu?

Thị trường Vật tư Bệnh viện Châu Á-Thái Bình Dương dự kiến sẽ đạt tốc độ CAGR là 9,70% trong giai đoạn dự báo (2024-2029)

Ai là người chơi chính trong Thị trường Vật tư Bệnh viện Châu Á-Thái Bình Dương?

3M, Cardinal Health, Boston Scientific Corporation, B. Braun Melsungen AG, Medtronic Plc là những công ty lớn hoạt động tại Thị trường Vật tư Bệnh viện Châu Á - Thái Bình Dương.

Thị trường Vật tư Bệnh viện Châu Á-Thái Bình Dương này diễn ra trong những năm nào?

Báo cáo bao gồm quy mô thị trường lịch sử Thị trường Vật tư Bệnh viện Châu Á-Thái Bình Dương trong các năm 2019, 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường Vật tư Bệnh viện Châu Á-Thái Bình Dương trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Trang được cập nhật lần cuối vào:

Báo cáo ngành Vật tư Bệnh viện Châu Á-Thái Bình Dương

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của Vật tư Bệnh viện Châu Á-Thái Bình Dương năm 2024, do Mordor Intelligence™ Industry Reports tạo ra. Phân tích Vật tư Bệnh viện Châu Á-Thái Bình Dương bao gồm triển vọng dự báo thị trường đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.