Phân tích thị trường xây dựng GCC

Quy mô Thị trường Xây dựng GCC ước tính đạt 169,30 tỷ USD vào năm 2024 và dự kiến sẽ đạt 216,80 tỷ USD vào năm 2029, tăng trưởng với tốc độ CAGR lớn hơn 5% trong giai đoạn dự báo (2024-2029).

Thị trường dự án GCC đã phải đối mặt với nhiều thách thức khác nhau trong những năm gần đây, bao gồm đại dịch toàn cầu, lạm phát và các vấn đề địa chính trị. Những thách thức này đã thử thách các nhà thầu, nhà cung cấp và các công ty kỹ thuật khi họ cố gắng thích ứng với các điều kiện thị trường đang thay đổi nhanh chóng.

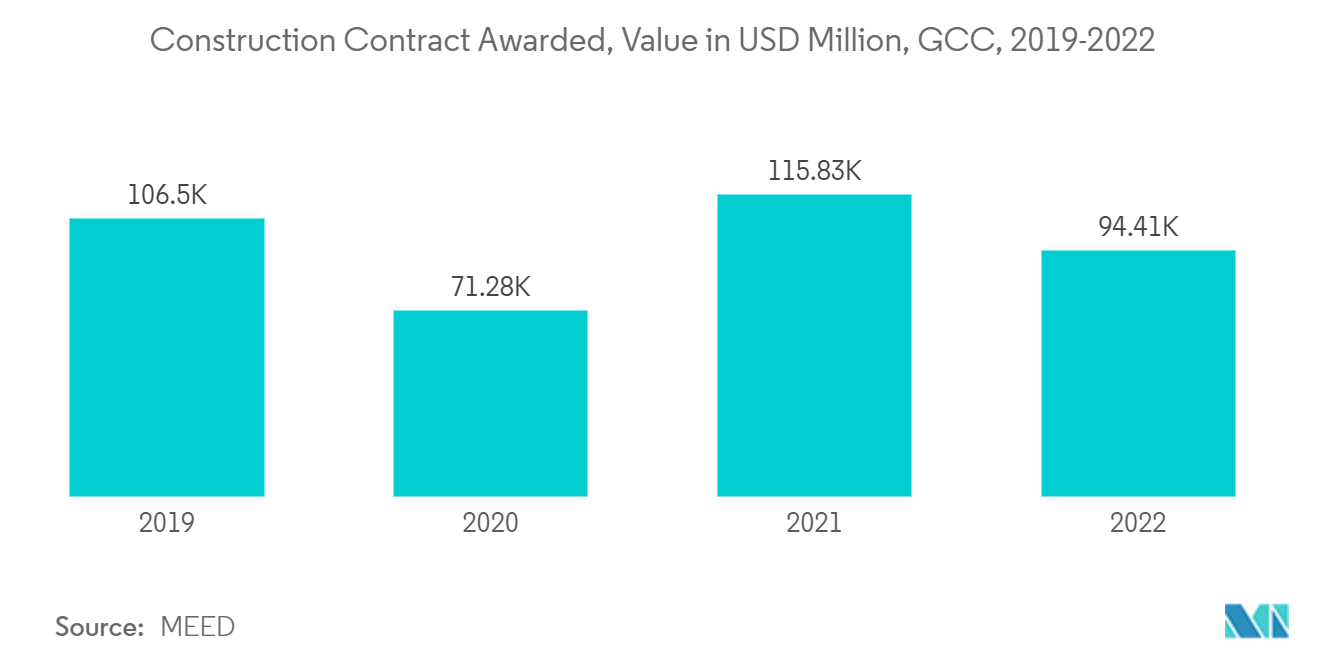

Năm 2020, thị trường trải qua thời kỳ suy thoái với tổng giá trị hợp đồng được trao chỉ hơn 71 tỷ USD do ảnh hưởng của dịch bệnh COVID-19. Tuy nhiên, sang năm 2021, thị trường phục hồi mạnh mẽ đạt gần 116 tỷ USD nhờ giá dầu tăng cao và việc nối lại các dự án bị trì hoãn. Đầu năm 2022, có sự lạc quan về việc tiếp tục phục hồi nhưng thị trường lại không diễn biến như kỳ vọng. Tổng cộng, khoảng 94 tỷ USD giá trị hợp đồng đã được trao vào năm 2022, giảm hơn 20 tỷ USD so với năm trước. Sự sụt giảm này vào năm 2022 phần lớn có thể là do số hợp đồng mới ở UAE giảm 25% và ở Qatar giảm 44%. Qatar đã giảm chi tiêu vốn để chuẩn bị cho FIFA World Cup, trong khi UAE tiếp tục đối mặt với thách thức trong lĩnh vực bất động sản.

Khía cạnh tích cực duy nhất là Ả Rập Saudi, quốc gia đã chứng kiến các hợp đồng được trao trị giá dưới 54 tỷ USD, khiến thị trường các dự án của nước này lớn hơn thị trường tổng hợp của 5 quốc gia GCC khác.

Xu hướng thị trường xây dựng GCC

Đầu tư ngày càng tăng vào thị trường xây dựng cơ sở hạ tầng

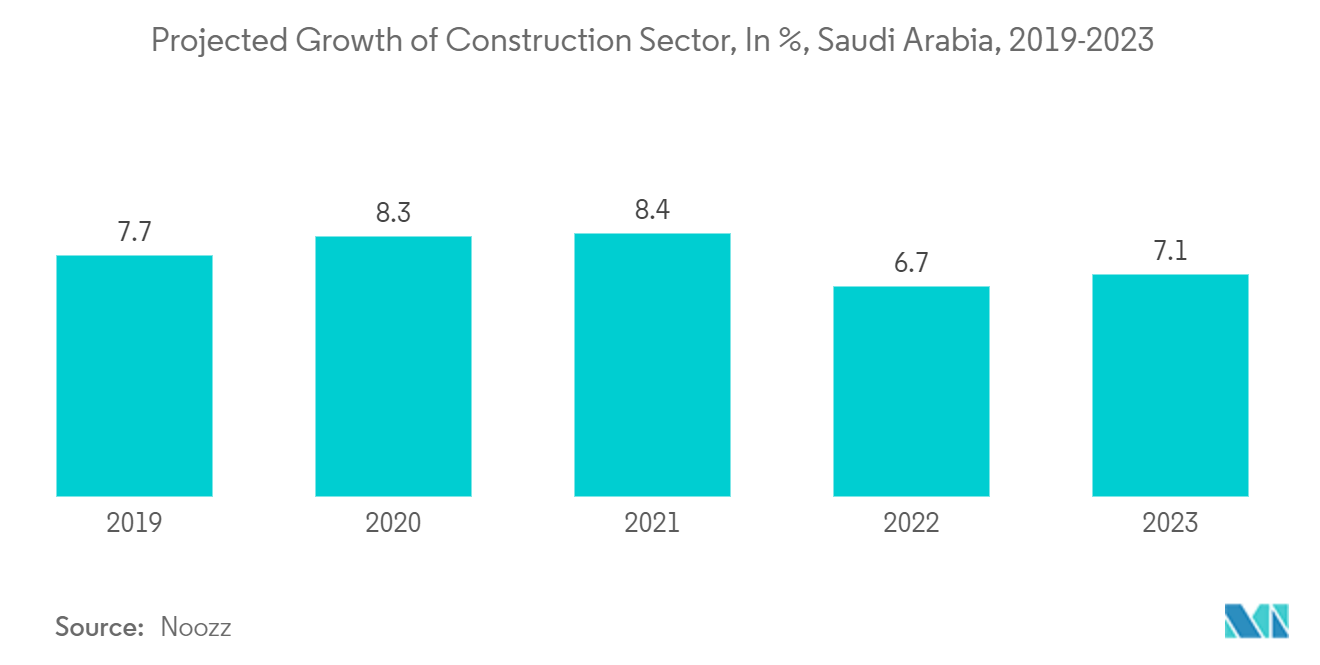

Trong khi nền kinh tế toàn cầu vẫn còn bất ổn, khu vực GCC hiện đang có tốc độ tăng trưởng kinh tế mạnh mẽ, lạm phát vừa phải và thặng dư tài chính. Để đa dạng hóa và mở rộng hơn nữa nền kinh tế của mình, các chính phủ ở Bahrain, Kuwait, Oman, Qatar, Ả Rập Saudi và Các Tiểu vương quốc Ả Rập Thống nhất đang đầu tư đáng kể vào cơ sở hạ tầng. Tuy nhiên, nếu không có các chính sách hiệu quả để lập kế hoạch và quản lý các khoản đầu tư công này thì sẽ có nguy cơ các dự án không đạt được mục tiêu đề ra.

Quản lý đầu tư công hiệu quả (PIM) bao gồm việc lựa chọn cẩn thận các khoản đầu tư phù hợp và đảm bảo thực hiện đúng đắn. Điều này bao gồm việc đánh giá nhu cầu về cơ sở hạ tầng mới, điều chỉnh các dự án đầu tư phù hợp với chiến lược quốc gia và ngành, thúc đẩy sự phối hợp hiệu quả giữa các cơ quan chính phủ và quản lý rủi ro một cách thích hợp.

Theo Quỹ Tiền tệ Quốc tế (IMF), sự thiếu hiệu quả trong quy trình PIM dẫn đến tổn thất trung bình khoảng 30% lợi tức đầu tư của các quốc gia. Ở GCC, những sự thiếu hiệu quả này bao gồm các quy trình đánh giá không được tiêu chuẩn hóa đối với các khoản đầu tư được đề xuất, nguồn vốn và phân bổ ngân sách không phù hợp, sự phối hợp hạn chế giữa các cơ quan, đánh giá không đầy đủ sau khi thực hiện đầu tư và không đủ dữ liệu và báo cáo về hiệu quả hoạt động.

Một cách để đánh giá hiệu quả đầu tư công là so sánh chất lượng cơ sở hạ tầng với trữ lượng vốn bình quân đầu người của một quốc gia. Mặc dù các nước GCC có trữ lượng vốn bình quân đầu người cao và xếp hạng trong nhóm top đầu trên toàn cầu, điều này không nhất thiết có nghĩa là chất lượng cơ sở hạ tầng của họ phù hợp với số tiền đầu tư. Vẫn còn chỗ cần cải thiện trong khu vực để bắt kịp các quốc gia gần nhất với đường biên hiệu quả, thể hiện mức hiệu quả cao nhất có thể đạt được theo phương pháp của IMF.

Ả Rập Saudi dẫn đầu ngành xây dựng GCC

Năm 2022, Ả Rập Saudi vẫn là thị trường lớn nhất cho các dự án trong Hội đồng Hợp tác vùng Vịnh (GCC), với các hợp đồng trị giá 54,2 tỷ USD được trao. Con số này cao hơn một chút so với 53,9 tỷ USD được trao vào năm 2021. Tuy nhiên, các quốc gia GCC khác đã trải qua sự sụt giảm về số lượng giải thưởng dự án do những thách thức kinh tế toàn cầu.

Tổng giá trị hợp đồng được trao tại GCC giảm 18,7% xuống 93,6 tỷ USD, thấp nhất kể từ năm 2005, không bao gồm sự sụt giảm do đại dịch năm 2020. Sự sụt giảm này là do lạm phát cao và các vấn đề về chuỗi cung ứng, chủ yếu do dịch bệnh Covid không liên tục gây ra. -19 hạn chế ở Trung Quốc, hiện đã được dỡ bỏ. Ả Rập Saudi, UAE và Qatar chiếm 93,6% tổng giá trị hợp đồng được trao trong GCC. Kuwait chứng kiến số lượng trao thầu dự án giảm từ 5,2 tỷ USD vào năm 2021 xuống còn 2,8 tỷ USD vào năm 2022. Tương tự, Oman chứng kiến số lượng trao thầu dự án mới giảm 27,1% xuống còn 2,2 tỷ USD, trong khi số lượng hợp đồng trao thầu của Bahrain đạt 96 triệu USD vào năm 2022 so với USD. 2,7 tỷ vào năm 2021.

Ngành xây dựng nhận được phần lớn các hợp đồng mới được trao, với tổng giá trị là 34,3 tỷ USD vào năm 2022, tăng 3,2 tỷ USD so với năm trước. Sự tăng trưởng trong lĩnh vực xây dựng GCC chủ yếu được thúc đẩy bởi sự gia tăng các hợp đồng được trao trong lĩnh vực xây dựng của Ả Rập Saudi.

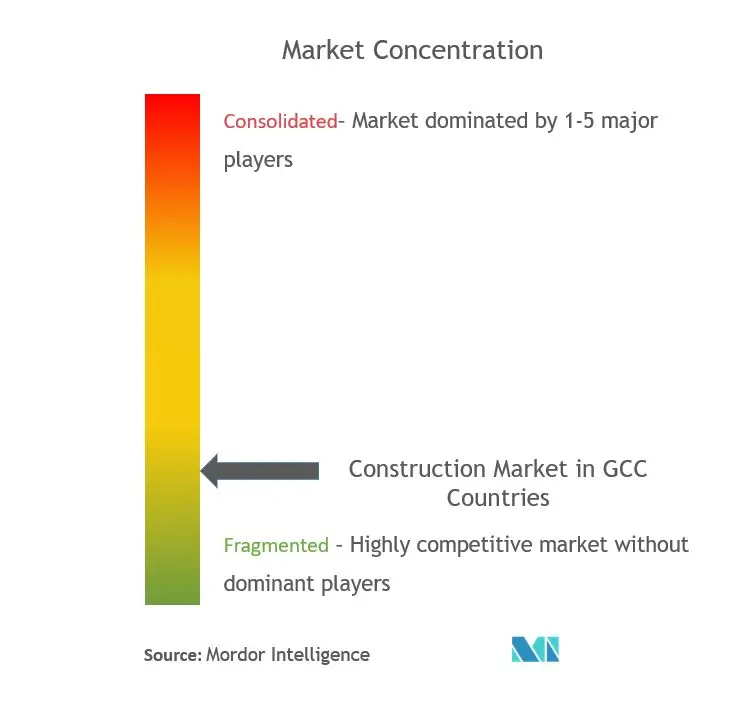

Tổng quan ngành xây dựng GCC

Thị trường xây dựng ở các nước GCC bị phân mảnh, có rất nhiều công ty có cơ hội phát triển. Các nhà phát triển đang cố gắng mang đến những sản phẩm mới và giá thành thấp hơn để đáp ứng nhu cầu hiện tại. Những tiến bộ công nghệ ngày càng phát triển như các giải pháp proptech mới đang thúc đẩy thị trường về lượng giao dịch gia tăng và quản lý tài sản bất động sản tốt hơn. Một số công ty lớn trong thị trường xây dựng GCC bao gồm Nesma Partners Contracting, Albawani Group, ALEC Engineering and Contracting, Arabian Construction Company và ASGC Construction.

Lãnh đạo thị trường xây dựng GCC

Nesma & Partners Contracting

Albawani Group

ALEC Engineering and Contracting

Arabian Construction Company

ASGC Construction

- * Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường xây dựng GCC

- Tháng 4 năm 2023 ALEC Engineering and Contracting (ALEC), một phần của Tập đoàn Đầu tư Dubai (ICD), đã giành được hợp đồng chính xây dựng Wynn Resort, một khu phát triển khu nghỉ dưỡng tích hợp trên Đảo Al Marjan nhân tạo. Hợp đồng được trao bởi nhà phát triển bậc thầy Marjan có trụ sở tại Ras Al Khaimah, cùng với RAK Hospitality Holding và Wynn Resorts Limited.

- Tháng 2 năm 2023 ASGC hoàn thành thành công Cảng Grand Creek tại Cảng Dubai Creek. Khu phát triển rộng 2 triệu mét vuông này bao gồm hai tòa tháp thanh mảnh, cung cấp một khách sạn 5 sao sang trọng với 220 phòng nghỉ và 790 căn hộ dịch vụ. Dự án có mặt tiền bằng kính tuyệt đẹp và được thiết kế chú trọng đến tính bền vững, bao gồm các tấm pin mặt trời, thiết bị tiết kiệm năng lượng, vật liệu xanh và cảnh quan thân thiện với nước.

Phân khúc ngành xây dựng GCC

Thị trường xây dựng được định nghĩa là các công ty tham gia xây dựng các tòa nhà hoặc dự án kỹ thuật, chẳng hạn như cầu và đường. Công việc xây dựng cũng diễn ra khi cải tạo các tòa nhà hiện có.

Thị trường xây dựng ở các nước GCC được phân chia theo lĩnh vực thành xây dựng thương mại, xây dựng nhà ở, xây dựng công nghiệp, xây dựng cơ sở hạ tầng (giao thông), xây dựng năng lượng và tiện ích, và theo quốc gia vào Bahrain, Kuwait, Oman, Qatar, Ả Rập Saudi và Hoa Kỳ. Các tiểu vương quốc Ả Rập.

Báo cáo đưa ra quy mô thị trường và dự báo về giá trị (USD) cho tất cả các phân khúc trên.

| Xây dựng thương mại |

| Xây dựng khu dân cư |

| Xây dựng công nghiệp |

| Xây dựng cơ sở hạ tầng (Giao thông) |

| Xây dựng năng lượng và tiện ích |

| các Tiểu Vương Quốc Ả Rập Thống Nhất |

| Ả Rập Saudi |

| Của riêng tôi |

| Qatar |

| Cô-oét |

| Bahrain |

| Theo ngành | Xây dựng thương mại |

| Xây dựng khu dân cư | |

| Xây dựng công nghiệp | |

| Xây dựng cơ sở hạ tầng (Giao thông) | |

| Xây dựng năng lượng và tiện ích | |

| Theo quốc gia | các Tiểu Vương Quốc Ả Rập Thống Nhất |

| Ả Rập Saudi | |

| Của riêng tôi | |

| Qatar | |

| Cô-oét | |

| Bahrain |

Câu hỏi thường gặp về nghiên cứu thị trường xây dựng GCC

Thị trường xây dựng GCC lớn đến mức nào?

Quy mô Thị trường Xây dựng GCC dự kiến sẽ đạt 169,30 tỷ USD vào năm 2024 và tăng trưởng với tốc độ CAGR lớn hơn 5% để đạt 216,80 tỷ USD vào năm 2029.

Quy mô Thị trường Xây dựng GCC hiện tại là bao nhiêu?

Vào năm 2024, quy mô Thị trường Xây dựng GCC dự kiến sẽ đạt 169,30 tỷ USD.

Ai là người chơi chính trong Thị trường Xây dựng GCC?

Nesma & Partners Contracting, Albawani Group, ALEC Engineering and Contracting, Arabian Construction Company, ASGC Construction là những công ty lớn hoạt động tại Thị trường Xây dựng GCC.

Thị trường Xây dựng GCC này diễn ra trong những năm nào và quy mô thị trường vào năm 2023 là bao nhiêu?

Vào năm 2023, quy mô Thị trường Xây dựng GCC ước tính là 160,84 tỷ USD. Báo cáo đề cập đến quy mô thị trường lịch sử của Thị trường Xây dựng GCC trong các năm 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường Xây dựng GCC trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Trang được cập nhật lần cuối vào:

Báo cáo ngành xây dựng GCC

Thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của GCC Construction năm 2024, được tạo bởi Mordor Intelligence™ Industry Reports. Phân tích của GCC Construction bao gồm triển vọng dự báo thị trường đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.