Phân tích thị trường xây dựng thương mại Hoa Kỳ

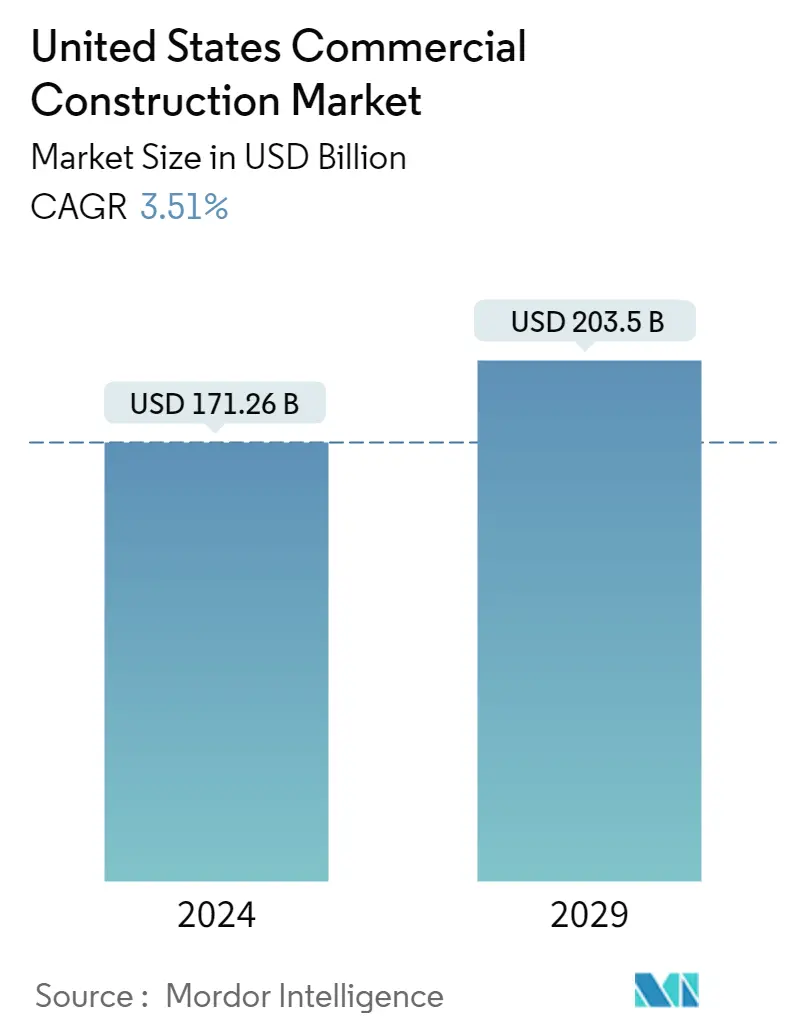

Quy mô Thị trường Xây dựng Thương mại Hoa Kỳ ước tính đạt 171,26 tỷ USD vào năm 2024 và dự kiến sẽ đạt 203,5 tỷ USD vào năm 2029, tăng trưởng với tốc độ CAGR là 3,51% trong giai đoạn dự báo (2024-2029).

Bất chấp lạm phát và thiếu hụt lao động, nhu cầu về bất động sản thương mại vẫn tiếp tục thúc đẩy thị trường. Hơn nữa, thị trường được thúc đẩy bởi các khoản đầu tư lớn đổ vào xây dựng cơ sở hạ tầng trong nước.

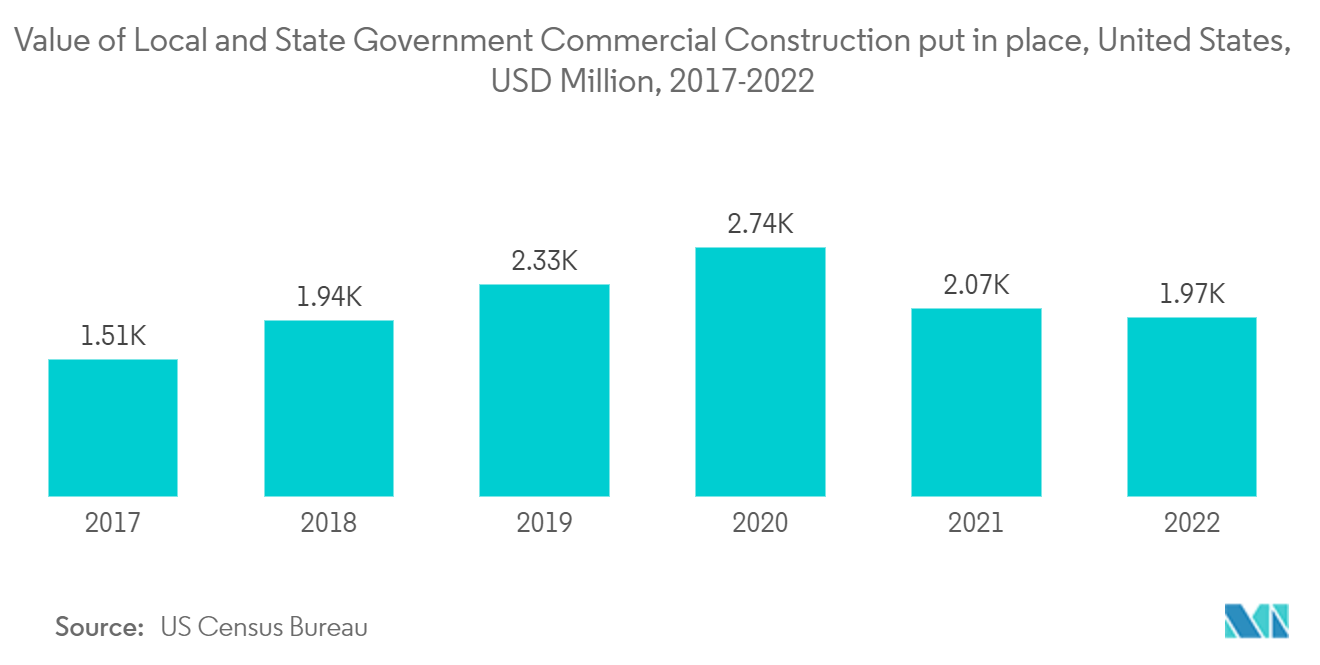

- Nhìn chung, ngành xây dựng thương mại đã có một năm 2021 tốt. Chi tiêu xây dựng tăng do chi tiêu cao cho xây dựng nhà ở; tuy nhiên, phân khúc phi dân cư đã giảm năm thứ hai liên tiếp. Các công ty xây dựng cũng phải đối mặt với tình trạng thiếu lao động đang diễn ra và sự chậm trễ trong việc nhận vật liệu xây dựng do vấn đề nguồn cung và giá vật liệu tăng cao. Tính đến tháng 11 năm 2021, chi tiêu xây dựng đạt tổng cộng 1,46 nghìn tỷ USD, thiết lập năm mới đạt mức cao kỷ lục khác về chi phí xây dựng tại chỗ.

- Chi tiêu cho cơ sở hạ tầng sẽ là một trong những lĩnh vực tăng trưởng hàng đầu trong xây dựng vào năm 2022. Với Đạo luật Việc làm và Đầu tư Cơ sở hạ tầng trị giá 1,2 nghìn tỷ USD, Quốc hội cuối cùng đã thông qua dự luật cơ sở hạ tầng dài hạn sau nhiều năm áp dụng các biện pháp tạm thời và các dự luật chi tiêu ngắn hạn. Trong 5 năm tới, chính phủ liên bang sẽ đầu tư 550 tỷ USD vào xây dựng cơ sở hạ tầng mới và sửa chữa cơ sở hạ tầng hiện có. Dự luật đề xuất đầu tư 110 tỷ USD vào các dự án đường, cầu và cơ sở hạ tầng, 40 tỷ USD vào sửa chữa và thay thế cầu, 39 tỷ USD vào giao thông công cộng, 66 tỷ USD vào đường sắt chở khách và hàng hóa, 65 tỷ USD vào internet băng thông rộng, 65 USD tỷ USD để tái thiết lưới điện và 55 tỷ USD vào cơ sở hạ tầng nước.

- Trong thời kỳ đại dịch, thị trường xây dựng phi dân cư không chứng kiến sự gia tăng đáng kể tương tự về dịch vụ xây dựng. Chắc chắn là một số ngành có mức tăng trưởng nhanh chóng, chẳng hạn như nhà kho và trung tâm dữ liệu, nhưng những ngành này lại bị bù đắp bởi những ngành tụt hậu phổ biến hơn, chẳng hạn như tòa nhà văn phòng và khách sạn. Xây dựng, giống như nhiều ngành công nghiệp khác, bị tổn hại bởi chuỗi cung ứng dễ vỡ và lực lượng lao động ngày càng thu hẹp. Giá vật liệu xây dựng tăng vọt, chẳng hạn như gỗ xẻ, có thời điểm tăng tới 264% so với mức trước đại dịch. Hơn nữa, thời gian giao sản phẩm tiếp tục tăng vọt, với tỷ lệ gấp ba và bốn lần trước đại dịch không phải là hiếm. Để chống lại tình trạng giá cả tăng cao, Cục Dự trữ Liên bang đã tăng mạnh lãi suất quỹ liên bang, tính đến nay đã có 4 lần tăng lãi suất vào năm 2022.

- Theo các nguồn tin, lạm phát và thời gian giao hàng đối với một số loại vật liệu xây dựng cuối cùng đã giảm bớt. Theo công ty, chi tiêu xây dựng trong sáu lĩnh vực – sản xuất, đường cao tốc, giao thông vận tải, nhà ở cho nhiều gia đình, nhà nghỉ và thông tin liên lạc – dự kiến sẽ tăng ít nhất 5% vào năm 2023. Các lĩnh vực khác, bao gồm chăm sóc sức khỏe, an toàn công cộng, giáo dục và thương mại, dự kiến sẽ tăng trưởng 0-4%. Thời gian thực hiện đối với các vật liệu khác, chẳng hạn như nội thất kiến trúc, gỗ và hệ thống ống nước, cũng đã giảm. Trong trường hợp ống dẫn nước, nguồn nguyên liệu sẵn có đã được cải thiện, sản lượng tăng lên và nhu cầu xây dựng khu dân cư giảm.

Xu hướng thị trường xây dựng thương mại Hoa Kỳ

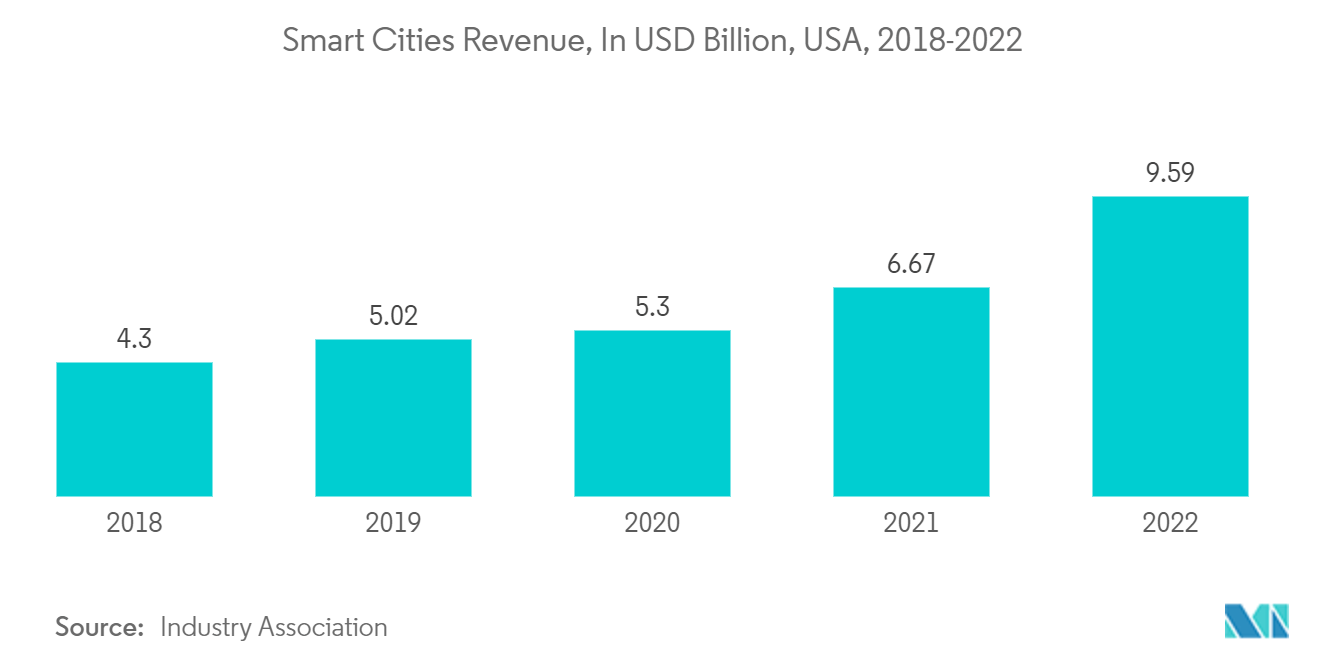

Sự xuất hiện của thành phố thông minh là xu hướng thị trường quan trọng

Thành phố New York hiện được xếp hạng là thành phố thông minh thứ hai trên thế giới và là một trong những Thành phố thông minh nổi bật nhất. Sự đổi mới chính của thành phố có thể được xác định bằng hình thức liên kết giao thông và truyền thông. Trong Thành phố thông minh, việc quản lý hoạt động liên quan đến việc tích hợp dữ liệu và truyền thông, cũng như việc sử dụng các công nghệ cập nhật nhất. Sự phát triển của Thành phố thông minh dẫn đến việc hình thành các lĩnh vực chức năng, như Giao thông vận tải, Quản lý giao thông, Hiệu quả và bền vững năng lượng cũng như Quản trị. Số lượng dự án Thành phố thông minh ngày càng tăng trên khắp Hoa Kỳ sẽ đòi hỏi phải xây dựng hệ thống mạng lưới đường bộ phức tạp, từ đó tạo cơ hội tăng trưởng cho các nhà cung cấp trên thị trường.

Ví dụ vào tháng 10 năm 2022, Chương trình tăng tốc lập kế hoạch chiến lược thành phố thông minh của Honeywell đã thông báo rằng họ đang hợp tác với Acceleration for America để giúp các thành phố lập kế hoạch cho tương lai và xây dựng năng lực tài trợ cho các sáng kiến chuyển đổi. Hỗ trợ bằng hiện vật sẽ được cung cấp thông qua Chương trình tăng tốc thành phố thông minh của Honeywell, là sự hợp tác giữa Honeywell và Acceleration for America. Chương trình Tăng tốc cho Hoa Kỳ được thiết kế để đẩy nhanh tiến độ trong nỗ lực lập kế hoạch chiến lược của các thành phố. Chương trình Tăng tốc Thành phố Thông minh Honeywell là sự hợp tác giữa Acceleration for America (AFA) và Honeywell (Honeywell), một công ty con của Honeywell Inc. (Honeywell). Năm thành phố của Hoa Kỳ đã tham gia Chương trình Tăng tốc cho Hoa Kỳ Cleveland (Cleveland, OH); Louisville, KY; Thành phố Kansas, MO; San Diego, CA; Waterloo và Iowa.

Mỗi thành phố sẽ nhận được Kế hoạch chiến lược thành phố thông minh (SCP) thông qua hỗ trợ kỹ thuật của Honeywell và Accelerator. Mỗi SCP sắp xếp các bên liên quan chính, đặt ra các ưu tiên và xác định các sáng kiến toàn diện, có tác động cao nhằm cải thiện chất lượng cuộc sống (QoE) của người dân trong các lĩnh vực như khả năng phục hồi khí hậu, an toàn công cộng và hiệu quả hoạt động cũng như nâng cao cung cấp dịch vụ. Mỗi thành phố cũng sẽ được hỗ trợ nộp đơn xin trợ cấp Liên bang để giúp thực hiện các dự án đã xác định.

Không gian văn phòng và bán lẻ thúc đẩy thị trường

Vào tháng 3 năm 2022, 144,7 triệu feet vuông diện tích văn phòng đang được xây dựng ở Hoa Kỳ, chiếm 2,2% tổng nguồn cung. Đáng chú ý, một nửa trong số đó sẽ được cung cấp tại các thị trường đô thị bên ngoài các khu vực kinh doanh trọng điểm. Hơn nữa, 93% không gian là hạng A hoặc A+, cho thấy các doanh nghiệp đang tiếp tục ưu tiên các dự án chất lượng cao để giữ chân lực lượng lao động của mình.

Vào tháng 3 năm 2022, Austin, Texas, có 10 triệu feet vuông diện tích văn phòng đang được xây dựng. Con số này chiếm 11,5% nguồn cung hiện tại của thành phố, trong khi các dự án được quy hoạch chiếm 25,3%, tỷ lệ cao nhất trong số các thành phố lớn. Điều này xảy ra sau khi Austin vượt trội hơn tất cả các thị trường khác vào năm 2021 về mức tăng trưởng việc làm sử dụng văn phòng (14%), cũng như mức phát triển mới (5,3 triệu feet vuông). Ngược lại, việc xây dựng ở Denver và Phoenix bị chậm lại do đại dịch và lượng giao hàng lớn trước đại dịch; từ năm 2015 đến năm 2021, mỗi thành phố đã bổ sung thêm hơn 16 triệu feet vuông nguồn cung bổ sung. Vào tháng 3, cả hai thành phố đều có hơn 1 triệu feet vuông diện tích văn phòng đang được xây dựng, chiếm hơn 0,8% tổng nguồn cung.

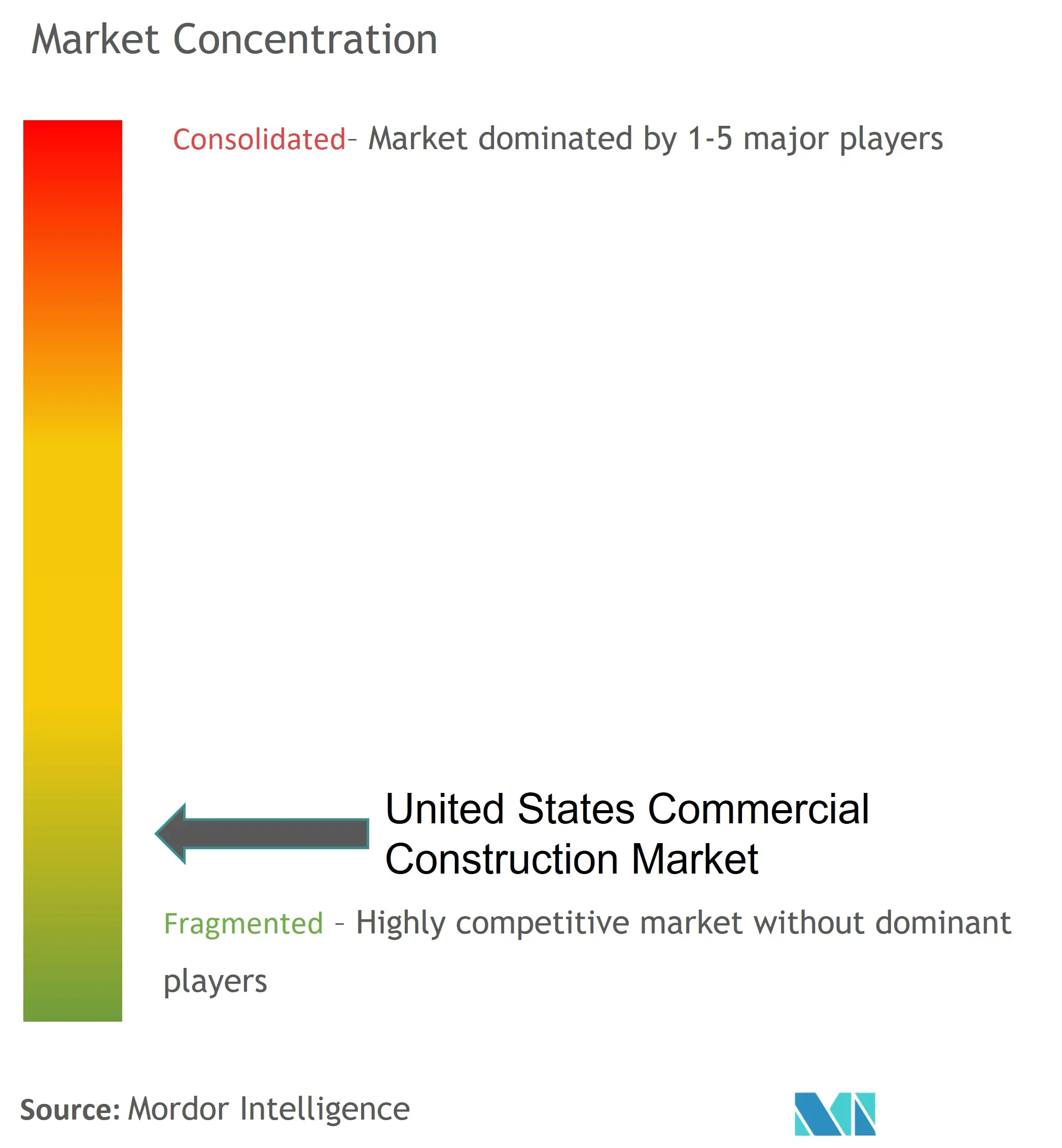

Tổng quan về ngành xây dựng thương mại Hoa Kỳ

Thị trường Xây dựng Thương mại Hoa Kỳ rất phân tán và có tính cạnh tranh cao, với các công ty lớn trong nước và quốc tế tạo ra một môi trường cạnh tranh cao trong lĩnh vực này. Tuy nhiên, thị trường mở ra cơ hội cho các doanh nghiệp vừa và nhỏ do chính phủ tăng cường đầu tư vào lĩnh vực này. Các công ty lớn trên thị trường bao gồm Công ty Xây dựng Gilbane, Công ty MA Mortenson, Balfour Beatty LLC, Công ty Xây dựng Hensel Phelps, McCarthy Holdings Inc. và Tutor Perini Corporation. Thị trường mang đến cơ hội tăng trưởng trong giai đoạn dự báo, dự kiến sẽ thúc đẩy cạnh tranh thị trường hơn nữa. Những người chơi lớn cạnh tranh với những người khác để tăng thị phần đáng kể khiến ngành không có mức độ hợp nhất có thể quan sát được.

Dẫn đầu thị trường xây dựng thương mại Hoa Kỳ

Kiewit Corporation

Hochteif Construction

Gilbane Building Company

MA Mortenson Company

Balfour Beatty LLC

- * Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường xây dựng thương mại Hoa Kỳ

- Tháng 12 năm 2022: Global Companies Solutions Inc. (GISI) và Hill International Inc. (NYSE HIL) thông báo rằng việc sáp nhập chiến lược của họ đã hoàn tất sau khi hoàn thành các đánh giá pháp lý cuối cùng. Việc sáp nhập này mở rộng cơ hội tăng trưởng trên toàn cầu cho thị trường tư vấn cơ sở hạ tầng có tính phí.

- Tháng 5 năm 2022: Hyundai Motor thông báo vào tháng 5 năm 2022 rằng họ sẽ khởi công cơ sở mới ở Georgia vào đầu năm 2022, với công suất hàng năm là 300.000 chiếc xe điện, và quá trình sản xuất thương mại sẽ bắt đầu vào nửa đầu năm 2025. Theo một ngành công nghiệp ô tô giấu tên Theo nguồn tin, Hyundai Motor đang xem xét việc khởi công xây dựng vào cuối năm 2023 và bắt đầu sản xuất thương mại vào nửa cuối năm 2024.

Phân khúc ngành xây dựng thương mại Hoa Kỳ

Xây dựng thương mại là hoạt động kinh doanh xây dựng và cho thuê hoặc bán không gian của khu vực tư nhân. Văn phòng, nhà máy sản xuất, trung tâm y tế và trung tâm mua sắm bán lẻ đều là những ví dụ về những không gian như vậy. Quy mô và quy mô của các dự án xây dựng thương mại và doanh nghiệp rất khác nhau.

Thị trường Xây dựng Thương mại Hoa Kỳ được phân chia theo Người dùng cuối (Xây dựng tòa nhà văn phòng, Xây dựng bán lẻ, Xây dựng khách sạn, Xây dựng tổ chức và Người dùng cuối khác). Báo cáo đưa ra quy mô thị trường tính theo giá trị bằng USD cho tất cả các phân khúc nêu trên.

| Xây dựng tòa nhà văn phòng |

| Xây dựng bán lẻ |

| Xây dựng khách sạn |

| Xây dựng thể chế |

| Người dùng cuối khác |

| Bởi người dùng cuối | Xây dựng tòa nhà văn phòng |

| Xây dựng bán lẻ | |

| Xây dựng khách sạn | |

| Xây dựng thể chế | |

| Người dùng cuối khác |

Câu hỏi thường gặp về nghiên cứu thị trường xây dựng thương mại Hoa Kỳ

Thị trường xây dựng thương mại Hoa Kỳ lớn đến mức nào?

Quy mô Thị trường Xây dựng Thương mại Hoa Kỳ dự kiến sẽ đạt 171,26 tỷ USD vào năm 2024 và tăng trưởng với tốc độ CAGR là 3,51% để đạt 203,50 tỷ USD vào năm 2029.

Quy mô Thị trường Xây dựng Thương mại Hoa Kỳ hiện tại là bao nhiêu?

Vào năm 2024, quy mô Thị trường Xây dựng Thương mại Hoa Kỳ dự kiến sẽ đạt 171,26 tỷ USD.

Ai là người chơi chính trong Thị trường Xây dựng Thương mại Hoa Kỳ?

Kiewit Corporation, Hochteif Construction, Gilbane Building Company, MA Mortenson Company, Balfour Beatty LLC là những công ty lớn hoạt động tại Thị trường Xây dựng Thương mại Hoa Kỳ.

Thị trường Xây dựng Thương mại Hoa Kỳ này diễn ra trong những năm nào và quy mô thị trường vào năm 2023 là bao nhiêu?

Vào năm 2023, quy mô Thị trường Xây dựng Thương mại Hoa Kỳ ước tính là 165,45 tỷ USD. Báo cáo bao gồm quy mô thị trường lịch sử của Thị trường Xây dựng Thương mại Hoa Kỳ trong các năm 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường Xây dựng Thương mại Hoa Kỳ trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Trang được cập nhật lần cuối vào:

Báo cáo ngành xây dựng thương mại Hoa Kỳ

Thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của Tòa nhà Thương mại Hoa Kỳ năm 2024, do Mordor Intelligence™ Industry Report tạo ra. Phân tích Tòa nhà Thương mại Hoa Kỳ bao gồm triển vọng dự báo thị trường đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.

_-_Copy.webp)