Phân tích thị trường rượu Ethoxylate

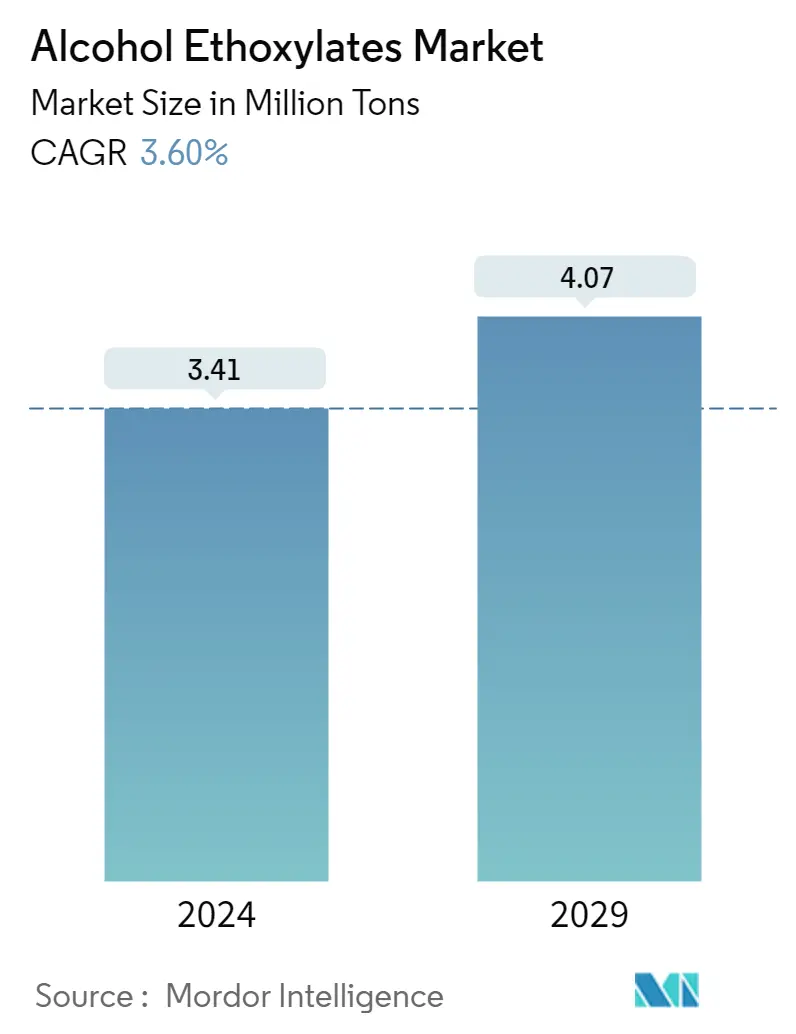

Quy mô thị trường rượu Ethoxylate ước tính đạt 3,41 triệu tấn vào năm 2024 và dự kiến sẽ đạt 4,07 triệu tấn vào năm 2029, tăng trưởng với tốc độ CAGR là 3,60% trong giai đoạn dự báo (2024-2029).

Thị trường bị ảnh hưởng tiêu cực do dịch Covid-19. Do kịch bản đại dịch, một số quốc gia trên thế giới đã tiến hành phong tỏa để hạn chế sự lây lan của virus. Việc nhiều công ty và nhà máy đóng cửa đã làm gián đoạn mạng lưới cung ứng trên toàn thế giới và gây tổn hại cho hoạt động sản xuất, lịch trình giao hàng và doanh số bán sản phẩm trên toàn cầu. Hiện tại, thị trường đã phục hồi sau đại dịch COVID-19 và tăng trưởng với tốc độ đáng kể.

- Trong ngắn hạn, ngành chăm sóc cá nhân đang phát triển ở khu vực Châu Á - Thái Bình Dương và nhu cầu ngày càng tăng về chất tẩy rửa công nghiệp đang thúc đẩy thị trường trong giai đoạn dự báo.

- Tuy nhiên, mối lo ngại về môi trường ngày càng tăng và sự biến động về chi phí nguyên liệu thô dự kiến sẽ có những hạn chế lớn đối với tốc độ tăng trưởng của thị trường rượu ethoxylate trong giai đoạn dự kiến.

- Tuy nhiên, việc mở rộng cơ sở ứng dụng cho chất hoạt động bề mặt sinh học và nhu cầu ngày càng tăng từ ngành dầu khí cũng như sơn và chất phủ có thể sẽ sớm tạo ra cơ hội tăng trưởng sinh lợi cho thị trường toàn cầu.

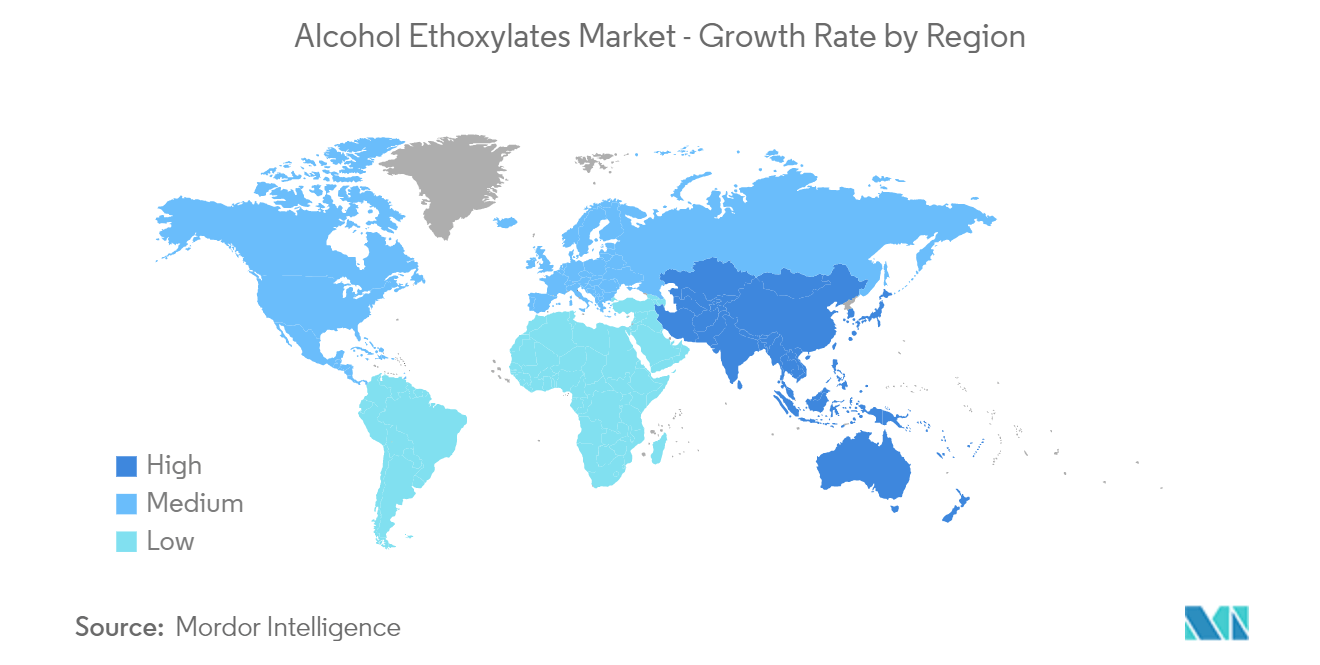

- Khu vực Châu Á - Thái Bình Dương thống trị thị trường trên toàn cầu, với lượng tiêu thụ lớn nhất đến từ các quốc gia như Trung Quốc và Ấn Độ, và điều này dự kiến sẽ giữ nguyên trong tương lai.

Xu hướng thị trường rượu Ethoxylate

Nhu cầu ngày càng tăng từ ngành chăm sóc cá nhân

- Ethoxylate cồn béo là chất hoạt động bề mặt không ion được sử dụng rộng rãi trong các sản phẩm chăm sóc cá nhân, như dầu gội, gel tắm và các sản phẩm khác. Ví dụ về rượu béo tự nhiên là rượu lauryl ethoxylat. Theo truyền thống, Lauryl Alcohol Ethoxylates (LAE) hoạt động như một chất tạo bọt trong các sản phẩm chăm sóc cá nhân.

- Những chất hoạt động bề mặt này thể hiện hiệu suất cao, màu sắc thấp và độ tinh khiết cao, mang lại bọt sang trọng, dịu nhẹ và đặc tính làm sạch vượt trội trong dầu gội, sữa tắm, xà phòng bánh, xà phòng rửa tay, nước thơm, dầu xả, nha khoa, chăm sóc thú cưng và các ứng dụng chăm sóc da.

- Trong những năm gần đây, nhu cầu về các sản phẩm chăm sóc cá nhân đã tăng lên do chất lượng cuộc sống được cải thiện, những tác động tích cực của việc làm đẹp và chăm sóc cá nhân đối với lòng tự trọng và giao tiếp xã hội cũng như nhận thức ngày càng tăng của người tiêu dùng về việc duy trì vệ sinh cá nhân. có khả năng thúc đẩy thị trường rượu ethoxylate từ các sản phẩm chăm sóc cá nhân trong giai đoạn dự báo.

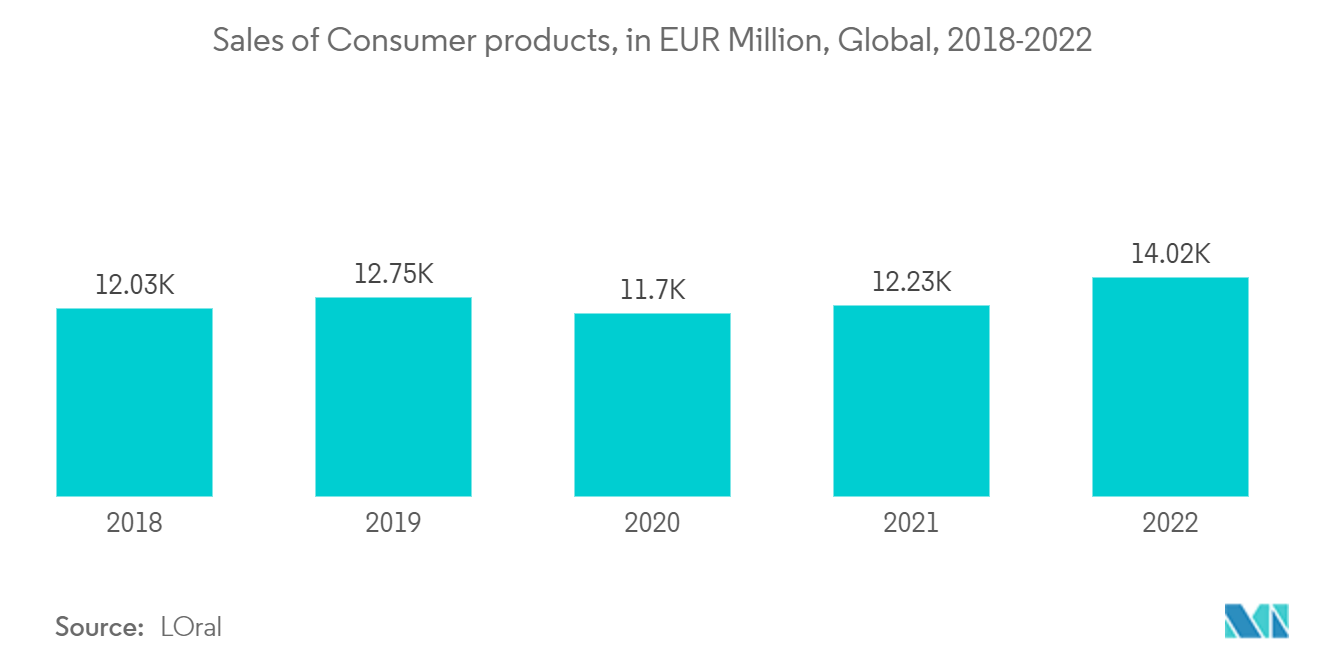

- Theo báo cáo của L'Oreal, doanh thu thị trường chăm sóc cá nhân và sắc đẹp toàn cầu dự kiến sẽ tăng lên 784,6 tỷ USD vào năm 2025. Hoa Kỳ tạo ra nhiều doanh thu nhất từ thị trường chăm sóc cá nhân và sắc đẹp toàn cầu vào năm 2022, với 87,13 tỷ USD tiếp theo là Trung Quốc đạt doanh thu 55,3 tỷ USD, tiếp theo là Nhật Bản với doanh thu 38,5 tỷ USD. Hơn nữa, Đức đứng đầu trong số các quốc gia châu Âu với hơn 17 tỷ USD.

- Brazil là thị trường lớn thứ 4 thế giới về các sản phẩm chăm sóc cá nhân và làm đẹp và là quốc gia thứ 3 về số lượng sản phẩm ra mắt. Người tiêu dùng Brazil ngày càng tìm kiếm các sản phẩm có nguồn gốc tự nhiên và có lợi cho da, đồng thời mang lại nhiều lợi ích kết hợp của các sản phẩm cao cấp giá cao như chống lão hóa, làm trắng, dưỡng ẩm, v.v. với mức giá thấp hơn giá cao cấp. Các sản phẩm chính trong phân khúc chăm sóc cá nhân trong nước bao gồm các sản phẩm chăm sóc tóc, sản phẩm chăm sóc da mặt, sữa tắm, chăm sóc răng miệng, sản phẩm chải chuốt cho nam giới, chất khử mùi và chất chống mồ hôi, mỹ phẩm và các sản phẩm khác.

- Theo hiệp hội chăm sóc cá nhân Cosmetic Europe, 500 triệu người tiêu dùng châu Âu sử dụng mỹ phẩm và các sản phẩm chăm sóc cá nhân mỗi ngày để bảo vệ sức khỏe, nâng cao sức khỏe và nâng cao lòng tự trọng của họ. Từ chất chống mồ hôi, nước hoa, đồ trang điểm và dầu gội cho đến xà phòng, kem chống nắng và kem đánh răng, mỹ phẩm.

- Ngành công nghiệp mỹ phẩm châu Âu mang lại cơ hội lớn cho các nhà xuất khẩu nguyên liệu tự nhiên ở các nước đang phát triển. Nhu cầu về các thành phần tự nhiên từ ngành mỹ phẩm Châu Âu ngày càng tăng. Động lực chính của sự mở rộng này là nhận thức ngày càng tăng của người tiêu dùng về mỹ phẩm thiên nhiên và mong muốn của các công ty mỹ phẩm trong việc thay thế các thành phần tổng hợp bằng các thành phần thay thế tự nhiên.

- Theo Cosmetica Italia, vào năm 2022, mức tiêu thụ dầu gội ở các hiệu thuốc trị giá khoảng 100 triệu EUR, trong khi con số này lên tới gần 10 triệu EUR ở các cửa hàng nước hoa.

- Ngược lại, tất cả các yếu tố nêu trên được dự đoán sẽ thúc đẩy nhu cầu về rượu ethoxylate trong phân khúc chăm sóc cá nhân trong những năm tới.

Khu vực Châu Á - Thái Bình Dương chiếm lĩnh thị trường

- Khu vực Châu Á Thái Bình Dương là thị trường lớn nhất về rượu ethoxylat, với các phân khúc thị trường như xà phòng và chất tẩy rửa, chăm sóc cá nhân cũng như vệ sinh công nghiệp và thể chế, dự kiến sẽ tăng trưởng trong những năm tới.

- Châu Á-Thái Bình Dương cũng được dự đoán là thị trường tăng trưởng nhanh nhất trong giai đoạn dự báo, với nhu cầu ngày càng tăng từ các phân khúc như chăm sóc cá nhân ở Trung Quốc, Ấn Độ và các nước ASEAN.

- Trung Quốc và Ấn Độ là những nước tiêu thụ xà phòng và chất tẩy rửa lớn nhất trên thế giới. Là hai quốc gia đông dân nhất thế giới và đang ngày càng phát triển, mức tiêu thụ xà phòng và chất tẩy rửa tại các quốc gia này dự kiến sẽ tăng trong giai đoạn dự báo. Mức tiêu thụ này dự kiến sẽ thúc đẩy nhu cầu về rượu ethoxylate trong những năm tới.

- Toàn bộ ngành Chăm sóc gia đình Giặt ủi ở Trung Quốc dự kiến sẽ tăng lên doanh thu 22,9 tỷ USD vào năm 2026. Với 14,4 tỷ USD, phân khúc Chăm sóc giặt là dự kiến sẽ vẫn là phân khúc lớn nhất trên thị trường. Tại Trung Quốc, doanh thu từ thị trường chăm sóc cá nhân cũng được dự đoán sẽ đạt 45,22 tỷ USD vào năm 2023.

- Nhật Bản là quê hương của hơn 3.000 công ty chăm sóc sắc đẹp, bao gồm các thương hiệu toàn cầu như Shiseido, Kao, Kosé và Pola Orbis. Hơn nữa, ngành công nghiệp làm đẹp của Nhật Bản nổi tiếng với nhiều loại sản phẩm mỹ phẩm, trong đó nhu cầu chăm sóc da và trang điểm đang rất cao.

- Sự thâm nhập của các sản phẩm chăm sóc cá nhân ở Ấn Độ tương đối thấp so với các nền kinh tế phát triển hoặc đang phát triển khác. Ngoài ra, nhận thức ngày càng tăng về vệ sinh ở mọi tầng lớp dân cư đang thúc đẩy nhu cầu chăm sóc da, chăm sóc tóc và các loại mỹ phẩm khác.

- Những yếu tố như vậy dự kiến sẽ thúc đẩy nhu cầu về chất hoạt động bề mặt đặc biệt từ ngành chăm sóc cá nhân và làm đẹp, từ đó thúc đẩy nhu cầu về rượu ethoxylate trong nước trong giai đoạn dự báo.

- Do đó, nhu cầu ngày càng tăng từ các ngành công nghiệp khác nhau dự kiến sẽ thúc đẩy thị trường trong khu vực trong giai đoạn dự báo.

Tổng quan về ngành công nghiệp rượu Ethoxylate

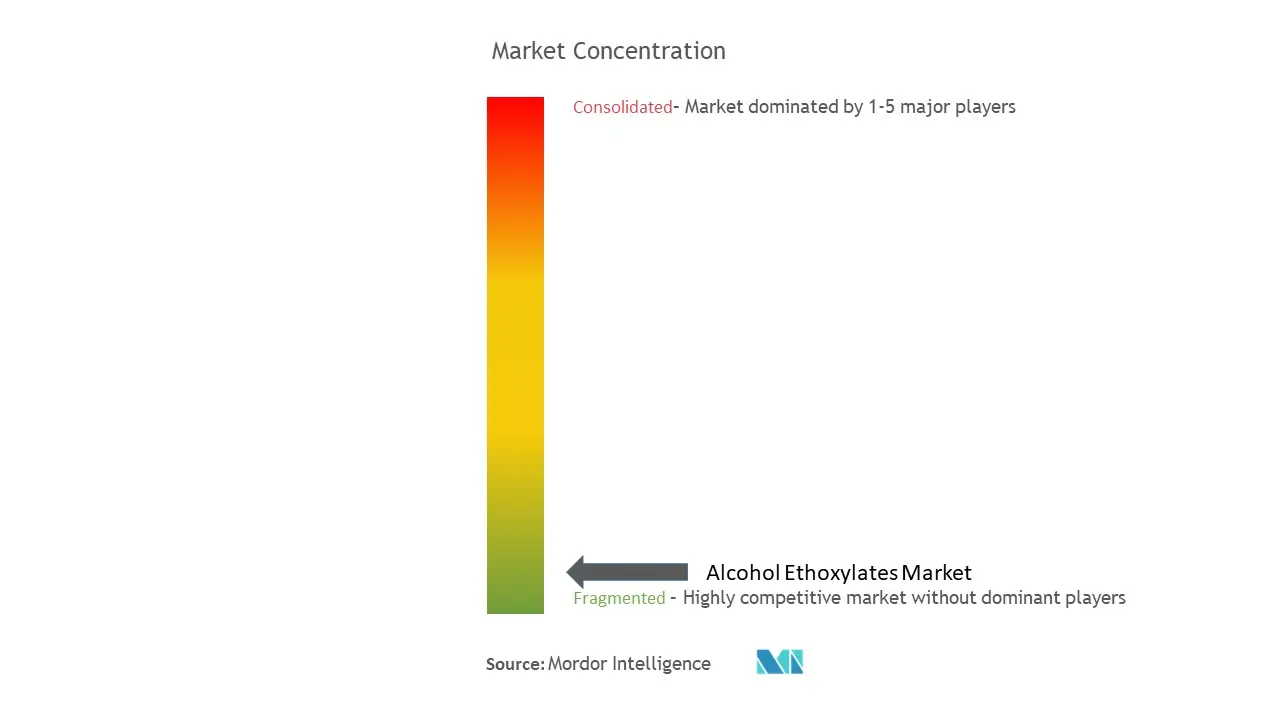

Thị trường rượu ethoxylate có tính chất phân mảnh. Các công ty lớn bao gồm BASF SE, CLARIANT, Sasol, Nouryon và Shell Plc, cùng với những công ty khác (không theo bất kỳ thứ tự cụ thể nào).

Dẫn đầu thị trường rượu Ethoxylates

BASF SE

CLARIANT

Sasol

Nouryon

Shell Plc

- * Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường rượu Ethoxylate

- Vào tháng 12 năm 2022, Clariant tuyên bố đầu tư vào nhà máy ethoxylation của Trung Quốc để mở rộng năng lực sản xuất hiện có cho sản phẩm chăm sóc cá nhân và gia đình cũng như các ứng dụng công nghiệp.

- Vào tháng 5 năm 2022, Shell Plc có kế hoạch tăng công suất sử dụng nguyên liệu sinh học để sản xuất rượu và rượu ethoxylate tại địa điểm Norco, Louisiana, Hoa Kỳ.

Phân khúc ngành công nghiệp rượu Ethoxylate

Ethoxylation là một phản ứng hóa học, trong đó ethylene oxit được thêm vào chất nền, khi chất nền là rượu nó sẽ trở thành rượu ethoxylate. Rượu ethoxylate thường được sử dụng làm chất hoạt động bề mặt. Thị trường rượu ethoxylate được phân chia theo loại nguồn gốc, ứng dụng và địa lý. Theo loại nguồn gốc, thị trường được phân chia thành hóa dầu và hóa dầu. Theo ứng dụng, thị trường được phân chia thành hóa chất nông nghiệp, chất tẩy rửa công nghiệp và thể chế, chăm sóc cá nhân, sơn và chất phủ, xà phòng và chất tẩy rửa, chế biến dệt may và các ứng dụng khác. Báo cáo cũng đề cập đến quy mô thị trường và dự báo về thị trường rượu ethoxylate ở 15 quốc gia trên các khu vực chính. Đối với mỗi phân khúc, quy mô và dự báo thị trường được thực hiện dựa trên khối lượng (tấn).

| hóa dầu |

| hóa dầu |

| Hoa chât nông nghiệp |

| Vệ sinh công nghiệp và thể chế |

| Sơn và Chất phủ |

| Chăm sóc cá nhân |

| Xà phòng và chất tẩy rửa |

| Gia công dệt may |

| Ứng dụng khác |

| Châu á Thái Bình Dương | Trung Quốc |

| Ấn Độ | |

| Nhật Bản | |

| Hàn Quốc | |

| các nước ASEAN | |

| Phần còn lại của Châu Á-Thái Bình Dương | |

| Bắc Mỹ | Hoa Kỳ |

| México | |

| Canada | |

| Châu Âu | nước Đức |

| Vương quốc Anh | |

| Nước Ý | |

| Pháp | |

| Phần còn lại của châu Âu | |

| Nam Mỹ | Brazil |

| Argentina | |

| Phần còn lại của Nam Mỹ | |

| Trung Đông và Châu Phi | Ả Rập Saudi |

| Nam Phi | |

| Phần còn lại của Trung Đông và Châu Phi |

| Loại xuất xứ | hóa dầu | |

| hóa dầu | ||

| Ứng dụng | Hoa chât nông nghiệp | |

| Vệ sinh công nghiệp và thể chế | ||

| Sơn và Chất phủ | ||

| Chăm sóc cá nhân | ||

| Xà phòng và chất tẩy rửa | ||

| Gia công dệt may | ||

| Ứng dụng khác | ||

| Địa lý | Châu á Thái Bình Dương | Trung Quốc |

| Ấn Độ | ||

| Nhật Bản | ||

| Hàn Quốc | ||

| các nước ASEAN | ||

| Phần còn lại của Châu Á-Thái Bình Dương | ||

| Bắc Mỹ | Hoa Kỳ | |

| México | ||

| Canada | ||

| Châu Âu | nước Đức | |

| Vương quốc Anh | ||

| Nước Ý | ||

| Pháp | ||

| Phần còn lại của châu Âu | ||

| Nam Mỹ | Brazil | |

| Argentina | ||

| Phần còn lại của Nam Mỹ | ||

| Trung Đông và Châu Phi | Ả Rập Saudi | |

| Nam Phi | ||

| Phần còn lại của Trung Đông và Châu Phi | ||

Câu hỏi thường gặp về nghiên cứu thị trường rượu Ethoxylate

Thị trường rượu Ethoxylates lớn đến mức nào?

Quy mô thị trường rượu Ethoxylate dự kiến sẽ đạt 3,41 triệu tấn vào năm 2024 và tăng trưởng với tốc độ CAGR là 3,60% để đạt 4,07 triệu tấn vào năm 2029.

Quy mô thị trường rượu Ethoxylate hiện tại là bao nhiêu?

Vào năm 2024, quy mô Thị trường Rượu Ethoxylates dự kiến sẽ đạt 3,41 triệu tấn.

Ai là người chơi chính trong thị trường rượu Ethoxylates?

BASF SE, CLARIANT, Sasol, Nouryon, Shell Plc là những công ty lớn hoạt động trong Thị trường Rượu Ethoxylates.

Khu vực nào phát triển nhanh nhất trong Thị trường Rượu Ethoxylates?

Châu Á Thái Bình Dương được ước tính sẽ tăng trưởng với tốc độ CAGR cao nhất trong giai đoạn dự báo (2024-2029).

Khu vực nào có thị phần lớn nhất trong thị trường rượu Ethoxylates?

Vào năm 2024, Châu Á Thái Bình Dương chiếm thị phần lớn nhất trong Thị trường Rượu Ethoxylates.

Thị trường Rượu Ethoxylates này hoạt động trong những năm nào và quy mô thị trường vào năm 2023 là bao nhiêu?

Vào năm 2023, quy mô Thị trường Rượu Ethoxylates ước tính là 3,29 triệu tấn. Báo cáo đề cập đến quy mô thị trường lịch sử của Thị trường Rượu Ethoxylates trong các năm 2019, 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường Rượu Ethoxylates trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Trang được cập nhật lần cuối vào:

Báo cáo ngành rượu Ethoxylate

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của Alcohol Ethoxylates năm 2024 do Mordor Intelligence™ Industry Report tạo ra. Phân tích Alcohol Ethoxylates bao gồm triển vọng dự báo thị trường đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.