Phân tích thị trường dầu và chất béo Châu Phi

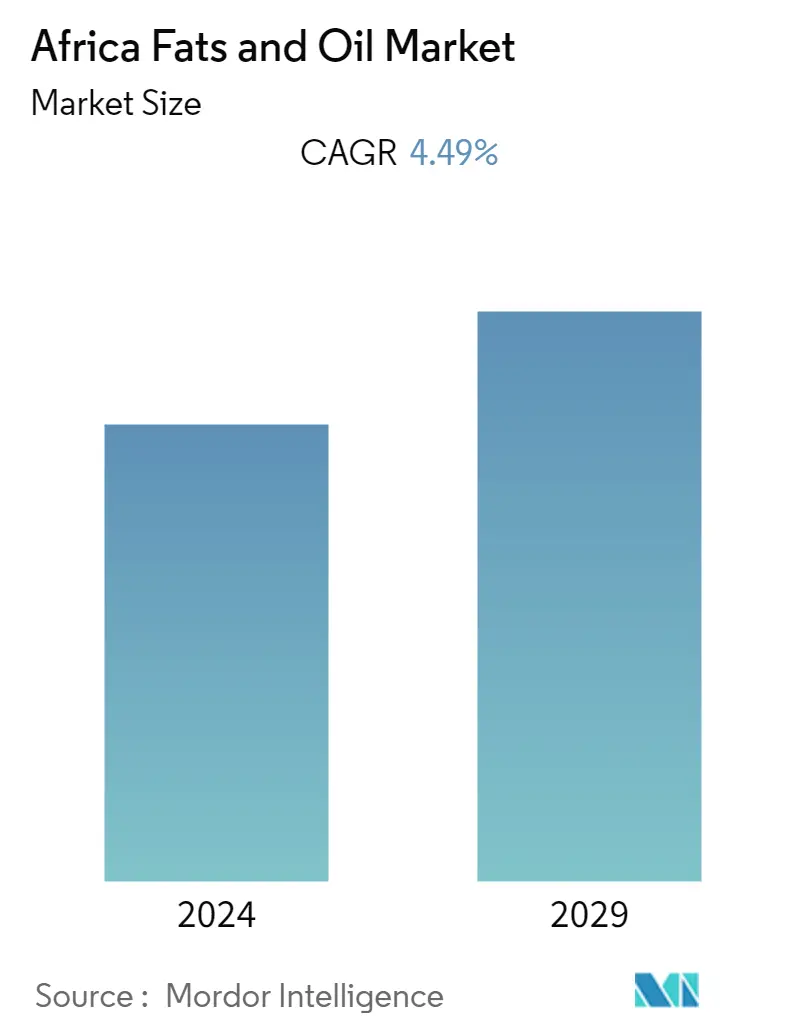

Quy mô thị trường dầu và mỡ châu Phi dự kiến sẽ tăng từ 22,41 tỷ USD vào năm 2023 lên 27,92 tỷ USD vào năm 2028, với tốc độ CAGR là 4,49% trong giai đoạn dự báo.

- Thị trường chủ yếu được thúc đẩy bởi các ứng dụng rộng rãi của dầu và chất béo trong ngành thực phẩm và đồ uống. Chất béo và dầu là nguyên liệu thô và thành phần chức năng thiết yếu cho một số sản phẩm thực phẩm như bánh kẹo, bánh mì, kem, nhũ tương, nước sốt, mỡ và bơ thực vật. Việc tiêu thụ các sản phẩm thực phẩm chế biến sẵn trong khu vực ngày càng tăng do dân số tăng và mức thu nhập tăng cao thúc đẩy tăng trưởng thị trường. Hơn nữa, dầu và chất béo được sử dụng để sản xuất sơn, chất bôi trơn, giấy, xà phòng, nến, đồ chăm sóc cá nhân và các sản phẩm mỹ phẩm, do đó mang lại cơ hội sinh lợi cho người chơi để mở rộng thị phần trong khu vực. Ngoài ra, các doanh nghiệp đang tập trung vào việc mở rộng cơ sở sản xuất và hợp tác với các nhà sản xuất trong nước như chiến lược thâm nhập thị trường quan trọng.

- Ví dụ, vào tháng 7 năm 2022, Eni đã triển khai sản xuất dầu thực vật đầu tiên để tinh chế sinh học ở Kenya. Eni đã hoàn thành việc xây dựng nhà máy thu gom và ép hạt có dầu (trung tâm nông nghiệp) ở Makueni, Kenya và bắt đầu sản xuất những loại dầu thực vật đầu tiên cho các nhà máy lọc sinh học. Trung tâm nông nghiệp này có công suất lắp đặt là 15.000 tấn, với sản lượng dự kiến là 2.500 tấn vào năm 2022. Bên cạnh đó, chính phủ nhiều quốc gia đang thực hiện các sáng kiến nhằm thúc đẩy nhu cầu về dầu mỡ trong khu vực. Ví dụ, vào tháng 1 năm 2023, Bộ Tài chính Ethiopia đã mua hơn 43,37,412 loại dầu cọ từ Công ty Golden Africa ở Djibouti để cung cấp cho công chúng loại dầu ăn với giá cả phải chăng.

Xu hướng thị trường dầu và chất béo châu Phi

Ứng dụng rộng rãi của dầu và chất béo trong các ngành công nghiệp sử dụng cuối khác nhau

- Yếu tố chính thúc đẩy sự tăng trưởng của thị trường là ứng dụng rộng rãi của dầu và mỡ trong các ngành công nghiệp sử dụng cuối khác nhau. Ví dụ, dầu được sử dụng rộng rãi trong các bộ phận ô tô, chẳng hạn như động cơ hai thì, máy cưa xích, hệ thống thủy lực, khuôn nhả và bánh răng hở. Theo Hiệp hội các nhà sản xuất ô tô quốc gia Nam Phi (NAAMSA), tổng doanh số bán xe du lịch đạt 32.392 chiếc vào tháng 9 năm 2022, tăng từ 29.537 chiếc vào tháng 9 năm 2021, đạt mức tăng trưởng YoY khoảng 21,3%.

- Do đó, doanh số bán xe du lịch ngày càng tăng trong khu vực mang lại cơ hội sinh lợi cho các nhà sản xuất mở rộng thị phần trong việc sản xuất dầu nhờn cho các ứng dụng công nghiệp và giao thông. Bên cạnh đó, thị trường đang có nhu cầu ngày càng tăng từ phân khúc mỹ phẩm và chăm sóc cá nhân. Dầu và chất béo được sử dụng trong các sản phẩm như kem dưỡng ẩm, kem dưỡng, huyết thanh, kem mắt, dầu dưỡng tóc và các sản phẩm khác.

- Hơn nữa, các nhà sản xuất mỹ phẩm đang tung ra các sản phẩm có thành phần tự nhiên và tốt cho sức khỏe để đáp ứng nhu cầu của khách hàng về các sản phẩm có nguồn gốc hữu cơ. Ví dụ vào tháng 4 năm 2021, Bio Oil, một công ty có trụ sở tại Nam Phi, đã tung ra thị trường loại dầu chăm sóc da được làm từ đậu nành, hướng dương, cây rum, hạt chia và dầu hạt jojoba.

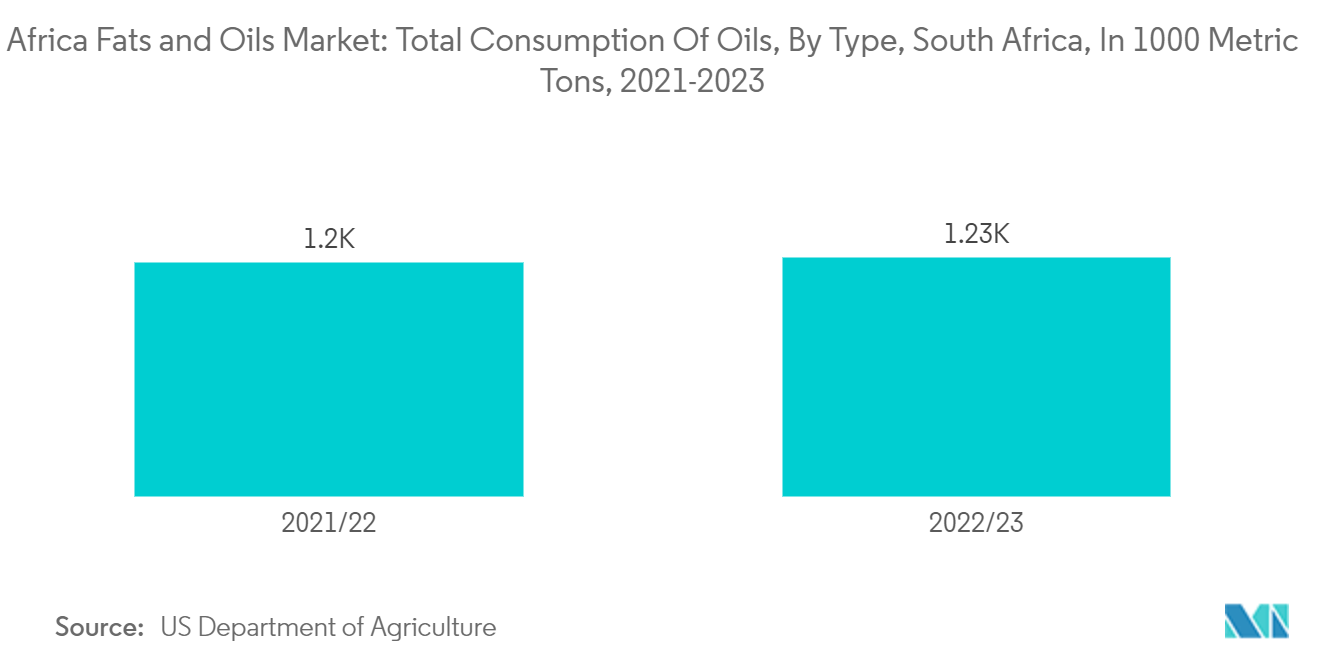

Dầu hiện đang được tiêu thụ nhiều hơn chất béo

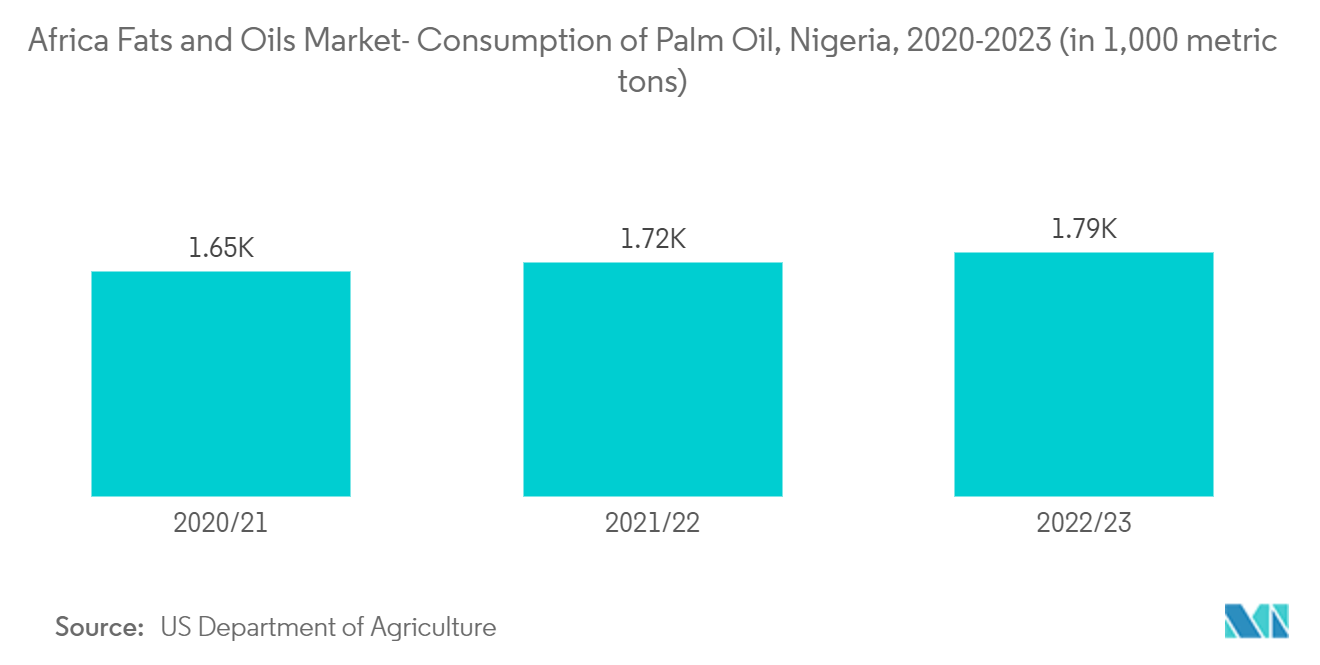

- Trong số tất cả các loại dầu, dầu cọ hiện đang có nhu cầu cao. Để đáp ứng nhu cầu trong nước và quốc tế, đầu tư vào sản xuất dầu cọ ở các nước như Nigeria và Ghana đã tăng lên. Hơn nữa, dầu cọ thường được sản xuất tại địa phương ở nhiều nước châu Phi, hỗ trợ nền kinh tế địa phương và cung cấp nguồn cung dầu ổn định. Chẳng hạn, theo Bộ Nông nghiệp Hoa Kỳ, sản lượng dầu cọ ở Nigeria lần lượt chiếm 1,4 triệu tấn, 1,4 triệu tấn và 1,275 triệu tấn vào các năm 2022, 2021 và 2020.

- Hơn nữa, các nhà sản xuất dầu cọ châu Phi đang tận dụng các cơ hội xuất khẩu trên thị trường toàn cầu và đang mở rộng sản xuất để đáp ứng nhu cầu. Chẳng hạn, theo thống kê Thương mại Bản đồ Thương mại ITC để phát triển kinh doanh quốc tế, năm 2022, giá trị xuất khẩu dầu cọ thô ở Nam Phi chiếm 3,082 triệu USD. Những yếu tố như vậy mang lại cơ hội tăng trưởng sinh lợi cho những người chơi hàng đầu và từ đó thúc đẩy sự tăng trưởng chung của thị trường.

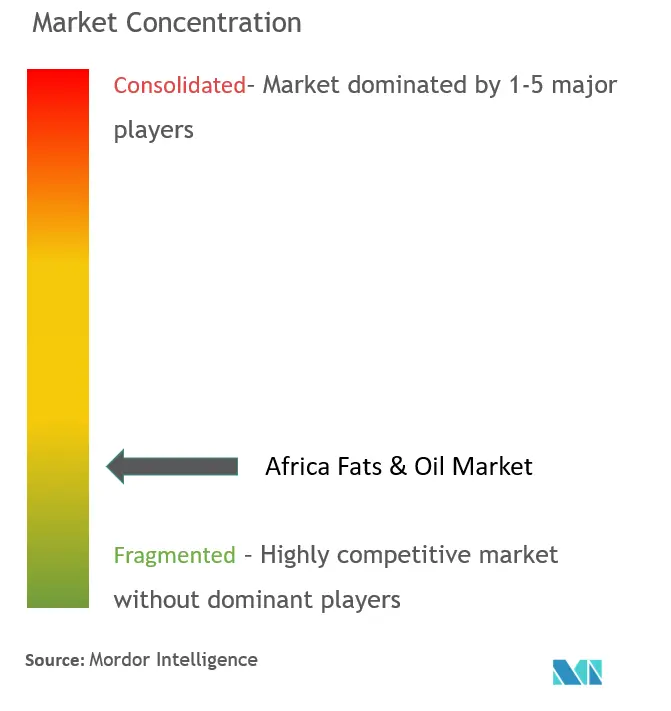

Tổng quan về ngành dầu mỏ châu Phi

Thị trường dầu mỡ châu Phi có tính cạnh tranh cao do sự hiện diện của các công ty toàn cầu và khu vực. Các công ty chủ chốt thống trị thị trường dầu mỡ Châu Phi bao gồm Wilmar International Ltd., Archer Daniels Midland Company (ADM), Cargill Incorporated, Bunge Limited và Olam International. Các công ty áp dụng các chiến lược thâm nhập thị trường, chẳng hạn như sáp nhập và mua lại, mở rộng, đổi mới sản phẩm và quan hệ đối tác, để tăng cường sự hiện diện thương hiệu của họ trên toàn khu vực và cải thiện khả năng hiển thị của họ đối với người dùng cuối.

Các nhà lãnh đạo thị trường dầu và chất béo châu Phi

Bunge Limited

Wilmar International Ltd

Archer Daniels Midland Company (ADM)

Cargill Incorporated

Olam International

- * Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường dầu và chất béo châu Phi

- Tháng 3 năm 2023 Wilmar International Ltd (WILMAR) khởi xướng xây dựng nhà máy sản xuất dầu ăn nằm ở Vịnh Richards, KwaZulu-Natal, Nam Phi. Dự án trị giá 81 triệu USD này bao gồm việc phát triển máy phân đoạn, nhà máy rút ngắn và cơ sở đóng gói. Đáng chú ý, nỗ lực này bắt đầu vào năm 2020.

- Tháng 7 năm 2022 Eni giới thiệu cơ sở sản xuất dầu thực vật đầu tiên để tinh chế sinh học ở Kenya. Liên doanh này liên quan đến việc thành lập một nhà máy thu gom và ép hạt có dầu, đánh dấu sự khởi đầu của việc sản xuất dầu thực vật cho các nhà máy lọc sinh học.

- Tháng 6 năm 2021 Tập đoàn WA đầu tư đáng kể 114 triệu USD vào một nhà máy chế biến nhằm thúc đẩy sản xuất dầu ăn ở Ethiopia. Khoản đầu tư chiến lược này giúp công ty ngừng nhập khẩu dầu ăn và thay vào đó tập trung vào tinh chế dầu cọ thô có nguồn gốc từ các nước khác, cũng như chế biến các loại hạt có dầu được trồng tại địa phương như hạt vừng, hạt lạc, hạt niger, đậu nành và đậu haricot..

Phân khúc ngành công nghiệp dầu và mỡ Châu Phi

Dầu và chất béo là một phần quan trọng của chế độ ăn uống lành mạnh vì chúng là nguồn cung cấp axit béo thiết yếu và là nguồn năng lượng tập trung trong dinh dưỡng của con người. Mặt khác, chất béo và dầu cũng có thể mang lại hương vị đặc biệt cho thực phẩm và mang lại những chức năng độc đáo và mong muốn trong quá trình nấu nướng. Ví dụ, dầu là phương tiện chiên cho thực phẩm chiên ngập dầu, trong khi chất béo (chất béo ngắn) được thêm vào để ngăn bột và các thành phần khác kết tụ lại với nhau khi làm bánh ngọt.

Thị trường dầu mỡ Châu Phi được phân chia theo loại sản phẩm, ứng dụng và địa lý. Theo loại sản phẩm, thị trường được chia thành dầu và chất béo. Phân khúc dầu được chia thành các loại dầu đậu nành, cọ, dừa, ô liu, cải dầu, hạt hướng dương và các loại dầu khác. Phần chất béo được chia thành bơ, mỡ lợn và các chất béo khác. Theo ứng dụng, thị trường được phân chia thành thực phẩm và đồ uống, thức ăn chăn nuôi và công nghiệp. Phân khúc thực phẩm và đồ uống được phân chia thành bánh mì và bánh kẹo, các sản phẩm từ sữa, đồ ăn nhẹ và thực phẩm mặn. Công nghiệp được chia thành mỹ phẩm, sơn, nhiên liệu sinh học, chất bôi trơn và mỡ bôi trơn. Thị trường được phân chia theo địa lý vào Ai Cập, Nam Phi và Phần còn lại của Châu Phi.

Việc xác định quy mô thị trường đã được thực hiện theo giá trị bằng USD cho tất cả các phân khúc nêu trên.

| Dầu | Dầu đậu nành |

| Dầu cọ | |

| Dầu dừa | |

| Dầu ô liu | |

| Dầu canola | |

| Dầu hạt hướng dương | |

| Dầu khác | |

| Chất béo | Bơ |

| mỡ lợn | |

| Chất béo khác |

| Thực phẩm và đồ uống | Tiệm bánh và bánh kẹo |

| Sản phẩm sữa | |

| Đồ ăn nhẹ và món mặn | |

| Thức ăn chăn nuôi | |

| Công nghiệp | Mỹ phẩm |

| Sơn | |

| Nhiên liệu sinh học | |

| Chất bôi trơn và mỡ bôi trơn |

| Ai Cập |

| Nam Phi |

| Phần còn lại của châu Phi |

| Loại sản phẩm | Dầu | Dầu đậu nành |

| Dầu cọ | ||

| Dầu dừa | ||

| Dầu ô liu | ||

| Dầu canola | ||

| Dầu hạt hướng dương | ||

| Dầu khác | ||

| Chất béo | Bơ | |

| mỡ lợn | ||

| Chất béo khác | ||

| Ứng dụng | Thực phẩm và đồ uống | Tiệm bánh và bánh kẹo |

| Sản phẩm sữa | ||

| Đồ ăn nhẹ và món mặn | ||

| Thức ăn chăn nuôi | ||

| Công nghiệp | Mỹ phẩm | |

| Sơn | ||

| Nhiên liệu sinh học | ||

| Chất bôi trơn và mỡ bôi trơn | ||

| Địa lý | Ai Cập | |

| Nam Phi | ||

| Phần còn lại của châu Phi | ||

Câu hỏi thường gặp về nghiên cứu thị trường dầu và chất béo ở Châu Phi

Quy mô thị trường dầu và chất béo châu Phi hiện tại là bao nhiêu?

Thị trường Dầu và Chất béo Châu Phi dự kiến sẽ đạt tốc độ CAGR là 4,49% trong giai đoạn dự báo (2024-2029)

Ai là người chơi chính trong thị trường dầu và mỡ châu Phi?

Bunge Limited, Wilmar International Ltd, Archer Daniels Midland Company (ADM), Cargill Incorporated, Olam International là những công ty lớn hoạt động tại Thị trường Dầu và Chất béo Châu Phi.

Thị trường Dầu và Chất béo Châu Phi này diễn ra trong những năm nào?

Báo cáo đề cập đến quy mô thị trường lịch sử của Thị trường Dầu và Chất béo Châu Phi trong các năm 2019, 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường Dầu và Chất béo Châu Phi trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Trang được cập nhật lần cuối vào:

Báo cáo ngành dầu và mỡ châu Phi

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của Dầu và Chất béo Châu Phi năm 2024, do Mordor Intelligence™ Industry Reports tạo ra. Phân tích Dầu và Chất béo Châu Phi bao gồm triển vọng dự báo thị trường từ năm 2024 đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.

.webp)