Размер и доля рынка йогурта США

Анализ рынка йогурта США от Mordor Intelligence

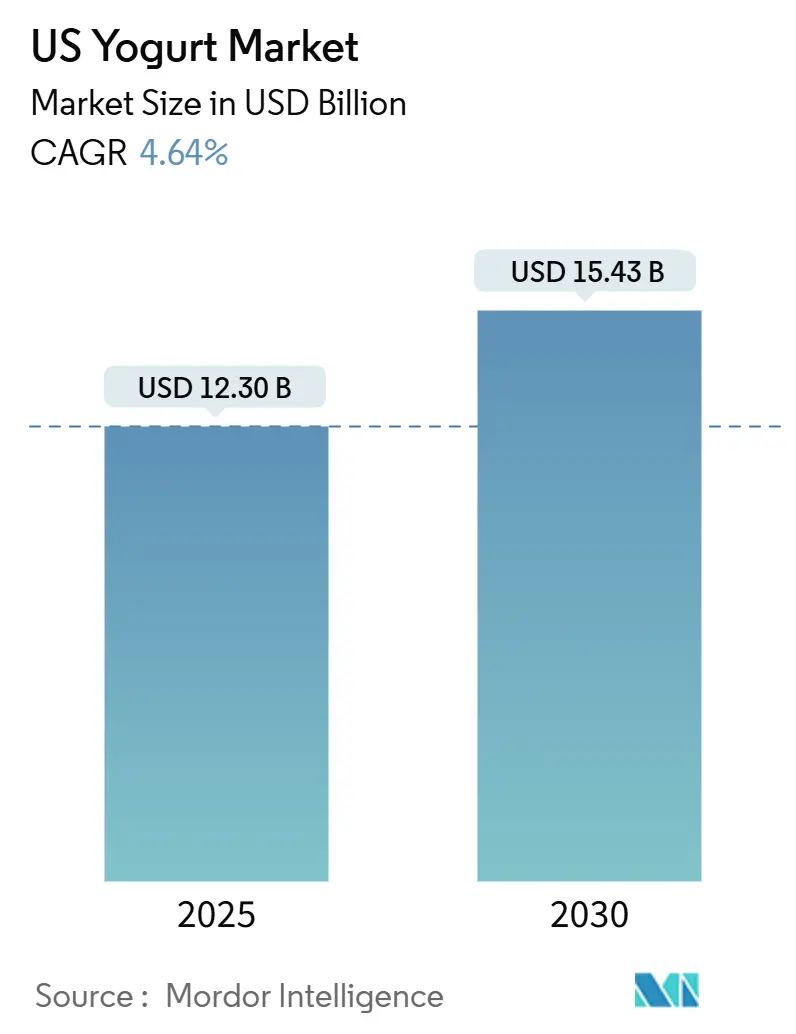

Размер рынка йогурта Соединенных Штатов оценивается в 12,30 млрд долларов США в 2025 году и, как ожидается, достигнет 15,43 млрд к 2030 году при среднегодовом темпе роста 4,64% в течение прогнозируемого периода (2025-2030). Рынок йогурта Соединенных Штатов растет, поскольку потребители ищут богатые питательными веществами закуски для различных случаев потребления. Рыночные прогнозы указывают на рост до 2030 года, обусловленный добавлением белка, пользой для пищеварительного здоровья и вкусовыми инновациями. Заявление FDA от марта 2024 года о пользе для здоровья, связывающее йогурт со снижением риска диабета 2 типа, обеспечило валидацию, повлияв на розничные стратегии и продажи. Розничные торговцы скорректировали размещение продуктов, отдав приоритет йогуртам с пользой для здоровья для удовлетворения спроса на варианты для оздоровления. Потребители теперь рассматривают йогурт как необходимость для здоровья, а не как лакомство, увеличивая его использование во всех приемах пищи. Рост обусловлен тенденциями завтраков на ходу, растительными альтернативами и инвестициями в регенеративное сельское хозяйство, поддерживающими объемы несмотря на изменения цен на молоко. Рынок показывает увеличение инвестиций в инфраструктуру, в то время как сообщения о пользе для здоровья позиционируют йогурт как диетическую необходимость, а не как дискреционную покупку.

Ключевые выводы отчета

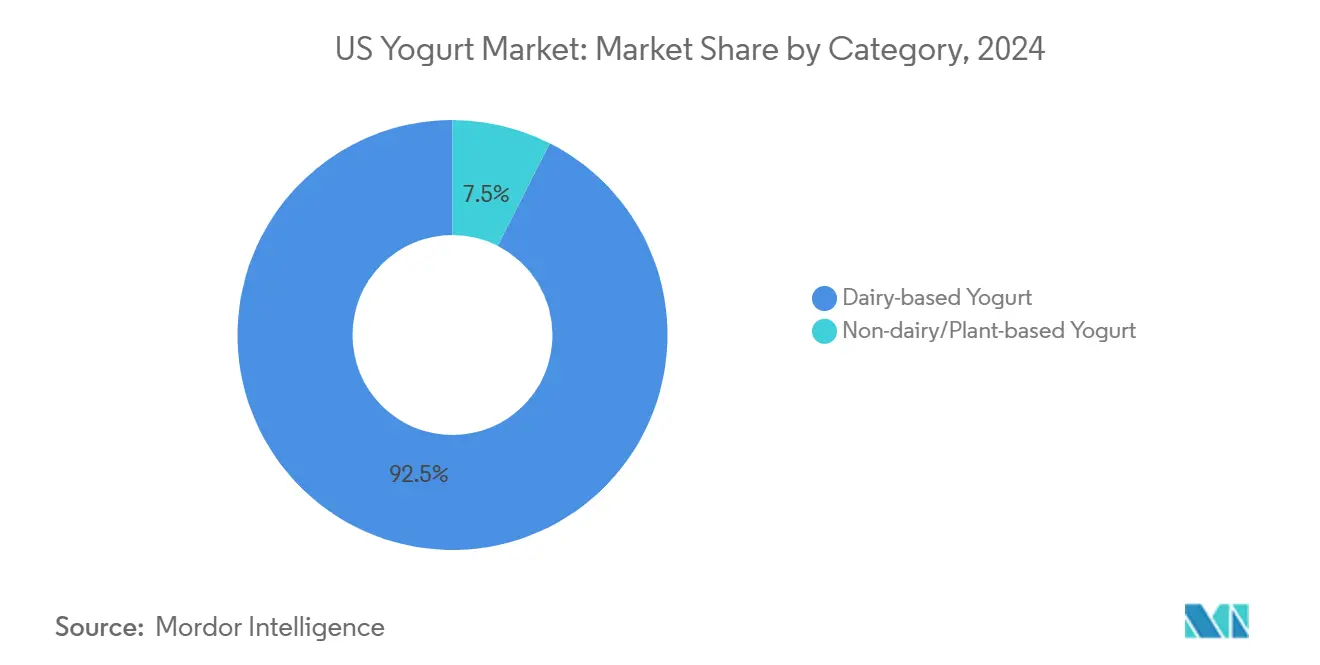

- По категориям йогурт на молочной основе доминирует на рынке с долей 92,52% в 2024 году, в то время как немолочный/растительный йогурт демонстрирует наивысший темп роста 6,77% среднегодового темпа роста в период 2025-2030 годов.

- По форме продукта ложковый/застывший йогурт лидирует с долей рынка 82,01% в 2024 году. Питьевой йогурт становится самым быстрорастущим сегментом со среднегодовым темпом роста 5,78% с 2025 по 2030 год.

- По каналу дистрибуции розничная торговля захватила 62,33% канала дистрибуции в 2024 году. Торговля на месте потребления показывает самую сильную траекторию роста со среднегодовым темпом роста 6,32% в период 2025-2030 годов.

- По вкусовому профилю ароматизированный йогурт занимает 52,11% доли рынка в 2024 году. Простой йогурт демонстрирует наивысший темп роста 4,98% среднегодового темпа роста.

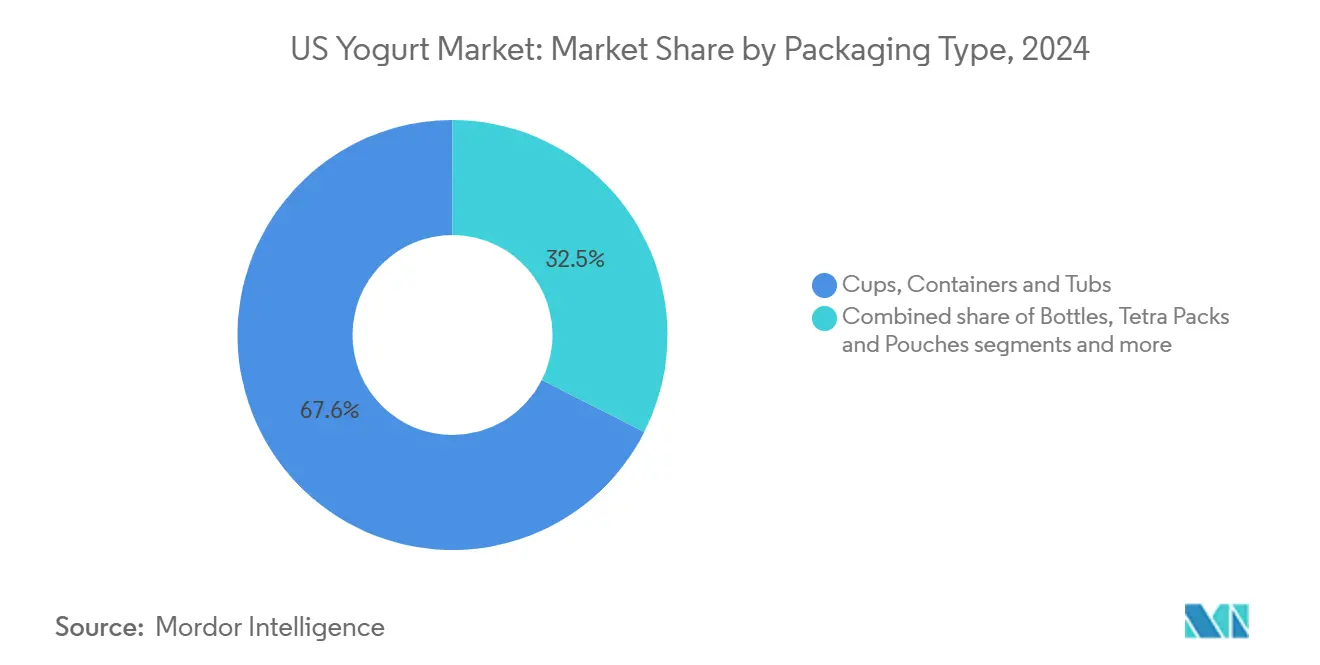

- По типу упаковки стаканчики, контейнеры и банки составляют 67,55% упаковки в 2024 году. Тетра-паки и пакеты демонстрируют самый сильный рост 6,87% среднегодового темпа роста.

- По географии Южный регион составляет 32,99% доли рынка в 2024 году, в то время как прогнозируется, что Северо-Восточный регион зарегистрирует среднегодовой темп роста 4,68% в период 2025-2030 годов.

Тенденции и аналитика рынка йогурта США

Анализ влияния драйверов

| Драйвер | (~) % Влияние на прогноз среднегодового темпа роста | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Растущий спрос на высокобелковый греческий йогурт среди миллениалов США | +1.8% | Северо-Восток и Запад | Краткосрочный период (≤2 лет) |

| Вкусовые инновации с использованием местных фруктов, ускоряющие потребление йогурта | +0.9% | Юг и Запад | Среднесрочный период (2-4 года) |

| Рост случаев завтрака на ходу, стимулирующий форматы питьевого йогурта | +1.5% | Городские районы по всей стране | Среднесрочный период (2-4 года) |

| Всплеск безлактозных заявлений и заявлений о пользе для пищеварительного здоровья, ускоряющий немолочные альтернативы | +1.7% | Запад и Северо-Восток | Долгосрочный период (≥ 4 лет) |

| Чистые этикетки и местные ингредиенты, соответствующие предпочтениям устойчивости | +0.7% | Северо-Восток и Запад | Долгосрочный период (≥ 4 лет) |

| Функциональное обогащение (пробиотики, иммунитет), доминирующее в новых продуктовых запусках | +0.8% | Общенациональный | Среднесрочный период (2-4 года) |

| Источник: Mordor Intelligence | |||

Растущий спрос на высокобелковый греческий йогурт среди миллениалов США

Сегмент высокобелкового йогурта лидирует в росте на рынке йогурта США, отражая растущие предпочтения потребителей к питательным продуктам. Производители расширяют свои линейки продуктов, обогащенных белком, в ответ на этот спрос. В октябре 2024 года Chobani представила новую линейку высокобелкового греческого йогурта в стаканчиках и напитках в США, включающую продукты с различным содержанием белка, включая стаканчики греческого йогурта с 20г белка и напитки с 15г, 20г и 30г белка. Миллениалы демонстрируют значительный интерес к увеличению потребления белка, стимулируя рост рынка. Производители теперь позиционируют греческий йогурт как ежедневный питательный продукт, расширяя его привлекательность за пределы спортивных и фитнес-потребительских сегментов. В молочном отделе содержание белка стало решающим фактором в принятии решений потребителями. Потребители теперь одинаково взвешивают питательную пользу с вкусом при выборе йогуртовых продуктов, указывая на фундаментальный сдвиг в критериях покупки. Этот акцент на содержании белка отражает его важность в современных диетических предпочтениях и желание потребителей иметь продукты, которые обеспечивают как питание, так и вкус.

Вкусовые инновации с использованием местных фруктов, ускоряющие потребление йогурта

Вкусовые инновации служат ключевым дифференциатором на рынке йогурта, при этом производители включают как традиционные, так и экзотические фруктовые разновидности для удовлетворения потребительских предпочтений. Вкус остается основным фактором в решениях о покупке потребителей, особенно среди заботящихся о здоровье людей. Растущее потребление йогурта в основном обусловлено вкусовыми предпочтениями. В ответ на потребительский спрос на новые вкусовые ощущения йогуртовые бренды расширили свои продуктовые линейки. Кроме того, разновидности, вдохновленные десертами, такие как клубничный чизкейк и миндально-шоколадный йогурт, предлагают потребителям более здоровые альтернативы традиционным десертам. Это расширение вкусовых предложений позволяет производителям стимулировать рост рынка, привлекая как постоянных потребителей йогурта, так и людей, ищущих новые вкусовые ощущения. Например, в апреле 2024 года Danone North America представила новые вкусы йогурта под своей линейкой Oikos REMIX. К ним относятся кокосовый миндально-шоколадный (кокосовый обезжиренный йогурт с медово-пралиновым миндалем и темным шоколадом), с'морс (ванильный обезжиренный йогурт с крекерами грэм, темным шоколадом и поджаренной зефирной корой) и соленая карамель (соленый карамельный обезжиренный йогурт с морской солью пралиновыми кренделями, темным шоколадом и масляной ириской).

Рост случаев завтрака на ходу, стимулирующий форматы питьевого йогурта

Рынок питьевого йогурта США расширяется из-за растущего потребительского спроса на удобные варианты завтрака. Миллениалы, представляющие приблизительно 74,19 миллиона человек в США в 2024 году, согласно Бюро переписи населения США, составляют крупнейшую поколенческую демографическую группу и стимулируют тенденции потребления йогурта [1]Источник: Бюро переписи населения США, "Национальное население по характеристикам: 2020-2024", census.gov/. Их мобильный образ жизни увеличил рыночный спрос на питьевые йогурты как удобные, питательные альтернативы завтрака. Потребители поколения Z демонстрируют схожие предпочтения к портативным, функциональным продуктам питания, делая удобные йогуртовые форматы ключевой продуктовой категорией для производителей, нацеленных на более молодые, заботящиеся о здоровье рыночные сегменты. Эта тенденция согласуется с более широким потребительским движением к удобным, здоровым вариантам, которые подходят для напряженных графиков. Продукты питьевого йогурта служат практическим решением, объединяя пробиотики и основные питательные вещества в портативном формате.

Всплеск безлактозных заявлений и заявлений о пользе для пищеварительного здоровья

Растущая осведомленность о мальабсорбции лактозы среди потребителей и повышенное внимание к здоровью кишечника и микробиоте в обсуждениях социальных сетей стимулировали рост растительных и безлактозных альтернатив йогурта. Эти продукты обслуживают людей, которые испытывают проблемы с пищеварением от потребления молочных продуктов, одновременно удовлетворяя потребности потребителей, ищущих заботящиеся о здоровье диетические варианты, сфокусированные на пищеварительном благополучии. Расширяющиеся потребительские знания о пользе пробиотиков из различных источников увеличили спрос на альтернативные йогуртовые продукты, указывая на развивающиеся диетические предпочтения и повышенное внимание к здоровью кишечника. Более того, альтернативы молочным продуктам на основе грибков и точной ферментации позволяют производителям производить продукты, содержащие восемь или более граммов белка без животных ингредиентов, привлекая как веганских потребителей, так и экологически сознательных флекситарианцев. Например, в январе 2024 года Nature's Fynd запустила первый безмолочный йогурт, изготовленный из белка питательных грибов Fy™ в магазинах Whole Foods Market по всей территории США. Fy Yogurt предлагает альтернативу обычным и растительным йогуртам, используя Fy, устойчивый грибковый белок, а не коровье молоко, орехи, овес или сою.

Анализ влияния ограничений

| Ограничение | (~) % Влияние на прогноз среднегодового темпа роста | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Волатильные цены на молоко в США, сжимающие маржи йогурта на молочной основе | -1.2% | Общенациональный, с более сильным влиянием на Средний Запад | Краткосрочный период (≤2 лет) |

| Импортные тарифы на пробиотические культуры, повышающие затраты малых и средних предприятий | -0.6% | Общенациональный, с более сильным влиянием на мелких производителей | Среднесрочный период (3-4 года) |

| Высокие затраты на логистику холодовой цепи, препятствующие прибыльности каналов электронной коммерции | -0.7% | Общенациональный, с более сильным влиянием в сельских районах | Среднесрочный период (3-4 года) |

| Правила маркировки добавленного сахара FDA, ограничивающие гибкость рецептуры для ароматизированных артикулов | -0.3% | Общенациональный | Краткосрочный период (≤2 лет) |

| Источник: Mordor Intelligence | |||

Волатильные цены на молоко в США, сжимающие маржи йогурта на молочной основе

Перспективы молочного рынка Министерства сельского хозяйства США (USDA) на 2025 год выявляют значительные вызовы в молочной индустрии из-за колебаний цен на молоко, влияющих на маржи переработчиков. Волатильность в сочетании с увеличившимися затратами на корм и вспышками болезней заставила производителей молочных продуктов изменить свои промоционные подходы для защиты прибыльных марж. Растущие цены на корм усилили экономическое давление на молочные фермы, влияя на здоровье скота и объемы производства. В ответ производители сократили промоционные активности, которые не генерируют немедленную отдачу. Например, в сентябре 2024 года General Mills продала свое североамериканское йогуртовое подразделение, указывая на потенциальные улучшения маржи под специализированными молочными компаниями, лучше позиционированными для управления йогуртовым рынком. Постоянная ценовая нестабильность заставила производителей упростить свои продуктовые портфели, концентрируясь на основных продуктах при стремлении к устойчивой прибыльности. Эти корректировки демонстрируют способность индустрии адаптироваться и поддерживать операционную стабильность во время сложных условий.

Растущая популярность низкоуглеводных и кето-диет, сокращающая продажи подслащенного йогурта

Растущая популярность низкоуглеводных и кетогенных диет в США влияет на традиционные подслащенные йогуртовые продукты. Согласно Ежегодному исследованию продовольствия и здоровья Международного совета по пищевой информации (IFIC) 2024, приблизительно 7% американцев следовали низкоуглеводной диете, в то время как 5% следовали кето-диете в 2024 году [2]Источник: Международный совет по пищевой информации, "Исследование продовольствия и здоровья IFIC 2024", ific.org . Западный и Северо-Восточный регионы демонстрируют этот диетический сдвиг наиболее заметно. По мере того как потребители сокращают потребление углеводов, продажи обычных йогуртов с высоким содержанием сахара снижаются. В ответ производители йогурта разрабатывают низкосахарные и безсахарные альтернативы для удовлетворения развивающихся потребительских предпочтений. Эти продуктовые переформулировки требуют более дорогих ингредиентов и производственных процессов, влияя на прибыльные маржи, если производители не могут внедрить премиальное ценообразование. Влияние низкоуглеводных диетических предпочтений, вероятно, продолжится, хотя его воздействие может варьироваться по мере изменения нутрициональных руководящих принципов. Этот рыночный сдвиг стимулирует развитие продуктов в йогуртовой индустрии, при этом производители отдают приоритет богатым белком, пониженносахарным вариантам для поддержания своих конкурентных позиций.

Сегментальный анализ

По категориям: Растительные и традиционные молочные продукты конкурируют через инновации и устойчивость

Сегмент йогурта на молочной основе командует 92,52% доли рынка в 2024 году, используя свою установленную потребительскую базу и обширную дистрибутивную сеть. Молочные производители поддерживают свою рыночную позицию через ультрафильтрованные и тройные процессы фильтрации, которые повышают содержание белка на порцию. Эти компании формируют партнерства с регенеративными фермами для демонстрации совместимости ответственного животного сельского хозяйства с экологической устойчивостью. Конкурентный фокус сместился к измерениям качества белка, выходя за пределы традиональной дискуссии животного против растительного белка.

Немолочный/растительный сегмент демонстрирует устойчивое расширение со среднегодовым темпом роста 6,77% (2025-2030), превышая общие темпы роста рынка. Альтернативные ингредиенты, включая кокос, овес и продукты на основе грибков, получили рыночное признание через свои текстурные профили, содержание клетчатки и способность удовлетворять безлактозные белковые требования. Высокобелковые немолочные йогуртовые продукты расширяют свое рыночное присутствие. Рост сегмента дополнительно поддерживается растущим числом веганов и флекситарианцев, ищущих растительные альтернативы.

По форме продукта: Форматы питьевого йогурта завоевывают долю рынка благодаря привлекательности удобства

Ложковый/застывший йогурт поддерживает рыночное доминирование с долей 82,01% в 2024 году, сегмент питьевого йогурта испытывает быстрый рост со среднегодовым темпом роста 5,78% (2025-2030). Ложковый йогурт сохраняет свое рыночное лидерство благодаря установленным потребительским предпочтениям и своей универсальности в кулинарных применениях. Для удовлетворения растущего спроса на удобные варианты закусок производители вводят промежуточные текстуры, такие как консистенция "смузи-боула". Кроме того, усилия индустрии по преобразованию кислой сыворотки в напитки обеспечивают экономически эффективное решение для управления производственными побочными продуктами. Эти разработки предполагают, что экологическая устойчивость готова играть более значительную роль в стимулировании инноваций продуктовых форматов.

Сегмент питьевого йогурта, хотя и составляет меньшую долю рынка, чем традиционный йогурт, регистрирует двузначный рост стоимости в течение множественных периодов. Рост сегмента стимулируется его полезностью для потребления пассажирами, потребностями в питании после тренировок и применениями в школьных обедах, при этом его перезапечатываемая упаковка исключает требования к посуде. Асептическая технология обработки облегчает дистрибуцию при комнатной температуре, позволяя размещение продуктов вне охлажденных молочных секций. Стратегическое размещение холодильных единиц для напитков создает возможности для достижения потребителей, которые не часто посещают обычные молочные проходы.

По вкусовому профилю: Изысканный против традиционного

Ароматизированный йогурт составляет 52,11% размера рынка в 2024 году и генерирует большинство дополнительной выручки. Традиционные вкусы, такие как клубника, ваниль, черника и персик, остаются популярными, в то время как варианты, вдохновленные десертами, такие как мокко тирамису и вишневый чизкейк, привлекают новых потребителей через изысканные предложения. Например, в декабре 2023 года Chobani представила греческий йогурт, вдохновленный десертами, в шести вкусах: мокко тирамису, яблочный пирог а-ля мод, вишневый чизкейк, апельсиново-кремовое мороженое, бананы фостер и карамельное мороженое. Эти премиальные вкусы поддерживают более высокие ценовые точки без увеличения промоционной чувствительности, отражая устойчивый потребительский спрос.

Ожидается, что рынок простого йогурта зарегистрирует среднегодовой темп роста 4,98% в период 2025-2030 годов. Потребительское принятие простого йогурта как альтернативы сметане и майонезу продолжает увеличиваться, сохраняя при этом свою позицию в сегменте закусок. Рецептурные веб-сайты демонстрируют их применения в маринадах и выпечке, распространяясь за пределы потребления на завтрак. Таким образом, производители внедряют стратегии использования продуктов через включение рецептов на упаковке, смещая фокус с ценовых промоций на улучшение стоимости.

По типу упаковки: Устойчивые пакеты ускоряются

Традиционные стаканчики, банки и многоразовые контейнеры все еще представляют 67,55% доли рынка йогурта США в 2024 году, получая пользу от возможности штабелирования и знакомства с полкой. Тем не менее, тетра-паки и гибкие пакеты регистрируют среднегодовой темп роста 6,87%, поскольку покупатели предпочитают более легкие, перезапечатываемые форматы, которые согласуются с целями устойчивости. Кроме того, йогуртовая индустрия показывает растущее принятие картонной упаковки в стиле Tetra Pak и перерабатываемой картонной упаковки, поскольку производители реагируют на цели устойчивости и потребительские предпочтения. Эти форматы упаковки обеспечивают удобство и возможность переработки, одновременно снижая углеродные выбросы по сравнению с обычными пластиковыми контейнерами. Сдвиг индустрии к экологической ответственности привел к разработке картонных коробок с сниженным содержанием пластика, поддерживая переход к устойчивым решениям упаковки молочных продуктов. Например, в январе 2024 года Yoplait перешла на перерабатываемую картонную упаковку, изготовленную из 78% растительных материалов, сокращая объем упаковки на 50% по сравнению с предыдущими пластиковыми контейнерами.

Графика упаковки развивается параллельно. Например, народные иллюстрации Chobani предполагают наследственное мастерство, в то время как четкая маркировка возможности переработки и углеродного следа обеспечивает мгновенное заверение экологически мыслящим потребителям. Розничные переустановки категорий все чаще учитывают оценки жизненного цикла при распределении места на полке, подразумевая, что экологический счет упаковки может вскоре влиять на переговоры о плате за размещение

Примечание: Доли всех отдельных сегментов будут доступны при покупке отчета

По каналу дистрибуции: Возникающая роль торговли на месте потребления в потреблении йогурта

Канал дистрибуции розничной торговли составляет приблизительно 62,33% продаж йогурта в США в 2024 году. Эта дистрибутивная сеть включает супермаркеты, гипермаркеты, магазины шаговой доступности, онлайн-ритейлеров и специализированные магазины. Супермаркеты и гипермаркеты генерируют наивысшую долю выручки в продажах розничной торговли, стимулируемую их диверсификацией продуктов и объемными промоционными стратегиями, которые увеличивают удержание клиентов. Производительность канала дистрибуции отражает потребительский спрос на питательные закуски, при этом ароматизированные и греческие йогуртовые сегменты показывают значительное проникновение на рынок.

Более того, прогнозируется, что сегмент торговли на месте потребления зарегистрирует среднегодовой темп роста 6,32% в период 2025-2030 годов, опережая общий темп роста рынка. Потребление на месте через кафе, рестораны, заведения быстрого питания и заведения общественного питания представляет меньший, но стратегический сегмент рынка. Хотя этот канал дистрибуции поддерживает более низкую долю рынка, он демонстрирует потенциал роста через интеграцию йогурта в меню, такие как парфе, смузи и завтраки в мисках. В США 55% потребителей предпочитали обедать в ресторанах заказу еды на вынос или доставке в 2023 году, согласно US Foods Inc [3]Источник: US Foods, Inc., "The Diner Dispatch: 2024 American Dining Habits", usfoods.com/. Это потребительское поведение создает рыночные возможности для йогуртовых предложений в заведениях общественного питания. Операторы общественного питания и производители йогурта устанавливают стратегические партнерства для разработки удобных, богатых белком пунктов меню, которые удовлетворяют потребительские требования.

Анализ по географии

Юг занимает крупнейшую долю рынка йогурта США в 32,99% в 2024 году, стимулируемый своей большой популяционной базой и растущей осведомленностью о здоровье. Также йогурт завоевал популярность в южной кухне, появляясь в блюдах от парфе до пикантных соусов. Растущее миллениальное население и молодые семьи стимулируют спрос на питательные, богатые белком закуски. Теплый климат региона позволяет круглогодичное потребление йогурта, устанавливая его как диетическую скрепу. Кроме того, потребительское предпочтение тропических и ягодных комбинаций указывает, что региональная адаптация вкусов улучшает производительность продаж в южных штатах.

Северо-Восточный регион прогнозирует наивысший темп роста 4,68% среднегодового темпа роста до 2030 года, стимулируемый высокодоходными, заботящимися о здоровье потребителями, которые принимают премиальное ценообразование для белково-обогащенных и устойчиво произведенных продуктов. Продвинутые паттерны покупок региональных продуктовых сетей указывают, что специализированные продукты, включая греческий йогурт на основе овсяного молока и высокобелковые безлактозные разновидности, ожидается, приобретут видное место в городских розничных локациях в течение прогнозируемого периода.

Средний Запад и Западные регионы вносят уникальные рыночные преимущества. Производители Среднего Запада используют свою близость к молочным источникам, но сталкиваются с большей экспозицией к колебаниям цен на сырье, ведущим к увеличенному фокусу на ультрафильтрованные продукты для оптимизации использования обезжиренных молочных твердых веществ. Запад, особенно Калифорния, служит инновационным центром для растительных и точно ферментированных молочных альтернатив, поддерживаемых потребительским принятием и доступностью венчурного капитала.

Конкурентная среда

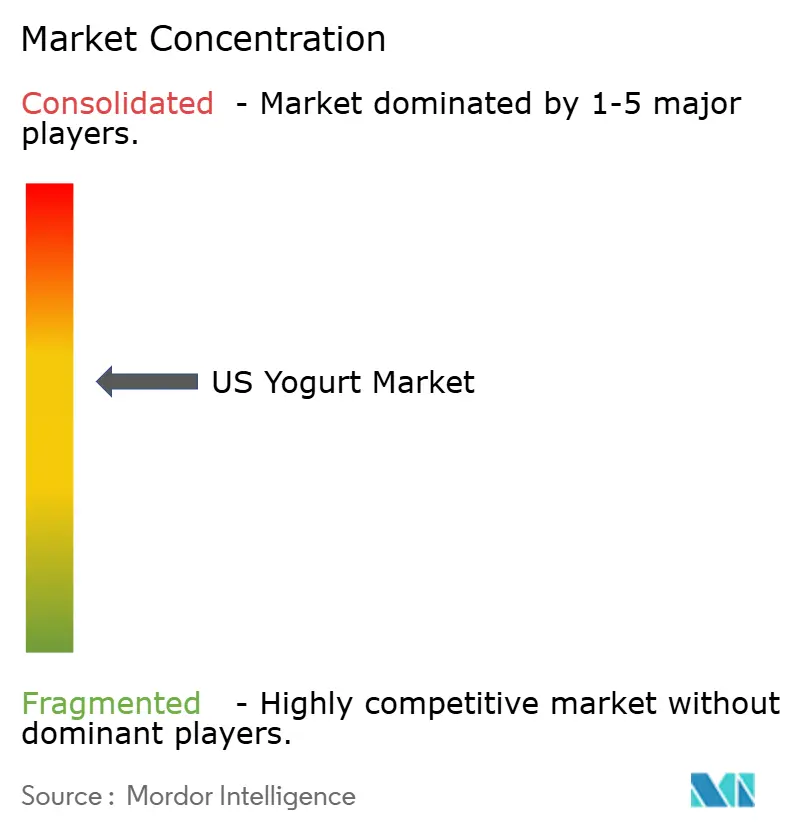

Рынок йогурта США умеренно консолидирован, при этом основные игроки, Danone S.A., Chobani LLC, General Mills Inc., Lactalis, и Fage USA Dairy Industry Inc., занимают видные доли. Развитие продуктов является наиболее принимаемой стратегией игроками, работающими на рынке. Слияния и поглощения являются другими подходами, реализуемыми игроками на рынке для расширения своего продуктового портфеля и захвата большей части рынка.

Кроме того, Lakeview Farms, принадлежащая CapVest Partners LLP (CapVest), слилась с Noosa Holdings, Inc. Объединенная сущность работает под названием Novus Foods, укрепляя свою позицию в сегменте охлажденных продуктов. Слияние, объявленное в ноябре 2024 года, было завершено после регулятивных одобрений и выполнения условий закрытия. Noosa Yoghurt поддерживает операции как отдельное подразделение в рамках Novus Foods.

Возникающие дизрапторы вырезают ниши белого пространства, построенные на устойчивости или продвинутой ферментации. Nature's Fynd применяет микробный белок для создания йогурта, дружественного к аллергенам, а Bored Cow предлагает безживотные молочные альтернативы, используя точную ферментацию. Эти бренды часто запускаются прямо к потребителю перед обеспечением места на полке, тактика, которая дает детальную потребительскую обратную связь и доказательство концепции для инвесторов. Ритейлеры, стремящиеся дифференцировать целевые категории, все чаще выделяют пространство концевых дисплеев таким дизрапторам, подразумевая, что скорость инноваций может опережать циклы внутренних исследований и разработок более крупных фирм.

Лидеры индустрии йогурта США

-

Chobani LLC

-

Danone S.A

-

Lactalis Groupe

-

Dairy Farmers of America Inc.

-

FAGE USA Dairy Industry Inc.

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Недавние разработки в индустрии

- Январь 2025: Little Spoon, Inc. расширила свой продуктовый портфель запуском YoGos, новой йогуртовой линейки. Эти йогуртовые закуски изготовлены из цельномолочного греческого йогурта, обеспечивающего 4 грамма белка, и обогащены фруктами, овощами и пробиотиками. YoGos были доступны в четырех вкусах без добавленных сахаров: Клубничная феерия, Яблочно-ягодный взрыв, Персиково-грушевый рай и Тропический манго твист.

- Октябрь 2024: Chobani представила линейку продуктов греческого йогурта, состоящую из высокобелковых стаканчиков и напитков. Йогуртовые стаканчики содержат 20г белка на порцию, в то время как напитки обеспечивают 15г, 20г или 30г белка на порцию. Продукты включают натуральные ингредиенты без добавленных сахаров.

- Январь 2024: Yoplait представила Yoplait Protein в свой продуктовый портфель, обеспечивая 15г белка и 3г сахара на порцию. Эта формулировка представляет наивысшую концентрацию белка и наименьшее содержание сахара в продуктовой линейке компании. Продукт доступен в вариантах Ванила, Клубника и Лаймовый пирог, отвечая потребительскому спросу на обогащенные белком варианты при сохранении установленных вкусовых профилей.

Объем отчета по рынку йогурта США

Йогурт является промышленным продуктом, который может быть ароматизирован и готовится из ферментированного молока или растительных продуктов путем добавления к нему ферментирующих микроорганизмов.

Рынок йогурта США был сегментирован по категориям, которые включают йогурт на молочной основе и немолочный йогурт. Рынок также разделен на основе типа продукта, включая простой йогурт и ароматизированный йогурт, по форме продукта на ложковый/застывший йогурт и питьевой йогурт. По типу упаковки на стаканчики, контейнеры и банки, бутылки, тетра-паки и пакеты, и другие. На основе канала дистрибуции рынок сегментирован на розничную торговлю (супермаркеты/гипермаркеты, магазины шаговой доступности, специализированные магазины, онлайн-розницу и другие каналы) и торговлю на месте потребления. По географии на северо-восток, средний запад, юг и запад.

Размер рынка был выполнен в стоимостном выражении в USD для всех вышеупомянутых сегментов.

| Йогурт на молочной основе |

| Немолочный/растительный йогурт |

| Ложковый/застывший йогурт |

| Питьевой йогурт |

| Простой/натуральный |

| Ароматизированный |

| Стаканчики, контейнеры и банки |

| Бутылки |

| Тетра-паки и пакеты |

| Другие |

| Розничная торговля | Супермаркеты/гипермаркеты |

| Магазины шаговой доступности | |

| Онлайн-розница | |

| Другие каналы дистрибуции | |

| Торговля на месте потребления |

| Северо-Восток |

| Средний Запад |

| Юг |

| Запад |

| По категориям | Йогурт на молочной основе | |

| Немолочный/растительный йогурт | ||

| По форме продукта | Ложковый/застывший йогурт | |

| Питьевой йогурт | ||

| По вкусовому профилю | Простой/натуральный | |

| Ароматизированный | ||

| По типу упаковки | Стаканчики, контейнеры и банки | |

| Бутылки | ||

| Тетра-паки и пакеты | ||

| Другие | ||

| По каналу дистрибуции | Розничная торговля | Супермаркеты/гипермаркеты |

| Магазины шаговой доступности | ||

| Онлайн-розница | ||

| Другие каналы дистрибуции | ||

| Торговля на месте потребления | ||

| По географии | Северо-Восток | |

| Средний Запад | ||

| Юг | ||

| Запад | ||

Ключевые вопросы, отвеченные в отчете

Насколько важны питьевые йогурты для будущего роста?

Со среднегодовым темпом роста 5,78% до 2030 года питьевые продукты являются ключевыми для захвата случаев потребления на ходу.

Превосходит ли ароматизированный йогурт по продажам простые разновидности?

Да. Ароматизированные варианты лидируют с долей 52,11% в 2024 году, даже несмотря на то, что простой в настоящее время является более быстрорастущим вкусовым сегментом.

Какой регион вносит наибольший вклад в выручку йогурта США?

Юг занимает наивысшую долю в 32,99%, отражая свое большое население и растущий фокус на здоровье.

Какой формат упаковки набирает обороты быстрее всего?

Тетра-паки и пакеты, растущие со среднегодовым темпом роста 6,87%, получают пользу от преимуществ портативности и устойчивости.

Последнее обновление страницы: