Размер и доля рынка управления активами Великобритании

Анализ рынка управления активами Великобритании от Mordor Intelligence

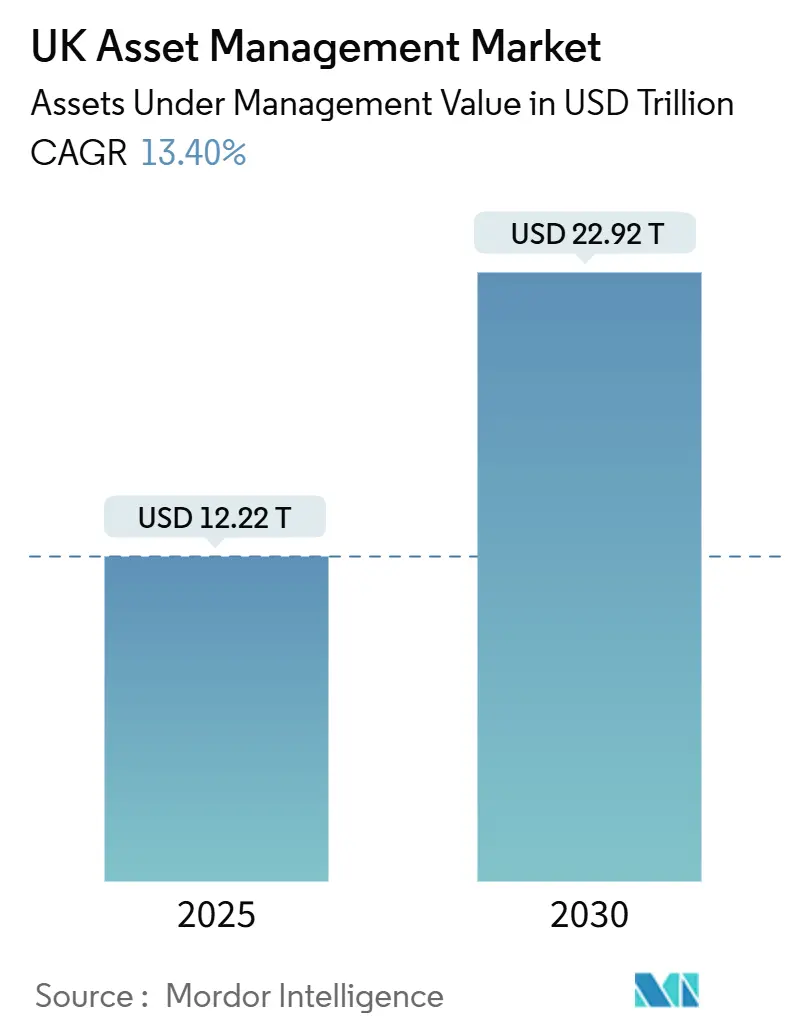

Рынок управления активами Великобритании достиг 12,22 трлн долл. США в 2025 году и, по прогнозам, расширится до 22,92 трлн долл. США к 2030 году, увеличиваясь на 13,40% CAGR. Рост отражает возобновление притока зарубежных мандатов, стабильные взносы внутренних пенсионных фондов и активный портфель новых фондовых структур в рамках режима долгосрочных фондов активов (LTAF). Институциональные инвесторы все больше размещают средства в частный кредит, инфраструктуру и некотируемые акции, в то время как розничные клиенты тяготеют к цифровым платформам и опциям долевого владения. Пятилетняя стратегия Управления по финансовому поведению и его Цифровая песочница для ценных бумаг ускоряют пилотные проекты токенизированных фондов, повышая эффективность затрат и скорость расчетов. Сжатие комиссий в продуктах, торгуемых на бирже, продолжается, но управляющие с масштабом или специализированной экспертизой сохраняют маржу за счет операционного рычага, аналитики данных и дифференцированных сервисных моделей. Консолидация и селективные поглощения остаются распространенными, поскольку фирмы ищут таланты, альтернативные возможности и технологии.

Ключевые выводы отчета

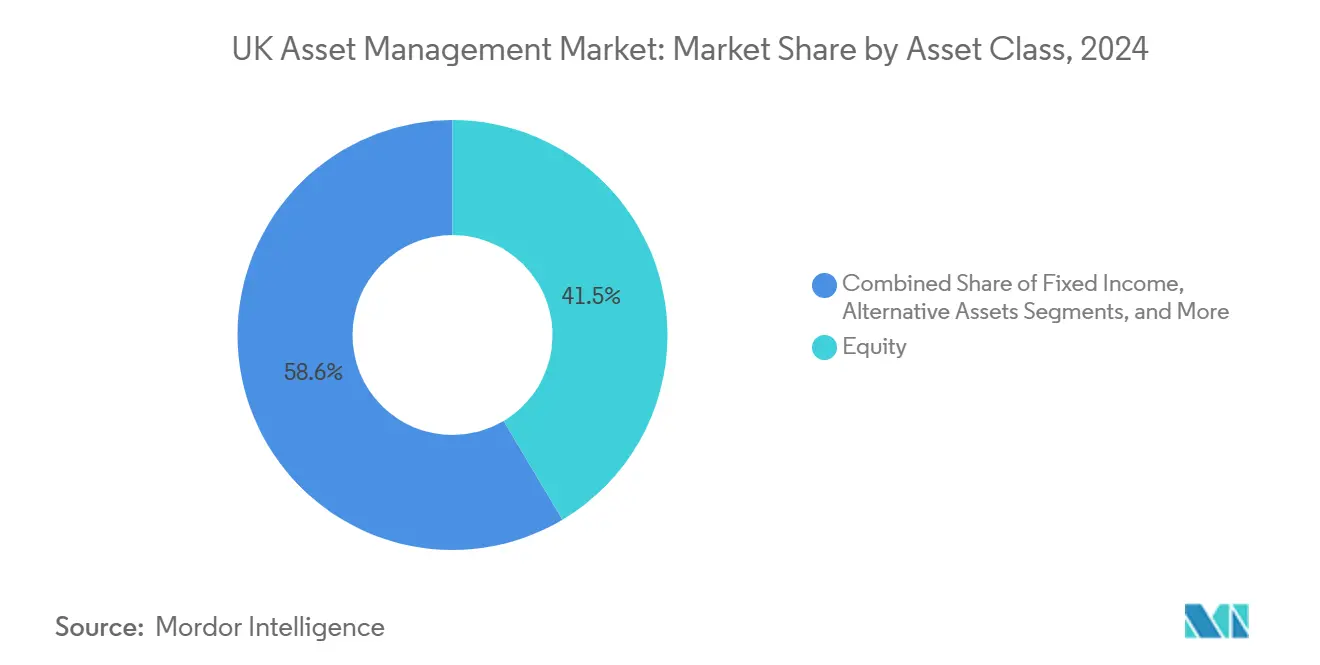

- По классам активов акции составляли 41,5% доли рынка управления активами Великобритании в 2024 году, в то время как альтернативные активы, по прогнозам, продемонстрируют 15,45% CAGR до 2030 года.

- По типу фирм банки лидировали с 39,9% долей рынка управления активами Великобритании в 2024 году; фирмы консультирования по управлению состоянием зафиксировали самый высокий прогнозируемый CAGR на уровне 14,91% до 2030 года.

- По способу консультирования консультирование с участием человека захватило 93,6% размера рынка управления активами Великобритании в 2024 году, тогда как робо-консультирование, как ожидается, будет расти на 20,65% CAGR между 2025-2030 годами.

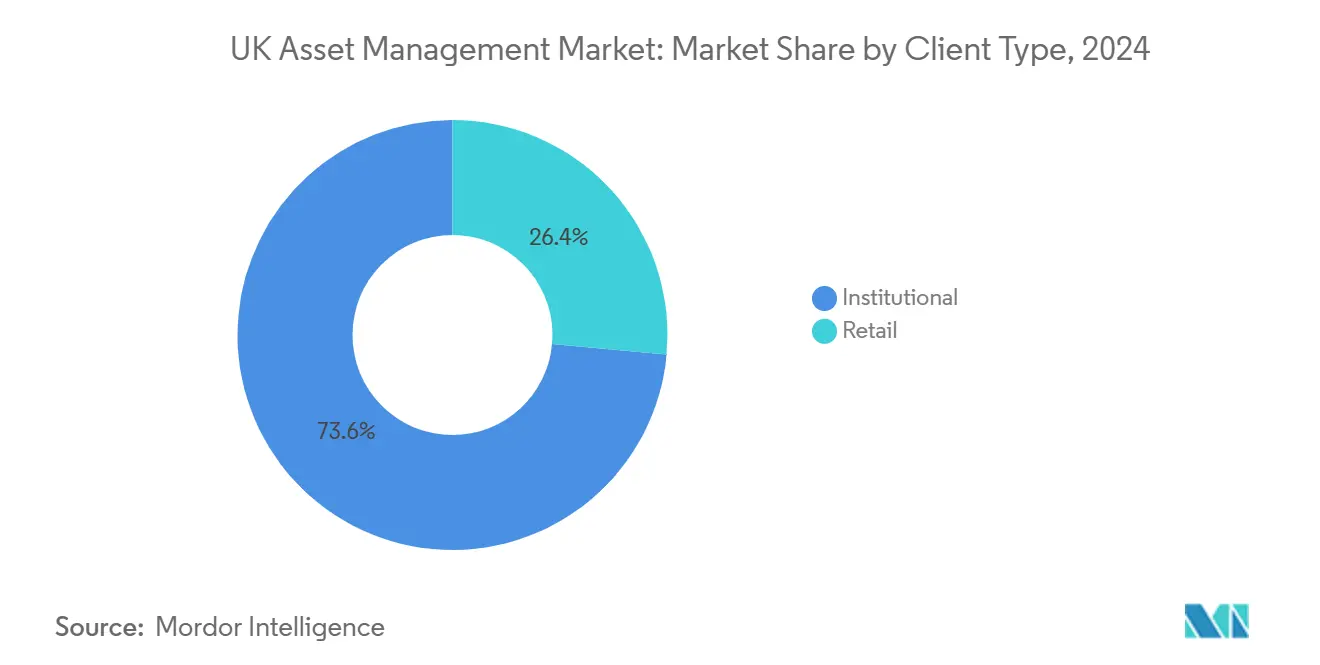

- По типу клиентов институциональные инвесторы командовали 73,6% долей размера рынка управления активами Великобритании в 2024 году; розничный сегмент является самым быстрорастущим с 17,87% CAGR до 2030 года.

- По источнику управления внутренние мандаты представляли 54,3% активов в 2024 году, но оффшорные делегированные активы, по прогнозам, расширятся на 14,27% CAGR до 2030 года для рынка управления активами Великобритании.

Тенденции и insights рынка управления активами Великобритании

Анализ влияния драйверов

| Драйвер | (~) % Влияние на прогноз CAGR | Географическая значимость | Временные рамки влияния |

|---|---|---|---|

| Зарубежные мандаты теперь представляют значительную долю активов под управлением Великобритании | +3.20% | Глобальная, с концентрацией в Северной Америке, Азиатско-Тихоокеанском регионе и Ближнем Востоке | Среднесрочные (2-4 года) |

| Рост размещений в частные рынки и альтернативы | +2.80% | Глобальная, с акцентом на внутреннем рынке Великобритании | Долгосрочные (≥ 4 лет) |

| Цифровое розничное инвестирование и долевые акции | +1.90% | Внутренний рынок Великобритании с переливом на европейские рынки | Среднесрочные (2-4 года) |

| Ускоряющиеся притоки в фонды с ESG / SDR-маркировкой | +1.70% | Великобритания и Европа | Среднесрочные (2-4 года) |

| Токенизированные фондовые структуры получают слоты в песочнице FCA | +1.50% | Внутренний рынок Великобритании с потенциальными глобальными последствиями | Краткосрочные (≤ 2 лет) |

| Режим LTAF открывает доступ DC к неликвидным активам | +1.30% | Внутренний рынок Великобритании | Среднесрочные (2-4 года) |

| Источник: Mordor Intelligence | |||

Зарубежные мандаты превышают 49% активов под управлением

Зарубежные клиенты теперь составляют почти половину всех активов под управлением Великобритании, подчеркивая экспортную силу рынка управления активами Великобритании[1]The Global City, "UK Asset Management: Export strength," theglobalcity.uk. Международные суверенные фонды благосостояния отдают предпочтение управляющим из Великобритании для стратегий с фиксированным доходом и альтернативных стратегий, пользуясь преимуществами часового пояса Великобритании и надежной правовой защитой. Многонациональные управляющие продолжают расширять распределительные хабы в Лондоне для обеспечения доступа к глобальным пулам капитала без паспорта. Этот стабильный зарубежный спрос увеличивает активы, приносящие комиссию, диверсифицирует потоки доходов и укрепляет роль Великобритании как крупнейшего центра трансграничного обслуживания в Европе.

Быстрые размещения в частные рынки

Соглашение Mansion House поощряет поставщиков пенсий выделять не менее 5% активов установленных взносов (DC) по умолчанию в некотируемые акции к 2030 году, питая устойчивый спрос на частный капитал, инфраструктуру и частный кредит. Schroders, Aviva и Legal & General представили мультиактивные LTAF, предназначенные для схем DC, сочетающие потенциал доходности с долгосрочными обязательствами. По мере нормализации процентных ставок, расширяющих премии за неликвидность, институциональные инвесторы нацеливаются на двузначные профили доходности, предлагаемые частными активами. Управляющие с сетями оригинации и специализированным риск-контролем получают наибольшую выгоду от этого стратегического перераспределения.

Цифровое розничное инвестирование

Цифровые платформы, предлагающие долевые акции, снизили барьеры входа, побуждая взрослых жителей Великобритании инвестировать и повышая участие молодых когорт[2]The Investment Association, "Investment Management in the UK 2024," theia.org. Рост тематических портфелей, упрощенного оформления счетов и вовлечения через приложения меняет экономику распределения фондов. Управляющие активами отвечают прямыми потребительскими порталами, сервисными моделями на основе чат-ботов и оболочками с фиксированной комиссией. Эти инновации расширяют адресуемую розничную базу и поддерживают новые потоки доходов для компенсации ценового давления в других местах.

Ускоряющиеся притоки в фонды с ESG / SDR-маркировкой

Требования к раскрытию информации об устойчивости FCA стандартизируют маркировку фондов и отчеты для клиентов, повышая доверие инвесторов к устойчивым продуктам. Активы ESG взаимных фондов находятся на пути к превышению 50% розничных фондовых активов Великобритании к 2025 году, стимулируя распространение продуктов в темах климатического перехода, биоразнообразия и социального воздействия. Прозрачная отчетность и целевые результаты позволяют управляющим активами требовать ценовые премии даже при том, что традиционные активные продукты сталкиваются со сжатием комиссий.

Анализ влияния ограничений

| Ограничение | (~) % Влияние на прогноз CAGR | Географическая значимость | Временные рамки влияния |

|---|---|---|---|

| Сжатие комиссий в пассивных и модельно-портфельных каналах | -1.80% | Глобальная, с выраженным влиянием в Великобритании и Европе | Среднесрочные (2-4 года) |

| Пост-Brexit регулятивные расхождения / затраты на трение | -1.20% | Внутренний рынок Великобритании и трансграничный бизнес ЕС | Среднесрочные (2-4 года) |

| Утечка талантов от быстрых волн консолидации M&A | -0.90% | Внутренний рынок Великобритании с переливом на глобальные операции | Краткосрочные (≤ 2 лет) |

| Волатильность рынка гилт, выставляющая риски ликвидности LDI | -0.70% | Внутренний рынок Великобритании | Краткосрочные (≤ 2 лет) |

| Источник: Mordor Intelligence | |||

Сжатие комиссий в пассивных каналах

Активные управляющие сталкиваются с сокращающимися основными комиссиями, поскольку биржевые фонды набирают обороты, а модельные портфели масштабируются. Управляющие без дифференцированных альфа-возможностей или масштаба распределения консолидируются, выходят из субмасштабных фондов или партнерствуют для разделения постоянных затрат. Программы операционной эффективности, автоматизация задач среднего офиса и развертывание аналитики данных необходимы для поддержания прибыльности.

Волатильность рынка гилт и риск ликвидности LDI

Кризис гилт 2022 года выявил хрупкости в структурах leveraged LDI, заставив схемы поддерживать более высокие денежные буферы. Затраты на репо-финансирование продолжают расти из-за количественного ужесточения и повышенной эмиссии гилт[3]Bank of England, "Digital Securities Sandbox: Draft guidance," bankofengland.co.uk. Управляющие активами должны совершенствовать рамки стресс-тестирования, диверсифицировать пулы обеспечения и сообщать политики ликвидности попечителям, все это поднимает накладные расходы на соответствие и ограничивает краткосрочный рост.

Сегментный анализ

По классам активов: Альтернативы переформатируют построение портфеля

Акции остались доминирующими с 41,5% долей рынка управления активами Великобритании в 2024 году, но относительный вес акций будет постепенно снижаться по мере углубления размещений в частный кредит и инфраструктуру. Сильная поддержка процентных ставок для частного кредита и ускоряющиеся портфели сделок в проектах энергетического перехода расширяют преимущество дисперсии доходности над публичными рынками. Мультиактивные стратегии, сочетающие котируемую инфраструктуру, возобновляемый долг и некотируемые акции, подходят бюджетам риска попечителей, сохраняя при этом корзины ликвидности с ежедневной оценкой. Управляющие продолжают расширять каналы оригинации, создавать клубы соинвестирования и принимать эмиссию распределенного реестра для сокращения циклов расчетов, давая ранним последователям структурное преимущество в затратах. Альтернативные активы, по прогнозам, будут расти на 15,45% CAGR, повышая их долю в доле рынка управления активами Великобритании, поскольку институциональные и DC схемы охотятся за премиями за неликвидность.

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчета

По типу фирм: Импульс консультирования по управлению состоянием растет

Банки держали 39,9% доли рынка управления активами Великобритании в 2024 году, получая выгоду от интегрированного распределения и собственных соинвестиций балансового листа. Однако фирмы консультирования по управлению состоянием регистрируют самый быстрый 14,91% CAGR, поскольку они капитализируют на потребностях холистического планирования, межпоколенческих трансферах состояния и прозрачных моделях комиссий.

Консультативные бутики используют гибридные человеко-цифровые рабочие процессы, сочетая алгоритмическое построение портфеля с надзором консультанта. Банки усиливают внутренние консультативные подразделения, запускают цифровые 'управляемые советы' под ограниченными архитектурами и совместно создают мультиактивные LTAF со страховщиками. Брокеры-дилеры остаются релевантными в специализированной торговле и структурированных нотах, но сталкиваются с повышенными капитальными сборами и переходят к аутсорсингу функций бэк-офиса для фокусировки на оригинации клиентов и исполнительской альфе.

По способу консультирования: Технология ускоряет принятие робо-решений

Консультирование с участием человека контролировало 93,6% рынка управления активами Великобритании в 2024 году, но гибридные предложения теперь встраивают движки на основе целей и автоматизированную налоговую оптимизацию, стимулируя стабильные кросс-продажи защиты и кредитных продуктов. Робо-консультирование, по прогнозам, продемонстрирует 20,65% CAGR, двигаясь от небольшой базы к основному принятию. Значительная доля новых счетов DC, открытых в 2025 году, выбрала интерфейс под руководством робота, сигнализируя о растущем комфорте с алгоритмическими рекомендациями.

Крупные управляющие активами развертывают белые стеки робо для независимых консультантов, усиливая масштаб и углубляя проникновение фондов. Обзоры регулятивного периметра уточняют, что упрощенные советы допустимы в контролируемых рамках, давая цифровым игрокам свободу предлагать ограниченные советы без нарушения полных правил пригодности. Управляющие также интегрируют ESG-скоринг в реальном времени в робо-движки для выравнивания портфелей с SDR-метками и целями устойчивости клиентов.

По типу клиентов: Участие розничных клиентов ускоряется

Институциональные активы сохранили 73,6% доли рынка управления активами Великобритании в 2024 году, основываясь на пенсионных, страховых и суверенных мандатах. Розничные активы, однако, растут на 17,87% CAGR благодаря расширенным прямым потребительским фондовым супермаркетам, долевому инвестированию и приложениям для торговли акциями.

Рост розничного сегмента меняет приоритеты дизайна продуктов. Управляющие упрощают классы акций, встраивают рукава ликвидности в транспортные средства частного рынка и запускают низкоденоминационные классы акций с чистой комиссией. Консультативное регулирование теперь подчеркивает отчетность о результатах, питая спрос на дашборды на основе целей и последовательные дисплеи персональной нормы прибыли. Институциональные инвесторы продолжают диверсифицироваться в долг развивающихся рынков и реальные активы для противодействия риску продолжительности, а также ведут переговоры по сеткам комиссий, привязанным к метрикам результатов.

По источнику управления: Оффшорные стратегии набирают обороты

Внутренние мандаты составляли 54,3% активов в 2024 году, но оффшорные делегированные активы, по прогнозам, будут расти на 14,27% CAGR, поскольку пост-Brexit правила подталкивают определенные стратегии в Ирландию и Люксембург. Фирмы используют модели hub-and-spoke: инвестиционные столы остаются в Лондоне или Эдинбурге, в то время как фондовые зонтики располагаются оффшор для доступа к панъевропейскому распределению.

Регулятивная ясность в рамках Закона о финансовых услугах и рынках 2023 года встраивает цели роста и конкурентоспособности, поощряя FCA принимать признание зарубежных фондов и упрощать Режим зарубежных фондов. Управляющие взвешивают экономию затрат против обязательств по управлению, часто используя совета двойной юрисдикции и консолидированную отчетность для поддержания доверия инвесторов.

Географический анализ

Лондон сохраняет свое первенство, размещая более 1100 авторизованных фирм и составляя значительную долю общих европейских активов под управлением[4]European Fund and Asset Management Association, "Asset Management Report 2024," efama.org. Региональные центры привлекают команды общих услуг и инвестиций, с Эдинбургом, развивающим активные акционерные бутики, и Бирмингемом, расширяющим хабы среднего офиса, связанные с крупными страховщиками. Доля рынка управления активами Великобритании в Шотландии немного выросла, поскольку крупные управляющие диверсифицируют профили операционных рисков за пределами столицы.

Значительная доля активов под управлением происходит от зарубежных клиентов, защищая Великобританию от внутренней макроволатильности и укрепляя глобальный охват стерлинга как валюты расчетов. Делегированные мандаты из Азии и Персидского залива растут, фокусируясь на инфраструктурном долге и частной недвижимости, которые согласуются с долгосрочными пулами капитала. Фондовые структуры Великобритании остаются привлекательными, несмотря на Brexit трения, благодаря английскому праву, глубоким профессиональным услугам и двуязычной рабочей силе.

Государственная политика теперь сочетает экспортные амбиции с оживлением внутреннего рынка. Реформы правил листинга, торговых часов вторичного рынка и эмиссии цифровых активов направлены на остановку снижения капитализации публичного акционерного рынка. Одновременно Цифровая песочница для ценных бумаг предлагает испытательный стенд для блокчейн-расчетов, вероятно снижая пост-торговые затраты и повышая конкурентоспособность. Эти инициативы поддерживают сбалансированную траекторию роста как во входящих, так и во внутренних сегментах.

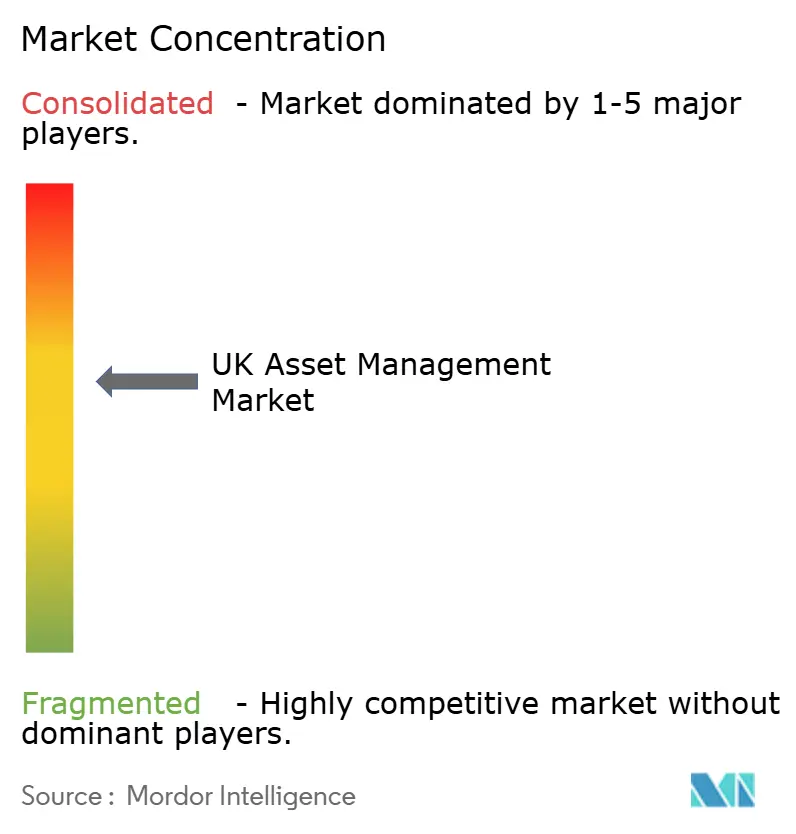

Конкурентная среда

Рынок управления активами Великобритании отражает структуру штанги: глобальные масштабные игроки на одном конце и специализированные бутики на другом. Топовые управляющие вместе держат значительную долю общих активов под управлением, в то время как длинный хвост специалистов конкурирует в нишевых стратегиях. Масштабные лидеры используют экспертизу производства индексов, кросс-продажи решений по рискам и возможности науки данных для поддержания операционных маржей перед лицом сжатия комиссий.

Управляющие бутиков фокусируются на тематических стратегиях, концентрированных активных акциях и импакт-инвестировании, дифференцируясь через процессы высоких убеждений. Несколько приняли токенизацию для эффективного распределения микро-фондов, обеспечивая масштабируемый охват без разбавления фокуса на производительности. Дома среднего уровня преследуют болт-он поглощения для углубления навыков частных активов и для заполнения пробелов ESG данных, проиллюстрированных недавними покупками поставщиков аналитики устойчивости.

Технологические партнерства становятся все более стратегическими. Значительная доля управляющих Великобритании теперь аутсорсирует основные функции, такие как платформы управления заказами или озера данных, глобальным поставщикам услуг, позволяя персоналу фронт-офиса фокусироваться на генерации альфы. AI инструменты поддерживают анализ настроений, генерацию сценариев и настраиваемую отчетность, но человеческий надзор остается критическим для управления моделями и регулятивной аттестации. Соотношения затрат к доходам стабилизируются по мере продвижения миграций в облако и заката устаревших систем.

Лидеры отрасли управления активами Великобритании

-

Legal & General Investment Management

-

Insight Investment

-

Schroders

-

Aviva Investors

-

M&G Investments

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Последние отраслевые разработки

- Май 2025: Future Growth Capital запустила Schroders Future Growth Capital UK и Global Private Assets LTAFs, нацеленные на 10% годовую доходность после комиссий.

- Март 2025: Legal & General представила диверсифицированный фонд частных рынков в рамках своего WorkSave Mastertrust, который теперь держит 27,12 млрд фунтов стерлингов среди 1,88 млн участников.

- Декабрь 2024: Фонд My Future Focus от Aviva превысил 2 млрд фунтов стерлингов в некотируемых активах, расширяя экспозицию к инфраструктуре и частному капиталу.

- Август 2024: FCA подтвердила, что раскрытие SDR на уровне продуктов начнется для фирм выше 50 млрд фунтов стерлингов активов под управлением с декабря 2025 года.

Область отчета о рынке управления активами Великобритании

Управление активами - это практика увеличения общего богатства с течением времени путем приобретения, поддержания и торговли инвестициями, которые имеют потенциал роста в стоимости. Рынок управления активами Великобритании сегментирован по классам активов (акции, инструменты с фиксированным доходом, недвижимость, денежные средства, прочие), по типу клиентов (розничные, частные, институциональные инвесторы и подтипы в рамках институциональных инвесторов). Отчет предлагает размеры рынка и прогнозы для рынка управления активами в Великобритании в стоимостном выражении (долл. США) для всех вышеперечисленных сегментов.

| Акции |

| Инструменты с фиксированным доходом |

| Альтернативные активы |

| Другие классы активов |

| Брокеры-дилеры |

| Банки |

| Фирмы консультирования по управлению состоянием |

| Другие типы фирм |

| Консультирование с участием человека |

| Робо-консультирование |

| Розничные |

| Институциональные |

| Оффшорный |

| Внутренний |

| По классам активов | Акции |

| Инструменты с фиксированным доходом | |

| Альтернативные активы | |

| Другие классы активов | |

| По типу фирм | Брокеры-дилеры |

| Банки | |

| Фирмы консультирования по управлению состоянием | |

| Другие типы фирм | |

| По способу консультирования | Консультирование с участием человека |

| Робо-консультирование | |

| По типу клиентов | Розничные |

| Институциональные | |

| По источнику управления | Оффшорный |

| Внутренний |

Ключевые вопросы, освещенные в отчете

Каков прогнозируемый темп роста рынка управления активами Великобритании между 2025 и 2030 годами?

Ожидается, что рынок управления активами Великобритании зарегистрирует 13,4% CAGR, расширяясь с 12,22 трлн долл. США в 2025 году до 22,92 трлн долл. США к 2030 году.

Какой класс активов растет быстрее всего?

Альтернативные активы, включая частный кредит, инфраструктуру и некотируемые акции, по прогнозам, будут расти на 15,45% CAGR до 2030 года.

Какое влияние оказывает режим LTAF на пенсионное инвестирование?

Рамки LTAF открывают схемы установленных взносов для неликвидных активов, позволяя поставщикам пенсий размещать не менее 5% фондов по умолчанию в частные рынки к 2030 году.

Почему токенизация важна для управляющих активами?

Токенизированные фондовые структуры сокращают время расчетов, обеспечивают круглосуточную торговлю и снижают операционные затраты, поддерживая масштаб и повышая клиентский опыт.

Как ценовое давление влияет на отраслевую консолидацию?

Устойчиво более низкие основные комиссии в пассивных продуктах стимулируют слияния и стратегические альянсы, поскольку управляющие ищут экономию масштаба и дифференцированные возможности.

Насколько значительны зарубежные мандаты для управляющих Великобритании?

Зарубежные клиенты составляют значительную долю общих активов под управлением, подчеркивая глобальный охват распределения Великобритании и защищая Великобританию от внутренней макроволатильности.

Последнее обновление страницы: