Размер и доля рынка управления активами США

Анализ рынка управления активами США от Mordor Intelligence

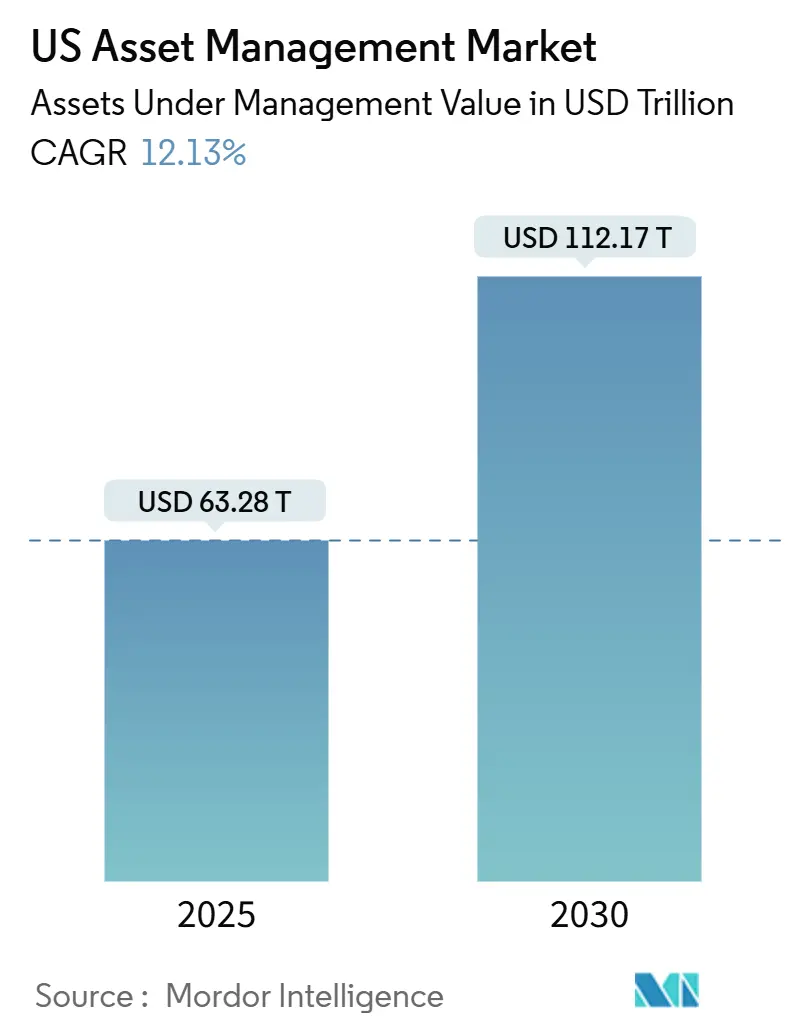

Рынок управления активами США оценивается в 63,28 трлн долларов США в 2025 году и, согласно прогнозам, расширится до 112,17 трлн долларов США к 2030 году, что отражает среднегодовой темп роста 12,13%. Рост основан на быстром внедрении портфельной автоматизации на основе ИИ, растущем влиянии токенизированных частных активов и перераспределении избыточного капитала пенсионных фондов с установленными выплатами в мандаты аутсорсинговых главных инвестиционных директоров. Утвердившиеся фирмы сталкиваются с давлением со стороны финтех-стартапов, которые обещают детальную персонализацию в масштабе, в то время как продолжающаяся миграция от взаимных фондов к биржевым фондам меняет динамику комиссий. Корпоративные излишки, растущие ликвидные балансы состоятельных частных клиентов и регулятивные стимулы к использованию инструментов для накопления на случай чрезвычайных ситуаций коллективно расширяют набор возможностей рынка управления активами США.

Ключевые выводы отчета

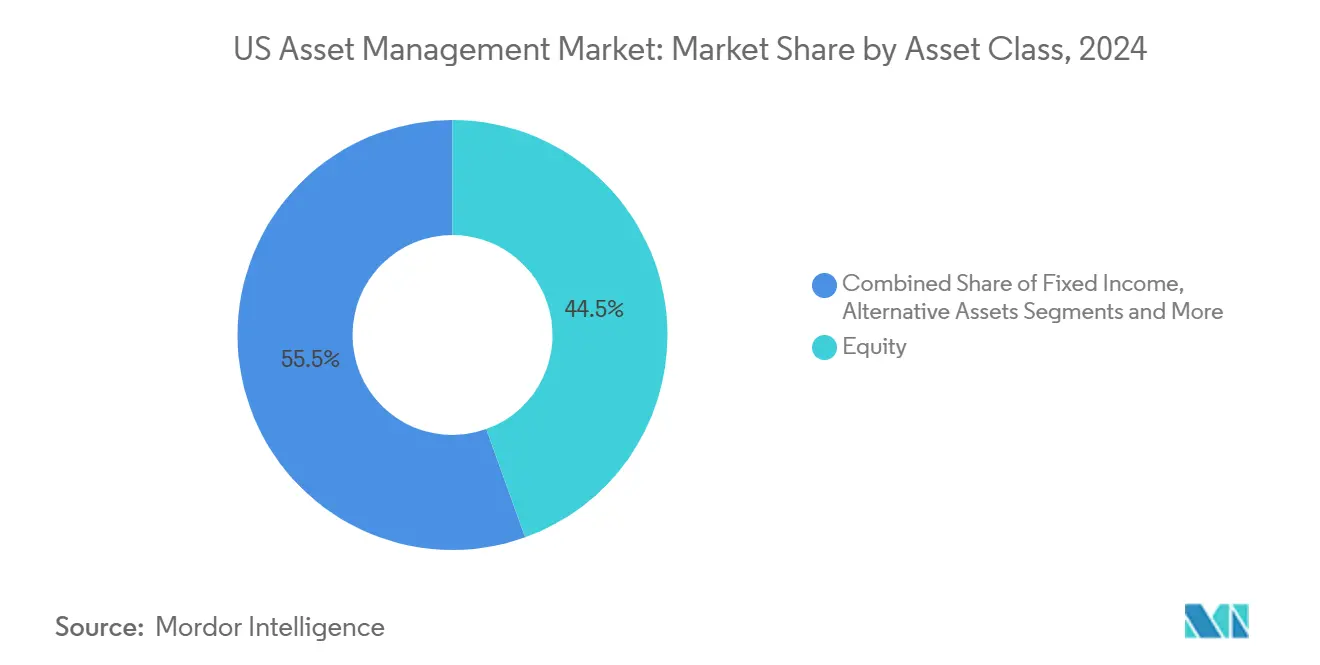

- По классам активов акции лидировали с 44,5% доли рынка управления активами США в 2024 году; альтернативные активы, согласно прогнозам, будут расширяться со среднегодовым темпом роста 14,67% до 2030 года.

- По типу фирм консультационные фирмы по управлению благосостоянием занимали 33,5% размера рынка управления активами США в 2024 году, при этом ожидается, что тот же сегмент будет развиваться со среднегодовым темпом роста 13,83%.

- По способу консультирования человеческое консультирование доминировало с 92,6% доли рынка управления активами США в 2024 году; робо-консультирование является самым быстрорастущим со среднегодовым темпом роста 19,28% до 2030 года.

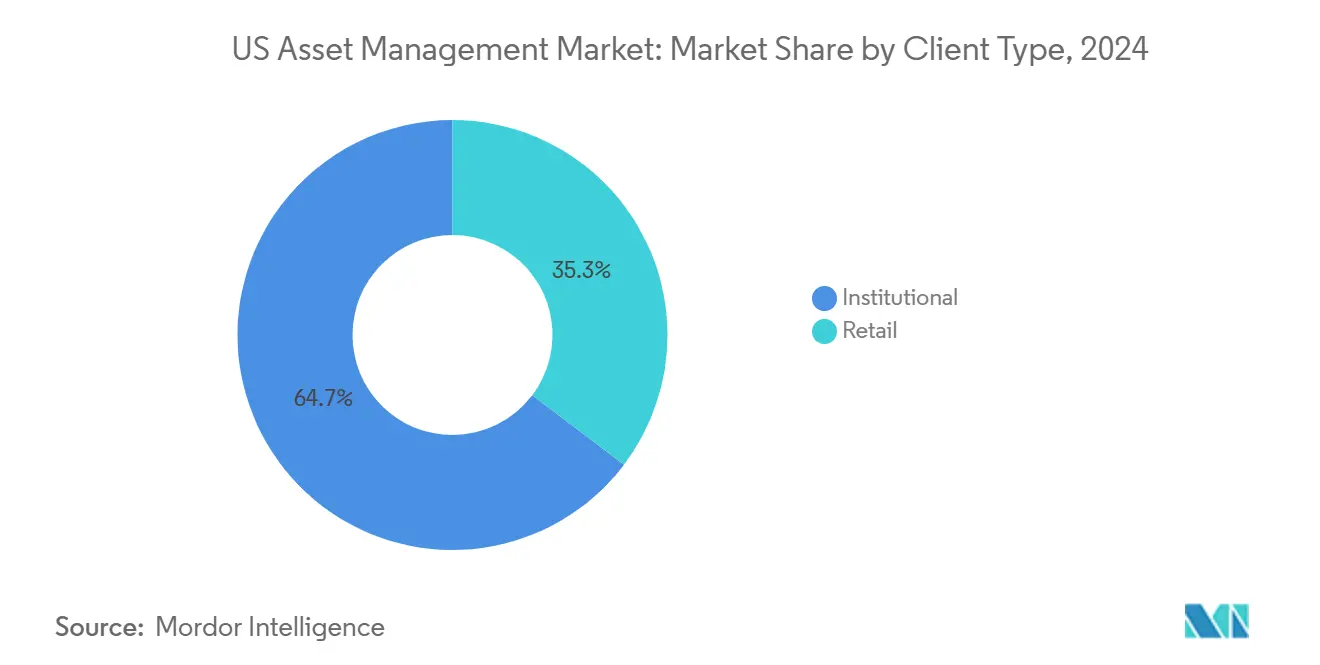

- По типу клиентов институциональные инвесторы контролировали 64,7% размера рынка управления активами США в 2024 году, в то время как розничные активы должны расти со среднегодовым темпом роста 15,45%.

- По источнику управления оншорные управляемые активы представляли 87,7% рынка управления активами США в 2024 году; офшорные делегированные активы, согласно прогнозам, будут расти со среднегодовым темпом роста 17,71%.

Тенденции и аналитика рынка управления активами США

Анализ влияния драйверов

| Драйвер | (~) % Влияние на прогноз среднегодового темпа роста | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Портфельная автоматизация и аналитика на основе ИИ | +3.2% | Глобальная (технологически продвинутые центры) | Средний срок (2-4 года) |

| Расширение благосостояния состоятельных частных клиентов и массового сегмента обеспеченных клиентов | +2.7% | Национальная (центры концентрации богатства) | Долгий срок (≥ 4 лет) |

| Демократизация частных рынков через токенизацию | +2.4% | Глобальная (раннее внедрение в США, Сингапуре) | Средний срок (2-4 года) |

| Перераспределение излишков корпоративных пенсий | +1.9% | Национальная (корпоративные регионы) | Короткий срок (≤ 2 лет) |

| Миграция активных ETF | +1.5% | Национальная | Средний срок (2-4 года) |

| Программы накопления средств на случай чрезвычайных ситуаций на рабочем месте | +0.8% | Национальная | Долгий срок (≥ 4 лет) |

| Источник: Mordor Intelligence | |||

Внедрение портфельной автоматизации на основе ИИ и аналитики в реальном времени

Искусственный интеллект перешел от экспериментального пилотного проекта к операционному ядру, при этом значительное большинство управляющих активами либо развертывают, либо планируют инструменты ИИ в конструировании портфелей в ближайшем будущем. Предиктивная аналитика, анализ настроений и поглощение альтернативных данных улучшают время сделок и контроль рисков, в то время как такие фирмы, как JPMorgan и Goldman Sachs, сообщают о измеримых приростах доходов от перекрестных продаж с использованием ИИ. Гиперперсонализированные модельные портфели, которые корректируются в реальном времени, повысили показатели удержания клиентов и освободили консультантов для работы с более крупными портфелями. Конкурентное преимущество теперь основывается на прозрачности алгоритмов и собственных конвейерах данных, а не на простом масштабе. По мере созревания интерфейсов на естественном языке рынок управления активами США ожидает, что клиентские инструменты будут предлагать разговорные объяснения изменений стратегии простым английским языком, сужая разрыв в восприятии между человеческими и машинными советами.

Демократизация частных рынков через токенизированные/интервальные фонды

Токенизация уменьшает минимальные билеты и добавляет программируемую ликвидность, позволяя розничным инвесторам получить доступ к стратегиям прямых инвестиций, недвижимости и кредитных стратегий, ранее ограниченных для институтов. Крупные спонсоры рекламируют неизменяемый аудиторский след блокчейна как помощь в соблюдении требований, в то время как дистрибьюторы рассматривают дробные акции как образовательный мост для новых инвесторов. Для рынка управления активами США этот драйвер открывает устойчивые к комиссиям потоки доходов, не коррелирующие с основными эталонными индексами акций.

Перераспределение излишков корпоративных пенсий в мандаты OCIO

Американские корпоративные планы, которые перешли от дефицитов к излишкам в цикле повышения ставок, передают управление излишками на аутсорсинг поставщикам OCIO. Мандаты делают упор на динамическое хеджирование, альтернативные рукава и ориентированные на результат наложения. Аутсорсинг сокращает внутреннюю волокиту управления, ускоряет тактическую ребалансировку и расширяет экспозицию к частному кредитованию для получения дополнительной доходности. Приток финансирования дает OCIO масштаб для переговоров о более низких комиссиях управляющих, усиливая преимущество по размеру, которое уже определяет рынок управления активами США.

Программы накопления средств на случай чрезвычайных ситуаций на рабочем месте, повышающие AUM денежных средств

Положения SECURE 2.0 требуют от работодателей предлагать дополнительные накопления на случай чрезвычайных ситуаций, которые по умолчанию поступают на счета с низким риском. Самые ранние принявшие участие сообщают об уровне участия, превышающем 50% среди сотрудников, не получающих высокую компенсацию. Денежные балансы остаются на платформах ведения записей, а затем направляются в краткосрочные облигационные ETF после достижения пороговых значений, добавляя липкие активы к рынку управления активами США на долгом горизонте.

Анализ влияния ограничений

| Ограничение | (~) % Влияние на прогноз среднегодового темпа роста | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Регулятивные и киберобезопасности расходы на соблюдение требований | -1.8% | Глобальная (высоко регулируемые центры) | Средний срок (2-4 года) |

| Сжатие комиссий от пассивных и робо-предложений | -1.6% | Глобальная (развитые рынки) | Долгий срок (≥ 4 лет) |

| Концентрация платформ распространения сжимает средние фирмы | -1.2% | Национальная (с акцентом на независимые консультационные каналы) | Короткий срок (≤ 2 лет) |

| Источник: Mordor Intelligence | |||

Растущие регулятивные расходы и расходы на соблюдение требований кибербезопасности

Изменяющаяся повестка дня SEC теперь сосредоточена на гарантиях хранения, управлении ИИ и надзоре за аутсорсингом, добавляя расходы на специализированный персонал и технологии, которые наиболее тяжело ложатся на средних консультантов. Формирование специальной рабочей группы по криптоактивам предвещает новые правила, которые повысят сложность адаптации и мониторинга транзакций для инициатив токенизации. В то же время векторы киберугроз умножаются, поскольку консультанты интегрируют сторонние потоки данных и конечные точки удаленной работы, заставляя проводить обновления многофакторной аутентификации и тестирование красной командой.

Продолжающееся сжатие комиссий от пассивных и робо-предложений

Средние коэффициенты расходов для взаимных фондов акций упали до 0,34% в 2024 году, в то время как комиссии ETF стабилизировались около 0,16%. Робо-консультанты закрепили ценовую точку в 25-35 базисных пунктов 'все включено', которая теперь становится якорем переговоров по смешанным человеко-цифровым мандатам. По мере падения дохода на доллар AUM платформы распределения опираются на доходы от лицензирования данных и кредитования ценных бумаг, но не все фирмы обладают масштабом для покрытия разрыва, оставляя рынок управления активами США созревшим для дальнейшей консолидации.

Сегментный анализ

По классам активов: альтернативные активы опережают традиционные инвестиции

Акции сохранили 44,5% доли рынка управления активами США в 2024 году благодаря силе мегакомпаний, ориентированных на ИИ, в то время как инструменты с фиксированным доходом вернули актуальность по мере роста доходности. Согласно прогнозам, альтернативные активы будут расти со среднегодовым темпом роста 14,67% между 2025 и 2030 годами, быстрее любого основного класса на рынке управления активами США. Аллокации прямых инвестиций, нацеленные на технологии, здравоохранение и возобновляемые источники энергии, в среднем принесли 10,5% годовую доходность в 2024 году, привлекая дополнительные потоки пенсионных фондов и семейных офисов.

Токенизация снижает барьеры для индивидуальных инвесторов для участия в частном кредитовании и инвестициях в недвижимость, делая альтернативы основным путем для розничной диверсификации. Сделки по инфраструктуре, связанные с энергетическим переходом и темами цифровизации, обеспечивают денежные потоки, соответствующие продолжительности для страховщиков, управляющих долгосрочными обязательствами.

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчета

По типу фирм: консультационные фирмы по управлению благосостоянием лидируют в эволюции рынка

Консультационные фирмы по управлению благосостоянием контролировали 33,5% рынка управления активами США в 2024 году и пользуются прогнозом среднегодового темпа роста 13,83%. Брокеры-дилеры реагируют переходом от комиссионного к консультационному ценообразованию, в то время как банки осуществляют перекрестные продажи управляемых портфелей через цифровые отделения.

Фидуциарная обязанность поддерживает ценностное предложение RIA, и около 79% управляющих благосостоянием ожидают, что ИИ поднимет доходы за счет обогащения взаимодействия с клиентами. Расширенные меню включают частное кредитование и прямое индексирование, что позволяет дифференцированные налоговые результаты. Если количество консультантов упадет на 110 000 в течение следующего десятилетия, фирмы, которые автоматизируют диагностику планов и агрегацию счетов, расширят свою долю на рынке управления активами США.

По способу консультирования: появляются гибридные модели человек-робо

Человеческие консультанты составляли 92,6% рынка управления активами США в 2024 году, однако робо-решения, согласно прогнозам, будут расти на 19,28% ежегодно, поскольку более молодые когорты ищут точки входа с низким уровнем контакта. Гибридный робо Vanguard занимает первое место по AUM в 2025 году, сочетая автоматизированную ребалансировку с опциональными человеческими консультациями.

Будущие модели взаимодействия делают упор на поведенческое коучинг, планирование сценариев и координацию недвижимости, наложенные поверх алгоритмических основных портфелей. Таким образом, рынок управления активами США переходит от дихотомичного 'человек против робота' к интегрированному спектру, где интенсивность сервиса гибко подстраивается под сложность клиента и размер кошелька.

По типу клиентов: розничные инвесторы приобретают рыночное влияние

Институциональные инвесторы сохранили 64,7% рынка управления активами США в 2024 году, но розничные балансы расширяются со среднегодовым темпом роста 15,45%, движимые более широким проникновением финтеха и растущей финансовой грамотностью.

Розничный спрос на экспозицию частного рынка растет, поскольку интервальные фонды и платформы токенизации рекламируют более гладкие профили волатильности. Эмоциональные предубеждения остаются выраженными; консультанты, которые накладывают поведенческие подталкивания, обеспечивают прирост доли кошелька и усиливают устойчивость размера рынка управления активами США, выделенного на розничные каналы.

По источнику управления: меняется баланс оншор-офшор

Оншорные управляемые активы занимали 87,7% доли рынка управления активами США в 2024 году, поддерживаемые глубокой внутренней инфраструктурой и налоговой осведомленностью. Офшорные делегированные активы, однако, отслеживают среднегодовой темп роста 17,71%, поскольку инвесторы охотятся за некоррелированными доходами и специализированной экспертизой.

Макроэкономические нарративы поворачиваются от 'американской исключительности' к сбалансированному глобальному позиционированию после того, как S&P 500 отстал от корзины мирового индекса. Тем не менее превосходная ликвидность и управление сохраняют американские акции тактически привлекательными. Таким образом, управляющие активами диверсифицируют мандаты, не отказываясь от основных американских экспозиций, поддерживая стабильную основу в рамках более широкого рынка управления активами США.

Географический анализ

Рынок управления активами США закрепляет значительную часть сверхбогатого населения мира, при этом Северо-Восток остается крупнейшим кластером AUM благодаря унаследованным банковским центрам и плотным сетям консультантов. Высокая плотность состоятельных частных клиентов в Нью-Йорке и Бостоне поддерживает надежную экосистему для создания альтернативных активов, в то время как Майами и Остин приобретают долю, поскольку финтех-таланты и благоприятные налоговые режимы привлекают инвесторов, мигрирующих из традиционных финансовых центров.

Западные штаты во главе с Калифорнией и Вашингтоном пользуются притоками, связанными с созданием технологического богатства и ранним принятием стратегий цифровых активов. Опросы показывают, что значительная часть инвесторов поколения миллениалов по всей стране уже владеет криптоактивами, с более высокой концентрацией в почтовых индексах Кремниевой долины, побуждая консультантов интегрировать инструменты хранения и отчетности. Южный 'Солнечный пояс' ускоряет накопление богатства через создание бизнеса и рост стоимости недвижимости, что выражается в растущем спросе на холистические планирующие услуги.

Национальные инвестиционные тенденции отражаются глобально, поскольку зарегистрированные в США ETF устанавливают эталонный состав для институциональных аллокаций по всему миру. Например, один приток в Bitcoin ETF BlackRock на сумму 102 млн долларов США поднял спотовые цены до 68 500 долларов США, иллюстрируя эффект переноса от внутренней покупательной способности. Следовательно, зарубежные регуляторы мониторят американское нормотворчество по цифровым активам, признавая, что сдвиги на рынке управления активами США распространяются через взаимосвязанные каналы ликвидности.

Конкурентная среда

Концентрация в топ-сегменте остается высокой: крупнейшие управляющие контролируют значительную часть общего внутреннего AUM, а 'Большая тройка' пассивных домов - BlackRock, Vanguard и State Street. Масштабные преимущества проявляются в соглашениях о распределении, доходах от кредитования ценных бумаг и технологических расходах, которые меньшие фирмы с трудом могут сопоставить. Недавняя консолидация включает приобретение Franklin Templeton компании Putnam Investments, дальнейшее сжатие конкурентного поля.

Тем не менее существует возможность белого пространства. Массово-обеспеченные инвесторы требуют решений пенсионного дохода и портфелей, основанных на ценностях, ниш, где гибкие финтехи могут дифференцироваться. Фирмы, которые мобилизуют собственные данные и машинное обучение для персонализации глайдпатов, получают лояльность без соответствия маркетинговым бюджетам мегафондов. Поскольку крупные управляющие активами встраивают ИИ в конструирование портфелей, гонка вооружений теперь благоприятствует тем, кто может объяснить модели, обеспечить управление и упаковать инсайты для консультантов.

Регулятивные настроения изменились после нескольких судебных исков штатов, оспоривших ESG-координацию. BlackRock, State Street и Vanguard приостановили совместные инициативы по достижению нулевых выбросов, сигнализируя о возврате к традиционному фидуциарному оформлению. Поэтому управляющие должны балансировать ESG-интеграцию с доказательной базой, демонстрирующей материальность. Эта перекалибровка может замедлить стандартизированные цели декарбонизации, но оставляет место для инноваций на уровне фирм, которые соответствуют клиентским мандатам внутри рынка управления активами США.

Лидеры индустрии управления активами США

Vanguard Group

BlackRock Inc.

Fidelity Investments

State Street Global Advisors

J.P. Morgan Asset Management

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Недавние разработки в индустрии

- Май 2025: BlackRock сократила экспозицию американских акций в своих модельных портфелях, увеличив аллокации в китайские акции и вызвав сильнейшие притоки в международные equity ETF с 2023 года.

- Май 2025: Vanguard представила Vanguard New York Tax-Exempt Bond ETF (MUNY) и Vanguard Long-Term Tax-Exempt Bond ETF (VTEL), каждый с коэффициентом расходов 0,09%.

- Апрель 2025: Глобальный справочник ETF J.P. Morgan за 2024 год оценил глобальный AUM ETF в 13 трлн долларов США, из которых США размещают 9 трлн долларов США.

- Февраль 2025: Отчет о влиянии ETF State Street Global Advisors показал, что 51% инвесторов рассматривают ETF как эффективные пути к альтернативам.

Охват отчета по рынку управления активами США

Управление активами включает стратегическое владение, хранение и продажу инвестиций для создания богатства с течением времени. Данный отчет предоставляет детальный анализ индустрии управления активами в США. Он исследует рыночную динамику, выявляет появляющиеся тенденции в различных сегментах и предлагает инсайты по продуктовым и применяемым категориям. Более того, он изучает основных игроков и конкурентную среду.

Американская индустрия управления активами сегментирована по типу клиентов и классу активов. Рынок сегментирован по типу клиентов на розничных, пенсионные фонды, страховые компании, банки и прочие типы клиентов. Рынок сегментирован по классу активов на акции, инструменты с фиксированным доходом, управление денежными средствами/денежный рынок, альтернативные инвестиции и прочие классы активов. Размеры рынка и прогнозы для американской индустрии управления активами представлены в долларах США для всех вышеуказанных сегментов.

| Акции |

| Инструменты с фиксированным доходом |

| Альтернативные активы |

| Прочие классы активов |

| Брокеры-дилеры |

| Банки |

| Консультационные фирмы по управлению благосостоянием |

| Прочие типы фирм |

| Человеческое консультирование |

| Робо-консультирование |

| Розничные |

| Институциональные |

| Офшорное |

| Оншорное |

| По классам активов | Акции |

| Инструменты с фиксированным доходом | |

| Альтернативные активы | |

| Прочие классы активов | |

| По типу фирм | Брокеры-дилеры |

| Банки | |

| Консультационные фирмы по управлению благосостоянием | |

| Прочие типы фирм | |

| По способу консультирования | Человеческое консультирование |

| Робо-консультирование | |

| По типу клиентов | Розничные |

| Институциональные | |

| По источнику управления | Офшорное |

| Оншорное |

Ключевые вопросы, отвеченные в отчете

Каков прогнозируемый размер рынка управления активами США к 2030 году?

Ожидается, что он достигнет 112,17 трлн долларов США, предполагая, что текущий среднегодовой темп роста 12,13% сохранится.

Какой класс активов растет быстрее всего на рынке управления активами США?

Альтернативные активы лидируют с прогнозируемым среднегодовым темпом роста 14,67%, движимым аллокациями прямых инвестиций, кредитов и инфраструктуры.

Насколько значителен переход к услугам робо-консультирования?

AUM робо-консультирования расширяется на 19,28% ежегодно, однако человеческие консультанты по-прежнему держат 92,60% общих активов, указывая на гибридное будущее.

Как сжатие комиссий влияет на управляющих активами?

Средние комиссии взаимных фондов упали до 0,34%, а комиссии ETF колеблются около 0,16%, оказывая давление на меньшие фирмы для масштабирования или слияния для поддержания прибыльности.

Какую роль играет токенизация в росте рынка?

Токенизация на основе блокчейна позволяет дробный доступ к частным рынкам и может создать значительный класс активов к 2030 году.

Почему активные ETF приобретают популярность?

Они сочетают налоговую эффективность ETF с навыками активного управления, привлекая 34% чистых притоков ETF в 2025 году.

Последнее обновление страницы: