Размер и доля рынка стерилизованной упаковки

Анализ рынка стерилизованной упаковки от Mordor Intelligence

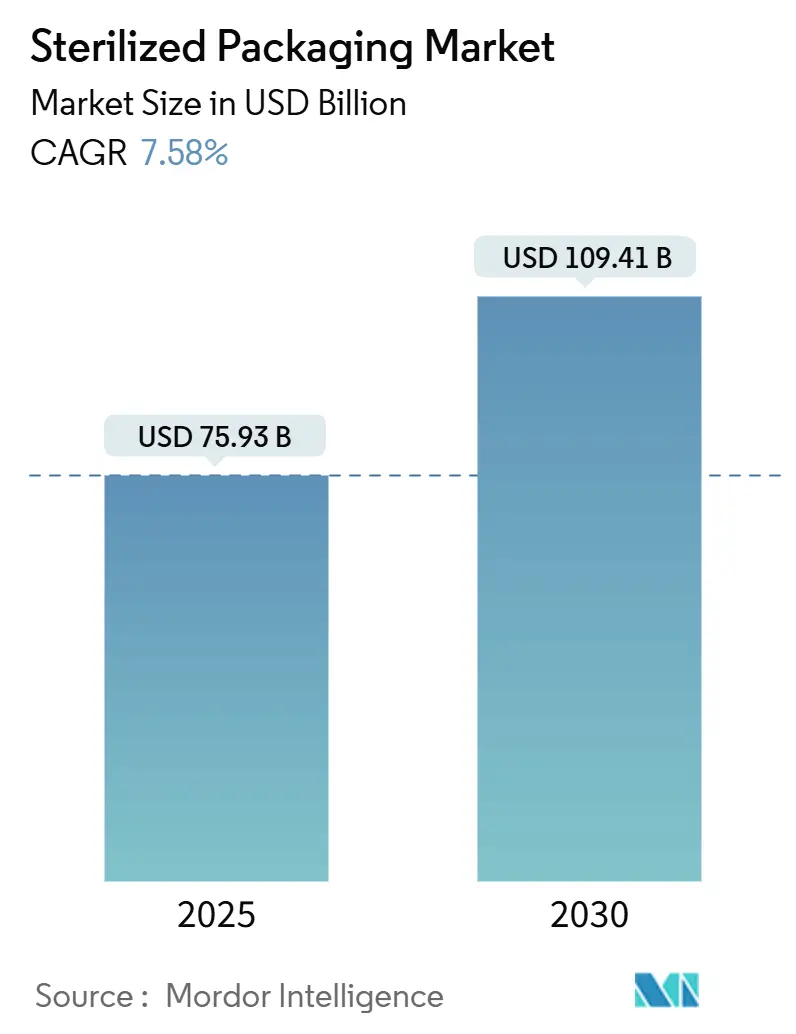

Рынок стерилизованной упаковки достиг 75,93 млрд долларов США в 2025 году и, согласно прогнозам, вырастет до 109,41 млрд долларов США к 2030 году, расширяясь со среднегодовым темпом роста 7,58%. Спрос стимулируется более строгими глобальными регулятивными требованиями, ростом производства биологических препаратов и усиливающимся давлением с целью сдерживания внутрибольничных инфекций. Больничные системы переходят на одноразовые упаковки, фармацевтические производители определяют требования к более высоким барьерным форматам, а производители оборудования внедряют встроенную инспекцию для снижения рисков отзыва. Новые правила EPA по выбросам этиленоксида (EtO) уже смещают капитал в сторону радиационных и парофазных альтернатив, в то время как поставщики материалов ускоряют модернизацию Tyvek и нетканых материалов для соответствия следующей волне ограничений EU PFAS. Консолидация набирает обороты, поскольку глобальные игроки стремятся к масштабу, необходимому для финансирования соответствия требованиям и автоматизации.

Ключевые выводы отчета

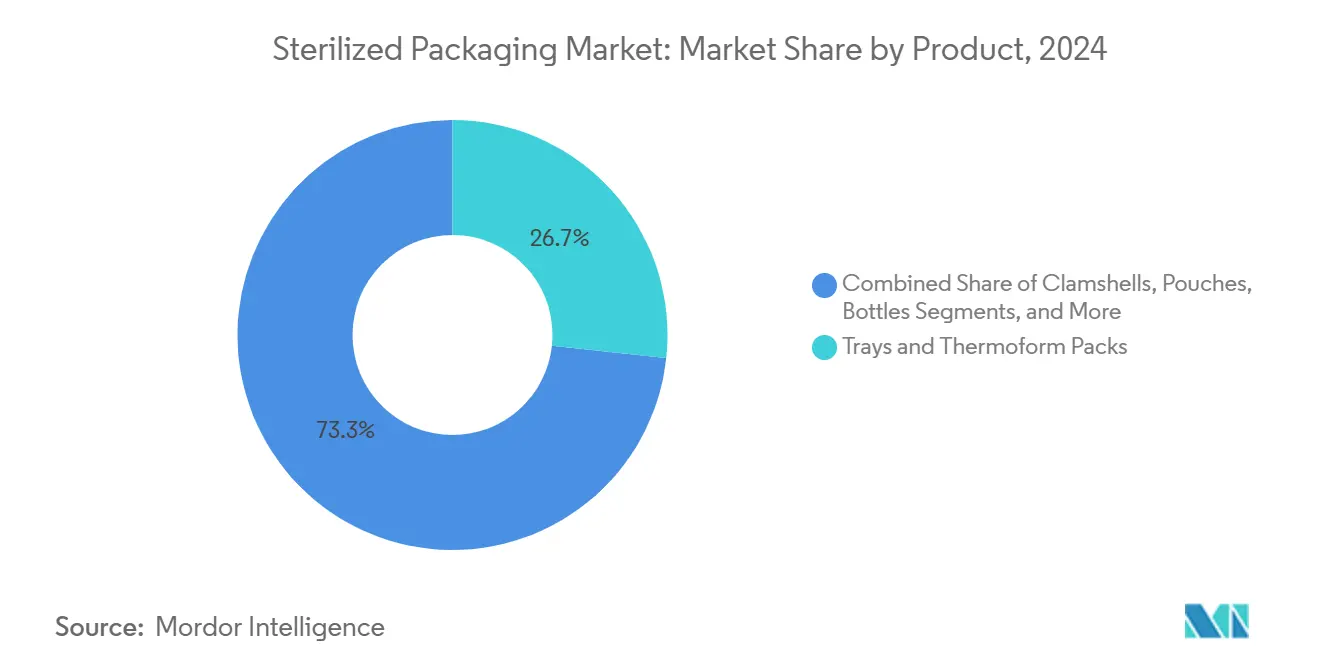

- По продуктам лотки и термоформованные упаковки лидировали с 26,71% доли рынка стерилизованной упаковки в 2024 году; блистеры и ампулы, согласно прогнозам, будут расти со среднегодовым темпом роста 9,41% до 2030 года.

- По материалам пластик занимал 62,24% размера рынка стерилизованной упаковки в 2024 году, в то время как нетканые материалы и материалы Tyvek, согласно прогнозам, будут расти со среднегодовым темпом роста 9,54% до 2030 года.

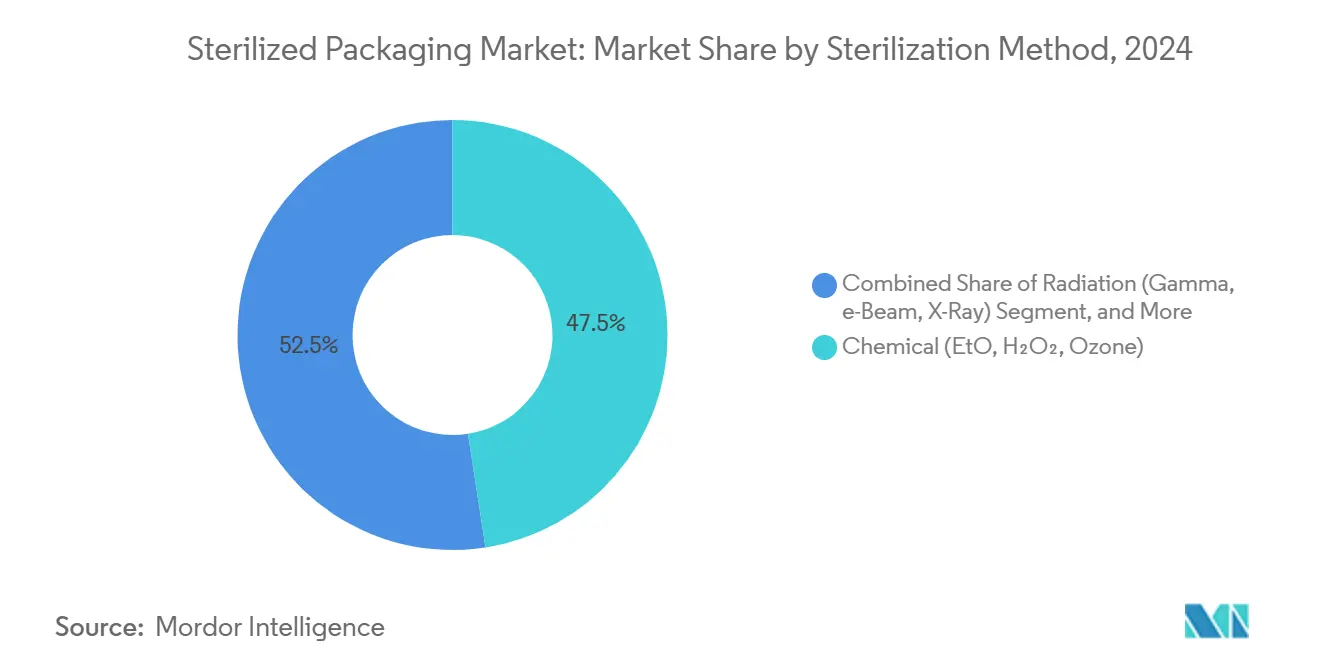

- По методу стерилизации химические процессы сохранили 47,54% доли размера рынка стерилизованной упаковки в 2024 году, однако радиационные методы демонстрируют самый высокий прогнозируемый среднегодовой темп роста 8,26% до 2030 года.

- По отрасли конечного пользователя фармацевтический и биологический сегмент захватил 43,56% размера рынка стерилизованной упаковки в 2024 году; медицинские и хирургические инструменты расширяются со среднегодовым темпом роста 9,11% до 2030 года.

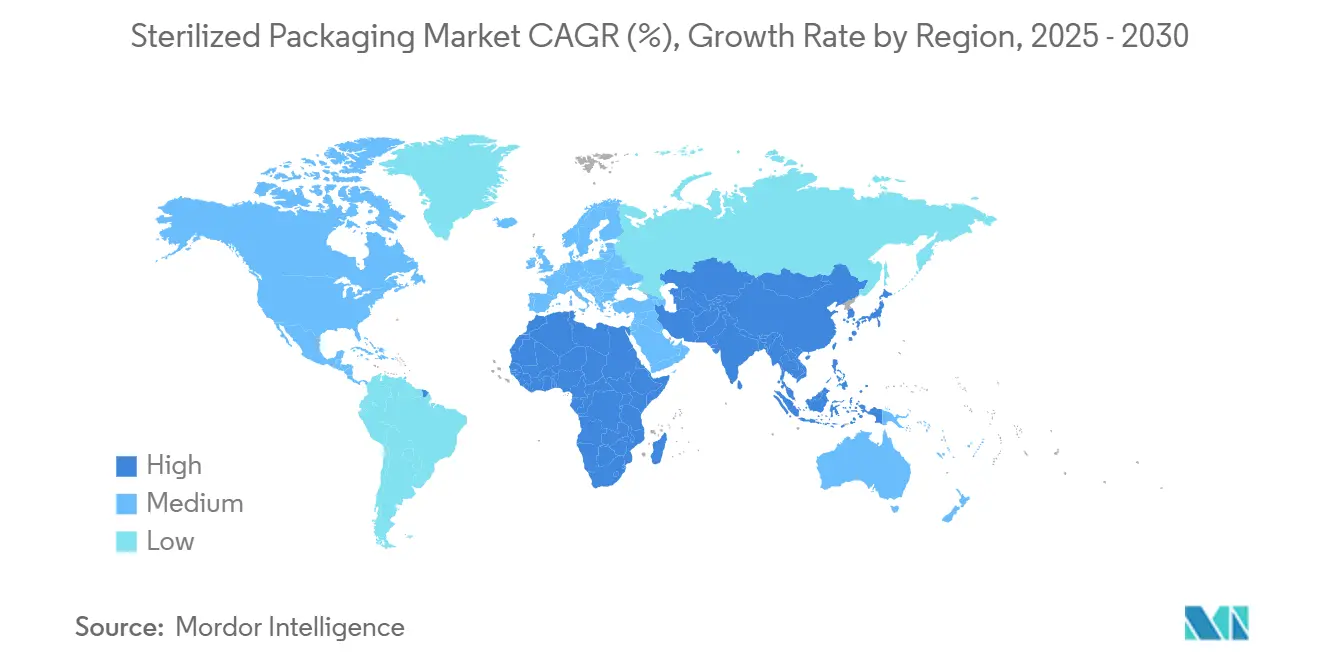

- По географии Северная Америка командовала 33,19% доли рынка стерилизованной упаковки в 2024 году, тогда как Азиатско-Тихоокеанский регион растет быстрее всего со среднегодовым темпом роста 9,24% до 2030 года.

Глобальные тенденции и аналитические данные рынка стерилизованной упаковки

Анализ влияния драйверов

| Драйвер | (~) % влияние на прогноз CAGR | Географическая значимость | Временные рамки влияния |

|---|---|---|---|

| Растущая заболеваемость внутрибольничными инфекциями | +1.2% | Глобально; наиболее сильно в Северной Америке и Европе | Среднесрочный период (2-4 года) |

| Рост биологических препаратов и инъекционных лекарств | +1.8% | Северная Америка, Европа, Азиатско-Тихоокеанский регион | Долгосрочный период (≥ 4 лет) |

| Строгие глобальные регулятивные требования к стерилизации | +0.9% | Северная Америка и ЕС | Краткосрочный период (≤ 2 лет) |

| Расширение амбулаторных и домашних условий ухода | +0.7% | Северная Америка и Европа; распространяется на Азиатско-Тихоокеанский регион | Среднесрочный период (2-4 года) |

| Встроенная инспекция стерильных упаковок на базе ИИ | +0.4% | Северная Америка и Европа; глобальное развертывание | Долгосрочный период (≥ 4 лет) |

| Потребности холодовой цепи клеточной и генной терапии | +0.6% | Северная Америка и Европа; появляется в Азиатско-Тихоокеанском регионе | Долгосрочный период (≥ 4 лет) |

| Источник: Mordor Intelligence | |||

Растущая заболеваемость внутрибольничными инфекциями

Инфекции, связанные с оказанием медицинской помощи, поражают 1 из 31 пациентов больниц США ежедневно, обходясь системе в 28,4 млрд долларов США ежегодно. Поэтому больницы предъявляют требования к более высоким барьерным лоткам и стерильным обертываниям для критически важных инструментов, и многие учреждения переходят от многоразовых наборов к одноразовым форматам для снижения ответственности. Спрос на рынке стерилизованной упаковки на одноразовые изделия растет еще больше, поскольку устойчивые к антибиотикам организмы делают традиционную очистку неадекватной. Производители упаковки сообщают о растущих заказах на воздухопроницаемые крышки Tyvek, которые выдерживают множественные циклы EtO, сохраняя при этом уровень гарантии стерильности 10⁻⁶.

Рост биологических препаратов и инъекционных лекарств

Глобальная выручка от биологических препаратов движется к 856 млрд долларов США к 2030 году, а спрос на инъекционные форматы требует ультрачистых контейнеров, которые не выделяют частицы. Бум предварительно заполненных шприцев заставляет поставщиков сертифицировать более жесткие тесты контейнер-закрытие, в то время как производители клеточной терапии нуждаются в упаковках, которые сохраняют целостность при -196 °C. Завод шприцев SCHOTT Pharma стоимостью 371 млн долларов США в США нацелен на эти терапии и показывает, как расширение региональных мощностей согласуется с более строгими правилами Приложения 1.

Строгие глобальные регулятивные требования к стерилизации

EPA США теперь требует сокращения выбросов EtO до 99,99% на объектах с высоким уровнем использования, добавляя многомиллионные затраты на соответствие требованиям и катализируя переход к гамма- или электронно-лучевой стерилизации [1]U.S. Environmental Protection Agency, "National Emission Standards for Commercial Sterilizers," epa.gov. FDA выпустило временное руководство для предотвращения дефицита устройств, но долгосрочные политические сигналы благоприятствуют модальностям с более низкими выбросами. Ограничения EU PFAS, вступающие в силу в 2026 году, также исключат несколько фторполимерных пленок, ускоряя переход к плазменно-покрытым или многослойным барьерным структурам.

Расширение амбулаторных и домашних условий ухода

Домашние инфузии и домашняя диагностика растут, поскольку плательщики выталкивают процедуры за пределы больниц. Упаковка теперь должна сохранять стерильность во время доставки посылок и оставаться интуитивно понятной для непрофессионалов. Предварительно заполненные шприцы и блистерные наборы с защелкивающимся открыванием, которые сокращают этапы подготовки, являются примером этого сдвига. Регулятивные агентства адаптируют пути рассмотрения для устройств домашнего использования, побуждая поставщиков разрабатывать этикетки и печати, которые могут быть валидированы в неконтролируемых условиях.

Анализ влияния ограничений

| Ограничение | (~) % влияние на прогноз CAGR | Географическая значимость | Временные рамки влияния |

|---|---|---|---|

| Волатильные цены на полимеры медицинского качества | −0.8% | Глобально; наиболее остро в регионах, чувствительных к затратам | Краткосрочный период (≤ 2 лет) |

| Стоимость соответствия требованиям по выбросам EtO | −1.1% | Северная Америка и Европа | Среднесрочный период (2-4 года) |

| Ограниченные мощности гамма-излучения фармацевтического качества | −0.6% | Особенно развивающиеся рынки | Среднесрочный период (2-4 года) |

| Контроль PFAS в фторполимерных пленках | −0.4% | Северная Америка и Европа; распространяется по всему миру | Долгосрочный период (≥ 4 лет) |

| Источник: Mordor Intelligence | |||

Волатильные цены на полимеры медицинского качества

Смолы медицинского качества требуют специальных добавок и длительной валидации, ограничивая замену поставщиков. Геополитические нарушения и аварии на нефтеперерабатывающих заводах вызвали скачок цен, сжимая конвертеры, которые уже сталкиваются с дорогостоящими проектами по снижению EtO. Фирмы с многорегиональными контрактами на поставку и собственными мощностями по переработке имеют больше маржинального покрытия, тогда как покупатели из одного источника рискуют нехваткой и расходами на ускоренные грузоперевозки.

Стоимость соответствия требованиям по выбросам этиленоксида

Новые скрубберы, оборудование для непрерывного мониторинга и модернизация зданий увеличивают капитальные затраты на 5-50 млн долларов США на объект, в зависимости от пропускной способности. Крупные контрактные стерилизаторы могут амортизировать затраты, но более мелкие поставщики могут выйти или консолидироваться, сужая варианты для производителей устройств. Временные остановки во время модернизации сужают мощности, увеличивая время выполнения заказов для клиентов рынка стерилизованной упаковки до тех пор, пока не заработают новые радиационные линии.

Сегментный анализ

По продуктам: пользовательские термоформованные изделия обеспечивают лидерство

Лотки и термоформованные упаковки сохранили 26,71% доли рынка стерилизованной упаковки в 2024 году благодаря их способности размещать сложные наборы инструментов и обеспечивать мгновенное визуальное подтверждение. Больницы ценят прозрачные крышки, которые ускоряют процедуры подсчета входящих и исходящих, сокращая задержки в операционной. Пользовательские полости снижают движение продукта, сокращая риск прокола при транспортировке. Блистеры и ампулы представляют самый быстро растущий продукт со среднегодовым темпом роста 9,41% до 2030 года, поддерживаемый биологическими препаратами в единичных дозах, где загрязнение может уничтожить высокоценные дозы.

Стремление к передовым барьерным пленкам в блистерах иллюстрирует премиумизацию. Камеры, оснащенные ИИ, на термоформовочных линиях проверяют целостность уплотнения на полной скорости, улучшая выход партии и документооборот. Пакеты, бутылки, контейнеры для внутривенного введения и раковины-контейнеры остаются актуальными для конкретных лекарственных форм и многоразовых инструментов, но рост медленнее, поскольку форматы единичных доз набирают популярность. Умные этикетки, которые регистрируют температуру или радиационное воздействие, переходят от испытаний к масштабированию, отражая более широкую цифровизацию.

Примечание: Доли сегментов всех индивидуальных сегментов доступны при покупке отчета

По материалам: нетканые материалы наступают на пластик

Пластик по-прежнему составлял 62,24% размера рынка стерилизованной упаковки в 2024 году, поскольку он балансирует прочность, прозрачность и стоимость. Полиэтилен, полипропилен и циклические олефиновые сополимеры выдерживают EtO, гамма- и электронно-лучевое воздействие, однако растущие правила устойчивости и инфляция первичных смол поощряют замещение. Нетканые субстраты и субстраты Tyvek, согласно прогнозам, вырастут на 9,54% среднегодового темпа роста до 2030 года, поскольку воздухопроницаемость и прочность волокон помогают им сочетаться со стерилизаторами с меньшими остатками.

Стеклянные флаконы остаются незаменимыми там, где взаимодействие лекарственного продукта должно приближаться к нулю, особенно для биологических препаратов с длинными участками холодовой цепи. Металлические лотки занимают меньшие ниши, такие как наборы ортопедических имплантатов, требующие жесткого удержания и экранированной транспортировки. Картон набирает популярность для вторичных коробок, где ценится биоразлагаемость, хотя первичная стерильность по-прежнему опирается на более высокие барьеры. По мере приближения сроков отказа от PFAS поставщики наращивают плазменные покрытия и покрытия из оксида кремния для замены фторполимеров.

По методу стерилизации: радиация расширяет охват

Химические процессы, главным образом EtO, занимали 47,54% доли рынка стерилизованной упаковки в 2024 году, но регулятивные затраты теперь склоняют инвестиции в сторону радиационных линий. Прогнозируется, что гамма- и электронно-лучевые системы будут расти со среднегодовым темпом роста 8,26% до 2030 года, предпочитаемые за безостаточный выход и более быстрый оборот. Размер рынка стерилизованной упаковки для радиационных систем также поддерживается биологическими препаратами, которые не могут выдержать высокую температуру.

Паровая и сухая жара по-прежнему обслуживают наборы из нержавеющей стали для хирургии и стеклянные шприцы, где существует температурная толерантность. Асептическое заполнение-финиш остается премиум-нишей, сочетающей изоляторы со стерильными ваннами готовых к использованию контейнеров. Гибридные циклы, сочетающие парообразный пероксид водорода с низкодозовой радиацией, проходят пилотные испытания у производителей имплантатов, стремящихся к уровням гарантии стерильности выше 10⁻⁶ без EtO.

Примечание: Доли сегментов всех индивидуальных сегментов доступны при покупке отчета

По отрасли конечного пользователя: фарма движет премиумизацией

Производители фармацевтических и биологических препаратов командовали 43,56% размера рынка стерилизованной упаковки в 2024 году, поскольку регулятивные подачи предписывают валидированные стерильные барьеры и исчерпывающую документацию. Предварительно заполненные шприцы для терапевтических препаратов GLP-1 являются примером премии, которую эти покупатели принимают за безопасность поставок. Медицинские и хирургические инструменты продемонстрируют самый быстрый среднегодовой темп роста 9,11% до 2030 года, поскольку амбулаторные центры предпочитают стерильные, готовые к использованию наборы, которые избегают повторной обработки.

Диагностика in-vitro выигрывает от роста точки ухода, требуя компактных пакетов и термоформованных лунок. Использование в пищевой промышленности и напитках остается стабильным там, где ультравысокотемпературные процессы не достигают целей срока хранения, хотя они представляют меньшую долю рынка стерилизованной упаковки. Объемы ветеринарного и животного здоровья растут с расширением трат на животных-компаньонов, принимая многие из тех же форматов упаковки, используемых в лекарствах для людей.

Географический анализ

Северная Америка занимала 33,19% доли рынка стерилизованной упаковки в 2024 году, закрепленная надзором FDA и высокой долей сложных запусков лекарств. Крупные контрактные стерилизационные сети и ведущие производители смол подкрепляют безопасность поставок, в то время как инвестиции сосредоточены на снижении EtO и новых хранилищах электронных лучей. Сегмент доставки биологических препаратов Becton Dickinson превысил 1 млрд долларов США в 2024 году, подчеркивая наклон региона к устройствам более высокой ценности [2]Becton Dickinson & Company, "2024 Fourth-Quarter Results," bd.com.

Европа следует со зрелым спросом, движимым обновлениями Приложения 1 и ранним принятием материалов без PFAS. Германия и Ирландия принимают многочисленные заводы заполнения-финиша, которые питают глобальные цепи поставок биологических препаратов. Ограничения ЕС по фторполимерам 2026 года стимулируют быструю квалификацию альтернативных покрытий, позиционируя европейских конвертеров как первопроходцев. Цели устойчивости также продвигают пилотные проекты циркулярной экономики для многоразовых вторичных упаковок.

Азиатско-Тихоокеанский регион демонстрирует самый быстрый среднегодовой темп роста 9,24% до 2030 года, поскольку Китай и Индия масштабируют производство биологических препаратов и малых молекул для внутреннего и экспортного рынков. Региональные регуляторы гармонизируются с руководящими принципами ICH, побуждая к инвестициям в чистые помещения более высокого качества и радиационные мощности. Стареющее население Японии стимулирует спрос на шприцы для домашнего ухода, в то время как Южная Корея и Австралия служат испытательными площадками для упаковок холодовой цепи с умными этикетками. Локализация мощностей рынка стерилизованной упаковки сокращает время выполнения заказов и смягчает валютный риск.

Конкурентная среда

Глобальные игроки консолидируются для распределения затрат на соответствие требованиям и НИОКР. Слияние Amcor на 8,4 млрд долларов США с Berry Global создало крупнейшего поставщика в секторе, нацеленного на 650 млн долларов США ежегодных синергий [3]Amcor plc, "Amcor Completes Combination with Berry Global," amcor.com. DuPont расширяет производство Tyvek в Коста-Рике для поддержки растущего спроса в здравоохранении. Эти гиганты используют интегрированные активы смол, пленок и конверсии для контроля качества и ценообразования.

Специалисты занимают технологические ниши. SCHOTT Pharma, Gerresheimer и Stevanato Group сформировали Alliance for Ready-to-Use containers, объединив экспертизу в области стекла для ускорения соответствия Приложению 1 и выигрыша контрактов на шприцы с более высокой маржой. West Pharmaceutical Services подписала многолетние контракты на устройства GLP-1, иллюстрируя, как дифференцированные технологии эластомеров и закрытия могут командовать премией цены.

Автоматизация процессов является ключевым полем битвы. Инспекция Brevetti CEA с поддержкой ИИ позволяет 100% встроенные проверки частиц на блистерных линиях. Визионные платформы WILCO AG обеспечивают аналогичные выгоды для заполнения флаконов, сокращая ложные отклонения и затраты на отслеживаемость. Фирмы, неспособные финансировать эти обновления, рискуют дезертирством клиентов к конкурентам с более высокой пропускной способностью, поскольку циклы выпуска партий сокращаются.

Лидеры индустрии стерилизованной упаковки

-

Amcor PLC

-

DuPont de Nemours, Inc.

-

Baxter International Inc.

-

Gerresheimer AG

-

West Pharmaceutical Services, Inc.

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Последние события в отрасли

- Июнь 2025: DuPont расширил стерильные операции на своем объекте в Эредии, Коста-Рика, добавив мощности Tyvek для глобальных клиентов медицинских устройств.

- Апрель 2025: Amcor завершил свое слияние на 8,4 млрд долларов США со всеми акциями с Berry Global, нацеленное на 650 млн долларов США ежегодных синергий.

- Январь 2025: DS Smith запустил TailorTemp, фармацевтическую упаковку холодовой цепи на основе волокон, которая поддерживает температуру в течение 36 часов.

- Декабрь 2024: TOPPAN Holdings согласился купить подразделение термоформованной и гибкой упаковки Sonoco за 1,8 млрд долларов США, расширив свой портфель стерильной упаковки.

Охват глобального отчета о рынке стерилизованной упаковки

Стерильная упаковка помогает защитить лекарства, медицинские устройства и пищевые продукты от загрязнения. Они устойчивы к разрыву, долговечны, воздухопроницаемы и имеют превосходный микробный барьер, что делает упаковку стерильной и безопасной.

| Раковины-контейнеры |

| Пакеты |

| Бутылки |

| Блистеры и ампулы |

| Флаконы |

| Лотки и термоформованные упаковки |

| Контейнеры и мешки для внутривенного введения |

| Прочие |

| Пластик (HDPE, PP, PET, PVC, прочие) |

| Стекло |

| Металлы (алюминиевая фольга, нержавеющая сталь) |

| Бумага и картон |

| Нетканые материалы и Tyvek |

| Химический (EtO, озон) |

| Радиация (гамма, электронный луч, рентген) |

| Высокая температура/пар |

| Асептическое заполнение-финиш |

| Медицинские и хирургические инструменты |

| Фармацевтическая и биологическая |

| Диагностика in-vitro |

| Пищевая промышленность и напитки |

| Ветеринария и здоровье животных |

| Прочая промышленность |

| Северная Америка | Соединенные Штаты | |

| Канада | ||

| Мексика | ||

| Южная Америка | Бразилия | |

| Аргентина | ||

| Остальная часть Южной Америки | ||

| Европа | Германия | |

| Великобритания | ||

| Франция | ||

| Италия | ||

| Испания | ||

| Россия | ||

| Остальная часть Европы | ||

| Азиатско-Тихоокеанский регион | Китай | |

| Япония | ||

| Индия | ||

| Южная Корея | ||

| Австралия и Новая Зеландия | ||

| Остальная часть Азиатско-Тихоокеанского региона | ||

| Ближний Восток и Африка | Ближний Восток | Саудовская Аравия |

| Объединенные Арабские Эмираты | ||

| Турция | ||

| Остальной Ближний Восток | ||

| Африка | Южная Африка | |

| Нигерия | ||

| Египет | ||

| Остальная Африка | ||

| По продуктам | Раковины-контейнеры | ||

| Пакеты | |||

| Бутылки | |||

| Блистеры и ампулы | |||

| Флаконы | |||

| Лотки и термоформованные упаковки | |||

| Контейнеры и мешки для внутривенного введения | |||

| Прочие | |||

| По материалам | Пластик (HDPE, PP, PET, PVC, прочие) | ||

| Стекло | |||

| Металлы (алюминиевая фольга, нержавеющая сталь) | |||

| Бумага и картон | |||

| Нетканые материалы и Tyvek | |||

| По методу стерилизации | Химический (EtO, озон) | ||

| Радиация (гамма, электронный луч, рентген) | |||

| Высокая температура/пар | |||

| Асептическое заполнение-финиш | |||

| По отрасли конечного пользователя | Медицинские и хирургические инструменты | ||

| Фармацевтическая и биологическая | |||

| Диагностика in-vitro | |||

| Пищевая промышленность и напитки | |||

| Ветеринария и здоровье животных | |||

| Прочая промышленность | |||

| По географии | Северная Америка | Соединенные Штаты | |

| Канада | |||

| Мексика | |||

| Южная Америка | Бразилия | ||

| Аргентина | |||

| Остальная часть Южной Америки | |||

| Европа | Германия | ||

| Великобритания | |||

| Франция | |||

| Италия | |||

| Испания | |||

| Россия | |||

| Остальная часть Европы | |||

| Азиатско-Тихоокеанский регион | Китай | ||

| Япония | |||

| Индия | |||

| Южная Корея | |||

| Австралия и Новая Зеландия | |||

| Остальная часть Азиатско-Тихоокеанского региона | |||

| Ближний Восток и Африка | Ближний Восток | Саудовская Аравия | |

| Объединенные Арабские Эмираты | |||

| Турция | |||

| Остальной Ближний Восток | |||

| Африка | Южная Африка | ||

| Нигерия | |||

| Египет | |||

| Остальная Африка | |||

Ключевые вопросы, освещенные в отчете

Какова текущая стоимость рынка стерилизованной упаковки?

Рынок стерилизованной упаковки был оценен в 75,93 млрд долларов США в 2025 году и, согласно прогнозам, достигнет 109,41 млрд долларов США к 2030 году.

Какой сегмент продуктов расширяется быстрее всего?

Блистеры и ампулы растут со среднегодовым темпом роста 9,41% до 2030 года, отражая растущий спрос на биологические препараты и единичные дозы.

Как новые регулятивные требования EtO влияют на поставщиков?

Правила США, требующие сокращения выбросов до 99,99%, толкают капитал в сторону радиационных линий и добавляют 5-50 млн долларов США затрат на модернизацию на объект, ускоряя отраслевую консолидацию.

Почему Азиатско-Тихоокеанский регион является самым быстрорастущим регионом?

Сдвиги фармацевтического производства в Китай и Индию, в сочетании с расширяющейся инфраструктурой здравоохранения, стимулируют региональный среднегодовой темп роста 9,24% до 2030 года.

Последнее обновление страницы: