Анализ рынка стерильной медицинской упаковки

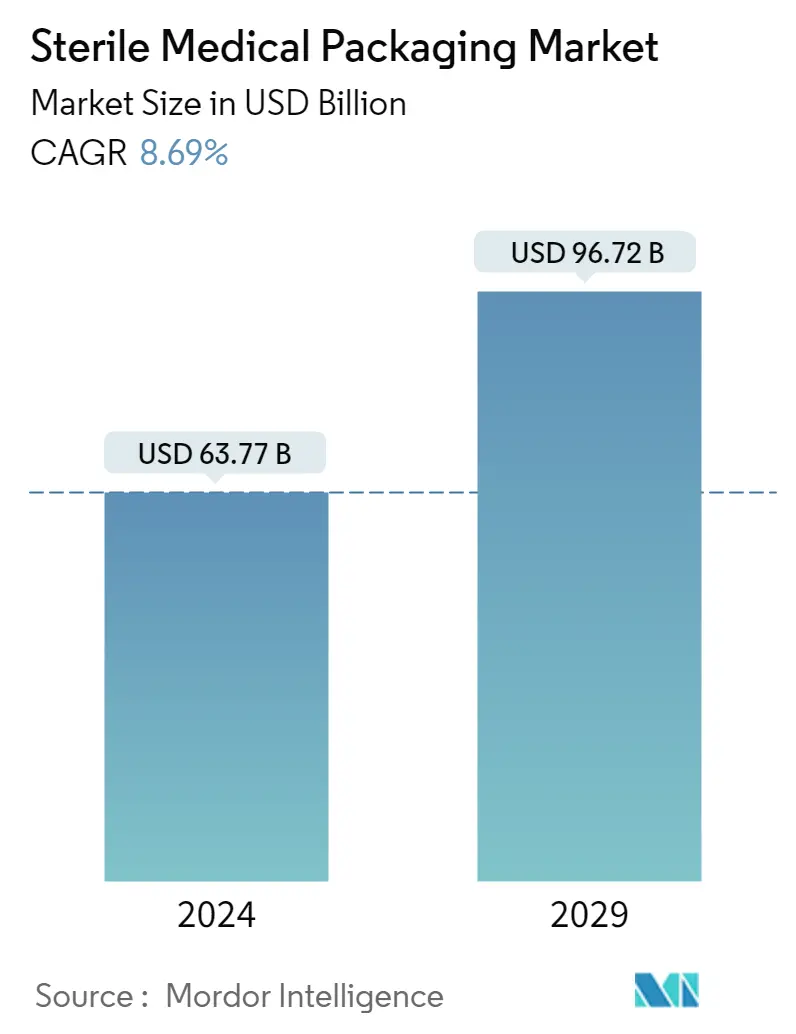

Объем рынка стерильной медицинской упаковки оценивается в 63,77 млрд долларов США в 2024 году и, как ожидается, достигнет 96,72 млрд долларов США к 2029 году, среднегодовой рост составит 8,69% в течение прогнозируемого периода (2024-2029 гг.).

- Угрозы, создаваемые эпидемиями и пандемиями, становятся все более очевидными как постоянные универсальные проблемы, и теперь они признаны главным приоритетом действий в глобальной повестке дня здравоохранения. Различные организации ввели строгие правила в отношении профилактики и контроля инфекций (ПИИК), что, как ожидается, будет стимулировать спрос на стерильную медицинскую упаковку, незараженную медицинскую продукцию и предотвращать передачу болезней. Благодаря такому регулированию такой игрок, как Jubilant HollisterStie, инвестирует в расширение мощностей. В мае 2022 года компания Jubilant HollisterStier инвестировала 285 миллионов долларов США в удвоение своих мощностей по наполнению и отделке стерильных инъекционных препаратов на своем предприятии в Спокане, штат Вашингтон. Инвестиции являются частью соглашения о сотрудничестве компании, предоставляющего 149,6 млн долларов США от правительства США для расширения ее критически важных мощностей по производству вакцин в США.

- Кроме того, поставщики постоянно расширяют свою деятельность, чтобы расширить портфель продуктов. Например, Dordan Manufacturing Inc. (компания, сертифицированная по стандарту ISO 9001:2015) инициировала проект создания чистых помещений, чтобы расширить свой опыт в области медицинской упаковки. Компания разрабатывает, производит и распространяет термоформованную упаковку по индивидуальному заказу для различных отраслей промышленности.

- Стерильная медицинская упаковка является неотъемлемой частью здравоохранения и борьбы с инфекционными заболеваниями. Стерильная медицинская упаковка продолжает внедрять инновации и инвестировать в одноразовые варианты и биоразлагаемый пластик без риска загрязнения. Эта упаковка защищает пациентов, медицинский персонал и врачей от потенциальных микробных инфекций. Это также помогает гарантировать стерильность и незагрязнение медицинских изделий во время транспортировки, хранения и использования.

- За последние несколько лет многие полимеры, такие как поликарбонаты, полипропилен и полиэтилен, получили широкое распространение в качестве предпочтительного материала в индустрии медицинской упаковки. Тем не менее, высокоэффективные достижения в области пластмасс и конструкционных полимеров получили все большее распространение в отрасли, заменяя традиционные металлы и существующие товарные пластмассы, главным образом, из-за появления жестких и надежных дезинфицирующих средств. В сентябре 2022 года ученые из Великобритании разработали пластиковую пленку, которая может убивать частицы вируса SARS-CoV-2, прикрепленные к ее поверхности, с помощью простого комнатного света. Самостерилизирующаяся пленка, разработанная командой Королевского университета в Белфасте в Великобритании, дешева в производстве и легко масштабируется. Из него делают скатерти, шторы в больницах и одноразовые фартуки. Пленка покрыта тонким слоем частиц, которые поглощают ультрафиолетовый (УФ) свет и генерируют активные формы кислорода (АФК) и, как ожидается, заменят одноразовые пластиковые пленки, используемые в сфере здравоохранения.

- Однако в европейских странах правила ЕС требуют, чтобы различные фармацевтические производители соблюдали правила надлежащей производственной практики ЕС (GMP) при поставке продукции в ЕС. Кроме того, производители и импортеры должны быть лицензированы и зарегистрированы компетентными органами государств-членов. Производители и импортеры регулярно проверяются органами ЕС в юрисдикции или другими признанными органами для подтверждения соответствия их GMP в ЕС. Этот процесс применяется независимо от местонахождения производителя. Если продукт импортируется от другой компании, импортер несет ответственность за соответствие GMP.

- Кроме того, сбои в цепочке поставок способствовали сокращению производства стерильной упаковки на фоне глобальной пандемии COVID-19. Напротив, растущая обеспокоенность потребителей, связанная с вирусным воздействием различных материалов, способствует росту отрасли. Кроме того, во время пандемии быстрое производство стало ключевым фактором для специалистов по медицинской упаковке. Все больше медицинских компаний требуют более быстрой и экологически безопасной упаковки, а упаковочные компании прилагают все усилия, чтобы удовлетворить этот спрос после COVID-19.

Тенденции рынка стерильной медицинской упаковки

Ожидается, что значительная доля будет приходиться на флаконы и ампулы.

- К стерильной медицинской упаковке в основном относятся флаконы и ампулы. Они широко используются в фармацевтическом бизнесе для наполнения и хранения различных лекарств и фармацевтических препаратов. В этих предметах можно хранить химически нестабильные материалы, лекарства и химикаты. Это помогает предотвратить подделку хранящихся там лекарств и других вещей. Каждый образец, включая лекарства и наркотики, можно дольше хранить во флаконах.

- Спрос на флаконы и ампулы вырос из-за спроса на лекарства и вакцинацию, связанного с пандемией COVID-19 в последние несколько лет. Производители фармацевтической упаковки значительно увеличили свои производственные мощности. Производители, работающие на полную мощность, выпускают ежемесячно миллионы флаконов и ампул.

- Крупнейшие компании, работающие в отрасли, ориентированы на расширение за счет инвестиций и сотрудничества. Например, в августе 2022 года немецкий поставщик фармацевтической упаковки Gerresheimer объявил об инвестициях в размере до 94 миллионов долларов США в укрепление своих возможностей по производству, доставке и распространению стеклянных флаконов в Соединенных Штатах. В рамках проекта расширения компания добавит линию формования флаконов на свое предприятие в Северной Каролине. К ним относятся контроль размеров, отжиг, визуальный контроль и упаковочные линии.

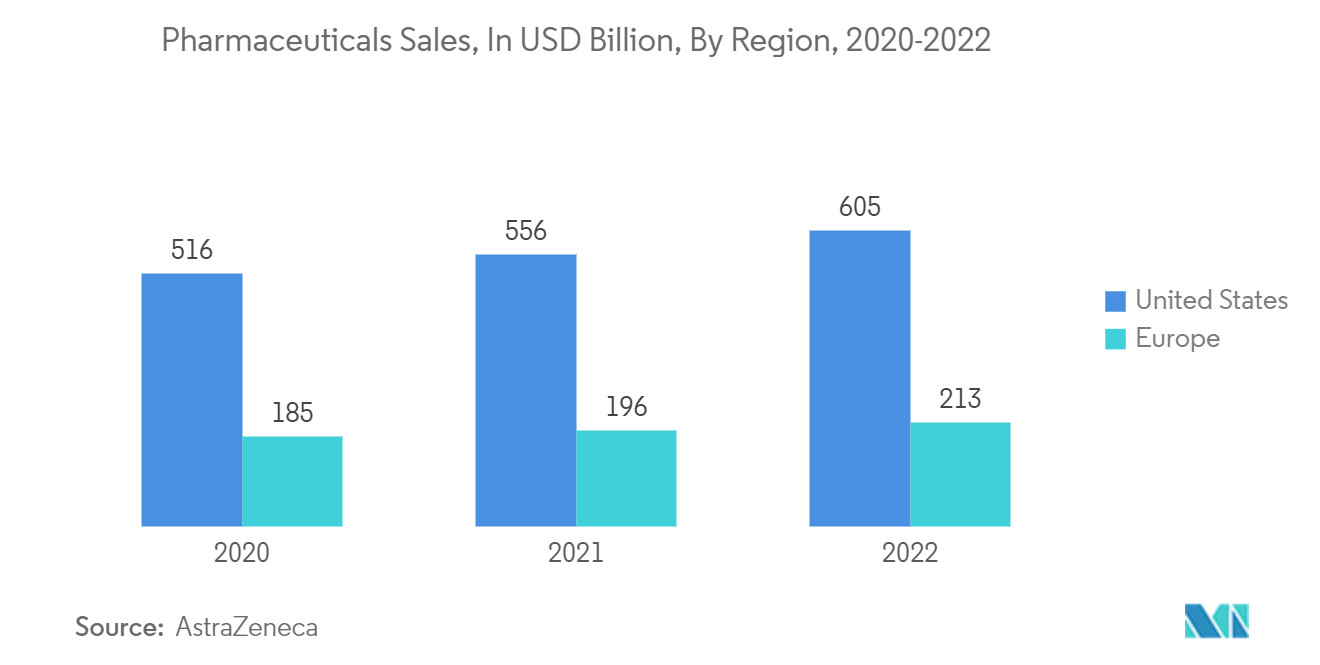

- Стекло – один из материалов, который часто используется для изготовления флаконов и ампул. Растущие расходы на здравоохранение, а также растущие продажи фармацевтических препаратов и растущая склонность различных конечных пользователей, включая больницы и фармацевтические предприятия, будут способствовать использованию этих товаров из-за их химической инертности и непроницаемости для стабильности лекарств, стеклянных флаконов и упаковки в ампулах. жидкие и лиофилизированные лекарственные средства. Кроме того, по данным AstraZeneca, продажи фармацевтических препаратов в США растут примерно на 8% в годовом исчислении и достигли 605 миллиардов долларов США в 2022 году с 516 миллиардов долларов США в 2020 году.

- Кроме того, в странах с высокой плотностью населения растет спрос на флаконы и ампулы. Рост фармацевтического производства в этих странах еще больше усиливает эту потребность. В зависимости от параметров, таких как ингредиенты и состав лекарств, они должны быть упакованы в инертный контейнер. Прогнозируется, что увеличение потребления биофармацевтических препаратов, вакцин и инсулина, особенно в странах Азиатско-Тихоокеанского региона, Латинской Америки и Восточной Европы, будет способствовать росту использования ампул в течение прогнозируемого периода.

Ожидается, что в Северной Америке произойдет значительный рост.

- Развитые страны региона, такие как США и Канада, имеют процветающую экономику, стареющее население и передовые системы оказания медицинской помощи. Благодаря развитому сообществу первичной медико-санитарной помощи, обширной исследовательской деятельности в области медицины и биологических наук, высокой интенсивности расходов на здравоохранение, а также обширному производству фармацевтических и медицинских товаров и медицинского оборудования, Соединенные Штаты являются крупнейшим в мире рынком стерильной медицинской упаковочной продукции. Это один из наших важных географических рынков.

- Высокие медицинские расходы на медицинские технологии стимулируют спрос на рынке стерильной медицинской упаковки в США. Технологические достижения в медицине позволили врачам диагностировать и лечить заболевания ранее сложными способами. Увеличение медицинских расходов на медицинские технологии может привести к появлению на рынке новых медицинских устройств и продуктов. По мере увеличения доступности, количества и разнообразия устройств и продуктов растет и спрос на стерильную медицинскую упаковку.

- Международные компании расширяют свой бизнес в регионе. В марте 2023 года компания Granules India запустила упаковочное предприятие через свою дочернюю компанию Granules Consumer Health (GCH), расположенную в Вирджинии, США. Предприятие площадью более 79 000 квадратных футов оснащено упаковочными линиями и чистыми помещениями для упаковки и отправки рецептурных и безрецептурных препаратов на рынок США. Учреждение получило одобрение FDA США при отсутствии 483 наблюдений.

- Растущий спрос на стерильную медицинскую упаковку со стороны фармацевтической промышленности будет способствовать дальнейшему росту изучаемого рынка в течение прогнозируемого периода. По данным StatCan, в 2024 году выручка фармацевтической и медицинской промышленности составит 9,94 млрд долларов США.

- Более того, растущий спрос на инъекционные фармацевтические препараты в Канаде стимулирует рост производства стеклянных бутылок. Ожидается, что ключевым фактором роста станет потребность в онкологических и других высокоэффективных препаратах (таких как стероиды, внутривенные жидкости и конъюгаты антител, требующие быстрого начала действия). Кроме того, глобальные игроки, такие как Hikma Pharmaceuticals PLC, сосредоточены на выпуске стерильных инъекционных лекарств в регионе. В марте 2023 года многонациональная фармацевтическая компания Hikma Pharmaceuticals PLC (Hikma) объявила о выпуске четырех новых стерильных инъекционных препаратов в Канаде, предоставляя новые возможности лечения для пациентов и поставщиков медицинских услуг, а также развивая растущее присутствие компании на канадском рынке.

Обзор отрасли стерильной медицинской упаковки

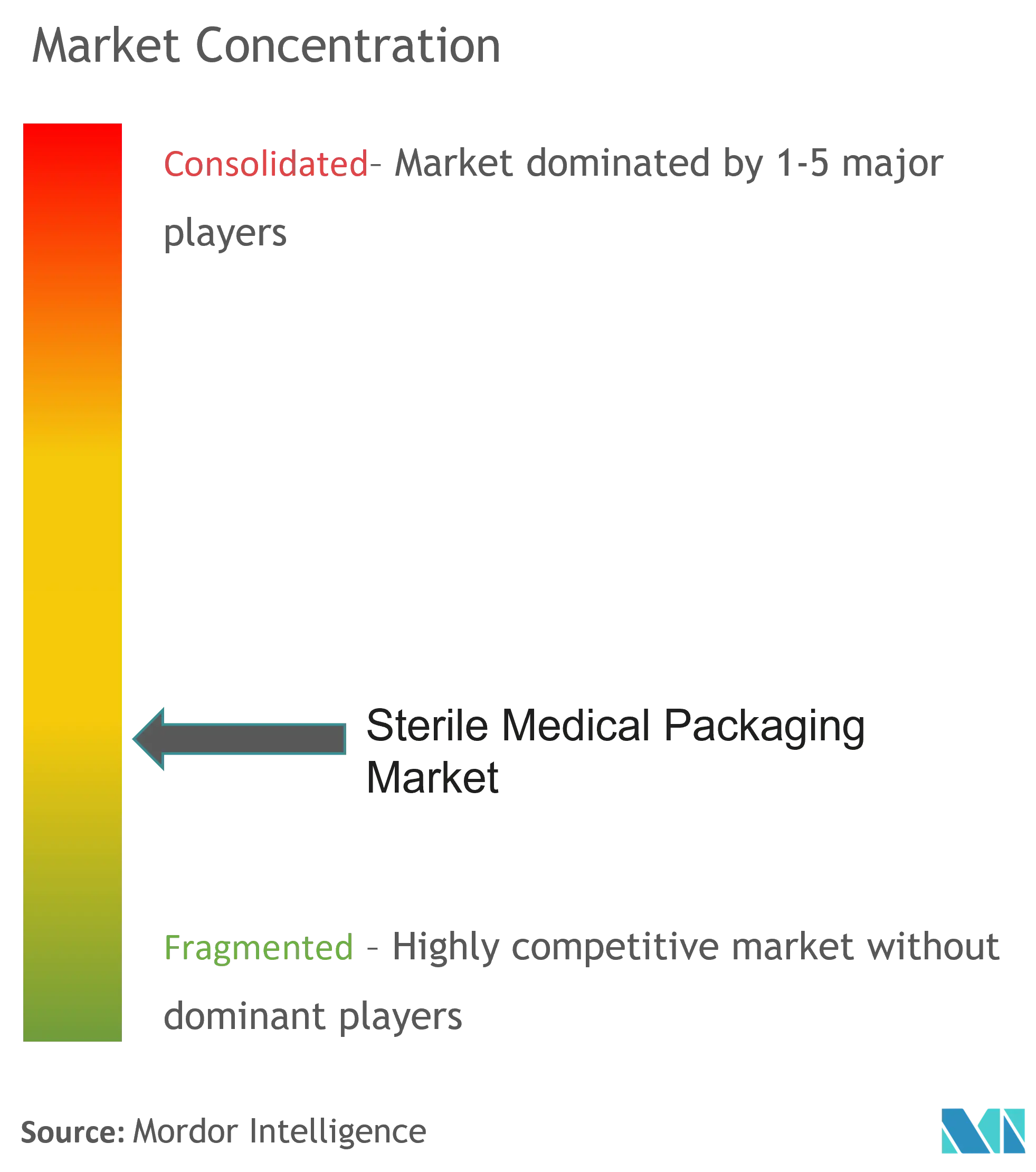

Рынок стерильной медицинской упаковки является высококонкурентным благодаря нескольким мелким и крупным игрокам, работающим на внутреннем и международном рынках. Игроки на рынке принимают такие важные стратегии, как инновации продуктов, слияния и поглощения, а также стратегическое партнерство, чтобы расширить портфель продуктов и расширить географическое присутствие. В число игроков на рынке входят, среди прочего, Amcor PLC, Steripack Ltd, Wipak Group и Placon Corporation.

В мае 2022 года Cleanroom Film and Bags (CFB), подразделение американской упаковочной компании, открыло предприятие по производству стерильной упаковки для чистых помещений. На предприятии имеются чистые помещения, сертифицированные по стандарту ISO, и оно будет использовать солнечную энергию.

В апреле 2022 года Amcor расширила свое предприятие по упаковке медицинской упаковки в Слайго, Ирландия, чтобы укрепить свои позиции в отрасли стерильной упаковки. В рамках проекта Amcor добавит производственные помещения класса VII с чистыми помещениями и усовершенствованные операции термоформования, сертифицированные по стандарту ISO 13485 и отвечающие нормативным требованиям.

Лидеры рынка стерильной медицинской упаковки

Amcor PLC

Dupont De Nemours Inc.

Steripack Ltd

Wipak Group

Placon Corporation

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка стерильной медицинской упаковки

- Апрель 2023 г. город Варшава, штат Индиана, и Корпорация экономического развития Костюшко (KEDCO) объявили, что компания Mentor Supply Chain USA (Mentor Media), занимающаяся глобальными решениями для цепочек поставок, откроет центр стерильной упаковки и управления цепочками поставок в Варшавском технологическом парке. Ее бизнес включает услуги по отделке медицинского оборудования и услуги по управлению цепочками поставок. Такое расширение стимулирует рост рынка стерильной медицинской упаковки.

- Ноябрь 2022 г. Schreiner MediPharm, специалист по фармацевтической маркировке, и SCHOTT Pharma, производитель решений для хранения и доставки фармацевтических препаратов, расширили свое партнерство для разработки новых интеллектуальных концепций, которые повышают функциональную ценность предварительно заполненных шприцев. До сих пор это партнерство в основном было сосредоточено на оснащении шприцев COC аналоговыми маркировками. Две фармацевтические упаковочные компании выпустили на рынок шприцы с RFID-метками и в настоящее время оцифровывают предварительно заполненные шприцы.

Сегментация индустрии стерильной медицинской упаковки

Стерильные упаковочные изделия в первую очередь помогают защитить от загрязнения лекарства и медицинские изделия, в том числе другую фармацевтическую продукцию. Они долговечны, устойчивы к разрыву и обладают превосходным микробным барьером, что делает упаковку стерильной.

Рынок стерильной медицинской упаковки сегментирован по типу материала (пластик (ПП, полиэстер, ПС, ПВХ, ПЭВП), бумага и картон, стекло), типу продукта (подносы для термоформования, стерильные бутылки и контейнеры, пакеты и пакеты, блистеры, флаконы). и ампулы, предварительно заполненные шприцы, обертки), тип применения (фармацевтические, хирургические и медицинские приборы, IVD), тип стерилизации (химическая стерилизация, радиационная стерилизация, стерилизация под давлением/температурой) и по географическому положению (Северная Америка (США, Канада) ), Европа (Великобритания, Франция, Германия, Италия, Испания), Азиатско-Тихоокеанский регион (Китай, Япония, Индия, Австралия), Латинская Америка (Бразилия, Аргентина, Мексика), Ближний Восток и Африка (Саудовская Аравия, Южная Африка). , Египет).Объемы рынка и прогнозы представлены в стоимостном выражении (доллары США) для всех вышеперечисленных сегментов.

| Пластик | ПП |

| Полиэстер | |

| ПС | |

| ПВХ, ПНД и т. д. | |

| Бумага и картон | |

| Стекло | |

| Другие |

| Термоформовочные лотки |

| Стерильные бутылочки и контейнеры |

| Чехлы и сумки |

| Блистеры |

| Флаконы и ампулы |

| Предварительно заполненные шприцы |

| Обертывания |

| Фармацевтический |

| Хирургическое и медицинское оборудование |

| ИВД |

| Другие приложения |

| Химическая стерилизация |

| Радиационная стерилизация |

| Стерилизация давлением/температурой |

| Северная Америка |

| Европа |

| Азиатско-Тихоокеанский регион |

| Остальной мир |

| По типу материала | Пластик | ПП |

| Полиэстер | ||

| ПС | ||

| ПВХ, ПНД и т. д. | ||

| Бумага и картон | ||

| Стекло | ||

| Другие | ||

| По типу продукта | Термоформовочные лотки | |

| Стерильные бутылочки и контейнеры | ||

| Чехлы и сумки | ||

| Блистеры | ||

| Флаконы и ампулы | ||

| Предварительно заполненные шприцы | ||

| Обертывания | ||

| По типу приложения | Фармацевтический | |

| Хирургическое и медицинское оборудование | ||

| ИВД | ||

| Другие приложения | ||

| По типу стерилизации | Химическая стерилизация | |

| Радиационная стерилизация | ||

| Стерилизация давлением/температурой | ||

| По географии | Северная Америка | |

| Европа | ||

| Азиатско-Тихоокеанский регион | ||

| Остальной мир |

Часто задаваемые вопросы по исследованию рынка стерильной медицинской упаковки

Насколько велик мировой рынок стерильной медицинской упаковки?

Ожидается, что объем мирового рынка стерильной медицинской упаковки достигнет 63,77 млрд долларов США в 2024 году, а среднегодовой темп роста составит 8,69% и достигнет 96,72 млрд долларов США к 2029 году.

Каков текущий размер мирового рынка стерильной медицинской упаковки?

Ожидается, что в 2024 году объем мирового рынка стерильной медицинской упаковки достигнет 63,77 миллиарда долларов США.

Кто являются ключевыми игроками на мировом рынке стерильной медицинской упаковки?

Amcor PLC, Dupont De Nemours Inc., Steripack Ltd, Wipak Group, Placon Corporation — основные компании, работающие на рынке стерильной медицинской упаковки.

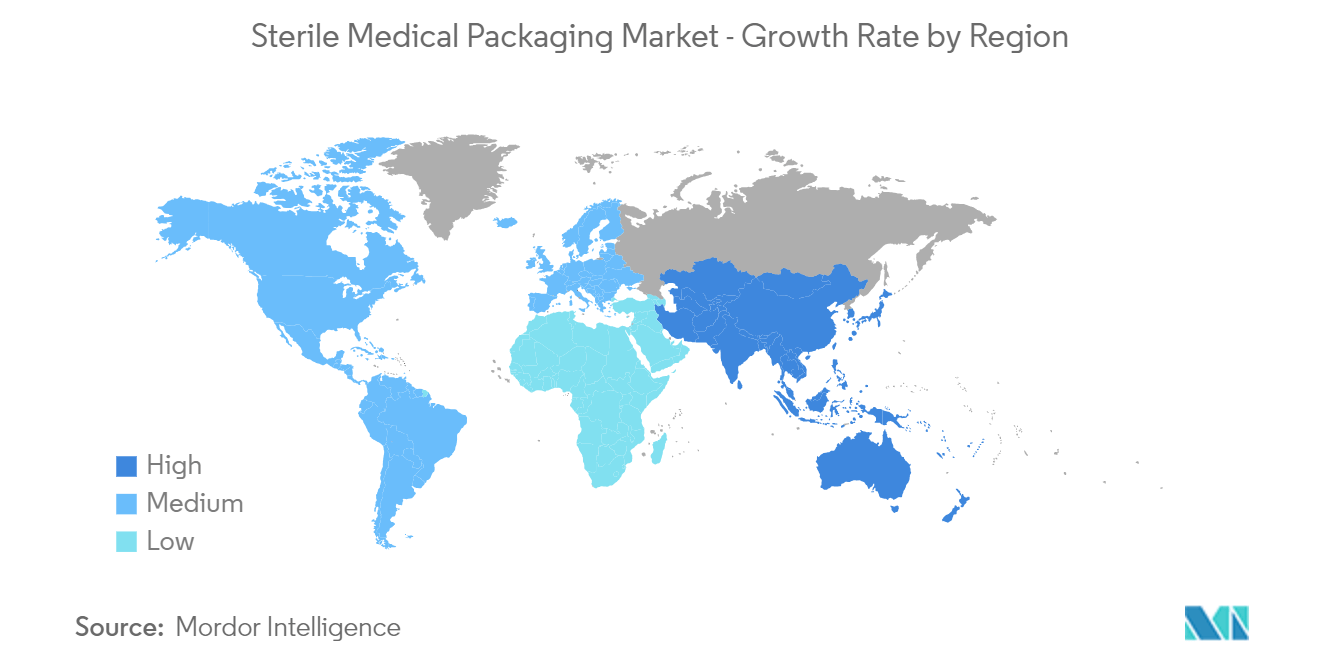

Какой регион является самым быстрорастущим на мировом рынке стерильной медицинской упаковки?

По оценкам, Азиатско-Тихоокеанский регион будет расти с самым высоким среднегодовым темпом роста за прогнозируемый период (2024-2029 гг.).

Какой регион занимает самую большую долю на мировом рынке стерильной медицинской упаковки?

В 2024 году Северная Америка будет занимать наибольшую долю мирового рынка стерильной медицинской упаковки.

Какие годы охватывает этот мировой рынок стерильной медицинской упаковки и каков был размер рынка в 2023 году?

В 2023 году объем мирового рынка стерильной медицинской упаковки оценивается в 58,67 млрд долларов США. В отчете рассматривается исторический размер мирового рынка стерильной медицинской упаковки за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер мирового рынка стерильной медицинской упаковки на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы..

Последнее обновление страницы:

Отчет индустрии стерильной медицинской упаковки

Статистические данные о доле, размере и темпах роста доходов на рынке стерильной медицинской упаковки в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ стерильной медицинской упаковки включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.