Размер и доля рынка устройств для лечения диабета в Испании

Анализ рынка устройств для лечения диабета в Испании от Mordor Intelligence

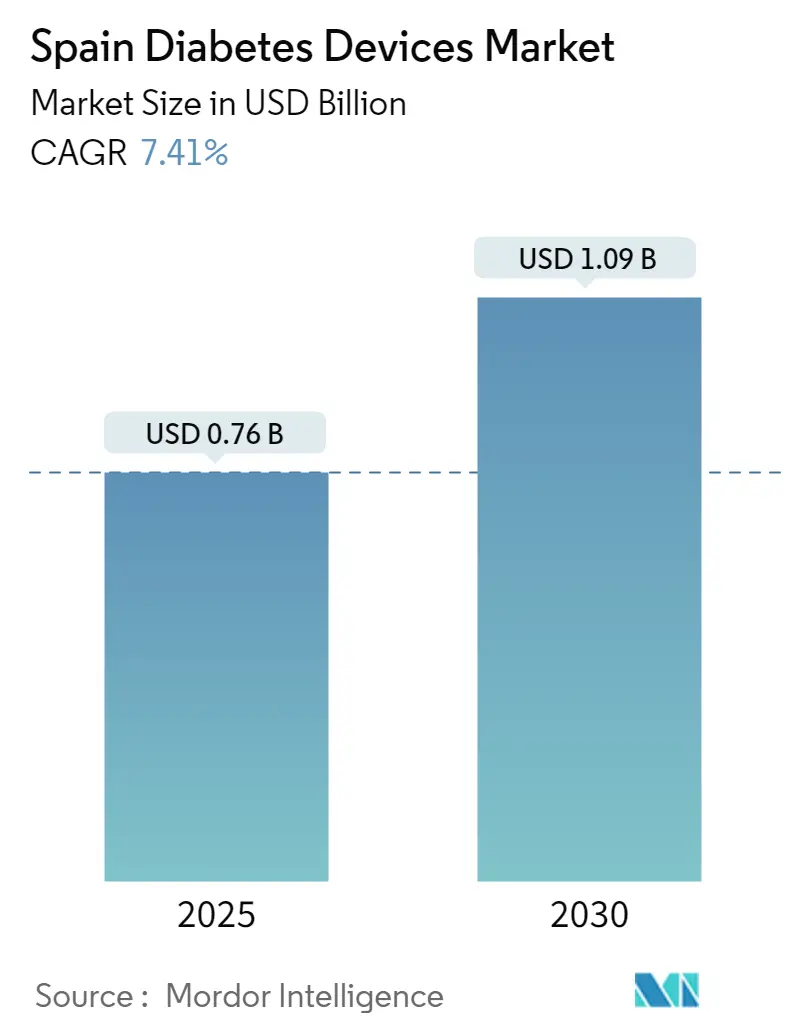

Рынок устройств для лечения диабета в Испании оценивается в 760 млн долларов США в 2025 году и, по прогнозам, достигнет 1 090 млн долларов США к 2030 году, расширяясь с совокупным годовым темпом роста 7,41%. Рост обусловлен увеличением распространенности диабета, расширением возмещения расходов на непрерывный мониторинг уровня глюкозы (CGM) и интеграцией с национальной платформой электронных рецептов Испании. Переход от реактивного лечения к проактивному мониторингу ускоряет спрос на глюкометры с поддержкой Bluetooth, умные инсулиновые ручки и гибридные замкнутые инсулиновые помпы. Многонациональные производители укрепляют местные партнерства для навигации по децентрализованным закупкам Испании, в то время как региональные дистрибьюторы используют свое знакомство с тендерами автономных сообществ для получения доли. Розничные аптеки, поддерживаемые экспансией Grupo Cofares, теперь служат полноценными диабетическими центрами, предлагающими обучение устройствам и услуги по пополнению запасов. На рынке устройств для лечения диабета в Испании препятствия сертификации кибербезопасности и ограничения цен на расходные материалы сдерживают ценовую власть, но также мотивируют производителей подчеркивать безопасность продукции и экономическую эффективность.

Ключевые выводы отчета

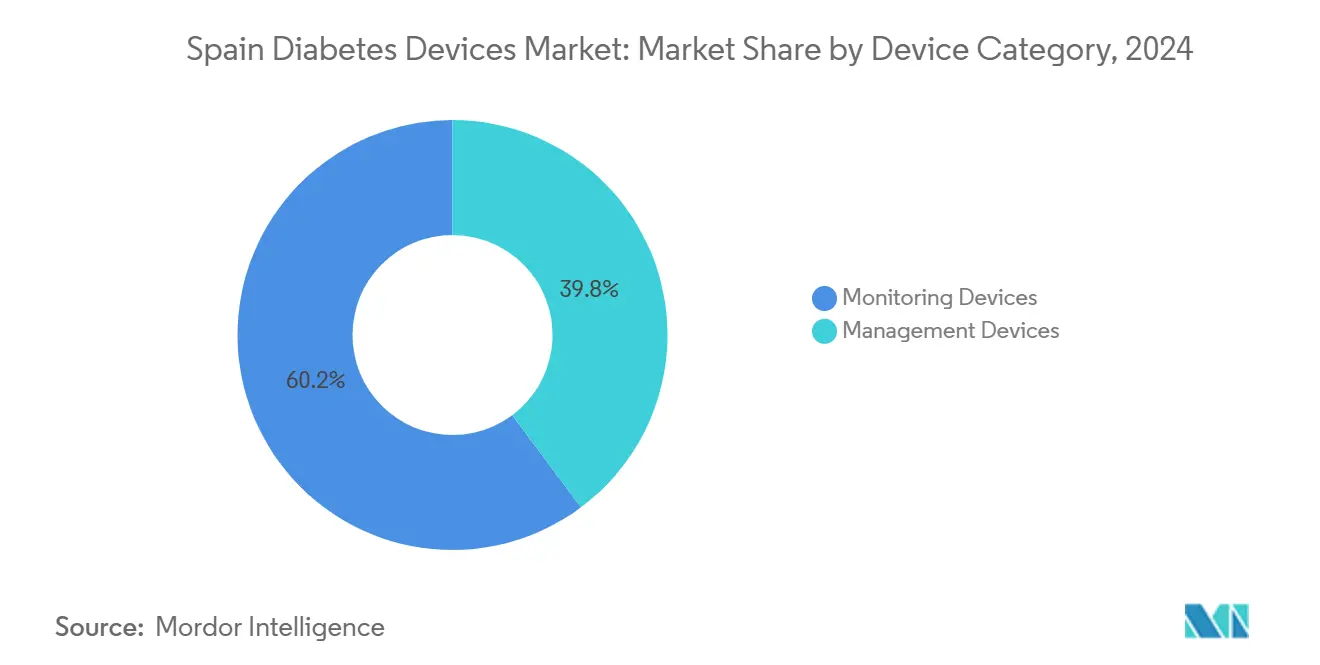

- По категории устройств устройства мониторинга лидировали с долей выручки 60,24% в 2024 году; непрерывный мониторинг уровня глюкозы, по прогнозам, будет развиваться с совокупным годовым темпом роста 8,41% до 2030 года.

- По конечным пользователям больницы держали 46,12% доли рынка устройств для лечения диабета в Испании в 2024 году, в то время как домашний уход готов к расширению с совокупным годовым темпом роста 7,81% до 2030 года.

- По каналам распространения розничные аптеки составили 55,35% доли размера рынка устройств для лечения диабета в Испании в 2024 году и остаются ключевыми, поскольку онлайн-аптеки показывают самый быстрый рост с совокупным годовым темпом роста 8,23%.

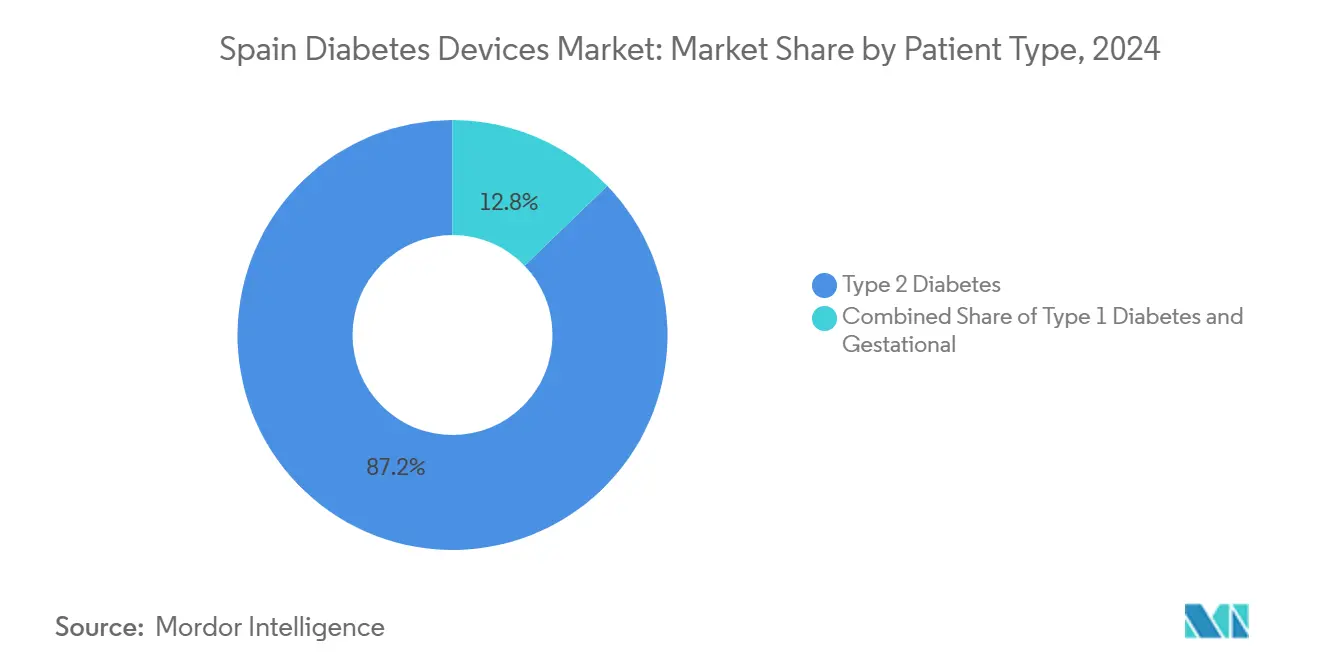

- По типу пациентов сахарный диабет 2-го типа доминировал с долей 87,29% размера рынка устройств для лечения диабета в Испании в 2024 году; сахарный диабет 1-го типа показывает самый высокий прогнозируемый совокупный годовой темп роста 7,92% до 2030 года.

- По подключению устройств несвязанные продукты сохранили долю 78,64% в 2024 году; устройства Bluetooth/беспроводные показывают самый сильный рост с совокупным годовым темпом роста 9,16%.

Тенденции и аналитические данные рынка устройств для лечения диабета в Испании

Анализ влияния драйверов

| Драйвер | (~) % влияние на прогноз совокупного годового темпа роста | Географическая значимость | Временные рамки влияния |

|---|---|---|---|

| Связанный со старением скачок распространенности диабета в южной и прибрежной Испании | +1.5% | Южные регионы (Андалусия, Валенсия) и прибрежные районы (Канарские острова) | Долгосрочно (≥ 4 лет) |

| Развертывание возмещения CGM, управляемого первичной медико-санитарной помощью (2024) | +1.2% | Национальное, с ранним внедрением в Каталонии, стране Басков и Мадриде | Среднесрочно (2-4 года) |

| Всплеск клинических испытаний гибридной замкнутой петли в испанских университетских больницах | +0.9% | Городские центры с университетскими больницами (Барселона, Мадрид, Валенсия, Севилья) | Среднесрочно (2-4 года) |

| Программы диабетического благополучия, поддерживаемые работодателем | +0.7% | Каталония и Мадрид | Среднесрочно (2-4 года) |

| Проникновение умных ручек в розничные аптеки через Grupo Cofares | +1.1% | Национальное, с концентрацией в городских районах | Краткосрочно (≤ 2 лет) |

| Рост платформы электронных рецептов, обеспечивающей автоматическое пополнение | +0.8% | Национальное, с различными темпами внедрения в автономных сообществах | Среднесрочно (2-4 года) |

| Источник: Mordor Intelligence | |||

Связанный со старением скачок распространенности диабета

Прибрежные и южные регионы Испании сообщают о показателях диабета значительно выше среднего по стране, обусловленных стареющим населением, которое достигает пика в возрасте 80 лет [1]Edelmiro L. Menéndez Torre, "Prevalence of Diabetes Mellitus in Spain," Endocrinología, Diabetes y Nutrición, elsevier.es. Концентрированная распространенность трансформируется в более высокий спрос на устройства на душу населения, побуждая поставщиков согласовывать запасы и послепродажную поддержку с программами автономных сообществ, ориентированными на пожилых людей. Региональные инициативы, такие как программа ALAS Madrid Salud, иллюстрируют, как локализованные стратегии профилактики могут нормализовать уровень глюкозы у 35% участников с предиабетом, подчеркивая неудовлетворенный спрос на непрерывный мониторинг в старших когортах. Рынок устройств для лечения диабета в Испании, следовательно, наблюдает устойчивый базовый рост, поскольку каждая последующая возрастная группа входит в группу высокого риска. Производители адаптируют глюкометры с простым интерфейсом и дисплеи CGM с крупными шрифтами для удовлетворения потребностей в удобстве использования для гериатрических пациентов, в то время как аптеки в Андалусии и Валенсии увеличивают запасы легко загружаемых тест-полосок для решения проблем с ловкостью у пожилых пользователей.

Развертывание возмещения CGM первичной медико-санитарной помощью

Национальная политика 2024 года, разрешающая финансирование CGM через клиники первичной медико-санитарной помощи, убрала барьеры специалистов и открыла доступ для пациентов с сахарным диабетом 2-го типа, получающих инсулин. Поэтапный запуск в Каталонии показал 69% охват среди контактируемых кандидатов, модель, которая теперь воспроизводится в стране Басков и Мадриде [2]María González, "Real-World Study of Medtronic 780G Hybrid Closed-Loop System," Endocrinología, Diabetes y Nutrición, elsevier.es. Анализы медицинской экономики прогнозируют годовую экономию 580 евро на пациента от сокращения тяжелой гипогликемии, мотивируя дополнительные автономные сообщества расширить критерии приемлемости. Поставщики, позиционированные на рынке устройств для лечения диабета в Испании, перераспределяют маркетинговые бюджеты от эндокринологических центров к образованию врачей первичной медико-санитарной помощи. Спрос на заводски откалиброванные CGM, интегрирующиеся со стандартными электронными медицинскими картами, растет, и испанские дистрибьюторы конкурируют за эксклюзивные тендеры, которые объединяют датчики с облачными панелями для врачей общей практики.

Клинические испытания гибридной замкнутой петли в университетских больницах

Университетские больницы Барселоны и Мадрида стали национальными референс-центрами для исследований гибридной замкнутой петли (HCL). Испытания системы Medtronic 780G улучшили время в целевом диапазоне с 69% до 74% и снизили HbA1c с 7,6% до 7,0% за шесть месяцев [3]F. Gómez-Peralta, "Impact of Continuous Glucose Monitoring in Clinical Practice," Diabetes Therapy, link.springer.com. Результаты ускоряют включение HCL технологий в региональные формуляры, ускоряя распространение за пределы третичных центров. Публикации в испанских журналах дают региональным держателям бюджетов необходимые доказательства для авторизации закупок, тем самым поднимая рынок устройств для лечения диабета в Испании. Производители устройств теперь спонсируют тренинги для клиницистов в Севилье и Валенсии, чтобы сократить задержку развертывания после регуляторного разрешения.

Проникновение умных ручек в розничные аптеки

38% охват аптек Grupo Cofares позволяет быстрое развертывание умных ручек с поддержкой Bluetooth, приближая доставку инсулина к повседневным рутинам пациентов. Общественные фармацевты, руководствуясь рекомендациями 7-го медико-фармацевтического конгресса, консультируют пользователей по сопряжению ручек с приложениями CGM, обеспечивая непрерывность данных между пополнениями. Этот потребительско-ориентированный путь снижает зависимость от больничной выдачи и повышает приверженность среди пациентов с сахарным диабетом 2-го типа, управляемых в основном в первичной медико-санитарной помощи. Ранние тенденции продаж подтверждают, что когда ручки хранятся рядом с пакетами тест-полосок, пациенты принимают дополнительные расходы на устройства из-за воспринимаемого удобства. Рынок устройств для лечения диабета в Испании, таким образом, регистрирует более быстрый оборот единиц через розничные полки, чем через больничные аптеки.

Рост платформы электронных рецептов, обеспечивающей автоматическое пополнение

Испанская Receta Electrónica теперь поддерживает подсказки автоматического пополнения, которые синхронизируются с жизненными циклами датчиков CGM и графиками инфузионных наборов помп. Интеграция с программным обеспечением общественных аптек обеспечивает более плавную непрерывность поставок, сокращая дни пропуска датчиков и снижая риск неблагоприятных событий. Пилотные проекты в реальном мире указывают на 15% рост своевременного получения расходных материалов там, где активны уведомления автоматического пополнения. Расширение платформы усиливает сбор данных для администраторов здравоохранения, которые используют аналитику приверженности для тонкой настройки региональных бюджетов. Производители устройств встраивают штрих-кодовые идентификаторы, согласованные с электронными рецептами, упрощая отслеживание запасов аптек и способствуя долгосрочной лояльности на рынке устройств для лечения диабета в Испании.

Анализ влияния ограничений

| Ограничение | (~) % влияние на прогноз совокупного годового темпа роста | Географическая значимость | Временные рамки влияния |

|---|---|---|---|

| Строгая сертификация кибербезопасности AEMPS для связанных помп | -1.2% | Национальное | Среднесрочно (2-4 года) |

| Низкий уровень внедрения CGM в сельской Кастилии-Ла-Манча и Эстремадуре | -0.8% | Сельские районы, особенно Кастилия-Ла-Манча и Эстремадура | Долгосрочно (≥ 4 лет) |

| Ограничения системы референтных цен на тест-полоски | -0.6% | Национальное | Краткосрочно (≤ 2 лет) |

| Фрагментированные задержки региональных закупок (17 автономных сообществ) | -0.9% | Национальное, с различным влиянием в автономных сообществах | Среднесрочно (2-4 года) |

| Источник: Mordor Intelligence | |||

Строгая сертификация кибербезопасности AEMPS для связанных помп

Испанский регулятор требует передовых доказательств тестирования на проникновение до того, как связанные инсулиновые помпы получат допуск на рынок. Сертификация добавляет 6-12 месяцев к графикам запуска и поднимает расходы на соответствие, отпугивая меньших инноваторов. Хотя пациенты в конечном итоге выигрывают от более сильной защиты данных, задержанная доступность продуктов подавляет краткосрочные продажи помп на рынке устройств для лечения диабета в Испании. Многонациональные компании отвечают поэтапными запусками в Испании после первоначального разрешения в других государствах ЕС, перераспределяя раннее промо-расходы на соседние рынки. Дополнительный контроль также обязывает дистрибьюторов предоставлять подробные тренинги по кибербезопасности биомедицинским инженерам в государственных больницах.

Низкое внедрение CGM в сельской Кастилии-Ла-Манча и Эстремадуре

Редкие специализированные клиники, ограниченный широкополосный доступ и более низкие средние доходы поддерживают проникновение непрерывного мониторинга примерно на половине городского уровня. Исследование логистики сельского домашнего здравоохранения выявило логистические препятствия для регулярного обслуживания устройств и обучения пациентов [4]Cristian Castillo, "Home Healthcare in Spanish Rural Areas," Socio-Economic Planning Sciences, sciencedirect.com. Результирующие диспропорции принуждают региональные власти к пилотированию инициатив мобильных клиник, но ограничения капитала замедляют прогресс. Производители, проводящие пилотные программы с телемедицинскими стартапами, надеются доказать осуществимость удаленного подключения, но до улучшения покрытия подавленный сельский спрос ограничивает общий рост рынка устройств для лечения диабета в Испании.

Ограничения системы референтных цен на тест-полоски

Референтное ценообразование Испании сокращает маржи тест-полосок примерно на 15%. Более низкая прибыльность ограничивает промо-бюджеты для передовых полосок, которые сокращают объемы образцов крови или улучшают точность. Производители поэтому приоритизируют датчики CGM, оставляя инновации базовых глюкометров застойными. Аптеки продолжают продавать высокие объемы, но подавленные цены сокращают пул доходов, замедляя траекторию размера рынка устройств для лечения диабета в Испании.

Фрагментированные задержки региональных закупок

Каждое автономное сообщество устанавливает независимые циклы тендеров, создавая асинхронное принятие новых технологий. Результирующая 3-6-месячная задержка по сравнению с централизованными системами сокращает кумулятивную пятилетнюю выручку. Поставщики поддерживают отдельные команды продаж для высокоприоритетных регионов, таких как Каталония и страна Басков, повышая операционные расходы. Усилия по гармонизации остаются медленными, поэтому фрагментация закупок будет продолжаться как структурное торможение рынка устройств для лечения диабета в Испании.

Сегментный анализ

По категории устройств: доминирование мониторинга, импульс управления

Устройства мониторинга удерживали 60,24% рынка устройств для лечения диабета в Испании в 2024 году, подкрепленные стандартизированными протоколами тестирования глюкозы во всех автономных сообществах. Импульс подсегмента CGM продолжается с совокупным годовым темпом роста 8,41%, поскольку финансирование растет и клинические доказательства подтверждают экономию расходов. Размер рынка устройств для лечения диабета в Испании для устройств мониторинга прогнозируется достичь 690 млн долларов США к 2030 году, демонстрируя устойчивое расширение объема и стоимости.

Устройства управления - включая помпы и умные ручки - представляют меньшую, но стратегически значимую долю. Системы гибридной замкнутой петли, протестированные в испанских больницах, доказывают значительные гликемические улучшения, побуждая больше регионов возмещать передовые помпы. Доступность умных ручек в розничных аптеках снизила барьеры доступа; в сочетании с автоматизированными алгоритмами дозирования эти устройства сокращают пользовательскую нагрузку и повышают приверженность. Поставщики объединяют облачные панели с ручками, чтобы извлечь выгоду из возникающей модели ухода, основанной на данных, дальше расширяя свой след на рынке устройств для лечения диабета в Испании.

Примечание: Доли сегментов всех индивидуальных сегментов доступны при покупке отчета

По конечным пользователям: якорь больниц, ускорение домашнего ухода

Больницы командовали 46,12% доли рынка устройств для лечения диабета в Испании в 2024 году благодаря их роли привратника для инициации сложных устройств. Центральные фармако-терапевтические комитеты все еще одобряют назначения помп и CGM, влияя на последующие амбулаторные траектории. Внутрибольничное принятие профессиональных CGM для острого управления поддерживает продолжающиеся размещения единиц.

Настройки домашнего ухода растут быстрее всего с совокупным годовым темпом роста 7,83%, поддерживаемые расширением телемедицины, поощряемой стратегией цифрового здравоохранения Испании. Исследования эпохи локдауна показали улучшенное время в диапазоне несмотря на меньшее количество клинических визитов, подтверждая преимущества удаленного мониторинга doi.org. Размер рынка устройств для лечения диабета в Испании, генерируемый пользователями домашнего ухода, прогнозируется превысить 350 млн долларов США к 2030 году, повышая общую устойчивость сектора.

По каналам распространения: охват розницы, рост онлайн

Розничные аптеки обеспечивают 55,35% выручки 2024 года, демонстрируя непревзойденное географическое присутствие и интеграцию возмещения. Их консультативная роль расширяется, поскольку фармацевты получают кредиты непрерывного образования для консультирования по диабетическим устройствам. Модели объединенных услуг - такие как стартовые пакеты датчиков плюс обучение - увеличивают долю кошелька на рынке устройств для лечения диабета в Испании.

Онлайн-аптеки, прогрессирующие с совокупным годовым темпом роста 8,23%, привлекают технически подкованных городских потребителей, которые ценят доставку расходных материалов до двери. Интеграция с Receta Electrónica позволила беспроблемную обработку доплат, в то время как курьерские службы гарантируют соблюдение холодовой цепи для инсулина. Больничные аптеки остаются незаменимыми для первоначальных распределений помп и аренды профессиональных CGM, но сталкиваются с конкуренцией по повторным продажам, поскольку дистрибьюторы стимулируют общественные каналы.

По типу пациентов: объем 2-го типа, инновации 1-го типа

Пациенты с сахарным диабетом 2-го типа генерируют 87,29% выручки, диктуя базовый спрос. Поскольку доказательства CGM и умных ручек накапливаются для этой когорты, государственные плательщики постепенно спонсируют передовые устройства, увеличивая абсолютные объемы. Пациенты с сахарным диабетом 1-го типа принимают новые технологии раньше и представляют инновационную витрину, продвигая испытания систем HCL, которые влияют на более широкий дизайн устройств. С совокупным годовым темпом роста 7,92% их покупательная способность значительно превышает рост населения, поддерживая активность премиум-уровня на рынке устройств для лечения диабета в Испании.

Примечание: Доли сегментов всех индивидуальных сегментов доступны при покупке отчета

По подключению устройств: удержание несвязанных, рост беспроводных

Несвязанные устройства лидировали с долей 78,64% в 2024 году из-за более низкой стоимости и укоренившегося возмещения. Давления референтного ценообразования поддерживают базовые глюкометры повсеместными. Тем не менее, устройства Bluetooth/беспроводные мчатся вперед с совокупным годовым темпом роста 9,16%, вдохновленные коучингом на основе приложений и удаленными панелями клиницистов. Доля рынка устройств для лечения диабета в Испании для связанных устройств может превысить 30% к 2030 году, поскольку ориентированные на автономию молодые пользователи и цифрово грамотные пожилые люди выбирают интегрированные потоки данных.

Географический анализ

Децентрализованная архитектура здравоохранения Испании производит заметные региональные контрасты. Южные автономные сообщества, такие как Андалусия и Валенсия, сочетают высокую распространенность с значительными пожилыми популяциями, стимулируя повышенное потребление тест-полосок и датчиков CGM на душу населения. Канарские острова возглавляют диаграммы распространенности с 12%, побуждая местные власти субсидировать стартовые наборы CGM для пожилых людей в центрах здоровья сообщества. Эти инициативы продвигают рынок устройств для лечения диабета в Испании в прибрежных зонах впереди национальных средних.

Городские центры - Мадрид, Барселона, Валенсия и Севилья - концентрируют специализированные больницы и университетские исследования, делая их ранними последователями гибридных замкнутых помп и приложений дозировки на основе ИИ. 600 000 взрослых с диабетом в Мадриде формируют плотный кластер спроса; команды закупок там приоритизируют интероперабельность с региональной медицинской картой, стимулируя поставщиков локализовать программное обеспечение на испанском и каталанском языках.

Сельские провинции, особенно Кастилия-Ла-Манча и Эстремадура, отстают в внедрении CGM из-за пробелов в широкополосном доступе и меньшего количества обученных эндокринологов. Мобильные телемедицинские фургоны, пилотируемые в Сеговии, показывают обещание, но требуют устойчивого финансирования. До масштабирования таких программ ограниченная экспозиция устройств ограничивает вклад размера рынка устройств для лечения диабета в Испании из этих областей.

Страна Басков и Наварра используют более высокие расходы на общественное здравоохранение на душу населения для интеграции диабетических устройств в пути хронического ухода быстрее среднего национального. Пакет хронических заболеваний Каталонии добавляет поэтапное финансирование CGM; его унифицированная платформа медицинской информации поддерживает решения о возмещении, основанные на данных, предоставляя план, который другие регионы стремятся воспроизвести. Эти ведущие сообщества коллективно составляют непропорциональную долю продаж премиум-устройств, усиливая общий рост рынка устройств для лечения диабета в Испании.

Конкурентная среда

Рынок устройств для лечения диабета в Испании умеренно концентрирован, с Abbott, Medtronic и Dexcom, лидирующими в выручке от мониторинга, в то время как Medtronic и Ypsomed командуют установками помп. Стратегические альянсы переопределяют соперничество: партнерство Medtronic с Abbott выравнивает зондирование глюкозы с интероперабельными помпами, обещая бесшовные передачи данных, которые соответствуют стандартам электронных рецептов Испании. Скачок продаж помп Ypsomed на 80,8% подчеркивает растущий интерес к автоматизированному дозированию; его фокус на открытопротокольной связности Bluetooth резонирует с больницами, требующими гибких интеграций.

Отечественный игрок Insulcloud эксплуатирует облачную аналитику для соответствия местным критериям закупок для интероперабельных решений, предлагая панели реального времени, которые сочетаются с порталами телездравоохранения автономных сообществ. Menarini Diagnostics использует установленные отношения лабораторной диагностики для объединения глюкометров с услугами тестирования HbA1c, закрепляя свое присутствие в тендерах государственных клиник. Фрагментированные закупки вознаграждают адаптивных дистрибьюторов, которые локализуют заявки, обучают клиницистов и гарантируют регион-специфичную логистику запчастей, способствуя живому сегменту среднего уровня на рынке устройств для лечения диабета в Испании.

Регуляторная строгость формирует конкуренцию: мандаты кибербезопасности AEMPS бросают вызов меньшим участникам, лишенным выделенных команд соответствия, но установленные многонациональные компании извлекают выгоду из своего опыта аудита для обеспечения ранних одобрений. Компании также дифференцируются через послепродажную поддержку, предлагая 24-часовые горячие линии на испанском, каталанском и баскском языках для удовлетворения региональных языковых требований. По мере созревания данных электронных рецептов программы приверженности на основе аналитики становятся новым полем битвы, побуждая производителей устройств встраивать алгоритмы ИИ, которые отмечают пробелы в поставках и предлагают проактивные вмешательства.

Лидеры индустрии устройств для лечения диабета в Испании

-

Dexcom Inc.

-

Ascensia Diabetes Care

-

Eli Lilly and Company

-

Tandem Diabetes Care

-

Ypsomed AG

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Недавние разработки в индустрии

- Февраль 2024: Dexcom запустила систему CGM реального времени Dexcom ONE+ в Испании, предлагающую заводскую калибровку и прямой дисплей смартфона.

- Ноябрь 2022: Непрерывный монитор уровня глюкозы Eversense E3 (CGM) был одобрен FDA и получил одобрение CE Mark в Европе для людей с диабетом в возрасте 18 лет и старше.

- Июнь 2022: Senseonics получила CE mark для 6-месячного CGM имплантата. Ascensia Diabetes Care, которая подписалась на продажу Eversense в 2020 году, ожидалась для распространения диабетического устройства в странах, включая Германию, Италию и Испанию, где она закладывала основу для запуска через конференции продаж и изменения в своей модели распространения.

Область охвата отчета о рынке устройств для лечения диабета в Испании

Испанский рынок устройств для лечения диабета сегментирован по устройствам управления (инсулиновые помпы, инсулиновые шприцы, картриджи в многоразовых ручках, одноразовые инсулиновые ручки и струйные инжекторы) и устройствам мониторинга (самоконтроль уровня глюкозы в крови и непрерывный мониторинг уровня глюкозы). Отчет предлагает стоимость (в долларах США) и объем (в единицах) для вышеуказанных сегментов.

| Устройства мониторинга | Самоконтроль уровня глюкозы в крови (SMBG) | Устройства глюкометров |

| Тест-полоски | ||

| Ланцеты | ||

| Непрерывный мониторинг уровня глюкозы (CGM) | Датчики | |

| Передатчики и приемники (долговечные) | ||

| Устройства управления | Системы инсулиновых помп | Устройство помпы |

| Резервуар помпы | ||

| Инфузионный набор | ||

| Патч-помпа | ||

| Инсулиновые ручки доставки | Одноразовые ручки | |

| Многоразовые умные ручки | ||

| Инсулиновые шприцы | ||

| Инсулиновые картриджи | ||

| Больницы |

| Специализированные клиники |

| Настройки домашнего ухода |

| Больничные аптеки |

| Розничные аптеки |

| Онлайн-аптеки |

| Сахарный диабет 1-го типа |

| Сахарный диабет 2-го типа |

| Гестационный / другой |

| Bluetooth / беспроводные связанные |

| Несвязанные |

| По категории устройств | Устройства мониторинга | Самоконтроль уровня глюкозы в крови (SMBG) | Устройства глюкометров |

| Тест-полоски | |||

| Ланцеты | |||

| Непрерывный мониторинг уровня глюкозы (CGM) | Датчики | ||

| Передатчики и приемники (долговечные) | |||

| Устройства управления | Системы инсулиновых помп | Устройство помпы | |

| Резервуар помпы | |||

| Инфузионный набор | |||

| Патч-помпа | |||

| Инсулиновые ручки доставки | Одноразовые ручки | ||

| Многоразовые умные ручки | |||

| Инсулиновые шприцы | |||

| Инсулиновые картриджи | |||

| По конечным пользователям | Больницы | ||

| Специализированные клиники | |||

| Настройки домашнего ухода | |||

| По каналам распространения | Больничные аптеки | ||

| Розничные аптеки | |||

| Онлайн-аптеки | |||

| По типу пациентов | Сахарный диабет 1-го типа | ||

| Сахарный диабет 2-го типа | |||

| Гестационный / другой | |||

| По подключению устройств | Bluetooth / беспроводные связанные | ||

| Несвязанные | |||

Ключевые вопросы, отвеченные в отчете

Насколько велик рынок устройств для лечения диабета в Испании?

Ожидается, что размер рынка устройств для лечения диабета в Испании достигнет 0,76 млрд долларов США в 2025 году и будет расти с совокупным годовым темпом роста 7,41% до 1,09 млрд долларов США к 2030 году.

Какой продуктовый сегмент расширяется быстрее всего?

Системы непрерывного мониторинга уровня глюкозы являются самым быстрорастущим сегментом, показывая совокупный годовой темп роста 8,4% до 2030 года, поскольку возмещение первичной медико-санитарной помощи расширяет покрытие.

Кто являются ключевыми игроками на рынке устройств для лечения диабета в Испании?

Dexcom, Abbott, Novo Nordisk, Medtronic и Sanofi являются основными компаниями, работающими на рынке устройств для лечения диабета в Испании.

Где внедрение CGM самое низкое и почему?

Сельская Кастилия-Ла-Манча и Эстремадура показывают устойчиво низкое принятие из-за редкого специализированного покрытия, ограниченного широкополосного доступа и более низких доходов домохозяйств, расширяя разрыв в уходе между городом и деревней.

Последнее обновление страницы: