Анализ рынка растительного масла в Южной Америке

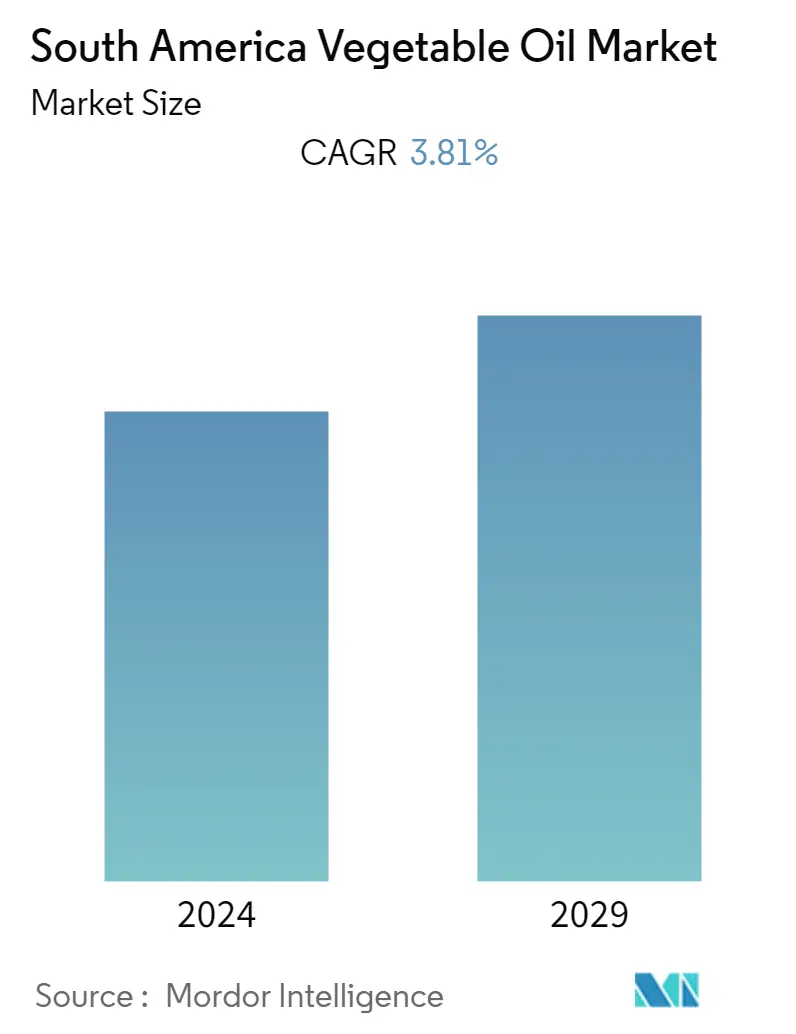

Рынок растительного масла Южной Америки в текущем году оценивается в 18 963,45 тыс. тонн, а среднегодовой темп роста, по прогнозам, составит 3,81% в течение следующих пяти лет.

- Страны Южной Америки, такие как Бразилия и Аргентина, являются основными экспортерами арахисового масла. Бразилия и Венесуэла являются ведущими странами-производителями растительного масла в Южной Америке. Растущий спрос на полезные для здоровья пищевые масла, полученные из натуральных источников, стимулирует рост рынка растительных масел. Ожидается, что растущая пищевая промышленность региона в сочетании с ростом индустрии общественного питания будет способствовать росту рынка растительных масел в Южной Америке.

- Более того, растущее внимание потребителей к здоровью и благополучию в регионе еще больше повышает спрос на оливковое масло. Оливковое масло используется не только в качестве заправки, но и в качестве средства для приготовления пищи, что делает его предпочтительным выбором среди людей, заботящихся о своем здоровье. Растущий спрос удовлетворяется за счет импорта оливкового масла в регионе. По данным Службы зарубежного сельского хозяйства Министерства сельского хозяйства США (USDA), в 2021 году Бразилия импортировала 120 000 метрических тонн оливкового масла, в основном из Португалии, Испании, Аргентины и других стран мира.

- Аналогично, по мере того, как население Южной Америки продолжает расти, растет и спрос на пищевые масла. Растительные масла, которые используются для приготовления пищи и жарки, а также являются компонентом многих обработанных пищевых продуктов, являются важным источником калорий и жиров в рационе жителей Южной Америки. Растительные масла обычно считаются более полезными для здоровья, чем животные жиры, поскольку в них меньше насыщенных жиров и больше ненасыщенных жиров. Это привело к растущей осведомленности потребителей о пользе растительных масел для здоровья, что привело к увеличению спроса. Кроме того, растительные масла используются для создания биотоплива, которое становится все более популярным как более экологически чистый заменитель ископаемого топлива. Это помогло создать дополнительный рынок растительных масел, что способствовало дальнейшему росту отрасли.

- Южная Америка имеет благоприятный климат для выращивания масличных культур, таких как соя и подсолнечник, которые являются основными источниками растительных масел в регионе. Это привело к повышению урожайности и снижению производственных затрат, что сделало южноамериканские растительные масла более конкурентоспособными на мировом рынке, тем самым поддержав рост рынка. Подсолнечное и соевое масло являются основными потребляемыми и производимыми в Аргентине маслами. Согласно отчету Министерства сельского хозяйства США, в 2020-2021 годах Аргентина произвела 2900 и 48 000 тысяч тонн подсолнечника и сои соответственно.

Тенденции рынка растительных масел Южной Америки

Растущий спрос на биотопливо для поддержки роста рынка

- Растущая обеспокоенность по поводу темпов изменения климата стимулирует рост спроса на биотопливо, стимулируя рост рынка. Кроме того, спрос потребителей на биотопливо растет, поскольку ископаемое топливо отрицательно влияет на окружающую среду; многие люди ищут более экологически чистые и устойчивые альтернативы. Это привело к увеличению производства биотоплива в регионе, что, как ожидается, будет поддерживать и стимулировать рост рынка в течение прогнозируемого периода. Например, по данным известной нефтяной компании BP, Бразилия выделяется как ведущий производитель биотоплива в Южной Америке. В 2021 году производство биотоплива в стране достигло впечатляющих 376 тысяч баррелей нефтяного эквивалента в сутки.

- Для сравнения, в Колумбии производилось 13 тысяч баррелей биотоплива в день, а в Аргентине наблюдался рост производства биотоплива с 27 тысяч баррелей нефтяного эквивалента в день в 2020 году до 38 тысяч баррелей в день в 2021 году. Таким образом, ожидается, что растущий спрос биотоплива увеличит потребность в рапсовом, пальмовом и соевом масле для стимулирования расширения рынка.

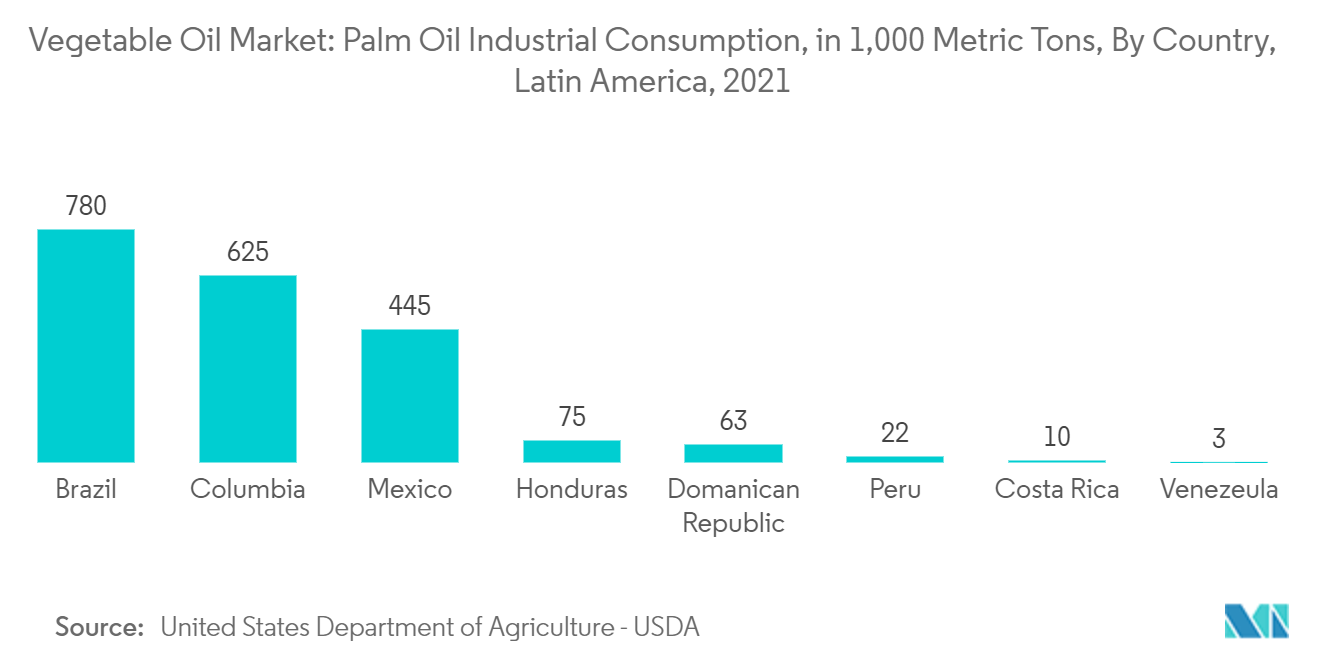

- Более того, ожидается, что рынок пальмового масла будет расти быстрее, поскольку оно используется для производства как метилового эфира, так и гидродезоксигенированного биодизельного топлива. Переэтерификация – это метод получения метилового эфира из пальмового масла. Биодизельное топливо из пальмового масла часто смешивают с другими видами топлива для получения смесей биодизельного топлива из пальмового масла. Например, по данным Министерства сельского хозяйства США (USDA), в 2021 году промышленное потребление пальмового масла в Бразилии оценивалось в 780 тысяч метрических тонн, что является самым высоким показателем среди стран Латинской Америки. В том же году промышленное потребление пальмового масла Колумбии заняло второе место в регионе и составило 625 тысяч тонн.

- Пальмовое масло используется в обеих странах в качестве сырья для производства биодизеля. Кроме того, такие страны, как Колумбия, Бразилия и Эквадор, все чаще переходят на устойчивое производство пальмового масла, поскольку пальмовое масло получает более прочную позицию в остальной части Южной Америки благодаря сертификации Круглого стола по устойчивому пальмовому маслу.

- Учитывая широкое использование пальмового масла в регионе, многие производители активно расширяют свои местные операции и участвуют в зарубежной торговле пальмовым маслом, тем самым способствуя общему расширению рынка.

На Бразилию приходится наибольшая доля рынка

- Бразилия является одним из крупнейших производителей и экспортеров растительного масла после США. Несколько основных факторов, таких как открытие новых морских нефтяных месторождений, стимулирующих транснациональные нефтяные компании, такие как государственное предприятие Petrobras и другие компании, занимающиеся активным созданием новых нефтеперерабатывающих заводов, способствуют увеличению добычи нефти и, как ожидается, приведут к увеличению производства растительного масла. производство в стране.

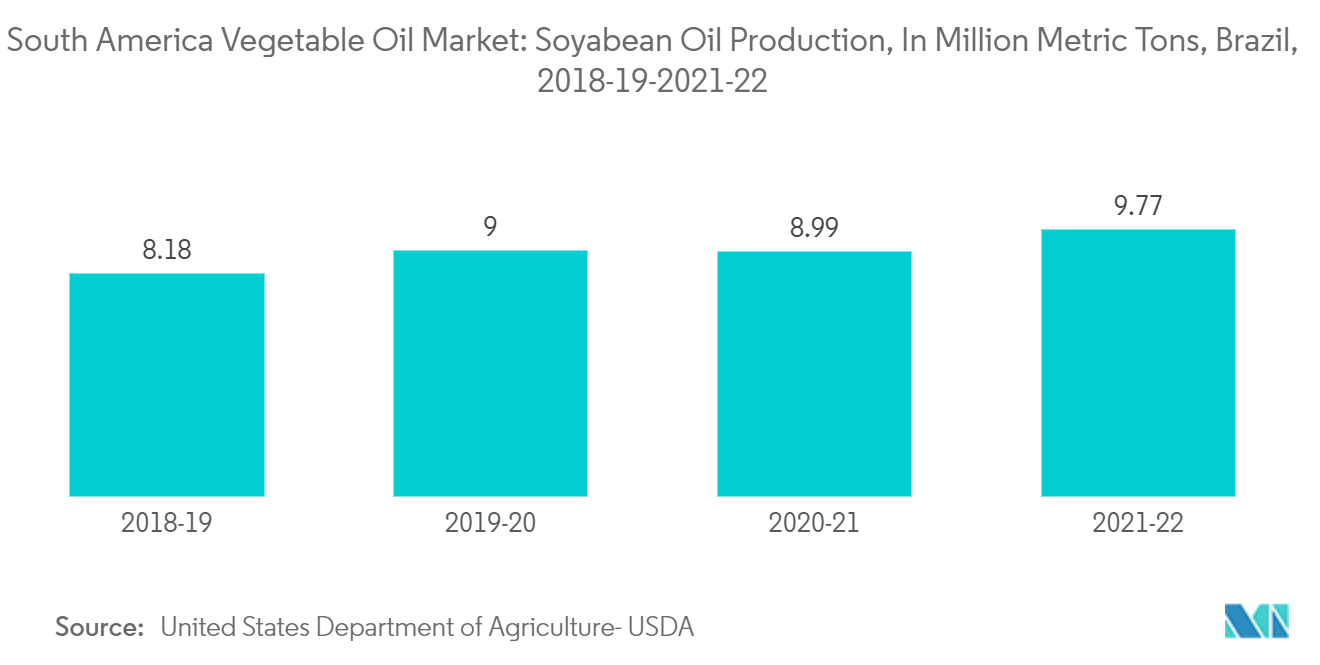

- Например, по данным Министерства сельского хозяйства США (USDA), в 2022–2022 годах производство соевого масла в Бразилии составило почти 9,77 миллиона метрических тонн, что больше, чем в предыдущем году, когда производство соевого масла составил 8,99 млн тонн. Это также будет самый высокий показатель за исследуемый период. Кроме того, в 2021 году на соевое масло приходилось чуть более 72% объема сырья, используемого для производства биодизеля в Бразилии.

- Кроме того, Бразилия имеет большую площадь пахотных земель и благоприятный климат для выращивания масличных культур, таких как соевые бобы, пальмы и другие, что дает ей преимущество, поскольку она имеет увеличенные площади производства масличных культур. Например, по данным Службы зарубежного сельского хозяйства Министерства сельского хозяйства США, в маркетинговом году, закончившемся в сентябре 2021 года, площадь масличных пальм в Бразилии, по оценкам, достигла 180 000 гектаров, что увеличилось со 175 000 гектаров по сравнению с 2019 годом.

- Кроме того, несколько правительственных инициатив и регулирования еще больше поддержали рост рынка, сделав Бразилию крупнейшей страной в регионе, занимающей долю рынка. Например, Бразилия может похвастаться одной из крупнейших в мире программ биодизельного топлива, которая включает в себя мандат, предусматривающий минимальное содержание биодизельного топлива в дизельном топливе.

- По данным Национального агентства нефти, природного газа и биотоплива Бразилии (ANP), текущий мандат устанавливает долю смеси на уровне 10% (B10) с 2022 года. Такая приверженность использованию биодизельного топлива демонстрирует приверженность Бразилии продвижению возобновляемых и устойчивых источников энергии в транспортный сектор. Это создало дополнительный рынок растительных масел в стране, поскольку потребность в биотопливе из растительных масел возросла.

Обзор отрасли растительного масла Южной Америки

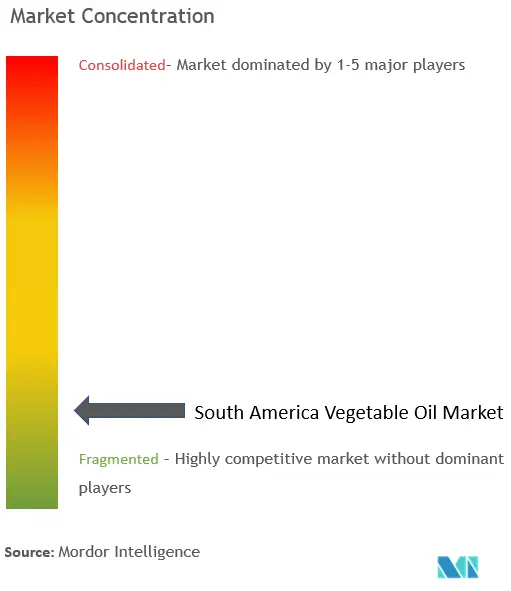

Рынок растительных масел Южной Америки является конкурентным. Наиболее активными компаниями на рынке растительных масел Южной Америки являются Bunge Limited, Cargill Incorporated, Sime Darby Plantation Berhad, Wilmar International Limited, Agropalma и другие. Активные компании на рынке приняли инновационные продукты в качестве стратегии в связи с изменением потребительских предпочтений в регионе.

Основное внимание компаний уделяется предложению продуктов с более широким спектром применения для всех секторов производства кормов, продуктов питания и напитков, а также промышленности, тем самым эффективно удовлетворяя предпочтения потребителей. Более того, компании приняли непрерывное расширение в качестве своей стратегии для достижения конкурентного преимущества на рынке и расширения своего географического присутствия и клиентской базы.

Лидеры рынка растительных масел Южной Америки

Sime Darby Plantation Berhad

Cargill, Incorporated

Bunge Limited

Agropalma

Wilmar International Limited

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка растительных масел Южной Америки

- Октябрь 2022 г. BrasilBiofuels объявила о своих планах построить первый в Бразилии завод по производству экологически чистого авиационного топлива в Манаусе с использованием технологии, разработанной датской компанией Topsoe Haldor. Компания заявила, что будет использовать пальмовое масло, которое будет выращивать в Бразилии, в качестве сырья для биоперерабатывающего завода, чтобы удовлетворить растущий спрос на возобновляемые виды топлива, включая SAF.

- Апрель 2022 г. Бразильский дистрибьютор топлива Vibra Energia SA воспользовался своим существующим партнерством с Brasil BioFuels (BBF), чтобы заняться производством и продажей реактивного топлива на основе пальмового масла. Это стратегическое решение отражает стремление Vibra Energia расширить свое участие в решениях в области устойчивой энергетики и дальнейшему ускорению перехода к более экологичным альтернативам в авиационной отрасли.

- Июль 2021 г. Agropalma объявила о партнерстве с Ciranda. В партнерстве с Ciranda Agropalma расширила производство органического пальмового масла, чтобы удовлетворить растущий спрос. Компании объявили, что будут поставлять в сектор органических продуктов питания пальмовое масло и шортенинги высочайшего качества.

Сегментация промышленности растительного масла в Южной Америке

Растительные масла, также известные как растительные жиры, представляют собой масла, полученные из семян или других частей плодов растения.

Рынок растительного масла в Южной Америке сегментирован по типу, применению и географическому положению. В зависимости от типа рынок сегментирован на пальмовое масло, соевое масло, рапсовое масло, подсолнечное масло, оливковое масло и другие виды. В зависимости от применения рынок сегментирован на пищевой, кормовой и промышленный. По географическому признаку рынок сегментирован на Бразилию, Аргентину и остальную часть Южной Америки.

Оценка рынка произведена в натуральном выражении в тоннах для всех вышеперечисленных сегментов.

| Пальмовое масло |

| Соевое масло |

| Рапсовое масло |

| Подсолнечное масло |

| Оливковое масло |

| Другие типы |

| Еда |

| Кормить |

| Промышленный |

| Бразилия |

| Аргентина |

| Остальная часть Южной Америки |

| Тип | Пальмовое масло |

| Соевое масло | |

| Рапсовое масло | |

| Подсолнечное масло | |

| Оливковое масло | |

| Другие типы | |

| Приложение | Еда |

| Кормить | |

| Промышленный | |

| География | Бразилия |

| Аргентина | |

| Остальная часть Южной Америки |

Часто задаваемые вопросы по исследованию рынка растительного масла в Южной Америке

Каков текущий размер рынка растительного масла в Южной Америке?

По прогнозам, среднегодовой темп роста рынка растительного масла в Южной Америке составит 3,81% в течение прогнозируемого периода (2024-2029 гг.).

Кто являются ключевыми игроками на рынке растительного масла в Южной Америке?

Sime Darby Plantation Berhad, Cargill, Incorporated, Bunge Limited, Agropalma, Wilmar International Limited — основные компании, работающие на рынке растительного масла Южной Америки.

Какие годы охватывает рынок растительного масла в Южной Америке?

В отчете рассматривается исторический размер рынка растительного масла в Южной Америке за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка растительного масла в Южной Америке на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы..

Последнее обновление страницы:

Отчет о промышленности растительного масла Южной Америки

Статистические данные о доле, размере и темпах роста доходов на рынке растительного масла в Южной Америке в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ растительного масла Южной Америки включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.

.webp)