Размер и доля рынка оборудования для производства полупроводников

Анализ рынка оборудования для производства полупроводников от Mordor Intelligence

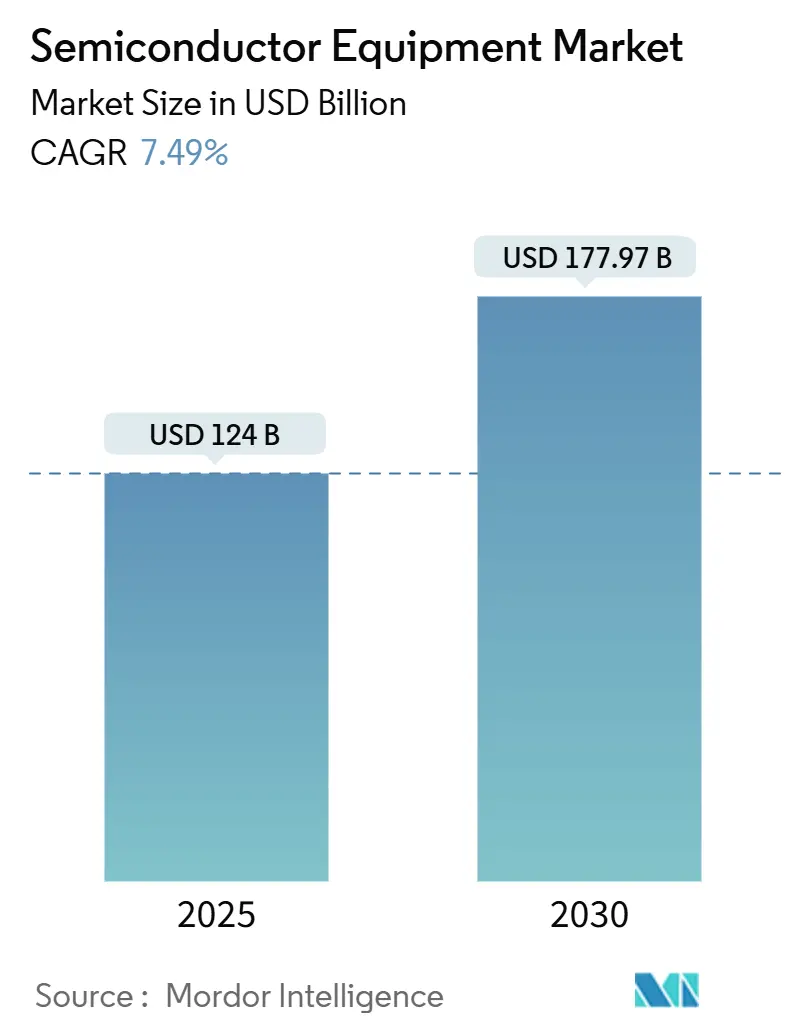

Размер рынка оборудования для производства полупроводников оценивался в 124,00 млрд долларов США в 2025 году и прогнозируется достичь 177,97 млрд долларов США к 2030 году со среднегодовым темпом роста 7,49%. Активное строительство производств, рекордные накопленные заказы на оборудование и волна государственных стимулов поддерживают эту траекторию. Литейные заводы ускоряют наращивание мощностей на 2 нм и ниже, в то время как игроки аутсорсинговой сборки и тестирования полупроводников (OSAT) масштабируют линии передовых корпусов для обслуживания спроса на искусственный интеллект (ИИ). Геополитические усилия по достижению технологического суверенитета формируют модели капитальных расходов, заставляя поставщиков оборудования жонглировать экспортными ограничениями в Китае с субсидируемыми возможностями в Северной Америке, Европе и на Ближнем Востоке. Производители оборудования, которые объединяют широту процессов, программную аналитику и сервисное покрытие, обеспечивают многолетние обязательства по закупкам от крупнейших инвесторов отрасли.

Ключевые выводы отчёта

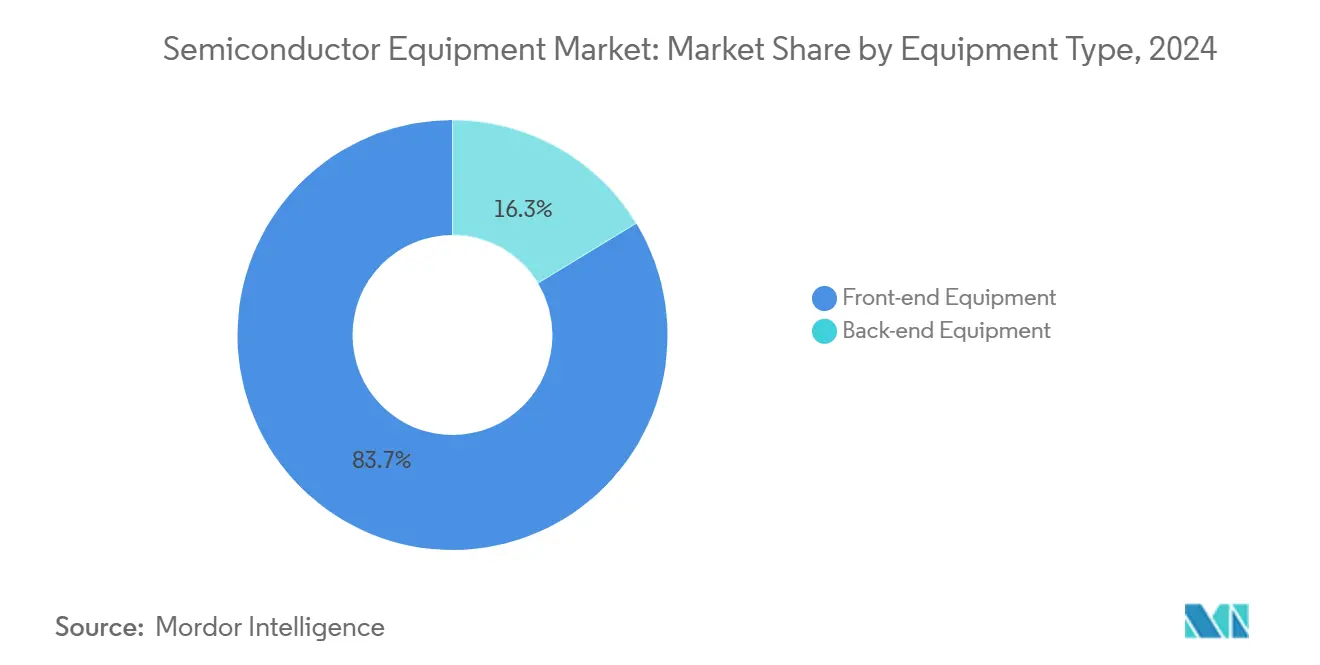

- По типу оборудования фронтальные инструменты обработки пластин заняли 83,7% доли рынка оборудования для производства полупроводников в 2024 году; прогнозируется, что системы High-NA EUV будут расширяться со среднегодовым темпом роста 21,1% до 2030 года.

- По участникам цепи поставок литейные заводы лидировали с долей выручки 52,2% в 2024 году, в то время как поставщики OSAT развиваются со среднегодовым темпом роста 12,2% до 2030 года.

- По размеру пластин инструменты для 300 мм составили 62,2% размера рынка оборудования для производства полупроводников в 2024 году; инструменты для силовых пластин ≤150 мм SiC/GaN растут со среднегодовым темпом роста 11,1%.

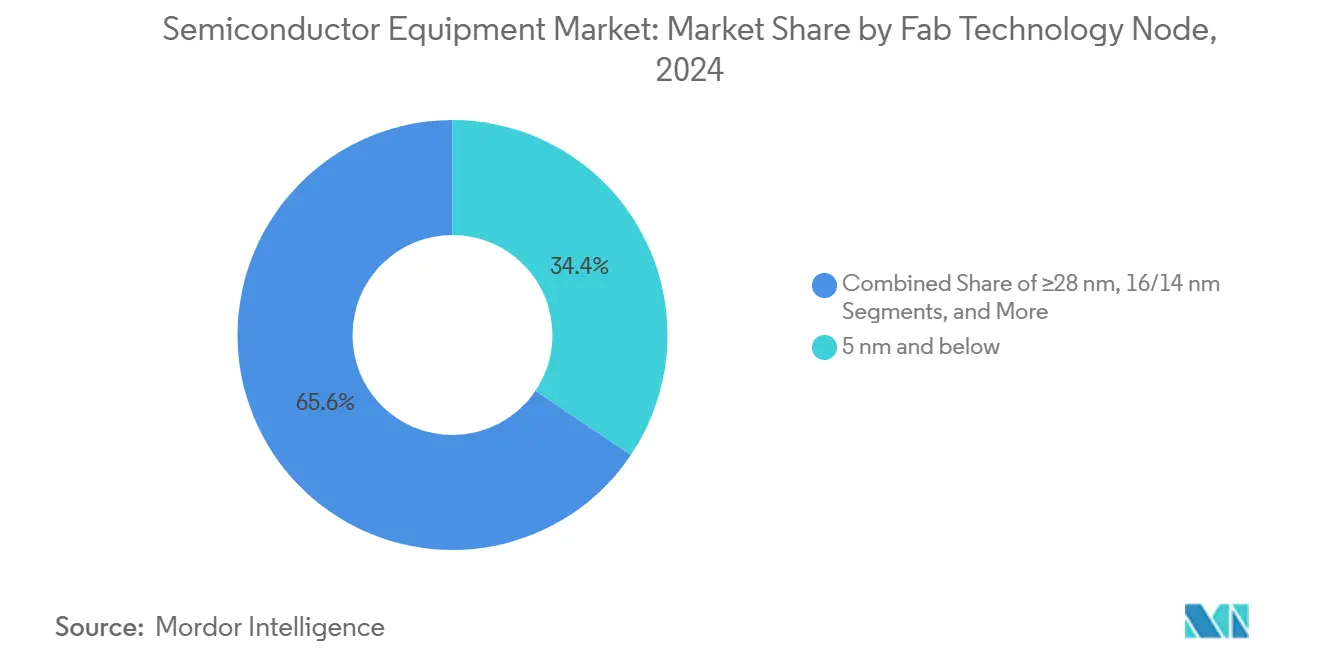

- По технологическому узлу процессы 5 нм и ниже удерживали 34,4% доли размера рынка оборудования для производства полупроводников в 2024 году, тогда как инструменты 2 нм и ниже демонстрируют перспективы среднегодового темпа роста 21,5%.

- По отрасли конечного пользователя применения в вычислительной технике и центрах обработки данных захватили 29,9% доли рынка оборудования для производства полупроводников в 2024 году; автомобильная промышленность и мобильность остаются самым быстрорастущим конечным рынком со среднегодовым темпом роста 13,8% до 2030 года.

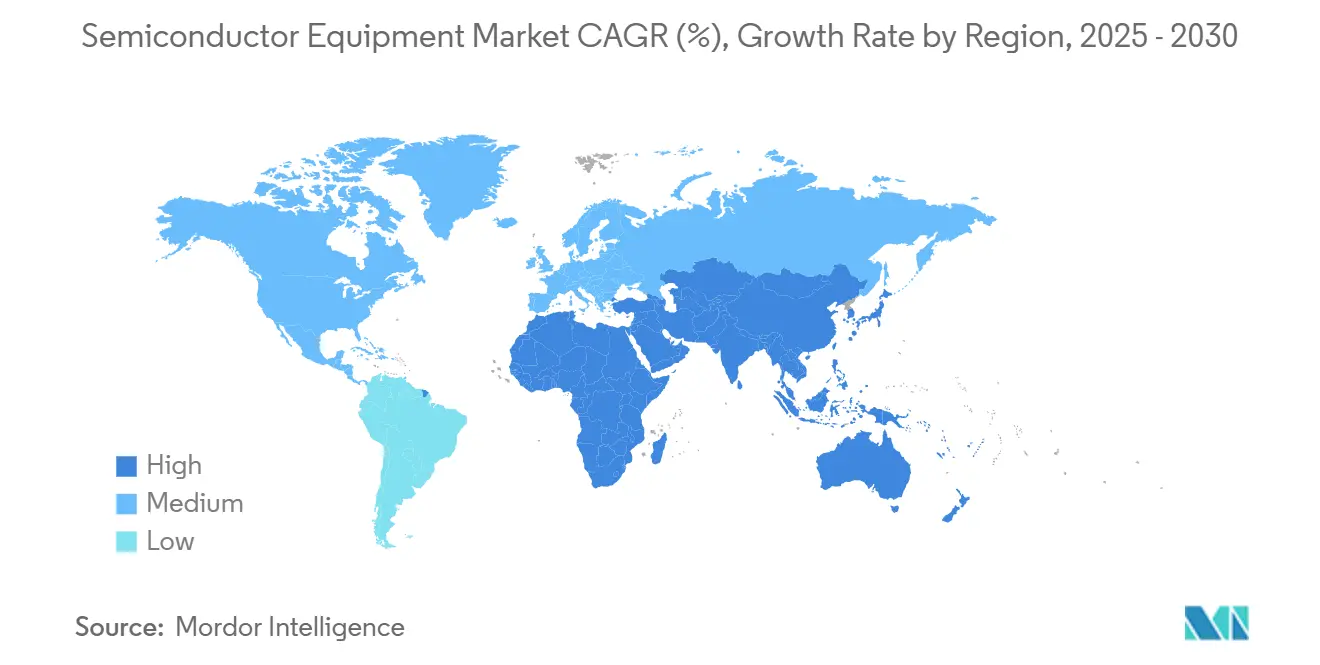

- По географии Азиатско-Тихоокеанский регион сохранил 72% доли рынка оборудования для производства полупроводников в 2024 году, тогда как рынок Ближнего Востока и Африки расширяется со среднегодовым темпом роста 9,9%.

Тенденции и аналитика глобального рынка оборудования для производства полупроводников

Анализ влияния драйверов

| Драйвер | (~) % влияния на прогноз среднегодового темпа роста | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Растущий спрос на передовую потребительскую электронику и смартфоны | +1.4% | Глобально, с концентрацией в Азиатско-Тихоокеанском регионе | Среднесрочная перспектива (2-4 года) |

| Быстрые инвестиции в узлы ИИ-, IoT- и периферийных устройств | +1.8% | Северная Америка, Азиатско-Тихоокеанский регион, Европа | Долгосрочная перспектива (≥ 4 лет) |

| Волны государственных субсидий (CHIPS, EU Chips Act и др.), повышающие капитальные расходы на оборудование | +1.6% | Северная Америка, Европа, Азиатско-Тихоокеанский регион | Среднесрочная перспектива (2-4 года) |

| Переход к GAA и High-NA EUV требует новых наборов инструментов | +1.2% | Азиатско-Тихоокеанский регион, Северная Америка | Долгосрочная перспектива (≥ 4 лет) |

| Мандаты устойчивого развития, стимулирующие инструменты модернизации "зелёных производств" | +0.7% | Европа, Северная Америка, Азиатско-Тихоокеанский регион | Среднесрочная перспектива (2-4 года) |

| Скачок спроса на 3D гетерогенную интеграцию корпусов | +0.5% | Глобально | Среднесрочная перспектива (2-4 года) |

| Источник: Mordor Intelligence | |||

Растущий спрос на передовую потребительскую электронику и смартфоны

Смартфоны, носимые устройства и устройства смешанной реальности продолжают добавлять логические, памятные и аналоговые компоненты, которые должны быть созданы на всё меньших узлах, подталкивая литейные заводы к ускорению мощностей на линиях 28 нм-7 нм.[1]Taiwan Semiconductor Manufacturing Company, "2 nm Technology," tsmc.com Передовые корпуса, которые миниатюризируют высокополосные функции без увеличения энергетических бюджетов, обеспечили значительную долю выручки в начале 2025 года, вызвав волну модернизации в оборудовании для нанесения шариков, тестирования и литографии. Линии гетерогенной интеграции, которые вертикально укладывают чиплеты, расширяются двузначными темпами, увеличивая поставки флип-чип бондеров и инструментов контроля на уровне пластины. Производители инструментов, предлагающие модульные камеры осаждения с быстрым переключением рецептов, выигрывают заказы, поскольку циклы потребительских продуктов сокращаются. Высокие темпы обновления мобильных устройств в Индии и Юго-Восточной Азии поддерживают инструменты зрелых узлов на уровне, близком к полной загрузке, доказывая, что устойчивые счета достижимы даже во время запусков премиальных устройств.

Быстрые инвестиции в узлы ИИ-, IoT- и периферийных устройств

Операторы центров обработки данных ищут чипы, которые предлагают более высокие TOPS на ватт, увеличивая закупки сканеров экстремального ультрафиолета (EUV) и модулей атомно-слойного осаждения, используемых на 3 нм и ниже. Стартапы ИИ-ускорителей в Соединённых Штатах и Европе подписывают соглашения о резервировании мощностей, которые связывают многолетние закупки HBM с гарантированным доступом к передовой литографии, перенося риск спроса с дизайнеров чипов на производителей оборудования. Периферийные ИИ-устройства для заводской автоматизации и развёртывания умных городов ускоряют спрос на 16 нм-12 нм, стимулируя новые заказы на системы травления 300 мм, адаптированные для встроенной энергонезависимой памяти. Поставщики инструментов развёртывают алгоритмы мониторинга процессов ИИ in situ, сокращая циклы разработки рецептов и улучшая время работы камер. Самоусиливающаяся петля между ростом рабочих нагрузок ИИ и более умными инструментами поддерживает рынок оборудования для производства полупроводников значительно после 2030 года.

Волны государственных субсидий повышают капитальные расходы на оборудование

Закон США о чипах и науке, Европейский закон о чипах и сопоставимые азиатские фонды поддерживают как минимум 18 закладок основ производств в 2025 году. Налоговые кредиты сокращают сроки окупаемости литографических активов, химического парового осаждения (CVD) и метрологии, побуждая IDM давать зелёный свет мощностям, которые чистая экономика когда-то делала маргинальными. Поставщики оборудования адаптируют сервисные контракты и склады запчастей к региональным требованиям поддержки, встроенным в грантовые соглашения. Клаузулы национальной безопасности часто требуют местного снабжения подсистемами, такими как вакуумные насосы и позиционирующие сцены, порождая микро-цепи поставок рядом с новыми производствами в Техасе, Саксонии и Кумамото. Субсидии также направляют развитие инструментов к более низким углеродным следам, помогая поставщикам обеспечить списки предпочтений в закупках, связанные с критериями снижения выбросов парниковых газов.

Переход к GAA и High-NA EUV требует новых наборов инструментов

Транзисторы gate-all-around (GAA) нанолист вводят вертикальные канальные структуры, которые требуют суб-ангстремового контроля в эпитаксии, осаждении спейсеров и селективной мокрой очистке. Литография High-NA EUV сокращает следы экспозиции на 70%, но требует оборудования для обработки сеток, контроля загрязнения и обработки резистов, недавно сертифицированного для более жёстких бюджетов наложения. Ранние поставки инструментов в Albany NanoTech и ведущие пилотные линии литейных заводов вызвали последующий спрос на метрологию, особенно для 3-D систем атомно-силовой и оптической скаттерометрии. Поставщики систем диэлектрического осаждения переконструируют оборудование для размещения ограничений теплового бюджета GAA-стеков. Взаимодействие новых материалов и оптики экстремальной числовой апертуры устанавливает многолетний цикл обновления оборудования, который благоприятствует поставщикам с глубокими знаниями интеграции подсистем.

Анализ влияния ограничений

| Ограничение | (~) % влияния на прогноз среднегодового темпа роста | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Крайне высокие капитальные затраты и длительные сроки окупаемости | -1.1% | Глобально | Долгосрочная перспектива (≥ 4 лет) |

| Узкие места в поставках специальных материалов задерживают поставки инструментов | -0.8% | Глобально, с острым воздействием в Северной Америке и Европе | Краткосрочная перспектива (≤ 2 лет) |

| Ограничения экспортного контроля на инструменты, направляемые в Китай | -0.4% | Китай, с последствиями для глобальных цепей поставок | Среднесрочная перспектива (2-4 года) |

| Острый дефицит квалифицированных инженеров полевого сервиса | -0.6% | Глобально, особенно в Северной Америке | Среднесрочная перспектива (2-4 года) |

| Источник: Mordor Intelligence | |||

Крайне высокие капитальные затраты и длительные сроки окупаемости

Одно передовое логическое производство теперь стоит значительно выше 20 млрд долларов США, делая клиентскую базу для инструментов передового края всё более сконцентрированной. Длительные периоды амортизации растягивают тщательность закупок, заставляя производителей инструментов демонстрировать расширяемость на нескольких узлах перед выпуском заказов на покупку. Поставщики отвечают готовыми к обновлению платформами, модульными вакуумными геометриями и программным обеспечением управления процессами на основе подписки, которое распределяет стоимость на протяжении жизни инструмента. Некоторые IDM откладывают расширения мощностей, что задерживает установки и сдвигает признание выручки к поздним фазам проекта. Тем не менее, неумолимая потребность в производительности на ватт поддерживает дорожные карты нетронутыми, ограничивая общее торможение на рынке оборудования для производства полупроводников.

Узкие места в поставках специальных материалов задерживают поставки инструментов

Галлий, германий и другие высокочистые соединения сталкиваются с экспортными ограничениями, которые удлиняют время выполнения заказов на строительство инструментов свыше 12 месяцев. Дефицит экстремальных вакуумных клапанов и электростатических патронов добавляет сложность для поставщиков платформ травления и осаждения. Некоторые поставщики запустили стратегии двойного снабжения, квалифицируя некитайские альтернативы для редкоземельных магнитов, используемых в ступенях степперов. Другие строят буферные запасы для покрытия шестимесячных производственных окон, связывая оборотный капитал и повышая удельные затраты. Хотя правительства финансируют новые заводы переработки редкоземельных элементов, коммерческое предложение будет отставать от спроса по крайней мере до 2027 года, оказывая влияние на ближайшую временную доставку отрасли оборудования для производства полупроводников.

Сегментный анализ

По типу оборудования: High-NA EUV стимулирует спрос на премиальные инструменты

Фронтальные инструменты обработки пластин захватили 83,7% доли рынка оборудования для производства полупроводников в 2024 году, подчёркивая центральную роль литографии, травления и осаждения в улучшении выхода годных. В этом сегменте сканеры High-NA EUV демонстрируют среднегодовой темп роста 21,1% до 2030 года, поскольку они незаменимы для паттернинга логики 2 нм и 3-D DRAM структур; многосистемные заказы от производств в Тайване и Нью-Йорке уже составляют несколько миллиардов долларов США.[2]Center for Strategic and International Studies, "Albany NanoTech's Potential to Support the National Semiconductor Technology Center," csis.org

Сложность тыльного конца подпитывает инновации, такие как термокомпрессионные бондеры с точностью выравнивания менее 2 мкм и fan-out корпуса уровня пластины, которые используют точность фронтальной литографии. Поставщики, которые объединяют литографическую оптику, роботизированное размещение и высокочастотные тестовые модули в единые платформы, захватывают растущую долю бюджетов передовых корпусов, расширяя литографические инвестиции дальше по цепи поставок.

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчёта

По участникам цепи поставок: Литейные заводы лидируют в расширении мощностей

Литейные заводы составили 52,2% выручки рынка оборудования для производства полупроводников в 2024 году, поскольку безкристальные чиповые компании концентрируют заказы на TSMC, Samsung Foundry и GlobalFoundries. Мегапроекты в Аризоне, Дрездене и Гаосюне каждый содержит кластеры EUV-сканеров, многокамерных травильных стеков и инструментов атомно-слойного осаждения, настроенных для быстрой смены рецептов, отражая потребность литейной модели в размещении разнообразных процессных потоков клиентов. Строгие обязательства по времени работы стимулируют пакетные сервисные контракты, которые теперь составляют 25-30% стоимости приобретения инструментов, создавая аннуитетные потоки для поставщиков оборудования.

Дома OSAT появляются как самая быстрорастущая клиентская категория со среднегодовым темпом роста 12,2%, движимая 2.5-D и 3-D архитектурами корпусов, необходимыми для ИИ-ускорителей и автомобильных доменных контроллеров. Новые линии капитальных затрат включают лазерное сверление для сквозных кремниевых переходов, высокоплотностные флип-чип бондеры и системы дозирования формованной подзаливки. Интегрированные производители устройств (IDM) сохраняют значительную, но снижающуюся долю, поскольку они проводят стратегии fab-lite, которые отдают на аутсорсинг передовую логику, избирательно инвестируя в линии питания, аналоговые и сенсорные.

По размеру пластин: 300 мм доминирует, в то время как SiC/GaN стимулирует нишевые заказы инструментов

Узел 300 мм сохранил 62,2% доли рынка оборудования для производства полупроводников в 2024 году, поддерживаемый рекордными загрузками производств и новыми проектами green-field в Соединённых Штатах, Японии и Сингапуре. SEMI прогнозирует, что глобальная мощность 300 мм превысит 10 миллионов запусков пластин в месяц в 2025 году, поддерживая оживлённый спрос на травильные аппараты серийного производства, CMP-установки и автоматизированные системы обработки материалов. Критически важные для выхода инструменты управления процессами, которые контролируют дефектность по всей большей площади поверхности, теперь требуют премиальных цен.

Инструменты меньшего диаметра переживают ренессанс, поскольку силовые устройства из карбида кремния (SiC) и нитрида галлия (GaN) движутся к производству 150 мм и, в отдельных пилотных линиях, 300 мм. Оборудование ≤150 мм SiC/GaN развивается со среднегодовым темпом роста 11,1%, возглавляемое высокотемпературными эпитаксиальными реакторами и ультрачистыми имплантационными системами. Демонстрация Infineon пластин GaN 300 мм сигнализирует о будущем перекрёстке, где производства специальных материалов принимают основные платформы автоматизации, открывая свежий набор возможностей для поставщиков инструментов, настроенных на требования процессов широкой запрещённой зоны.

По технологическому узлу производства: 2 нм и ниже зажигает новые циклы оборудования

Логика на 5 нм и ниже захватила 34,4% доли размера рынка оборудования для производства полупроводников в 2024 году, и наращивание до 2 нм стимулирует среднегодовой темп роста 21,5% для сегмента инструментов суб-2 нм. TSMC планирует начать высокообъёмное производство 2 нм в конце 2025 года, смешивая транзисторы нанолист с тыльной доставкой питания для снижения потерь сопротивления. Узел требует четырёхкратного паттернинга EUV, атомно-слойного травления и криогенной ионной имплантации-всех областей, где квалифицируется только горстка поставщиков. Литейные заводы хеджируют риск, заказывая перекрывающиеся поколения инструментов, поддерживая линии 3 нм в тепле для объёмных продуктов, одновременно пилотируя 2 нм, тем самым увеличивая общие адресуемые расходы.

Зрелые узлы, такие как 28 нм, остаются жизненно важными для дисплейных драйверов, микроконтроллеров и аналоговых ИС, поддерживая стабильные заказы на i-line степперы и мокрые скамьи очистки. Дорожные карты специализированной литографии отслеживают автомобильные стандарты контроля качества, обеспечивая разнообразие спроса по всему спектру узлов и стабилизируя рынок оборудования для производства полупроводников против изолированных замедлений узлов.

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчёта

По отрасли конечного пользователя: ИИ ускоряет рост сегмента вычислительной техники

Клиенты вычислительной техники и центров обработки данных потребили 29,9% выручки рынка оборудования для производства полупроводников в 2024 году, отражая ненасытную потребность в графических процессорах (GPU) и ИИ-ускорителях. Гиперскейловые операторы предварительно покупают слоты мощностей на 2 нм и ведут переговоры о прямом распределении пластин с литейными заводами, эффективно притягивая поставки оборудования вперёд. Спрос на высокопропускную память заставляет модернизации в линиях сборки флип-чип ball-grid-array и инструментов рентгеновского контроля, которые гарантируют надёжность интерпозера.

Автомобильные применения и мобильность лидируют в росте со среднегодовым темпом роста 13,8% до 2030 года, поскольку инверторы электромобилей, ИС управления батареями и передовые системы помощи водителю (ADAS) распространяются. Силовые устройства широкой запрещённой зоны полагаются на SiC эпитаксиальные реакторы 150 мм-200 мм, в то время как радарные и LiDAR модули стимулируют заказы на инструменты осаждения и травления составных полупроводников. Инфраструктура связи продолжает поглощать мощность устройств RF front-end и миллиметровых волн, поддерживая спрос на литографию и метрологию на узлах 28 нм-14 нм. Потребительская электроника поддерживает объёмные поставки на узлах суб-10 нм для флагманских мобильных SoC, тогда как промышленный IoT стимулирует дополнительный спрос на упрочённые микроконтроллеры, построенные на платформах 40 нм.

Географический анализ

Азиатско-Тихоокеанский регион сохранил 72,2% доли рынка оборудования для производства полупроводников в 2024 году, поддерживаемый плотными экосистемами в Тайване, Южной Корее и материковом Китае; только литейный кластер Тайваня работал выше 90% загрузки, поддерживая заказы EUV и метрологии.[3]Pamir LLC, "Asia is set to power the global semiconductor market," pamirllc.com Южная Корея усилила расходы на 1-beta DRAM и gate-all-around логику, в то время как стремление Китая к самообеспеченности подняло внутренние установки травильных аппаратов и осаждения даже под давлением экспортного контроля.

Возрождение Северной Америки проистекает из грантов Закона о чипах; Albany NanoTech приняла поставку первого в мире инструмента High-NA EUV, создавая краеугольный камень для внутренней литографической экосистемы. Одновременные инвестиции TSMC и Intel в Аризоне формируют коридор, простирающийся от сборки оборудования в Орегоне до поставок материалов в Техасе, восстанавливая региональный спрос.

Европа заострила своё внимание на специализированных технологиях-автомобильные силовые устройства, RF front-end и передовые датчики-используя Европейский закон о чипах для нацеливания на удвоение региональной мощности к 2030 году; двойные линии 300 мм Саксонии уже объединяют логическую, аналоговую и силовую обработку.

Ближний Восток и Африка зафиксировали самый быстрый рост со среднегодовым темпом роста 9,9%, подпитываемый планом производства Саудовской Аравии на 9 млрд долларов США и исследованиями осуществимости ОАЭ, которые требуют контрактов поддержки инструментов под ключ, охватывающих обучение, восстановление и логистику. Южная Америка остаётся нишевой; Бразилия избирательно инвестирует в автомобильные и промышленные чипы, которые полагаются на инструменты зрелых узлов 200 мм.

Конкурентная среда

Пять крупнейших поставщиков оборудования держат значительную долю глобальной выручки, умеренную концентрацию, построенную на проприетарной литографической оптике, вакуумной науке и обширных патентах. Обещание Tokyo Electron инвестировать 1,5 трлн иен (10 млрд долларов США) в R&D за пять лет сигнализирует о стратегии платформенной интеграции, которая связывает аппаратное обеспечение, программное обеспечение и услуги в долгосрочные соглашения. ASML сохраняет статус, близкий к монополии в EUV, но расширяется в High-NA аналитику и митигацию стохастических дефектов, поскольку китайские конкуренты нацеливаются на литографию зрелых узлов.

Возможности белого пространства сгруппированы вокруг материалов широкой запрещённой зоны и передовых корпусов: прорыв Infineon в GaN 300 мм расширяет спрос на эпи реакторы, MOCVD источники и высокотемпературные печи отжига.[4]Infineon Technologies, "Infineon 2025 Predictions - Gallium Nitride (GaN)," infineon.com Специалисты тыльного конца разрабатывают линии присоединения медных зажимов и печи контроля коробления, оптимизированные для пакетов чиплетов, в то время как китайские поставщики используют политическую поддержку и агрессивное ценообразование для завоевания внутренней доли травления и мокрой очистки.

Тщательность экспортного контроля повышает стратегический риск; американские законодатели попросили производителей инструментов детализировать выручку от Китая, побуждая фирмы создавать двойные линии продуктов соответствия, которые балансируют доступ к рынку с регулятивными ограничениями.

Лидеры отрасли оборудования для производства полупроводников

-

ASML Holding NV

-

Applied Materials Inc.

-

Lam Research Corp.

-

Tokyo Electron Ltd.

-

KLA Corp.

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Последние отраслевые разработки

- Май 2025: TSMC подтвердила объёмное производство логики 2 нм N2 в конце 2025 года, внедряя транзисторы нанолист с тыльной доставкой питания.

- Май 2025: Qualcomm и HUMAIN договорились построить центры обработки данных ИИ и дизайн-хаб в Саудовской Аравии, создавая свежий спрос на оборудование для передовой логики и передовых корпусов.

- Апрель 2025: SEMI сообщила о росте на 2,2% год к году в глобальных поставках кремниевых пластин, с пластинами 300 мм вверх на 6% год к году, подчёркивая устойчивую загрузку оборудования.

- Март 2025: Albany NanoTech стала первой площадкой Национального центра полупроводниковых технологий для EUV литографии, поддерживаемая федеральными фондами в 825 млн долларов США и государственными фондами в 1 млрд долларов США.

Область применения отчёта о глобальном рынке оборудования для производства полупроводников

Полупроводник является важнейшим компонентом электронного оборудования, обеспечивающим достижения в телекоммуникациях, вычислительной технике, биотехнологии, оружейных технологиях, авиации, возобновляемой энергетике и различных других отраслях. Полупроводники, также известные как интегральные схемы (ИС) или микрочипы, изготавливаются из чистых материалов, таких как кремний и германий, и композитных материалов, таких как арсенид галлия.

Область исследования рынка оборудования для производства полупроводников структурирована для отслеживания расходов на типы оборудования, то есть фронтальное и тыльное оборудование. Рынок далее сегментирован на участников цепи поставок, то есть IDM, OSAT и литейные заводы. Рынок также сегментирован по географии. Все данные, представленные в этом исследовании, соответствуют последней информации. Все прогнозы рынка скорректированы для отражения влияния COVID-19 на рынок оборудования для производства полупроводников. Размеры рынка и прогнозы предоставлены в терминах стоимости (млрд долларов США) для всех вышеуказанных сегментов.

| Фронтальное оборудование | Литографическое оборудование |

| Травильное оборудование | |

| Оборудование осаждения | |

| Метрологическое/инспекционное оборудование | |

| Очистительное оборудование | |

| Оборудование обработки фоторезиста | |

| Другие фронтальные типы | |

| Тыльное оборудование | Тестовое оборудование |

| Оборудование сборки и упаковки |

| IDM |

| Литейный завод |

| OSAT |

| 300 мм |

| 200 мм |

| ≤150 мм |

| ≥28 нм |

| 16/14 нм |

| 10/7 нм |

| 5 нм и ниже |

| Вычислительная техника и центры обработки данных |

| Связь (5G, РЧ) |

| Автомобильная промышленность и мобильность |

| Потребительская электроника |

| Промышленность и прочие |

| Северная Америка | Соединённые Штаты | |

| Канада | ||

| Мексика | ||

| Южная Америка | Бразилия | |

| Аргентина | ||

| Остальная часть Южной Америки | ||

| Европа | Германия | |

| Великобритания | ||

| Франция | ||

| Италия | ||

| Испания | ||

| Остальная часть Европы | ||

| Азиатско-Тихоокеанский регион | Китай | |

| Япония | ||

| Южная Корея | ||

| Индия | ||

| Остальная часть Азиатско-Тихоокеанского региона | ||

| Ближний Восток и Африка | Ближний Восток | Саудовская Аравия |

| Объединённые Арабские Эмираты | ||

| Турция | ||

| Остальная часть Ближнего Востока | ||

| Африка | Южная Африка | |

| Нигерия | ||

| Египет | ||

| Остальная часть Африки | ||

| По типу оборудования | Фронтальное оборудование | Литографическое оборудование | |

| Травильное оборудование | |||

| Оборудование осаждения | |||

| Метрологическое/инспекционное оборудование | |||

| Очистительное оборудование | |||

| Оборудование обработки фоторезиста | |||

| Другие фронтальные типы | |||

| Тыльное оборудование | Тестовое оборудование | ||

| Оборудование сборки и упаковки | |||

| По участникам цепи поставок | IDM | ||

| Литейный завод | |||

| OSAT | |||

| По размеру пластины | 300 мм | ||

| 200 мм | |||

| ≤150 мм | |||

| По технологическому узлу производства | ≥28 нм | ||

| 16/14 нм | |||

| 10/7 нм | |||

| 5 нм и ниже | |||

| По отрасли конечного пользователя | Вычислительная техника и центры обработки данных | ||

| Связь (5G, РЧ) | |||

| Автомобильная промышленность и мобильность | |||

| Потребительская электроника | |||

| Промышленность и прочие | |||

| По географии | Северная Америка | Соединённые Штаты | |

| Канада | |||

| Мексика | |||

| Южная Америка | Бразилия | ||

| Аргентина | |||

| Остальная часть Южной Америки | |||

| Европа | Германия | ||

| Великобритания | |||

| Франция | |||

| Италия | |||

| Испания | |||

| Остальная часть Европы | |||

| Азиатско-Тихоокеанский регион | Китай | ||

| Япония | |||

| Южная Корея | |||

| Индия | |||

| Остальная часть Азиатско-Тихоокеанского региона | |||

| Ближний Восток и Африка | Ближний Восток | Саудовская Аравия | |

| Объединённые Арабские Эмираты | |||

| Турция | |||

| Остальная часть Ближнего Востока | |||

| Африка | Южная Африка | ||

| Нигерия | |||

| Египет | |||

| Остальная часть Африки | |||

Ключевые вопросы, отвеченные в отчёте

Что движет текущим ростом рынка оборудования для производства полупроводников?

Растущие рабочие нагрузки ИИ, государственные стимулы для полупроводников и расширения литейных заводов на 3 нм и ниже являются основными катализаторами роста, поднимающими глобальные счета оборудования к 170 млрд долларов США к 2030 году.

Почему инструменты High-NA EUV считаются критически важными для чипов следующего поколения?

Сканеры High-NA EUV обеспечивают суб-2 нм паттернинг с более жёстким контролем края линии, делая их незаменимыми для прироста производительности, обещанного транзисторами нанолист и тыльной доставкой питания.

Как государственные субсидии влияют на модели расходов на инструменты?

Программы, такие как Закон о чипах и Европейский закон о чипах, сокращают сроки окупаемости, ускоряют сроки производств и локализуют цепи поставок, приводя к концентрированным региональным скачкам в заказах оборудования.

Какой конечный рынок растёт быстрее всего для оборудования для производства полупроводников?

Сегмент автомобильной промышленности и мобильности показывает самый высокий среднегодовой темп роста 13,8% до 2030 года, движимый силовой электроникой электромобилей и полупроводниками передовых систем помощи водителю.

Какие вызовы могут ослабить рост рынка оборудования в течение следующих пяти лет?

Многомиллиардные стоимости производств, дефицит специальных материалов и более строгие экспортные ограничения могут задержать установки инструментов и удлинить периоды ROI, умерив иначе сильный спрос.

Последнее обновление страницы: