Анализ рынка управления объектами Саудовской Аравии

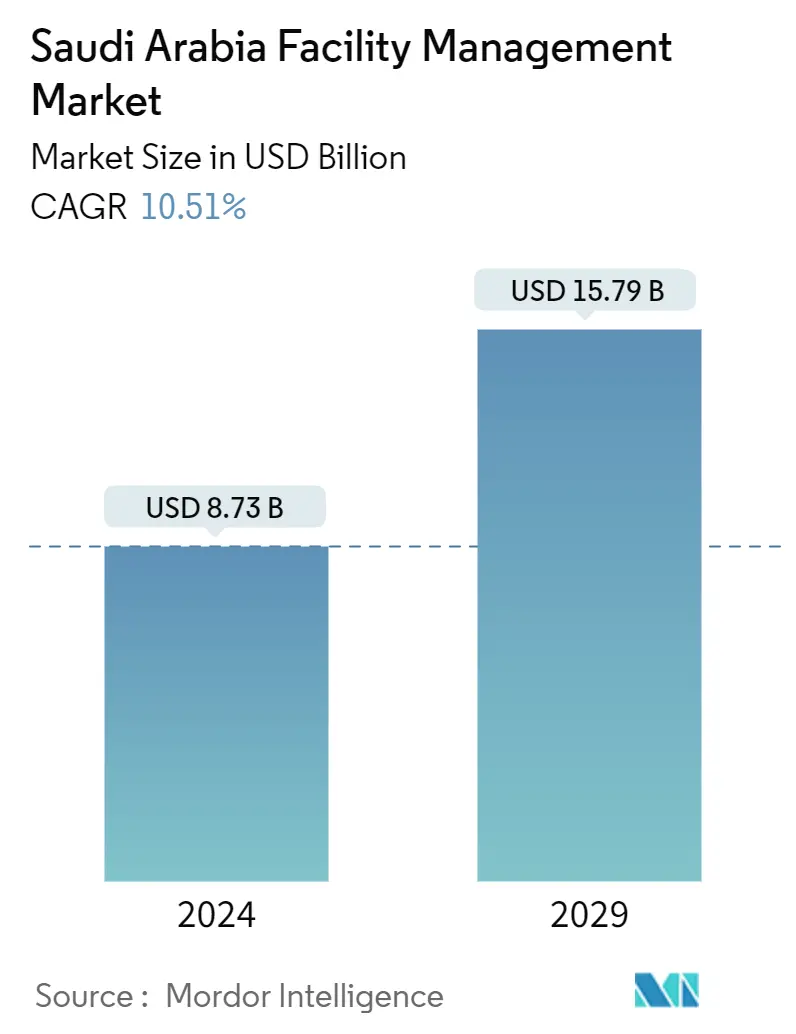

Размер рынка управления объектами Саудовской Аравии оценивается в 8,73 млрд долларов США в 2024 году и, как ожидается, достигнет 15,79 млрд долларов США к 2029 году, среднегодовой темп роста составит 10,51% в течение прогнозируемого периода (2024-2029 гг.).

Сектор управления объектами в стране основан на комплексных контрактах, предоставляемых крупными поставщиками. В то же время небольшие местные компании сосредотачиваются на отдельных контрактах и решениях для одной услуги. Растет возможность использовать управление объектами и корпоративной недвижимостью.

- Несколько поставщиков услуг, работающих в стране, в последнее десятилетие сделали приоритетом свое расширение, чтобы получить прибыль от растущего спроса на управление объектами, особенно с учетом нынешней тенденции в пользу аутсорсинга непрофильной деятельности. Это также согласуется с усилиями, предпринимаемыми некоторыми организациями государственного сектора по оптимизации своей деятельности. По мере роста потребности в комплексном управлении объектами (TFM) организации государственного сектора в стране постепенно передают все непрофильные бизнес-операции одному поставщику услуг, что позволяет им больше сосредоточиться на основном бизнесе.

- Инвестиции правительства Саудовской Аравии в развитие инфраструктурных проектов в рамках диверсификации экономики быстро растут в таких сферах, как развитие воздушного транспорта, городского планирования, логистических центров и туризма. Это создает благодатную почву для услуг по управлению объектами, поскольку они необходимы для обслуживания этих объектов и новой инфраструктуры.

- Аутсорсинг FM успешно применяется в стране в различных отраслях, включая государственный сектор, розничную торговлю, профессиональные услуги, здравоохранение, технологии, логистику, производство и образование. Области, охваченные услугами FM, сильно различаются, в основном в зависимости от типа и размера компании и сектора, в котором она работает.

- Недостаточная осведомленность о важности управления объектами представляет собой серьезную проблему на изучаемом рынке. Предприятия в стране пытаются сосредоточиться на своем основном бизнесе, но они не хотят передавать деятельность FM на аутсорсинг в рамках концепции сосредоточения внимания на основной деятельности. Удержание и привлечение талантов создают серьезные проблемы на рынке управления объектами Саудовской Аравии. Спрос на квалифицированных специалистов по управлению объектами, включая техников, инженеров и квалифицированных рабочих, продолжает расти вместе с ростом секторов инфраструктуры и недвижимости. Однако удержание и привлечение талантов на конкурентном рынке труда может быть затруднено.

- Пандемия COVID-19 создала как возможности, так и сбои в индустрии FM. Хотя задержки платежей и проблемы с оборотным капиталом отразились на отрасли, спрос на услуги по уборке и дезинфекции также значительно увеличился. Наибольшим спросом в период пандемии пользовались услуги по уборке, санитарной обработке и дезинфекции. Отопление, вентиляция, аудит, кондиционирование воздуха, отопление, вентиляция и техническое обслуживание также имеют высший приоритет.

Тенденции рынка управления объектами Саудовской Аравии

Внутреннее управление объектами станет самым быстрорастущим типом FM

- Внутреннее управление объектами подразумевает широкий спектр задач и обязанностей, связанных с обслуживанием и эксплуатацией зданий, оборудования и инфраструктуры компании, выполняемой специальной командой сотрудников, нанятых непосредственно компанией, вместо аутсорсинга внешним поставщикам.

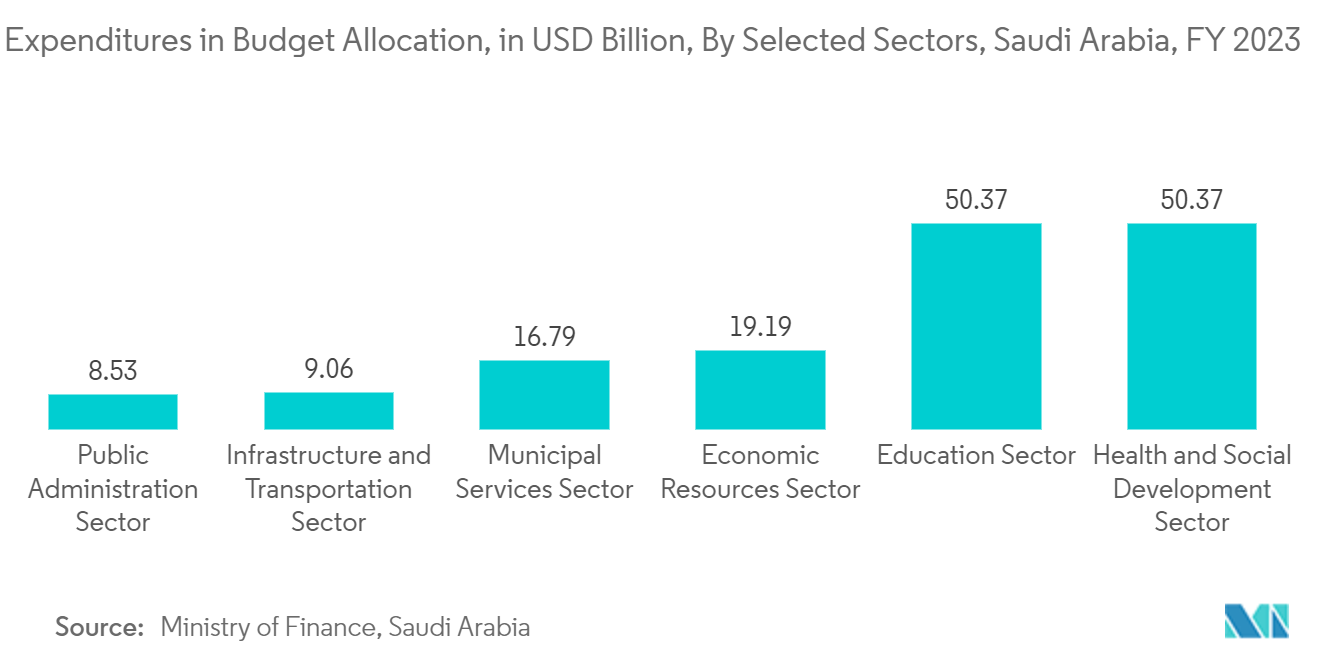

- Правительственные инициативы, такие как Saudi Vision 2030, направлены на диверсификацию экономики и развитие инфраструктуры, стимулируя рост строительных проектов, требующих услуг по управлению объектами. По данным Министерства финансов, бюджетные ассигнования на жилищный сектор, инфраструктуру и транспорт в 2023 финансовом году составят около 34 миллиардов саудовских риялов (9,06 миллиардов долларов США). Ожидается, что растущие инвестиции в коммерческие здания и мегапроекты, такие как NEOM, будут стимулировать спрос на собственные услуги по управлению объектами для обслуживания и эксплуатации зданий, коммунальных услуг и других инфраструктурных нужд.

- Государственные постановления в секторе здравоохранения и финансов подчеркивают повышенное внимание к контролю над учреждениями, что делает внутреннее управление стратегическим фактором соблюдения требований.

- Несколько факторов, таких как рост экономической активности, потребительских расходов и туристической деятельности в Саудовской Аравии, увеличили заполняемость отелей и коммерческих площадей. Это, в свою очередь, увеличило потребность в более эффективном управлении объектами, что способствовало росту сегмента. В июне 2023 года министр туризма заявил, что вклад туристического сектора в ВВП Саудовской Аравии достиг 4,45%, и в ближайшие десять лет страна инвестирует более 800 миллионов долларов США. Этот рост и планы инвестиций в туристический сектор, вероятно, принесут пользу индустрии управления объектами, поскольку существует спрос на собственные услуги по управлению объектами.

- Ожидается, что растущее число компаний, стремящихся консолидироваться на рынке управления объектами, и растущие инвестиции в крупномасштабные инфраструктурные проекты будут стимулировать спрос на собственные услуги по управлению объектами в стране. Саудовская Аравия является домом для многих мусульманских святынь, что ежегодно привлекает множество посетителей и путешественников и создает возможности для индустрии гостеприимства и строительства.

- В целом, такие факторы, как рост экономической активности, потребительских расходов и туристической деятельности, привели к увеличению заполняемости крупных жилых комплексов/проектов, отелей и коммерческих площадей, что привело к увеличению потребности в более эффективном управлении объектами.

Ожидается, что обрабатывающую и промышленную промышленность ожидает значительный рост

- Производственный и промышленный сектор охватывает основные отрасли обрабатывающей промышленности, такие как продукты питания и напитки, электроника, автомобилестроение, горнодобывающая и нефтегазовая промышленность. Саудовская Аравия имеет одну из самых быстрорастущих отраслей обрабатывающей промышленности в регионе благодаря нескольким проектам правительства, низким налогам и благоприятным для бизнеса правилам, благоприятствующим автоматизации и развитию производственного сектора. Саудовская Аравия стремится отказаться от своей экономики, основанной на нефти, и ведет переговоры с Иорданией и Египтом о создании промышленной зоны стоимостью 500 миллиардов долларов США, работающей на возобновляемых источниках энергии. Зона, известная как NEOM, будет сосредоточена на таких отраслях, как энергетика и водоснабжение, биотехнологии, продукты питания и передовое производство, что будет стимулировать спрос на управление объектами в стране.

- Многие проекты также используют передовые системы управления и автоматизации в развитии инфраструктуры. Сосредоточение внимания на производственном секторе во главе с Индустрией 4.0 указывает на готовность компании внедрять новые технологии для увеличения объемов производства более высокого качества, что еще больше способствует росту рынка FM в стране. Например, в ноябре 2023 года группа Vedanta основала новое медное предприятие в Саудовской Аравии за 1 миллион саудовских риялов (0,3 миллиона долларов США) через свою дочернюю компанию Malco Energy Limited. В заявлении на обмен группа объявила, что название новой компании — Vedanta Copper International (VCI) Business Limited.

- В октябре 2023 года южнокорейский автопроизводитель Hyundai объявил о сотрудничестве с Фондом государственных инвестиций Саудовской Аравии (PIF) для создания завода по производству автомобилей в Саудовской Аравии. В соответствии с этим PIF будет владеть 70% компании, а Hyundai - 30%. Целью создания этого предприятия является годовая производственная мощность примерно 50 000 автомобилей. Ожидается, что производство на этом заводе начнется к 2025 году.

- В зависимости от типа предложения ожидается, что в производственном и промышленном секторе Саудовской Аравии будет наблюдаться рост спроса на мягкий FM, вызванный необходимостью эффективного управления объектами, безопасности труда и соблюдения экологических норм.

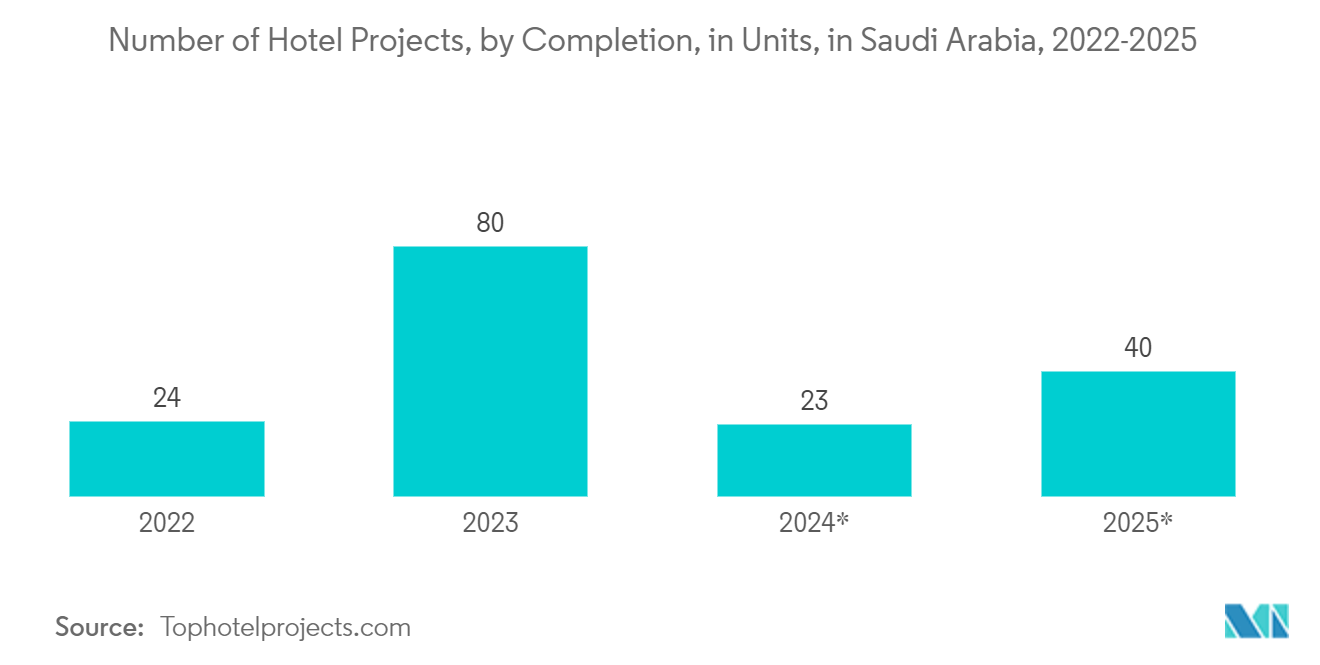

- Таким образом, саудовский сектор производства и управления промышленными объектами характеризуется устойчивой, инновационной и адаптируемой средой. По данным Tophotelprojects.com, в Саудовской Аравии в 2022 году ожидается завершение 24 из 167 запланированных проектов развития отелей к концу года. 40 проектов, что означает 24% от общего числа гостиничных проектов, должны были быть завершены не раньше 2025 года. Ожидается, что стратегическое значение услуг по управлению объектами для сохранения операционной эффективности, безопасности и устойчивости станет еще более очевидным в этой жизненно важной и динамичной отрасли, поскольку страна продолжает двигаться по траектории промышленного роста.

Обзор отрасли управления объектами Саудовской Аравии

Рынок управления объектами Саудовской Аравии сильно фрагментирован, на нем присутствуют такие крупные игроки, как Initial Saudi Group (Alesayi Holding), EMCOR Saudi Company Limited, Almajal G4S (Allied Universal), SETE Energy Saudia for Industrial Projects Ltd (Sete Saudia) и Zamil. Компания по эксплуатации и техническому обслуживанию (Zamil Group). Игроки на рынке принимают такие стратегии, как партнерство и поглощение, чтобы улучшить предложение своих продуктов и получить устойчивое конкурентное преимущество.

- В сентябре 2023 года Alesayi Holding Group приобрела 85% Initial Saudi Group, ведущей группы по управлению объектами и персоналом с более чем 40-летним опытом работы. Соглашение было подписано в присутствии генерального директора Alesayi Holding Group и члена правления Initial Saudi Group. Initial Saudi Group осуществляет свою деятельность через две основные фирмы Initial Estate Management и Workforce Saudia. Имея более 25 000 сотрудников, Initial предоставляет различные услуги по всей Саудовской Аравии, включая уборку, безопасность, проектирование, поддержку, борьбу с вредителями и ландшафтный дизайн. Приобретение обусловлено основной ориентацией Alesayi Group на расширение и диверсификацию своих предложений услуг для удовлетворения растущего спроса на услуги рабочей силы для развивающихся отраслей и новых возможностей в рамках Saudi Vision 2030, а также обеспечения плавной интеграции между секторами и компаниями Группы..

Лидеры рынка управления объектами Саудовской Аравии

Initial Saudi Group (Alesayi Holding)

EMCOR Saudi Company Limited

Almajal G4S (Allied Universal)

SETE Energy Saudia for Industrial Projects Ltd (Sete Saudia)

Zamil Operations and Maintenance Company (Zamil Group)

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка управления объектами Саудовской Аравии

- Январь 2024 г. — Правительство Саудовской Аравии выделило более 186 миллиардов долларов США на Саудовскую зеленую инициативу и огромные ресурсы, время и усилия для решения проблемы изменения климата. Государственный инвестиционный фонд (ПИФ) является ярким примером использования простаивающих активов для национального развития с упором на получение прибыли и стимулирование роста. Чтобы ускорить диверсификацию в нескольких секторах, правительство определило приоритетность 13 секторов с точки зрения прибыльности. PIF привлек самый значительный новый капитал в 2023 году, инвестировав более 35 миллиардов долларов США.

- Октябрь 2023 г. - JLL, фирма профессиональных услуг, специализирующаяся на недвижимости, управлении инвестициями и консалтинговых услугах по развитию, сообщила об открытии своей региональной штаб-квартиры в финансовом районе короля Абдаллы в Эр-Рияде. Стратегический переезд в центр нового центрального делового района столицы был представлен на 7-й Инвестиционной инициативе будущего в Эр-Рияде, где президент и глобальный генеральный директор JLL Кристиан Ульбрих изложил стратегии и меры предосторожности, которые необходимо использовать для навигации на текущем мировом рынке недвижимости. Этот шаг является частью стремления компании усилить присутствие JLL в Саудовской Аравии.

- Август 2023 г. - Государственный инвестиционный фонд Саудовской Аравии (PIF) объявил о создании Саудовской компании по управлению объектами (FMTECH), которая будет предлагать широкий спектр услуг, включая управление коммунальными услугами, управление энергопотреблением, управление отходами, техническое обслуживание, ведение домашнего хозяйства, безопасность и услуги по благоустройству..

Сегментация отрасли управления объектами Саудовской Аравии

Услуги по управлению объектами включают в себя содержание зданий, коммунальные услуги, операции по техническому обслуживанию, услуги по утилизации отходов, охрану и т. д. Эти услуги далее делятся на услуги по физическому и мягкому управлению объектами. К жестким услугам относятся техническое обслуживание механического и электрического оборудования, пожарная безопасность и экстренные службы, управление системами управления зданием, техническое обслуживание лифтов и лифтов, обслуживание конвейеров и т. д. Мягкие услуги включают в себя уборку, переработку отходов, охрану, борьбу с вредителями, услуги разнорабочих, наземное обслуживание и вывоз мусора.. Рынок исследования отслеживает доходы, полученные от продаж аппаратных и программных FM-услуг в стране.

Рынок управления объектами в Саудовской Аравии сегментирован по типу управления объектами (внутреннее управление объектами, управление объектами на аутсорсинге [одиночный FM, пакетный FM и интегрированный FM], по типу предложения (жесткое управление объектами и мягкое управление объектами), по конечному результату. Отрасль-пользователь (торговая и розничная торговля, производство и промышленность, правительство, инфраструктура и государственные организации, а также институциональные). Размеры рынка и прогнозы представлены в стоимостном выражении в долларах США для всех вышеупомянутых сегментов.

| Внутреннее управление объектами | |

| Аутсорсинговое управление объектами | Одиночный FM |

| В комплекте FM | |

| Интегрированный FM |

| Управление жесткими объектами |

| Мягкое управление объектами |

| Коммерция и розничная торговля |

| Производство и промышленность |

| Правительство, инфраструктура и государственные учреждения |

| Институциональный |

| Другие отрасли конечных пользователей |

| По типу управления объектом | Внутреннее управление объектами | |

| Аутсорсинговое управление объектами | Одиночный FM | |

| В комплекте FM | ||

| Интегрированный FM | ||

| По типу предложения | Управление жесткими объектами | |

| Мягкое управление объектами | ||

| По отраслям конечных пользователей | Коммерция и розничная торговля | |

| Производство и промышленность | ||

| Правительство, инфраструктура и государственные учреждения | ||

| Институциональный | ||

| Другие отрасли конечных пользователей | ||

Часто задаваемые вопросы по исследованию рынка управления объектами в Саудовской Аравии

Насколько велик рынок управления объектами Саудовской Аравии?

Ожидается, что объем рынка управления объектами Саудовской Аравии достигнет 8,73 млрд долларов США в 2024 году и вырастет в среднем на 10,51%, достигнув 15,79 млрд долларов США к 2029 году.

Каков текущий размер рынка управления объектами в Саудовской Аравии?

Ожидается, что в 2024 году объем рынка управления объектами Саудовской Аравии достигнет 8,73 миллиарда долларов США.

Кто являются ключевыми игроками на рынке управления объектами в Саудовской Аравии?

Initial Saudi Group (Alesayi Holding), EMCOR Saudi Company Limited, Almajal G4S (Allied Universal), SETE Energy Saudia for Industrial Projects Ltd (Sete Saudia), Zamil Operations and Maintenance Company (Zamil Group) — основные компании, работающие на рынке управления объектами Саудовской Аравии.

Какие годы охватывает рынок управления объектами Саудовской Аравии и каков был размер рынка в 2023 году?

В 2023 году объем рынка управления объектами Саудовской Аравии оценивался в 7,81 миллиарда долларов США. В отчете рассматривается исторический размер рынка управления объектами Саудовской Аравии за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка управления объектами Саудовской Аравии на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы..

Последнее обновление страницы:

Отчет об отрасли управления объектами Саудовской Аравии

Статистические данные о доле, размере и темпах роста доходов на рынке управления объектами Саудовской Аравии в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ управления объектами Саудовской Аравии включает прогноз рынка на 2024–2029 годы и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.