Размер рынка спутниковых систем ориентации и управления орбитой

| Период исследования | 2017 - 2029 | |

| Размер Рынка (2024) | 2.87 Миллиардов долларов США | |

| Размер Рынка (2029) | 4.69 Миллиардов долларов США | |

| Наибольшая доля по классу орбиты | ЛЕО | |

| CAGR (2024 - 2029) | 15.18 % | |

| Наибольшая доля по региону | Северная Америка | |

| Концентрация Рынка | Высокий | |

Ключевые игроки | ||

| ||

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Анализ рынка спутниковых систем ориентации и управления орбитой

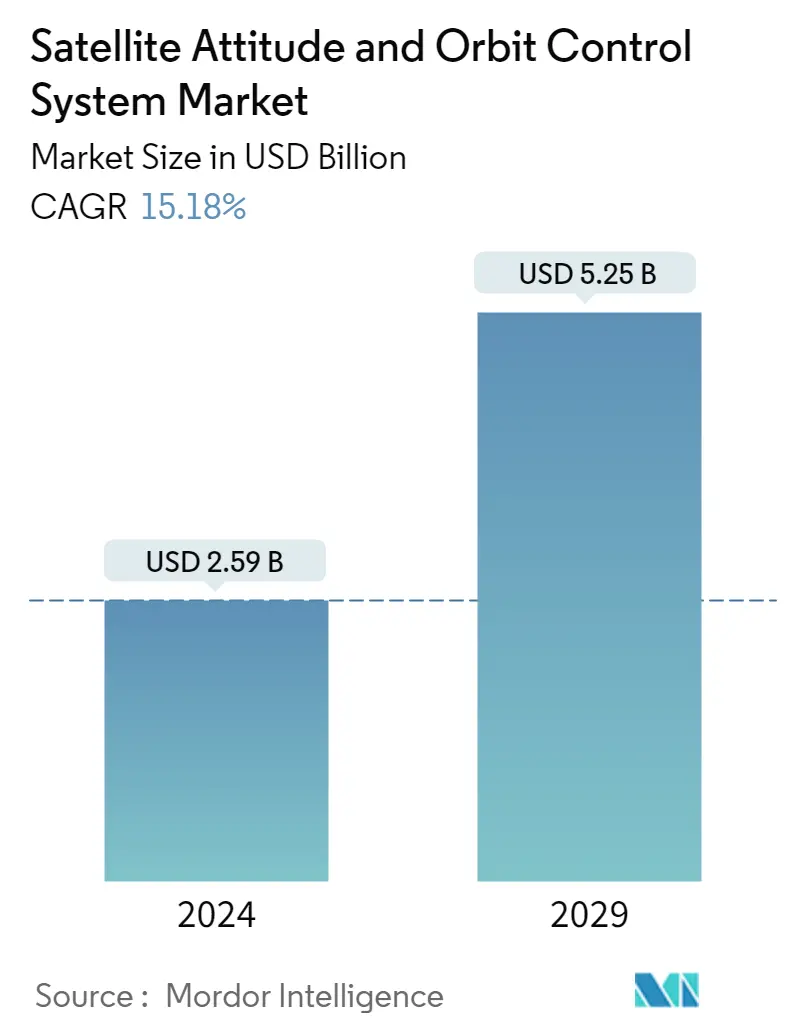

Объем рынка спутниковых систем ориентации и управления орбитой оценивается в 2,59 млрд долларов США в 2024 году и, как ожидается, достигнет 5,25 млрд долларов США к 2029 году, при этом среднегодовой темп роста составит 15,18% в течение прогнозируемого периода (2024-2029 гг.).

Быстрое или более широкое развертывание спутников LEO стимулирует темпы внедрения AOCS

- Рынок спутников AOCS переживает сильный рост, обусловленный растущим спросом на спутники LEO, которые используются для связи, навигации, наблюдения Земли, военного наблюдения и научных миссий. Сегмент LEO является самым большим и наиболее широко используемым среди трех классов орбит. Он занимает большую часть доли по сравнению с двумя другими орбитальными классами. С 2017 по 2022 год было изготовлено и запущено во всех регионах более 4100 спутников LEO, в первую очередь для целей связи. Кроме того, спрос на AOCS растет из-за все более широкого использования спутников связи для высокоскоростного доступа в Интернет, особенно в сельских и отдаленных районах. Это побудило такие компании, как SpaceX, OneWeb и Amazon, запланировать запуск тысяч спутников на НОО.

- Спутники MEO составляют вторую по величине долю. Использование этих спутников в вооруженных силах возросло из-за их дополнительных преимуществ, таких как повышенная мощность сигнала, улучшенные возможности связи и передачи данных, а также большая зона покрытия.

- Кроме того, хотя требования к AOCS для спутников GEO меньше, он играет важную роль в обеспечении правильного функционирования спутников GEO, выполняя ряд задач, включая контроль ориентации спутника, стабилизацию его положения и корректировку любых помех, вызванных внешние факторы, такие как солнечный ветер, магнитные поля и гравитация. Производители систем AOCS предоставляют передовые продукты для спутниковых платформ GEO, включая инновационные системы отслеживания звезд, реактивные колеса, гироскопы и устройства магнитного момента.

Разработка и запуск большого количества спутников способствуют росту рынка.

- Спутниковая система AOCS играет жизненно важную роль в поддержании точного позиционирования, стабильности и ориентации спутников в пространстве. Эти системы имеют решающее значение для обеспечения успеха спутниковых миссий, обеспечивая точный сбор данных, связь и наблюдение за Землей. На мировом рынке AOCS наблюдается значительный рост Северная Америка, Европа и Азиатско-Тихоокеанский регион становятся ключевыми регионами, способствующими прогрессу в этой отрасли.

- Северная Америка является ведущим игроком на мировом рынке AOCS, а Соединенные Штаты находятся в авангарде технологических достижений. Регион может похвастаться мощной космической отраслью, включающей авторитетные аэрокосмические компании, исследовательские институты и правительственные учреждения. Североамериканский рынок AOCS обусловлен высоким спросом на спутниковую связь, оборону и научные миссии.

- Европейский рынок AOCS извлекает выгоду из тесного сотрудничества между государствами-членами ЕКА и Европейским Союзом. Ведущие европейские страны, такие как Франция, Германия и Великобритания, имеют сильное присутствие в производстве спутников, что способствует росту рынка AOCS. В регионе особое внимание уделяется развитию передовых технологий AOCS, включая звездные трекеры, реактивные колеса и системы подруливающих устройств.

- Азиатско-Тихоокеанский регион стал ключевым игроком на мировом рынке AOCS благодаря быстрому расширению его космической промышленности. Такие страны, как Китай, Индия и Япония, вложили значительные средства в исследование космоса, спутниковые технологии и собственные производственные мощности. Растущий спрос на услуги связи, дистанционного зондирования и навигации стимулирует внедрение систем AOCS.

Тенденции глобального рынка спутниковых систем ориентации и управления орбитой

- Глобальный растущий спрос на миниатюризацию спутников стимулирует рынок.

Обзор отрасли спутниковых систем ориентации и управления орбитой

Рынок спутниковых систем ориентации и управления орбитой достаточно консолидирован пять крупнейших компаний занимают 98,09%. Основными игроками на этом рынке являются Bradford Engineering BV, Jena-Optronik, OHB SE, SENER Group и Sitael SpA (отсортировано в алфавитном порядке).

Лидеры рынка спутниковых систем ориентации и управления орбитой

Bradford Engineering BV

Jena-Optronik

OHB SE

SENER Group

Sitael S.p.A.

Other important companies include AAC Clyde Space, Innovative Solutions in Space BV, NewSpace Systems, Thales.

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка спутниковых систем ориентации и управления орбитой

- Февраль 2023 г . компания Jena-Optronik объявила, что производитель спутниковых группировок Airbus OneWeb Satellites выбрал ее в качестве поставщика ASTRO CL — датчика системы управления ориентацией и орбитой (AOCS) для семейства малых спутников ARROW.

- Декабрь 2022 г . ASTRO CL, самый маленький член семейства звездных трекеров ASTRO компании Jena-Optronik, был выбран для поддержки новой широко распространенной спутниковой платформы LEO от Maxar. Каждый спутник будет оснащен двумя звездными трекерами ASTRO CL, обеспечивающими его наведение, навигацию и контроль.

- Ноябрь 2022 г . Миссия НАСА Артемида I была оснащена двумя звездными датчиками компании Jena-Optronik GmbH, которые должны были обеспечить точное выравнивание космического корабля на пути к Луне.

Отчет о рынке спутниковых систем ориентации и управления орбитой – Содержание

1. РЕЗЮМЕ И КЛЮЧЕВЫЕ ВЫВОДЫ

2. ОТЧЕТ ПРЕДЛОЖЕНИЙ

3. ВВЕДЕНИЕ

- 3.1 Допущения исследования и определение рынка

- 3.2 Объем исследования

- 3.3 Методология исследования

4. КЛЮЧЕВЫЕ ТЕНДЕНЦИИ ОТРАСЛИ

- 4.1 Миниатюризация спутников

- 4.2 Спутниковая масса

- 4.3 Расходы на космические программы

- 4.4 Нормативно-правовая база

- 4.4.1 Глобальный

- 4.4.2 Австралия

- 4.4.3 Бразилия

- 4.4.4 Канада

- 4.4.5 Китай

- 4.4.6 Франция

- 4.4.7 Германия

- 4.4.8 Индия

- 4.4.9 Иран

- 4.4.10 Япония

- 4.4.11 Новая Зеландия

- 4.4.12 Россия

- 4.4.13 Сингапур

- 4.4.14 Южная Корея

- 4.4.15 Объединенные Арабские Эмираты

- 4.4.16 Великобритания

- 4.4.17 Соединенные Штаты

- 4.5 Анализ цепочки создания стоимости и каналов сбыта

5. СЕГМЕНТАЦИЯ РЫНКА (включает размер рынка в стоимости в долларах США, прогнозы до 2029 года и анализ перспектив роста)

- 5.1 Приложение

- 5.1.1 Коммуникация

- 5.1.2 Наблюдение Земли

- 5.1.3 Навигация

- 5.1.4 Космическое наблюдение

- 5.1.5 Другие

- 5.2 Спутниковая масса

- 5.2.1 10-100 кг

- 5.2.2 100-500кг

- 5.2.3 500-1000кг

- 5.2.4 Ниже 10 кг

- 5.2.5 выше 1000 кг

- 5.3 Класс орбиты

- 5.3.1 ГЕО

- 5.3.2 ЛЕО

- 5.3.3 МОЙ

- 5.4 Конечный пользователь

- 5.4.1 Коммерческий

- 5.4.2 Военные и правительственные

- 5.4.3 Другой

- 5.5 Область

- 5.5.1 Азиатско-Тихоокеанский регион

- 5.5.2 Европа

- 5.5.3 Северная Америка

- 5.5.4 Остальной мир

6. КОНКУРЕНТНАЯ СРЕДА

- 6.1 Ключевые стратегические шаги

- 6.2 Анализ доли рынка

- 6.3 Компания Ландшафт

- 6.4 Профили компаний (включает обзор глобального уровня, обзор уровня рынка, основные бизнес-сегменты, финансы, численность персонала, ключевую информацию, рыночный рейтинг, долю рынка, продукты и услуги, а также анализ последних событий).

- 6.4.1 AAC Clyde Space

- 6.4.2 Bradford Engineering BV

- 6.4.3 Innovative Solutions in Space BV

- 6.4.4 Jena-Optronik

- 6.4.5 NewSpace Systems

- 6.4.6 OHB SE

- 6.4.7 SENER Group

- 6.4.8 Sitael S.p.A.

- 6.4.9 Thales

7. КЛЮЧЕВЫЕ СТРАТЕГИЧЕСКИЕ ВОПРОСЫ ДЛЯ ГЕНЕРАЛЬНЫХ ДИРЕКТОРОВ САТЕЛЛИТОВ

8. ПРИЛОЖЕНИЕ

- 8.1 Глобальный обзор

- 8.1.1 Обзор

- 8.1.2 Концепция пяти сил Портера

- 8.1.3 Анализ глобальной цепочки создания стоимости

- 8.1.4 Динамика рынка (DRO)

- 8.2 Источники и ссылки

- 8.3 Список таблиц и рисунков

- 8.4 Первичная информация

- 8.5 Пакет данных

- 8.6 Словарь терминов

Сегментация отрасли систем ориентации и управления орбитой спутников

Связь, Наблюдение Земли, Навигация, Наблюдение за космосом и Прочее рассматриваются как сегменты по Приложениям. 10-100 кг, 100-500 кг, 500-1000 кг, ниже 10 кг, выше 1000 кг покрываются сегментами по спутниковой массе. GEO, LEO, MEO покрываются сегментами по классу орбиты. Коммерческий, военный и государственный секторы рассматриваются конечным пользователем как сегменты. Азиатско-Тихоокеанский регион, Европа и Северная Америка представлены сегментами по регионам.

- Рынок спутников AOCS переживает сильный рост, обусловленный растущим спросом на спутники LEO, которые используются для связи, навигации, наблюдения Земли, военного наблюдения и научных миссий. Сегмент LEO является самым большим и наиболее широко используемым среди трех классов орбит. Он занимает большую часть доли по сравнению с двумя другими орбитальными классами. С 2017 по 2022 год было изготовлено и запущено во всех регионах более 4100 спутников LEO, в первую очередь для целей связи. Кроме того, спрос на AOCS растет из-за все более широкого использования спутников связи для высокоскоростного доступа в Интернет, особенно в сельских и отдаленных районах. Это побудило такие компании, как SpaceX, OneWeb и Amazon, запланировать запуск тысяч спутников на НОО.

- Спутники MEO составляют вторую по величине долю. Использование этих спутников в вооруженных силах возросло из-за их дополнительных преимуществ, таких как повышенная мощность сигнала, улучшенные возможности связи и передачи данных, а также большая зона покрытия.

- Кроме того, хотя требования к AOCS для спутников GEO меньше, он играет важную роль в обеспечении правильного функционирования спутников GEO, выполняя ряд задач, включая контроль ориентации спутника, стабилизацию его положения и корректировку любых помех, вызванных внешние факторы, такие как солнечный ветер, магнитные поля и гравитация. Производители систем AOCS предоставляют передовые продукты для спутниковых платформ GEO, включая инновационные системы отслеживания звезд, реактивные колеса, гироскопы и устройства магнитного момента.

| Коммуникация |

| Наблюдение Земли |

| Навигация |

| Космическое наблюдение |

| Другие |

| 10-100 кг |

| 100-500кг |

| 500-1000кг |

| Ниже 10 кг |

| выше 1000 кг |

| ГЕО |

| ЛЕО |

| МОЙ |

| Коммерческий |

| Военные и правительственные |

| Другой |

| Азиатско-Тихоокеанский регион |

| Европа |

| Северная Америка |

| Остальной мир |

| Приложение | Коммуникация |

| Наблюдение Земли | |

| Навигация | |

| Космическое наблюдение | |

| Другие | |

| Спутниковая масса | 10-100 кг |

| 100-500кг | |

| 500-1000кг | |

| Ниже 10 кг | |

| выше 1000 кг | |

| Класс орбиты | ГЕО |

| ЛЕО | |

| МОЙ | |

| Конечный пользователь | Коммерческий |

| Военные и правительственные | |

| Другой | |

| Область | Азиатско-Тихоокеанский регион |

| Европа | |

| Северная Америка | |

| Остальной мир |

Определение рынка

- Приложение - Различные применения или назначения спутников подразделяются на связь, наблюдение за Землей, космическое наблюдение, навигацию и другие. Перечисленные цели - это цели, о которых сообщил сам оператор спутника.

- Конечный пользователь - Основные пользователи или конечные пользователи спутника описываются как гражданские (академические, любительские), коммерческие, правительственные (метеорологические, научные и т. д.), военные. Спутники могут быть многоцелевыми, как для коммерческого, так и для военного применения.

- Максимальная взлетная масса ракеты-носителя - MTOW ракеты-носителя (максимальная взлетная масса) — максимальная масса ракеты-носителя при взлете, включая массу полезной нагрузки, оборудования и топлива.

- Класс орбиты - Спутниковые орбиты делятся на три широких класса, а именно GEO, LEO и MEO. Спутники на эллиптических орбитах имеют апогеи и перигеи, существенно отличающиеся друг от друга, и орбиты спутников с эксцентриситетом 0,14 и выше относят к эллиптическим.

- Двигательная технология - В этом сегменте различные типы спутниковых двигательных установок подразделяются на электрические, жидкотопливные и газовые двигательные установки.

- Спутниковая масса - В этом сегменте различные типы спутниковых двигательных установок подразделяются на электрические, жидкотопливные и газовые двигательные установки.

- Спутниковая подсистема - В этот сегмент включены все компоненты и подсистемы, включая топливо, автобусы, солнечные панели и другое оборудование спутников.

Методология исследования

Во всех наших отчетах разведка Мордора использует четырехэтапную методологию.

- Шаг 1. Определите ключевые переменные: Чтобы построить надежную методологию прогнозирования, переменные и факторы, определенные на этапе 1, сравниваются с доступными историческими рыночными показателями. Посредством итерационного процесса устанавливаются переменные, необходимые для прогноза рынка, и на основе этих переменных строится модель.

- Шаг 2. Постройте рыночную модель: Оценки размера рынка на исторический и прогнозный годы были представлены в терминах доходов и объемов. Для преобразования продаж в объем средняя цена продажи (ASP) остается постоянной в течение прогнозируемого периода для каждой страны, а инфляция не является частью ценообразования.

- Шаг 3. Проверка и завершение: На этом важном этапе все рыночные цифры, переменные и запросы аналитиков проверяются через обширную сеть первичных экспертов-исследователей изучаемого рынка. Респонденты отбираются по уровням и функциям для создания целостной картины изучаемого рынка.

- Шаг 4 Результаты исследования: Синдицированные отчеты, индивидуальные консультационные задания, базы данных и платформы подписки.