Анализ рынка возобновляемого авиационного топлива

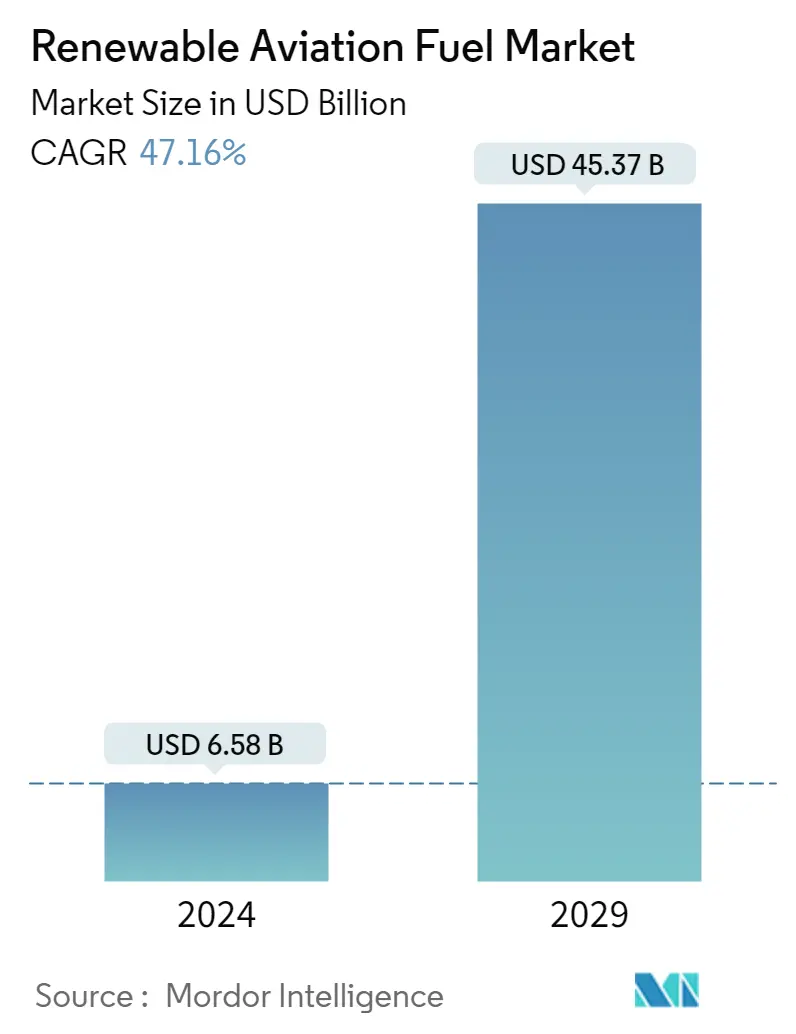

Объем рынка возобновляемого авиационного топлива оценивается в 6,58 млрд долларов США в 2024 году и, как ожидается, достигнет 45,37 млрд долларов США к 2029 году, а среднегодовой темп роста составит 47,16% в течение прогнозируемого периода (2024-2029 гг.).

В 2020 году рынок подвергся негативному влиянию COVID-19. В настоящее время рынок достиг допандемического уровня.

- В долгосрочной перспективе такие факторы, как ужесточение государственного регулирования выбросов парниковых газов и стимулирование производства и потребления возобновляемого авиационного топлива, вероятно, будут стимулировать рынок возобновляемого авиационного топлива в течение прогнозируемого периода.

- С другой стороны, ожидается, что высокая стоимость возобновляемого авиационного топлива будет сдерживать рост рынка возобновляемого авиационного топлива.

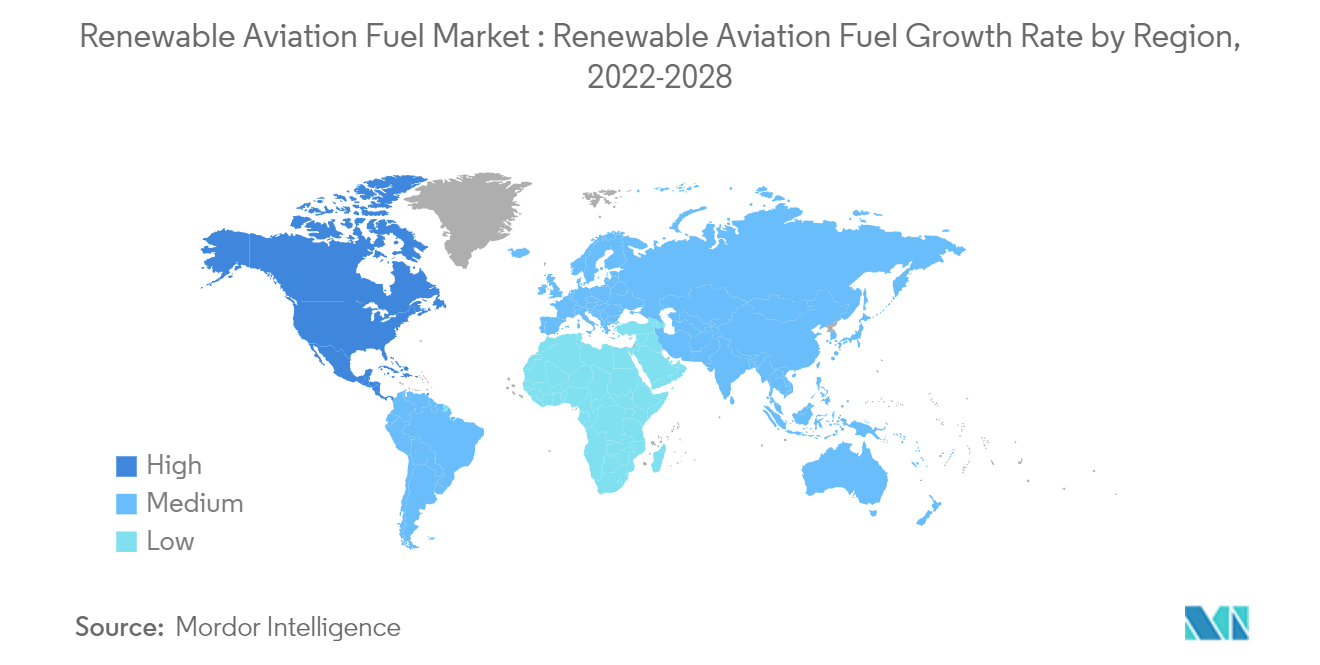

- Тем не менее, растущий спрос со стороны развивающихся регионов, таких как Юго-Восточная Азия, может создать прибыльные возможности для рынка возобновляемого авиационного топлива в прогнозируемый период.

- Северная Америка, вероятно, будет доминировать на рынке возобновляемого авиационного топлива в течение прогнозируемого периода, при этом большая часть спроса будет исходить от таких стран, как США и Канада.

Тенденции рынка возобновляемого авиационного топлива

Технология гидроочистных эфиров и жирных кислот (HEFA) будет доминировать на рынке

- Гидропереработанные эфиры и жирные кислоты (HEFA), широко известные как гидрогенизированное растительное масло (HVO) или гидропереработанное возобновляемое реактивное топливо (HRJ), представляют собой тип углеводородного авиационного топлива, получаемого из животных или растительных масел (триглицеридов) путем гидропереработки.

- В 2011 году технология гидропереработанных эфиров и жирных кислот (HEFA) получила сертификат Американского общества испытаний и материалов (ASTM) для производства биореактивного топлива. HEFA использует олеохимическое сырье, такое как масло и жиры, для производства возобновляемого топлива.

- Значительная доля доступных коммерческих объемов биореактивного топлива поступает от HEFA biojet, причем его производят несколько коммерческих предприятий по всему миру. Однако в ходе этого процесса также производится возобновляемое дизельное топливо (HEFA-дизель), имеющее больший охват рынка и более высокую цену продажи. Таким образом, производители делают акцент на HEFA-дизеле вместо HEFA-jet.

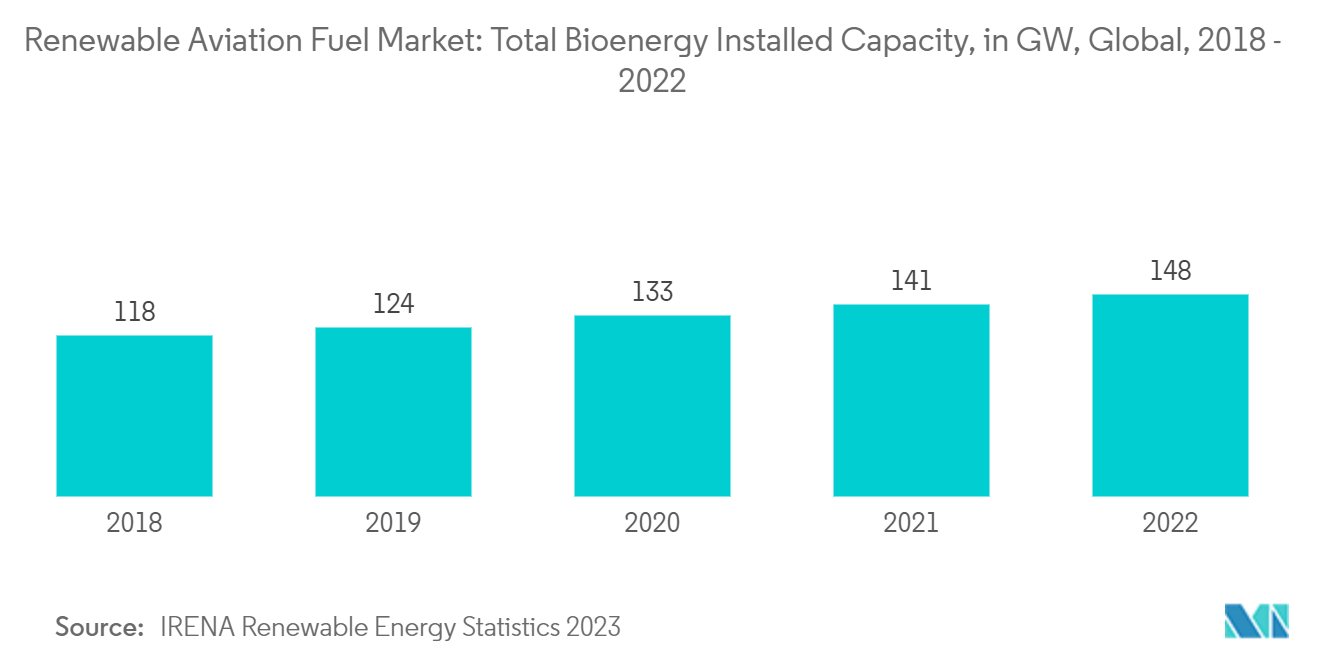

- Кроме того, к биоэнергетике относится углеводородное авиационное топливо, изготовленное из животных или растительных масел. По данным Международного агентства по возобновляемым источникам энергии, в 2022 году общая мировая мощность биоэнергетики составила 148 ГВт, и ожидается, что она будет расти из-за ее экологически чистого характера.

- В январе 2022 года компания Johnson Matthey запустила инновационную технологию HyCOgenTM, преобразовывая уловленный углекислый газ (CO2) и экологически чистый водород в экологически чистое авиационное топливо (SAF) с использованием технологии FT. Подобные разработки в секторе возобновляемых источников авиационного топлива, вероятно, повысят спрос на технологию FT в течение прогнозируемого периода.

- Кроме того, в декабре 2021 года Министерство транспорта Великобритании объявило о поддержке в размере 15 миллионов фунтов стерлингов компании Advanced Biofuel Solutions (ABSL), которая, вероятно, будет работать над детальным инженерным проектом нового предприятия в Чешире. Завод будет использоваться для газификации и технологии Фишера-Тропша (FT) для переработки примерно 133 000 метрических тонн отходов в год в биосырье, которое можно будет перерабатывать в авиационное топливо. Таким образом, такие инвестиции в предстоящие проекты по устойчивому авиационному топливу, вероятно, увеличат спрос на технологию FT в течение прогнозируемого периода.

- Однако биореактивное топливо HEFA стоит дороже, чем топливо для реактивных двигателей, полученное из ископаемого топлива, и потенциальное сырье для HEFA также является дорогостоящим. Чтобы декарбонизировать авиационный сектор, такие компании, как Boeing, тестируют техническую пригодность авиационного топлива HEFA (HEFA+) с высокой температурой замерзания в самолетах. HEFA+ — это синтетический углеводород из биологического сырья, такого как растительное масло или жировые отходы.

- Таким образом, благодаря вышеизложенному ожидается, что сегмент HEFA будет доминировать на рынке возобновляемого авиационного топлива в течение прогнозируемого периода.

Северная Америка будет доминировать на рынке

- Северная Америка является одним из крупнейших рынков авиационной промышленности и возобновляемого авиационного топлива. В период с 1978 по 2022 год авиакомпании США повысили топливную эффективность более чем на 130%, что привело к экономии почти 5 миллиардов метрических тонн углекислого газа. По данным авиакомпании Airlines for America (A4A), на допандемическом этапе авиакомпании страны ежедневно выполняют около 28 000 рейсов. Большинство авиакомпаний Северной Америки понесли тяжелые финансовые потери в 2020 и 2021 годах. Однако ожидается, что в течение прогнозируемого периода авиаперевозки восстановятся. Кроме того, поскольку цены на сырую нефть быстро растут, ожидается, что спрос на возобновляемое авиационное топливо будет расти в течение прогнозируемого периода.

- Управление биоэнергетических технологий (BETO) США и Министерство энергетики (DOE) при поддержке Агентства по энергоэффективности и возобновляемым источникам энергии (EERE) предпринимают усилия по расширению внедрения экологически чистых альтернативных видов топлива отечественного производства для транспорта и транспорта. авиация для стимулирования роста отрасли возобновляемого топлива.

- В Северной Америке основным политическим стимулом для производства возобновляемого авиационного топлива является Стандарт США по возобновляемому топливу (RFS), который дает кредит нефтепереработчикам и импортерам топлива, которые смешивают возобновляемое топливо с транспортным топливом для соответствия стандартам объемов возобновляемых источников энергии.

- В январе 2022 года Агентство по охране окружающей среды (EPA) опубликовало предлагаемые требования к объемам в рамках программы RFS для целлюлозного биотоплива, современного биотоплива и всего возобновляемого топлива. В соответствии с этим предложением стандарт возобновляемого топлива к 2022 году был установлен на уровне 36 миллиардов галлонов, что более чем на 3 миллиарда галлонов больше, чем в предыдущем году.

- Более того, министерства транспорта, энергетики и сельского хозяйства разработали дорожную карту, направленную на увеличение поставок топлива. Белый дом поставил перед собой Большую задачу увеличить производство экологически чистого реактивного топлива до 3 миллиардов галлонов в год к 2030 году, чтобы сократить выбросы парниковых газов в авиации. Целью проекта является создание достаточного количества топлива к 2050 году, чтобы обеспечить 100% потребление топлива для коммерческих реактивных самолетов. В марте 2023 года правительство США пересмотрело свои цели, выделив 34,5 миллиона долларов США как возможность улучшить науку и инфраструктуру для переработки отходов в биотопливо и помочь поддержать цель 2050 года.

- Ожидается, что существующая структура топливной политики в Северной Америке будет способствовать производству топлива на основе гидропереработанных эфиров и жирных кислот (HEFA), тем самым увеличивая возможности производителей топлива HEFA в регионе.

- Таким образом, ожидается, что такие факторы будут способствовать доминированию Северной Америки на рынке в течение прогнозируемого периода.

Обзор отрасли возобновляемого авиационного топлива

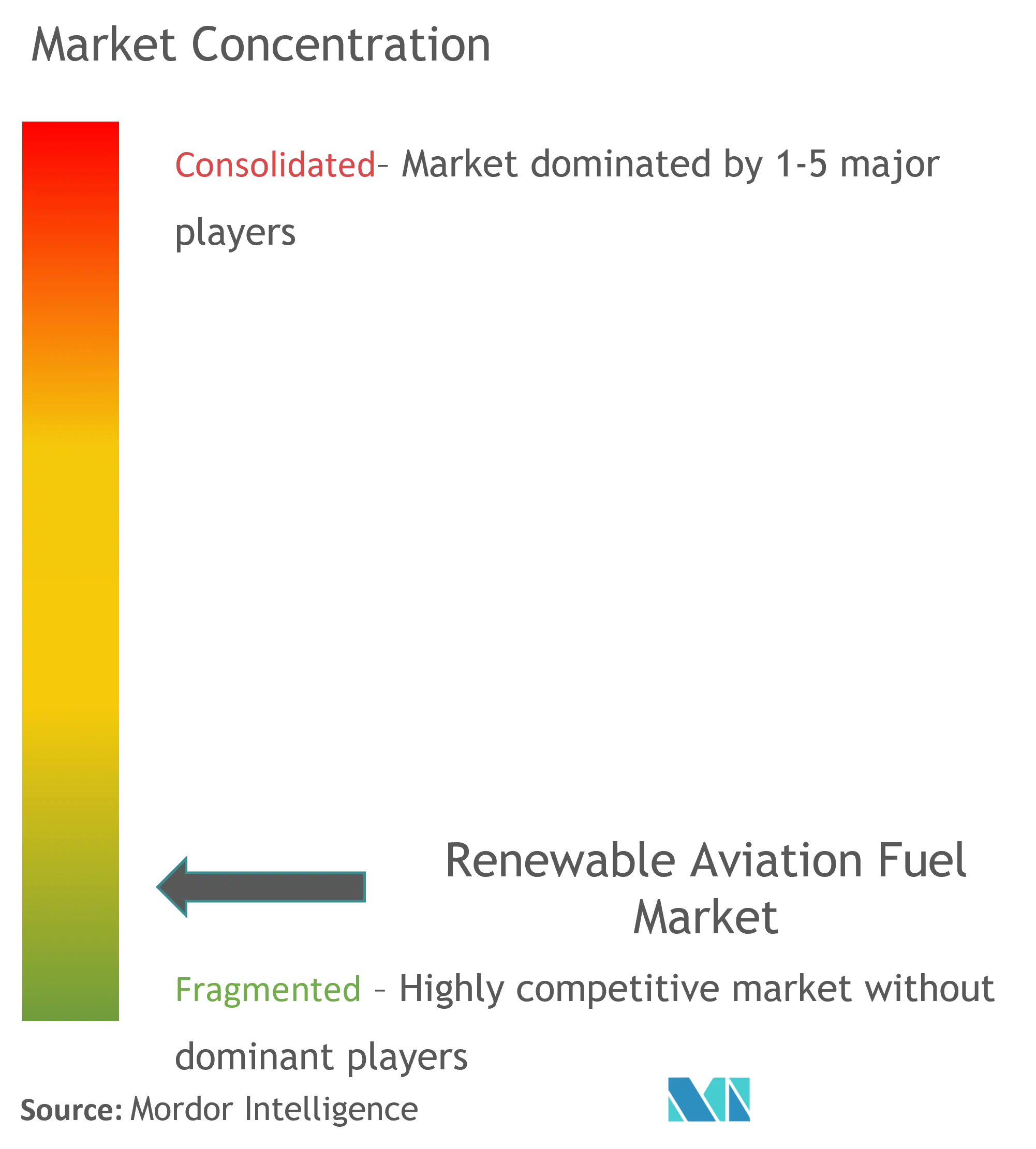

Рынок возобновляемого авиационного топлива умеренно фрагментирован. Некоторые из основных игроков на рынке (в произвольном порядке) включают TotaEnergies SE, Neste Oyj, шведскую Biofuels AB, Gevo Inc. и SG Preston Company.

Лидеры рынка возобновляемого авиационного топлива

Swedish Biofuels AB

TotalEnergies SE

Neste Oyj

SG Preston Company

Gevo Inc.

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка возобновляемого авиационного топлива

- В мае 2023 года Twelve и Etihad Airways, национальный авиаперевозчик Объединенных Арабских Эмиратов, подписали Меморандум о взаимопонимании (MOU) о сотрудничестве в продвижении топлива E-Jet®, экологически чистого авиационного топлива Twelve (SAF), изготовленного из CO2 и возобновляемых источников. энергии, а также планы международного демонстрационного полета и дорожную карту поставок, которая поддержит стратегию устойчивого развития Etihad.

- В феврале 2022 года Engie SA и американская инжиниринговая компания Infinium Holdings объявили о проекте стоимостью 500 миллионов евро по производству возобновляемого авиационного и морского топлива на севере Франции. Окончательное инвестиционное решение по проекту планируется принять в конце 2023 года, а коммерческая эксплуатация ожидается в 2026 году.

- В феврале 2022 года Boeing объявила о соглашении о поставке двух миллионов галлонов смешанного возобновляемого авиационного топлива с EPIC Fuels для обеспечения своих коммерческих операций в штатах Вашингтон и Южной Каролине к концу 2022 года.

Сегментация отрасли возобновляемого авиационного топлива

Возобновляемое авиационное топливо (RAF), которое часто называют экологичным авиационным топливом (SAF), является чистой заменой ископаемого топлива для реактивных двигателей. SAF производится из устойчивых ресурсов, таких как отработанные масла биологического происхождения, сельскохозяйственные отходы или неископаемый CO2. Рынок возобновляемого авиационного топлива сегментирован по технологиям, приложениям и географическому положению. По технологиям рынок сегментирован на продукты Фишера-Тропша (FT), гидроочищенные эфиры и жирные кислоты (HEFA), синтезированные изопарафины (SIP) и струйные спирты (AJT). По применению рынок сегментируется на коммерческий. По географическому признаку рынок сегментирован на Северную Америку, Европу, Азиатско-Тихоокеанский регион, Южную Америку, Ближний Восток и Африку. Для каждого сегмента размер рынка и прогнозы были сделаны на основе выручки (в миллионах долларов США).

| Фишер-Тропш (FT) |

| Гидропроцессированные эфиры и жирные кислоты (HEFA) |

| Синтезированный изопарафин (SIP) и спирт для струи (AJT) |

| Коммерческий |

| Защита |

| Северная Америка | Соединенные Штаты Америки |

| Канада | |

| Остальная часть Северной Америки | |

| Азиатско-Тихоокеанский регион | Китай |

| Индия | |

| Япония | |

| Остальная часть Азиатско-Тихоокеанского региона | |

| Европа | Великобритания |

| Франция | |

| Германия | |

| Остальная Европа | |

| Южная Америка | Бразилия |

| Аргентина | |

| Остальная часть Южной Америки | |

| Ближний Восток и Африка | Объединенные Арабские Эмираты |

| Саудовская Аравия | |

| Катар | |

| Остальная часть Ближнего Востока и Африки |

| Технологии | Фишер-Тропш (FT) | |

| Гидропроцессированные эфиры и жирные кислоты (HEFA) | ||

| Синтезированный изопарафин (SIP) и спирт для струи (AJT) | ||

| Приложение | Коммерческий | |

| Защита | ||

| География | Северная Америка | Соединенные Штаты Америки |

| Канада | ||

| Остальная часть Северной Америки | ||

| Азиатско-Тихоокеанский регион | Китай | |

| Индия | ||

| Япония | ||

| Остальная часть Азиатско-Тихоокеанского региона | ||

| Европа | Великобритания | |

| Франция | ||

| Германия | ||

| Остальная Европа | ||

| Южная Америка | Бразилия | |

| Аргентина | ||

| Остальная часть Южной Америки | ||

| Ближний Восток и Африка | Объединенные Арабские Эмираты | |

| Саудовская Аравия | ||

| Катар | ||

| Остальная часть Ближнего Востока и Африки | ||

Часто задаваемые вопросы по исследованию рынка возобновляемого авиационного топлива

Насколько велик рынок возобновляемого авиационного топлива?

Ожидается, что объем рынка возобновляемого авиационного топлива достигнет 6,58 млрд долларов США в 2024 году и вырастет в среднем на 47,16%, достигнув 45,37 млрд долларов США к 2029 году.

Каков текущий размер рынка возобновляемого авиационного топлива?

Ожидается, что в 2024 году объем рынка возобновляемого авиационного топлива достигнет 6,58 млрд долларов США.

Кто являются ключевыми игроками на рынке Возобновляемое авиационное топливо?

Swedish Biofuels AB, TotalEnergies SE, Neste Oyj, SG Preston Company, Gevo Inc. — основные компании, работающие на рынке возобновляемого авиационного топлива.

Какой регион на рынке возобновляемого авиационного топлива является наиболее быстрорастущим?

По оценкам, Северная Америка будет расти с самым высоким среднегодовым темпом роста в течение прогнозируемого периода (2024-2029 гг.).

Какой регион занимает наибольшую долю на рынке возобновляемого авиационного топлива?

В 2024 году наибольшую долю рынка возобновляемого авиационного топлива будет занимать Северная Америка.

Какие годы охватывает рынок возобновляемого авиационного топлива и каков был размер рынка в 2023 году?

В 2023 году объем рынка возобновляемого авиационного топлива оценивается в 4,47 миллиарда долларов США. В отчете рассматривается исторический размер рынка возобновляемого авиационного топлива за годы 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка возобновляемого авиационного топлива на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Последнее обновление страницы:

Отчет об отрасли возобновляемого авиационного топлива

Статистические данные о доле, размере и темпах роста доходов на рынке возобновляемого авиационного топлива в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ возобновляемого авиационного топлива включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.